04 个体风险的费率

非寿险定价基础知识

其中:RV为可变费用,RQ为利润。

例5.1

❖ 假设某险种的保费、各种费用及费用因子如下 表所示。

❖ 试按纯保费法计算毛保费。

纯保费 每个风险单位固定费用 可变费用因子 利润因子

75.00 12.50 17.50% 5.00%

例5.1答案

❖ 按照纯保费法,有

❖ 故毛保费为:

❖ 该毛保费的组成部分为:

❖ 对于给定的实数d >0,定义有限期望函数:

“X∧d ”表示当实际损失大于d 时,按d 计算, 即在计算上述期望时,损失被限定在d 以内。

免赔额

❖ 免赔额:保险人对低于免赔额的损失不予赔偿。 ❖ 设X表示被保险人的损失,Y表示保险人的赔款,

d 表示免赔额,则:

赔偿限额

❖ 赔偿限额:保险人对一次索赔的最大可能赔款。 在赔偿限额条件下,保险人对于高于赔偿限额的 损失不予赔偿。

5.1.3 数据的一致性要求

❖ 费率厘定时,要保证赔款、风险单位、保费之间的 一致性,对观察数据中出现的不一致要进行调整。

❖ 导致数据出现不一致性的因素有:

1. 经验期 2. 再保险 3. 保险责任 4. 责任限额 5. 保险费率

纯保费(P) 固定费用(F)

可变费用(RV) 利润附加(RQ) 毛保费

75.00

12.50

19.76

(=112.90×17.50% )

5.64 (=112.90×5.00%)

112.90

2. 赔付率法

❖ 赔付率法:根据赔付率计算费率的调整幅度(费率 调整因子),将当前毛保费调整得到新的毛保费。

❖ 赔付率法中,新保费等于费率调整因子与当前保费 乘积。

1. 风险单位 2. 赔款和理赔费用 3. 索赔频率 4. 索赔强度 5. 纯保费 6. 费用、利润与安全附加 7. 保险费率 8. 赔付率

财产综合险条款的费率

安邦财产保险股份有限公司财产综合险费率规章一、主险保费计算公式财产综合险保险费=保险金额×主险基准费率×行业风险调整系数×建筑物等级调整系数×台风、暴雨、洪水调整系数×保额调整系数×个体风险调整系数二、主险基准费率类别(使用性质)号次占用性质综合险基准费率(‰)工业类1 第一级工业0.762 第二级工业0.843 第三级工业0.924 第四级工业 1.285 第五级工业 1.606 第六级工业 2.08仓库类7 一般物资0.808 危险品 1.689 特别危险品 2.4010 金属材料、粮食专储0.76普通类11 社会团体、机关、事业单位0.6012综合商业、饮食服务业、商贸、展览馆、体育场所、交通运输业、牧场、农场、林场、科研院所、住宅、邮政0.6413 电信、供电线路、输电设备 1.6014石油化工商业、液体石油气供应站、日用杂品商店、废旧物资收购站、修理行、文化娱乐场所、加油站1.68三、行业风险调整系数同一占用性质不同具体行业的火灾风险程度调整系数高 1.1-1.2中0.9-1.1低0.8-0.9四、建筑物等级调整系数建筑物等级建筑物等级描述调整系数一级建筑全部钢混结构、砖混结构、钢混框架结构、钢混剪力墙结构。

≥0.8二级建筑全部钢结构(有防火涂层)、钢架屋顶与钢混、砖墙的混合结构。

≥0.9三级建筑砖木混合结构。

≥1.1四级建筑可燃结构、木结构、轻质结构、简易结构及其他不明结构建筑物。

≥1.2五、台风、暴雨、洪水调整系数地区分类地区调整系数一类地区浙江、福建、广东、海南≥1.1二类地区安徽、上海、江苏、湖南、湖北、江西、贵州、云南、四川、广西≥1三类地区陕西、山西、河北、内蒙古、辽宁、吉林、黑龙江、山东、河南、重庆、西藏、甘肃、新疆≥0.8四类地区北京、青海、宁夏、天津≥0.7 六、保额调整系数保额(元)保额系数0-500万(含)≥1.2500万-1千万(含)≥1.11千万-1亿(含)≥11亿-5亿(含)≥0.85亿-15亿(含)≥0.715亿以上≥0.65七、个体风险调整系数项目系数保险标的自身风险1.正常交通情况下消防队到达时间10分钟以内≥0.8 10-30分钟≥1 30分钟以上≥1.22.损失记录好≥0.7 一般≥1 较差≥1.2保护性机制/措施1.安全意识好≥0.8 一般≥1 较差≥1.22.安全措施有有效的安全设施≥0.8 有安全设施≥1 无安全设施≥1.2免赔条件1.免赔额0-1000(含)≥1 1000-1万≥0.95 1万(含)-5万≥0.9 达到或超过5万≥0.852.免赔率5%以下≥1 5%-10% ≥0.9 达到或超过10% ≥0.85 说明:个体风险各调整系数之间为连乘关系。

规费费率计算公式

规费费率计算公式以规费费率计算公式为标题,撰写一篇文章,介绍规费费率的计算方法和应用。

规费费率是指在保险行业中,根据风险评估和理赔数据统计,计算出的保险费用与保险金额之间的比率。

规费费率的计算对于保险公司和保险消费者来说都非常重要,它直接关系到保险费用的高低以及保险合同的公平性。

我们来了解一下规费费率的计算公式。

一般来说,规费费率的计算公式可以表示为:规费费率 = 规费总额 / 保险金额。

其中,规费总额是指保险公司根据风险评估和理赔数据统计计算出的保险费用,保险金额是指保险合同中约定的保险赔偿金额。

通过这个公式,我们可以得到一个百分比,表示保险费用与保险金额之间的比率。

那么,规费费率的计算方法是如何确定的呢?首先,保险公司会根据保险合同的类型和保险对象的风险评估,确定一个基本费率。

基本费率是指保险公司根据历史数据和统计分析得出的一个基础费用,它反映了保险对象的风险水平。

然后,根据保险对象的具体情况,如年龄、职业、健康状况等因素,对基本费率进行调整,得到个体费率。

个体费率是指根据保险对象的个体风险情况,对基本费率进行个性化定价。

最后,根据保险合同约定的保险金额,计算出规费总额,并通过规费费率的计算公式,得到规费费率。

规费费率的计算公式在保险行业中的应用非常广泛。

首先,保险公司可以根据规费费率来确定保险费用的高低。

通过调整规费费率,保险公司可以在保证保险合同公平性的前提下,根据保险对象的风险水平来确定保险费用的大小。

其次,保险消费者可以通过规费费率来评估保险合同的合理性。

保险消费者可以通过对比不同保险公司的规费费率,来选择最合适的保险合同。

此外,规费费率还可以作为保险产品设计的参考依据。

保险公司可以根据规费费率的计算结果,来设计出更具吸引力和竞争力的保险产品。

规费费率的计算公式是保险行业中非常重要的一个工具,它直接关系到保险费用的高低以及保险合同的公平性。

通过规费费率的计算,保险公司可以确定保险费用的大小,保险消费者可以评估保险合同的合理性,同时规费费率还可以作为保险产品设计的参考依据。

保险中的保费计算方式

保险中的保费计算方式保险是一种风险转移工具,通过向保险公司支付保费,个人或机构可以获得在意外事故、自然灾害等风险事件发生时的经济保障。

保费是保险合同中的重要组成部分,保费的计算方式是保险合同中的一项关键内容。

本文将介绍保险中常见的保费计算方式,帮助读者更好地了解保险产品与保费的关系。

一、固定方式在某些情况下,保险公司会使用固定方式来计算保费。

这种方式适用于风险发生的概率非常低或者风险程度非常明确的情况。

例如,汽车保险中的车船税,通常按照车辆的座位数和排量来确定,不考虑车主的个人情况和驾驶记录。

这种方式的好处是简单明了,没有太多的复杂计算,但对于风险较高或个人情况更为复杂的保险产品来说,固定方式就显得不够准确和公平了。

二、风险评估方式在大多数情况下,保险公司会采用风险评估方式来计算保费。

这种方式基于风险的概率和程度来确定保费的金额,保费与风险成正比。

根据不同的保险类型和个人情况,保险公司会利用统计数据、历史案例和专业知识等因素来评估风险的大小。

例如,人寿保险的保费通常会考虑被保险人的年龄、健康状况和职业等因素,汽车保险的保费通常会根据车辆的品牌、型号、年龄以及车主的驾驶记录等因素来确定。

三、费率表方式费率表方式是风险评估方式的一种具体实施方式。

保险公司会编制一份详细的费率表,列出了不同风险程度对应的保费金额。

根据被保险人的个人情况,保险公司会从费率表中找到对应的费率,从而计算出保费的金额。

这种方式的好处是标准化程度高,计算过程相对简单,但需要保险公司具备丰富的数据和经验来编制费率表,以确保保费的准确性和公平性。

四、风险池方式风险池方式是一种集体共担风险的保费计算方式。

在某些情况下,个体风险无法准确评估或差异较小,保险公司可能会采用风险池的方式来计算保费。

风险池方式将参与保险的个体风险汇总到一起,以共同承担所涉及的风险,并根据汇总后的风险程度来确定保费金额。

这种方式的好处是平摊了个体风险的差异,相对公平,同时也能够降低保费的不确定性。

保险定价与费率计算方法解析

保险定价与费率计算方法解析保险是一种风险管理工具,通过向保险公司支付保险费,投保人可以转移潜在的风险。

保险费是根据一定的定价与费率计算方法确定的,本文将对保险定价与费率计算方法进行解析,以便更好地理解保险费的形成和计算过程。

一、保险定价的基本原理保险定价的基本原理是根据风险理论和概率统计原理,通过对潜在风险的量化评估,确定保险费的合理水平。

具体而言,保险公司会考虑以下几个方面来确定保险费:1. 风险评估:保险公司会通过对投保人的风险信息收集和分析,评估投保人的风险水平。

例如,在车险中,保险公司会考虑投保人的驾龄、驾驶记录、车辆型号等因素来评估车辆被盗或事故发生的概率。

2. 损失概率:保险公司还会考虑与保险类型相关的历史损失数据,来评估未来保险索赔的概率。

例如,在人寿保险中,保险公司会考虑不同年龄和性别组别的人的死亡率数据来估计保险索赔的概率。

3. 索赔费用:保险公司会考虑不同风险事件发生时的可能赔付金额,并对这些赔付金额进行重新评估,以确定保险费的合理水平。

4. 盈余要求:保险公司在定价时还需要考虑自身的盈余要求,以确保能够覆盖操作成本、风险储备和合理的利润。

二、常见的保险费率计算方法保险费率是保险公司根据一定的计算方法和公式,将保险费与投保人的风险水平相匹配的过程。

以下是一些常见的保险费率计算方法:1. 均赔率法:均赔率法是最简单的保险费率计算方法之一。

它是通过将保险公司的历史索赔总额除以历史保费总额来计算平均索赔率,然后将平均索赔率与预期索赔率相乘得出保险费率。

2. 定额费率法:定额费率法是一种根据经验判断和统计分析确定的固定费率。

保险公司会根据历史索赔经验和风险评估结果,将不同风险等级的投保人分为若干个类别,每个类别都有一个固定的费率。

3. 经验调整法:经验调整法是根据保险公司的历史索赔经验和实际业务情况,对定额费率进行调整的方法。

保险公司可以根据实际的索赔率和损失率来调整费率,以确保保险费与风险相匹配。

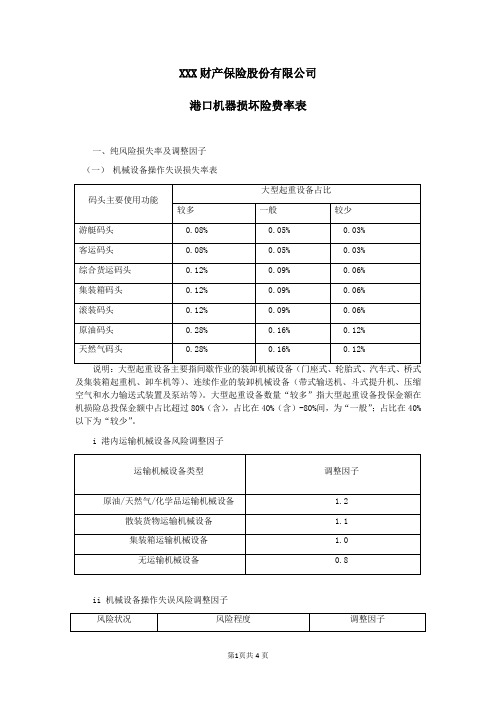

港口机器损坏险费率 保险条款开发

XXX财产保险股份有限公司港口机器损坏险费率表一、纯风险损失率及调整因子(一)机械设备操作失误损失率表及集装箱起重机、卸车机等)、连续作业的装卸机械设备(带式输送机、斗式提升机、压缩空气和水力输送式装置及泵站等)。

大型起重设备数量“较多”指大型起重设备投保金额在机损险总投保金额中占比超过80%(含),占比在40%(含)-80%间,为“一般”;占比在40%以下为“较少”。

i 港内运输机械设备风险调整因子ii 机械设备操作失误风险调整因子说明:表中各风险调整因子之间为连乘关系。

(二)其他意外事故纯风险损失率:0.02%i 其他意外事故风险调整因子二、个体风险评估调整因子表1、安全和风险管理措施主要包括管理层具有高度的风险管理意识,制定完善的安全管理制度,建立完整的员工培训机制,并能够切实有效执行。

能完整高效履行安全和风险管理措施的,可界定为“较好”,有个别方面不能完全履行安全和风险管理措施的,可界定为“一般”,较多方面不能履行安全和风险管理措施的,视为“较差”。

2、机器设备维护保养情况指按照机器设备维护保养手册定期进行保养的情况。

能定期有效对机器设备进行维护保养并优于手册要求的,选取因子“0.9”;能保证按照手册要求定期及时进行维护保养的,选取因子“1”;忽视机器设备维护保养的重要性,不能履行维护保养手册要求的,选取因子“1.2”。

3、表中各调整因子之间为连乘关系,且总体下浮范围不超过40%。

三、承保条件调整因子表说明:1、表中免赔额和免赔率如果同时使用,选取免赔额调整因子和免赔率调整因子中的低者。

2、表中各调整因子之间为连乘关系。

四、保险费计算保险费=保险金额×(机械设备操作失误纯风险损失率×机械设备操作失误风险调整因子×港内运输机械设备风险调整因子+其他意外事故纯风险损失率×其他意外事故风险调整因子)×个体风险调整因子×承保条件调整因子÷(1-费用率-利润率)其中:费用率主要包括业务及管理费比率、手续费及佣金比率、营业税金及附加比率等,具体根据该险类上一年度财务数据及项目实际情况确定。

个体工商户保险的选择和投保要点

个体工商户保险的选择和投保要点个体工商户是指独立从事生产经营活动的个人或者家庭经营的经济组织。

作为一个个体工商户,保险是必不可少的,它可以在意外发生时提供有效的保障。

本文将介绍个体工商户保险的选择和投保要点,帮助个体工商户理解和正确选择保险产品。

一、保险种类选择1. 财产险个体工商户的财产险主要包括商业综合险和意外损失险。

商业综合险为个体工商户的经营场所、设备、库存和货物等提供保障。

意外损失险则重点保障个体工商户因盗窃、抢劫、火灾、水灾等突发事件所造成的经济损失。

2. 责任险责任险是用于保护个体工商户因意外事故对他人造成的人身伤害或者财产损失所承担的赔偿责任。

常见的责任险包括公众责任险、雇主责任险和产品责任险等。

不同类型的责任险适用于不同的行业和经营特点。

3. 健康险个体工商户可以购买包括医疗保险、重大疾病保险等在内的健康险。

这些保险可以提供个体工商户和其家庭成员在意外医疗问题和重大疾病治疗方面的资金支持。

二、投保要点1. 保险金额根据个体工商户的经营规模和风险程度,合理确定保险金额是非常重要的。

保险金额过低会导致保险赔付无法覆盖实际损失,而保险金额过高则意味着个体工商户投保费用过高。

建议个体工商户根据经验风险评估来确定适当的保险金额。

2. 保险条款在选择保险产品时,个体工商户需要仔细阅读和理解保险条款。

保险条款是保险合同的重要组成部分,其中包括保险责任、免责条款、理赔申请流程等重要信息。

个体工商户应当选择适合自身经营特点和风险的保险条款。

3. 保险公司选择选择信誉良好、有资质且经营稳定的保险公司是个体工商户投保的关键。

个体工商户可以通过查询保险公司的财务状况、市场口碑以及历史理赔记录来判断其是否可靠。

同时,还可以向熟悉保险行业的专业人士咨询,获取更多的建议和意见。

4. 投保周期个体工商户在投保时需要选择适当的投保周期。

按年交纳保费可以节省一定的费用,并且避免频繁的保单续约操作。

然而,个体工商户需要注意保险合同的有效期,避免保险过期造成的保障缺失。

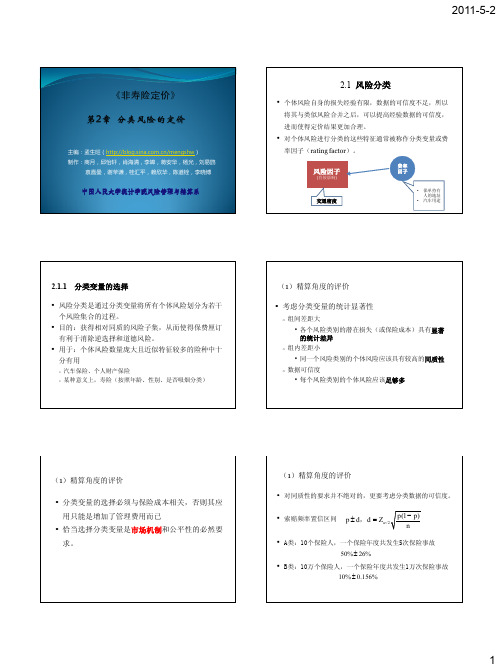

讲义:非寿险定价(第2章)

•平衡法(边际总和法) •最小二乘法 •最小 2 法 •极大似然法

•

前提

o o

赔付率法:已知各个交叉类别的已赚保费 纯保费法:已知各个交叉类别的自然风险单位数

•

步骤

o

第一步迭代计算后,采用最新得到的相对费率重新计算 当前费率水平下的已赚保费/基本风险单位数,继而开始 第二步的迭代,如此循环

•

原因:为了在计算平均纯保费时消除业务构成的影响,从 而为纯保费在同一个数量级上进行比较创造条件。

4

2011-5-2

计算步骤

•

第三步:计算经验数据的可信度,并应用可信度对上述的 调整系数进行修正。

o

• •

第一步:根据当前相对费率水平计算经验期的基本风险单 位数。 第二步: 计算经验纯保费,并据此计算初步的费率调整系 数,等于各个车型的经验纯保费除以所有车型平均的经验 纯保费。

6

2011-5-2

数值示例:

第一次迭代:

19020 1.2513 8000 1 5200 1 2000 1 29130 2 1.3241 13600 1 6000 1 2400 1 4605 3 1.3241 400 1 800 1 1600 1 26565 1 0.9264 8000 1.2513 13600 1.3241 400 1.6446 15360 2 0.9742 5200 1.2513 6000 1.3241 800 1.6446 26565 3 1.3030 2000 1.2513 2400 1.3241 1600 1.6446

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

考虑最低和最高保费的约束 (1) (2) 最低保费 (管理费用) 1805.3 3227.4 12778.6 1351.5 837.1 20000 (3) (4) 2004的信度保费 估计 18890 22107 98104 14589 6311 160000 (5)

社区

最高保费

2004的保费

A B C D E 合计

(3)是最低保费,根据(2)中全职消防员的当量数分配

22

计算最高保费约束

(1)

(2)

(3)

社区 A B C D E 合计

2003年的保费 12018 21182 78823 8186 2791 123000

2004年的最高保费 19541 34442 128167 13311 4538 200000

合计 166216

(4)=(2)/(3) (6)=(4)*(5) (7)= 140000*[(6)/(6)的合计项]

19

计算期望损失

(1)

(2) 全职消防员的当量数 (2004) 17.9 32.0 126.7 13.4 8.3 198.3

(3) 根据风险基础分摊的赔款 (2004) 12637 22592 89450 9460 5860 140000

z z

z z

管理成本:全职雇员的当量数 赔款和直接理赔费用:工资额

13

可信度(credibility)

z

可信度(或信度因子)的取值在0~1之间。当其他条 件相同时,可信度随着风险规模的增大而提高(见下 页图示),但边际增长速度会越来越慢。 风险规模通常用风险单位数或期望索赔次数进行度量。 可信度的计算:信度理论

z

经验费率(experience rating)具有广义和狭义之分:

z

所有的个体费率厘定方法都可以看作是广义经验费率的 一种表现形式。 狭义的 “经验费率” 是指根据个体风险的损失经验调整 其续期保费的一种特殊形式。

z

9

经验费率的公式表示:

Z ⋅ X + (1 − Z ) ⋅ μ

⇒

⎡ X ⎤ μ ⋅ ⎢Z ⋅ + (1 − Z ) ⋅1⎥ ⎣ μ ⎦

全职消防员 2004年根据损 2004年根据损失 的当量数 失经验分摊的 经验分摊的赔款 (2004) 赔款(未调整) (调整后) 17.9 32.0 126.7 13.4 8.3 198.3 13997 3188 34484 12603 91 64363 30446 6934 75008 27414 198 140000

(2)是2003的实际保费。 (3)=(2)*160000/123000*1.25,其中160000是2004的总保费。

23

计算信度保费(经验费率的应用)

(1)

(2)

(3)

(4)

(5)

(6)

根据损失经验分 根据风险基础分 经验数据 社区 摊的赔款(2004) 摊的赔款(2004) 的可信度 A B C D E 合计 30446 6935 75008 27413 199 140000 12637 22592 89450 9460 5860 140000 0.21 0.29 0.54 0.18 0.11

11

经验损失的计算

z

经验损失的期限通常是2到5年。

z

期限越短,对于真正影响损失经验的各种变化(如风险 控制方案的改变)越敏感,但也越容易受损失经验中非 正常波动的影响。

z

为了减少异常事故的影响,通常限定每次事故的赔款金额。 超出部分由风险集合共同分担。 如果对经验损失设有限额,计算期望损失时也必须使用相 应的限额,以确保它们之间的可比性。

19541 34442 128167 13311 4538 200000

19304 22592 100256 13311 4538 160000

(5)是根据最低和最高保费约束对( 4)进行的调整。

25

追溯费率 (retrospective rating)

z z z z

经验期为当前时期(新费率的使用期)。 对经验损失的变化更加灵敏。 要在保险期限开始时确定一个预付保费(deposit premium)。 追溯费率的调整在保险期限结束后定期进行,调整期限通 常是1-3年。

27

z

预付保费:对最终保费的一个初步估计值 ( 1) 参保单位 A B C D E 合计 ( 2) 预期车年数 350 500 1200 850 2100 5000 (3 ) 根据风险基础分摊的预期保险成本 28000 40000 96000 68000 168000 400000

说明:(3)中的合计项400000是预付保费,根据(2)分 摊给各个参保单位。 假设:预期保险成本=400000

18

z

计算经验损失 (1) (2) (3) (4) (5) (6) (7)

社区 截至2002 全职消防员 人均已报 案赔款 年底已报 的当量数 (2000-2002) (2000案赔款 2002) A B C D E 37769 9206 87121 31977 143 48.3 92.4 320.1 34 13 507.8 781.97 99.63 272.17 940.50 11.00 327.33

2004的信度 2004的信度保费估计 保费估计 (调整:使总保费正好 等于160000) (初步) 18182 21279 94430 14043 6074 154008 18890 22107 98104 14589 6311 160000

(5)= (2)*(4) + (3)*[1- (4)]

24

z

个体费率的厘定方法主要有两个基本形式:

z

前瞻法(prospective rating systems) :用过去的经验数据 来确定将来的保险成本

z z z

表定费率法 经验费率法 综合费率法

z

追溯法(retrospective ):用当期的实际经验数据来调 整该期的最终保险成本。

5

美国保险服务局(Insurance Service Office, ISO) 在1997年制定的普通责任保险的表定费率 个体风险的特征 A.建筑物的位置 (1)建筑物内部的风险情况 (2)建筑物外部的风险情况 B.建筑物的状态和保护措施 C.内部设备的类型、状态和保护措施 D.建筑物类别 E.雇员的选拔、培训、管理和工作经验 F.其他情况 (1)医疗设施 (2)安全设施 费率增减幅度 -5% — +5% -5% — +5% -10% — +10% -10% — +10% -10% — +10% -6% — +6% -2% — +2% -2% — +2%

z

z

z

7

表定费率的应用

z z

表定费率由保险人在其核保准则指导下灵活使用。 核保准则反映了保险人自身的知识和经验。应具有一致性 和客观性。 对于完全相同的个体风险,不同的保险人可能会给出不同 的费率增减幅度。 对于同一公司的不同核保人员,他们应该对相同的个体风 险给出一致的费率增减幅度。

z

z

8

经验费率

28

追溯保费

(1) (2) (3) (4) (5) (6) (7)

根据风险基础 截止第18个月已报 根据损失经 参保 实际车年数 可信 分摊的实际保 案赔款和直接理赔 验分摊的实 追溯保费 单位 (风险基础) 度 费用(损失经验) 际保险成本 险成本 A B C D E 合计 300 500 1200 800 2000 4800 21875 36458 87500 58333 145834 350000 16749 31332 82374 53207 140707 324369 18072 33808 88883 57411 151825 350000 0.25 0.25 0.25 0.25 0.25 20924 35795 87846 58103 147332 350000

z

z

如果总保费水平的增长幅度为30.1%,则每个社区的保费 最多可以增长(1.31*1.25-1)= 63.75%。如果总保费水平 是下降的,则每个社区的保费增长不能超过25%。

z

假设2004年期望赔款和直接理赔费用的现值为14万元,管理 费用的估计值为2万元,因此总保费为16万元。 费率厘定过程见下表。

⎡ 个体风险的经验损失 ⎤ + (1 − Z ) ⋅1⎥ 经验费率=分类费率 × ⎢Z ⋅ ⎣ 风险集合的期望损失 ⎦

10

经验损失和期望损失的可比性:

(1)根据经验期风险基础计算的实际已付赔款与期望已付 赔款。 (2)根据经验期风险基础计算的实际已报案赔款与期望已 报案赔款。 (3)根据经验期风险基础计算的实际最终赔款(通常是预 测值)和期望最终赔款。 (4)根据当期的风险基础计算的经验期内实际最终赔款和 期望最终赔款。

社区 A B C D E 合计

(3)根据(2)的比例关系进行分配

20

计算经验损失的可信度

(1)

(4) 全职消防员的当量数(20002002) 48.3 92.4 320.1 34 13 507.8

(5)

社区 A B C D E 合计

经验数据的可信度 0.21 0.29 0.54 0.18 0.11

(5)=[(4)/1082]0.5

21

计算最低保费约束

(1)

(2)

(3) 管理费用(最低保费)的估 计值(2004) 1805.3 3227.4 12778.6 1351.5 837.1 20000

社区 A B C D E 合计

全职消防员的当量数(2004) 17.9 32.0 126.7 13.4 8.3 198.3

分类费率(手册费率,集体费率):对于那些具有某些共 同风险特征的个体风险的集合所收取的平均费率。 个体费率:根据个体风险的索赔经验对手册费率进行修订 而形成的费率。