chapter5期货工具--6

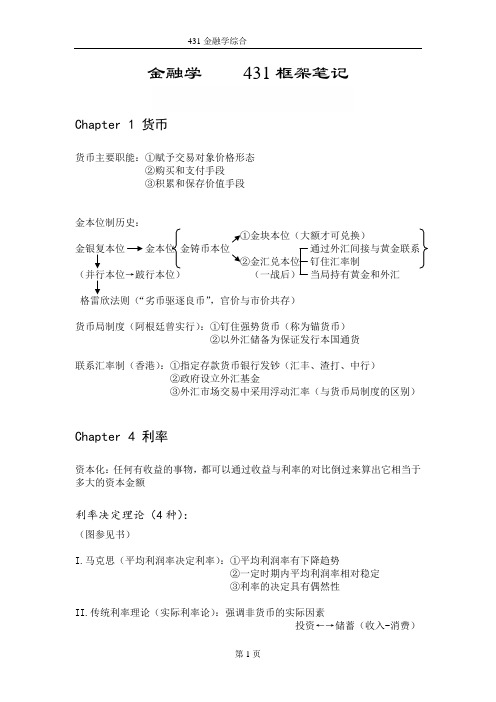

金融学框架

商业银行业务:

负债业务

活期(支票存款,无息) 吸收存款 定期

储蓄 再贴现

中央银行借款 抵押贷款 同业拆借 其他 国际货币市场借款 结算中占用 发行债券

资产业务

贴现(注意计算方法)

贷款

中间业务

证券投资

(无风险业务)

租赁业务

汇兑 信用证 代收 代客买卖 承兑

传统业务

第7页

431 金融学综合

表外业务

四大衍生工具(FFOS) 票据发行便利 贷款承诺 备用信用证

资产 国外资产 贴现+放款 政府债券+财政借款 外汇+黄金储备 其他资产

中央银行资产负债表

负债+资本 流通中通货 金融机构存款 国库及公共机构存款 对外负债 其他负债

资本

第9页

431 金融学综合

中央银行对政府的相对独立性: 独立性:①与政府的地位、目标不同 ②需专业知识和经验

这种独立性又是相对的:①应服从国家根本利益 ②需要财政政策配合 ③活动由国家授权

综合公式:均衡汇率 r=h(Yd,Yf,Pd,Pf,id,if,re) 即两国货币的均衡汇率与两国的

第3页

431 金融学综合

(收入 Y,价格水平 P,利率 i)以及市场对未来汇率预期 re 有关

③ G.加瑟尔 购买力平价(PPP) 分为 绝对购买力平价 和 相对购买力平价

PA:A 国价格水平 PA1:A 国现期价格水平 PA0:A 国基期价格水平 r0:基期汇率 r1:现期汇率

II.半强式有效(历史和公开信息无效) III.强式有效(历史、公开和内幕信息都

无效)

行为金融学对有效市场假说的质疑:①有限理性 ②有限控制力 ③有限自利

Chapter 8 金融中介

货币金融学米什金版本名词一览表

Chapter 1 Why Study Money, Banking, and Financial Markets? 第一章:为什么要研究货币、银行与金融市场1.aggregate income 总收入2.aggregate output 总产出3.aggregate price level 物价总水平4.budget deficit 预算赤字5.GDP 国内生产总值6.unemployment rate 失业率Chapter 2An Overview of the Financial System第二章:金融体系概览1.asset transformation 资产转化2.adverse selection 逆向选择3.asymmetric information 信息不对称4.Eurobond 欧洲债券5.financial panic 金融恐慌6.foreign bonds 外国债券7.liquid 流动性8.economic of scale 规模经济9.primary market 一级市场10.s econdary market 二级市场11.t ransaction costs 交易成本Chapter 3 What Is Money?第三章:什么是货币?modity money 商品货币2.currency 通货3.M14. M25. Fiat money 不兑现货币6. hyperinflation 恶性通货膨胀7. E-cash 电子现金8. M 3Chapter 4 Understanding Interest Rates第四章:理解利率1.real interest rate 实际利率2.coupon bond 息票债券3.indexed bond 指数化债券4.coupon rate 息票利率5.current yield 当期收益率6.yield on a discount basis 贴现基础上的收益率7.present value现值8.discount bond (zero-coupon bond)贴现发行债券(零息债券)9.rate of capital gain资本利得率10.yield to maturity 到期收益率Chapter 5 the behavior of interest rates第五章:利率行为1. opportunity cost 机会成本2. demand curve 需求曲线3. liquidity preference framework 流动性偏好理论4. loanable funds 可贷资金5. loanable funds framework 可贷资金理论6. Fisher effects 费雪效应Chapter 6 the Risk and Term Structure of Interest Rates第6章利率的风险结构与期限结构1. inverted yield curve 翻转的收益率曲线2. junk bonds 垃圾债券3.liquidity premium theory 流动性溢价理论4.preferred habitat theory 期限优先理论5.risk premium 风险溢价6.segmented markets theory 分割市场理论7.yield curve 收益率曲线8.terms structure of interest rates 利率期限结构Chapter 7The Stock Market, the Theory of Rational Expectations, and the efficient Market Hypothesis第7章股票市场、理性预期理论与有效市场假定1. adaptive expectations 适应性预期2. bubble 泡沫3. efficient markets 有效市场4. rational expectations 理性预期5. residual claimant 剩余索取权6. markets fundamentals 市场基本面Chapter 8An Economic Analysis of Financial Structure第8章金融结构的经济学分析1. agency theory 代理理论2. pecking order hypothesis 啄食顺序假定3. debt deflation 债务萎缩4.free-rider problem 免费搭车问题5. incentive-compatible 激励相容6. net worth(equity capital) 净值(权益资本)Chapter 9Banking and the Management of Financial Institutions第9章银行业与金融机构的管理1. compensating balance 补偿性余额2. discount loans 贴现贷款3. discount rates 贴现率4. duration 久期5. excess reserves 超额准备金6. gap analysis 缺口分析7. off-balance-sheet activities 表外业务8. required reserved ratio 法定准备金率9. ROA (return on assets)资产回报率10. ROE (return on equity)股权回报率11. secondary reserves 二级准备金12. vault cash 库存现金Chapter 10 Banking Industry: Structure and Competition 第10章银行业:结构和竞争1. disintermediation 脱媒2. dual banking system 双重银行体制3. economies of scope 范围经济4. financial derivatives 金融衍生工具5. future 期货6. hedge 对冲7. securitization 证券化Chapter 11Economic Analysis of Financial Regulation 第11章银行监管的经济学分析1.leverage ratio 杠杆比例2.leverage ratio 杠杆比例3.regulatory forbearance 监管宽容4.Basel Accord 巴塞尔协议Chapter 12Nonblank Finance第12章非银行金融机构1.annuity 年金2.closed-end fund 封闭式基金3.fully funded 足额基金4.hedge fund 对冲基金5.open-end fund 开放式基金6.load funds 付佣金基金Chapter 13 Financial Derivatives第13章衍生金融工具1.American option 美式期权2.arbitrage 套利3.call option 看涨期权4.currency swap 货币互换5.strike price or exercise price 执行价格6.forward contract 远期合约7.interest-rate swap 利率互换8.long position 多头9.option 期权10.swap 互换11.stock option 股票期权Chapter 14Central Banks and the Federal Reserve System 第14章中央银行的结构与联邦储备体系1.instruments independence 工具独立性2.political business cycle 政治经济周期3.open market operations 公开市场操作4.goal independence 目标独立性Multiple Deposit Creation and the Money Supply Process 第15章多倍存款创造和货币供给过程1.high-powered money 高能的货币2.multiple deposit creation 多倍存款创造3.required reserve ratio 法定存款准备金4.reserves 准备金Chapter 16Determinants of the Money Supply第16章货币供给的决定因素1.money multiplier 货币乘数2.non-borrowed monetary base 非借入基础货币Chapter 17 Tools of Monetary Policy第17章货币政策工具1.discount windows 贴现窗口2.defensive open market operations 防御性公开市场操作3.dynamic open market operations 能动性公开市场操作4.federal funds rate 联邦基金利率5.repurchase agreement 回购协议Conduct of Monetary Policy: Goals and Targets第18章货币政策实施:最终目标和政策指标1.intermediate targets 中介指标2.natural rate of unemployment 自然失业率3.NAIRU(non-accelerating inflation rate of unemployment ) 非加速通货膨胀失业率4.operating target 操作指标5.Phillips curve theory 菲利普斯曲线理论6.real bills doctrine 真实票据原则Chapter 19The Foreign Exchange Market第19章外汇市场1.appreciation 升值2.effective exchange rate index 有效汇率指数3.exchange rate overshooting 汇率超调4.interest parity conditions 利息平价条件w of one price 一价定律6.monetary neutrality 货币中性7.PPP (theory of purchasing power parity)购买力平价理论The International Financial System第20章国际金融体系1.1. balance of payments 国际收支平衡表2.Britton Woods System 布雷顿森林体系3.current account 经常账户4.capital account 资本账户5.fixed exchange rate regime 固定汇率制度6.IMF 国际货币基金组织7.international reserves 国际储备8.managed floating regime,dirty float 有管理的浮动制度或称肮脏的浮动汇率制度9.reserves currency 储备货币10.special drawing rights SDR 特别提款权11.sterilized foreign exchange intervention 冲销性外汇干预Chapter 21Monetary Policy Strategy: The International Experience第21章货币政策策略:国际经验1.dollarization 美元化2.nominal anchor 名义锚3.Seigniorage 铸币税4.time-consistency problem 时间非一致性问题Chapter 22The Demand for Money第22章货币需求1.real money balances 实际货币余额2.liquidity preferences theory 流动性偏好理论3.equation of exchange 交易方程式4.quantity theory of money 货币数量论5.velocity of money 货币流通速度Chapter 23The Keynesian Framework and the ISLM Model第23章凯恩斯理论框架与IS-LM模型1.animal spirits 浮躁情绪2.autonomous consumer expenditure 自主性消费支出3.expenditure multiplier 支出乘数4.IS curve IS曲线5.LM curve LM曲线6.MPC margin propensity to consumer 边际消费倾向Chapter 24Monetary and Fiscal Policy in the ISLM Model第24章IS-LM模型中的货币政策与财政政策1.aggregate demand curve 总需求曲线2.long-run monetary neutrality 长期货币中性3.natural rate level of output 产出的自然率水平pletely crowing out 完全挤出Chapter 25Aggregate Demand and Supply Analysis第25章总需求与总供给分析1.partial crowding out 部分挤出2.modern quantify theory of money 现代货币数量论3.self-correcting mechanism 自我纠错机制4.supply shock 供给冲击Chapter 26 Transmission Mechanisms of Monetary Policy: The Evidence第26章货币政策传导机制的实证分析1.reduced-form evidence 简化形式实证分析2.structural model evidence 结构模型实证分析3.transmission mechanisms of monetary policy 货币政策传导机制4.credit view 信用途径观点Chapter 27 Money and Inflation第27章货币与通货膨胀1.accommodating policy 适应性政策2.demand-pull inflation 需求拉动型通货膨胀3.constant-money-growth-rate rule 单一货币增长率规则4.Ricardo equivalence 李嘉图等价5.cost-push inflation 成本推动型通货膨胀6.monetizing the debt 债务货币化Chapter 28 Rational Expectations: Implications for Policy 第28章理性预期:政策意义1.policy ineffectiveness proposition 政策无效命题。

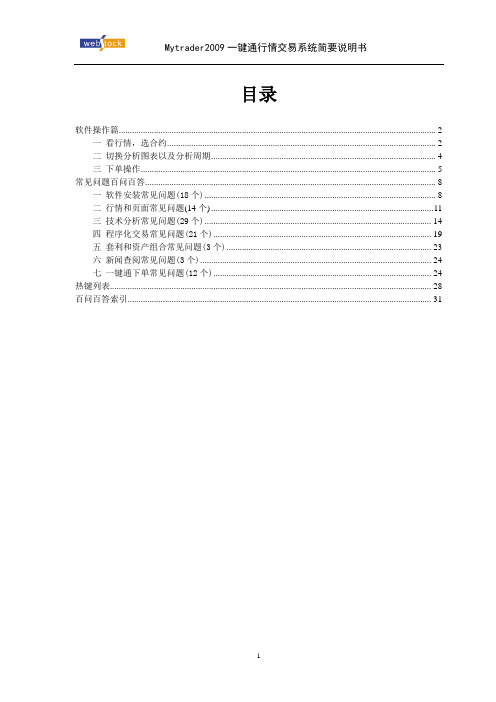

文华财经操作说明

目录软件操作篇 (2)一看行情,选合约 (2)二切换分析图表以及分析周期 (4)三下单操作 (5)常见问题百问百答 (8)一软件安装常见问题(18个) (8)二行情和页面常见问题(14个) (11)三技术分析常见问题(29个) (14)四程序化交易常见问题(21个) (19)五套利和资产组合常见问题(3个) (23)六新闻查阅常见问题(3个) (24)七一键通下单常见问题(12个) (24)热键列表 (28)百问百答索引 (31)软件操作篇一看行情,选合约(一)进入系统点击桌面上的图标进入系统登陆界面。

(二)切换交易所以及选取合约(三)自选合约二切换分析图表以及分析周期(一) 切换分析图表(二) 切换分析周期在分析图中利用热键进行分析周期的切换,详细热键列表如下:三下单操作(一) 进入交易系统敲键盘输入的数字相对应的分析周期0+Enter Tick 图1+Enter 1分钟周期2+Enter 3分钟周期3+Enter 5分钟周期4+Enter 10分钟周期5+Enter 15分钟周期6+Enter 30分钟周期7+Enter 1小时周期8+Enter 3小时周期9+Enter 日周期11+Enter 周周期12+Enter 月周期(二)下单操作(三) 平仓和撤单的操作注:如果需要详细的操作说明,请参考/guide/guide.htm常见问题百问百答一软件安装常见问题1 文华的行情软件是否搭载了交易系统?文华财经Mytrader 2009自带一键通交易系统,可以同时看行情做交易.2 如何获取行情账号?如果已经在期货公司开户,您可以向开户的期货公司申请账户; 如果尚未开户,请拨打电话联系文华的市场部(4008113366)。

3 为什么试用版本许多功能使用不了?文华的软件拥有许多专项功能,例如Level-2深度行情数据, 程序化交易功能等。

因为文华转发深度行情以及研发新的交易系统都需要付出高昂的费用,所以您需要对此类专项功能支付费用。

期货期权及其衍生品配套课件Ch06

Edition, Copyright © John C. Hull 2019

15

Forward Rates and Eurodollar

Futures continued

A convexity adjustment often made is

Forward Rate=Futures Rate−0.5s2T1T2 T1 is the time to maturity of the forward contract T2 is the time to maturity of the rate underlying the forward contract (90 days later that T1) s is the standard deviation of the short rate (typically about 1.2%)

Edition, Copyright © John C. Hull 2019

7

Eurodollar Futures (Page 136-141)

A Eurodollar is a dollar deposited in a bank outside the United States Eurodollar futures are futures on the 3-month Eurodollar deposit rate (same as 3-month LIBOR rate) One contract is on the rate earned on $1 million A change of one basis point or 0.01 in a Eurodollar futures quote corresponds to a contract price change of $25

赫尔期权、期货及其他衍生产品第10版框架知识点及课后习题解析

赫尔期权、期货及其他衍生产品第10版框架知识点及课后习题解析背景介绍赫尔期权、期货及其他衍生产品是一本经典的金融学教材,已经出版了多个版本。

本文将对第10版的框架知识点进行详细介绍,并对课后习题进行解析。

框架知识点第1章期权与期权市场本章主要介绍了期权的基本概念和期权市场的基本特点。

其中包括期权的定义、期权的基本特征、期权的交易方式、期权市场的参与者和期权市场的发展趋势等内容。

第2章期权定价基础本章介绍了期权定价的基本理论。

其中包括无套利定价原理、布莱克-舒尔斯期权定价模型、期权的几何布朗运动模型和完全市场假设等内容。

此外,还介绍了期权定价模型的应用和限制。

第3章期权策略与风险管理本章介绍了期权策略的基本概念和常见的期权策略类型。

其中包括购买期权、卖出期权、期权组合策略和套利策略等内容。

此外,还介绍了期权风险管理的基本方法和相关的风险指标。

第4章期货市场与期货定价本章介绍了期货市场的基本原理和期货合约的定价方法。

其中包括期货市场的特点、期货合约的基本要素、期货定价的原理和期货定价模型等内容。

此外,还介绍了期货市场的参与者和期货交易的风险管理。

第5章期货交易策略与风险管理本章介绍了期货交易策略的基本原理和常用的期货交易策略类型。

其中包括多头策略、空头策略、套利策略和市场中性策略等内容。

此外,还介绍了期货交易的风险管理方法和基本的交易技巧。

第6章期货市场的运行与监管本章介绍了期货市场的运行机制和监管体系。

其中包括期货市场的交易流程、交易所的角色和功能、期货市场的风险管理和期货市场的监管机构等内容。

此外,还介绍了期货市场的监管规则和期货市场的发展趋势。

课后习题解析第1章期权与期权市场习题1:期权是一种金融衍生品,它的特点是什么?答:期权有两个基本特点,即灵活性和杠杆效应。

灵活性指的是期权可以灵活选择行权,可以在未来的某个时间点以特定的价格购买或者卖出标的资产。

杠杆效应指的是期权的价格相对于标的资产的价格波动比较大,可以获得倍数的投资回报。

赫尔《期权、期货及其他衍生产品》(第9版)笔记和课后习题详解答案

赫尔《期权、期货及其他衍生产品》(第9版)笔记和课后习题详解答案赫尔《期权、期货及其他衍生产品》(第9版)笔记和课后习题详解完整版>精研学习?>无偿试用20%资料全国547所院校视频及题库全收集考研全套>视频资料>课后答案>往年真题>职称考试第1章引言1.1复习笔记1.2课后习题详解第2章期货市场的运作机制2.1复习笔记2.2课后习题详解第3章利用期货的对冲策略3.1复习笔记3.2课后习题详解第4章利率4.1复习笔记4.2课后习题详解第5章如何确定远期和期货价格5.1复习笔记5.2课后习题详解第6章利率期货6.1复习笔记6.2课后习题详解第7章互换7.1复习笔记7.2课后习题详解第8章证券化与2007年信用危机8.1复习笔记第9章OIS贴现、信用以及资金费用9.1复习笔记9.2课后习题详解第10章期权市场机制10.1复习笔记10.2课后习题详解第11章股票期权的性质11.1复习笔记11.2课后习题详解第12章期权交易策略12.1复习笔记12.2课后习题详解第13章二叉树13.1复习笔记13.2课后习题详解第14章维纳过程和伊藤引理14.1复习笔记14.2课后习题详解第15章布莱克-斯科尔斯-默顿模型15.1复习笔记15.2课后习题详解第16章雇员股票期权16.1复习笔记16.2课后习题详解第17章股指期权与货币期权17.1复习笔记17.2课后习题详解第18章期货期权18.1复习笔记18.2课后习题详解第19章希腊值19.1复习笔记第20章波动率微笑20.1复习笔记20.2课后习题详解第21章基本数值方法21.1复习笔记21.2课后习题详解第22章风险价值度22.1复习笔记22.2课后习题详解第23章估计波动率和相关系数23.1复习笔记23.2课后习题详解第24章信用风险24.1复习笔记24.2课后习题详解第25章信用衍生产品25.1复习笔记25.2课后习题详解第26章特种期权26.1复习笔记26.2课后习题详解第27章再谈模型和数值算法27.1复习笔记27.2课后习题详解第28章鞅与测度28.1复习笔记28.2课后习题详解第29章利率衍生产品:标准市场模型29.1复习笔记29.2课后习题详解第30章曲率、时间与Quanto调整30.1复习笔记30.2课后习题详解第31章利率衍生产品:短期利率模型31.1复习笔记31.2课后习题详解第32章HJM,LMM模型以及多种零息曲线32.1复习笔记32.2课后习题详解第33章再谈互换33.1复习笔记33.2课后习题详解第34章能源与商品衍生产品34.1复习笔记34.2课后习题详解第35章章实物期权35.1复习笔记35.2课后习题详解第36章重大金融损失与借鉴36.1复习笔记36.2课后习题详解。

期权期货与其他衍生产品第九版课后习题与答案Chapter(.

cHAPTra KI betUrM M«4duxn«x<^ ar ••••• f«g ・t plM OM<a to MB ll ・—TL —▼rMdV — ■ M 9•&・ Mtw«aH 叩■厂 1—、M»A-l S*2*0«M ■■ ^7521 1*4SeM 0|«tc4WB* ap*w ^«K « <* o az «•«!io •e ・fOMHVu ・w« Aft. xW*・9«v MBMk t» W*»|w «WM !•«•••— %-V> K ・9. ■・•( •*©> T-»» ■.空竺J 马A 空兰.…计•A SK<•4 «>A7・・1・•・R ・08*・5ZE 11*.F<<O<MI4WV ■❷•waw JttM <«•<«■■ J ・I9H74・ MrtMyiiPH—W ・(VAlw«・・,•■■■>•・" M «M 4 MI « E f R —W •字•字)vfViurutMjnr^vMtai 111 A —i"・^«hW —WI4»••一 y wt 卯 v >•*♦ *» <wr* 戸 x« tv•I Mt «wM ■*■<> «W ■・vfl !• mtvwvF k» VKM »> t»l • p< c» IW Mk vtt»•••• MM• tl»>■斗・4r.•丄防| n*kw !•*J M **vWatAM)' H MB*・朴・卜:卞”・ 4tJJ• Mm K -W ・ r ・Q.・ 9-QS.M > T-«» ・4CMP»c»to« A ■a0>■!«<•(■・•《 Mkwtaa 血”•>« «WE>y«»«vP • IF —・••—■—■科M4_ <tl ・oaMalWMi .11创n 11MM ■— 一A""・v«r■n«^»a w'«•!•<.•..»■ •> i- a-k>―初|・(« _F0R »*i!<■<■« i ・9” ■*!•«••«・》MM E ・》*k>e« —«E.r ■MIC ■一* »» ■•• ”・$«s» •• ts. no ¥ wr ■5— wK ・・«■•*・•••■•••・•••• *♦"■・••••・”•・•・~•l*« f*ASK"*""b QU ,,•・"♦(■* rI・・t ・K •WR XVIM •一刪・0|«・・・<||"• 8K kfk •■>•••<• ■…m»«*w<WH ” IK* lMW«IM iewr mu ■・—A« 巧 ki j«"U >• >^*10* t••<!•.»<»• ••••(■a * 、・r R if 。

金融衍生工具_课程习题-答案

第一章1、衍生工具包含几个重要类型?他们之间有何共性和差异?2、请详细解释对冲、投机和套利交易之间的区别,并举例说明。

3、衍生工具市场的主要经济功能是什么?4、“期货和期权是零和游戏。

”你如何理解这句话?第一章习题答案1、期货合约::也是指交易双方按约定价格在未来某一期间完成特定资产交易行为的一种方式。

期货合同是标准化的在交易所交易,远期一般是OTC市场非标准化合同,且合同中也不注明保证金。

主要区别是场内和场外;保证金交易。

二者的定价原理和公式也有所不同。

交易所充当中间人角色,即买入和卖出的人都是和交易所做交易。

特点:T+0交易;标准化合约;保证金制度(杠杆效应);每日无负债结算制度;可卖空;强行平仓制度。

1)确定了标准化的数量和数量单位、2)制定标准化的商品质量等级、(3)规定标准化的交割地点、4)规定标准化的交割月份互换合约:是指交易双方约定在合约有效期内,以事先确定的名义本金额为依据,按约定的支付率(利率、股票指数收益率)相互交换支付的约定。

例如,债务人根据国际资本市场利率走势,将其自身的浮动利率债务转换成固定利率债务,或将固定利率债务转换成浮动利率债务的操作。

这又称为利率互换。

互换在场外交易、几乎没有政府监管、互换合约不容易达成、互换合约流动性差、互换合约存在较大的信用风险期权合约:指期权的买方有权在约定的时间或时期内,按照约定的价格买进或卖出一定数量的相关资产,也可以根据需要放弃行使这一权利。

为了取得这一权利,期权合约的买方必须向卖方支付一定数额的费用,即期权费。

期权主要有如下几个构成因素①执行价格(又称履约价格,敲定价格〕。

期权的买方行使权利时事先规定的标的物买卖价格。

②权利金。

期权的买方支付的期权价格,即买方为获得期权而付给期权卖方的费用。

③履约保证金。

期权卖方必须存入交易所用于履约的财力担保,④看涨期权和看跌期权。

看涨期权,是指在期权合约有效期内按执行价格买进一定数量标的物的权利;看跌期权,是指卖出标的物的权利。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

页

备

课

用

纸

带来损失,就可以通过股指期货空头对冲系统性风险。

(2)股指期货的最小方差套期保值比率

h HG

H G

于是股指期货的最小方差套期保值数量

N h VH VG

其中VH ,VG 分别为现货头寸的总金额和一份股指期货的合约规模(等 于期货点数乘以每点的价值)

页

备

课

用

纸

(3) 系数与最小方差套期保值比率

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

期限(年) 1 2 3 年利率(%) 12.0 13.0 13.7 期限(年) 4 5 年利率(%) 14.2 14.5

页

备

课

用

纸

6. 假设 120 天期国债期货的年利率为 6%,210 天期国债期货的年利

率为 6.5%,按连续复利,则 120 天后交割的 90 天期的短期国债的价 格应该为多少?该国债期货的当前报价是多少?

备

课

用

纸

页

备

课ቤተ መጻሕፍቲ ባይዱ

用

纸

页

备

课

用

纸

页

备

3.

课

用

纸

短期国债期货的套利分析

多头套期:担心未来利率下跌的投资者加入期货多头; 空头套期:担心未来利率上升的投资者加入期货空头。 分析:根据定价公式 F 100e

rF 4

,若利率下跌,到期日的国债期货

价格增大,故现在买进,将来能够以更高的价格卖出。

页

备

课

用

纸

例.假设短期国债的现金价格为 95.00,对于当前的 5%的利率水 平。如果交易者预测 3 个月后利率将下跌,那么他就要买进一份 3 个月期的利率期货。3 个月后,利率如他预测的那样下跌至 3% 水平,则对应于 97.00 的利率期货价格。此时,他卖出利率期货, 则赚取 2.00(97.00-95.00)的收益。

页

备

课

用

纸

股指期货:以股票指数作为标的资产,交易双方约定在将来某一特 定时间交收“一定指数的股价指数”的标准化期货合约。 特点: (1) 合约到期时,股指期货采用现金结算交割的方式而非实物交 割的方式。 (2) 股指期货的合约规模等于股指期货的价格点数乘以每个指 数点所代表的金额。 标准普尔 500 指数期货——500×S&P500 股价指数 香港恒生指数期货——50×恒生指数

页

备

课

用

纸

4.求下表中三种债劵到期年收益率(每年提息一次)

期限(年) 1.00 2.00 3.00 票息率 0.0000 0.0900 0.0950 到期收益率 发行价格 92.19 99.64 99.49

5.假设连续复利的零息票利率如下表所示,请计算第 2 年、第 3 年、 第 4 年、第 5 年的连续复利远期利率。

应用最小方差线性预测结果,有

页

备

ˆ

课

用

纸

Cov(rH , rG ) HG Var (rG ) Var (rG ) h Var (rG ) Var (rG )

例 2.假设一投资经理管理着一个总价值为 40000000 元的多样化股票 投资组合,该组合相对于沪深 300 指数的 系数为 1.22.2012 年 3 月 14 日,该投资经理认为短期内大盘有下跌的风险,可能会使得投 资组合受到损失,决定进行套期保值。 该投资经理进行一个月的股指期货套期保值,现在 2012 年 4 月份到 期的沪深 300 指数期货为 2627 点,试制定一个最小风险套期保值方 案。

成分股交割股指期货;

页

备

课

用

纸

当 G Se( r q )(T t ) ,买入股指期货,卖空股票指数的成分股,到期时买 回成分股交割股指期货。 例 1. 2007 年 9 月 20 日, 美元 3 个月期无风险年利率为 3.77%, S&P500 指数预期红利收益率是 1.66%,当前 S&P500 指数 1518.75 点时, (1)2007 年 12 月到期的 S&P500 指数期货 SPZ7 相应的理论价格是 多少? (2)若当前 SPZ7 报价为 1530 点,如何进行指数套利?

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

备

课

用

纸

页

页

备

课

用

纸

解:进入股指期货空头,

VH 40000000,VG 2627 300 788100 N VH 40000000 1.22 61.92 VG 788100

即卖空62手指数期货。

页

备

课

用

纸

页

备

课

用

纸

第五章补充题 1.假设一投资公司有$20000000 的股票组合,应用 S&P500 指数期货 来套期保值。当前指数为 1080 点,该股票组合收益率的月标准差为 1.8,S&P500 指数期货收益率的月标准差为 0.9,两者的相关系数为 0.6,问如何进行套期保值? 2.假设投资者 A 于 8 月 9 开仓买进 9 月沪深 300 指数期货合约 2 手, 平均价格 2800 点,经纪商收取的初始保证金和维持保证金比例均为 15%,问

页

备

课

用

纸

(1)该投资者需要提交多少保证金? (2)若当日结算价为 2810 点,8 月 10 日结算价为 2750 点,填写下 表

日期 结算价 保证金帐户 余额 追加保证金 期指日收益 率 投资者在期 货头寸上的 日收益率

0809 0810

2810 2750

3.美国某公司管理一个 系数为 1.2,价格为 1000 万美元的投资组 合,当时 S&P500 指数为 1530 点,请问:该公司如何应用 S&P500 指 数期货为投资组合套期保值?

系数:CAPM 中用来描述投资组合的收益与市场收益之间的关系,

它是投资组合超出无风险利率的收益率关于市场超出无风险利率的 收益率回归得到的最优拟合直线的斜率,即

ri rM

现在在股指期货的套期保值中, ri rH , rM rG ,则有

rH rG

页

备

5.6 5.6.1

课

股指期货 股票指数

用

纸

所谓股票指数,是运用统计学方法编制而成的,反映股市中总体股 票价格或者某一类股票价格变动和走势情况的. 著名的股票指数: 道.琼斯工业股票平均数,标准普尔 500 指数(S&P500),纽约证交 所综合股价指数,日经 225 股价指数(NK225) ,香港恒生指数,沪 深 300 指数。

页

备

课

用

纸

沪深 300 指数期货——300×沪深 300 指数 5.6.2 股指期货的定价

F Se( r q )(T t )

5.6.3 股指期货的应用 指数套利、套期保值。 1. 指数套利 指数套利机会:股指期货的实际价格不等于理论价格。当

G Se( r q)(T t ) ,卖出股指期货,买入股票指数的成分股,到期时卖出

页

备

解: (1)

课

用

纸

T 3 12 0.25, t 0, S 1518.75, r 3.77%, q 1.6% f 1518.75e(3.77%1.6%)(0.250) 1526.78

(2)以 1530 点卖空 SPZ7, 以 1518.75 点价位买入同等规模的成分股 到期时以 1526.78 点价位卖出成分股,获得正常的收益率. 股指期货获得超额利润: (1530-1526.78)×500=1610 元

页

备

课

用

纸

2. 套期保值 (1)多头套期保值和空头套期保值 与其他期货品种一样,股指期货的套期保值也可以分为多头套期保 值和空头套期保值。值得强调的是,股指期货的标的资产是市场股 票指数,因此应用股指期货进行套期保值,管理的是股票市场的系 统性风险。 当投资者预期在将来特定时刻投资股票,但是担心大盘整体上扬而 抬高成本,可以预先进入股指期货多头。 当投资者看好手中的股票不愿轻易卖出,但是担心大盘整体下跌而