期权历史数据

汇点期权使用说明书

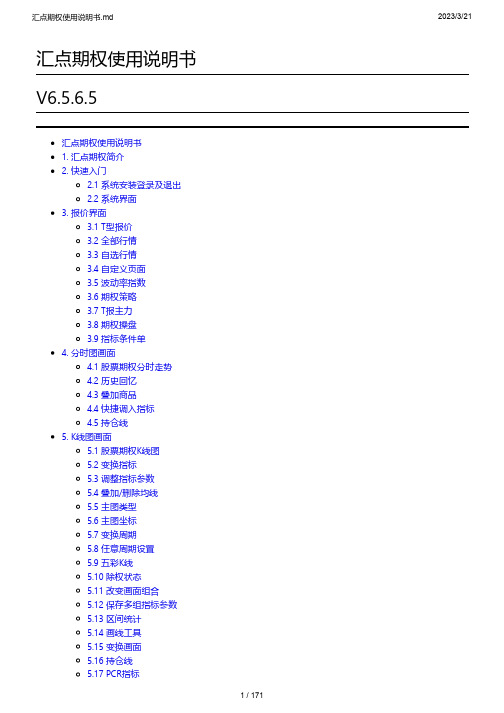

汇点期权使用说明书V6.5.6.5汇点期权使用说明书1. 汇点期权简介2. 快速入门2.1 系统安装登录及退出2.2 系统界面3. 报价界面3.1 T型报价3.2 全部行情3.3 自选行情3.4 自定义页面3.5 波动率指数3.6 期权策略3.7 T报主力3.8 期权操盘3.9 指标条件单4. 分时图画面4.1 股票期权分时走势4.2 历史回忆4.3 叠加商品4.4 快捷调入指标4.5 持仓线5. K线图画面5.1 股票期权K线图5.2 变换指标5.3 调整指标参数5.4 叠加/删除均线5.5 主图类型5.6 主图坐标5.7 变换周期5.8 任意周期设置5.9 五彩K线5.10 除权状态5.11 改变画面组合5.12 保存多组指标参数5.13 区间统计5.14 画线工具5.15 变换画面5.16 持仓线5.17 PCR指标6. 信息窗口6.1 信息窗口说明6.2 状态及分笔信息6.3 特征值信息窗口6.4 快捷交易窗口6.5 快鼠交易窗口6.6 隐藏/显示信息窗口6.7 股票特殊信息窗口7. F10资料画面8. 弹窗工具8.1 弹出式下单面板8.2 批量下单面板8.3 债券参数设置8.4 期权筛选8.5 期权卖方分析8.6 期权定价计算8.7 期权统计8.8 培训视频8.9 预警设置8.10 预警列表8.11 选股工具9. 股票期权下单方式9.1 登录交易系统9.2 交易界面9.3 三键下单9.4 闪电下单9.5 买入下单9.6 卖出下单9.7 键盘下单9.8 闪电精灵下单9.9 点价下单9.10 快鼠下单9.11 快键下单9.12 弹出式下单9.13 批量下单9.14 下单条下单10. 股票期权交易10.1 委托栏10.2 可撤栏10.3 成交栏10.4 持仓10.5 委托汇总10.6 锁定解锁10.7 查询10.8 参数设置10.9 银衍转账10.10 修改密码10.11 汇点本地组合11. 条件单和止损止盈11.1 条件单11.2 止损止盈12. 策略保证金12.1 上海策略保证金12.2 深圳策略保证金12.3 普通备兑互转12.4 历史委托13. 行权13.1 普通行权13.2 上海合并行权13.3 深圳合并行权13.4 自动行权14. 普通证券交易14.1 登录交易系统14.2 交易界面14.3 撤单14.4 快鼠下单14.5 点价下单14.6 查询14.7 参数设置15. 其他功能15.1 公式管理器15.2 预警系统15.3 编辑表头15.4 系统设置15.5 数据下载15.6 特色选股15.7 行情切换服务器15.8 计算器16. 帮助和服务16.1 服务16.2 版本升级16.3 版本信息16.3 版本信息1. 汇点期权简介汇点期权基于专业的衍生品交易系统架构设计开发,不仅功能完备成熟稳定,而且在行情展示和交易方面做了丰富的设计,使整个交易过程更为顺畅、效率更高,轻松应对期权高速交易频率,受到众多终端用户的好评。

收益波动率计算

THANKS

感谢观看

市场走势分析

总结词

市场走势分析是收益波动率计算的一个重要应用,通过分析历史波动率,可以预测市场 的未来走势。

详细描述

在市场走势分析中,历史波动率是一个重要的参考指标。通过对历史波动率的分析,可 以了解市场的走势和未来可能的走势。同时,结合其他技术指标和市场信息,可以对市

场走势进行更加准确的预测。

06

收益波• 历史波动率计算 • 隐含波动率计算 • 预测波动率计算 • 实际应用与案例分析 • 总结与展望

01

CATALOGUE

收益波动率概述

定义与意义

定义

收益波动率是衡量资产收益率变 动幅度的指标,表示资产收益率 的不确定性或风险。

意义

收益波动率对于投资者来说具有 重要的参考价值,能够帮助他们 评估投资风险、制定投资策略和 进行资产配置。

01

利用历史数据计算收益率的标准差或方差,以此作为历史波动

率的度量。

计算隐含波动率

02

通过期权定价公式反解出隐含波动率,基于市场价格和无套利

原则。

计算预期波动率

03

基于预测模型对未来波动率进行预测,结合市场信息和历史数

据。

预测波动率的优缺点

优点

能够为投资者提供未来市场走势的参考,有助于制定投资策略和风险管理。

将得到的理论价格与市场价格进行比较,调整波动率参数,使得理论 价格与市场价格一致。

迭代计算

重复上述步骤,直到波动率参数收敛。

隐含波动率的优缺点

优点

能够反映市场参与者对未来波动率的预期,有助于评估期权的合理价格。

缺点

依赖于期权定价模型的准确性,对于非线性衍生品定价可能存在局限性;同时,隐含波动率受到市场供需关系的 影响,可能存在套利机会。

期权(课堂PPT原创)ppt文档全文预览

竞价机制

投资者通过竞价方式买卖期权合约, 交易所按照价格优先、时间优先的 原则进行撮合成交。

投资者适当性管理

投资者分类

根据投资者的风险承受能 力和投资经验,将投资者 分为专业投资者和普通投 资者。

适当性评估

对投资者进行适当性评估, 确保其了解期权市场的风 险并具备相应的风险承受 能力。

投资者教育

开展投资者教育活动,提 高投资者对期权市场的认 知和风险意识。

CHAPTER 03

期权定价模型与方法

Black-Scholes模型原理及应用

模型假设

股票价格服从对数正态 分布,无风险利率和波 动率恒定,无交易费用

和税收等。

定价公式

通过求解偏微分方程得 到期权价格公式,包括 欧式看涨期权、欧式看

期权(课堂PPT原 创)ppt文档全文预览

目录

• 期权基本概念与原理 • 期权市场与交易制度 • 期权定价模型与方法 • 期权策略类型与运用 • 期权风险管理技巧与实践 • 期权产品创新与发展趋势

CHAPTER 01

期权基本概念与原理

期权定义及分类

定义

期权是一种合约,赋予持有人在某一 特定日期或该日之前的任何时间以固 定价格购进或售出一种资产的权利。

CHAPTER 02

期权市场与交易制度

全球主要期权市场概述

1 2

芝加哥期权交易所(CBOE) 全球最大、最活跃的期权交易所,提供多元化的 期权产品。

欧洲期货交易所(Eurexห้องสมุดไป่ตู้ 欧洲领先的衍生品交易所,提供广泛的股票期权 和指数期权。

3

香港交易所(HKEX)

上证所 历史数据接口说明书

上海证券交易所历史数据接口说明书文档状态[]初稿[]评审通过[]修改[√]发布[]作废文档标识历史数据接口说明书当前版本 1.1.1(技术开发稿)作者市场数据部发布者上证所信息网络有限公司完成日期2022/11/02文档变动说明1.数据说明上交所行情历史数据提供与证券行情相关的历史数据服务。

从行情品种来看,包括Level-1行情、Level-2行情及股票期权历史数据。

从数据内容来看,包括快照类数据、逐笔类数据及K线数据,其中快照类数据包括开盘集合竞价数据、行情快照数据、盘后固定价格交易行情快照,逐笔类数据包括竞价逐笔成交数据、竞价逐笔委托数据、盘后固定价格交易逐笔成交数据和债券逐笔类数据,K线数据包括分钟K线和日K线数据。

2.文件格式文件采用CSV格式,每个字段间用“,”(英文半角)分割,使用UTF-8字符集,换行符使用“0x0A”。

3.数据内容不同行情品种提供的历史数据种类有所差异,具体见表3-1所示。

表3-1行情品种和数据种类对照表品种行情快照逐笔成交逐笔委托日K线分钟K线Level-1行情√√√Level-2行情√√√√√股票期权行情√√√3.1Level-1行情Level-1行情包括快照类数据和K线数据。

3.1.1快照类数据Level-1快照类数据包括行情快照和盘后固定价格交易行情快照。

3.1.1.1行情快照Level-1行情快照数据的快照间隔为3秒或5秒(其中,部分指数快照间隔为5秒,个股及部分指数快照间隔为3秒,相邻快照如果完全相同就保留第一幅),将全天所有证券的快照保存在同一个文件中。

需要注意的是,集合竞价数据包含在Level-1行情快照中。

Level-1行情快照数据的存储目录及文件名为sh1\yyyymmdd\Snapshot.csv,具体内容详见表3-2。

表3-2Level-1行情快照数据内容表NumTrades成交笔数NUMBERIOPV净值估值NUMBER(3)从20221104日开始为NUMBER(5)从20221104日开始,该值表示为5位精度NAV净资产价值NUMBER(3)PhaseCode交易时段STRING该字段为8位字符串,左起每位表示特定的含义,无定义则填空格。

布莱克舒尔斯期权定价模型

第二节 布莱克-舒尔斯期权定价模型

一、布莱克-舒尔斯微分方程 风险中性定价原理在远期合约定价中的应用: ❖ 边界条件:

布莱克舒尔斯期权定价模型

第二节 布莱克-舒尔斯期权定价模型

二、布莱克-舒尔斯期权定价公式

❖ 股票价格服从对数正态分布,风险中性条件下以r取代μ,即:

❖ 在风险中性的条件下,无收益资产欧式看涨期权到期时(T 时刻)的期望值为:

第一节 证券价格的变化过程

四、证券价格的变化过程 几何布朗运动

❖ :证券在单位时间内的连续复利的期望收益率 ❖ :证券收益率单位时间的方差 ❖ :证券价格的波动率(Volatility) ❖ :遵循标准布朗运动

几何布朗运动的离散形式

布莱克舒尔斯期权定价模型

第一节 证券价格的变化过程

四、证券价格的变化过程

几何布朗运动的基本特征: ❖ 在短时间 后,证券价格比率的变化值

为:

❖ 因此: 方差为

❖ 即:

也具有正态分布特征,其均值为 , ,标准差为

表示均值为m ,标准差为s的正态分布

布莱克舒尔斯期权定价模型

第一节 证券价格的变化过程

四、证券价格的变化过程

对几何布朗运动的理解:

❖ 但是,在一个较长的时间T后, 不再具有正态分 布的性质:这是百分比多期收益率的乘积问题。

三、BS定价公式的基本扩展 无收益资产美式看涨期权的定价公式 在标的资产无收益情况下,美式看涨期权提前执行 是不合理的,因此C=c 无收益资产美式看涨期权的定价公式是:

布莱克舒尔斯期权定价模型

第二节 布莱克-舒尔斯期权定价模型

三、BS定价公式的基本扩展

有收益资产欧式期权-1

在收益已知情况下,标的证券价格可以分解成两部分: 期权有效期内已知现金收益的现值部分 一个有风险部分

BS期权定价公式

Black-Scholes 期权定价模型一、Black-Scholes 期权定价模型的假设条件Black-Scholes 期权定价模型的七个假设条件如下:1. 风险资产(Black-Scholes 期权定价模型中为股票),当前时刻市场价格为S。

S 遵循几何布朗运动,即dS dt dz。

S其中,dz 为均值为零,方差为dt 的无穷小的随机变化值( dz dt ,称为标准布朗运动,代表从标准正态分布(即均值为0、标准差为1 的正态分布)中取的一个随机值),为股票价格在单位时间内的期望收益率,则是股票价格的波动率,即证券收益率在单位时间内的标准差。

和都是已知的。

简单地分析几何布朗运动,意味着股票价格在短时期内的变动(即收益)来源于两个方面:一是单位时间内已知的一个收益率变化,被称为漂移项,可以被看成一个总体的变化趋势;二是随机波动项,即dz ,可以看作随机波动使得股票价格变动偏离总体趋势的部分。

2.没有交易费用和税收,不考虑保证金问题,即不存在影响收益的任何外部因素。

3.资产价格的变动是连续而均匀的,不存在突然的跳跃。

4.该标的资产可以被自由地买卖,即允许卖空,且所有证券都是完全可分的。

5.在期权有效期内,无风险利率 r 保持不变,投资者可以此利率无限制地进行借贷。

6.在衍生品有效期间,股票不支付股利。

7.所有无风险套利机会均被消除。

1、 Black-Scholes 期权定价模型一) B-S 期权定价公式Black 和 Scholes 得到了如下适用于无收益资产欧式看涨期权的 Black-Schole 微分方程:其中 f 为期权价格,其他参数符号的意义同前。

通过这个微分方程, Black 和 Scholes 得到了如下适用于无收益资产欧式看 涨期权的定价公式: c SN(d 1) Xe r (T t) N(d 2)其中,Ttd ln(S/X) (r 2/2)(T t) dT td 2 d 1T t Tt c 为无收益资产欧式看涨期权价格; N ( x )为标准正态分布变量的累计概率 分布函数(即这个变量小于 x 的概率),根据标准正态分布函数特性,我们有 N( x) 1 N(x) 。

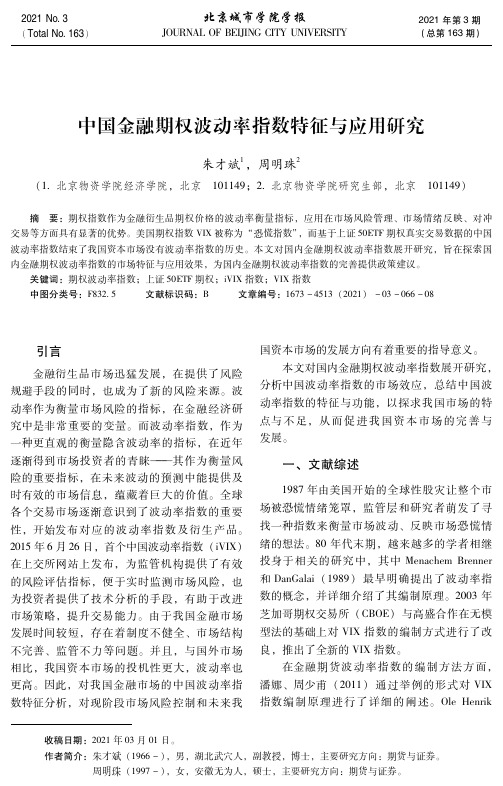

中国金融期权波动率指数特征与应用研究

三、中国期权波动率指数特征的实证 分析

(一) 研究思路与模型选择 Nhomakorabea升幅度。即当行情变差时,投资者往往产生一

1研究思路

系列恐慌情绪,通过大量抛售现货或增加执行

中国波动率指数 (iVIX) 是由上海证券交

价更低的认沽期权头寸来避险保值,波动率指 易所发布,基于期权交易数据按照方差互换原

数由此大幅上涨;然而市场上行阶段,投资者 理编制的波动率指数,用于预测上证 50指数未

二、国内外期权波动率指数的发展概况

波动率是一个统计概念,它是用于衡量资 产价格波动程度,用来衡量标的资产价格变动 幅度。目前,波动率指数的功能主要在于反映 市场恐慌情绪,预警市场行情,管理市场风险。

(一) 美国期权波动率指数发展概况

1993年,芝 加 哥 期 权 交 易 所 (CBOE) 提 出了 VIX指数 (VolatilityIndex) 概念,也是最 重要的波动率指数,2003年 CBOE更新了 VIX 算法,把标的指数从 S&P100指数改成 S&P500 指数,推出了基于 S&P500指数的期权的实时价 格的 VIX指数,来代表整个期权市场投资者对 未来 30天股价指数波动率的预期。

因此推升股指期权价格,进而使得其平均隐含 该指数由中证指数有限公司维护。

波动率上升,即波动率指数上升;反之当投资

中国波动率指数具有三个特点,其一使用

者预期股市平稳或上涨时,则会减少对冲头寸, 时下最为流行的无模型法编制;其二使用真实

压低股指期权价格,进而使得波动率指数下降。 的上证 50ETF期权交易数据,而不是虚拟的交

即波动率指数与标的指数在大部分时间都呈现 际情况,在期权价格确定时综合考虑成交价、买

出明显的负相关关系。

隐含波动率和历史波动率

历史波动率和隐含波动率1 历史波动率历史波动率反映了过去股价波动程度的大小,可根据股价的历史数据进行客观度量。

根据B-S 期权定价理论,股票价格运动为几何布朗运动,运动过程可用如下随机过程描述:dS Sdt Sdz μσ=+ (1)两边同除以S 可得:dz dt S dS σμ+= (2) 其中dz 为一标准布朗运动,该项为股价随机性的来源。

接下来考虑运动过程ln S ,由于S 为一随机过程,显然Ln S 也是一随机过程,并且根据伊藤引理可得:dz dt S d σσμ+-=)2(ln 2(3)在一段小的时间间隔t ∆ 中 ,由(2)式可得t t z t S S ∆+∆=∆+∆=∆σεμσμ (4) 可见,收益率S S ∆也具有正态分布特征,其均值为t ∆μ,标准差为t ∆σ,方差为t ∆2σ。

换句话说),(~t t S S ∆∆∆σμφ (5) 由(3)式可得t t z t S ∆+∆-=∆+∆-=∆σεσμσσμ)2()2(ln 22 (6)可见,S ln ∆具有正态分布特征,其均值为t ∆-)2(2σμ,标准差为t ∆σ,方差为t ∆2σ。

也即),)2((~ln 2t t S ∆∆-∆σσμφ (7) S ln ∆为连续复利收益率,考虑连续复利的情况tr t t t e S S ∆∆+⋅= (8)t r ∆为时间t ∆内的连续复利收益率,显然等于S ln ∆。

由收益率SS ∆和连续复利收益率S ln ∆的标准差为t ∆σ,便可求得波动率σ。

案例现已获得ETF50指数基金的历史交易数据,试求2015年3月2日这一天的年历史波动率。

解:首先选取2014年3月3日至2015年3月2日的历史成交数据,根据这些数据算出在这一年时间中每一天的收益率SS ∆和连续复利收益率S ln ∆,然后求出它们的标准差即为t ∆σ,最后再除以t ∆,便可得到波动率σ。

注意:这里t ∆表示一个交易日,需要将其年化,即为1/237年最终运算结果为,以收益率算得波动率为0.243121,而以连续复利收益率算得波动率为0.241397811,与同花顺结果0.247基本一致。