北京市房地产开发企业市场结构研究报告(doc 20页)

房地产市场调查报告

房地产市场调查报告一、调查背景随着人们生活水平的提高,对于房子的渴望也越来越强烈,买房的人不断增多,房价也在不断的攀升。

进入21世纪以来,国内的房地产市场日趋火爆,房地产的价格不断攀升,创造了一个又一个的财富奇迹。

在这种大的风潮之下,人们纷纷涌入到房地产领域中,致使房地产泡沫不断增加,国家政府对此事高度重视,针对房地产过热、房价过高现象,出台了一系的宏观调控政策,房地产市场逐渐回归于理性。

那么,针对国内房地产事业的未来会如何发展展开多方面的调查。

二、调查目的面对逐渐回归于理性的房地产市场,未来的房地产是否会如人们猜想的逐渐崩盘亦或是走下坡路呢?本次调查就是针对房地产市场未来的的发展趋势。

三、调查情况1、我国房地产业的现状自党的十一届三中全会以来,在经济体制改革的带动下,房地产业,这一亿万价值的巨大商品开始起动,开始流通。

自2002年起,本来相对平稳的房价仿佛一夜之间就打着滚似的增长了一倍多,使得人们认为在以后房价还会继续增长,纷纷抢购房产。

这使得一些房地产开发商看准了时机都抢着开发未开发的土地,一幢幢的高楼拔地而起。

而房价也一直在飙升。

进入2008年9月,美国金融市场再掀危机,雷曼兄弟控股公司破产、美洲银行收购美林集团、AIG集团陷入危机,强烈震撼了美国金融市场,并在国际金融市场掀起滔天巨浪,旷日持久的美国次贷危机转化为严峻的世纪性金融危机。

由于这场金融危机仍处于持续发展中,金融市场瞬息万变,危机将走向何处并在何处停止?巨大的不确定性笼罩全球。

同样,这场危机的影响范围和影响程度仍是个未知数,这场危机对我国房地产行业的冲击也是显而易见。

次贷危机对我国的房地产行业有着巨大的影响。

为了缓解国际资本投机人民币的压力,人民银行不得不让人民币的存款利率与美元存款利率之间保持一定的利差。

从2004年底至2006年6月的1年多时间里,美联储多次上调利率,但中国的利率只上调了两次,而且2006年的一次利率调整只上调了贷款利率。

北京怀柔房地产市场调研报告

环境优势

空气质量优质

怀柔人口不聚集,区域内 的空气质量长年保持在优 以上。 人文景观独特

怀柔区作为北京后花园, 自然景观及人文景观资源 极其丰富。区域内有多处 知名景点,区政府大力支 持旅游业的发展,为多行 业提供有利的发展契机。

市场环境

通过京承高速公路与城区相通,怀柔市 场已越来越受到城区客群的关注。怀柔 也成为北京房地产潜力巨大的区域之一, 而其住宅产品也以平均每年1000元的速 度持续上涨。该区域购房人群也在随着 住宅产品而发生转变,以往购房主要以 当地居民为主,而目前一些在城里工作 的有车族也成了一些高品质楼盘的客户, 因为在该地区以城区远低于普通住宅价 格可享受到高档住宅的品质。

[住宅类]

[庙城区域住宅]

金善名居

地址:怀柔区庙城镇西台下村 开发商:北京安旺房地产开发有 限责任公司 占地面积:70000 ㎡ 建筑面积:150000㎡ 容积率:1.5 绿化率:31.2% 户数:1022户 车位数:2:1 均价:5300元/㎡ 物业类型:普通住宅 开盘时间:2007年5月内部认购 卖点:交通条件便利,户型丰富, 5—6层板楼,居住舒适度高。

价格

4500

4000

3500

3000

2500 2000

价格

1500

1000

500

0

整体情况:

2005.1

2006.5 2006.12

目前价格:5300(均)

根据北京房地产交易管理网显示:成交均价为:3571元/平方米

房地产行业市场调研分析报告

房地产行业市场调研分析报告第1章引言 (4)1.1 研究背景 (4)1.2 研究目的与意义 (4)1.3 研究方法与数据来源 (4)第2章房地产行业宏观环境分析 (5)2.1 政策环境 (5)2.1.1 国家政策导向 (5)2.1.2 地方政策差异 (5)2.2 经济环境 (5)2.2.1 宏观经济形势 (5)2.2.2 房地产市场与宏观经济的关系 (5)2.3 社会环境 (5)2.3.1 人口结构变化 (5)2.3.2 消费观念转变 (6)2.4 技术环境 (6)2.4.1 建筑技术进步 (6)2.4.2 信息技术应用 (6)第3章房地产市场总体状况分析 (6)3.1 房地产市场总体规模 (6)3.1.1 土地市场 (6)3.1.2 房地产开发投资 (6)3.1.3 销售市场 (6)3.2 房地产市场供需分析 (6)3.2.1 供给分析 (6)3.2.2 需求分析 (7)3.2.3 供需平衡分析 (7)3.3 房地产市场结构分析 (7)3.3.1 产品结构 (7)3.3.2 区域结构 (7)3.3.3 所有制结构 (7)3.4 房地产市场热点区域分析 (7)3.4.1 一线城市 (7)3.4.2 新一线城市 (7)3.4.3 二三线城市 (7)第四章房地产市场细分领域分析 (7)4.1 住宅房地产市场分析 (8)4.1.1 市场规模及增长趋势 (8)4.1.2 区域差异 (8)4.1.3 产品结构 (8)4.2 商业房地产市场分析 (8)4.2.1 市场规模及增长趋势 (8)4.2.2 区域差异 (8)4.2.3 行业竞争格局 (8)4.3 办公房地产市场分析 (8)4.3.1 市场规模及增长趋势 (9)4.3.2 区域差异 (9)4.3.3 产品创新 (9)4.4 旅游房地产市场分析 (9)4.4.1 市场规模及增长趋势 (9)4.4.2 区域差异 (9)4.4.3 产品类型 (9)第五章房地产企业竞争格局分析 (9)5.1 房地产企业市场份额分析 (9)5.1.1 企业销售额排名及市场份额 (10)5.1.2 企业土地储备排名及市场份额 (10)5.1.3 企业开发面积排名及市场份额 (10)5.1.4 企业市场份额的区域分布特征 (10)5.1.5 企业市场份额的产品类型分布特征 (10)5.2 房地产企业竞争力分析 (10)5.2.1 企业规模竞争力分析 (10)5.2.2 财务状况竞争力分析 (10)5.2.3 品牌影响力竞争力分析 (10)5.2.4 技术创新竞争力分析 (10)5.2.5 管理水平竞争力分析 (10)5.3 房地产企业战略分析 (10)5.3.1 企业战略定位 (10)5.3.2 企业产品策略 (10)5.3.3 企业市场拓展策略 (10)5.3.4 企业合作与并购策略 (10)5.3.5 企业差异化竞争策略 (10)5.4 房地产企业发展趋势分析 (10)5.4.1 政策影响下的企业发展趋势 (10)5.4.2 经济环境变化对企业的影响 (10)5.4.3 社会需求与企业发展的关系 (10)5.4.4 科技创新对企业的推动作用 (10)5.4.5 绿色建筑与可持续发展趋势 (11)第6章房地产市场风险与机遇分析 (11)6.1 房地产市场风险分析 (11)6.1.1 政策风险 (11)6.1.2 经济风险 (11)6.1.3 市场风险 (11)6.1.4 投资风险 (11)6.2 房地产市场机遇分析 (11)6.2.1 城镇化进程带来的机遇 (11)6.2.2 政策支持 (11)6.2.3 新兴产业发展带来的机遇 (11)6.3 房地产市场挑战分析 (12)6.3.1 房地产市场调控压力 (12)6.3.2 市场竞争加剧 (12)6.3.3 成本上升 (12)6.4 房地产市场应对策略 (12)6.4.1 优化产品结构 (12)6.4.2 加强企业内部管理 (12)6.4.3 拓宽融资渠道 (12)6.4.4 积极应对政策调整 (13)第7章房地产市场融资分析 (13)7.1 房地产市场融资现状分析 (13)7.1.1 融资规模及增速 (13)7.1.2 融资结构 (13)7.1.3 融资成本 (13)7.2 房地产市场融资渠道分析 (13)7.2.1 银行贷款 (13)7.2.2 债券融资 (13)7.2.3 股权融资 (14)7.2.4 资产证券化 (14)7.3 房地产市场融资成本分析 (14)7.3.1 利率水平 (14)7.3.2 企业信用 (14)7.3.3 融资方式 (14)7.4 房地产市场融资风险与机遇 (14)7.4.1 风险 (14)7.4.2 机遇 (14)第8章房地产市场政策影响分析 (15)8.1 房地产市场政策概述 (15)8.2 房地产市场政策影响分析 (15)8.2.1 土地供应政策影响 (15)8.2.2 金融政策影响 (15)8.2.3 税收政策影响 (15)8.2.4 住房保障政策影响 (15)8.3 政策对房地产市场走势的预测 (15)8.4 政策建议与应对策略 (16)第9章房地产市场发展趋势与预测 (16)9.1 房地产市场发展现状与趋势 (16)9.2 房地产市场未来市场规模预测 (16)9.3 房地产市场细分领域发展预测 (16)9.4 房地产市场区域发展预测 (17)第10章结论与建议 (17)10.1 研究结论 (17)10.2 发展建议 (17)10.3 研究局限 (18)10.4 研究展望 (18)第1章引言1.1 研究背景房地产业作为我国国民经济的重要支柱,其发展状况直接关系到国计民生。

地产大数据分析报告(3篇)

第1篇一、摘要随着互联网和大数据技术的快速发展,房地产行业也迎来了大数据时代。

本报告通过对海量地产数据的采集、分析和挖掘,旨在为房地产企业、政府部门和投资者提供有价值的数据分析和决策支持。

报告将从市场趋势、区域分析、产品分析、价格分析、客户分析等多个维度进行深入探讨,以期为我国房地产行业的发展提供有益参考。

二、市场趋势分析1. 市场规模分析根据国家统计局数据,2019年全国房地产开发投资10.3万亿元,同比增长9.9%。

近年来,我国房地产市场持续保持稳定增长态势,市场规模不断扩大。

2. 政策环境分析近年来,国家出台了一系列房地产调控政策,如限购、限贷、限价等,旨在抑制房价过快上涨,稳定市场预期。

政策环境对房地产市场的发展具有重要影响。

3. 市场供需分析通过分析地产大数据,可以看出,当前我国房地产市场供需矛盾依然存在。

一方面,一线城市和部分热点二线城市供不应求,房价持续上涨;另一方面,三四线城市供过于求,库存压力较大。

三、区域分析1. 一线城市一线城市房地产市场持续火热,需求旺盛。

从地产大数据来看,一线城市房价收入比相对较高,但仍有大量投资和自住需求。

2. 二线城市二线城市房地产市场发展迅速,部分城市房价涨幅较大。

从地产大数据来看,二线城市人口流入较多,购房需求旺盛。

3. 三四线城市三四线城市房地产市场库存压力较大,部分城市房价出现下跌。

从地产大数据来看,三四线城市人口流失严重,购房需求相对较弱。

四、产品分析1. 住宅产品从地产大数据来看,住宅产品依然是市场主流。

其中,改善型住宅需求旺盛,小户型住宅市场逐渐萎缩。

2. 商业地产商业地产市场发展迅速,购物中心、商业综合体等业态备受关注。

从地产大数据来看,商业地产投资回报率相对较高,但市场竞争激烈。

3. 办公地产办公地产市场逐渐升温,写字楼、产业园区等业态备受关注。

从地产大数据来看,办公地产市场需求稳定,投资价值较高。

五、价格分析1. 全国房价走势从地产大数据来看,全国房价总体呈上升趋势,但涨幅有所放缓。

北京市宏观经济分析(房地产市场)

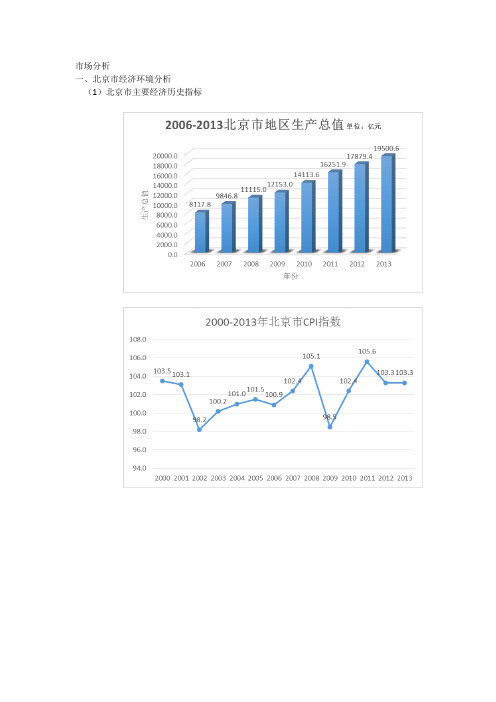

市场分析一、北京市经济环境分析(1)北京市主要经济历史指标由这四张表可以直观的看出,北京市宏观经济保持着强劲的增长,GDP保持较大增速,地方财政收入连续保持大幅度增长,CPI指数总体可控。

经济情况乐观,稳中有进,并且产业结构不断改善。

以上三张表反映出,北京市常住人口在以每年几十万的数量不断的增加,人均家庭收入保持强劲的增长势头,而且人均可支配收入实际增长也趋于平缓。

近几年国家在进行经济结构调整,受到大环境的影响人均可支配收入实际增长也略有降低,但仍旧保持在7%以上。

北京市就业人口伴随着北京市常住人口的增长而增长,并且超过四分之三的人从事于第三产业的工作。

这说明就业情况乐观,就业市场大,有足够的吸引力来吸引更多的人来北京工作、生活。

小结:在我国经济发展具有基本面良好、外部环境趋于改善、市场预期好转等有利条件的背景下,北京市的经济运行有望延续此前良好的态势,保持在7.7%以上的GDP增长。

(2)北京市经济基础分析表(用2012年的数据)运用经济基础分析法来估算未来常住人口数量:用就业人口的平均增长率来估算未来基础就业人口的增长率,可以求得2015年这些行业总就业人口为786.9万,常住人口达到2269.8万,2016年总就业人口为811.5万,常住人口达到2340.8万,2017年就业人口为836.9万,常住人口达到2414.1万。

二、北京市房地产市场宏观分析(一)2014年房地产市场分析1、房地产开发投资持续增长,增速趋于缓和,保持高增速1-10月,全市完成房地产开发投资3173.7亿元,比上年同期增长14.8%。

其中,住宅投资完成1599.3亿元,同比增长15.9%;写字楼投资完成613.5亿元,同比增长31%;商业、非公益用房及其他投资完成960.8亿元,同比增长5%。

房地产开发投资中,建安工程投资为1271.4亿元,比上年同期增长10.2%,占全市房地产开发投资比重为40.1%。

图1 全市房地产开发投资同比增速单位:%2、房地产市场供给总量小幅增长,住宅比上年同期减少截至10月末,全市商品房施工面积为13213.2万平方米,比上年同期增长0.8%。

房地产市场调研报告专题5篇

房地产市场调研报告专题5篇第一篇:房地产市场调研报告一、市基本概况市位于省东北沿海,面积1880平方公里,海岸线长144公里,水陆交通便捷,沈海高速公路、建设中的温福铁路、将动工建设的宁武高速公路、规划中的福泰高速公路和宁衢铁路交叉贯全境,构成铁路、公路立体交通体系,并将成为沿海通向内陆省份的重要通道。

产业特色明显,工业形成了以三个主导产业,即电机电器、船舶修造和以茶叶加工为主食品加工业,电力、冶金铸造、建材、医药化工和包装印刷为特色的地方工业体系,2009年生产总值147.39亿元,增长12.6%,跃居全省“县域经济发展十佳”第三位;工业总产值248.88亿元,增长11.3%,省2009年县市国内生产总值前20名+人均GDP市位于省内第十二位。

二、市房地产行业前景政府发展思路:按照“强化中心社区,建设小城镇集群”的发展思路,“十五”期间,以建设中心市区为主体,中心集镇为骨干,加快了南部“金三角”城镇群的建设和以国道104线、省道小浦线、枫湖路为轴线的城镇带发展。

初步建立起了有利于增强城市整体服务功能、有利于生产生活、城市市容美观、市政设施较完善的中心城区和布局合理、交通便捷、设施配套、环境优美的小城镇群。

通过中心城区和小城镇群的功能互动和优势互补,为建成城市化水平较高、辐射能力较强、规模较大,集政治、经济文化为一体的港口工业城市打下了良好基础。

市人口60多万,城区20多万人口,人口占宁德市的1/5左右,GDP占宁德市的1/4左右,工业总量占宁德市的1/3左右,是宁德市的经济中心城市和闽东工业重镇。

庞大的人口基数本身就组成了一个庞大的居住消费、投资的市场。

2010年市政府工作报告中第五点:是建管力度不断加大,城市面貌得到改观。

城市建设步伐加快,城镇化水平达47.2%,比上年提高1.2个百分点。

完成富春溪两岸、坂中片区、南湖旧城片区、赛岐镇区、甘棠镇区控制性详规以及溪尾镇、溪柄镇、晓阳镇总体规划编制。

北京市房地产市场分析报告

北京市房地产市场分析报告一、市场概况北京市房地产市场作为中国最重要的房地产市场之一,一直备受关注。

本报告将对北京市房地产市场的整体情况进行详细分析,包括市场规模、供需状况、价格走势等方面。

1. 市场规模根据最新数据,北京市房地产市场规模庞大。

截至目前,北京市总计拥有住宅、商业、办公等各类房产约XX万套,总建筑面积达到XX平方公里。

这一规模在全国范围内居于领先地位,反映了北京市作为中国首都的特殊地位和发展潜力。

2. 供需状况(1)供应方面:近年来,北京市政府加大了土地供应力度,通过多种途径增加了住宅、商业等各类房产的供应量。

同时,随着城市建设的不断推进,新建房产项目也不断涌现,为市场供给提供了更多选择。

(2)需求方面:北京市作为中国经济中心和文化中心,吸引了大量人才涌入。

这些人才对住房需求旺盛,加上北京市的人口基数庞大,导致了市场需求持续旺盛。

此外,购房需求的多元化也推动了市场的发展,例如改善型需求、投资型需求等。

3. 价格走势(1)住宅价格:近年来,北京市住宅价格呈现出波动上升的趋势。

市场供需矛盾导致了住宅价格的上涨,尤其是核心区域的房价更是居高不下。

然而,政府出台了一系列调控政策,如限购、限贷等,对市场进行了有效的调控,使得住宅价格的上涨势头得到了一定的遏制。

(2)商业、办公价格:商业、办公地产市场价格相对稳定,受到市场需求和地段影响较大。

核心商业区和办公区的房价相对较高,而远离市中心的区域价格相对较低。

二、市场影响因素1. 政策因素政府的调控政策对北京市房地产市场产生了重要影响。

政府通过调控政策来控制市场供需关系,维护市场稳定。

限购、限贷政策有效遏制了投机炒房行为,稳定了市场价格。

此外,政府还加大了土地供应力度,通过土地拍卖等方式增加了市场供给。

2. 经济因素北京市作为中国的经济中心,经济发展水平对房地产市场有着重要影响。

经济发展带动了人口流动和就业机会增加,进而推动了房地产市场的需求。

同时,北京市的经济繁荣也吸引了大量投资者,进一步推动了房地产市场的发展。

北京房地产市场背景分析[1]

![北京房地产市场背景分析[1]](https://img.taocdn.com/s3/m/464bba21a7c30c22590102020740be1e650ecc29.png)

北京房地产市场背景分析[1](一)北京2007年上半年房地产市场状况2007年上半年,北京市房地产开发投资增速放缓,商品房施工面积小幅增长,影响未来市场供给的新开工面积持续下降。

商品房销售面积继续下降,但降幅比一季度有所趋缓。

由于市场供需结构矛盾依然突出,房屋销售价格指数仍然高位运行。

1、房地产开发运行情况(1)房地产开发投资增速放缓,住宅投资增幅回落。

上半年,北京市完成房地产开发投资709.9亿元,比去年同期增长10.9%。

从各月投资增幅趋势看,增速在4月份出现较明显回落,原因是前门大街改造及整治项目从去年4月开工,至去年年底基本完工,完成投资额较大,使去年同期基数较大,影响今年4月以来投资增幅开始放缓,今年上半年投资额增幅同比回落9.9个百分点。

房地产开发投资占全社会投资比重为51.2%,比一季度的56.7%降低5.5个百分点。

商品住宅投资增幅回落。

上半年,住宅完成投资365.3亿元,比去年同期增长9.5%,增幅同比回落21.6个百分点。

经济适用房住宅完成投资7.6亿元,下降59.3%。

图1 房地产开发投资增幅趋势图单位:%(2)商品房施工面积小幅增长,新开工面积继续下降。

年初以来,北京市商品房施工面积稳步小幅增长,截至6月底,达到8390.1万平方米,比去年同期增长3.1%。

其中,本年新开工面积970.8万平方米,下降25.8%,降幅比一季度缩小6.4个百分点。

图2 房地产开发面积增长趋势图单位:% 在商品房中,住宅施工面积与新开工面积继续呈下降趋势,分别为4712.6万平方米与627.2万平方米,比去年同期分别下降6.6%与21.9%。

写字楼与商业等经营性用房施工面积分别为1195.9万平方米与1228万平方米,比去年同期增长11.8%与14.5%。

其中,写字楼与商业等经营性用房新开工面积均呈下降趋势,分别下降23.9%与50.1%。

(3)商品房竣工面积增长加快,住宅竣工拉动作用明显。

07年以来,北京市商品房竣工面积一直保持较高增速。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

北京市房地产开发企业市场结构研究报告(doc 20页)北京市房地产开发企业市场结构研究曹敏政1(1.北京大学城市与环境学院,北京100871)摘要:房地产开发企业市场结构的合理性直接影响到房地产业的健康和可持续发展。

本文以北京市2006年至2009年房地产开发企业为例,从资质、实收资本、资产、利润和从业人员等分布情况入手,通过绝对集中度、洛伦兹曲线、HHI和勒纳指数等对市场结构进行分析,得出北京市房地产业市场集中度较低,大型企业大而不强,中小企业数量众多,进入门槛低,竞争激烈,抗风险能力弱,盈利能力弱,同时存在一定程度垄断性。

进而在此基础上提出改善北京市房地产开发企业市场集中度以及减少垄断性的调整途径和政策建议。

关键词:房地产开发企业市场结构集中度Research of Beijing Real Estate Development EnterpriseMarket StructureCAO Min-zheng1(1.College of Urban and Environmental Sciences, Peking University, Beijing 100871,China)Abstract: Market structure of Real estate development enterprise directly affects the rationality of the real estate industry's health and sustainabledevelopment. In this paper, in Beijing from 2006 to 2009 the real estate development companies, for example, from the qualifications, paid-in capital, assets, profits and the distribution of practitioners such as start, by the absolute concentration, the Lorenz curve, HHI and the Lerner index market structure analysis. It shows the low concentration of Beijing real estate market, large enterprises and enterprise but not strong, the large number of SMEs, low barriers to entry, intense competition, weak anti-risk, low profitability, and there are some degree of monopoly. On this basis, then we find out the market adjustment of approaches and policy recommendations how to improve the concentration of Beijing real estate development enterprises and how to and reduce the monopoly.Key words: Real estate development enterprise, market structure, concentration第一作者:曹敏政(1986-05-10),男,江苏泰兴,研究生,fox520102@1 序言北京市房地产开发业在改革开放以后有了飞速的发展。

特别是近十年来,北京市房地产开发业取得了飞速发展,成为北京市发展最快的行业之一,市场化、产业化、规模化程度也日益提高。

但是在社会经济飞速发展、发展要求不断提高的现在,北京市房地产业存在的诸如开发企业规模结构、市场结构的科学性、合理性等结构矛盾问题,是制约北京市房地产业健康快速发展的障碍。

研究北京市房地产开发企业的结构,为北京市房地产业科学的产业结构调整提供研究上的支持就显得尤其重要。

2 基本现状2.1 资质数量分布2006年至2009年,北京市房地产开发企业从总量上看,数量波动较大,2007年比2006年企业数量减少了194家,减少幅度达到了6.7%,而从2007年至2008年,企业数量增加了745家,增幅达到了27.7%。

而2009年房地产开发企业为3171家,与往年相比有7%的下降。

从资质分布上来看,2006年,一级企业数量只占总量的2.15%,二三四级企业数量相当,分别占总量的6%、6.18%和4.41%,暂定资质企业数量占到了总量的81.26%,这也说明了这一时期房地产热吸引了大量的企业进入。

这一状况在2007至2008年逐渐平稳,到2008年末,一级至四级开发企业分别占总量的3.41%,7.92%,10.05%以及29.07%,而暂定资质企业比例下降到49.55%。

2009年暂定企业数量将为22.2%,四级和一级资质企业的数量增多,比例为33.5%和3.9%。

表1 开发企业资质数量分布2006年2007年2008年2009年一级62 90 117 124二级173 245 272 251三级178 287 345 347四级127 632 998 1063暂定2342 1434 1701 705总计2882 2688 3433 3171图1 开发企业资质分布数据来源:《北京统计年鉴2007-2010》整理。

2.2 实收资本分布开发企业实收资本总额从2006年的2533.11亿元,增加到2008年的2860.8亿元,增幅达到12.9%。

其中暂定资质企业资本比例变动最大,从2006的80.97%下降到2008年的38.74%。

至2008年末,一级至四级开发企业实收资本占总体比例分别为15.68%、13.93%,10.48%以及21.18%,从总量上看,具有资质的企业占总资本的比例从2006年的不到20%发展到2008年的超过60%,也是市场逐渐稳定,各种开发企业竞争优胜劣汰的过程。

表2 开发企业实收资本情况(亿元)2006年2007年2008年2009年实收资本占总体份额实收资本占总体份额实收资本占总体份额实收资本占总体份额一级146.35 5.78% 336.28 15.04% 448.65 15.68% 513.53 19.63% 二级194.03 7.66% 308.41 13.79% 398.45 13.93% 421.84 16.12% 三级96.42 3.81% 194.35 8.69% 299.69 10.48% 310.83 11.88% 四级45.35 1.79% 375.62 16.80% 605.78 21.18% 757.30 28.94% 暂定2050.96 80.97% 1021.46 45.68% 1108.24 38.74% 612.98 23.43% 总计2533.11 100.00% 2236.12 100.00% 2860.8 100.00% 2616.48 100%数据来源:《北京统计年鉴2007-2010》整理。

图2 2009年开发企业实收资本分布各级资质企业的平均实收资本规模在2007年后变动较为平稳。

2008年末,一级资质企业平均实收资本为38346万元,二级至暂定资质企业平均实收资本规模分别为一级企业的38.2%,22.7%,15.9%和17%。

市场上仍然存在着大量的小规模企业。

2009年的情况是一级资质企业平均实收资本41414万元,二级至暂定资质企业平均实收资本规模分别为一级企业的40.6%,21.6%,17.2%和21.0%,可以看到二级到暂定资质企业实收资本规模在上升。

表3 房地产开发企业平均实收资本(万元)2006年2007年2008年2009年一级23605 37364 38346 41414二级11216 12588 14649 16806三级5417 6772 8687 8958四级3571 5943 6070 7124暂定8757 7123 6515 8695图3 开发企业平均实收资本情况(万元)数据来源:《北京统计年鉴2007-2010》整理。

2.3 资产分布资产总额分布的变化,也表现出了近四年房地产开发企业从大量新进企业进入市场到逐渐企稳的过程。

2006年暂定资质企业资产占总量的67.49%,行业集中度较低,一级开发企业仅占10.82%。

暂定资质企业资产规模为一级的10%左右,小型企业居多,规模较小。

2009年,经过两年的发展和优胜劣汰,行业分布有所改善,集中度提高,有实力的企业也从暂定资质晋升到四级或三级。

图4 房地产企业晋升变动情况表4 房地产开发企业资产情况(万元)2006年2007年2008年2009年资产总额比例资产总额比例资产总额比例资产总额比例一级13576668 10.82% 26194180 17.25% 33658902 19.04% 43727493 23.29% 二级17900801 14.27% 29039981 19.12% 33520656 18.97% 35940092 19.14% 三级6649572 5.30% 14889840 9.81% 19434922 11.00% 23157515 12.33% 四级2663951 2.12% 26053364 17.16% 42127020 23.84% 54181371 28.86% 暂定84684353 67.49% 55673194 36.66% 48001692 27.16% 30747702 16.38% 总计125475345 100.00% 151850559 100.00% 176743192 100.00% 187754173 100.00%图5 开发企业资产分布数据来源:《北京统计年鉴2007-2010》整理。

各类企业成长迅速。

一级开发企业平均资产增幅较大,从2006年的218979万元增长到2009年的352641万元,增幅达到61%;而四级和三级资质企业由于有大量有实力的暂定资质企业晋升,也带来了平均规模的大幅增长;但总体来说,大型企业的成长与扩张仍然是主要特点。

表5 开发企业平均资产(万元)负债率2006年2007年2008年2009年平均资产负债率平均资产负债率平均资产负债率平均资产负债率一级218979 80.83% 291046 77.58% 287683 73.62% 352641二级103473 79.75% 118531 83.01% 123238 81.54% 143188三级37357 77.18% 51881 81.11% 56333 78.10% 66736四级20976 80.27% 41224 83.62% 42211 81.94% 50970暂定36159 80.57% 38824 78.70% 28220 74.77% 43614图6 开发企业平均资产情与负债率数据来源:《北京统计年鉴2007-2010》整理。