高新技术企业所得税优惠备案表

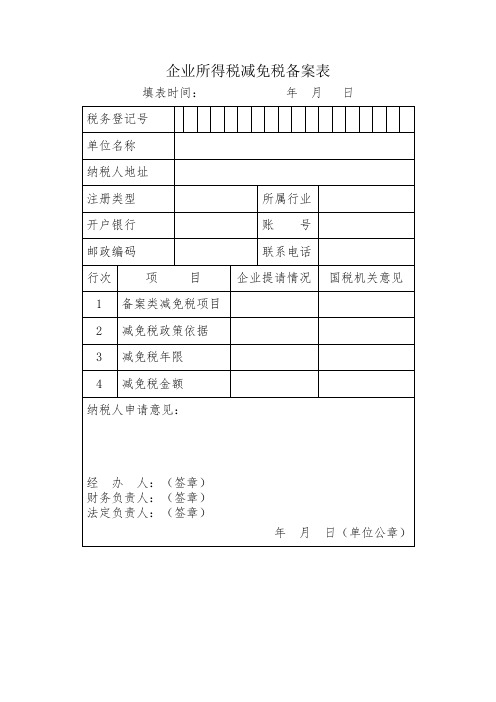

企业所得税减免税备案表

填表时间:年月日

税务登记号

单位名称

纳税人地址

注册类型

所属行业

开户银行

账号

邮政编码

联系电话

行次

项目

企业提请情况

国税机关意见

1

备案类减免税项目

2

减免税政策依据

3

减免税年限

4

减免税金额

纳税人申请意见:

经办人:(签章)

财务负责人:(签章)

法定负责人:(签章)

年月日(单位公章)

国税机关备案意见:

经办人:(签章)

部门负责人:(签章)

县(市、区)局长:(签章)

年月日(单位公章)

注:1.本表一式两份,税务机关来自存一份,另一份送达纳税人;2.本表为A4纸竖式。

企业所得税优惠项目备案报告表.doc

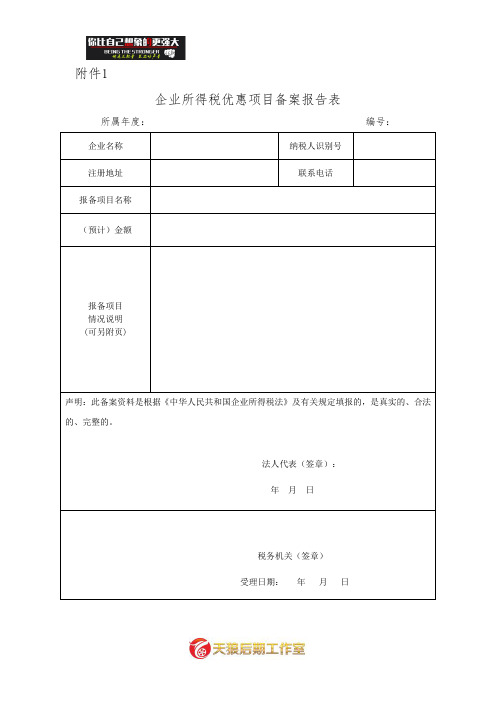

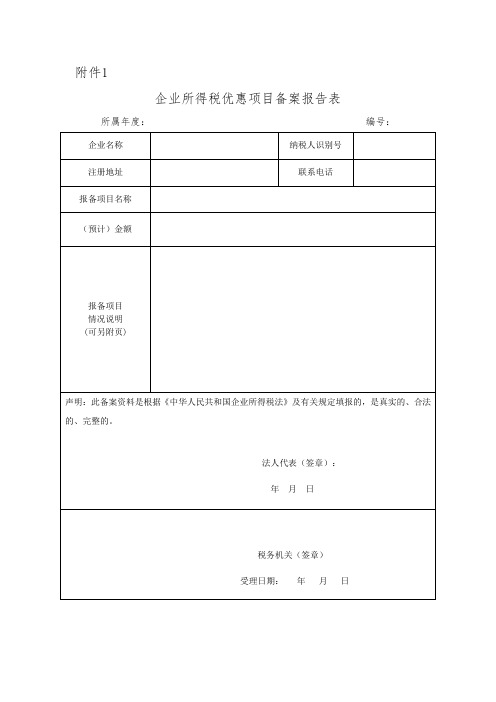

附件1企业所得税优惠项目备案报告表所属年度:编号:《企业所得税优惠项目备案报告表》填表说明一、本表适用于备案管理的企业所得税优惠项目。

二、一个纳税人同时备案多个优惠项目的,应按事项逐项填写。

纳税人分支机构涉及的优惠项目,由总机构统一办理相关手续。

三、“(预计)金额”栏的填写:季度备案企业填写预计金额,汇算清缴备案企业填写实际金额:备案项目为“免税收入”的,填写免税收入的金额。

备案项目为“加计扣除”的,填写加计扣除的金额。

如,研究开发费用实际发生额为100万元,按规定可享受加计扣除额50万元,本栏填写50万元。

备案项目为“减计收入”的,填写减计部分的金额。

备案项目为“抵扣应纳税所得额”的,填写实际可抵扣的应纳税所得额。

备案项目为“税率式”优惠的,填写企业按25%税率与按优惠税率计算的应纳税额的差额。

备案项目为“抵免应纳税额”的,填写可实际抵免的应纳税额。

备案项目为“所得减免”的,填写实际减、免的所得税额。

四、报备项目情况说明:1、分优惠项目说明享受优惠的依据、范围、期限、数量、金额等;2、分优惠项目说明会计核算水平,能否准确划分优惠项目与非优惠项目的收入、成本、费用。

3、涉及分支机构的优惠项目,总机构还应填报分支机构名称、纳税人识别号、主管税务机关名称。

4、上一年度所得税优惠享受情况。

五、根据《国务院关于实施企业所得税过渡优惠政策的通知》(国发〔2007〕39号)的规定,企业所得税过渡优惠政策与新税法及实施条例规定的优惠政策存在交叉的,由企业选择最优惠的政策执行,不得叠加享受,且一经选择,不得改变。

六、本表按照所得税优惠项目一事一表填列,一式三份,一份由办税服务厅盖章后由纳税人留存;一份受理窗口留存;一份报送上级税政部门。

美文欣赏1、走过春的田野,趟过夏的激流,来到秋天就是安静祥和的世界。

秋天,虽没有玫瑰的芳香,却有秋菊的淡雅,没有繁花似锦,却有硕果累累。

秋天,没有夏日的激情,却有浪漫的温情,没有春的奔放,却有收获的喜悦。

企业所得税优惠备案登记表

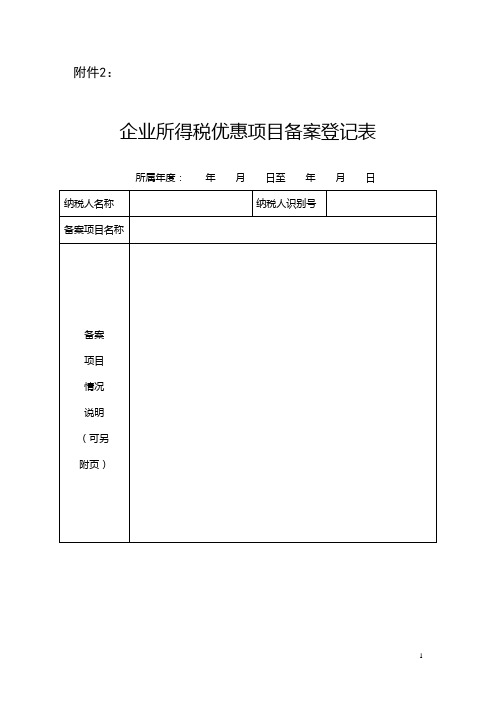

附件2:

企业所得税优惠项目备案登记表

1

《企业所得税优惠项目备案登记表》填表说明

一、本表适用于备案管理的企业所得税优惠项目。

二、一个纳税人同时备案多个优惠项目的,应按所得税优惠项目一项一表填列(同类项目可汇总填列)。

三、“备案项目名称”按《企业所得税税收优惠管理办法》第四条、第五条所列举的各项税收优惠项目填写。

四、备案项目情况说明

1.对照税收优惠政策规定的条件,对从事的优惠项目进行整体说明;

2.说明享受优惠的依据、范围、期限、数量、金额、项目第一笔收入、产品品目、生产经营过程描述、项目批复等相关信息;

3.对是否按规定划分优惠项目与非优惠项目的收入、成本、费用进行说明,并声明承担应负的责任。

2。

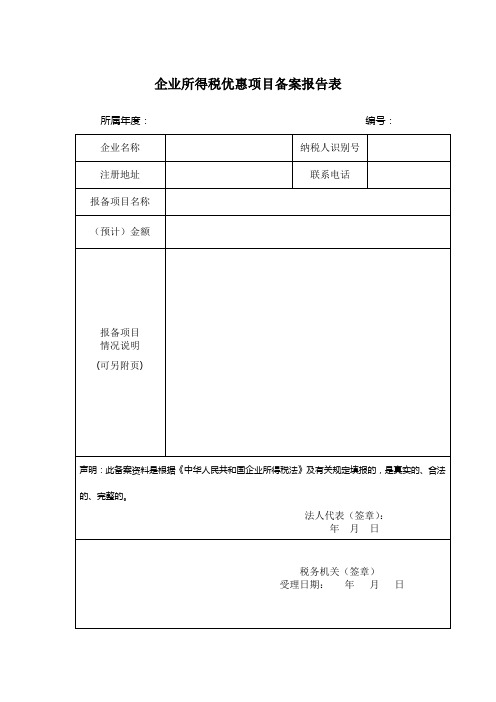

企业所得税优惠项目备案报告表

企业所得税优惠项目备案报告表所属年度:编号:《企业所得税优惠项目备案报告表》填表说明一、本表适用于备案管理的企业所得税优惠项目。

二、一个纳税人同时备案多个优惠项目的,应按事项逐项填写。

纳税人分支机构涉及的优惠项目,由总机构统一办理相关手续。

三、“(预计)金额”栏的填写:季度备案企业填写预计金额,汇算清缴备案企业填写实际金额:备案项目为“免税收入”的,填写免税收入的金额。

备案项目为“加计扣除”的,填写加计扣除的金额。

如,研究开发费用实际发生额为100万元,按规定可享受加计扣除额50万元,本栏填写50万元。

备案项目为“减计收入”的,填写减计部分的金额。

备案项目为“抵扣应纳税所得额”的,填写实际可抵扣的应纳税所得额。

备案项目为“税率式”优惠的,填写企业按25%税率与按优惠税率计算的应纳税额的差额。

备案项目为“抵免应纳税额”的,填写可实际抵免的应纳税额。

备案项目为“所得减免”的,填写实际减、免的所得税额。

四、报备项目情况说明:1、分优惠项目说明享受优惠的依据、范围、期限、数量、金额等;2、分优惠项目说明会计核算水平,能否准确划分优惠项目与非优惠项目的收入、成本、费用。

3、涉及分支机构的优惠项目,总机构还应填报分支机构名称、纳税人识别号、主管税务机关名称。

4、上一年度所得税优惠享受情况。

五、根据《国务院关于实施企业所得税过渡优惠政策的通知》(国发〔2007〕39号)的规定,企业所得税过渡优惠政策与新税法及实施条例规定的优惠政策存在交叉的,由企业选择最优惠的政策执行,不得叠加享受,且一经选择,不得改变。

六、本表按照所得税优惠项目一事一表填列,一式三份,一份经主管税务机关盖章后由纳税人留存;一份受理窗口留存;一份报送上级税政部门。

税收优惠项目(一)法定优惠附报资料研发项目可加计扣除研究开发费用情况归集表(已计入无形资产成本的费用除外)纳税人名称 (公章):纳税人识别号:年度(季度)金额单位:企业研究开发项目立项备案表企业研究开发项目情况说明书一、立项依据㈠国内外现状、水平和发展趋势㈡项目研究开发目的和意义㈢项目达到的技术水平及市场前景二、研究开发内容和目标㈠项目主要内容及关键技术㈡技术创新点(国家有关部门、全国(世界)性行业协会等具备相应资质的机构若颁布相关技术参数或标准,应提供。

表格模板-企业所得税优惠项目备案报告表 精品

附件1企业所得税优惠项目备案报告表所属年度:编号:《企业所得税优惠项目备案报告表》填表说明一、本表适用于备案管理的企业所得税优惠项目。

二、一个纳税人同时备案多个优惠项目的,应按事项逐项填写。

纳税人分支机构涉及的优惠项目,由总机构统一办理相关手续。

三、“(预计)金额”栏的填写:季度备案企业填写预计金额,汇算清缴备案企业填写实际金额:备案项目为“免税收入”的,填写免税收入的金额。

备案项目为“加计扣除”的,填写加计扣除的金额。

如,研究开发费用实际发生额为100万元,按规定可享受加计扣除额50万元,本栏填写50万元。

备案项目为“减计收入”的,填写减计部分的金额。

备案项目为“抵扣应纳税所得额”的,填写实际可抵扣的应纳税所得额。

备案项目为“税率式”优惠的,填写企业按25%税率与按优惠税率计算的应纳税额的差额。

备案项目为“抵免应纳税额”的,填写可实际抵免的应纳税额。

备案项目为“所得减免”的,填写实际减、免的所得税额。

四、报备项目情况说明:1、分优惠项目说明享受优惠的依据、范围、期限、数量、金额等;2、分优惠项目说明会计核算水平,能否准确划分优惠项目与非优惠项目的收入、成本、费用。

3、涉及分支机构的优惠项目,总机构还应填报分支机构名称、纳税人识别号、主管税务机关名称。

4、上一年度所得税优惠享受情况。

五、根据《国务院关于实施企业所得税过渡优惠政策的通知》(国发〔20XX〕39号)的规定,企业所得税过渡优惠政策与新税法及实施条例规定的优惠政策存在交叉的,由企业选择最优惠的政策执行,不得叠加享受,且一经选择,不得改变。

六、本表按照所得税优惠项目一事一表填列,一式三份,一份由办税服务厅盖章后由纳税人留存;一份受理窗口留存;一份报送上级税政部门。

企业所得税税收优惠备案材料-国家税务总局文件

企业所得税税收优惠备案材料-国家税务总局文件企业所得税税收优惠备案材料-国家税务总局文件附件1企业所得税优惠项目备案报告表所属年度:编号:企业名称纳税人识别号注册地址联系电话报备项目名称(预计)金额报备项目情况说明(可另附页)声明:此备案资料是根据《中华人民共和国企业所得税法》及其有关规定填报的,是真实的、可靠的、完整的。

2法人代表(签章):年月日声明:主管税务机关受理税收优惠备案,仅对纳税人提供的资料进行形式审查,受理备案并不改变纳税人依法准确申报的责任。

税务机关(签章)受理日期:年月日本表按照所得税优惠项目一事一表填列,一式三份,一份经主管税务机关盖章后由纳税人留存;两份受理窗口留存。

3《企业所得税优惠项目备案报告表》填表说明一、本表适用于备案管理的企业所得税优惠项目。

二、二、一个纳税人同时备案多个优惠项目的,应按事项逐项填写。

纳税人分支机构涉及的优惠项目,由总机构统一办理相关手续。

三、“(预计)金额”栏的填写:季度备案企业填写预计金额,汇算清缴备案企业填写实际金额:备案项目为“免税收入”的,填写免税收入的金额。

备案项目为“加计扣除”的,填写加计扣除的金额。

如,研究开发费用实际发生额为100万元,按规定可享受加计扣除额50万元,本栏填写50万元。

备案项目为“减计收入”的,填写减计部分的金额。

备案项目为“抵扣应纳税所得额”的,填写实际可抵扣的应纳税所得额。

备案项目为“税率式”优惠的,填写企业按25%税率与按优惠税率计算的应纳税额的差额。

备案项目为“抵免应纳税额”的,填写可实际抵免的应纳税额。

备案项目为“所得减免”的,填写实际减、免的所得税额。

四、报备项目情况说明:1、分优惠项目说明享受优惠的依据、范围、期限、数量、金额等;2、分优惠项目说明会计核算水平,能否准确划分优惠项目与非优惠项目的收入、成本、费用。

3、涉及分支机构的优惠项目,总机构还应填报分支机构名称、纳税人识别号、主管税务机关名称。

4、上一年度所得税优惠享受情况。

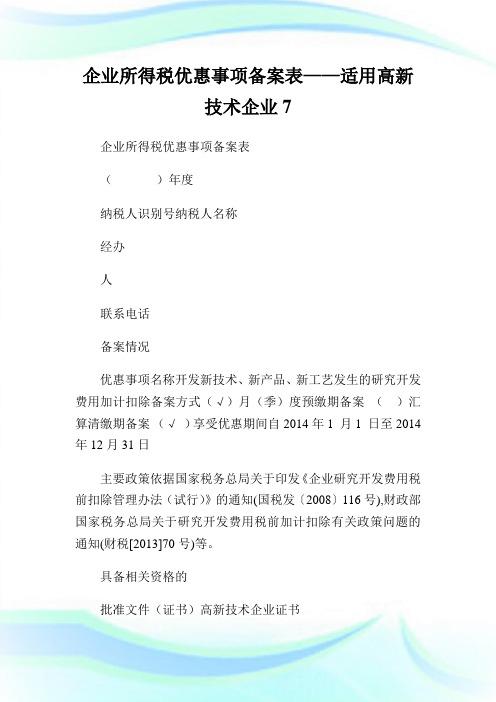

企业所得税优惠事项备案表——适用高新技术企业7.doc

企业所得税优惠事项备案表——适用高新技术企业7企业所得税优惠事项备案表()年度纳税人识别号纳税人名称经办人联系电话备案情况优惠事项名称开发新技术、新产品、新工艺发生的研究开发费用加计扣除备案方式(√)月(季)度预缴期备案()汇算清缴期备案(√)享受优惠期间自2014年1 月1 日至2014 年12月31日主要政策依据国家税务总局关于印发《企业研究开发费用税前扣除管理办法(试行)》的通知(国税发〔2008〕116号),财政部国家税务总局关于研究开发费用税前加计扣除有关政策问题的通知(财税[2013]70号)等。

具备相关资格的批准文件(证书)高新技术企业证书文件(证书)有效期自至有关情况说明我企业申请享受新技术、新产品、新工艺发生的研究开发费用加计扣除优惠事项。

当年从事等开发项目,符合《国家重点支持的高新技术领域》规定项目的研究开发活动。

我单位为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除,本年加计扣除金额元;形成无形资产的,按照无形资产成本的150%摊销(除法律另有规定外,摊销年限不得低于10年),加计扣除年限至年,本年加计扣除金额元。

请对以上事项予以备案。

1.自主、委托、合作研究开发项目计划书和研究开发费预算复印件。

企业提交资料清单2.自主、委托、合作研究开发专门机构或项目组的编制情况和专业人员名单。

3.企业总经理办公会或董事会关于自主、委托、合作研究开发项目立项的决议文件复印件。

4.委托、合作研究开发项目的合同或协议复印件(非自主开发情形时报送)。

5.6.企业声明我单位知悉与本优惠事项相关的全部税收政策和管理要求,此表是根据《中华人民共和国企业所得税法》及其实施条例和国家有关税收规定填报的,是真实、完整的,提交的资料真实、合法、有效。

业公章)财务负责人:法定代表人(负责人):月日税务机关回执您单位于年月日向我机关提交本表及相关资料。

企业所得税优惠备案表

附件3:企业所得税优惠备案表纳税人名称(章):单位:元填表说明:1、本表由提请企业所得税优惠备案的纳税人填写。

2、“税收优惠项目”填写列入企业所得税优惠备案管理的具体项目名称,如小型微利企业减免税、残疾人工资加计扣除等。

3、“税收优惠类型”:填写事先备案或事后报送相关资料。

4、“税收优惠期限”填写按照文件规定企业可享受税收优惠的期限。

5、“税收优惠依据”填写企业所得税法律、法规、规章及规范性文件的文号及条款。

6、“税收优惠金额”填写优惠备案当年实际优惠金额,如不能准确填写的,可参照上年应纳税所得额填写预计数并注明。

7、“审核意见”由有权备案登记地税机关填写。

8、本表只能填列一种企业所得税备案优惠,如还需备案登记其他优惠的,需另填此表。

9、如备案资料较多及其他需说明事项的,可用附件列明。

附件4:__________地方税务局企业所得税优惠备案受理通知书(存根)__ __地税备受[ ] 号提请备案人:备案优惠项目:备案优惠类型:备案优惠依据:备案优惠资料:受理时间:受理人签字:填写说明:本通知由有权备案登记地税机关在受理纳税人提供齐备相关资料后使用,有关事项应与《企业所得税优惠备案表》中“申请备案事项”的填报一致。

……………………………………………………………………__________地方税务局企业所得税优惠备案受理通知书_____地税备受[ ] 号______________________:经查验,你单位提请(报送)的__________________登记备案项目,符合相关规定,现予受理。

我局(所)将于七个工作日内做出审核意见。

(章)年月日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

企业所得税优惠事项备案表

()年度

填表说明:

一、企业向税务机关进行企业所得税优惠事项备案时填写本表。

企业对备案表填写内容及附报资料的真实性与合法性负责。

二、企业同时备案多项优惠事项,或者备案同一优惠事项之下的不同优惠子项目,应当分别填写本表。

“年度”按照企业提交备案的优惠事项所属纳税年度填写。

三、纳税人识别号、纳税人名称:按照税务机关核发的税务登记证件上载明的内容填写。

四、优惠事项名称:按照税务机关发布的企业所得税优惠事项名称填写。

五、备案方式:可以自月(季)度预缴期起开始享受优惠的优惠事项,企业在月(季)度预缴申报企业所得税时进行备案的,选择“月(季)度预缴期备案”。

在年度终了后方能享受优惠的优惠事项,企业在汇算清缴期备案的,选择“汇算清缴期备案”。

对于可以选择月(季)度预缴享受的优惠政策,企业未按要求备案的,预缴税款时不得享受该优惠事项。

但企业可以在汇算清缴时享受该优惠事项,选择“汇算清缴期备案”。

六、享受优惠期间:填写企业可以享受优惠事项的起止时间。

属于定期减免税情形,优惠期间超过一个纳税年度且有明确起止时间的,填写相应起止期间。

不属于定期减免税或者没有明确起止时间的,填写享受优惠事项所属年度1月1日(新办企业填写成立日期)至12月31日。

七、主要政策依据:填写享受优惠事项主要税收政策文件,包括税收政策文件名称及发文字号。

“主要政策依据”有多项的,应当填写与该优惠事项直接相关的政策依据,最多填写两项。

八、具备相关资格的批准文件(证书):企业享受优惠事项,按照规定应当具备相关资格的,填写有关部门批准的文件或颁发的证书,包括文件(证书)名称及文号(编号)。

按照规定,享受优惠事项无需取得上述批准文件(证书)的,填写“无”。

文件(证书)包括但不仅限于下列证书:高新技术企业证书、动漫企业证书、集成电路生产企业证书、软件企业证书、资源综合利用认定证书、非营利组织证书、远洋捕捞许可证书等。

九、文件(证书)有效期:按照批准文件(颁发证书)上载明的有效期填写。

十、有关情况说明:简要概述享受优惠事项具体内容,如“从事蔬菜种植免税”、“从事公路建设投资三免三减半”等。

企业备案优惠事项需要符合国家规定特定行业、范围,或者对优惠事项实行目录管理以及对所从事项目有限制、禁止规定的,企业应当明确说明经营业务符合哪个特定行业、范围或者目录中的哪一个具体行业、项目,或者不属于国家限制、禁止的项目。

特定行业、范围、目录包括但不仅限于下列目录:《享受企业所得税优惠政策的农产品初加工范围(试行)》、《产业结构调整指导目录》、《公共基础设施项目企业所得税优惠目录》、《环境保护节能节水项目企业所得税优惠目录》、《国家重点支持的高新技术领域》、《资源综合利用企业所得税优惠目录》。

优惠事项对承租、承包等有限制规定的,企业应说明情况。

小型微利企业应说明从业人数、资产总额情况。

对于通过填报纳税申报表采集从业人数、资产总额等情况的省市,可不再填写本栏。

十一、提交资料清单:按照税务机关备案管理规定,企业根据实际附报资料的情况填写。

十二、税务机关接收本表和附报资料后,应当对企业填写内容是否齐全、附报资料是否与表内“企业提交资料清单”栏填列内容相一致进行核对。

核对无误后,由税务机关经办人员签字并加盖受理税务机关印章(或业务专用章)。

税务机关经办人签收、盖章表明税务机关

实际收取了备案资料,不代表认可企业备案资料的真实、合法。

十三、本表一式二份。

税务机关受理后,一份交付企业作为备案证明留存,一份由税务机关留存。