物业管理财务基础公式汇总(04365)

物业管理公司的财务分析

物业管理公司的财务分析引言概述:物业管理公司是负责管理和维护房地产物业的专业机构,其财务状况直接影响公司的运营和发展。

因此,进行财务分析是非常重要的,可以匡助公司了解自身的财务状况,及时发现问题并制定有效的解决方案。

一、盈利能力分析1.1 毛利率:毛利率是衡量公司盈利能力的重要指标,计算公式为(销售收入-销售成本)/销售收入。

1.2 净利润率:净利润率是公司盈利能力的综合指标,计算公式为净利润/销售收入。

1.3 资产收益率:资产收益率是衡量公司资产利用效率的指标,计算公式为净利润/总资产。

二、偿债能力分析2.1 流动比率:流动比率是衡量公司短期偿债能力的指标,计算公式为流动资产/流动负债。

2.2 速动比率:速动比率是更为严格的短期偿债能力指标,计算公式为(流动资产-存货)/流动负债。

2.3 负债比率:负债比率是衡量公司资产负债结构的指标,计算公式为总负债/总资产。

三、经营效率分析3.1 应收款项周转率:应收款项周转率是衡量公司收款效率的指标,计算公式为销售收入/平均应收账款。

3.2 库存周转率:库存周转率是衡量公司库存管理效率的指标,计算公式为销售成本/平均库存。

3.3 固定资产周转率:固定资产周转率是衡量公司固定资产利用效率的指标,计算公式为销售收入/平均固定资产。

四、现金流量分析4.1 经营活动现金流量:经营活动现金流量是衡量公司盈利能力的指标,计算公式为净利润+折旧-资产减值+应收账款增加-存货增加。

4.2 投资活动现金流量:投资活动现金流量是衡量公司投资活动的指标,计算公式为购建固定资产+投资支付+其他投资支付。

4.3 筹资活动现金流量:筹资活动现金流量是衡量公司融资活动的指标,计算公式为借款还款+股本增加。

五、财务结构分析5.1 资本结构:资本结构是公司财务结构的重要组成部份,包括股本、资本公积金、赢余公积金等。

5.2 财务杠杆:财务杠杆是公司债务和股权之间的比例关系,可以通过财务杠杆来衡量公司的风险承受能力。

财务管理基础公式大全

财务管理基础公式大全财务报表分析1.流动比率=流动资产÷流动负债2.速动比率=速动资产÷流动负债保守速动比率=(现金+短期证券+应收票据+应收账款净额)÷流动负债3.营业周期=存货周转天数+应收账款周转天数4.存货周转率(次数)=销售成本÷平均存货其中:平均存货=(存货年初数+存货年末数)÷2 存货周转天数=360/存货周转率=(平均存货×360)÷销售成本5.应收账款周转率(次)=销售收入÷平均应收账款l 其中:销售收入为扣除折扣与折让后的净额;应收账款是未扣除坏账准备的金额应收账款周转天数=360÷应收账款周转率=(平均应收账款×360)÷销售收入净额6.流动资产周转率(次数)=销售收入÷平均流动资产7.总资产周转率=销售收入÷平均资产总额8.资产负债率=(负债总额÷资产总额)×100% (也称举债经营比率)9.产权比率=(负债总额÷股东权益)×100% (也称债务股权比率)10.有形净值债务率=[负债总额÷(股东权益-无形资产净值)] ×100%11.已获利息倍数=息税前利润÷利息费用长期债务与营运资金比率=长期负债÷(流动资产-流动负债)12.销售净利率=(净利润÷销售收入)×100%713.销售毛利率=[(销售收入-销售成本)÷销售收入]×100%.14.资产净利率=(净利润÷平均资产总额)×100%15.净资产收益率=净利润÷平均净资产(或年末净资产)×100% 或=销售净利率×资产周转率×权益乘数16.权益乘数=资产总额÷所有者权益总额=1÷(1-资产负债率)=1+产权比率17.平均发行在外普通股股数=∑(发行在外的普通股数×发行在外的月份数)÷1218.每股收益=净利润÷年末普通股份总数=(净利润-优先股利)÷(年末股份总数-年末优先股数)19.市盈率(倍数)=普通股每市价÷每股收益20.每股股利=股利总额÷年末普通股股份总数21.股票获利率=普通股每股股利÷普通股每股市价22.市净率=每股市价÷每股净资产23.股利支付率=(每股股利÷每股净收益)×100% 股利保障倍数=股利支付率的倒数24.留存盈利比率=(净利润-全部股利)÷净利润×100%25.每股净资产=年末股东权益(扣除优先股)÷年末普通股数(也称每股账面价值或每股权益)26.现金到期债务比=经营现金净流入÷本期到期的债务(指本期到期的长期债务与本期应付票据). 现金流动负债比=经营现金净流入÷流动负债现金债务总额比=经营现金净流入÷债务总额(计算公司最大的负债能力)27.销售现金比率=经营现金净流入÷销售额每股营业现金净流量=经营现金净流入÷普通股数全部资产现金回收率=经营现金净流入÷全部资产×100%M28.现金满足投资比=近5年经营活动现金净流入÷近5年资本支出.存货增加.现金股利之和; 现金股利保障倍数=每股营业现金净流入÷每股现金股利29.净收益营运指数=经营净收益÷净收益=(净收益-非经营收益)÷净收益现金营运指数=经营现金净流量÷经营所得现金(经营所得现金=经营活动净收益+非付现费用)财务预测与计划30.外部融资额=(资产销售百分比-负债销售百分比)×新增销售额-销售净利率×计划销售额×(1-股利支付率)31.销售增长率=新增额÷基期额或=(计划额÷基期额)-132.新增销售额=销售增长率×基期销售额34.可持续增长率=股东权益增长率=股东权益本期增加额÷期初股东权益=销售净利率×总资产周转率×收益留存率×期初权益期末总资产乘数或=权益净利率×收益留存率÷(1-权益净利率×收益留存率)财务估价(P-现值 i-利率 I-利息 S-终值 n名义利率 m-每年复利次数)35.复利终值复利现值36.普通年金终值:或37.年偿债基金:或A=S(A/S,i,n)(36与37系数互为倒数)38.普通年金现值:或 P=A(P/A,i,n)39.投资回收额:或 A=P(A/P,i,n)(38与39系数互为倒数)40.即付年金的终值:或 S=A[(S/A,i,n+1)-1]41.即付年金的现值:或 P=A[(P/A,i,n-1)+1](42.递延年金现值:第一种方法:第二种方法:43.永续年金现值:44.名义利率与实际利率的换算:+45.债券价值:分期付息,到期还本:PV=利息年金现值+本金复利现值纯贴现债券价值PV=面值÷(1+必要报酬率)n (面值到期一次还本付息的按本利和支付)平息债券PV=I/M×(P/A,i/M,M×N)+本金(P/S,i/M,M×N)(M为年付息次数,N为年数)永久债券46.债券到期收益率=或(V-股票价值 P-市价 g-增长率 D -股利 R-预期报酬率 Rs-必要报酬率t-第几年股利)47.股票一般模式:零成长股票:固定成长:48.总报酬率=股利收益率+资本利得收益率或49.期望值:50.方差:标准差:变异系数=标准差÷期望值51.证券组合的预期报酬率=Σ(某种证券预期报酬率×该种证券在全部金额中的比重)即: m-证券种类 Aj-某证券在投资总额中的比例;-j种与k种证券报酬率的协方差-j 种与k种报酬率之间的预期相关系数 Q-某种证券的标准差证券组合的标准差:52.总期望报酬率=Q×风险组合期望报酬率+(1-Q)×无风险利率总标准差=Q×风险组合的标准差53.资本资产定价模型:① COV为协方差,其它同上②直线回归法③直接计算法54.证券市场线:个股要求收益率投资管理55.贴现指标:净现值=现金流入现值-现金流出现值现值指数=现金流入现值÷现金流出现值内含报酬率:每年流量相等时用“年金法”,不等时用“逐步测试法”56.非贴现指标:回收期不等或分几年投入=n+n年未回收额/n+1年现金流出量会计收益率=(年均净收益÷原始投资额)×100%57.投资人要求的收益率(资本成本)=债务比重×利率×(1-所得税)+所有者权益比重×权益成本58.固定平均年成本=(原值+运行成本-残值)/使用年限(不考虑时间价值)或=(原值+运行成本现值之和-残值现值)/年金现值系数(考虑时间价值)59.营业现金流量=营业收入-付现成本-所得税(根据定义)=税后净利润+折旧(根据年末营业成果)=(收入-付现成本)×(1-所得税率)+折旧×税率(根据所得税对收入和折旧的影响)60.调整现金流量法:(α-肯定当量)61.风险调整折现率法:投资者要求的收益率=无风险报酬率+β×(市场平均报酬率-无风险报酬率)(β第1年股利;P0年增长率)优先股成本=年股息率/(1-筹资费率)79.筹资突破点=可用某一特定成本筹集到的资金额÷该种资金在资本结构中所占的比重80.加权平均资金成本:(Kw 为加权平均资金成本;Wj为第j种资金占总资金的比重;Kj为第j种资金的成本)81.筹资突破点=可用某一特定成本筹集到的某种资金额/该种资金所占比重82.(p-单价 V-单位变动成本 F-总固定成本 S-销售额 VC-总变动成本 Q-销售量 N-普通股数)经营杠杆:公式一:公式二:财务杠杆:或(D所得税率)总杠杆:DTL=DOL×DFL 或83.(EPS-每股收益; SF-偿债基金;D-优先股息;VEPS-每股自由收益)每股收益无差别点:或:每股自由收益无差别点:当EBIT大于无差别点时,负债筹资有利;当EBIT小于无差别点时,普通股筹资有利。

财务管理基本公式大全

财务管理基本公式大全本文整理的是财务管理中常用公式大全,小伙伴们可以收藏打印一份哦!(一)1、单期资产的收益率=利息(股息)收益率+资本利得收益率2、方差=∑(随机结果-期望值)2×概率(P26)3、标准方差=方差的开平方(期望值相同,越大风险大)4、标准离差率=标准离差/期望值(期望值不同,越大风险大)5、协方差=相关系数×两个方案投资收益率的标准差6、β=某项资产收益率与市场组合收益率的相关系数×该项资产收益率标准差÷市场组合收益率标准差(P34)7、必要收益率=无风险收益率+风险收益率8、风险收益率=风险价值系数(b)×标准离差率(V)9、必要收益率=无风险收益率+b×V=无风险收益率+β×(组合收益率—无风险收益率)其中:(组合收益率-无风险收益率)=市场风险溢酬,即斜率(二)P-现值、F-终值、A-年金10、单利现值P=F/(1+n×i)‖单利终值F=P×(1+n×i)‖二者互为倒数11、复利现值P=F/(1+i)n =F(P/F,i,n)――求什么就把什么写在前面12、复利终值F=P(1+i)n=P(F/P,i,n)13、年金终值F=A(F/A,i,n)――偿债基金的倒数偿债基金A= F(A/F,i,n)14、年金现值P=A(P/A,i,n)――资本回收额的倒数资本回收额A= P(A/P,i,n)15、即付年金终值F=A〔(F/A,i,n+1)-1〕――年金终值期数+1系数-116、即付年金现值P=A〔(P/A,i,n-1)+1〕――年金现值期数-1系数+17、递延年金终值F=A(F/A,i,n)――n表示A的个数18、递延年金现值P=A(P/A,i,n)×(P/F,i,m)先后面的年金现再前面的复利现19、永续年金P=A/i20、内插法瑁老师口诀:反向变动的情况比较多同向变动:i=最小比+(中-小)/(大-小)(最大比—最小比)反向变动:i=最小比+(大-中)/(大-小)(最大比-最小比)21、实际利率=(1+名义/次数)次数—1股票计算:22、本期收益率=年现金股利/本期股票价格23、不超过一年持有期收益率=(买卖价差+持有期分得现金股利)/买入价持有期年均收益率=持有期收益率/持有年限24、超过一年=各年复利现值相加(运用内插法)25、固定模型股票价值=股息/报酬率――永续年金26、股利固定增长价值=第一年股利/(报酬率-增长率)债券计算:27、债券估价=每年利息的年金现值+面值的复利现值28、到期一次还本=面值单利本利和的复利现值29、零利率=面值的复利现值30、本期收益率=年利息/买入价31、不超过持有期收益率=(持有期间利息收入+买卖价差)/买入价持有期年均收益率=持有期收益率/持有年限(按360天/年)32、超过一年到期一次还本付息=√(到期额或卖出价/买入价)(开持有期次方)33、超过一年每年末付息=持有期年利息的年金现值+面值的复利现值与债券估价公式一样,这里求的是i,用内插法(三)34、固定资产原值=固定资产投资+资本化利息35、建设投资=固定资产投资+无形资产投资+其他36、原始投资=建设投资+流动资产投资37、项目总投资=原始投资+资本化利息项目总投资=固定资产投资+无形资产投资+其他+流动资产投资+资本化利息38、本年流动资金需用数=该年流动资产需用数-该年流动负债需用数39、流动资金投资额=本年流动资金需用数-截至上年的流动资金投资额=本年流动资金需用数-上年流动资金需用数40、经营成本=外购原材料+工资福利+修理费+其他费用=不包括财务费用的总成本费用-折旧—无形和开办摊销单纯固定资产投资计算:41、运营期税前净现金流量=新增的息税前利润+新增的折旧+回收残值42、运营期税后净现金流量=税前净现金流量-新增的所得税完整工业投资计算:43、运营期税前净现金流量=税前利息+折旧+摊销+回收-运营投资44、运营期税后净现金流量=息税前利润(1—所得税率)+折旧+摊销+回收-运营投资更新改造投资计算:45、建设期净现金流量=-(新固投资-旧固变现)46、建设期末的净现金流量=旧固提前报废净损失递减的所得税47、运营期第一年税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+旧固提前报废净损失递减的所得税48、运营期税后净现金流量=增加的息税前利润(1-所得税率)+增加的折旧+(新固残值—旧固残值)建设期为0,使用公式45、47、48--;建设期不为0,使用公式45、46、48静态指标计算:投资回收期PP/PP`、投资收益率ROI49、不包括建设期的回收期=原始投资合计/投产后每年相等的净现金流量50、包括件设计的回收期=不包括建设期的回收期+建设期51、包括建设期的回收期=最后一个累计负值的年份+|最后一个累计负值|/下年净现金流量52、投资收益率=息税前利润/项目总投资动态指标计算:净现值NPV、净现值率NPVR、获利指数PI、内部收益率IRR53、净现值=NCF0+净现金流量的复利现值相加54、净现金流量相等,净现值=NCF0+净现金流量的年金现值55、终点有回收,净现值=NCF0+净现金流量n-1的年金现值+净现金流量n的复利现值或=NCF0+净现金流量n的年金现值+回收额的复利现值54、建设期不为0的时候,按递延年金来理解55、净现值率=项目的净现值/|原始投资的现值合计|56、获利指数=投产后净现金流量的现值合计/原始投资的现值合计,或=1+净现值率57、(P/A,IRR,n)=原始投资/投产后每年相等的净现金流量NPV、NPVR、PI、IRR四指标同向变动(四)58、基金单位净值=基金净资产价值总额/基金单位总份数59、基金认购价(卖出价)=基金单位净值+首次认购费60、基金赎回价(买入价)=基金单位净值+基金赎回费61、基金收益率=(年末持有份数×年末净值-年初持有分数×年初净值)/(年初持有分数×年初净值)――(年末-年初)/年初62、认股权证价值=(股票市价-认购价格)×每份认股权证可认购股数63、附权认股权价值=(附权股票市价-新股认购价)/(1+每份认股权证可认购股数)64、除权认股权价值=(除权股票市价-新股认购价)/每份认股权证可认购股数65、转换比率=债券面值/转换价格=股票数/可转换债券数66、转换价格=债券面值/转换比率(五)现金管理:67、机会成本=现金持有量×有价证券利率(或报酬率)68、最佳现金持有量Q=√2×需要量×固定转换成本/利率(开平方)69、最低现金管理相关成本TC=√2×需要量×固定转换成本×利率(开平方),持有利率在下,相关利率在上70、转换成本=需要量/Q×每次转换成本71、持有机会成本=Q/2×利率72、有价证券交易次数=需要量/Q73、有价证券交易间隔期=360/次数74、分散收帐收益净额=(分散前应收投资-分散后应收投资)×综合资金成本率-增加费用――小于0不宜采用应收账款管理:75、应收账款平均余额=年赊销额/360×平均收帐天数76、维持赊销所需资金=应收平均余额×变动成本/销售收入77、应收机会成本=维持赊销所需资金×资金成本率存货管理:78、经济进货批量Q=√2×年度进货量×进货费用/单位储存成本(开平方)79、经济进货相关总成本T=√2×年度进货量×进货费用×单位储存成本(开平方)80、平均占用资金W=进货单价×Q/281、最佳进货批次N=进货量/Q82、存货相关总成本=进货费用+储存成本83、试行数量折扣时,存货相关总成本=进货成本+进货费用+储存成本84、允许缺货的经济进货批量=√2×(存货需要量×进货费用/储存成本)×〔(储存+缺货)/缺货成本〕(开平方)85、平均缺货量=允许缺货进货批量×〔(储存/(储存+缺货)允许缺货:经济量Q×缺货在下;平均量储存在上86、再订货点=每天消耗原始材料数量(原始材料使用率)×在途时间87、订货提前期=预期交货期内原材料使用量/原材料使用率)88、保险储备量=1/2×(最大耗用×最长提前期—正常量×正常提前期)89、保险储备下的再订货点=再订货点+保险储备量(六)90、对外筹资需要量=〔(随收入变动的资产-随收入变动的负债)/本期收入〕×收入增加值-自留资金91、资金习性函数y=a+bx92、高低点法:b=(最高收入对应资金占用—最低收入对应资金占用)/(最高收入—最低收入)93、回归直线法:结合P179页例题中的表格和数字来记忆a=(∑x2∑y-∑x∑xy)/[n∑x2-(∑x)2]b=(n∑xy-∑x2∑y)/[n∑x2-(∑x)2]――注意,a、b的分子一样=(∑y-na)/∑x普通股筹资:94、规定股利筹资成本=每年股利/筹资金额(1—筹资费率)95、固定增长率筹资成本=〔第一年股利/筹资金额(1—筹资费率)〕。

财务管理计算公式整理汇总完整

财务管理计算公式整理汇总完整1.基本财务指标公式-总资产:总资产=资产1+资产2+…+资产n-总负债:总负债=负债1+负债2+…+负债n-所有者权益:所有者权益=总资产-总负债-资产收益率:资产收益率=净利润/总资产-杠杆比率:杠杆比率=总负债/所有者权益2.盈利能力指标公式-销售净利润率:销售净利润率=净利润/销售收入-营运利润率:营运利润率=营运利润/销售收入-毛利率:毛利率=销售收入-销售成本/销售收入3.偿债能力指标公式-流动比率:流动比率=流动资产/流动负债-速动比率:速动比率=(流动资产-存货)/流动负债-利息保障倍数:利息保障倍数=息税前利润/利息费用-现金流量利息保障倍数:现金流量利息保障倍数=经营活动产生的现金流量净额+利息费用/利息费用4.运营能力指标公式-应收账款周转率:应收账款周转率=销售收入/平均应收账款-存货周转率:存货周转率=销售成本/平均存货-总资产周转率:总资产周转率=销售收入/平均总资产-固定资产周转率:固定资产周转率=销售收入/平均固定资产5.市场价值指标公式-市盈率:市盈率=市场价值/净利润-市净率:市净率=市场价值/净资产-每股收益:每股收益=净利润/总股本-股息率:股息率=每股股息/股票市场价值6.投资评估指标公式-净现值:净现值=现金流入-现金流出-内部收益率:通过迭代计算估算出使净现值等于零的折现率-收益期限:收益期限=投资获得的净收益/年收益以上是一些常用的财务管理计算公式的整理汇总。

这些公式提供了帮助企业和个人进行财务分析和决策的依据,能够帮助他们评估财务状况、盈利能力、偿债能力、运营能力、市场价值和投资回报等方面的情况,为企业或个人的财务管理提供有力支持。

财务主要公式

公式:

1、资产负债率=负债总额÷资产总额×100%

2、流动比率=流动资产÷流动负债

3、速动比率=(流动资产-存货)÷流动负债

4、应收账款周转次数=全年销售收入÷应收账款年平均数

应收账款周转天数=365÷应收账款周转次数

5、存货周转次数=主营业务成本÷存货成本年平均数

存货周转天数=365÷存货周转次数

6、实收净资本收益率=税后利润÷实收资本×100%

7、净资产收益率=税后利润÷所有者权益×100%

8、营业收入利税率=税前利润÷主营业务收入×100%

9、总资产利润率=税后利润÷资产总额×100%

10、营运资本=流动资产-流动负债

营业周期=应收账款周转天数+存货周转天数。

《财务管理》公式汇总

《财务管理》公式汇总在财务管理这一领域,掌握相关的公式是理解和解决问题的关键。

下面为大家汇总一些常见且重要的财务管理公式。

一、货币时间价值相关公式1、复利终值:F = P ×(1 +i)ⁿ其中,F 表示终值,P 表示现值,i 表示利率,n 表示期数。

这个公式用于计算在复利计息方式下,一笔资金在若干期后的本利和。

2、复利现值:P = F /(1 +i)ⁿ通过这个公式,可以根据未来的终值计算出现在的价值。

3、普通年金终值:F = A ×(1 +i)ⁿ 1 / iA 代表每期等额收付的金额,此公式用于计算一系列定期等额收付的款项在若干期后的本利和。

4、普通年金现值:P = A × 1 (1 + i)⁻ⁿ / i用于计算在一定利率下,未来一系列等额现金流在当前的价值。

二、风险与收益相关公式1、预期收益率:E(R) =∑(Pᵢ × Rᵢ)其中,Pᵢ是第 i 种可能结果的概率,Rᵢ是第 i 种可能结果的收益率。

2、方差:σ²=∑(Rᵢ E(R))² × Pᵢ用于衡量投资的风险程度。

3、标准差:σ =√σ²标准差也是衡量风险的常用指标,数值越大,风险越高。

三、财务分析相关公式1、流动比率=流动资产/流动负债用于衡量企业短期偿债能力。

2、速动比率=(流动资产存货)/流动负债比流动比率更能反映企业快速变现资产用于偿债的能力。

3、资产负债率=负债总额/资产总额 × 100%反映企业的长期偿债能力。

4、销售净利率=净利润/销售收入 × 100%体现企业通过销售获取净利润的能力。

5、资产净利率=净利润/平均资产总额 × 100%衡量企业运用全部资产获取利润的效率。

四、资金成本相关公式1、个别资金成本:K =年资金占用费/(筹资总额筹资费用)例如,长期借款成本、债券成本、普通股成本等都可以用类似的公式计算。

2、加权平均资金成本:Kw =∑(Wᵢ × Kᵢ)Wᵢ表示第 i 种资金占总资金的比重,Kᵢ表示第 i 种资金的成本。

财务管理计算公式整理汇总

财务管理计算公式整理汇总

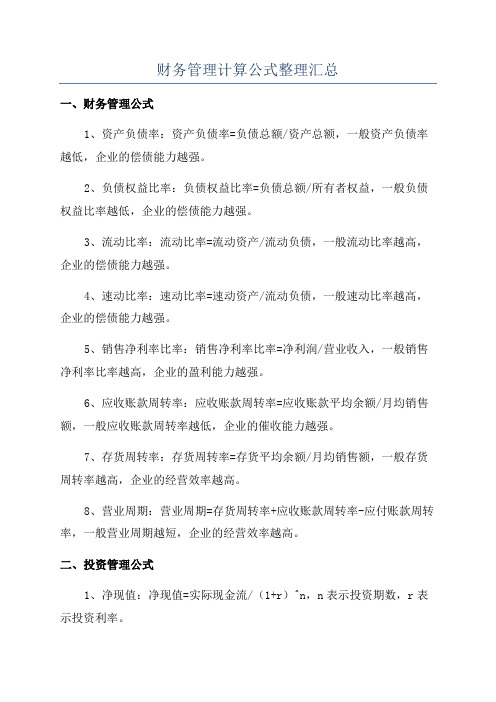

一、财务管理公式

1、资产负债率:资产负债率=负债总额/资产总额,一般资产负债率越低,企业的偿债能力越强。

2、负债权益比率:负债权益比率=负债总额/所有者权益,一般负债权益比率越低,企业的偿债能力越强。

3、流动比率:流动比率=流动资产/流动负债,一般流动比率越高,企业的偿债能力越强。

4、速动比率:速动比率=速动资产/流动负债,一般速动比率越高,企业的偿债能力越强。

5、销售净利率比率:销售净利率比率=净利润/营业收入,一般销售净利率比率越高,企业的盈利能力越强。

6、应收账款周转率:应收账款周转率=应收账款平均余额/月均销售额,一般应收账款周转率越低,企业的催收能力越强。

7、存货周转率:存货周转率=存货平均余额/月均销售额,一般存货周转率越高,企业的经营效率越高。

8、营业周期:营业周期=存货周转率+应收账款周转率-应付账款周转率,一般营业周期越短,企业的经营效率越高。

二、投资管理公式

1、净现值:净现值=实际现金流/(1+r)^n,n表示投资期数,r表示投资利率。

财务管理公式及规定(3篇)

第1篇一、引言财务管理是企业经营活动中至关重要的环节,它涉及到资金的筹集、运用、分配和监督等各个方面。

为了确保财务管理的科学性和规范性,我国制定了一系列财务管理公式及规定。

本文将详细介绍这些公式及规定,以帮助企业更好地进行财务管理。

二、财务管理公式1. 净资产收益率(ROE)净资产收益率是指企业净利润与净资产的比例,反映了企业利用自有资本的盈利能力。

其计算公式为:ROE = 净利润 / 净资产2. 总资产收益率(ROA)总资产收益率是指企业净利润与总资产的比例,反映了企业利用全部资产的盈利能力。

其计算公式为:ROA = 净利润 / 总资产3. 资产负债率资产负债率是指企业负债总额与资产总额的比例,反映了企业负债的程度。

其计算公式为:资产负债率 = 负债总额 / 资产总额4. 流动比率流动比率是指企业流动资产与流动负债的比例,反映了企业短期偿债能力。

其计算公式为:流动比率 = 流动资产 / 流动负债5. 速动比率速动比率是指企业速动资产与流动负债的比例,反映了企业短期偿债能力。

其计算公式为:速动比率 = (流动资产 - 存货) / 流动负债6. 利息保障倍数利息保障倍数是指企业息税前利润与利息费用的比例,反映了企业偿还利息的能力。

其计算公式为:利息保障倍数 = 息税前利润 / 利息费用7. 投资回报率(ROI)投资回报率是指企业投资收益与投资额的比例,反映了企业投资效益。

其计算公式为:ROI = 投资收益 / 投资额8. 营业成本率营业成本率是指企业营业成本与营业收入的比率,反映了企业成本控制能力。

其计算公式为:营业成本率 = 营业成本 / 营业收入三、财务管理规定1. 资金筹集规定(1)企业应按照国家有关政策,合理筹集资金,确保资金来源合法、合规。

(2)企业应建立健全内部资金管理制度,明确资金筹集、使用、回收等环节的责任和权限。

(3)企业应优先采用内部融资方式,如留存收益、发行股票等。

2. 资金运用规定(1)企业应合理配置资金,确保资金用于生产经营、技术创新、市场营销等方面。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

物业管理财务基础公式汇总(04365)

1.单利终值

FV=PV×(1+i×n)=PV+PV×i×n=PV+I

FV-终值 PV-现值 i—利率 n—计息期数 I—利息

2.单利现值

PV=FV÷(1+i×n)

FV-终值 PV-现值 i—利率 n—计息期数

3.复利终值

FV=PV×FVIF

i,n

FV-终值 PV-现值 i—利率 n—计息期数 (1+i)n_复利终值

系数 FVIF

i,n

_复利终值系数的简略表达形式

4.复利现值

PV=FV×PVIF

i,n

FV-终值 PV-现值 i—利率 n—计息期数 1/ (1+i)n_复利现

值系数 PVIF

i,n

_复利现值系数的简略表达形式

5.后付年金终值

V

n

=A×

V

n

年金终值 A年金 i—利率 n—计息期数年金终值系数

6.后付年金现值

V

=A×

V

年金现值 A年金 i—利率 n—计息期数年金现值系数

7、先付年金终值

V

n

=A××(1+i)

V

n =A×

+1

-A

V

n

年金终值 A年金 i—利率 n—计息期数年金终值系数8、先付年金现值

V

=A××(1+i)

V

0=A×

-1

+A

V

年金现值 A年金 i—利率 n—计息期数年金现值系数

9、递延年金现值计算

V

=A××

V

年金现值 A年金 i—利率 n—收付期计息期数 m递延期计算期数年金现值系数复利现值系数

V

0=A×

+m

-

V

年金现值 A年金 i—利率 n—收付期计息期数 m递延期计算期数年金现值系数

10、永续年金

V

=A×1/i

11、资金成本率

K= D 或 K= D

P-F P-(1-f)

K资金成本率 D资金使用费 P筹资数额 F资金筹集费用 f筹资费用率12、长期借款资金成本

K

L

= I(1-T) = i(1-T)

P(1-f) 1-f

K

L

长期借款资金成本率 I长期借款年利息 T企业所得税 P长期借款筹集金额 f长期借款筹资费用率 i长期借款年利率

13、债券资金成本

K

b

= I(1-T)

P(1-f)

K

b

债券资金成本率 I债券借款年利息 T企业所得税 P债券筹集金额 f债券筹资费用率

14、优先股资金成本

K

P

= D

P(1-f)

K

P

优先股资金成本率 D优先股年股利 P优先股筹资数额 f优先股筹资费用率

15、普通股资金成本

K

C

= D +G

P(1-f)

K

C

普通股资金成本率 D普通股年股利 P普通股筹资数额 f普通股筹资费用率 G普通股股利年增长率

16留存收益资金成本

K

r

= D +G

P

17综合资金成本

n

K

W =∑K

j

W

j

j=1

K W 综合资金成本率 K

j

第j种个别资金成本率 W

j

第j种个别资金占全部资本

的比重

18筹资结构分析

n

K

W =∑K

j

W

j

j=1

=

K

A

=

K

B

=

K

C

19公共性服务收费的一般测算公式

n

P j=∑F i/S

i=1

n

P总=∑P j

j=1

P j第j项公共性服务收费(元/月.m2)

Fj第j项公共性服务中第i子项目费用(元/月);

S 参加测算物业总面积(m2)

总的公共性服务收服(元/月.m2)

P

总

20、成本定价法

价格=单位成本费用+单位利润+单位营业税金

价格=单位成本费用×(1+成本利润)/(1-适用税率)

21、目标定价法

价格=(总成本+目标利润)/预计销量+单位营业税金

价格=(总成本+目标利润)/﹝预计销量×(1-适用税率)〕

22、劳务完成成度确定

劳务完成成度=已发生成本/估计总成本×100%

23、本期应确认的劳务收入和劳务成本

应确认的劳务收入=劳务总收入×累计劳务完成程度-以前期确认的劳务收入

应确认的劳务成本=劳务总成本×累计劳务完成程度-以前期确认的劳务成本

24、营业税的计算

营业税应纳税额=应纳税营业额×适应税率

25、一般纳税人的增值税计算

增值税应纳税额=当期销项税额-当期进项税额

销项税额=销售额×增值税税率

进项税额=不含税的进货款×增值税税率

26、小规模纳税人的增值税计算

增值税应纳税额=含增值税销售额/(1+征收率)×征收率

27本量利分析法利润

利润=﹝单价×(1-税率)-单位变动成本〕×业务量-固定成本 业务量=(固定成本+利润)/﹝单价×(1-税率)-单位变动成本〕 单价=﹝(固定成本+利润)/业务量+单位变动成本〕/(1-税率)

单位变动成本=﹝单价×(1-税率) 〕-(固定成本+利润)/业务量

固定成本=﹝单价×(1-税率)-单位变动成本〕×业务量-利润

28、相关比率法利润

利润=预计营业收入×预计营业收入利润率

29、因素测算法利润

利润=上年利润×(1+预计利润增减率)

30、企业所得税计算

应纳税所得额=利润总额-弥补以前年度亏损+纳税调整增加额-纳税调整减少额

应纳所得税税额=应纳所得税税额×税率

31最佳现金持有量

i

Tb 2 N

N 最佳现金持有量 T 预算期内的现金需求总量 b 现金与有价证券转换成本 i

有价证券收益率

b=N2i/2T i=2Tb/N2

32、流动比率

流动比率=流动资产÷流动负债

33、速动比率

速动比率=速动资产÷流动负债

34、现金比率

现金比率=现金资产÷流动负债

35、应收账款周转率

应收账款周转率=营业收入÷应收账款

应收账款平均收现期=应收账款÷营业收入

360

=360÷应收账款周转率

36、存货周转率

存货周转率=营业成本÷存货

存货周转天数=存货÷营业成本=360 ÷存货周转率 360

37、固定资产周转率

固定资产周转率=营业收入÷固定资产净值

38、总资产周转率

总资产周转率=营业收入÷资产总额

39、营业毛利率

营业毛利率=营业收入-营业成本=营业毛利

营业收入营业收入

40、收入(销售)利润率

收入(销售)利润率=净利润

营业收入

41、资产报酬率

资产报酬率=净利润

资产总额

42、权益报酬率

权益报酬率=净利润=净利润

所有者权益资产总额-负债总额43、资产负债率

资产负债率=负债总额

资产总额

44、负债权益比率

负债权益比率=负债总额

所有者权益总额

45、利息保障倍数

利息保障倍数=息税前利润

借款利息

46、人均利润

人均利润=净利润÷职工总数

47权益报酬率

权益报酬率=(净利润÷所有者权益总额)×100% 48、成本费用利润率

成本费用利润率=(净利润÷成本费用总额)×100% 49、营业收入利润率

营业收入利润率=(净利润÷营业收入总额)×100% 50、资产报酬率

资产报酬率=(净利润÷资产总额)×100%

51、普通股每股利润

普通股每股利润=(净利润-优先股股利)÷普通股流通股数52、股利报酬率

股利报酬率=(每股股利÷每股市价)×100%

53、市盈率

市盈率=(普通股每股市场价格÷普通股每股利润)×100%。