视同销售会计分录理解

视同销售的8种情况及会计分录

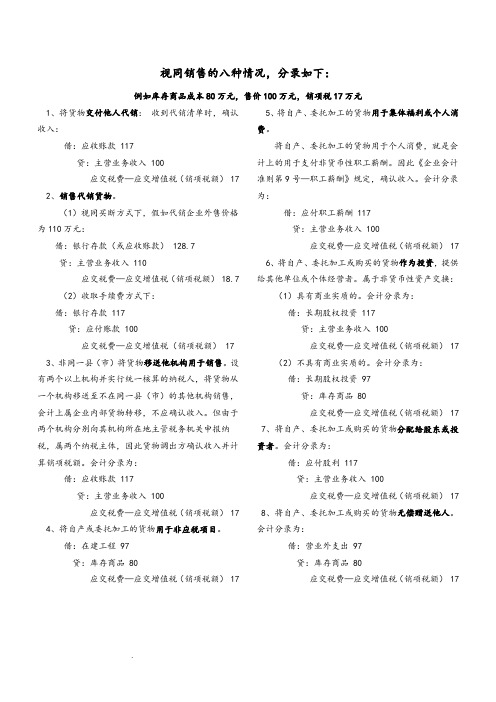

视同销售的八种情况,分录如下:例如库存商品成本80万元,售价100万元,销项税17万元1、将货物交付他人代销:收到代销清单时,确认收入:借:应收账款 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 172、销售代销货物。

(1)视同买断方式下,假如代销企业外售价格为110万元:借:银行存款(或应收账款) 128.7贷:主营业务收入 110应交税费—应交增值税(销项税额) 18.7 (2)收取手续费方式下:借:银行存款 117贷:应付账款 100应交税费—应交增值税(销项税额) 173、非同一县(市)将货物移送他机构用于销售。

设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至不在同一县(市)的其他机构销售,会计上属企业内部货物转移,不应确认收入。

但由于两个机构分别向其机构所在地主管税务机关申报纳税,属两个纳税主体,因此货物调出方确认收入并计算销项税额。

会计分录为:借:应收账款 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 174、将自产或委托加工的货物用于非应税项目。

借:在建工程 97贷:库存商品 80应交税费—应交增值税(销项税额) 175、将自产、委托加工的货物用于集体福利或个人消费。

将自产、委托加工的货物用于个人消费,就是会计上的用于支付非货币性职工薪酬。

因此《企业会计准则第9号—职工薪酬》规定,确认收入。

会计分录为:借:应付职工薪酬 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 176、将自产、委托加工或购买的货物作为投资,提供给其他单位或个体经营者。

属于非货币性资产交换:(1)具有商业实质的。

会计分录为:借:长期股权投资 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 17 (2)不具有商业实质的。

会计分录为:借:长期股权投资 97贷:库存商品 80应交税费—应交增值税(销项税额) 17 7、将自产、委托加工或购买的货物分配给股东或投资者。

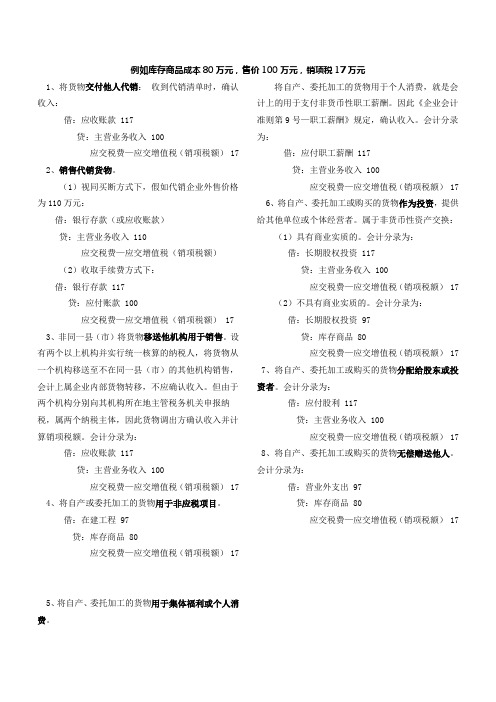

视同销售的8种情况及会计分录

例如库存商品成本80万元,售价100万元,销项税17万元1、将货物交付他人代销:收到代销清单时,确认收入:借:应收账款 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 172、销售代销货物。

(1)视同买断方式下,假如代销企业外售价格为110万元:借:银行存款(或应收账款)贷:主营业务收入 110应交税费—应交增值税(销项税额)(2)收取手续费方式下:借:银行存款 117贷:应付账款 100应交税费—应交增值税(销项税额) 173、非同一县(市)将货物移送他机构用于销售。

设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至不在同一县(市)的其他机构销售,会计上属企业内部货物转移,不应确认收入。

但由于两个机构分别向其机构所在地主管税务机关申报纳税,属两个纳税主体,因此货物调出方确认收入并计算销项税额。

会计分录为:借:应收账款 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 174、将自产或委托加工的货物用于非应税项目。

借:在建工程 97贷:库存商品 80应交税费—应交增值税(销项税额) 175、将自产、委托加工的货物用于集体福利或个人消费。

将自产、委托加工的货物用于个人消费,就是会计上的用于支付非货币性职工薪酬。

因此《企业会计准则第9号—职工薪酬》规定,确认收入。

会计分录为:借:应付职工薪酬 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 176、将自产、委托加工或购买的货物作为投资,提供给其他单位或个体经营者。

属于非货币性资产交换:(1)具有商业实质的。

会计分录为:借:长期股权投资 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 17(2)不具有商业实质的。

会计分录为:借:长期股权投资 97贷:库存商品 80应交税费—应交增值税(销项税额) 17 7、将自产、委托加工或购买的货物分配给股东或投资者。

会计分录为:借:应付股利 117贷:主营业务收入 100应交税费—应交增值税(销项税额) 17 8、将自产、委托加工或购买的货物无偿赠送他人。

视同销售 会计处理

视同销售会计处理

摘要:

1.视同销售的概念和种类

2.视同销售在会计处理中的作用

3.视同销售的会计处理方法

4.视同销售的会计处理案例

5.视同销售的注意事项

正文:

一、视同销售的概念和种类

视同销售,指的是企业在资产重组、改制、合并、分立、清算等过程中,对企业内部的资产、股权等进行交易或转移的行为。

这种行为在会计上被视为销售,需要按照销售行为进行会计处理。

视同销售的种类主要包括:资产重组、企业改制、企业合并、企业分立和企业清算。

二、视同销售在会计处理中的作用

视同销售在会计处理中的作用主要体现在两个方面:一是根据视同销售的金额,可以计算出企业的应纳税额;二是可以帮助企业进行资产负债表的调整,使企业的财务状况更加清晰。

三、视同销售的会计处理方法

在会计处理中,视同销售主要采用以下两种方法:一是按照销售收入的方法进行处理,即将视同销售的金额确认为销售收入,同时结转相应的成本;二是按照资产转让的方法进行处理,即将视同销售的金额确认为资产转让收入,

同时结转相应的成本。

四、视同销售的会计处理案例

以企业A 为例,如果企业A 决定将其持有的子公司B 的股权全部转让给企业C,那么这个过程就可以视为视同销售。

在会计处理中,企业A 需要按照视同销售的金额,确认为股权转让收入,同时结转相应的成本。

具体的会计分录为:借:银行存款等,贷:长期股权投资等,借:投资收益,贷:银行存款等。

企业存货视同销售会计处理分析

废、 盘亏 、 毁损 、 跌价贬值或减值引起的损 失性减少 : 三是其他原因 的减 少 , 如用于对外投 资、 捐赠 、 抵债 、 非货 币性 资产交换 、 集体 实 物福利 、 基本工程 等用途 。 本文中的企业视同销售业务是指除了前 两类 以外 的第三类资产减少业务 ,即除 了为获取货 币性质项 目的 正常销售 以及发生损失性减少以外 的资产减少业 务,包括对外投 资等原 因的资产减少业务。对 于材料投入生产或产 品生产完 L人 库 的业务属于存货构成变化而没有形成企业存货资产 总量减少且

技术探索 I ehi l rb c n aPo e T c

企业存货视 同销售会计处理分析

杭 州职业技 术学院 骆 国城 l

一

、

视 同 销 售 业 务 的分 类

税销项税 ; 企业 自产的产 品用于本会计 主体基建工程 , 这虽未形成 存货权属转移但这引起存货 总量减少且消耗的存货形成了脱离增 值税范围的不 动产 , 因此 , 对于基建工程消耗 自产的存货需 视同销 售货物缴纳增值税 。

没 有 形 成 权 属 转 移 , 然 这 不 属 于 视 同销 售 业 务 。 业 视 同销 售 业 显 企 务可 按 以下 三 个 标 志 细 分 理解 :按 形 成 的税 费 形式 不 同可 分 为 增

消费税范围的存货 , 还应依据计算表单结算应缴消费税 , 会计分录 为: 借记“ 营业税金附加” 贷记“ , 应缴税费一 应缴消费税 ” ( ) ;4 白

产存货用于本会计 主体 的基本建设工程 ,依据发料凭证并应填开 发票, 会计分 录为 : 借记 “ 在建 工程 ”贷 记“ , 库存商 品” “应缴税 、 费——应缴增值税 ( 销项税 ) 、应缴税费—— 应缴 消费税 ”属于 ”“ (

无偿出租视同销售会计处理分录

无偿出租视同销售会计处理分录无偿出租视同销售会计处理分录引言无偿出租是指将资产(如房屋、设备等)出租给他人使用,而不收取租金的行为。

根据中国会计准则的规定,无偿出租应被视同销售,从而需要进行会计处理。

本文将对无偿出租视同销售会计处理分录进行深入探讨,并分享个人观点和理解。

一、无偿出租的定义与认定在会计准则中,无偿出租被定义为将资产出租给他人使用,且租金为零的情况。

根据《企业会计准则第15号——政府补助》规定,无偿出租应该被视同销售,即将这种出租行为看作是出售资产。

根据现行的会计准则,无偿出租是否视同销售的认定要根据以下几个方面加以考虑:1. 出租的资产是否属于可供销售类别;2. 出租资产是否是非货币性固定资产,以及是否是该企业正常经营的一部分;3. 出租方出租资产后是否不再使用或无法再使用该资产;根据以上的考虑因素,如果满足视同销售的条件,即被认定为无偿出租是一种视同销售的行为。

二、无偿出租视同销售的会计处理无偿出租视同销售需要进行相应的会计处理。

以下是对无偿出租视同销售会计处理分录的详细阐述:1. 初始入账时无偿出租视同销售的初始入账时,应按照本周指定的主题文字,将出租的资产从非货币性固定资产中剥离,并按照其公允价值(即市场价值)进行入账。

在借方账户中记录无偿出租产生的收入,借方账户名称为"无偿出租视同销售收入",贷方账户名称为"无偿出租资产"。

2. 后续会计处理在无偿出租后的每个会计期间,应按照以下三个步骤进行会计处理:(1)计提折旧费用作为一种非货币性固定资产,无偿出租视同销售的资产需要计提折旧费用。

在借方账户中记录计提的折旧费用,账户名称为"无偿出租折旧费用"。

贷方账户名称为"累计折旧"。

(2)确认无偿出租视同销售收入在每个会计期间结束时,确认无偿出租视同销售收入的金额。

在借方账户中记录确认的无偿出租收入,账户名称为"无偿出租视同销售收入"。

会计实务中对于视同销售行为的会计处理

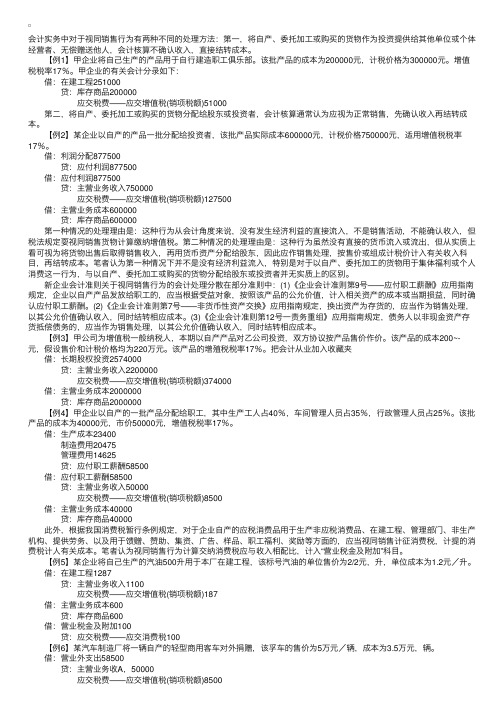

会计实务中对于视同销售⾏为有两种不同的处理⽅法:第⼀,将⾃产、委托加⼯或购买的货物作为投资提供给其他单位或个体经营者、⽆偿赠送他⼈,会计核算不确认收⼊,直接结转成本。

【例1】甲企业将⾃⼰⽣产的产品⽤于⾃⾏建造职⼯俱乐部。

该批产品的成本为200000元,计税价格为300000元。

增值税税率17%。

甲企业的有关会计分录如下: 借:在建⼯程251000 贷:库存商品200000 应交税费——应交增值税(销项税额)51000 第⼆,将⾃产、委托加⼯或购买的货物分配给股东或投资者,会计核算通常认为应视为正常销售,先确认收⼊再结转成本。

【例2】某企业以⾃产的产品⼀批分配给投资者,该批产品实际成本600000元,计税价格750000元,适⽤增值税税率17%。

借:利润分配877500 贷:应付利润877500 借:应付利润877500 贷:主营业务收⼊750000 应交税费——应交增值税(销项税额)127500 借:主营业务成本600000 贷:库存商品600000 第⼀种情况的处理理由是:这种⾏为从会计⾓度来说,没有发⽣经济利益的直接流⼊,不是销售活动,不能确认收⼊,但税法规定耍视同销售货物计算缴纳增值税。

第⼆种情况的处理理由是:这种⾏为虽然没有直接的货币流⼊或流出,但从实质上看可视为将货物出售后取得销售收⼊,再⽤货币资产分配给股东,因此应作销售处理,按售价或组成计税价计⼊有关收⼊科⽬,再结转成本。

笔者认为第⼀种情况下并不是没有经济利益流⼊,特别是对于以⾃产、委托加⼯的货物⽤于集体福利或个⼈消费这⼀⾏为,与以⾃产、委托加⼯或购买的货物分配给股东或投资者并⽆实质上的区别。

新企业会计准则关于视同销售⾏为的会计处理分散在部分准则中:(1)《企业会计准则第9号——应付职⼯薪酬》应⽤指南规定,企业以⾃产产品发放给职⼯的,应当根据受益对象,按照该产品的公允价值,计⼊相关资产的成本或当期损益,同时确认应付职⼯薪酬。

如何理解增值税的视同销售行为

在会计实务操作中,我们需要判断哪些行为或交易 涉及到视同销售行为,做好财务账务处理,税务处 理,避免发生税务稽查补税的风险行为。

增值税视同销售的四个规定: ①将自产、 委托加工的货物用于集体福利或个人消费; ②将自产、 委托加工或购买的货物作为投资, 提供给其他单位或个体工商户; ③将自产、 委托加工或购买的货物分配给股东或投资者; ④将自产、 委托加工或购买的货物无偿赠送给他人。

针对第一点:将自产、 委托加工的货物用于集体福利或个人消费; 例子:某食品加工厂,用本工厂的蛋糕用于集体福利,视同销售确认收入。 注意:将购买的货物用于集体福利,不属于视同销售的情况,如果取得了增 值税专用发票,要做进项转Leabharlann 处理。 会计分录: 借:应付职工薪酬

贷:主营业务收入 应交税费—应交增值税(销项税额)

贷:主营业务收入/其他业务收入 应交税费—应交增值税 (销项税额)

会计分录: ③将自产、 委托加工或购买的货物分配给股东或投资者; 借:应付股利

贷:主营业务收入 应交税费—应交增值税 (销项税额)

会计分录: ④将自产、 委托加工或购买的货物无偿赠送给他人。 借:营业外支出

贷:库存商品 应交税费—应交增值税(销项税额)

针对②③④,货物都有共同的范围:自产,委托加工,购买

用途:投资,分配,赠送

例子:某钢铁厂,不管是自产的钢材,还是外购的钢材,用于对外投资、分 配给股东或者投资者,无偿赠送他人,都需要视同销售,确认收入。

注意:既然视同销售了,对应的货物如果有进项税额,无需转出。

会计分录: ②将自产、 委托加工或购买的货物作为投资, 提供给其他单位或个体工商户; 借:长期股权投资

补充两点: “营改增” 试点规定的视同销售服务、 无形资产或者不动产, 包括:

视同销售的 种情况及会计分录

视同销售的八种情况,分录如下:例如库存商品成本80万元,售价100万元,销项税17万元1、将货物交付他人代销:收到代销清单时,确认收入:借:应收账款117贷:主营业务收入100应交税费—应交增值税(销项税额)17 2、销售代销货物。

(1)视同买断方式下,假如代销企业外售价格为110万元:借:银行存款(或应收账款)128.7贷:主营业务收入110应交税费—应交增值税(销项税额)18.7 (2)收取手续费方式下:借:银行存款117贷:应付账款100应交税费—应交增值税(销项税额)17 3、非同一县(市)将货物移送他机构用于销售。

设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至不在同一县(市)的其他机构销售,会计上属企业内部货物转移,不应确认收入。

但由于两个机构分别向其机构所在地主管税务机关申报纳税,属两个纳税主体,因此货物调出方确认收入并计算销项税额。

会计分录为:借:应收账款117贷:主营业务收入100应交税费—应交增值税(销项税额)17 4、将自产或委托加工的货物用于非应税项目。

借:在建工程97贷:库存商品80应交税费—应交增值税(销项税额)175、将自产、委托加工的货物用于集体福利或个人消费。

将自产、委托加工的货物用于个人消费,就是会计上的用于支付非货币性职工薪酬。

因此《企业会计准则第9号—职工薪酬》规定,确认收入。

会计分录为:借:应付职工薪酬117贷:主营业务收入100应交税费—应交增值税(销项税额)176、将自产、委托加工或购买的货物作为投资,提供给其他单位或个体经营者。

属于非货币性资产交换:(1)具有商业实质的。

会计分录为:借:长期股权投资117贷:主营业务收入100应交税费—应交增值税(销项税额)17 (2)不具有商业实质的。

会计分录为:借:长期股权投资97贷:库存商品80应交税费—应交增值税(销项税额)17 7、将自产、委托加工或购买的货物分配给股东或投资者。

会计分录为:借:应付股利117贷:主营业务收入100应交税费—应交增值税(销项税额)17 8、将自产、委托加工或购买的货物无偿赠送他人。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

视同销售会计分录理解

销售会计分录是指在企业的销售过程中所产生的会计凭证记录。

视同销售会计分录理解则是将不同种类的销售活动视作同等重要的

销售交易进行会计核算处理。

在企业的销售过程中,销售活动的种类可能包括了传统的售卖货物、提供服务、租赁资产、授权许可使用权等。

这些销售活动从经济实质上来看,都是具有销售性质的交易,并且这些交易都会对企业的财务状况产生影响。

因此,企业在核算销售时,需要视同处理,即将所有销售交易视为等值的销售活动,对其进行会计处理。

在视同销售会计分录理解下,我们可以将企业的所有销售交易都进行会计核算处理,并在会计凭证中记录相应的借方和贷方科目。

例如,对于售卖货物的销售交易,会计分录的借方可能包括了库存现金账户或应收账款账户,贷方则是销售收入账户;对于租赁资产的销售交易,则可能包括了租赁收入账户和固定资产账户等。

视同销售会计分录理解的好处在于,它可以使企业更加全面地了解所有销售活动所产生的财务影响,从而更好地进行财务分析和决策。

此外,它也可以避免因为不同种类的销售活动而导致会计处理的混乱和错误,使会计记录更加清晰明了。

总之,视同销售会计分录理解是一种有效的会计核算方法,可以将不同种类的销售活动视为等值的销售交易进行会计处理。

这种方法可以帮助企业更好地了解销售活动所产生的财务影响,提高财务分析和决策的准确性和有效性。