等额本息还款法

等额本息法

等额本息法

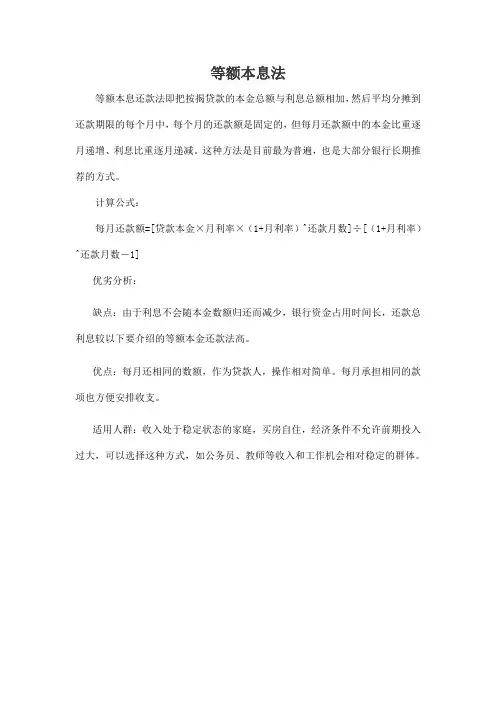

等额本息还款法即把按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中,每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

这种方法是目前最为普遍,也是大部分银行长期推荐的方式。

计算公式:

每月还款额=[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]

优劣分析:

缺点:由于利息不会随本金数额归还而减少,银行资金占用时间长,还款总利息较以下要介绍的等额本金还款法高。

优点:每月还相同的数额,作为贷款人,操作相对简单。

每月承担相同的款项也方便安排收支。

适用人群:收入处于稳定状态的家庭,买房自住,经济条件不允许前期投入过大,可以选择这种方式,如公务员、教师等收入和工作机会相对稳定的群体。

什么是等额本息还款法?等额本息与等额本金哪种更划算?

什么是等额本息还款法?等额本息与等额本金哪种更划算?导读:本文介绍在房屋买房,贷款政策的一些知识事项,如果觉得很不错,欢迎点评和分享。

说起等额本息还款法,顾名思义就是每个月还固定数额的本金跟利息,且每个月的还款金额都不会改变。

这种还款方式也是目前被大家采用最多的一种还款方式。

当然要想进行具体的认识与了解,这里就相关的经验人士给大家介绍下,看看什么是等额本息还款法,并认识一下等额本息跟等额本金两种还款方式哪种更划算。

什么是等额本息还款法关于等额本息还款,也称定期付息,即借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。

把按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中。

作为还款人,每个月还给银行固定金额,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

等额本息与等额本金哪种更划算1、等额本息还款法的优缺点优点:方便,还款压力小。

每月还款额相等,便于购房者计算和安排每期的资金支出。

因为平均分摊了还款金额,所以还款压力也平均分摊,特别适合前期收入较低,经济压力大,每月还款负担较重的人士。

缺点:利息总支出高。

在每期还款金额中,前期利息占比较大,后期本金还款占比逐渐增大。

总体计算下来,利息总支出是所有还款方式中最高的。

2、等额本息还款和等额本金还款区别我们在实际操作中,等额本息更利于客户的掌握,方便客户还款.事实上有很多客户在进行比较后,还是愿意选择了“等额还款方式”,该方法每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

那因为这些客户也同样看到了因为时间使资金的使用价值产生了不同,简单说就是等额本息还款法由于自己占用银行的本金时间长,自然就要多付些利息;等额本金还款法随着本金的递减,自己占用银行的本金时间短,利息也自然减少,并不存在自己吃亏,而银行赚取更多利息的问题。

此种还款模式相对于等额本金还款法的劣势在于支出利息较多,还款初期利息占每月供款的大部分,随本金逐渐返还供款中本金比重增加。

等额本息和等额本金计算公式

等额本息和等额本金

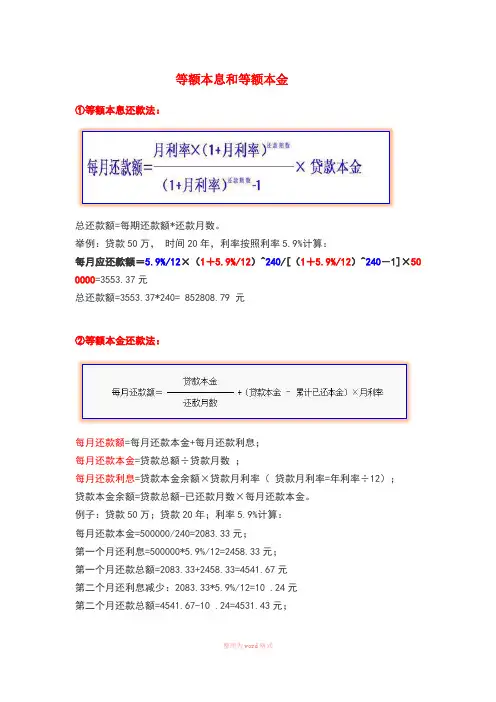

①等额本息还款法:

总还款额=每期还款额*还款月数。

举例:贷款50万,时间20年,利率按照利率5.9%计算:

每月应还款额=5.9%/12×(1+5.9%/12)^240/[(1+5.9%/12)^240-1]×50 0000=3553.37元

总还款额=3553.37*240= 852808.79 元

②等额本金还款法:

每月还款额=每月还款本金+每月还款利息;

每月还款本金=贷款总额÷贷款月数;

每月还款利息=贷款本金余额×贷款月利率(贷款月利率=年利率÷12);

贷款本金余额=贷款总额-已还款月数×每月还款本金。

例子:贷款50万;贷款20年;利率5.9%计算:

每月还款本金=500000/240=2083.33元;

第一个月还利息=500000*5.9%/12=2458.33元;

第一个月还款总额=2083.33+2458.33=4541.67元

第二个月还利息减少:2083.33*5.9%/12=10 .24元

第二个月还款总额=4541.67-10 .24=4531.43元;

以后每月递减10.24元。

总还款额为796229.17元

友情提示:本资料代表个人观点,如有帮助请下载,谢谢您的浏览!。

等额本息和等额本金还款法计算公式

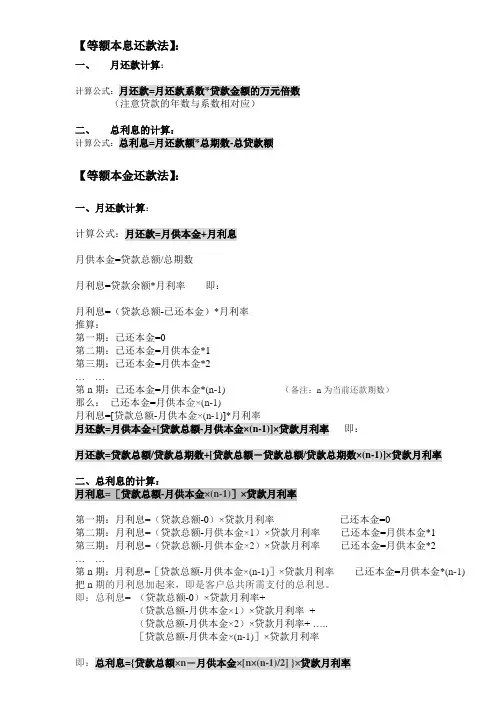

【等额本息还款法】:一、月还款计算:计算公式:月还款=月还款系数*贷款金额的万元倍数(注意贷款的年数与系数相对应)二、总利息的计算:计算公式:总利息=月还款额*总期数-总贷款额【等额本金还款法】:一、月还款计算:计算公式:月还款=月供本金+月利息月供本金=贷款总额/总期数月利息=贷款余额*月利率即:月利息=(贷款总额-已还本金)*月利率推算:第一期:已还本金=0第二期:已还本金=月供本金*1第三期:已还本金=月供本金*2……第n期:已还本金=月供本金*(n-1) (备注:n为当前还款期数)那么:已还本金=月供本金×(n-1)月利息=[贷款总额-月供本金×(n-1)]*月利率月还款=月供本金+[贷款总额-月供本金×(n-1)]×贷款月利率即:月还款=贷款总额/贷款总期数+[贷款总额-贷款总额/贷款总期数×(n-1)]×贷款月利率二、总利息的计算:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率第一期:月利息=(贷款总额-0)×贷款月利率已还本金=0第二期:月利息=(贷款总额-月供本金×1)×贷款月利率已还本金=月供本金*1第三期:月利息=(贷款总额-月供本金×2)×贷款月利率已还本金=月供本金*2……第n期:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率已还本金=月供本金*(n-1)把n期的月利息加起来,即是客户总共所需支付的总利息。

即:总利息= (贷款总额-0)×贷款月利率+(贷款总额-月供本金×1)×贷款月利率+(贷款总额-月供本金×2)×贷款月利率+ …..[贷款总额-月供本金×(n-1)]×贷款月利率即:总利息={贷款总额×n-月供本金×[n×(n-1)/2] }×贷款月利率等额本息还款方式指的是你每个月向银行还一样多的钱, (包括本金和利息),这样由于每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

什么是等额本息还款法?

什么是等额本息还款法?

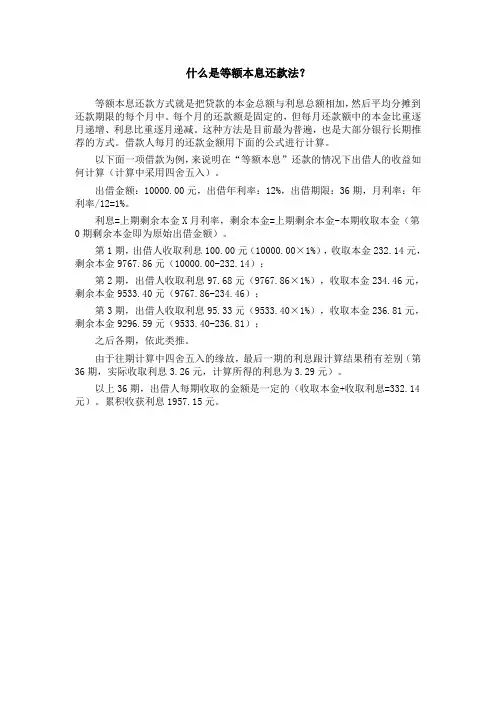

等额本息还款方式就是把贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中。

每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

这种方法是目前最为普遍,也是大部分银行长期推荐的方式。

借款人每月的还款金额用下面的公式进行计算。

以下面一项借款为例,来说明在“等额本息”还款的情况下出借人的收益如何计算(计算中采用四舍五入)。

出借金额:10000.00元,出借年利率:12%,出借期限:36期,月利率:年利率/12=1%。

利息=上期剩余本金X月利率,剩余本金=上期剩余本金-本期收取本金(第0期剩余本金即为原始出借金额)。

第1期,出借人收取利息100.00元(10000.00×1%),收取本金232.14元,剩余本金9767.86元(10000.00-232.14);

第2期,出借人收取利息97.68元(9767.86×1%),收取本金234.46元,剩余本金9533.40元(9767.86-234.46);

第3期,出借人收取利息95.33元(9533.40×1%),收取本金236.81元,剩余本金9296.59元(9533.40-236.81);

之后各期,依此类推。

由于往期计算中四舍五入的缘故,最后一期的利息跟计算结果稍有差别(第36期,实际收取利息3.26元,计算所得的利息为3.29元)。

以上36期,出借人每期收取的金额是一定的(收取本金+收取利息=332.14元)。

累积收获利息1957.15元。

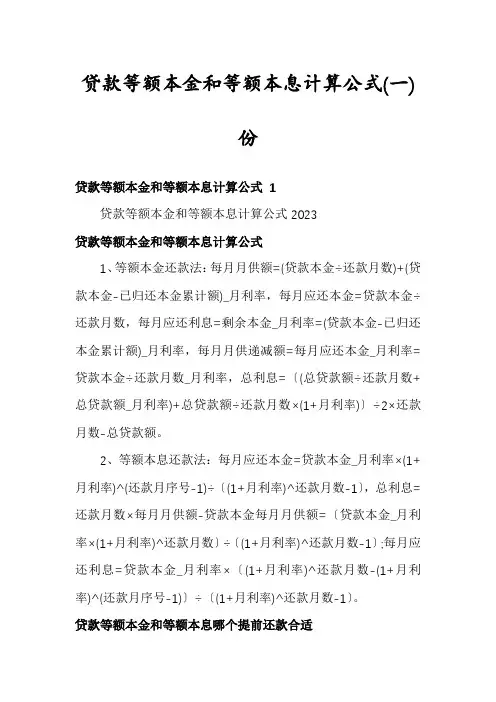

贷款等额本金和等额本息计算公式份

贷款等额本金和等额本息计算公式(一)份贷款等额本金和等额本息计算公式 1贷款等额本金和等额本息计算公式2023贷款等额本金和等额本息计算公式1、等额本金还款法:每月月供额=(贷款本金÷还款月数)+(贷款本金-已归还本金累计额)_月利率,每月应还本金=贷款本金÷还款月数,每月应还利息=剩余本金_月利率=(贷款本金-已归还本金累计额)_月利率,每月月供递减额=每月应还本金_月利率=贷款本金÷还款月数_月利率,总利息=〔(总贷款额÷还款月数+总贷款额_月利率)+总贷款额÷还款月数×(1+月利率)〕÷2×还款月数-总贷款额。

2、等额本息还款法:每月应还本金=贷款本金_月利率×(1+月利率)^(还款月序号-1)÷〔(1+月利率)^还款月数-1〕,总利息=还款月数×每月月供额-贷款本金每月月供额=〔贷款本金_月利率×(1+月利率)^还款月数〕÷〔(1+月利率)^还款月数-1〕;每月应还利息=贷款本金_月利率×〔(1+月利率)^还款月数-(1+月利率)^(还款月序号-1)〕÷〔(1+月利率)^还款月数-1〕。

贷款等额本金和等额本息哪个提前还款合适等额本息和等额本金,等额本金提前还款更划算。

等额本息还款每月偿还固定的贷款金额,但是前期利息占比高、贷款本金占比低,选择提前还款后,剩余待还款的本金仍然是比较多的,这样起到节省贷款利息的效果非常有限。

而等额本金前期还款金额中贷款本金占比高、利息占比低,选择提前还款后,由于已经归还了较多的贷款本金,后续贷款利息会大幅度减少。

因此,用户申请房贷后,如果有提前还款的打算,那么适合选择等额本金还款。

虽然等额本金提前还款更划算,但是等额本息还款只要选择了提前还款,也是可以减少总贷款利息的。

毕竟剩余待还款的本金减少了,后续要支付的利息自然也会减少。

等额本息和等额本金计算公式

等额本息和等额本金

①等额本息还款法:

总还款额=每期还款额*还款月数。

举例:贷款50万,时间20年,利率按照利率5.9%计算:

每月应还款额=5.9%/12×(1+5.9%/12)^240/[(1+5.9%/12)^240-1]×500000=3553.37元

总还款额=3553.37*240= 852808.79 元

②等额本金还款法:

每月还款额=每月还款本金+每月还款利息;

每月还款本金=贷款总额÷贷款月数;

每月还款利息=贷款本金余额×贷款月利率(贷款月利率=年利率÷12);

贷款本金余额=贷款总额-已还款月数×每月还款本金。

例子:贷款50万;贷款20年;利率5.9%计算:

每月还款本金=500000/240=2083.33元;

第一个月还利息=500000*5.9%/12=2458.33元;第一个月还款总额=2083.33+2458.33=4541.67元第二个月还利息减少:2083.33*5.9%/12=10 .24元第二个月还款总额=4541.67-10 .24=4531.43元;以后每月递减10.24元。

总还款额为796229.17元。

等额本息和等额本金还款法计算公式

【等额本息还款法】:一、月还款计算:计算公式:月还款=月还款系数*贷款金额的万元倍数(注意贷款的年数与系数相对应)二、总利息的计算:计算公式:总利息=月还款额*总期数-总贷款额【等额本金还款法】:一、月还款计算:计算公式:月还款=月供本金+月利息月供本金=贷款总额/总期数月利息=贷款余额*月利率即:月利息=(贷款总额-已还本金)*月利率推算:第一期:已还本金=0第二期:已还本金=月供本金*1第三期:已还本金=月供本金*2……第n期:已还本金=月供本金*(n-1) (备注:n为当前还款期数)那么:已还本金=月供本金×(n-1)月利息=[贷款总额-月供本金×(n-1)]*月利率月还款=月供本金+[贷款总额-月供本金×(n-1)]×贷款月利率即:月还款=贷款总额/贷款总期数+[贷款总额-贷款总额/贷款总期数×(n-1)]×贷款月利率二、总利息的计算:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率第一期:月利息=(贷款总额-0)×贷款月利率已还本金=0第二期:月利息=(贷款总额-月供本金×1)×贷款月利率已还本金=月供本金*1第三期:月利息=(贷款总额-月供本金×2)×贷款月利率已还本金=月供本金*2……第n期:月利息=[贷款总额-月供本金×(n-1)]×贷款月利率已还本金=月供本金*(n-1)把n期的月利息加起来,即是客户总共所需支付的总利息。

即:总利息= (贷款总额-0)×贷款月利率+(贷款总额-月供本金×1)×贷款月利率+(贷款总额-月供本金×2)×贷款月利率+ …..[贷款总额-月供本金×(n-1)]×贷款月利率即:总利息={贷款总额×n-月供本金×[n×(n-1)/2] }×贷款月利率等额本息还款方式指的是你每个月向银行还一样多的钱, (包括本金和利息),这样由于每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

等额本息还款技巧

等额本息还款技巧一、等额本息还款技巧有哪些等额本息还款法是指贷款人每月还一样的贷款本息,也就是说先把你的总利息算出来,再平均分到你贷款期限的每个月上。

等额本息每月需要还款的金额计算方法为:还款额=[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]。

二、等额本息能提前还款吗1在我国大部分地区,本息是等额偿还的。

这也是日常生活中最常见的一种。

借款人每月等额偿还贷款本息。

2在我国,利息按时支付,借款人与银行协商确定不同的还本付息时间。

3、等额本金还款,借款人将本金分配到每个月,同时还清前一交易日至当前还款日之间的利息。

4、在我国还有一种就是一次性还本付息,对于贷款期限在一年(含一年)以下的,实行到期一次还本付息,利随本清。

5、可以看一下借款合同关于还款条款是否有要求,如果刚借款不久,申请提前还贷是合算的,因为在我国大部分利息是在前几年收掉的,还到后来利息很少了。

如果是部分提前还贷,要和所在地柜面工作人员说清楚,是维持年限不变还是缩短年限。

三、等额本金与等额本息的区别1、两者“每月还款总金额”有明显区别:等额本息,就是每个月还款的“本+息”之和始终保持不变。

而等额本金,就是每月的还款总额里,本金部分始终保持不变,利息另算。

例如,借了50万元,要分50个月还,则按等额本金法,每月要固定还1万元本金,另加利息。

2、两者因还款方式不同而形成计算思路的不同:等额本息的计算思路是:假定这个月还了“本+息”共Y元钱,那剩余的欠款“本+息”,在下一个月里又同样还了Y元,如此这般,到了最后还款期限满,欠款“本+息”应该等于零。

这样,经过数学推导和演算,求解出Y值来。

3、等额本金法的思路则简单一点了:每期还的本金不变,只要求出每期的应还利息数就行了。

而利息相当于月月清算。

例如总借款100万元,分100个月平均还本金,则每月要还本金1万元。

第一个月还:本金1万元加上100万元本金借一个月应付的利息数;到了下个月,还本金还是1万元,再加上(100-1)=99万元本金借一个月应付的利息数。

等额本息与等额本息还款法计算公式

等额本息与等额本息还款法计算公式等额本息是指一种购房贷款的还款方式,是在还款期内,每月偿还同等数额的贷款(包括本金和利息)。

每月还款额计算公式如下:[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]下面举例说明,假定借款人从银行获得一笔20万元的个人住房贷款,贷款期限20年,贷款月利率4.2‰,每月还本付息。

按照上述公式计算,每月应偿还本息和为1324.33元。

上述结果只给出了每月应付的本息和,因此需要对这个本息和进行分解。

仍以上例为基础,一个月为一期,第一期贷款余额20万元,应支付利息840.00元(200000×4.2‰),所以只能归还本金484.33元,仍欠银行贷款199515.67元;第二期应支付利息837.97元(199 515.67×4.2‰),归还本金486.37元,仍欠银行贷款199029.30元,以此类推。

此种还款模式相对于等额本金还款法的劣势在于支出利息较多,还款初期利息占每月供款的大部分,随本金逐渐返还供款中本金比重增加。

但该方法每月的还款额固定,可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

该方法比较适用于现期收入少,预期收入将稳定或增加的借款人,或预算清晰的人士和收入稳定的人士,一般为青年人,特别是刚开始工作的年轻人也适合选用这种方法,以避免初期太大的供款压力。

等额本息还款法计算公式:还款月数月利率(1+月利率)每月还款额=贷款金额×──────────────还款月数月利率(1+月利率) -1注意:1.可根据贷款金额、月利率、还款月数(多少个月还完)算出每月还款额。

2.当前贷款金额为1-20万。

3.月利率为3.975‰(5年及5年以下)和4.350‰(5年以上)。

等额本息还款法的计算公式,并且此公式的推导过程是什么?我想知道等额本息还款法的数学模型是什么,为什么要这么推导?理论依据和公证性如何?请给出个详细的解释。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、按揭贷款等额本息还款计算公式

1、计算公式

每月还本付息金额=[本金×月利率×(1+月利率)还款月数]/(1+月利率)还款月数-1]

其中:每月利息=剩余本金×贷款月利率

每月本金=每月月供额-每月利息

计算原则:银行从每月月供款中,先收剩余本金利息,后收本金;利息在月供款中的比例中虽剩余本金的减少而降低,本金在月供款中的比例因而升高,但月供总额保持不变。

2、商业性房贷案例

贷款本金为300000元人民币

还款期为10年(即120个月)

根据5.51%的年利率计算,月利率为4.592‰

代入等额本金还款计算公式计算:

每月还本付息金额=[300000×4.592‰×(1+月利率)120]/[(1+月利率)120-1]

由此,可计算每月的还款额为3257.28元人民币

二、按揭贷款等额本金还款计算公式

1、计算公式

每月还本付息金额=(本金/还款月数)+(本金-累计已还本金)×月利率

每月本金=总本金/还款月数

每月利息=(本金-累计已还本金)×月利率

计算原则:每月归还的本金额始终不变,利息随剩余本金的减少而减少

2、商业性房贷案例

贷款本金为300000元人民币

还款期为10年(即120个月)

根据5.51%的年利率计算,月利率为4.592‰

代入按月递减还款计算公式计算:

(第一个月)还本付息金额=(300000/120)+ (300000-0)×4.592‰

由此,可计算第一个月的还款额为3877.5元人民币

(第二个月) 还本付息金额=(300000/120)+ (300000-2500)×4.592‰

由此,可计算第一个月的还款额为3866.02元人民币

(第二个月) 还本付息金额=(300000/120)+ (300000-5000)×4.592‰

由此,可计算第一个月的还款额为3854.54元人民币

再依次类推,我们就可以计算出任何一个月的还本付息金额了。

三、两种还贷方式的比较

1、计算方法不同

等额本息还款法——即借款人每月以相等的金额偿还贷款本息。

等额本金还款法——即借款人每月等额偿还本金,贷款利息随本金逐月递减。

2、两种方法支付的利息总额不一样

在相同的贷款金额、利率和贷款年限的条件下,等额本金还款法的利息总额少于等额本息还款法。

3、还款前几年的利息、本金比例不一样

等额本息还款法前几年还款总额中利息占的比例较大(有时高达90%左右),等额本金还款法的本金平摊到每一次,利息借一天算一天,所以二者的比例最高时也就各占50%左右。

4、还款前后期的压力不一样

因为等额本息还款法每月的还款金额是一样的,所以在收支和物价基本不变的情况下,每次的还款压力是一样的;等额本金还款法每次还款的本金一样,但利息是由多到少、依次递减,同等情况下,后期的压力要比前期轻得多。

5、要考虑资金的时间价值

货币资金在不同的时间点上具有不同的价值。

一般来说,年初的一元钱价值要小于年底的一元钱,这是由于资金在周转使用后会产生增值。

时间越长,资金实现的增值越大。

不同时期的资金不能简单的比较大小,更不能相加。

在比较不同时期的资金大小时,应根据资金的时间价值折算到同一时期才能进行比较。

在比较两种还款法的偿还本息多少时,如果直接将各期应偿还的绝对值相加进行比较是不客观的。

通过考虑时间价值,导致不同支付之间产生不同利息的因素,两种还款法的数量上是一致的。

6、两种还款适合不同人群

两种还款方式从本质上是一致的。

人民银行之所以规定两种住房贷款的还款法主要是为了指导商业银行为按揭购房者提供不同程度的信贷支持。

比较来年骨折的还款金额,可以看出等额本金还款法的年还款额是逐年递减的,但前期的年支付金额要大于等额本息还款法,负担较重,适用于有一定积蓄或前期收入较丰厚,但后期收入逐渐减少的借款人,如中老年人等。

等额本息还款法每年的还款额相等,适用于预期收入稳定或递增的借款人,如青年人。

计划贷款买房的人可以根据自身的经济状况和特点,包括各项收入、保险证券等其他借钱渠道等综合情况,与银行协商确定采用还款法,并订立合同。

四、提前还贷的计算方式

1、提前还贷的类型

供房者提前还贷,并非是减少利息支出。

在我国,不同的银行有不同的提前还贷方式,综合来说有全部提前还贷和部分提前还贷两大类。

其中,提前全部还贷从理论上说,利息支出是做少的,但是它当然也是最考验还款人的经济实力——及还款人要有合理的计划,要有安全的资金流。

在个人量入为出的前提下,这种方式是最优的。

2、提前还贷的方式选择

部分提前还贷方式相对比较复杂,不同的银行分门别类也有不同的还款方式可供参考选择。

大致有三种部分提前还款方式:

a. 部分提前还款,剩余的贷款保持每月还款额不变,将还款期限缩短。

b. 部分提前还款,剩余的贷款将每月还款额减少,保持还款期限不变。

c. 部分提前还款,剩余的贷款将每月还款额减少,同时将还款期限缩短。

如何选择提前还贷方式,消费者要仔细算一下,按照不同的方式,综合考虑自己的经济实力来制定。

3、提前还贷方式的比较

王先生2003年向银行借贷10年期商业性贷款35万元。

第一次还款时间为2003年11月份,提前还款时间为2005年11月份,如果部分提前还贷,则提前还贷15万元(不含当月还款额)。

选择方式一:一次性提前还贷

经计算,王先生原月供3719元,在这种提前还贷方式下,2005年11月,当月一次还款294563元,则可以节省利息支出62474元。

选择方式二:部分提前还贷,缩短还款期限

经计算,王先生原月供3719元,在这种提前还贷方式下,2005年11月,当月一次还款153719元,下月起月供3714元,则新的最后还款期为2009年3月,可节省利息支出51048元。

选择方式三:部分提前还贷,减少月供

经计算,王先生原月供3719元,在这种提前还贷方式下,2005年11月,当月一次还款153719元,下月起月供1770元,至最后还款期为2013年10月,可节省利息支出33385元。

通过上述个案分析,选择不同的方式节省的利息支出是不同等的,一次性提前还贷节省的利息支出是最大的。

在部分还贷中,此外还有将每月还款额减少,同时将还款期限缩短,改变还贷方式——例如有等额本息换成等额本金还款方式。

在选择之前,计算出不同方式下的还贷结果后,要结合经济实力,综合考虑时间、机会成本来确定自己的最佳方式。

4、两类人不适宜提前还贷

a. 第一种类型

月供一样且贷款快要到期的客户。

对于选择了等额本息还款法的消费者来说,如果现在贷款已经偿还了一大部分,那么提前还贷就不一定划算了。

目前购房者贷款买房选择的主要是来年两种还款方式,即等额本金还款法和等额本息还款法。

而绝大多数消费者选择的都是等额本息法。

等额本息法每月还款额是固定的,但一开始还的大多是利息,到后面主要还本金。

比如贷款10年已经还到八九年了,那环的基本上是本金,提前还贷没有意义。

而递减法是利随本清,客户什么时候还都可以为自己节省出相应的利息。

b. 第二种类型

近期有投资计划的客户。

不少消费者已经习惯了一旦手上有钱就拿来提前还贷,而碰上好的投资项目有贷款去投资经营,但经营性贷款利率要比房贷高得多。

因此,在提前还贷前,消费者最好考虑清楚近期有没有投资计划,如果手上有好的投资项目,收益能够超过房贷利率的,就应该考虑投资而不是提前还贷。