几个美股期权交易实例

举例生活中期权交易应用案例

举例生活中期权交易应用案例

期权交易是一种金融衍生品交易,期权交易的本质是购买权利。

期权交易在日常生活中有许多应用案例。

例如,有很多投资者通过期权交易来投资股票市场,他们购买和出售期权以获取股票市场的收益。

投资者可以通过购买看涨期权来投资股票,如果股票价格上涨,他们将从期权交易中获得收益。

反之,如果股票价格下跌,投资者可以通过购买看跌期权来投资股票,从而获得收益。

另一个例子是商家可以通过期权交易来管理他们的库存风险。

商家可以购买期权,然后根据他们预计的库存需求情况来调整他们所持有的期权数量。

这样,商家就可以在未来的库存需求变化时,通过期权交易获得一定的收益和风险管理能力。

最后,期权交易也可以用于投资者的个人财务管理。

有些投资者会购买期权,然后根据他们未来预期的财务状况,控制他们的期权收益和风险管理。

这样,投资者可以更有效地管理他们的财务状况,获得更大的投资收益。

总之,期权交易在日常生活中有很多应用案例。

投资者可以使用期权来投资股票市场;商家可以通过期权交易来管理他们的库存风险;投资者也可以使用期权来管理他们的个人财务状况。

期权交易可以为投资者提供投资收益和风险管理的双重优势,因此受到越来越多投资者的青睐。

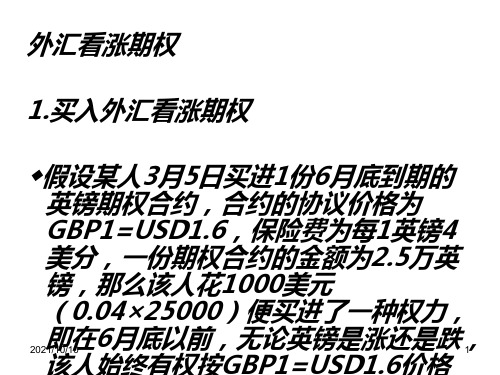

外汇期权案例

2021/10/10

2

图1 买入外汇看涨期权损益情况

损益 (+)

0 (-)

(协议价格)

A

B (协议价格+保险费)

汇率

2021/10/10

3

买入外汇看涨期权的三点结论

(1)购买外汇看涨期权的风险有限而且事先可知,其最 大风险就是损失全部保险费。

当x>1.39时。该公司放弃行使期权,直接从市

场上即期买入瑞士法郎,从而获得汇价向有利方

2021向/10/1变0 动的好处。

6

2.卖出外汇看涨期权

◆ 上例中英镑看涨期权的卖方收进1000美元, 无论在6月底以前英镑汇率如何变化,都有义务应 买 方 的 要 求 , 按 GBP1=USD1.6 的 价 格 出 售 25000英镑给买方,而买方若不行使期权,卖方 也无能为力。

5

• 假定到期日的即期汇率用x表示,则该公司包括期 权费在内的瑞士

法郎净支出成本c表示如下:

(1)c=10 000 000÷1.3900+181 560=7 375 805美元

当x<1.39时。该公司行使期权,按协定汇价买 入瑞士法郎,得以保值。

(2)c=10 000 000÷x+181 560 美元

损益 (+)

0 (-)

(协议价格+保险费) B

汇率

A (协议价格)

2021/10/10

9

卖出外汇看涨期权的三点结论

(1)卖出外汇看涨期权的最大利润是期权保险费。 只要即期汇率不超过期权合约的协议价格,卖方 便可获得全部保险费收入。

(2)期权协议价格加保险费为盈亏平衡点。

看涨期权和看跌期权的示例理解及会计处理

一、看涨期权示例1月1日,标的物是铜期货,它的期权执行价格为1850美元/吨。

A买入这个权利,付出5美元;B卖出这个权利,收入5美元。

2月1日,铜期货价上涨至1905美元/吨,看涨期权的价格涨至55美元。

A可采取两个策略:1.行使权利A有权按1850美元/吨的价格从B手中买入铜期货;B在A提出这个行使期权的要求后,必须予以满足,即便B手中没有铜,也只能以1905美元 /吨的市价在期货市场上买入而以1850美元/吨的执行价卖给A,而A可以1905美元/吨的市价在期货市场上抛出,获利50美元。

B则损失50美元。

2.售出权利A可以55美元的价格售出看涨期权,A获利50美元(55-5)。

如果铜价下跌,即铜期货市价低于敲定价格1850美元/吨,A就会放弃这个权利,只损失5美元权利金,B则净赚5美元。

二、看跌期权示例l月1日,铜期货的执行价格为1750美元/吨,A买入这个权利,付出5美元;B卖出这个权利,收入5美元。

2月1日,铜价跌至1 695美元/吨,看跌期权的价格涨至55美元。

此时,A可采取两个策略:1.行使权利A可以按1695美元/吨的中价从市场上买入铜,而以1750美元/吨的价格卖给B,B必须接受,A从中获利50美元(1750-1695-5),B损失50美元。

2.售出权利A可以55美元的价格售出看跌期权。

A获利50美元(55-5)。

如果铜期货价格上涨,A就会放弃这个权利而损失5美元,B则净得5美三、看涨和看跌期权的会计处理看涨期权与看跌期权的区别:看涨期权看跌期权定义看涨期权——指期权买入方按照一定的价格,在规定的期限内享有向期权卖方购入某种商品或期货合约的权利,但不负担必须买进的义务。

看涨期权又称“多头期权”、“延买权”、“买权”。

例如投资者如果看好黄金价格上升时购入看涨期权,而卖出者预期价格会下跌。

看跌期权——指期权买方按照一定的价格,在规定的期限内享有向期权卖方出售商品或期货的权利,但不负担必须卖出的义务。

美股期权交易基础

美股期权交易基础(1)(2012-02-21 05:34:16)分类:股票标签:财经股票期权合约投资回报call最近很想把做股票期权(Option)的积累的认识,想法写下来,希望帮助那些想要进行Option 交易的和刚刚入门的人。

也希望有高手能够交流分享,指导。

首先需要解决几个基本问题:(1)什么是股票期权(Option)股票期权是一种建立在买方和卖方之间合约或叫约定。

这种合约给了买方在特定价格(Strike Price)买入或卖出一只股票的权利。

当然这种合约是有期限的。

有可能是一个星期,也有可能是一个月,几个月或是一年两年。

当合约到期日那天,持有股票期权的买方有权选择执行股票期权或是让股票期权作废。

当然在合约到期日之前,持有股票期权的买方还可以卖出所持有的股票期权,卖出股票期权的卖方也可以买回期权平仓。

(2)有几种股票期权两种。

看涨期权又叫Call和看跌期权又叫Put(3)股票期权怎么交易股票期权的买卖单位是以一个合约为单位的(contract)。

一个合约代表了100股股票的权利。

如果我买了2个一个月后到期的股票ABC的看涨期权(Call)合约,表示一个月后股票期权到期日时,我有权买入200股ABC。

如果股票期权价格为$1每股,买入1个合约的成本是:$1 x 100 = $100从交易方法来看,可以有4种方法:∙买入看涨期权(Long Call):看涨股票时,一般可以买入看涨期权∙买入看跌期权(Long Put):看跌股票时,一般可以买入看跌期权∙卖出看涨期权(Short Call):看跌股票时,可以卖出看涨期权。

高风险∙卖出看跌期权(Short Put):看涨股票时,可以卖出看跌期权。

高风险例:如有一只股票ABC 现在价格$10每股,我花$1每股买入了一个月后到期的$12的看涨期权(Call),一个月后ABC涨到了$15每股,我会选择执行我的看涨期权。

这样我可以花$12每股买入ABC(至于谁会卖给我,我不用管),而ABC的市场价格已经是$15每股了,所以马上卖出ABC的话,仍然可以获利$2每股。

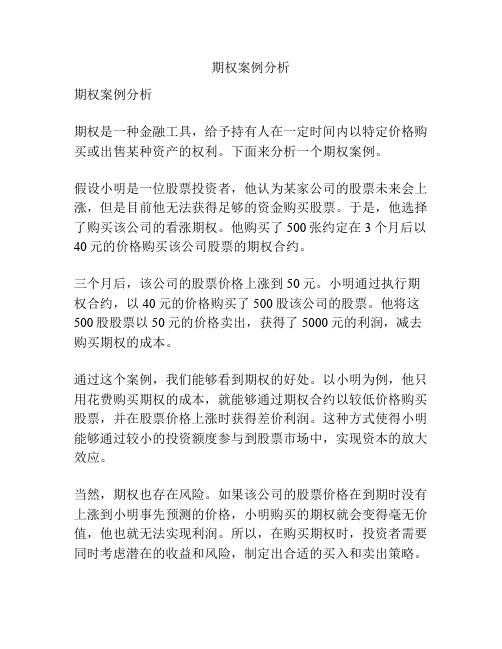

期权案例分析

期权案例分析

期权案例分析

期权是一种金融工具,给予持有人在一定时间内以特定价格购买或出售某种资产的权利。

下面来分析一个期权案例。

假设小明是一位股票投资者,他认为某家公司的股票未来会上涨,但是目前他无法获得足够的资金购买股票。

于是,他选择了购买该公司的看涨期权。

他购买了500张约定在3个月后以40元的价格购买该公司股票的期权合约。

三个月后,该公司的股票价格上涨到50元。

小明通过执行期权合约,以40元的价格购买了500股该公司的股票。

他将这500股股票以50元的价格卖出,获得了5000元的利润,减去购买期权的成本。

通过这个案例,我们能够看到期权的好处。

以小明为例,他只用花费购买期权的成本,就能够通过期权合约以较低价格购买股票,并在股票价格上涨时获得差价利润。

这种方式使得小明能够通过较小的投资额度参与到股票市场中,实现资本的放大效应。

当然,期权也存在风险。

如果该公司的股票价格在到期时没有上涨到小明事先预测的价格,小明购买的期权就会变得毫无价值,他也就无法实现利润。

所以,在购买期权时,投资者需要同时考虑潜在的收益和风险,制定出合适的买入和卖出策略。

总之,期权是一种可以在特定时间内以特定价格购买或出售特定资产的权利。

通过期权合约,投资者能够在较小的成本投入下,获取差价利润的机会。

然而,由于期权存在风险,投资者需要在购买期权时谨慎考虑,制定出合适的买入和卖出策略。

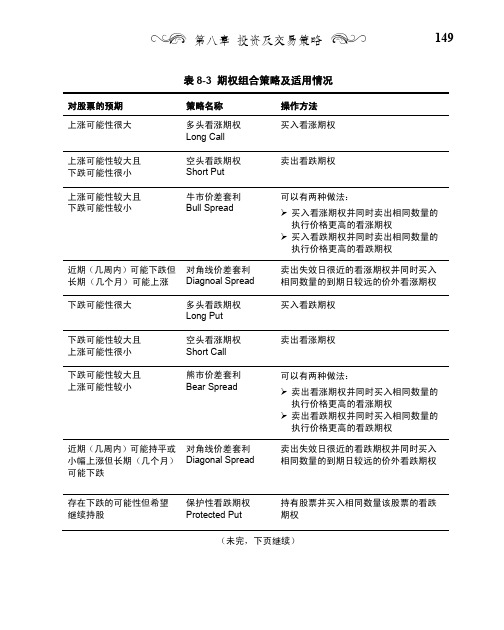

美股期权组合及策略

卖出看涨期权

下跌可能性较大且 上涨可能性较小

熊市价差套利 Bear Spread

近期(几周内)可能持平或 对角线价差套利 小幅上涨但长期(几个月) Diagonal Spread 可能下跌

可以有两种做法:

¾ 卖出看涨期权并同时买入相同数量的 执行价格更高的看涨期权

¾ 卖出看跌期权并同时买入相同数量的 执行价格更高的看跌期权

持平且下跌的可能性不 大

受保护的空头看涨期权 持有股票并卖出相同数量该股票的看涨

Covered Call

期权

方向不明但发生变动的 可能性很大

多头跨式组合 Long Straddle

方向不明但发生大幅变 动的可能性很大

多头宽跨式组合 Long Strangle

买入同样数量的执行价格相等的看涨期 权和看跌期权。执行价格通常等于当时股 价。

持平但短期内可能下跌 而长期上涨

日历价差套利 Calendar Spread

由以下几笔交易构成: ¾ 买入一份执行价格为(X-a)的看涨期权 ¾ 卖出两份执行价格为 X 的看涨期权 ¾ 买入一份执行价格为(X+a)的看涨期权

注:X 和 a 为交易者设定的正数。

卖出失效日很近的看涨期权并同时买入 相同数量的执行价格相等的看涨期权

买入看跌期权并同时买入同样数量但执 行价格更高的看涨期权

方向不明但可能发生变 动

空头蝴蝶 Short Butterfly

由以下几笔交易构成:

¾ 卖出一份执行价格为(X-a)的看涨期权 ¾ 买入两份执行价格为 X 的看涨期权 ¾ 卖出一份执行价格为(X+a)的看涨期权

注:X 和 a 为交易者设定的正数。

第八章 投资及交易策略

149

股票投资十大经典案例

股票投资十大经典案例股票投资是当今社会中非常热门的投资方式之一。

投资者通过购买公司股票来分享企业的成长和利润,获得资本收益。

在股票投资领域,有许多成功的经典案例,这些案例不仅给投资者带来了巨大的财富,更为后来的投资者指明了方向,启示了成功的投资策略。

接下来就为大家介绍股票投资十大经典案例。

1. 沃伦·巴菲特(Warren Buffett)——伯克希尔·哈撒韦公司无论是美国股市还是全球股市,沃伦·巴菲特无疑是最受关注的投资大神之一。

他创建的伯克希尔·哈撒韦公司是美国市值最高的公司之一,更是许多投资者学习的对象。

巴菲特以其深入的价值投资理念和长期投资策略,创造了惊人的财富。

他的成功经验包括投资可持续增长的企业、独特的商业模式和坚定的长期持有。

2. 乔治·索罗斯(George Soros)——空头出击英镑1992年,乔治·索罗斯和他的Quantum基金成功空头英镑,创造了历史上最著名的外汇投资案例之一。

他对英国退出欧洲汇率机制的预测准确无误,使得Quantum基金赚取了惊人的利润。

3. 彼得·林奇(Peter Lynch)——寻找成长性股票彼得·林奇是美国著名的成长股投资大师,他曾在投资领域获得巨大成功。

林奇提出了“发现成长性股票”的投资理念,他认为投资者应该关注那些具有持续成长潜力的企业,例如大型零售商沃尔玛和咖啡连锁星巴克。

4. 卡尔·伊坎(Carl Icahn)——搅动华尔街卡尔·伊坎是一位活跃在华尔街的搅局者,他以收购企业、参与并购重组而出名。

他在投资中的成功案例包括收购苹果公司股票,以及通过投资剑桥分析公司赚取丰厚回报。

5. 约翰·泰勒(John Tempelton)——跨国投资者约翰·泰勒是20世纪著名的跨国投资者,他成功地利用全球化的机遇在不同国家进行投资。

他在投资领域的成功案例体现了对全球金融市场的深刻洞察力和科学的投资方法。

外国有名的股权结构案例

外国有名的股权结构案例摘要:1.苹果公司(Apple Inc.)2.阿里巴巴集团(Alibaba Group)3.谷歌(Google)4.脸书(Facebook)5.亚马逊(Amazon)6.特斯拉(Tesla)正文:外国有名的股权结构案例:1.苹果公司(Apple Inc.)苹果公司是全球最具创新力和最有价值的品牌之一。

其股权结构相对简单,主要分为A 股和B 股。

A 股享有1 股1 票的投票权,而B 股则享有1 股10 票的投票权。

创始人史蒂夫·乔布斯、史蒂夫·沃兹尼亚克和罗恩·韦恩曾拥有大量的B 股,这使得他们能够对公司的决策产生重大影响。

然而,随着乔布斯的去世和沃兹尼亚克的离开,这种股权结构对公司的影响逐渐减弱。

2.阿里巴巴集团(Alibaba Group)阿里巴巴集团是我国著名的电子商务企业,其股权结构较为复杂。

公司创始人马云、蔡崇信和其他高管拥有特殊的合伙人制度,可以提名董事会的大部分成员。

此外,软银集团和亚洲投资者持有大量的A 类普通股,而马云和其他创始人则持有大量的B 类普通股,这种结构使得公司创始人能够保持对公司的控制。

3.谷歌(Google)谷歌是全球最大的搜索引擎公司,其股权结构同样具有一定的特殊性。

谷歌采用双层股权结构,分为A 类普通股和B 类普通股。

A 类普通股享有1 股1 票的投票权,而B 类普通股则享有1 股10 票的投票权。

创始人拉里·佩奇和谢尔盖·布林以及CEO 桑达尔·皮查伊拥有大量的B 类普通股,这使得他们能够对公司的决策产生重大影响。

4.脸书(Facebook)脸书是全球最大的社交网络公司,其股权结构与谷歌类似,也采用双层股权结构。

创始人马克·扎克伯格和其他高管拥有大量的B 类普通股,这使得他们能够对公司的决策产生重大影响。

2016 年,脸书宣布将进行股票分拆,将B 类普通股转换为无投票权的A 类普通股,以解决公司内部权力过于集中问题。

美股交易常说Call、Put是什么意思?

于是我交付你10元。这10元立刻成为你的现金收入。我则收获了在未来半年内,以280元购买一股腾讯的权利(非义务)。

如果交易之后的六个月内,腾讯一度波动至300港元,届时我会立刻行权,从你手上以280元买走1股腾讯,再卖给市场上其他人。我收益是:-10元期权费-280元买入价+300元卖出价=10元利润。

按理说,你该把你的股票卖给我,因为我们的需求是匹配的——一个总体看涨,一个总体看淡。但是,由于我的现金不够,而且我不能接受大损失,导致交易无法进行。

这时候你提议,向我出售一个以半年为期,行权价为280港元的买入期权(Call)。这个买入期权定价多少呢?考虑到我口袋里只剩10元,于是你就10元把Call卖给我了。(现实中,call的价格由市场参考布莱克斯科尔斯期权定价模型而决定)

美股交易中的Call和Put到底是什么意思?

打个比方,你手上有一股目前市价在260港元的腾讯股票。而且判断腾讯后继乏力,在未来半年内可能会小涨一点,但是涨不了多少。

我则相信腾讯有60%可能性在半年内涨到300港元。同时担心由于市场总体情况不乐观,腾讯依然有40%可能会大跌。但是我是学生,现金流紧张到买不起一股(口袋只有10元),也承受不了大跌的风险。

买call:多数情况下,买call的人并不是其他答案的人所说的现在没钱之类的原因(如果没钱还买call,真的这么看好的话市场也太无效了吧?然后没钱你买call,没机会行权的话岂不是也是100%的损失?),高于市价买call的多数情况是卖空股票的止损单以及上破阻力位追涨的技术型买家,也就是多数是投机者,他们为价值投资做出了降低成本的贡献。

put同理,买put就是买了一个将来某一天(多数是一个月,时间太久的put都是有价无市,太久的call也是有价无市,1个月的成交比较活跃)以某个价格卖股票的权利,卖put就是你要在这一天买入这个股票了。

美国期权操作方法

美国期权操作方法

美国期权操作一般分为以下几个步骤:

1. 选择期权交易平台:投资者可以选择在证券交易所或电子交易平台进行期权交易。

2. 选择期权合约:投资者可以根据自己的投资需求和风险偏好选择适合自己的期权合约。

每个期权合约都包括股票交易价格、到期时间和期权类型等信息。

3. 下单交易:投资者根据自己的买卖策略选择期权合约并下单交易。

如果买入看涨期权,则需要支付权利金作为买入价格;如果买入看跌期权,则需要支付权利金作为卖出价格。

4. 持有期权合约:投资者在交易所买入期权后,持有期权合约到期日期。

如果期权在到期日之前价格达到(或超过)执行价格,则投资者可以行使期权权利赚取收益。

如果价格未达到执行价格,则投资者可以选择放弃该期权合约。

5. 平仓:投资者在持有期权合约期间,也可以在市场上平仓出售或赎回自己的期权合约,实现利润或减少风险。

需要注意的是,期权交易具有高风险和高收益的特点,投资者应该根据自己的实际情况和风险承受能力进行投资,并遵守相关规定和要求。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

几个美股期权交易实例

以下交易实例来自《操盘华尔街》作者谭健飞弟子HOB,现收集整理,在此感谢!

美股期权每张合同代表一百股股票,而报价单位却是每股.所以如果报价是0.35,则每张合同为35美元.

美股有上万只,其中大约一半有期权,选股大约是个"海量"的工作.但个人觉得多数人提到的选股二字其实是个误区.对许多人来说,选股可能是最重要的工作之一,选对就意味着赚到钱,否则就会亏.因此投入非常多的精力,每次都从所有股票中找一遍.但这样大海捞针的做法从根本上就错了.这是典型的消费型买家的思路,有点像是女性朋友到百货商场买衣服,要统统看一遍再选合适的.但做股票其实是做生意,应更多站在经营者的角度去思考和操作.绝大部分散户根本不知道两者有区别,因为在进入股票市场前从没做过生意,只把消费者的买入方法带到了股市中.股票虽然多,值得做的却并不多,自己熟悉的就更少了。

只跟踪10来只的确是高度可行的方法,没机会就不做也是理性的行为。

彩票发行方收进的钱,不可能全是利润,要以各种奖品的方式再拿出来一部分.但拿出来的这部分都经过了精心计算和控制,总之仍是赚的,他们是在做生意.相比之下,买家的行为就是业余的,他什么也不算,因为才两块钱一张彩票,他愿意小赌一下,看自己能否不劳而获一下.卖家就是这样两块两块的长年累月赚下去.

1、交易日期:May30,2006

SellPDJun70Put+0.3

PD是世界最大铜采掘类公司,业绩一直不错。

2005年夏天以来铜价脱离价格盘整区,一路上涨,给这家公司带来显著的利润。

他们的总裁得意洋洋地对媒体说:“在这种情况下,我们不止是赚钱,而且是赚大钱!”股票价格也连创新高,因此考虑做多。

当天开盘后卖出6月到期的履约价格为70的PUT,每张收30元。

股票现价约85,只要6月16日前价格在70之上,合约就会自动失效,得以保有利润。

2、交易日期:May26,2006

SellMOJun65Put+0.35

这是美国最大烟草食品类公司。

因为产品满足人们基本需求,而这些需求是相对稳定的,所以业绩也一直相当稳定,在经济衰退和股市低迷的时候成了很好的保值物。

当天开盘后卖出6月到期的履约价格为65的PUT,每张收35元。

只要6月16日前价格在65之上,合约就会自动失效,我得以保有利润。

自从2005年八月突破这个价格以来,MO从未回到这个价格之下。

可见在20天内如果跌到这里,概率相当小。

一般的说法是卖出call/put风险非常大,实际上也许不是正确说法.期权交易相对复杂,风

险来源和风险程度难以有一个统一解释.不过有统计数字表明,80%以上的期权在到期日都以失效告终,并没有被执行.也就是说,80%的期权买家是亏损的,这当然意味着80%的期权卖家才是赢家.我很愿意在概率上站在赢家一边。

期权玩家中,有一个著名的反面典型---陈久霖.他是卖出石油的看涨期权而败家的.我对他的案例进行过详细分析,虽然他战术适用失误,使用了高危的sellnakedcall,但更重要的失利原因其实在资金管理上面---他的仓位太重了.这也几乎是中外所有业内成名人物倒下的共同原因.所以我觉得风险其实不是来自市场,而是来自内心.不加限制的欲望才是风险来源.

因为金融产品的价格最低只能到0, 而上涨至少在理论上可以无限,所以CALL的卖家风险是非常大的,风险水平跟卖PUT并不相对应.所谓sellnakedcall是指单独卖出CALL, 但并不同时买进标的股票,也不做任何对冲组合,因此如果价格大幅上涨,会非常被动,中航油就因此招致灭顶之灾.所以,期权卖家要特别注意避免交易标的出现价格突变。

3、交易日期:Jun16,2006

SellOIHJul115Put+0.7

OIH是石油服务业类股的ETF。

所谓ETF,是“ExchangeTradedFund”的缩写,为某一类股票的指数,代表着这一行业的整体走势。

ETF本身是可以跟股票一样上市交易的。

因为它代表着许多股票的整体走势,因而稳定性强于股票,不会因为某一家公司突然出现的利好和利空出现极端的价格表现,便于交易员实现风险控制。

OIH随着油价涨升而表现突出,我个人认为它的稳定性好于石油类股票或者ETF的表现。

在油价上升时,对石油服务业的需求会上升;在油价下跌时,石油开采行业做不到马上关闭油井,所以这种需求并不会立即减少。

当天开盘后卖出7月到期的履约价格为115的PUT,每张收70元。

只要7月21日前价格在115之上,合约就会自动失效,得以保有利润。

持仓36个自然日,利润率6.1%,折合年收益率62%(不计复利)。

这笔奇妙的地方在于,如果直接买进OIH,中间曾经一度出现过7-8美元的跌幅,可能已经被迫止损。

现在我做期权,卖出履约价格为115的合约,而其最低价在134左右,离执行价格还很远,没有止损的问题。

115的价格太低,甚至没有出现在图表上。

上面的几个例子,用意即在说明如何利用期权自身特点获利。

这几笔入场后,不管是大涨,小涨,横盘,缓跌都会赚,在大跌的情况下,只要不跌破执行价格,还是会赚。

就算最终跌破执行价格,只要不是在三十天左右的合约有效期之内发生,还是会赚。

这就极大地降低了对后市的分析和预测能力,如果直接买进股票,则只有上涨才能赚到,我必须分析正确。

这就是为什么说期权更适合于交易新手。

巴菲特是世界上最大的期权交易者,巴菲特说:“我从事期权交易已经有40年之久了。

”

期权是真正的专家游戏和机构游戏,这个市场成立的目的之一就是为基金之类提供衍生

产品避险,因此没有机构参与是不可想像的。

4、交易日期:May26,2006

SellFCXJun45Put+0.3

FreeportMcMoranCopper&Gold,代码为FCX。

这是一家在纽约证交所上市的基本物质类股票,在印尼和西班牙等地采掘铜、黄金以及其他一些金属。

数月前因为所属印尼铜矿两次塌方而大跌,之后随着原材料价格走高,股票价格也见新高。

当天开盘后卖出6月到期的履约价格为45的PUT,每张收30元。

只要6月16日前价格在45之上,合约就会自动失效,得以保有利润。

持仓22个自然日,利润率6.67%,折合年收益率111%(不计复利)。

许多人认为这种相对保守的期权战术在赢利能力上缺乏吸引力,这个例子是个有力的反证。

这笔入场后不久,在6月5日,FCX发布消息:因为目前所采矿层含土量过高,所属印尼格拉斯伯格铜矿(Grasberg)二季度铜产量将较预期低约 16%,股价当天大跌5.5%,之后连续下跌,并一度跌到45之下。

但在期权到期日6月16日,收盘价为48.3。

前面说过,只要这一天收盘时股票价格在 45之上,这笔就可赢利,因此有惊无险。

事后看,这笔交易方向完全做反,FCX几乎在入场做多后立即大幅下跌,但最终并没有影响赢利。

在所有操作和知道的金融品种中,只有期权具有这种误判之后仍能赢利的优势,这为交易资金提供了巨大的保护。

对于trader来说,的确没有了解B-S方程的必要,赢利基本上是种技能,而不是学术。

真正的风险在每个人的心里,跟交易员的自控能力呈负相关。

比起内心的风险来说,市场本身的风险微不足道。

市场风险再大,你不去碰它,会伤到你吗?遭遇市场风险的人,往往内心在追逐风险,只是自己内省能力不足,毫无觉察,只能观察到外在风险,并误认为那是导致自己人生成败的最重要因素。

当然,世界是不确定的。

无论采取怎样的风险控制和资金管理,无论标的物怎样从基本面和技术面上精挑细拣,都只是尽可能减小交易风险,而不可能完全杜绝系统风险。

5、SELLOIHCALL

交易日期:Jul18

SellAUG165c+0.6

本电子书是由洋财网论坛制作,聚集了几万会员交流、经验心得,从亏到赢,从一无所知到交易员的高手,道路中有泪水、有掌声、有痛苦、有鲜花、、、、、、

如果此本电子书没有您想要的信息,请把您的需求发送至洋财网论坛邮箱:bbs@,我们在第一时间答复您。

同时欢迎您到洋财网论坛(/board/index.php)一起交流,开设的区域有:有品牌专区、环球股票区、外汇区、职业交易员之家、多媒互动区、专业工作室、技术区、、、、、、相信对您有非常好的帮助。