布伦特与纽约WTI原油期货价格分析

近五年国际油价波动原因及当前油价现状及形势分析(经济学原理)

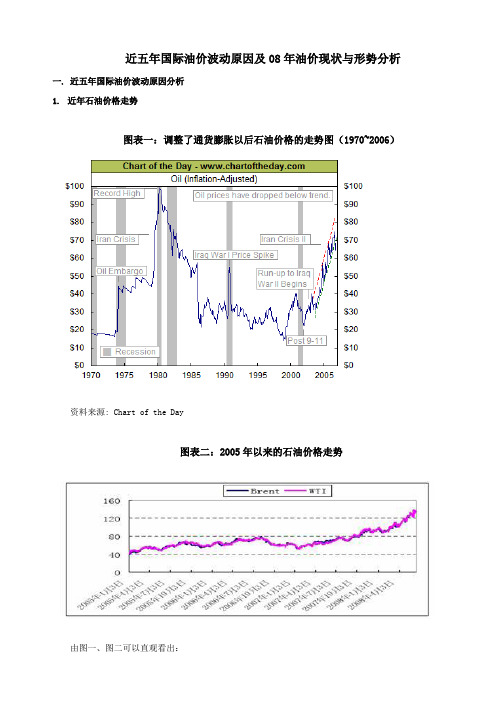

近五年国际油价波动原因及08年油价现状与形势分析一. 近五年国际油价波动原因分析1.近年石油价格走势图表一:调整了通货膨胀以后石油价格的走势图(1970~2006)资料来源: Chart of the Day图表二:2005年以来的石油价格走势由图一、图二可以直观看出:自1970年至今,国际石油价格波动频繁,且幅度较大;其中图二显示:国际油价自突破每桶40美元以来,2005年迄今一直保持上升势头,特别是在2008年2月,每桶价格突破100美元大关之后上升速度加快,现在每桶价格甚至超过140美元。

两年前,当油价突破70美元时,国际社会就惊呼为“心理极限”。

之后,油价涨势有增无减。

而今,油价高位运行已成常态。

全球经济已经进入到了高油价时代。

以下是近五年国际油价大致走势:2004年初布伦特(Brent)原油价格在30美元/桶左右徘徊。

2005年初布伦特原油价格在40美元附近的波动,NYMEX原油期价短期仍在50 美元的位置上下波动。

2006年原油价格继续走强,并创历史新高。

全年WTI和布伦特原油均价分别为65.99和65.10美元/桶,同比上涨17.3%、20.1%。

2007年1月份国际原油价格的走势可谓波澜起伏。

从月初的60多美元/桶一度下跌至50美元/桶以下,跌幅达到了20%以上。

自06年8月上冲至接近每桶80美元后,WTI现货和布伦特现货都在07 年1月19日跌至每桶50美元。

2007年8月后,国际原油价格持续走高,11月份在90美元以上的高位持续了整整一个月,并数次冲击100美元关口。

2008年第一个交易日, WTI原油期货价格盘中首次突破100美元,创出名义价格历史新高。

2008年6月6日,纽约原油期货价格暴涨至每桶139美元上方的历史新高,最大涨幅超过11美元,NYMEX-7月原油期货结算价飙升10.75美元,或8.41%,至每桶138.54美元,单日涨幅超过了1998年12月10日的单日涨幅。

nymex原油和布伦特原油的区别

美国原油和布伦特原油有不同的产地,不同的交易所和不同的定价方式

1.产地不同:布伦特原油包含北海油田生产的四种轻,低硫原油:布伦特,四十年代,Ekofisk和奥塞伯格。

布伦特和四十年代位于英国沿海,埃科菲斯克和奥塞伯格位于挪威沿海。

布伦特原油是海上开采,这既困难又昂贵。

美国原油(WTI原油)主要是来自中东的轻质原油,其特点是生产难度低,成本低,质量好。

它的交货地点位于俄克拉何马州库欣。

2.不同的交易所:布伦特原油主要在伦敦商品期货市场上交易。

美国原油在纽约商品期货交易所(即nymexwti)上交易。

尽管它也是世界原油价格体系的重要组成部分,但由于其强大的本地化和仅用于美国原油的定价,它已开始逐渐退出历史舞台。

3.不同的定价方法:布伦特原油价格的影响主要取决于欧佩克在欧洲和亚洲的生产和需求变化。

美国原油价格主要取决于库欣原油库存:库存高时,WTI价格下降,布伦特WTI价格差距扩大;当库存不足时,WTI价格上涨,而布伦特WTI价格差距缩小。

简而言之,美国原油是基于美国市场的期货定价基准油,而布伦特原油是基于欧洲市场的现货市场基准油。

布伦特原油和美国原油之间存在很大差异,价格差异约为5%。

但从数据来看,布伦特原油和美国原油基本上是上下波动,但市场是基于国际趋势的。

【石油定价】国际原油市场的价格体系

【石油定价】国际原油市场的价格体系一、国际原油市场定价体系介绍:国际原油市场经过多年发展,已经形成了一个环环相扣、全球联动的矩阵式价格体系。

用一句话可概括为4大区域,6大基准油种。

所谓4大区域,即美洲、远东、中东、欧非(包括西非、西北欧及地中海)四大区域。

所谓6大基准油品,即美国西得克萨斯原油、英国北海布伦特原油、迪拜原油、阿曼原油、米纳斯原油、塔皮斯原油。

(1)美国西得克萨斯原油(US West Texas Intermediate,WTI)。

WTI原油是美洲地区所有原油实物交易的定价基准,其价格主要由纽约期货交易所的WTI原油期货合约交易来决定。

(2)英国北海布伦特原油(UK North Sea Crude Brent)。

全球约80%的原油实货交易都与Brent联动,产自西北欧、北海、地中海及非洲的原油,甚至一些中东国家(如也门)的原油都是用Brent原油作为价格基准。

(3)迪拜和阿曼原油(Dubai and Oman)。

迪拜和阿曼原油是中东地区出产的高硫原油价格基准,他的价格一度由场外掉期市场(OTC)所决定,2007年迪拜商品期货交易所(DME)成立后,阿曼原油有了期货合约。

(4)米纳斯原油和塔皮斯原油(Minas and Tapis)。

米纳斯和塔皮斯原油是远东地区原油的价格基准。

米纳斯的价格来源为官价,被称为ICP Minas (Indonesian crude prices)。

塔皮斯原油是东南亚地区出产的原油的价格基准。

由于原油市场四大区域中,有三大区域都拥有期货交易所及相应的原油期货合约,同时还有广阔的场外市场提供各种掉期合约及各类差价合约,使得国际原油市场形成了以原油期货合约为主干,以各类掉期合约为分支,以各类差价合约为转换工具,结构缜密的矩阵式价格体系。

页脚内容1二、布伦特原油价格体系布伦特原油价格体系是世界原油价格体系中最重要的一环,它由如下四个市场共同构成。

(一)带船期的布伦特市场(Dated Brent,DTD)市场带船期的布伦特指已经带有具体装船日期、很快就要装船的布伦特原油。

nymex原油和布伦特原油的区别

nymex原油和布伦特原油的区别原油是全球储量最丰富、交易量最大的大宗商品,也是市场参与者寻求大宗商品敞口时最先关注的一大品种。

由于投资者试图寻找刺激全球经济增长的因素,原油价格也受到了密切关注,继2014 年油价暴跌后,该商品仍然成为经济活动和影响市场情绪的风向标。

然而,区分市场上最主要的两种原油合约尤为重要,二者分别是布伦特(Brent)原油期货合约和西德克萨斯中质油(WTI)期货合约。

两者都是轻质、低硫的原油,但WTI 原油通常比欧洲同类原油含硫量更低,质量更轻。

两种类型的石油之间的一个重要区别是,WTI 原油通常是通过管道运输的,而布伦特则是通过海上运输的,这使得WTI更加难以运往石油需求较高的地区。

布伦特原油布伦特原油是指在北海布伦特油田和北海其他地点出产的石油,布伦特原油是非洲、欧洲和中东原油的标杆,通常被视为欧佩克的基准。

由于各种原因,布伦特现在提到从北海各井中提取的四种不同的原油等级- 布伦特混合物,Forties混合物,Osberg和Ekofisk(也称为BFOE)。

这四种油品的混合实际上使布伦特油更重,尽管它仍然被认为是相对较轻和低硫。

虽然布伦特原油比过去相对较重,但它仍然是炼油的理想选择,而且它是从英国和挪威海岸附近的油田进水的事实,这使得它更具吸引力。

由于其提取地点的位置,布伦特原油的运输更容易且成本更低。

在提取之后,将油输送到油平台附近的浮动容器,称为FPSO(浮式生产储存和卸载),在那里可以生产和储存,这使得布伦特原油非常便于运输。

油可以直接从FPSO卸载到油轮上,并可以通过海运轻松运输到世界各地。

它也可以在很短的距离内送到设得兰群岛的Sullom Voe码头等石油码头,然后在装载到油轮之前可以存放。

它也可以通过管道送到英国海岸的炼油厂和储存设施。

相对便利的运输和高品质使布伦特成为一项具有吸引力的投资,并在原油定价以及采用布伦特作为全球主要石油基准价格方面发挥了重要作用。

11月国际原油价格走势震荡-中国石油天然气集团公司

11月国际原油市场回顾及未来油价分析11月受欧债危机持续,美国“财政悬崖”问题担忧,全球石油需求前景悲观预期升温,美国汽油库存增加但叙利亚、也门、埃及局势紧张,巴以冲突爆发等多空因素交织影响下,纽约伦敦两地原油价格走势震荡。

11月美国WTI原油、英国布伦特原油以及亚洲迪拜原油的现货均价为86.57美元/桶、109.11美元/桶、107.26美元/桶,每桶分别较10月降2.9美元、2.49美元和1.61美元。

一、国际原油价格走势11月,因飓风桑迪干扰供应,WTI原油价格受到支撑,1日小涨至87.09美元/桶,但布伦特原油期货价格受北海原油供应恢复以及欧元区经济拖累连续下跌,2日跌至月低位105.68美元/桶。

5日起,由于也门局势动荡,叙利亚仍然持续出现暴力事件,中东紧张情绪支撑油价连涨两日,6日WTI和布伦特原油期货分别升至88.71美元/桶和111.07美元/桶。

7日市场对欧美经济难题的忧虑再次升温,加之美国石油库存增加,WTI和布伦特原油期货分别大跌将近4%,至84.44美元/桶(WTI月低位)和106.82美元/桶。

随后连续数日,市场在中东潜在地缘政治紧张局势以及美国“财政悬崖”欧洲欧债危机双重经济压力互相角力作用下,维持震荡走势。

19日,因连续数日的巴以冲突令市场对供应的担忧加剧,且投资人对美国可避免预测危机的预期升温,WTI和布伦特原油期货价格分别升至月高位,至89.28美元/桶和111.70美元/桶。

20日,加沙地区停火协议即将达成的消息,缓和市场情绪,WTI和布伦特原油价格分别跌至86.75美元/桶和109.83美元/桶。

23日,因埃及爆发示威活动再次引发市场对中东供应的担忧,WTI和布伦特原油期货分别上涨至88.28美元/桶,和111.38美元/桶。

此后连续三日,油价受美国预算磋商无果,且希腊债务减记谈判,加之市场担忧即使美国就“财政悬崖”问题达成一直,明年的石油需求仍将疲软的影响,原油价格下跌,28日WTI和布伦特原油期货分别跌至86.49美元/桶和109.51美元/桶。

WTI和Brent原油期货价格对中国原油期货价格的影响分析

18WTI 和Brent 原油期货价格对中国原油期货价格的影响分析贾 曌(中国石化集团经济技术研究院有限公司,北京 100029)摘 要:2018年3月26日中国原油期货上市,其目的之一是推动形成反映中国以及亚太地区石油市场供需关系的基准价格体系。

本文主要研究WTI 和Brent 原油期货价格对中国原油期货价格影响,根据油价走势将研究范围分为小幅震荡期(2018–2019年)和大幅波动期(2020年)两个时间段。

研究表明,油价大幅波动后,三大原油期货价间相互关联程度更加紧密,中国原油期货面对全球油价风波保持相对稳定。

但是中国原油期货仍受到Brent 原油期货较大影响,尚不能完全反应自身供求关系,未来在亚太石油市场定价权方面仍然任重道远。

关键词:原油期货 油价波动 价格体系收稿日期:2020–07–07。

作者简介:贾曌,博士,高级工程师,2017年毕业于清华大学化工系,主要从事石油化工行业规划、炼化企业流程优化和石油石化期货分析相关研究。

2018年3月26日,中国原油期货在上海国际能源交易中心挂牌交易,这是中国期货市场对外开放的第一个品种,是全球能源期货市场的重大里程碑,长远来看将对中国的期货市场和石油行业产生深远影响。

中国建设原油期货市场的目的之一是推动形成反映中国以及亚太地区石油市场供求关系的基准价格体系。

迄今,中国原油期货已经经过了两年多的发展,在交易规模上已成为全球第三大期货合约,本文主要研究WTI 和Brent 原油期货价格对中国原油期货价格影响,特别是在2020年初国际油价大幅下跌大幅震荡时期,中国原油期货受其影响的大小,深入分析中国原油期货“形成反映中国以及亚太地区石油市场供求关系的基准价格体系”发展现状及方向。

1 原油期货市场现状目前国际上有十多家交易所推出了原油期货。

芝加哥商品交易所集团旗下的洲际交易所(ICE )和纽约商业交易所(NYMEX )是目前影响力最大的原油期货交易中心,对应的Brent 和WTI 两种原油期货分别承担着北美地区和欧洲、非洲等地区基准原油合约的作用。

2009年5月原油价格走势分析

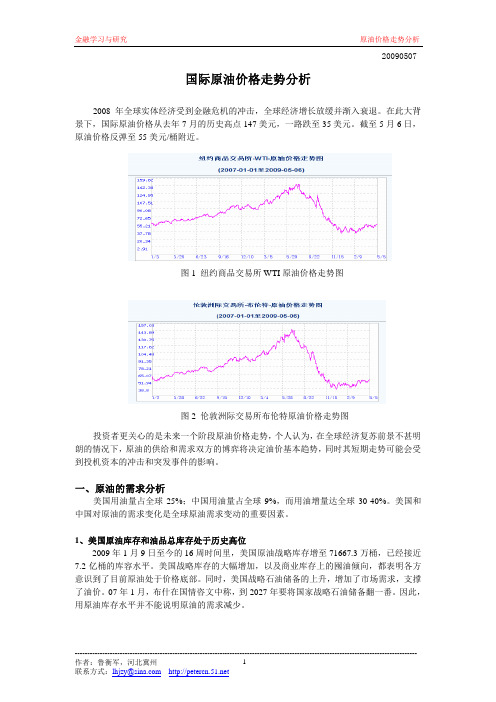

20090507国际原油价格走势分析2008年全球实体经济受到金融危机的冲击,全球经济增长放缓并渐入衰退。

在此大背景下,国际原油价格从去年7月的历史高点147美元,一路跌至35美元。

截至5月6日,原油价格反弹至55美元/桶附近。

投资者更关心的是未来一个阶段原油价格走势,个人认为,在全球经济复苏前景不甚明朗的情况下,原油的供给和需求双方的博弈将决定油价基本趋势,同时其短期走势可能会受到投机资本的冲击和突发事件的影响。

一、原油的需求分析美国用油量占全球25%;中国用油量占全球9%,而用油增量达全球30-40%。

美国和中国对原油的需求变化是全球原油需求变动的重要因素。

1、美国原油库存和油品总库存处于历史高位2009年1月9日至今的16周时间里,美国原油战略库存增至71667.3万桶,已经接近7.2亿桶的库容水平。

美国战略库存的大幅增加,以及商业库存上的囤油倾向,都表明各方意识到了目前原油处于价格底部。

同时,美国战略石油储备的上升,增加了市场需求,支撑了油价。

07年1月,布什在国情咨文中称,到2027年要将国家战略石油储备翻一番。

因此,用原油库存水平并不能说明原油的需求减少。

图2 伦敦洲际交易所布伦特原油价格走势图图1 纽约商品交易所WTI 原油价格走势图图3 美国商业原油和战略原油库存图2、美国经济前景不明朗,需求持续萎缩,炼厂开工率持续下滑受金融危机影响,中短期之内美国经济低迷,需求将持续保持疲软。

美国炼厂开工率持续下降,成品油需求自08年8月份以来连续8个月下降。

4月份美国炼油厂进入密集检修阶段,以备5-6月份开工(从冬季多产燃料油向夏季多产汽油柴油转变)。

5-6月份汽油消费量的变化是原油需求的重要因素。

因此,未来需要密切关注炼厂5-6月份的开工率。

图4 美国炼厂开工率图5 美国成品油和汽油需求变化3、中国开工率上升,需求呈现复苏迹象08年4季度至09年1月份,中国两大石油公司经历了最困难时期,大量成品油库存待消化,炼厂开工率降至最低点。

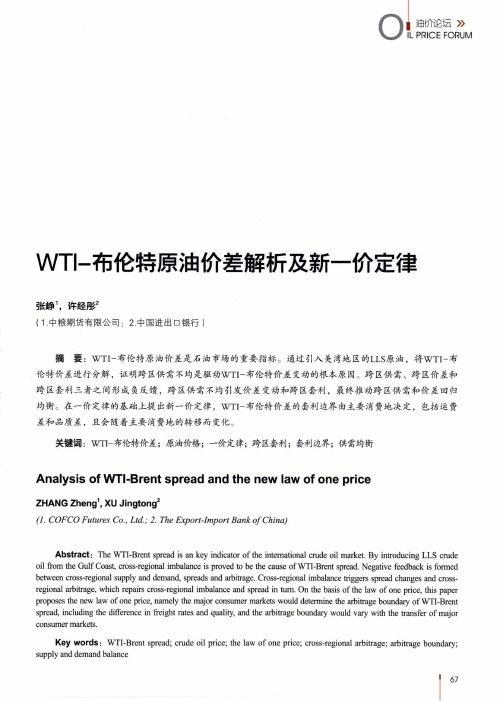

WTI-布伦特原油价差解析及新一价定律

关键词:WTI- 布伦特价差;原油价格;一价定律;跨区套利;套利边界;供需均衡

Analysis of W TI-Brent spread and the new law of one price

ZHANG Zheng1, XU Jingtong2 (1. COFCO Futures Co” Ltd.; 2. The Export-Import Bank o f China)

1 跨 区 供 需 不 均 驱 动 WTI- 布伦特价差变动

1.1 WTI- 布 伦 特 价 差 的 分 解 从 标 的 物 的 交 割 地 来 看 ,纽 约 商 业 交 易 所 的

WTI原 油 在 美 国 俄 克 拉 荷 马 州 的 库 欣 地 区 交 割 ,洲 际 交 易 所 的 布 伦 特 原 油 不 直 接 交 割 ,但 其 标 的 以 北 海的5种 现 货 原 油 (布 伦 特 、Oseberg、Ekofisk、 Forties和Troll) 为基 准 。无论是将WTI原油运往欧 洲 ,还 是 将 布 伦 特 原 油 运 往 美 国 内 陆 ,都必须经过 美 国 墨 西 哥 湾 (简 称 美 湾 )地 区 ,因而该地区是重 要的中转站。路 易斯安那州的轻质低硫原油( LLS ) 作 为 该 地 区 的 主 要 油 种 ,成 为 连 接 WTI和布伦特原 油价格的连通器。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

XX与xxWTI原油期货价格分析

、原油期货:

20 世纪70 年代初发生的石油危机,给世界石油市场带来巨大冲击,石油价格剧烈波动,直接导致了石油期货的产生。

石油期货诞生以后,其交易量一直呈快速增长之势,目前已经超过金属期货,是国际期货市场的重要组成部分。

原油期货是最重要的石油期货品种,目前世界上重要的原油期货合约有4

个:

纽约商业交易所(NYMEX的轻质低硫原油即西德克萨斯中质油”(WTI)期货合约、高硫原油期货合约,伦敦国际石油交易所(IPE的Brent布伦特原油期货合约,新加坡国际金融交易所(SIMEX的迪拜酸性原油期货合约。

二、市场价格

Brent 和WTI 分别代表欧洲和北美两个不同石油市场的基准价格,因此,

Brent 原油期货价格必须对欧洲石油市场的供需状况作出反应,WTI 原油期货价格则须对北美特别是美国石油市场的供需状况作出反应。

国际原油市场定价,都是以世界各主要产油区的标准油为基准。

比如在纽约期交所,其原油期货就是以美国西得克萨斯出产的“中间基原油

(WTI)”为基准油,所有在美国生产或销往美国的原油,在计价时都以轻质低硫的WTI 作为基准油。

因为美国这个超级原油买家的实力,加上纽约期交所本身的影响力,以WTI 为基准油的原油期货交易,就成为全球商品期货品种中成交量的龙头。

通常来看,该原油期货合约具有良好的流动性及很高的价格透明度,是世界原油市场上的三大基准价格之一,公众和媒体平时谈到油价突破多少美元时,主要就是指这一价格。

然而,世界原油三分之二以上的交易量,却不是以WTI、而是以同样轻质

低硫的北海布伦特(Brent)原油为基准油作价。

1988年6月23日,伦敦国际石油交易所(IP日推出布伦特原油期货合

约,包括西北欧、北海、地中海、非洲以及也门等国家和地区,均以此为基

准,由于这一期货合约满足了石油工业的需求,被认为是“高度灵活的规避风险及进行交易的工

具 ”,也跻身于国际原油价格的三大基准。

伦敦因此成为三大国 际原油期货交易中心之一。

布伦特原油期货及现货市场所构成的布伦特原油定 价体系,最多时涵盖了世界原油交易量的 80%,即使在纽约原油价格日益重要 的今天,全球仍有约 65%的原油交易量,是以北海布伦特原油为基准油作价。

吨和桶之间的换算关系是: 1 吨(原油)=

7.33 桶(原油),也就是一桶大约为 136公斤多一点。

尽管吨和桶之间有固定 的换算关系,但由于吨是质量单位,桶是体积单位,而原油的密度变化范围又 比较大,因此,在原油交易中,如果按不同的单位计算,会有不同的结果。

三、XX 原油和XX 原油期货差价原因:

1、XX 原油禁止出口,内外套利有限制;

2、XX 原油库存高:

a 、库欣地区前期由于对外运输受阻,库存大于往年同期;

b 、与欧洲市场 不同,北美市场受利比亚供应中断的影响极为有限,主要是由于美国对利比亚 原油的依赖程度较

低,且来自加拿大的供应充足。

根据美国能源信息署公布的数据,到 7月 1 日为止,美国原油库存为 3.586 亿桶,库欣(纽约商业交易所交割地)库存为 事实上,自 2008 年经济危机爆发以来,美国原油库存始终高于 水平,且大

多数时间处于历史较高水平。

3、XX 原油产量有下滑趋势:

OECD (经济合作与发展组织)欧洲国家的原油产量从

2001年的700万桶/ 天降至 2011 年的 400万桶/天,平均年降幅约 30万桶/天,这主要由于北海油 田的老化导致产

量逐年下降。

4、 XX 战事对 XX 的影响:

中东的政治动乱严重影响了投资者预期,而北约空中打击利比亚则直接导 致供应中断。

利比亚的原油产量由此前的 1 80万桶/天降至 45万桶/天,减少超 过 130 万桶/ 天。

利比亚原油大多出口欧洲国家,包括法国、希腊、意大利、葡 萄牙、西班牙、爱尔兰和瑞士等。

仅以 2010年为

3700 万桶。

5 年的平均

例,意大利和爱尔兰进口利比亚原油的比例超过了22%,法国超过了16%,希腊超过了14%,葡萄牙和西班牙超过了12%。

其中,法国进口原油的数量约185万桶/天,意大利约169万桶/ 天,西班牙约150万桶/天。

换句话说,利比亚的减产,使得上述国家的原油进口大幅减少。

供需失衡的结果,就是欧洲原油库存的大幅下降。

到

2011年4月时,OECD欧洲的原油库存从一年前的

3.55 亿桶,降至

3.22 亿桶左右,下降了约3300 万桶。

5、美国债务危机对市场的冲击,投资者预期美国原油需求将放缓。

上述因素导致两个原油标的价差一度达到25 美元,不过长期还是会回归的,有专家认为正负5 美元比较正常。

四、布伦特原油与纽约WTI原油价差收窄的条件

除非导致国际石油市场结构性失衡的因素消失,否则Brent 原油的溢价将难

以消失。

然而,有两种情况可能对这种结构性失衡进行修复:

是欧洲供应趋紧的局面得以缓解,二是北美的供应开始趋紧。

换言之,一旦欧洲供应趋紧的局面开始缓解,Brent 原油价格回落的速度必将超过WTI原油。

如果北美的供应开始趋紧,则WTI原油价格必将补涨,向Brent原油靠拢。

两者的作用都将导致Brent原油升水收窄、消失或回归贴水。

目前,一方面,随着利比亚反政府武装8月22日攻占的黎波里、利比亚的

政局将会趋于稳定、对欧洲的原油供应也会逐渐恢复,布伦特原油价格将会回落;另一方面,美国债务危机的对市场信心的不利影响会逐渐减退,对美国原油需求的预期将会逐渐恢复;第三,北大西洋的飓风季会在8月底9月初达到高潮、且飓风季会一直持续到11 月份,因此、一旦飓风袭击墨西哥湾原油生产基地,则势必会导致原油供应的中断,从而导致纽约WTI 原油价格的上涨、从而收窄与布伦特的价差。

旭阳集团

2011年8月23日。