金融工程_资产配置之B-L模型

投资组合之资产配置模型——ABL模型2013

15

实证分析-参数设定

投资者风险厌恶系数 市场风险厌恶系数 先验分布信心水平

因子主观预测 因子主观预测信心水平

12

ABL模型的优势

✓ 继承BL模型的全部优点; ✓ 灵活表达对因子观点; ✓ 实现多种投资风格配置。

13

实证分析

14

实证分析-基本设定

我们的投资全体是沪深300成份股。从2005年1月4日至2013年2月 22日,每隔22个交易日调仓一次,在每一个组合再平衡日,我们首先 会在投资全体内剔除满足以下任一条件的股票: 1. 当天不交易的股票; 2. ST股; 3. 交易时间不足30个交易日的股票。

287

20

EP组合各风险因子暴露均值

3 2.5

2 1.5

1 0.5

0 -0.5

-1

ABL Markowitz Top

21

三类模型比较之12M动量因子组合

期望收 益率

标准差

夏普比 跟踪误 信息比 率差率

换手率

ABL最优组合

25.05 %

32.58%

0.77 8.58% 0.56 47.58%

Markowitz最优组 合

ra : Nma, Va +a

均值方差优化

ma

a

1

PaTa1Pa

1

a

1

a

PaTa1qa

Va

a

1

PaTa1Pa

1

11

ABL模型参数分析 投资风格的“开关”:

MS-BL模型火了_入局养老基金资产配置

近年来,基于MS-BL模型的资产配置方案已成为研究热点,这一模型被广泛运用于养老基金资产配置中。

MS-BL模型是现代资产组合理论的基础,核心是在投资中适当地分散或组合不同的资产,以此降低风险并提高收益。

Markov Switching模型具有一定的作用,基于这一模型的特点规律,也可以把它看做是投资者的想法,再将其与Black-Litterman 模型结合使用,可以制定出更加优质、高效的调整方案。

Black-Litterman模型的诞生历程与作用现代投资组合的相关理论有很多,最基本的依旧是Markowitz的均值-方差模型,但该模型的实际应用效果并不理想。

1992年,高盛的Black和Litterman提出了Black-Litterman模型(B-L模型),用于解决传统均值-方差模型存在的两个主要问题。

在实践中,要想更好地修正当前的资产组合权重,就必须运用B-L模型。

许多人都认为资产组合权重与模型的最优解是一一对应的,如果权重配置不当,相关负责人就会不断优化组合,以此达成最优配置。

而在一系列假设中,作为随机变量的预期收益率是会围绕均衡收益率产生波动的。

养老基金的资产配置实践投资者会通过主观判断,了解不同状态下股票和债券之间月度收益率的差额。

B-L模型对投资者不确定观点是持有包容性的,主要通过刻度系数τ和信心矩阵Ω确定具体观点信心水平。

由于主观判断常常会存在一定的风险,为了尽可能地避免此类风险,需要把条件平滑概率当成投资者观点的信心系数矩阵元素。

不同状态下的主观投资观点不同,当各种观点逐渐清晰之后,就可以着手研究静态战略资产配置,并在应用相关模型的基础上采取措施,从而提高养老基金业绩。

基本养老基金的投资范围比较固定,有股票、债券和现金三种。

由于股权资产交易的流动性较低,在交易方面需要注重频率,所以对这一部分暂时不做表述。

基本养老基金的投资最高可以有30%的比例是股票,现金所占比例应该不少于5%,并且不应涉及回购融资。

金融工程讲义 第五讲 资本资产定价理论

第五讲 资本资产定价理论第一节 资本资产定价模型与资产组合理论一样,资本资产定价模型(Capital Asset Pricing Model,CAPM )也是对现实世界的抽象化研究,因而它也是建立在一系列严格的假设条件之上。

由于CAPM 模型是以资产组合理论为基础,因此它除接受了马尔科维茨的全部假设条件以外,还另外附加了一些自己的假设条件,主要有:⑴投资者具有同质预期,即市场上的所有投资者对资产的评价和对经济形势的看法都是一致的,他们对资产收益和收益概率分布的看法也是一致的。

⑵存在无风险资产,投资者可以以无风险利率无限制地借入或者贷出资金。

一.存在无风险资产时,金融市场的证券组合选择设金融市场上有一种无风险证券,其收益率为0R ;n 种有风险资产(即有n 种股票可以投资),投资的收益仍然用n x x x ,,,21 表示:ni R t s x E x x E x E x x E x x x x i n n ,,2,1,..))())((()var(),,,()(),,,(02121 =≥='--='=='=∑μμμμμ式中,“/”表示矩阵的转置。

设投资组合为),(),,,(010ωωωωω'=n 。

0ω是在无风险证券上的投资份额①,显然:110ωω'-=这是一个包含无风险证券的投资组合,其期望收益为:)1()11(),(0000000R R R R R -'+='+'-='+=⎪⎪⎭⎫⎝⎛'μωμωωμωωμωω若给定收益为a ,则上式变为:00)1(R a R -=-'μω风险资产组合的方差为②: ∑'=ωωω)var(投资者所要求的最优资产组合仍然必须满足下面两个条件之一:⑴在预期收益水平确定的情况下,即00)1(R a R -=-'μω,求可以使风险达到最小的①在存在无风险资产和允许卖空的假设条件下,不存在预算限制11≤'ω,投资者可以通过卖空无风险资产来购买有风险的证券。

金融工程学BS公式

14

实际中GBM的参数估计

• 知道期限[0,T]的股价数据记录,将[0,T]分为 长度相等的子区间

• 第一步计算每个区间的连续收益率,得到序列 U1,U2,…,Un

• 第二步计算U1,U2,…,Un的均值和方差 • 第三步 解方程

U ( 2 )t

2

S 2 2t

有得到审稿意见的情况下遭到拒绝

• 在芝加哥人E. Fama和M. Miller与JPE杂志的编辑 打了招呼以后,JPE才最终发表了这篇论文

• 这一番波折导致他们检验B-S公式的论文发表在先

2

教学内容

1. 风险中性定价 2. 标的资产的变化过程 3. B-S期权定价公式 4. 波动率的计算 5. 二值期权 6. 标的资产支付红利情况下的期权定价 7. 欧式指数期权、外汇期权和期货期权

其中,

d1 d2

t 1 (ln S0 (r 2 )t)

t X

2

21

定理:Black-Scholes 期权定价公式

c S0 N (d1 ) XerT N (d2 )

p XerT N (d2 ) S0 N (d1)

d1

ln

S0

X

r 2 2

T

T

d2

ln

S0

X

r 2 2

表示基础货币的利率cbot交易的中长期国债期货期权cme交易的欧洲美元期货期权maxfx0其中maxxf0其中表示期权执行时的期货价格41期货期权风险中性下的期望增长率在风险中性条件下支付连续红利的股票的期望增长率为rq其中签订期货合约不需要支付因此期货价格的期望增长率为零如果把期货看作支付连续红利的股票那么该股票的红利率等于无风险利率rtrtrtrt43期货期权black定价模型1976假定期货合约和期权合约同时到期在连续红利的期权定价公式中用期货价格代就得到期货期权的定价公式dffdtfdz44black模型1976标准普尔500股指期货期权期货价格1401到期时间01233无风险利率00543波动率021计算448845模型46希腊字母偏导数rtrtrtrt期权费关于执行价格是减函数事实上48期权风险只用较少的股票来对冲就行事实上rtrtrtrtxeteixtedyyedy则有上式右边52rtrtrtrtrt时间越长期权的价值就越大证明

金融工程-BSM模型培训课件

S

S

• 组合价值

f f S S

f

f S

S f

t

1 2 f

2 S 2

2

S

2

t

f S

bz

f

f S

S

f t

1 2

2 f S 2

2S 2 t

– 也就是说组合的价值变动只跟时间有关,为无风险组合

Dr. Fan

7

• 为什么我们可以构造无风险组合?

– 股票价格和期权价格的不确定性都来自股票价格波动

11

参数的理解

• μ:

– 几何布朗运动中的期望收益率,短时期内的期望值。

– 根据资本资产定价原理, μ取决于该证券的系统性风险、无风 险利率水平、以及市场的风险收益偏好。由于后者涉及主观因

素,因此的决定本身就较复杂。然而幸运的是,我们将在下文 证明,衍生证券的定价与标的资产的预期收益率μ是无关的。

0.0501

0.0019

16.46

0.0055

0.0000

16.96

0.0299

0.0005

16.71

-0.0149

0.0005

0.0687

0.0036

0.0069

0.0004

0.0200

0.3175

收益率均值 u

1 n

n

ui

t 1

6.87% 0.69% 10

收益率标准差 1

n 1

n i 1

• 注:所有参数的定义见课本

关于n的选择

• 一般来说,数据越多,计算精度越高。 • 但同时,波动率本身也会随着时间改变而变化,因

此过老的历史数据对于预测未来的价格变化,可能 不起任何作用。 • 如何解决?

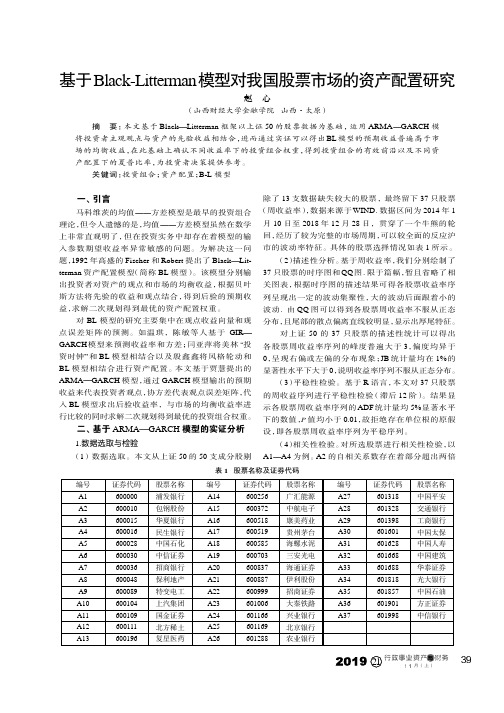

基于black-litterman模型对我国股票市场的资产配置研究

21月(上)行政事业资产财务与基于Black-Litterman 模型对我国股票市场的资产配置研究赵心(山西财经大学金融学院山西太原)摘要:本文基于BlackLitterman 框架以上证50的股票数据为基础,运用ARMAGARCH 模将投资者主观观点与资产的先验收益相结合,进而通过实证可以得出BL 模型的预期收益普遍高于市场的均衡收益,在此基础上确认不同收益率下的投资组合权重,得到投资组合的有效前沿以及不同资产配置下的夏普比率,为投资者决策提供参考。

关键词:投资组合;资产配置;B-L 模型一、引言马科维茨的均值方差模型是最早的投资组合理论,但令人遗憾的是,均值方差模型虽然在数学上非常直观明了,但在投资实务中却存在着模型的输入参数期望收益率异常敏感的问题。

为解决这一问题,1992年高盛的Fischer 和Robert 提出了Black Lit-terman 资产配置模型(简称BL 模型)。

该模型分别输出投资者对资产的观点和市场的均衡收益,根据贝叶斯方法将先验的收益和观点结合,得到后验的预期收益,求解二次规划得到最优的资产配置权重。

对BL 模型的研究主要集中在观点收益向量和观点误差矩阵的预测。

如温琪,陈敏等人基于GIR GARCH 模型来预测收益率和方差;闫亚萍将美林投资时钟和BL 模型相结合以及殷鑫鑫将风格轮动和BL 模型相结合进行资产配置。

本文基于贾慧提出的ARMAGARCH 模型,通过GARCH 模型输出的预期收益来代表投资者观点,协方差代表观点误差矩阵,代入BL 模型求出后验收益率,与市场的均衡收益率进行比较的同时求解二次规划得到最优的投资组合权重。

二、基于ARMA GARCH 模型的实证分析1.数据选取与检验(1)数据选取。

本文从上证50的50支成分股剔除了13支数据缺失较大的股票,最终留下37只股票(周收益率),数据来源于WIND .数据区间为2014年1月10日至2018年12月28日,贯穿了一个牛熊的轮回,经历了较为完整的市场周期,可以较全面的反应沪市的波动率特征。

资产配置之B-L模型Ⅰ理论篇——蒋瑛琨,杨喆

Black and Litterman(1992)的文献主要呈现了全球资产配置的实证结果(股票、 债券、货币),没有给出一些参数的详细设法,比如观点误差矩阵Ω、标量τ 等。对于 P 观点矩阵,投资者可以不发表观点,也不需要对所有资产发表观 点。如果是不强烈的观点,量化时降低观点收益后进入收益向量 Q。

当资产的期望收益为已知值时,根据 Markowitz(1952)收益-方差最优化方

请务必阅读正文之后的免责条款部分

4 of 15

法,可以求得最优的资产配置组合权重(无约束):

max w' μ − λ w'Σw

w

2

w = (λΣ)−1 μ

数量化研究

其中 w 是组合权重,μ是资产的期望收益,∑是资产收益的协方差,λ是风险 厌恶系数。

我们比较了其他有关 B-L 模型的文献,对隐含均衡收益向量 П、τ、观点误差 的协方差矩阵 Ω 等参数在下文中作以分析。

请务必阅读正文之后的免责条款部分

5 of 15

2.1. 隐含均衡收益向量(П)

数量化研究

隐含均衡收益可以看成是市场均衡时的收益,Black and Litterman (1992)在进 行全球资产配置时证明了用以下方法来估计均衡收益都有缺陷,理由如下:

根据 CAPM 模型,资本市场均衡是资产按市场组合权重配置,按 Markowitz 收益-方差最优化过程,资产组合权重为市场权重,来进行逆优化,就可以求 得隐含均衡收益。

正优化:

max w' μ − λ w'Σw

w

2

w = (λΣ)−1 μ

逆优化:

max w' μ − λ w'Σw

w

2

Π = μ = λΣw = λΣwmkt

资产配置之B-L模型Ⅱ实证篇——蒋瑛琨,杨喆

2.1. 08 年行业配置效果检验..........................................................................................................................5 2.1.1. 08 年行业配置..................................................................................................................................5 2.1.2. 08 年行业配置业绩..........................................................................................................................9

1.3. 参数测试

根据参数设定方法(详见附录),我们首先对几个较有争议的参数进行测试, 来确保模型的正确性和有效性。

τ值对结果的影响:一般情况下,当τ设定接近 10 的负八次方(某些时候 0.001 即可,跟数据输入有关),计算出来的 E[R]、w 与先验∏、市值权重几乎没有 区别,当τ大于 0.001 时,影响才开始显著,也就是说τ仅在 0.001-1 之间变化 时,才会对结果有明显影响。在 1 左右两侧时,τ值的变动对 E[R]影响最大, 当τ从 1 开始减小或增大,影响即开始减弱,左侧减弱更快。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

B-L 模型核心思想:使用贝叶斯方法将投资者的主观观点和市场 均衡收益(先验收益)相结合,从而形成一个期望收益的估计值 (后验收益) , 这个新形成的收益向量被看成投资者观点和市场均 衡收益的复杂的加权平均。 均衡收益是以市场中性为出发点来估计一系列的超额收益。如果 投资者没有特别的观点,那么就可以用这些市场均衡的收益估计 值,如果投资者对某些资产有特别的观点,那么就可以根据观点 的信心水平来调整均衡收益,从而来影响投资组合配置。 B-L 模型在均衡收益基础上通过投资者观点修正了期望收益,使 得马克维兹组合优化中的期望收益更为合理,而且还将投资者观 点融入进了模型,在一定程度上是对马克维兹组合理论的改进。 B-L 模型中的资产收益有两个特点:一是以本国货币计价,二是 超 额 收 益 , 即 减 去 本 国 货 币 的 无 风 险 利 率 ( Black and Litterman(1992)、Satchell and Scowcroft (2000))。 Black and Litterman(1992)呈现了全球资产配置的实证结果 (股票、 债券、货币) ,没有给出一些参数的详细设定方法,比如观点误差 矩阵Ω、标量τ等。对于观点矩阵 P,投资者可以不发表观点,也 不要求对所有资产都发表观点。我们比较了其他有关 B-L 模型的 文献,对隐含均衡收益 П、标量 τ、观点误差矩阵 Ω 等参数在文 中进行分析。

w* = wmkt + P '(

Ω

τ

+ PΣP ') −1 (

Q

λ

− PΣwmkt )

B-L 模型的整个过程可以分解为: 图 2 B-L 模型过程分解

数据来源:国泰君安证券研究所

2. B-L 模型参数估计

在 B-L 模型中,风险厌恶系数 λ = ( E ( r ) − rf ) / σ m ,其中 E(r)是期望市场收

请务必阅读正文之后的免责条款部分 4 of 15

数量化研究

法,可以求得最优的资产配置组合权重(无约束) :

max w ' μ −

w

λ

2

w ' Σw

w = (λΣ) −1 μ

其中 w 是组合权重,μ是资产的期望收益,∑是资产收益的协方差,λ是风险 厌恶系数。 当μ=E[R]时,得到无约束条件下的新的资产组合权重向量:

2

益, rf 是无风险利率, σ m 是市场收益方差; wmkt 是各资产的市值权重,也

2

就是市场流通市值权重;协方差矩阵 Σ 一般是用历史收益求得。 B-L 模型中的资产收益有两个特点:一是以本国货币计价,二是超额收益, 即减去本国货币的无风险利率( Black and Litterman(1992) 、 Satchell and Scowcroft (2000))。因此协方差矩阵∑是超额收益的协方差矩阵,∏是先验均 衡超额收益,对于观点收益向量 Q 和后验收益 E[R],也应是超额收益。 Black and Litterman(1992)的文献主要呈现了全球资产配置的实证结果(股票、 债券、货币),没有给出一些参数的详细设法,比如观点误差矩阵Ω、标量τ 等。对于 P 观点矩阵,投资者可以不发表观点,也不需要对所有资产发表观 点。如果是不强烈的观点,量化时降低观点收益后进入收益向量 Q。 我们比较了其他有关 B-L 模型的文献,对隐含均衡收益向量 П、τ、观点误差 的协方差矩阵 Ω 等参数在下文中作以分析。

2.1. 2.2. 2.3. 2.4. 隐含均衡收益向量(П) .............................................................................................................................6 标量(τ) ......................................................................................................................................................7 观点误差矩阵(Ω).....................................................................................................................................8 其他参数 ..................................................................................................................................................9

z

z

z

z

请务必阅读正文之后的免责条款部分

数量化研究

目

录

1. B-L 模型核心思想 .............................................................................................................................3 2. B-L 模型参数估计 .............................................................................................................................5

请务必阅读正文之后的免责条款部分

3 of 15

数量化研究

图 1 B-L 模型思路

数据来源:Adzorek, “A step-by-step guide to the Black-Litterman model”, 2004

B-L 模型最后新形成的后验收益为:

E[ R ] = (τΣ ) + P ' Ω −1 P

本报告包括正文 12 页,图 10 张,表 3 张。

请务必阅读正文之后的免责条款部分

2 of 15

数量化研究

1. B-L 模型核心思想

B-L 模型使用贝叶斯方法,将投资者对于一个或多个资产的预期收益的主观 观点与先验分布下预期收益的市场均衡向量相结合,形成关于预期收益的新 的估计。这个基于后验分布的新的收益向量,可以看成是投资者观点和市场 均衡收益的加权平均。 Black and Litterman (1992)对“均衡”的理解是资产的供求相平衡。“均衡组合” 即市场均衡下的组合, 在他的文献里 (主要将模型应用于全球市场资产配置) , 是市场组合加 80% 货币套保 (market capitalization weights , 80% currency hedged)。 股票、债券和货币等资产的均衡收益是从市场中性为出发点来估计一系列的 超额收益。如果投资者没有特别的观点,那么就可以用这些市场均衡的收益 估计值;如果投资者对某些资产有特别的观点,那么就可以根据观点的信心 水平来调整均衡收益,从而来影响投资组合配置。 马克维兹优化会出现不合情理的配置:无限制条件下,会出现对某些资产的 强烈卖空,当有卖空限制时,某些资产的配置为零,同时在某些小市值资产 配有较大的权重。问题的原因有:(1)期望收益非常难以估计,一个标准的 优化模型,需要对所有资产都有收益估计,因此投资者就会基于他们常用的 历史收益和一系列假设条件进行估计,导致不正确估计的产生。(2)组合权 重对收益估计的变动非常敏感。(3)传统模型无法区分不同可信度的观点, 观点不能很好被模型所表达。 B-L 模型在均衡收益基础上通过投资者观点修正了期望收益,使得马克维兹 组合优化中的期望收益更为合理,而且还将投资者观点融入进了模型,在一 定程度上是对马克维兹组合理论的改进。

请务必阅读正文之后的免责条款部分

5 of 15

数量化研究

2.1. 隐含均衡收益向量(П)

隐含均衡收益可以看成是市场均衡时的收益,Black and Litterman (1992)在进 行全球资产配置时证明了用以下方法来估计均衡收益都有缺陷,理由如下: (1)历史平均超额收益(Historical Averages)。问题:非中性,因为高配过去 高收益的资产和低配过去低收益的资产。 (2)不同市场某个资产的超额收益的均值(Equal Means)。问题:忽略了不同 市场的不同风险水平。 (3)风险调整后的不同市场某个资产的超额收益的均值(Risk-Adjusted Equal Means)。假设不同资产具有相同单位风险上的超额收益(比如债券和股票具 有相同单位风险上的超额收益),风险用波动性衡量。问题:没有考虑这些 资产之间的相关性。 根据 CAPM 模型,资本市场均衡是资产按市场组合权重配置,按 Markowitz 收益-方差最优化过程,资产组合权重为市场权重,来进行逆优化,就可以求 得隐含均衡收益。 正优化:

金融工程 数量化研究

数量化研究

2008.12.1

资产配置之 B-L 模型Ⅰ:理论篇

蒋瑛琨

¾

杨喆

B-L模型参数估计 B-L模型约束条件 业绩与风险衡量