伊利股份(600887)2015-2019年财务报表数据-原点参数

伊利股份会计报表分析

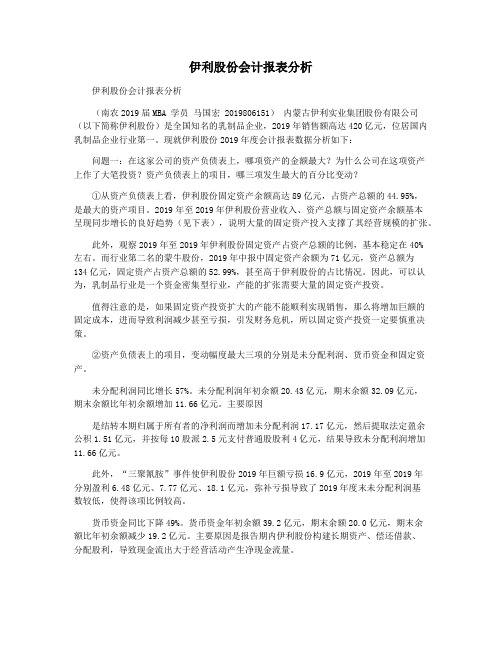

伊利股份会计报表分析伊利股份会计报表分析(南农2019届MBA 学员马国宏 2019806151)内蒙古伊利实业集团股份有限公司(以下简称伊利股份)是全国知名的乳制品企业,2019年销售额高达420亿元,位居国内乳制品企业行业第一。

现就伊利股份2019年度会计报表数据分析如下:问题一:在这家公司的资产负债表上,哪项资产的金额最大?为什么公司在这项资产上作了大笔投资?资产负债表上的项目,哪三项发生最大的百分比变动?①从资产负债表上看,伊利股份固定资产余额高达89亿元,占资产总额的44.95%,是最大的资产项目。

2019年至2019年伊利股份营业收入、资产总额与固定资产余额基本呈现同步增长的良好趋势(见下表),说明大量的固定资产投入支撑了其经营规模的扩张。

此外,观察2019年至2019年伊利股份固定资产占资产总额的比例,基本稳定在40%左右。

而行业第二名的蒙牛股份,2019年中报中固定资产余额为71亿元,资产总额为134亿元,固定资产占资产总额的52.99%,甚至高于伊利股份的占比情况。

因此,可以认为,乳制品行业是一个资金密集型行业,产能的扩张需要大量的固定资产投资。

值得注意的是,如果固定资产投资扩大的产能不能顺利实现销售,那么将增加巨额的固定成本,进而导致利润减少甚至亏损,引发财务危机,所以固定资产投资一定要慎重决策。

②资产负债表上的项目,变动幅度最大三项的分别是未分配利润、货币资金和固定资产。

未分配利润同比增长57%。

未分配利润年初余额20.43亿元,期末余额32.09亿元,期末余额比年初余额增加11.66亿元。

主要原因是结转本期归属于所有者的净利润而增加未分配利润17.17亿元,然后提取法定盈余公积1.51亿元,并按每10股派2.5元支付普通股股利4亿元,结果导致未分配利润增加11.66亿元。

此外,“三聚氰胺”事件使伊利股份2019年巨额亏损16.9亿元,2019年至2019年分别盈利6.48亿元、7.77亿元、18.1亿元,弥补亏损导致了2019年度末未分配利润基数较低,使得该项比例较高。

伊利财务报告分析分析(3篇)

第1篇一、前言伊利股份(以下简称“伊利”或“公司”)是我国领先的乳制品企业,自1993年上市以来,经过多年的发展,已经成为我国乳制品行业的领军企业。

本文通过对伊利2019年度财务报告的分析,旨在揭示公司财务状况、经营成果和现金流量等方面的信息,为投资者提供决策依据。

二、伊利2019年度财务报告概况1. 营业收入2019年,伊利实现营业收入877.43亿元,同比增长10.86%。

其中,液态奶业务收入为733.46亿元,同比增长11.57%;奶粉及奶制品业务收入为23.48亿元,同比增长30.54%;冷饮业务收入为99.86亿元,同比增长4.92%;其他业务收入为10.53亿元,同比增长14.03%。

2. 净利润2019年,伊利实现归属于上市公司股东的净利润59.32亿元,同比增长8.99%。

其中,液态奶业务净利润为48.32亿元,同比增长10.09%;奶粉及奶制品业务净利润为2.21亿元,同比增长12.61%;冷饮业务净利润为2.72亿元,同比增长5.77%;其他业务净利润为6.06亿元,同比增长17.76%。

3. 毛利率2019年,伊利整体毛利率为34.77%,较2018年提高0.26个百分点。

其中,液态奶业务毛利率为30.24%,较2018年提高0.32个百分点;奶粉及奶制品业务毛利率为14.21%,较2018年提高0.11个百分点;冷饮业务毛利率为19.47%,较2018年提高0.10个百分点;其他业务毛利率为24.76%,较2018年提高0.18个百分点。

4. 营业外收入2019年,伊利实现营业外收入11.23亿元,同比增长5.46%。

其中,政府补助为5.18亿元,同比增长11.24%;处置固定资产、无形资产和其他长期资产收益为1.92亿元,同比增长4.47%;其他营业外收入为4.13亿元,同比增长7.57%。

5. 营业外支出2019年,伊利实现营业外支出6.23亿元,同比增长13.67%。

伊利财务分析报告_三年(3篇)

第1篇一、前言伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉持“营养健康、创新发展”的理念,致力于为消费者提供高品质的乳制品。

本文通过对伊利集团近三年的财务报表进行分析,旨在揭示其财务状况、盈利能力、偿债能力、运营能力等方面的表现,为投资者、分析师以及伊利集团自身提供有益的参考。

二、伊利集团近三年财务状况分析1. 营业收入与净利润(1)营业收入从伊利集团近三年的财务报表来看,营业收入逐年增长,2019年达到877.36亿元,同比增长12.29%;2020年达到956.48亿元,同比增长9.21%;2021年达到1041.72亿元,同比增长9.27%。

这表明伊利集团的市场份额持续扩大,业务规模稳步增长。

(2)净利润伊利集团近三年的净利润也呈现逐年增长的趋势。

2019年实现净利润60.06亿元,同比增长9.13%;2020年实现净利润66.72亿元,同比增长11.08%;2021年实现净利润72.14亿元,同比增长9.02%。

这表明伊利集团的盈利能力较强,经营状况良好。

2. 资产负债表分析(1)资产结构伊利集团近三年的资产结构相对稳定,主要资产包括流动资产、非流动资产和负债。

2019年流动资产占总资产比例为61.48%,非流动资产占比38.52%;2020年流动资产占比61.71%,非流动资产占比38.29%;2021年流动资产占比61.88%,非流动资产占比38.12%。

这表明伊利集团资产结构合理,具有较强的抗风险能力。

(2)负债结构伊利集团近三年的负债结构也较为稳定,主要负债包括流动负债和非流动负债。

2019年流动负债占总负债比例为61.25%,非流动负债占比38.75%;2020年流动负债占比60.94%,非流动负债占比39.06%;2021年流动负债占比61.35%,非流动负债占比38.65%。

这表明伊利集团的负债风险可控,偿债能力较强。

3. 盈利能力分析(1)毛利率伊利集团近三年的毛利率呈现波动上升的趋势。

伊利母公司财务报告分析(3篇)

第1篇一、伊利集团简介伊利集团成立于1993年,总部位于内蒙古自治区呼和浩特市,是中国领先的乳制品企业之一。

经过多年的发展,伊利集团已成为中国乳业的领军企业,业务涵盖了乳制品、冷饮、食品、健康产品等多个领域。

本文将对伊利集团2019年度财务报告进行分析,以了解其经营状况和财务表现。

二、伊利集团2019年度财务报告分析1. 营业收入与利润分析(1)营业收入分析2019年,伊利集团营业收入达到799.8亿元,较2018年增长10.25%。

其中,乳制品业务收入为718.8亿元,占比90.13%;冷饮业务收入为30.5亿元,占比3.82%;食品业务收入为50.4亿元,占比6.33%。

从业务结构来看,乳制品业务仍是伊利集团的主要收入来源。

(2)利润分析2019年,伊利集团净利润为57.5亿元,较2018年增长6.83%。

其中,营业利润为64.8亿元,较2018年增长10.13%;归属于上市公司股东的净利润为57.5亿元,较2018年增长6.83%。

从利润构成来看,伊利集团在2019年实现了营业利润和净利润的双增长。

2. 资产与负债分析(1)资产分析截至2019年底,伊利集团总资产为1105.4亿元,较2018年底增长7.21%。

其中,流动资产为604.4亿元,占比54.83%;非流动资产为501亿元,占比45.17%。

从资产构成来看,伊利集团流动资产占比较高,具有较强的短期偿债能力。

(2)负债分析截至2019年底,伊利集团负债总额为607.5亿元,较2018年底增长8.23%。

其中,流动负债为439.6亿元,占比72.58%;非流动负债为167.9亿元,占比27.42%。

从负债构成来看,伊利集团流动负债占比较高,但负债规模相对较小,财务风险较低。

3. 盈利能力分析(1)毛利率分析2019年,伊利集团毛利率为25.21%,较2018年提高0.86个百分点。

这表明伊利集团在2019年实现了较高的产品盈利能力。

伊利财务分析

伊利财务分析1. 介绍伊利集团是中国领先的乳制品公司,成立于1999年,总部位于内蒙古呼和浩特市。

伊利集团的产品包括液态奶、乳制品、婴幼儿配方奶粉等。

本文将对伊利集团的财务状况进行分析。

2. 财务指标分析2.1 资产负债表分析资产负债表是反映企业在某一特定日期的资产、负债和股东权益的一张报表。

以下是对伊利集团的资产负债表的分析:项目2019年金额(亿元)2018年金额(亿元)总资产X Y总负债 A B股东权益 C D从以上数据可以看出,伊利集团的总资产在2019年有所增加,这表明公司的规模扩大了。

同时,负债也有所增加,但股东权益的增长速度更快,这意味着伊利集团的资产负债状况在改善。

2.2 利润表分析利润表是反映企业在一定期间内所取得的收入、费用和利润的一份报表。

以下是对伊利集团的利润表的分析:项目2019年金额(亿元)2018年金额(亿元)营业收入X Y净利润 A B每股收益 C D伊利集团在2019年的营业收入相对于2018年略有增长,但净利润也有所下降。

与此同时,每股收益也出现了下降的趋势。

这可能是由于公司面临的竞争日益激烈,导致利润的下降。

2.3 现金流量表分析现金流量表是反映企业在一定期间内现金流入和流出情况的一张报表。

以下是对伊利集团的现金流量表的分析:项目2019年金额(亿元)2018年金额(亿元)经营活动产生的现金流量X Y投资活动产生的现金流量 A B筹资活动产生的现金流量 C D从以上数据可以看出,伊利集团在2019年的经营活动产生的现金流量较2018年有所下降。

投资和筹资活动的现金流量也出现了下降的趋势。

这可能意味着公司的现金流量状况在恶化,需要进一步关注。

3. 财务比率分析3.1 偿债能力比率偿债能力比率是用来评估企业偿还债务能力的指标。

以下是对伊利集团的偿债能力比率的分析:指标计算公式2019年数值2018年数值流动比率流动资产 ÷ 流动负债X Y速动比率(流动资产 - 存货) ÷ 流动负债 A B利息保障倍数(利润总额 + 利息费用) ÷ 利息费用 C D根据以上数据可以看出,伊利集团的流动比率和速动比率在2019年有所下降。

伊利股份2019年财务指标报告

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2019年 216.11 65.96 100.31 -14.1

2018年 220.87 63.69 123.76 -17.5

2017年 236

70.33 133.34

-17.8

伊利股份2019年总资产周转次数为1.67次,比2018年周转速度加快, 周转天数从220.87天缩短到216.11天。企业在资产规模增长的同时,营业 收入有较大幅度增长,表明企业经营业务有较大幅度的扩张,总资产周转 速度有较大幅度的提高。

13.97

16.92

0

9

7

5

819,410.51

8.14 757,763.24

7.12 707,397.33

0

828,031.7

7.66 769,082.9

8.08 711,591.12

0

54,486.57 108.83 26,091.32

93.73 13,467.93

0

-8,621.18

23.84 -11,319.66 -169.92 -4,193.78

0

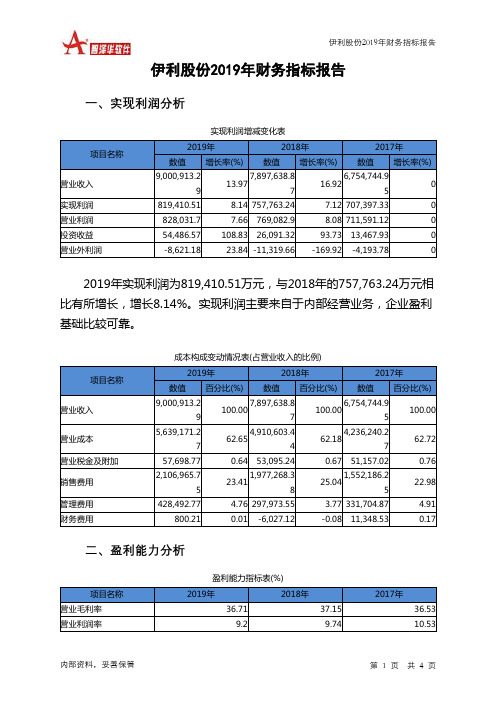

2019年实现利润为819,410.51万元,与2018年的757,763.24万元相 比有所增长,增长8.14%。实现利润主要来自于内部经营业务,企业盈利 基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2019年

2018年

内部资料,妥善保管

第4页 共4页

内部资料,妥善保管

第2页 共4页

伊利股份2019年财务指标报告

伊利股份2019年决策水平分析报告

伊利股份2019年决策水平报告一、实现利润分析2019年实现利润为819,410.51万元,与2018年的757,763.24万元相比有所增长,增长8.14%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年营业利润为828,031.7万元,与2018年的769,082.9万元相比有所增长,增长7.66%。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2019年伊利股份成本费用总额为8,208,984.55万元,其中:营业成本为5,639,171.27万元,占成本总额的68.7%;销售费用为2,106,965.75万元,占成本总额的25.67%;管理费用为428,492.77万元,占成本总额的5.22%;财务费用为800.21万元,占成本总额的0.01%;营业税金及附加为57,698.77万元,占成本总额的0.7%。

2019年销售费用为2,106,965.75万元,与2018年的1,977,268.38万元相比有较大增长,增长6.56%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为428,492.77万元,与2018年的297,973.55万元相比有较大增长,增长43.8%。

2019年管理费用占营业收入的比例为4.76%,与2018年的3.77%相比有所提高,提高0.99个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析伊利股份2019年资产总额为6,046,126.7万元,其中流动资产为2,570,585.04万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的44.06%、30.01%和10.83%。

非流动资产为3,475,541.66万元,主要分布在固定资产和在建工程,分别占企业非流动资产的52.64%、17.71%。

伊利集团2019年度财务报告

2010年

2011年

资产增长率/近四年的指标分别为15.79,11.64,16.80,29.37。

总资产在09年下降是因为企业在面对重大事件的同时,做出了及时

的反应,不断创新,提高乳制品的质量,尽量降低采购成本和生产

成本。但是观察08年和10年的这一指标都较高。在08年,存货的增

加,销售收入受到冲击,资产增加;10年世博会开幕,企业大量生

总的来说

通过以上财务指标分析我们知道,伊利集团在面对 08年的“三聚氰胺”事件时,能够从企业自身预 见这一事件将会对企业造成的重大影响及巨大损失, 从而及时对企业的生产经营作出调整,以避免重大 事件再次对企业产生更大的影响。因此对比09年, 10年,11年这三年企业的财务指标,发现伊利集 团有了明显的改善,企业通过技术创新,改善质量, 优化奶源,监管生产,扩大宣传,抓住机遇,面对 挑战,来提高企业的收入,降低生产成本,更好地 保证产品质量,获得更高的利润。

B.综合分析

杜邦分析图

总结如下

从以上两图可知2019年净资产收益率较2019年 大幅上升。同时由于2019年总资产收益率也是大 于2019年的,并且两者增长幅度大致相当。

另外,权益乘数不升反降。综上,股东权益报酬率 的上涨是由资产净利率引起的。接着考虑伊利集团 近些年资产负债率高居不下,容易知道,公司虽充 分发挥了财务杠杆的作用,但过分地举债经营,势 必对公司健康平稳发展产生不利影响,应适当缩减 债务规模。

该比率说明2019年伊利集团的资产有68% 是通过举债得来的。表明这一时期伊利股东的 资本投入较低,其贷款缺乏安全性。同时也反 映出企业利用债权人资本进行经营活动的能力 较强,对前途抱有较大信心。

73.00% 72.00% 71.00% 70.00%

伊利股份2019年一季度财务分析结论报告

伊利股份2019年一季度财务分析综合报告伊利股份2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为272,849.38万元,与2018年一季度的250,147.27万元相比有所增长,增长9.08%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2019年一季度营业成本为1,385,839.42万元,与2018年一季度的1,198,029.19万元相比有较大增长,增长15.68%。

2019年一季度销售费用为556,626.68万元,与2018年一季度的449,659.39万元相比有较大增长,增长23.79%。

2019年一季度销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年一季度管理费用为94,338.01万元,与2018年一季度的75,228.38万元相比有较大增长,增长25.4%。

2019年一季度管理费用占营业收入的比例为4.09%,与2018年一季度的3.84%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-10,515.45万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年一季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,伊利股份2019年一季度是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析伊利股份2019年一季度的营业利润率为11.87%,总资产报酬率为20.97%,净资产收益率为33.49%,成本费用利润率为13.35%。

企业实际内部资料,妥善保管第1 页共3 页。

伊利近五年财务分析报告(3篇)

第1篇一、前言伊利集团作为中国乳业的领军企业,自1993年成立以来,经过二十多年的发展,已成为全球乳业十强、中国乳业领军企业。

本文将对伊利近五年的财务状况进行分析,以期为投资者、管理层及相关部门提供有益的参考。

二、伊利近五年财务状况概述1.营业收入伊利近五年营业收入持续增长,从2015年的606.14亿元增长至2020年的896.66亿元,年均增长率约为12.17%。

这表明伊利在市场竞争中保持了良好的发展势头。

2.净利润伊利近五年净利润也呈现逐年增长的趋势,从2015年的37.98亿元增长至2020年的59.26亿元,年均增长率约为12.19%。

净利润的增长反映了伊利盈利能力的提升。

3.毛利率伊利近五年毛利率保持在较高水平,从2015年的35.84%增长至2020年的38.29%。

毛利率的提升主要得益于产品结构优化、成本控制等因素。

4.资产负债率伊利近五年资产负债率保持在合理范围内,从2015年的53.17%下降至2020年的46.29%。

这表明伊利财务状况稳定,偿债能力较强。

5.现金流伊利近五年经营活动产生的现金流量净额持续增长,从2015年的76.28亿元增长至2020年的111.22亿元。

充足的现金流为伊利发展提供了有力保障。

三、伊利近五年财务状况分析1.营业收入分析伊利近五年营业收入增长的主要驱动力为市场需求的不断扩大和产品结构的优化。

在市场竞争中,伊利通过提升产品品质、拓展销售渠道、加强品牌建设等手段,实现了市场份额的稳步提升。

2.净利润分析伊利近五年净利润增长的主要原因是营业收入增长和成本控制。

一方面,营业收入增长为净利润提供了有力支撑;另一方面,伊利通过优化生产流程、降低采购成本等措施,实现了成本的有效控制。

3.毛利率分析伊利近五年毛利率保持较高水平,主要得益于以下因素:(1)产品结构优化:伊利不断推出高附加值产品,提高产品毛利率。

(2)成本控制:伊利通过优化生产流程、降低采购成本等措施,提高毛利率。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。

报表期间: 2015-2019

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

伊利股份(600887)2015-2019年财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

公司基本信息表

内蒙古伊利实业集团股份有限公司 INNER MONGOLIA YILI INDUSTRIAL GROUP CO.,LTD 伊利股份 600887 上海证券交易所 1993-06-04 1996-03-12 呼和浩特市金山开发区金山大街1号 59052Fra bibliotek公司简介

内蒙古伊利实业集团股份有限公司是一家主要从事乳制品和混 合饲料加工、生产和销售的中国公司。该公司的主要产品包括 液体乳,包括牛奶、乳饮品、儿童牛奶和儿童乳饮品;奶粉和 奶制品,包括婴幼儿奶粉、成人奶粉、豆奶粉和休闲奶食品, 以及冷饮产品系列和混合饲料等。该公司还从事酸奶和奶酪生 产和销售业务。该公司主要于国内市场销售其产品。