金融产品类电子商务案例分析——以中国建设银行为例

银行业供应链金融业务问题分析——以中国建设银行为例

金融实务 Financial Practice【摘要】为了更好地维护供应链运转,提升效率减少成本,供应链融资的金融产品已经成为各方关注的重点。

文章通过分析中国建设银行供应链金融的发展现状,探究中国建设银行开展供应链金融业务中存在的问题,并提出了为应对中国建设银行供应链金融业务问题的建议,希望有助于我国供应链金融业务发展。

【关键词】供应链金融;供应链;核心企业;中小 企业【中图分类号】F832.33从2011年开始,央行实施稳健货币政策,中国建设银行受此政策限制,能够发放的贷款数量减少,不过还可以通过例如票据这类型的延期支付工具来替代,这其实变相地强化企业对企业的信任。

因为受信贷规模限制,所以供应链金融的业务得到很大的重视。

供应链管理能产生巨大的利益让企业得以生存和发展,中国建设银行和企业能够通过供应链金融实现共赢。

供应链金融,是为企业提供融资信贷的渠道,同样也是银行的一项重要信贷业务。

具体来说就是银行为一条供应链中的核心企业提供贷款、结算以及理财等业务,与此同时向其上下游企业也提供服务和金融产品的一种融资模式。

一、中国建设银行供应链金融发展现状中国建设银行是一家大型股份制商业银行。

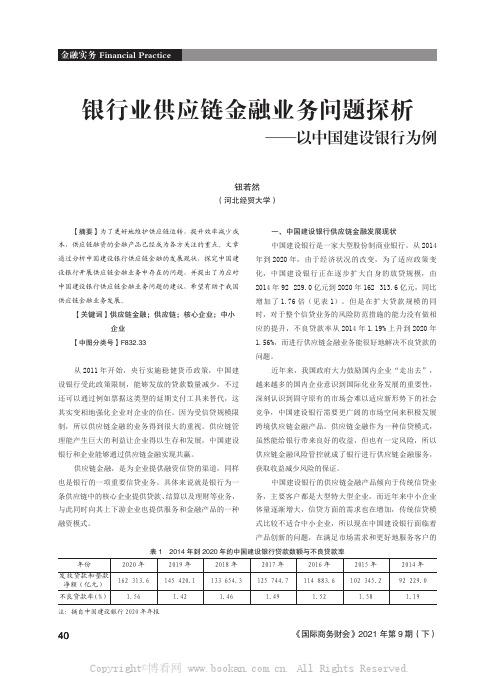

从2014年到2020年,由于经济状况的改变,为了适应政策变化,中国建设银行正在逐步扩大自身的放贷规模,由2014年92 229.0亿元到2020年162 313.6亿元,同比增加了1.76倍(见表1)。

但是在扩大贷款规模的同时,对于整个信贷业务的风险防范措施的能力没有做相应的提升,不良贷款率从2014年1.19%上升到2020年1.56%,而进行供应链金融业务能很好地解决不良贷款的 问题。

近年来,我国政府大力鼓励国内企业“走出去”,越来越多的国内企业意识到国际化业务发展的重要性,深刻认识到固守原有的市场会难以适应新形势下的社会竞争,中国建设银行需要更广阔的市场空间来积极发展跨境供应链金融产品。

供应链金融作为一种信贷模式,虽然能给银行带来良好的收益,但也有一定风险,所以供应链金融风险管控就成了银行进行供应链金融服务,获取收益减少风险的保证。

中国建设银行金融服务案例

中国建设银行金融服务案例

中国建设银行(China Construction Bank,简称CCB)是中国

四大国有商业银行之一,也是全球最大的银行之一。

以下是中国建设银行金融服务的一些案例:

1. 个人金融服务:中国建设银行为个人客户提供多种金融服务,包括储蓄账户、信用卡、个人贷款等。

客户可以通过手机银行、网上银行等方式办理各种业务,如转账汇款、查询余额、购买理财产品等。

2. 企业金融服务:中国建设银行为企业客户提供全方位的金融服务,包括企业账户管理、贷款融资、国际结算、电子商务等。

例如,企业客户可以通过建行提供的电子商务平台,实现线上销售和收款功能。

3. 投资理财服务:中国建设银行提供多种投资理财产品,如基金、理财产品等。

客户可以根据自己的风险承受能力和投资需求选择适合的产品,实现资产增值。

4. 国际金融服务:中国建设银行在国际金融领域也有较强的实力和影响力。

该银行为国际客户提供跨境汇款、外汇交易、贸易融资等服务,同时也参与全球金融市场的交易和投资。

5. 数字化金融服务:中国建设银行积极推动数字化转型,在金融科技领域取得了一系列成果。

该银行创新推出了手机银行、网上银行、智能柜员机等产品,提供更加便捷和智能的金融服务。

这些案例展示了中国建设银行在金融服务领域的全面能力与创新实践,不仅满足了客户的金融需求,同时也促进了中国金融行业的发展。

银行营销案例

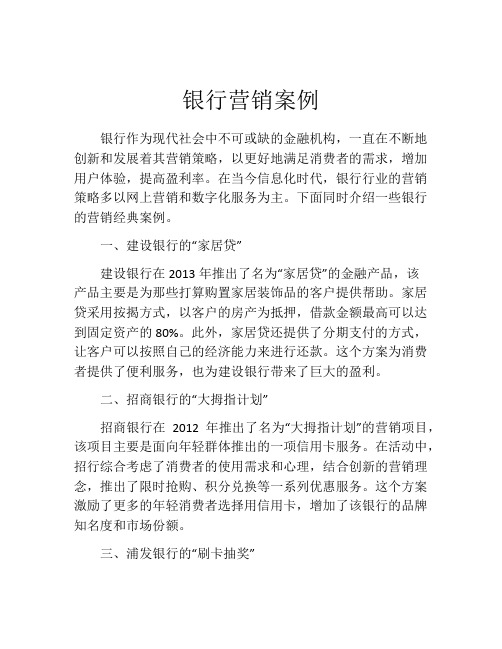

银行营销案例银行作为现代社会中不可或缺的金融机构,一直在不断地创新和发展着其营销策略,以更好地满足消费者的需求,增加用户体验,提高盈利率。

在当今信息化时代,银行行业的营销策略多以网上营销和数字化服务为主。

下面同时介绍一些银行的营销经典案例。

一、建设银行的“家居贷”建设银行在2013年推出了名为“家居贷”的金融产品,该产品主要是为那些打算购置家居装饰品的客户提供帮助。

家居贷采用按揭方式,以客户的房产为抵押,借款金额最高可以达到固定资产的80%。

此外,家居贷还提供了分期支付的方式,让客户可以按照自己的经济能力来进行还款。

这个方案为消费者提供了便利服务,也为建设银行带来了巨大的盈利。

二、招商银行的“大拇指计划”招商银行在2012年推出了名为“大拇指计划”的营销项目,该项目主要是面向年轻群体推出的一项信用卡服务。

在活动中,招行综合考虑了消费者的使用需求和心理,结合创新的营销理念,推出了限时抢购、积分兑换等一系列优惠服务。

这个方案激励了更多的年轻消费者选择用信用卡,增加了该银行的品牌知名度和市场份额。

三、浦发银行的“刷卡抽奖”浦发银行在2011年推出了名为“刷卡抽奖”的活动,该活动通过网络和实体店面相结合的方式组织起来,以激励客户使用银行的信用卡。

活动中,客户只需使用银行信用卡进行消费即可参加抽奖,活动奖品包括旅游机票、电子产品等,吸引了众多消费者的关注和参与。

这个方案成功地鼓励了用户选择使用银行信用卡,提高了用户体验,优化了服务质量,也为浦发银行创造了大量的经济效益。

四、中国银行的“金融小知识问答”中国银行的“金融小知识问答”活动,是针对广大消费者的一个金融知识普及活动。

该活动集合了银行的学术团队,采用新闻联播、报纸等多种形式,向消费者普及金融知识,强化金融意识。

活动中,参与者可以通过回答问题来获取一定的奖励,奖励包括现金、银行存款等。

中国银行的这一行动,不仅提高了消费者的金融素养,也提高了银行在消费者心中的声誉。

建行电子银行案例分析

中国建设银行()

中国建设银行()

五、建行电子银行功能分析

手机银行:手机快捷查询 手机到手机转账 手机信用卡还款 手机跨行转账 手机股市 手机缴费等功能。只需将手机号与建行账户绑定,就能让我们的手 机成为一个掌上的银行柜台,随时随地体验各项金融服务。 短信金融服务:服务功能 开通流程 申请开通 申请注销 等功能。通过建设 银行短信平台,并依托建行业务系统,以手机短信的方式为客户提供的建行 相关金融信息通知的服务。 自助银行:使用自动取款机、自动存款机、存取款一体机、自助服务终端、 外币兑换机、夜间存款机(也称夜间金库)等专用电子设备。不受银行营业 时间和空间的局限,具有方便、灵活、保密性良好的特点。 家居银行:服务功能 申办流程 特点优势等功能。通过家居银行不仅可以实 时缴纳有线电视费用,还可享受建设银行为我们提供的多项银行服务,体验 数字化生活的乐趣。

96年底到98年初:省级 (一级分行)网络建成, 前台业务实现多元化,管 理信息建立 中国建设银行()

四、建行电子银行内容

自1998年3月,中国银行在国内率先开通了网上银行服务。 1999年4月,建设银行启动了网上银行,并在我国的北京、 广州、四川、深圳、重庆、宁波和青岛进行试点,这标志 着我国网上银行建设迈出了实质性的一步。近年来,建行 陆续推出网上银行,开通了网上支付、网上自助转账和网 上缴费等业务,初步实现了真正的在线金融服务。 最终形成了主要包括网上银行、电话银行、手机银行、 自助银行以及其他离柜业务。

中国建设银行()

六、建行电子银行的挑战及总结

通过建行电子银行案例分析,我们了解到建设银行网 上银行作为一个新兴事物,经过近几十年的发展,已经 初具规模。既有优势,也有不足之处。在未来发展中机 遇与压力并存,因此我国网上银行必须加快技术革新伐, 同时从客户需求出发,创新金融产品,真正实践“以客 为中心”的经营理念,围绕建设“国内领先,国际一流” 电子银行发展战略!!!

商业银行业务创新案例研究

商业银行业务创新案例研究近年来,随着科技的迅猛发展以及金融行业的不断改革,商业银行业务创新成为了各大银行追求竞争优势的焦点。

本文将以实际案例为基础,探讨几个商业银行在业务创新方面所取得的成功经验。

案例一:移动支付的普及——中国工商银行中国工商银行积极响应金融科技的浪潮,利用移动互联网技术推出了自己的移动支付服务——工银融e购。

该服务通过手机客户端实现了便捷的支付方式,用户可以在手机上完成轻松快捷的支付操作。

与此同时,工商银行与各大电商合作,推出了一系列的移动支付活动,吸引了大量消费者使用工银融e购进行购物支付。

通过该创新服务,工商银行积累了大量用户数据,为后续的精准营销提供了宝贵的信息支持。

案例二:智能客服的引入——招商银行招商银行率先引入了智能客服系统,通过人工智能技术实现了自动化客户服务。

该系统能够根据客户的问题智能回答,提供更加便捷高效的服务。

智能客服系统的引入减少了客户等待时间,并且可以随时随地与客户进行交流,大大提升了客户满意度。

此外,招商银行还通过智能客服系统进行客户画像的建立,为产品推荐及精准营销提供了有力的支持。

案例三:金融科技创新的示范——德意志银行德意志银行积极推动金融科技的创新,通过开放API接口,与各类金融科技公司进行合作,共同推出一系列创新的金融产品。

该行与第三方支付机构合作,推出了便捷的手机银行App,使用户可以随时随地使用手机进行银行业务操作。

此外,德意志银行还与互联网科技公司合作推出了个性化投资咨询服务,通过大数据分析和算法模型,为用户提供更加精准的投资建议。

案例四:共享经济的发展——中国建设银行中国建设银行积极探索与共享经济的结合,通过与共享经济平台进行战略合作,推出了一系列的金融服务。

该行与共享单车企业合作推出了“建行单车”,用户可以直接通过建行App进行注册、借车、还车等操作。

此外,中国建设银行还与其他共享经济平台合作推出了共享汽车、共享办公等金融服务,为共享经济行业的快速发展提供了金融支持。

传统商业银行与互联网金融的竞争与合作研究——以建设银行为例

目录摘要 (1)引言 (3)1我国传统商业银行及互联网金融的发展现状 (3)1.1我国传统商业银行的发展现状 (3)1.1.1强化电子银行业务 (4)1.1.2强化开发平台获客能力 (4)1.1.3拓展互联网融资业务 (4)1.2我国互联网金融的发展现状 (5)1.2.1互联网金融的概念 (5)1.2.2互联网金融的主要模式 (5)1.2.3我国互联网金融的发展成效 (6)1.3传统商业银行与互联网金融的异同点比较 (7)2建设银行与互联网金融的竞争合作关系分析 (8)2.1建设银行与互联网金融的竞争领域 (8)2.1.1活期存款 (8)2.1.2中介支付 (10)2.1.3信贷业务 (11)2.2建设银行与互联网金融的合作领域 (12)2.2.1共同拓展客户资源 (12)2.2.2共同扩大金融覆盖范围 (13)2.2.3共建信用评价体系 (14)2.2.4共同实现效益多元化 (15)3建设银行发展互联网金融面临的问题 (16)3.1互联网金融变革意识不强 (16)3.2内部业务流程繁琐 (16)3.3信用风险防控环境薄弱 (16)3.4金融服务质量有待提升 (17)4建设银行发展互联网金融的对策分析 (17)4.1重视互联网金融变革,建设全方位金融生态圈 (17)4.2优化内部业务流程,提升内部管理水平 (18)4.3共建信用评价体系,完善风险控制机制 (18)4.4重视客户服务体验,提升服务质量 (19)结语 (19)参考文献 (21)传统商业银行与互联网金融的竞争与合作研究摘要:伴随互联网的快速普及和发展,互联网金融已成为一种重要的新型金融模式,互联网金融凭借自身处理能力强、业务成本低、便捷高效等特点,改变了人们的金融消费方式,也打破了传统金融机构的经营模式。

商业银行作为传统金融的代表,一定要顺应当前金融变革的形势,从互联网金融发展中汲取经验,借助互联网金融的技术和理念,创新业务模式,在于互联网金融的竞争与合作中,积极发展互联网金融,建立新型银行线上服务平台,实现自身的持续、快速发展。

中国建设银行电商平台一村一品(中国建设银行电商平台一村一品三品一标)

中国建设银行电商平台一村一品(中国建设银行电商平台一村一品三品一标)中国建设银行电商平台一村一品中国的大力扶贫工作一直备受关注,其中电商扶贫更是备受瞩目。

中国建设银行电商平台一村一品三品一标正是一个很好的例子。

一村一品,是指在一个村庄里,选取该村庄最具特色的产品进行推广和销售。

这不仅可以带动当地的经济发展,还能够让全国各地的消费者品尝到当地的美味佳肴,了解当地的文化特色,提升当地的知名度和美誉度。

中国建设银行电商平台一村一品三品一标正是在这样的背景下应运而生。

该平台是由中国建设银行打造的一个电商平台,旨在帮助贫困地区的农产品进行销售,促进当地的经济发展。

一村一品是该平台的核心理念。

平台上的产品都是来自于贫困地区的农产品,每个村庄只推广自己最具特色的产品。

这样既可以保证质量,又可以提高知名度,吸引更多的消费者。

三品一标则是该平台的核心标准。

三品一标分别是:品种、品质、品牌和标准。

品种就是指产品的种类,品质则是指产品的质量,品牌则是指产品的商标,标准则是指产品的标准化程度。

这样可以保证产品的质量和标准化程度,提高产品的竞争力。

中国建设银行电商平台一村一品三品一标的意义在于,它不仅可以帮助贫困地区的农产品进行销售,还可以提高当地的知名度和美誉度,促进当地的经济发展。

同时,它也可以让消费者品尝到当地的美食,了解当地的文化特色,提高消费者的满意度。

总之,中国建设银行电商平台一村一品三品一标是一个非常好的电商平台,它可以帮助贫困地区的农产品进行销售,促进当地的经济发展。

同时,它也可以让全国各地的消费者品尝到当地的美味佳肴,了解当地的文化特色,提高消费者的满意度。

互联网金融对商业银行盈利能力的影响研究—以建设银行为例

互联网金融对商业银行盈利能力的影响研究——以建设银行为例摘要到目前为止,互联网被认为是人类最伟大的发明,它促进了社会发展,并在几十年内改变了人们的生活方式。

互联网金融是一个基于移动和安全等网络技术整合互联网技术和金融服务的新领域,具有方便,流畅,低成本的优点。

新形式的互联网金融包括第三方支付,虚拟货币,P2P借贷,众筹和互联网销售。

互联网金融的产生和发展具有坚实的理论和实践基础。

金融抑制与金融深化理论、金融功能理论、长尾理论、平台经济学是互联网的理论基础。

近年来,云计算、大数据、社交网络还有搜索引擎等现代通讯技术的发展,为互联网金融的发展奠定了基本的条件。

这让互联网企业能够顺利地提供金融服务,保证了他们金融服务的质量。

个人消费者和小企业金融服务的需求尚未得到满足,这些客户是互联网金融业务发展的主要目标。

互联网金融的飞速发展削弱了商业银行的盈利能力。

互联网金融削弱了中国作为商业银行中介机构的地位,对商业银行资产,负债和中介机构产生了各种影响,减少了收入,削弱了银行的盈利能力。

在互联网金融快速发展的背景下,本文描述了互联网金融的相关理论,互联网金融的现状,商业银行盈利能力降低、提高自身盈利能力、以及面对冲击应作出的改变和应对策略的相关内容进行系统性梳理。

关键词:互联网金融,商业银行,盈利能力Research on the Impact of Internet Finance on the Profitability of Commercial Banks--Take the Construction Bank as an ExampleAbstractSo far, the Internet is regarded as the greatest invention of human beings, it promotes the development of society and changes people's life style in decades. This is an exception. Internet financing is a new area that combines Internet technology and financial services with networktechnologies such as mobility and security, and brings benefits such as convenience, mobility and low cost. New forms of Internet finance include third-party payment, virtual currency, P2P lending, crowdfunding and Internet sales.The emergence and development of online finance is based on the theory and practical basis of health. Financial constraints and nutrition theory, government theory, and networked economics are the theoretical foundations of the Internet. In recent years, the development of cloud computing, big data, social networks, search engines and other modern communication technologies has laid a basic foundation for the development of Internet finance. Therefore, Internet companies can provide financial services and ensure the quality of their financial services.The demand for financial services from individual consumers and small businesses, the main targets of the Internet finance business, has not been met.The rapid growth of the Internet has reduced the profits of commercial banksInternet finance has weakened China's status as a commercial banking intermediary, exerting various influences on commercial bank assets, liabilities and intermediaries, reducing the bank's revenue and weakening the bank's profitability.This paper combines the rapid development of Internet finance and considers the main content of Internet finance theory, the decline of profit orientation ability of urban Banks, the improvement of self-interest orientation ability, the impact change of implementation and the construction of response strategy.Key Words: Internet Banking,Commercial Bank,Profitability目录第1章绪论 (3)1.1 研究背景、目的及意义 (4)1.1.1 研究背景 (4)1.1.2 研究目的 (4)1.1.3 研究意义 (4)1.2文献综述 (1)1.2.1 国外研究现状 (1)1.2.2 国内研究现状 (2)1.2.3 文献述评 (2)第2章互联网金融的基本理论 (3)2.1 互联网金融的概念 (3)2.2 互联网金融的模式 (3)2.2.1 第三方支付 (3)2.2.2 虚拟货币 (3)2.2.3 P2P网络借贷 (3)2.2.4 众筹融资 (3)2.2.5 互联网销售 (4)2.3 互联网金融发展的相关理论 (4)2.3.1 金融抑制和金融深化理论 (4)2.3.2 金融功能理论 (5)2.3.3 长尾理论 (5)2.3.4 平台经济 (6)第3章互联网金融的现状分析 (7)3.1 互联网金融的发展现状 (7)3.1.1 第三方支付发展现状 (7)3.1.2 虚拟货币发展现状 (8)3.1.3 P2P发展现状 (8)3.1.4 众筹融资发展现状 (8)3.2 互联网金融的发展特征 (8)3.2.1 服务具有经济、高效、快捷性 (8)3.2.2 服务对象集中于中小微企业和个人 (9)3.2.3 发展得益于监管缺失,经营风险高 (9)3.2.4 扩张具有盲目性,产品同质化严重 (9)第4章建设银行盈利能力分析研究 (10)4.1对建设银行利息收入的影响............................ 错误!未定义书签。

5个电子商务案例 [电子商务案例分析报告]

5个电子商务案例[电子商务案例分析报告]成绩电子商务案例分析报告学号:姓名:专业:班级:网上支付模式模式案例分析——网上支付模式一.基本情况中国工商银行主要情况: 2016年6月22日,由世界品牌实验室(World Brand Lab)主办的“世界品牌大会”于在北京举行,发布的《中国500最具价值品牌》分析报告,中国工商银行排名第3位。

2016年8月,中国工商银行在2016中国企业500强中,排名第4位。

2017年2月,Brand Finance发布2017年度全球500强品牌榜单,中国工商银行排名第10位。

2017年7月31日《财富》中国500强排行榜发布,中国工商银行排名第7位。

2017年全球1000家大银行排行榜中国工商银行蝉联世界第一。

2018年6月20日,2018年《中国500最具价值品牌》工商银行(3345.61亿元)居第四位。

2018年7月2日,全球权威杂志英国《银行家》发布2018年全球1000家大银行榜单,中国工商银行位列第一位。

中国建设银行主要情况:中国建设银行(简称建设银行或建行,最初行名为中国人民建设银行,1996年3月26日更名为中国建设银行)成立于1954年(甲午年)10月1日,是股份制商业银行,是国有五大商业银行之一。

中国建设银行主要经营领域包括公司银行业务、个人银行业务和资金业务,中国内地设有分支机构14,121 家(2012年),在中国香港、中国台湾和澳大利亚墨尔本等地设有分行,拥有建信基金、建信租赁、建信信托、建信人寿、中德住房储蓄银行、建行亚洲、建行伦敦、建行俄罗斯、建行迪拜、建银国际等多家子公司,为客户提供全面的金融服务。

中国建设银行拥有广泛的客户基础,与多个大型企业集团及中国经济战略性行业的主导企业保持银行业务联系,营销网络覆盖全国的主要地区,于2013年6月末,市值为1,767 亿美元,居全球上市银行第五位。

2016年7月20日,《财富》发布了最新的世界500强排行榜,中国建设银行名列第二十二名。

第三方支付对商业银行的影响——以中国建设银行为例

Financial View金融视线 | MODERN BUSINESS现代商业113第三方支付对商业银行的影响——以中国建设银行为例冀国欣 王麒瑞 莫凡玉 唐小丰中国农业大学烟台研究院 山东烟台 264670一、第三方支付现状(一)运营模式1.独立第三方支付模式。

在独立第三方支付模式下,第三方支付平台仅为用户提供支付系统解决方案与支付服务。

平台在网上交易中独立第三方支付中扮演支付网关的角色。

但与纯网关公司不同,独立第三方支付平台开设了虚拟账户,而虚拟账户可用于收集接受平台服务的商家信息。

在此基础之上,独立第三方支付系统平台便可以以所收集的商家信息为依据,提供支付方式结算管理功能以外的其他增值服务。

汇付天下、拉卡拉便是该种运营模式。

B2B与B2C市场是独立第三方支付平台的主要市场。

与担保支付企业相比,独立第三方支付企业更加灵活。

独立第三方支付企业能够推出个性化的支付方案,方便资金周转,使消费者得到便捷的支付体验。

独立第三方支付平台的线上业务规模小,线下业务规模较大,中国银行的手续费分成以及为客户企业提供定制服务取得的收入是平台收益的重要来源。

图1 独立第三方支付模式摘要:近些年来,互联网技术持续发展、金融机制不断完善,使第三方移动支付得以迅猛发展。

第三方支付的迅速发展使得商业银行的三大基本业务的规模受到重大影响。

这给商业银行带来巨大挑战的同时又使其发展道路上充满了新的机遇。

如何在保证自己优势的情况下,通过改革创新等措施来应对不断发展壮大的第三方支付是当下商业银行发展的主要任务。

在此背景之下,两者达成良好的竞合关系,才能最终实现共赢,使客户的资金得到更有力的保障,并最大限度地维护客户利益。

关键词:第三方支付;商业银行;中国建设银行中图分类号:F832.2 文献识别码:A 文章编号:1673-5889(2020)29-0113-03[24]李树斌,何云,郭明晶.信息披露质量、融资约束与企业研发投入关系的实证分析[J].统计与决策,2017(23):161-164.[25]张嘉望,彭晖,李博阳.地方政府行为、融资约束与企业研发投入[J].财贸经济,2019,40(07):20-35.[26]毕晓方,姜宝强.财务松弛对公司业绩的影响研究——基于融资约束和代理成本的视角[J].商业经济与管理,2010(04):83-90.[27]顾群,翟淑萍,苑泽明.高新技术企业融资约束与R&D投资效率关系研究[J].经济经纬,2012(05):77-81.[28]Martin Hoeg,Michael Gibbertand,David Mazursky.Financial constraints in innovation projects: When is less more[J].Research Policy,2008,37:1382-1391.[29]路春城,吕慧.政府补贴、融资约束与制造业研发投入[J].经济与管理评论,2019,35(04):17-27.[30]何丹.融资约束、R&D投入与企业绩效的相关性研究——基于中国制造业上市公司2009-2013年的经验证据[J].科技与管理,2015,17(05):76-82.[31]Hovakimian G,Titman S.Corporate Investment with Financial Constrains:Sensitivity of Investment to Funds from Voluntary Asset Sales[R].NBER Working Paper Series,2003(38).[32]许敏,朱伶俐,方祯.融资约束、R&D投入与中小企业绩效[J].财会月刊,2017(30):37-43.[33]魏文君,吴蒙.内部控制、融资约束与公司绩效[J].会计之友,2019(21):53-58.作者简介:1.唐洋,天津商业大学会计学院,教授,研究方向:财务与成本管理。