第六章外汇期货和期权交易

远期外汇交易、外汇期货交易与外汇期权交易的比较

两 份 相 反 的 期 货 合 同 除 了 签 约 的对 方 可 能 易 人 和 约定 价 格 可 能不 同外 其 他 内容全 都 一

33

都 提 供 了极 大 的 方 便 当 然 在 以 上 例 子 中 若

样 价 格 的 差 异 给 当事 人 带 来 利 润 或 亏 损 因 此 商品 期 货交 易发 展 到一 定程 度 后 买 卖 双 方 往 往并 非真是 合 同所 载 商 品 的 供 求 者 他 们 只是 就 商 品 的 远 期 价 格 进 行 赌 博

。 , 。

外 汇 期 货 交 易对 这 些 交 易 因 素 都 作 了

, 。

标准 化规 定 不得 变 通

国 际金 融 市 场

(5 ) 履约 保证不 同 远期外 汇 交 易没 有 明

。

芝 加哥 商业 交 易所将 行 之多

,

确的 履 约 保 证 交易 的 一 方是外 汇 银 行 它 实 际 上 是 以 自己 的经 营信 誉作 为履 约 保 证 ; 交 易 的 另 一 方 则 通 常是 与 该 外 汇 银 行 有 经 常 业 务往来 的银行 大企业 和 证券交 易商 他们 实 际 上 也 是 以 自 己 的 信誉 和 在 该 外 汇 银 行 的 存

, 。

签约双方 可 以

同时 远期 外 汇 交 易的存 在 使 得远 期 外 汇 支 出 由不 确 定 变 成 了 确 定

口

,

。

到期 实 施 商 品交 割 也 可 在 合 同到期 前 签 订 一 个相 反 的 合 同 而将 履 约 的义 务转 给 他 人

, 。

这对进

口

商核 算 进

商 品成 本 确 定 销售 价 格 和 进行 利 润 预 算

, , 。 , ,

{财务管理外汇汇率}外汇期货和期权

9月5日 买进4份9月份的瑞士法郎期货 价格:1瑞士法郎=0.7760美元 价值:125000*4*0.7760=388000(美元)

损失:387597-398724=-11127(美元)

盈利:398500-388000=10500(美元)

练习

2009年1月26日,美国某出口商向日本进口商出口一批 货物,2个月后装船交货并获得一笔外汇收入25000万日元, 签约日美元与日元的即期汇率为:

最后 交易 日

意向 首日

03/17 /08

06/16 /08

09/15 /08

12/15 /08

03/16 /09

06/15

/09

03/17 /08

06/16 /08

09/15 /08

12/15 /08

03/16 /09

06/15 /09

交割首日

03/19/08 06/18/08 09/17/08 12/17/08 03/18/09 06/17/09

通过期货空头交易,交易者可以降低因外汇现汇下跌 而给所持有的外汇债权带来的风险。

例1 假设7月5日美国某公司出口了一批商品,2个月后收到500000瑞 士法郎。为防止2个月后瑞士法郎贬值,公司决定利用瑞士法郎(每

份合约125000瑞士法郎)进行套期保值。瑞士法郎的即期汇率和期货

价格以及空头套期保值的操作见下表。

收盘

1.4734 1.4732 1.4741

(三) 单份合约的外币数额

在IMM交易的不同外币币种的期货合约所规定的外币数额是不一样的。如 表6-1所示,单份英镑期货合约规定的英镑数额为62500英镑,而单份加元期货 合约规定的加元数额为100000加元。单份日元期货合约规定的日元数额为 12500000日元。如果一个交易者在IMM市场购买一份英镑期货合约,根据上面 的最新喊价成交,意味着他如果不在该合约到期前对冲离场,那么,他在交割 日就要支付92087.50美元,而获得62500英镑。相反,如果一个交易者在IMM市 场卖出一份英镑期货合约,根据上面的最新喊价成交,意味着他如果不在该合 约到期前对冲离场,那么,他在交割日就要支付62500英镑,而获得92087.50

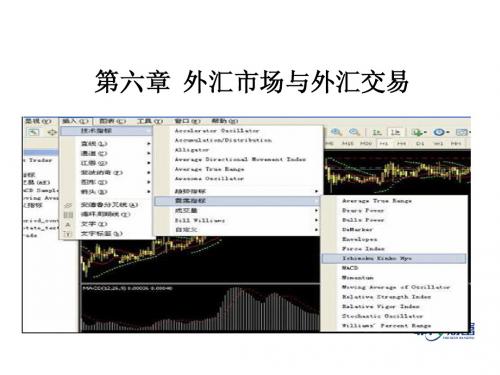

第6章 外汇市场与外汇交易

2.外汇指定银行(Foreign Exchange Bank)

• 外汇指定银行: 由中央银行指定或授权经营外汇业务的商业银行。 包括商业银行和开设在本国的外国商业银行。 • 在银行与客户间的市场: 是客户(公司、个人)的交易对象. 是外汇资金最终供给者和最终需求者的中介。 在银行间的外汇市场: 轧平头寸, 规避汇率风险,或者投机获利. 交易对象:外汇指定银行间 外汇指定银行与中央银行间

■即期外汇交易 ■远期外汇交易 ■掉期交易 ■套汇交易 ■套利交易 ■外币期权交易 ■外币期货交易

一、 即期外汇交易(Spot ExchanTransactions)

• 即期交易:又称现汇交易,是指买卖双方成交后在两 个营业日内办理交割的外汇买卖。 • 营业日:实际交割双方国家内的银行都营业的日子。 如果有一方为休息日,则不能算作营业日。 • 交割:买卖双方履行交易契约的行为。交割日就是履 行交易契约(进行不同货币之间资金划拨)的具体日 期,又称为起息日(Value Date)。起息日可分为当 日起息、明日起息和交易后的第二个工作日起息三种。

5.从外汇交易的区域范围和周转速度看,外汇市场具有空间 的统一性和时间的连续性

国际重要汇市交易时间(北京时间)

•

• • • • • •

惠 灵 悉 东 香 法 兰 克 伦 纽

顿 尼 京 港 福 敦 约

04:00 - 13:00 06:00 - 15:00 08:00 - 15:30 10:00 - 17:00 14:30 - 23:00 15:30 - 00:30 21:00 - 04:00

商业银行 财务公司 外汇经纪人

▼

▼香港外汇市场上的交易可以划分为两大类:

港币和外币的兑换,其中以和美元兑换为主。 美元兑换其它外币的交易。

第六章外汇期权交易

损益

C o Ax B

-π

损益曲线 汇率

从图中可看出:当汇价下跌时,期权的出售

者有无限的风险;当市场汇价上升时,期 权的出售者则可获得收益,但其所得的收 益是有上限的,最大收益就是先前收取的 期权费(C)。

总结四种基本期权交易:

期权购买者和出售者的收益和亏损是不对 称的,即不管是买方期权还是卖方期权, 购买者的收益可能很大,而亏损却是有限 的;出售者正好相反,亏损可能很大,而 收益却是有限的。

化即下跌时,他的收益越来越大且不封顶; 当市场汇率没有按购买期权者预测方向变 化而是上升时,他的损失是有限的,最大 的损失就是先前曾支付的期权费(C)。

4、卖出卖方期权Writing or Selling Put Option

卖方期权的售出者售出一份期权合同后 可以获得一笔期权费,同时承担了一种责 任,即当买入卖方期权者选择履行权利, 他就有责任在到期日之前按协定汇价买入 合同规定的某种外汇。卖方期权的售出者 的损益状况可用下图来表示。

损益

C

B

o

x A 汇率

-π - - - - - - - - - - - -

损益曲线

当市场汇率朝着出售者预测方向变动即下跌

时,出售者获得的收益就越大;不过其最 大收益就是收取的期权费(C);但当市场汇 率看涨时,出售期权者的收益将递减,在 汇率超过OA水平时,出售期权者就从收益 转为亏损,而且随着汇率的继续上升,亏 损将越来越大,而且不封顶。

(2)欧式期权(European style Option): 只能在 到期日行使的期权为欧式期权。

3、按交易场所不同划分

(1)场内交易期权

(2)场外交易期权

4、按期权执行价格与即期汇率的关系来划分 (1)实值期权(ITM):是看涨期权(看跌期

外汇期货与期权交易

二、期货市场的结构

买方 卖方

佣金商 (非交易所会员)

场内经纪人 (非清算所会员)

佣金商 (交易所会员)

场内经纪人 (清算所会员)

佣金商 (交易所会员)

场内经纪人 (清算所会员)

佣金商 (非交易所会员)

场内经纪人 (非清算所会员)

(买方) (卖方) (卖方) (买方)

清

算

所

三、外汇期货市场的主要特点

买入对冲

例:某年6月份,美国一进口商预期3个月后支付 货款DM500,000,现汇市场汇率DM1=$ 0.50000

时期 6月份 现 汇 市 场 外汇期货市场 市场行情:DM1=$0.5000。已 期货行情:DM1=$0.5200。购入4份 知9月份将需购入DM500,000, 9月到期的期货合同。 此时成本为$250,000= 0.5000×500,000,担心DM 升值 期货行情:DM1=0.7100。卖出4份9月 市场行情:DM1=$0.7000。买 入DM500,000,需支付成本$ 到期的DM期货合同,冲抵原有期货头 350,000=0.7000×500,000。 寸。 相对6月份的成本,9月份的亏损 冲抵后盈利为 (0.7100为(0.5000-0.7000)×500,000=-$ 0.5200)×5000,000=$95,000 100,000。 -$100,000+$95,000=-$5,000

第11讲 外汇期货与期权交 易

本讲概要与学习目标

本讲主要讲述外汇期货交易与期权交易的基本原 理及其运用。通过本讲内容的学习,同学们需 要掌握以下内容: 了解外汇期货交易的概况,掌握外汇期货交易 的作用。 了解外汇期权交易的内容,着重了解期权交易 的作用。

第一节 外汇期货交易

第六章外汇期货与期权

期货交易结算的最显著特征就是既有买卖 盈亏又有浮动盈亏。

买卖盈亏=(卖出价-买入价)×单位合约

面值×当日平仓合约数

浮动盈亏=(当日结算价-买入价)×单位

合约面值×持仓合约数

=(卖出价-当日结算价)×单位

合约面值×持仓合约数

1.第1天 2. 浮动盈亏= (1.6772 -1.6762)×25000×3=75美元 3.第2天 4. 浮动盈亏=(1.6772-1.6792)×25000×3=-150美

第六章外汇期货与期权

2020/8/20

金融期货种类

1、外汇期货合同 2、黄金期货合同 3、利率期货合同 4、股票价格指数期货合同 5、金融期货期权

一、外币期货交易

1.外币期货交易是指交易者以保证金为抵押 买卖远期货币合约,而在实际交割发生以前, 每天都要结算市价差额的一种交易工具。

2.与远期外汇交易相比,它具有如下特征: 信用保证不同 交易方式不同 结算方式不同

▪ 若预期准确,到时就执行;

▪ 若预期错误,到时就放弃;损 失的只是权利金;

看跌期权案例

假定英镑3个月的给定期权价格为: 1.4850

投资者认为此价格将高于届时的即期价格,故 买进100万英镑看跌(卖出)期权;

假定到期的即期价为1.3850,则投资者的获利 为:(1.4850-1.3850)×100万=10万,再减 去权利金就是实际的获利。

倒闭:万国注册资本10 亿,亏损已超过10亿;

市场猜测,即使万国持 仓300万口合约,若价 格上扬2元,每口合约亏 400元,总亏损也将12 个亿。

▪ 1995年5月18日国 债期货停牌。

▪ 1996年4月24日万 国与申银合并。

国际金融第6章 外汇期货与期权

第六章外汇期货与期权复习思考题一、判断题1、×2、√3、×4、×5、√6、√7、√8、×9、√ 10、×二、不定项选择题1、ABCD2、AC3、B4、AD5、ABCD6、AB7、C8、D9、C 10、AD三、简答题1答:在外汇市场上,传统的远期外汇交易方式与外汇期货交易在许多方面存在着相同或相似之处,比较如下。

外汇期货交易与外汇远期交易的比较外汇期货交易与外汇远期交易相比有其不足之处,主要是外汇期货的期限、金额等条件都是标准化的,因而很难完全符合每项具体的国际经济交易对远期交易的实际需要;另外,在外汇期货到期前,若出现亏损,交易者必须及时追交保证金,从而增加了持有成本。

因此,如果交易者在未来某日确实需要所交易的外汇,则外汇期货交易的成本高于远期外汇交易。

2答:外汇期权又称货币期权,它赋予期权买方在契约到期或到期日之前,以预先确定好的价格买进或卖出一定数量某种外汇资产的权利。

对于期权的买方来说,期权合约赋予其交易的选择权,在合约有效期内,期权买方可以行使其购买或出售外汇的权利,也可以放弃这个权利。

而对于期权的卖方来说,他必须承担履行合约的义务,没有选择的权利。

在外汇期权交易中,作为给期权卖方承担义务的报酬,买方通常事先支付给卖方一定的费用,称为权利金或期权费(premium)。

外汇期权交易与远期外汇交易及外汇期货交易最显著的区别,就在于外汇期权买卖双方权利义务的不对等,因此外汇期权购买方须向出售方支付适当的期权费作为补偿。

3答:按行使期权的有效期来划分,可分为为美式期权和欧式期权。

美式期权(American-style option)是指期权买方可以在期权合约所规定的有效期内任何时候都能执行的外汇期权。

欧式期权(European-style option)是指期权买方只能在期权合约到期日才能执行的外汇期权。

显然,美式期权具有更大的灵活性,因而其期权费用相对较高。

第二部分 市场篇(上)—交易篇6 外汇期货与期权交易PPT

到期日为5月26日,期权费为: USD 1 = JPY 0.5000

情况一,若期权到期时的即期汇率为: USD 1 = JPY 96.18

该公司该怎么做?损益情况如何?

情况二,若期权到期时的即期汇率为: USD 1 = JPY 96.50

该公司该怎么做?损益情况如何?

情况三,若期权到期时的即期汇率为: USD 1 = JPY 96.05

2020年6月19日星期五Fra bibliotek国际金融与结算实务

6

6.1.2 外汇期货交易的特征

1.标国准化际金融与结算实务

(1)币种标准化。

1972年5月16日,芝加哥商品交易所 (CME)成立国际货币市场分部,推出仅包括 英镑、加拿大元、德国马克、日元、瑞上法 郎、荷兰盾、墨西哥比索在内的八种外汇期 货币种。

2020年6月19日星期五

标准化合约 买卖双方必须交保证金 较少 每份合约交易金额固定 场内交易 交割或对冲 外汇期货合约可以流通转让 法人和自然人均可参加交易

非标准化合约 无须缴纳保证金 较多 每份合约交易金额不固定 多数是场外交易 绝大多数是实际交割 期汇合约不可以流通转让 主要是金融机构和大企业

2020年6月19日星期五

该公2020司年6月该19怎日星么期五做?损国益际情金况融如与何结?算实务

5

6.1 外汇期货交易

国6.1.际1外汇金期货融交易与的结内涵算实务

外汇期货也称货币期货,是金融期货交易的 一种,是指期货交易者在固定场所内根据规定 的交易币种、合约金额、交割时间等标准化的 原则买进或卖出远期外汇,再在约定的时间, 按约定的币种、价格、数量等进行交割或对冲 的一种外汇交易。

(1)都是通过合同形式,把购买或卖出外汇的 汇率固定下来; (2)都是在一定时期以后交割,而不是即时交 割; (3)购买与卖出的目的都是为了保值或投机。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

19.10.2020

第一节 外汇期货交易 第二节 期权交易

19.10.2020

第一节 外汇期货交易

19.10.2020

一、外汇期货交易概念

期货的英文为Futures,是由“未来”一 词演化而来,其含义是:交易双方不必在 买卖发生的初期就交收实货,而是共同约 定在未来的某一时候交收实货,因此中国 人就称其为“期货”。

(1)标准交割月份(the month of delivery)。 (2)标准交割日期(the delivery date)。

19.10.2020

(二)在专门的交易所(期货交易执行。

(三)保证金制 (四)清算所制 (五)以对冲为主 (六)日内限价制

19.10.2020

最初的期货交易是从现货远期交易发展而来, 最初的现货远期交易是双方口头承诺在某一 时间交收一定数量的商品,后来随着交易范 围的扩大,口头承诺逐渐被买卖契约代替。

1985年芝加哥谷物交易所推出了一种被称为 “期货合约”的标准化协议,取代原先沿用 的远期合同。使用这种标准化合约,允许合 约转手买卖,并逐步完善了保证金制度,于 是一种专门买卖标准化合约的期货市场形成 了,期货成为投资者的一种投资理财工具。

19.10.2020

外汇期货交易(Foreign Exchange Future Transaction)是指在专门的交易所买卖期货 合约的交易。

期货就是标准化合约,是一种统一的、远期 的“货物”合同。买卖期货合约,实际上 就是承诺在将来某一天买进或卖出一定量 的“货物”(“货物”可以是大豆、铜等 实物商品,也可以是股指、外汇等金融产 品)。换句话说:

期货合约则是交易所为进行期货交易而制

定的标准化远期合同。该合同约定在未来 某个特定日期购买或出售合同上的标的 物——某种实物商品或金融商品。

19.10.2020

期货交易按具体交易的标的物不同可分为: 一般商品期货交易 黄金期货 金融期货交易 股票期货 利率期货 外汇期货

其中:所谓外汇期货,是指以汇率为标的物 的期货合约,用来回避汇率风险。

19.10.2020

外汇期货套期保值分 买入套期保值 卖出套期保值

(1)买入套期保值也称多头套期保值:它是 指先买入期货合约,再卖出对冲。用期货交 易的赢利弥补现货交易的亏损。

(2)卖出套期保值也称空头套期保值:是 指先卖出期货合约,再买入对冲。用期货交 易的赢利弥补现货交易的亏损。

19.10.2020

………

三、外汇期货交易的参与者和具体操作

1、套期保值者 所谓外汇套期保值是指在现汇市场上买进或 卖出现汇的同时,又在期货市场上卖出或买 进金额大致相当的期货合约。在合约到期时, 因汇率变动造成的现汇买卖亏损可由外汇期 货交易上的盈利弥补。注意: 期货和现货价格具有趋同性关系,即: 现货价格上升,则期货价格也上升; 期货价格上升,则现货价格也上升。

19.10.2020

每份英镑期货为£25000,则每份合同价 格变动额为:

0.0005美分×25000=$12.50 报价须是最小变动价位的整倍数。

19.10.2020

3.标准交割时间

如果期货合同到期时买卖双方按合同所列 的项目(数量、形式、地点)进行交割,那 么,必须按标准时间(the time of delivery) 进行。因此,交割时间又叫最后结算时间 (the time of final settlement)。

19.10.2020

从世界范围看,外汇期货的主要市场在美 国,例如:芝加哥商业交易所的国际货币 市场(IMM)、中美洲商品交易所(MCE) 和费城期货交易所 。

除美国以外,其它国家有:伦敦国际金融 期货交易所(LIFFE)、新加坡国际货币 交易所(SIMEX)、东京国际金融期货交 易所(TIFFE)、法国国际期货交易所 (MATIF)等。每个交易所基本都有本国 货币与其他主要货币交易的期货合约。

19.10.2020

标准化格式(以我国商品期货为例)

19.10.2020

标准合约样式:大连商品交易所黄大豆1号期货合约 交易品种-黄大豆 交易单位-10吨/手 报价单位-人民币 最小变动价位-1元/吨 涨跌停板幅度-上一交易日结算价的3% 合约交割月份-1、3、5、7、9、11 交易时间-每星期一至星期五上午9:00-11:00下午 13:00-15:00 最后交易日-合约月份第十个交易日 最后交割日-最后交易日后第七日(遇法定节假日顺 延) 交割等级-具体内容见附件 交割地点-大连商品交易所指定交割仓库 交易保证金-合约价值的5% 交易手续费-4元/手 交割方式-集中交割 交易代码-A 上市交易所-大连商品交易所

19.10.2020

2)在专门的交易所(期货交易所)集中进行, 竞价成交。交易订单委托经纪人执行。

3)保证金制 4)清算所制 5)以对冲为主 6)日内限价制 杠杆原理是期货投资魅力所在。期货市场里交易

无需支付全部资金,目前国内期货交易只需要支 付5%保证金即可获得未来交易的权利。 由于保证金的运用,原本行情被以十余倍放大。

19.10.2020

二、特点

(一)标准化的期货合约

主要体现在以下几个方面:

1.标准化的合同面额

例如,芝加哥的国际货币市场的英镑期货 为每份合同£25000,在中美州商品交易所 为£12500,在阿姆斯特丹欧洲期权交易所 为£10000。若是选择在芝加哥国际货币市 场做英镑期汇交易,则要买进或卖出若干 份的英镑期汇合同,即交易金额必须是 25000的整数倍。

19.10.2020

2.最小价格变动额 期货交易中合同所允许的最小价格变动额(the

minimum price change)也称最小价(tick size)或 最小价格波动额(the manna price fluctuation)。 如:英镑期货为0.0005美分,加拿大元期货为 0.0001美分。知道了最小价位就可以知道每份 期货合同价格的最小变动数。其计算公式是: 每份合同最小价格变动额=每份合同最小价位× 标准数量例如: