国际结算

国际结算名词解释

国际结算(International settlement):是指两个处于不同国家的当事人,(因为商品买卖、服务供应、资金调拨、国际借贷)通过银行进行的货币收付业务。

汇票(Bill of Exchange):是由一人向另一人签发的书面的无条件的命令,要求其立即、或定期,或在将来可以确定的时间,把一定金额的货币支付给一个特定的人,或他的指定人,或来人。

本票(Promissory Note):是一项书面的无条件的支付承诺,由一人做成,并交给另一人,经制票人签名承诺即期或定期或在可以确定的将来时间,支付一定数目的金钱给一个特定的人或其指定人或来人。

支票(Cheque):是一种以银行为付款人的即期汇票。

汇款(Remittance):由汇款人委托给银行,将款项汇交给收款人的一种结算方式,是一种顺汇方式。

托收(Collection):是委托收款的简称。

卖方在装船后根据贸易合同的规定,委托当地银行通过买方所在地银行向买方收取货款的行为。

信用证(Letter of Credit):是一种银行开立的有条件的承诺付款的书面文件。

商业发票(COMMERCIAL INVOICE):是出口商向进口商开立的发货价目清单,记载有货物名称、数量、价格等内容,是卖方向买方计收货款的依据。

海运提单(Marine/Ocean Bills of Lading):是要求港至港(Port to Port)的运输单据。

是由承运人或其代理人根据海运合同签发给托运人的证明文件,表明货物已经装上指定船只或已经收妥待运,约定将货物运往载明的目的地,交给收货人或提单持有人。

保险单(INSURANCE policy):是保险公司对被保险人的承保证明,又是双方之间权利义务的契约,在被保险货物遭受损失时,它是被保险人索赔的主要依据,也是保险公司理赔的主要依据。

分行(Branch Bank):到国外开设自己的分支机构。

国外分行是其总行在东道国经营常规银行业务的合法经营机构。

国际结算知识点整理

国际结算知识点整理一、国际结算概述。

1. 定义。

- 国际结算是指国际间由于政治、经济、文化、外交、军事等方面的交往或联系而发生的以货币表示的债权债务的清偿行为或资金转移行为。

2. 国际结算的产生与发展。

- 从早期的现金结算发展到非现金结算(票据结算等)。

- 随着国际贸易的发展,国际结算的规则和方式不断完善。

例如,从简单的商业信用结算方式(如汇款、托收)发展到银行信用介入的结算方式(如信用证)。

二、国际结算中的票据。

1. 票据的概念与特性。

- 概念:票据是出票人签发的,约定自己或委托付款人在见票时或指定日期向收款人或持票人无条件支付一定金额的有价证券。

- 特性:- 流通性:票据可以通过背书或交付而转让,受让人取得票据权利。

- 无因性:票据行为不因票据的基础关系无效或有瑕疵而受影响。

- 要式性:票据的制作、形式、文义都有法定的要求,必须符合规定。

- 文义性:票据上的权利义务关系完全依据票据上的文字记载为准。

2. 汇票(Bill of Exchange)- 定义:汇票是由出票人签发,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。

- 汇票的内容:包括表明“汇票”的字样、无条件支付的委托、确定的金额、付款人名称、收款人名称、出票日期、出票人签章等必要记载事项。

- 汇票的种类:- 按出票人不同分为银行汇票和商业汇票。

银行汇票是银行签发的,商业汇票是企业或个人签发的。

- 按付款时间不同分为即期汇票和远期汇票。

即期汇票是见票即付的汇票,远期汇票是在指定的未来日期付款的汇票。

- 按有无附属单据分为光票和跟单汇票。

光票不附带货运单据,跟单汇票附带货运单据。

3. 本票(Promissory Note)- 定义:本票是出票人签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。

- 本票与汇票的区别:- 出票人不同:本票的出票人是付款人本身,而汇票的出票人和付款人是不同主体。

国际结算的方法与技巧

国际结算的方法与技巧国际结算是指跨国贸易中涉及到货款支付和结算的过程。

以下是国际结算的常见方法和技巧:1. 信用证结算:信用证是一种由银行保证的支付方式,进口商和出口商可以通过信用证来确保收到货款或出售商品。

这种方式可以减少付款风险,提高交易的安全性。

2. 托收结算:托收是指进口商的银行代表其向出口商的银行收款。

出口商将货物运送到进口国后,提交相应的文件给银行,并要求银行向进口商收款。

这种方式相对灵活且费用较低,但相对较为风险。

3. 电汇结算:电汇是指通过银行向国际供应商直接汇款。

这种方式快速且安全,但可能存在一些手续费。

4. 票据结算:票据是一种法律文件,表示一个人对另一个人支付一定货款的承诺。

在国际贸易中,票据可以用于支付货款,如汇票、支票等。

这种方式相对灵活,但需要注意票据的有效性和合法性。

5. 现金预付款:在一些情况下,买方也可选择提前支付货款给卖方。

这种方式可能涉及一些风险,因此需要谨慎考虑,并确保对方的可靠性。

除了选择合适的结算方式外,还有一些技巧可以帮助提高国际结算的效率和安全性,如:1. 建立良好的信用记录:建立良好的信用记录可以增加银行对你的信任,提高结算的顺利进行。

2. 注意合同条款:在合同中明确支付方式、结算时间和货款金额等重要信息,避免纠纷和误解。

3. 了解货币汇率风险:在进行国际结算时,需要关注货币汇率的波动,避免因汇率波动导致的损失。

4. 密切联系相关方:与银行、海关、物流公司等保持良好的沟通,确保结算的顺利进行。

5. 在支付前进行风险评估:在选择结算方式和支付方式时,进行风险评估并考虑风险管理措施,以减少不必要的风险。

总之,选择适合的国际结算方式,并采取相应的技巧和措施,可以帮助在跨国贸易中实现安全、高效的货款支付和结算。

国 际 结 算

国际结算国际结算三、国际结算的分类(一)按是否直接使用现金划分为现金结算与非现金结算 1、现金结算:是指通过收付货币金属或货币现金来结清国际间的债权债务关系。

这方法进行风险大、运费高、时间长、点钱不方便 2、非现金结算是指使用代替现金流通手段的各种支付工具(例如票据),通过银行间的划账冲抵来结算国际间的债权债务关系。

环球银行金融电讯协会1、名称:环球银行金融电讯协会(简称SWIFT)2、性质:SWIFT是一个国际银行同业间非盈利性的国际合作组织,总部设在比利时的布鲁塞尔。

该组织成立于1973年5月,由北美和西欧 15个国家的 239家银行发起,运用SWIFT报文系统倡导金融标准化。

3、目的:是利用其高度尖端的通讯系统在会员间转递信息、帐单和同业间的头寸划拨。

当一金融机构收SWIFT的信息后,将按其内容去执行。

由于 SWIFT 的通讯是电脑化,会员间的资金转移便大大地加速。

它的传递只要几分钟就可以了。

SWIFT每星期7天运转,每天24小时运转。

4、中国银行:于1983年2月率先加入SWIFT组织。

1985年5月正式开通使用SWIFT系统。

目前,国内已有200多家金融机构加入该组织(二)按债权债务产生的原因划分为国际贸易结算和非贸易结算四、国际结算的性质和特点(一)国际结算与国际金融密不可分(二)国际贸易是国际结算的前提(三)国际结算属于一项银行中间业务现代结算是以票据为基础、单据为条件、银行为中枢、结算与融资相结合的非现金结算体系。

(四)国际结算比国内结算复杂国际结算属于一项银行中间业务:如果没有银行介入,买卖双方的结算可能是以贷易货,也可能是支付现金购买。

买方手头无钱就不能买,卖方有货也卖不出去。

可能是买方有款,而卖方无资金生产。

那么银行介入到买卖商人之间(不用说给予贷款),仅给予结算上的帮助就可使交易顺利成交。

而如卖方有货,买方无款,可用远期承兑或延期付款信用证方式支付,如果买方有钱,卖方需要资金生产,可以由买方先交预付款,然后还可进一步按生产进度付款国际贸易结算比国内贸易结算复杂首先,货币的比价不一致第二,货物交货地与实际接货地不一致第三,买卖双方离得很远,运输费用由谁来承担;第四,货物在运送途中常会遇到天灾人祸,所以要进行保险,保什么险别,保费由谁来承担;第五,各国度量衡也不尽一致,第六,要有一些商品方面的知识第七,要懂得地理知识,第八,要熟悉各国政府的海关和外汇管制方式五、国际结算的基本内容⒒国际结算工具票据:汇票、本票、支票⒓国际结算方式汇款、托收、信用证银行保函、备用信用证、保理服务、协定贸易结算等、⒔国际结算单据运输单据、保险单据、商业发票、其他单据⒕国际贸易结算的国际惯例(附录)特点:⑴必须在一定范围内被人们经常不断、反复地采用。

国际结算概念和结算方式

*

*

01

出口托收业务流程

单击此处添加小标题

*

托收

出口商出具汇票、单据委托银行代为收款的一种支付方式。主要当事人:委托人(出口商)、托收行、代收行、付款人(进口商)。 遵循URC522惯例 分为D/P 、D/A 两大类

出口托收 出口商根据买卖合同先行发货,然后出具金融单据或商业单据或两者兼有,委托出口托收行通过其 海外联行或代理行(进口代收行),向进口商收取货款的结算方式; 银行不承担审单和付款责任,基于商业信用的一种支付方式; 遵循URC522惯例。

汇入汇款特色服务 1、在资料齐全情况下,确保24小时到账 ; 2、提供到账传真服务; 3、网上银行可提供入账查询、回单打印,报文下载和自助结汇服务。

汇入汇款请注明通过我行海外账户行: 美元:美国银行、富国银行、花旗银行、汇丰银行美国、摩根大通、渣打银行、 汇丰银行香港、中银香港、永隆银行 欧元:中行法兰克福、德国商业银行、比利时联合银行、瑞士联合银行 港币:香港汇丰银行、中银香港、永隆银行 日元:三井住友银行、中行东京分行 英镑:巴克莱银行 澳元:澳洲联邦银行 新加坡元:新加坡华侨银行 加拿大元:瑞士联合银行 瑞士法郎:瑞士联合银行

我行可以开立NRA外汇账户币种包括:美元、港币、欧元、日元、英镑、澳元、加拿大元、瑞士法郎、新加坡元等。

NRA:NON-RESIDENT ACCOUNT,即境外机构境内外汇账户,是指在境外(含香港、澳门和台湾地区)合法注册成立的机构,在境内银行开立的外汇账户。不包含境外机构境内离岸账户(OSA)。

国际结算名词解释

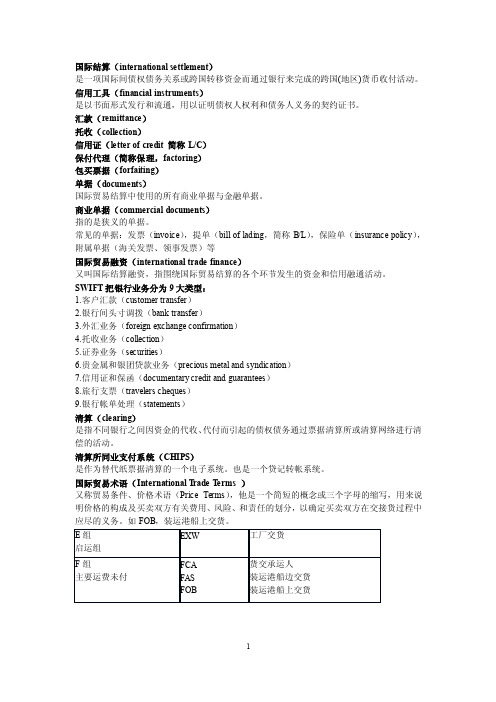

国际结算(international settlement)是一项国际间债权债务关系或跨国转移资金而通过银行来完成的跨国(地区)货币收付活动。

信用工具(financial instruments)是以书面形式发行和流通,用以证明债权人权利和债务人义务的契约证书。

汇款(remittance)托收(collection)信用证(letter of credit 简称L/C)保付代理(简称保理,factoring)包买票据(forfaiting)单据(documents)国际贸易结算中使用的所有商业单据与金融单据。

商业单据(commercial documents)指的是狭义的单据。

常见的单据:发票(invoice),提单(bill of lading,简称B/L),保险单(insurance policy),附属单据(海关发票、领事发票)等国际贸易融资(international trade finance)又叫国际结算融资,指围绕国际贸易结算的各个环节发生的资金和信用融通活动。

SWIFT把银行业务分为9大类型:1.客户汇款(customer transfer)2.银行间头寸调拨(bank transfer)3.外汇业务(foreign exchange confirmation)4.托收业务(collection)5.证券业务(securities)6.贵金属和银团贷款业务(precious metal and syndication)7.信用证和保函(documentary credit and guarantees)8.旅行支票(travelers cheques)9.银行帐单处理(statements)清算(clearing)是指不同银行之间因资金的代收、代付而引起的债权债务通过票据清算所或清算网络进行清偿的活动。

清算所同业支付系统(CHIPS)是作为替代纸票据清算的一个电子系统。

也是一个贷记转帐系统。

国际结算完整版课件全套ppt教学教程最全电子讲义最新

花费1.5欧元~3欧元 本系统用户间不需要签定系统使用协议,亦不需交换

用户密码

第二节 国际支付清算体系

(二) 欧洲银行协会(European Bank Association, EBA)的欧元清算系统

第二节 国际支付清算体系

(二)联邦资金转账系统 (Fedwire) Fedwire是美国联邦储备银行拥有并运行的全

美范围内的大额资金转账系统。 提供实时的全额结算转账服务,较多用于纽约

州以外的美国境内银行间的资金划拨。 贷记转账系统,即由付款者发出结算指示。

Fedwire参与者

联邦储备成员银行 联储设有存款账户的金融机构 美国境内的外国银行

每个信道都有一个自动加数器,它可把发给或 来自其它信道的付款电报所涉及的金额,根据不同 收款行分别加以累计,以便每天营业终了时,交换 银行间进行双边对账和结算,其差额通过它们在英 格兰银行的账户划拨来结清。

第二节 国际支付清算体系

四、日本的清算系统

日本的清算系统称为日本银行金融网络系统 (Bank of Japan Financial Network System, BOJ-NET), 其功能是通过在线网络处理日本银行与金融机构之间 的交易。

1982年,日本银行就开始开发BOJ-NET系统。

1988年10月,完成各种测试后,经由日本银行账 户进行资金划拨的服务(Funds Transfer Service)系统投 入使用。

第际支付清算体系

第一节 国际结算概述

一、国际结算的含义

国际结算是指国际间由于经济、文化、科 技交流而产生的以货币表示的债权债务的清 偿行为。 不同国家的政府、企业、个人都通过货币 收付来了结各自债权债务关系。

国际结算的三种方式

信用证一般为跟单信用证,跟单信用证是银行有条件的付款承诺;详细地说,信用证是开证银行根据申请人的要求和指示、向受益人开立的、在一定期限内凭规定的符合信用证条款的单据、即期或在一个可以确定的将来日期承付一定金额的书面承诺。信用证是有条件的付款承诺,是由开证行发出的、不可撤销的、以提交与信用证条件相符的单据为条件的付款承诺,如果进口商或者付款人没有如期付款,银行将履行相应的付款责任,是一种将商业信用转换成银行信用证的结算方式,银行承担风险。

国际结算的三种方式

国际结算是指为清偿国际债ቤተ መጻሕፍቲ ባይዱ债务关系或跨过转移资金而发生在不同国家之间的货币收付活动。

按照具体分类,国际结算包括汇款、托收、信用证三种结算方式。

汇款是由汇款人委托银行,将款项汇交给收款人的一种结算方式。主要包括电汇、信汇、票汇,目前所有最多的是电汇,通过SWFT电文方式汇款,安全、可靠、迅速、收款快,但相对来说费用较高。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

汇票的基本内容

Exchange for GBP5,000

Beijing, 5th April,

2003 At 90 days after sight pay to C co. Or order the

sum of five

thousand pounds

To Bank of Europe,

London.

本票的必要项目

写明其为“本票”字样; 无条件支付承诺 付款日期 付款地点 收款人 出票日期和出票地点 出票人签字 一定金额

本票的样票

Promissory Note for GBP800 London, 8th Sep. 2002 At 60 days after date we promise to pay Beijing Arts and Craft Corp. Or order the sum of Eight hundred pounds

For Bank of Europe, London (signature)

本票与汇票的异同(p92-93)

支票

支票的概念 Briefly speaking, a cheque is a bill of exchange drawn on a bank payable on demand. Detailedly speaking, a cheque is an unconditional order in writing addressed by customer to a bank signed by that customer authorizing the bank to pay on demand a sum certain in money to or to the order of a specified person or to bearer.

多边结算制度

多边结算制度是指在外汇买卖自由的情况下,使用可兑 换货币自发地在各国之间进行结算的一种制度。

使用多边结算制度必须具备的条件

必须使用可自由兑换货币 必须在指定的金融中心开立各国清算账户 账户之间可以自由调拨

双边结算制度

是指两国政府签订支付协定,开立清算账户,用集中抵 消债权债务的办法,清算两国之间由于贸易和非贸易往 来所产生的债权债务的一种结算制度。

to time) — 并非全部付款人承兑(Not accepted by all the

drawees)

正当付款

付款人或承兑人在汇票到期日,善意地付款给持票人, 不知道持票人的权利有任何缺陷。

追索

●行使追索权的对象:背书人、出票人、承

兑人及其它债务人。

●追所得金额:汇票金额、利息、作成退票

通知、拒绝证书和其他必要的费用。

第二章 国际结算中的票据

票据概述 汇票(Bill of Exchange or Draft) 本票(Promissory Note) 支票(Check)

第一节 票据概述

票据的概念 票据的特征 票据的作用 票据的关系人 票据行为 票据立法

票据的概念

票据是出票人签发的,承诺自 己或委托他人在见票时或指定 日期向收款人或持票人无条件 支付一定金额,可以流通转让 的一种有价证券。

国际结算方式的分类

按结算工具及其使用方法划分,可分为汇款( Remittance)、托收(Collection)、信用证(letter of Credit);

按信用工具传递与资金转移方向划分,分为顺汇和逆汇 (Remittance and Honor of Draft);

按性用工具的性质,分为商业信用和银行信用,前者包 括汇款和托收;后者主要包括信用证、旅行支票、信用 卡等。。

对该定义的理解:

以支付一定金额为目的

无条件支付

可以流通转让

票据的特性

无因性 要式性 流通性 设权性 文义性

货币性 债权性 提示性 返还性

票据的作用

结算作用 信用作用 流通作用 融资作用

票据的关系人

基本关系人: 出票人(drawer) 付款人(drawee) 收款人(payee)

国际结算

国际结算的主要内容

●国际结算概述 ●国际结算中的票据 ●国际结算方式 ●国际结算中的单据 ●国际结算融资方式

第一章 国际结算概述

国际结算的概念 国际结算的产生与发展 国际结算的作用 国际结算的间办理货币的收付以清 偿位于不同国家的两各当事人 之间由于政治、经济、文化交 流等引起的债权债务关系的行 为

票据行为

出票(Issue) 背书(Indorsement) 提示(Presentation or Presentment) 承兑(Acceptance) 付款(Payment) 拒付(Dishonor) 追索(Recourse) 参加 保证(Guarantee or Aval)

背书的种类

特别背书( Special Indorsement)

空白背书( Blank Indorsement)

限制性背书( Restrictive Indorsement)

条件背书 (Conditional Indorsement)

部分背书及分割背书

托收背书 (Indorsement foe collection)

预付货款 货到付款 延期付款

国际结算的基本特征

货物单据化、单据商业化 与国外银行建立广泛的代理关系[控制文件(Control

Documents)包括密押(Test Key)、印鉴( Specimens of Authorized Signatures)、费率表( Schedule of Terms and Conditions)] 受多种国际法规及国际惯例的约束 国际结算与国际融资有机相结合 国际结算电子化程度加深

承兑的作用

持票人的权利得以保障 付款日期得以明确 付款地点得以明确 减轻出票人或背书人的责任

承兑时限

《日内瓦统一法》规定,付款人可以请求于第一次提示 的次日为第二次提示,即一天时间。

《英国票据法》第42条规定为“例行时间”,为24小 时。

承兑的种类

普通承兑(General Acceptance) 限制承兑(Qualified Acceptance) —有条件承兑(Conditional Acceptance) — 部分承兑(Partial Acceptance) — 限定地点承兑(Local Acceptance) — 限定付款时间承兑( Qualified Acceptance as

其他关系人: 背书人(indorser) 承兑人(acceptor) 持票人(holder) 保证人(guarantor)

票据行为

广义的票据行为是指以发生、 变更、消灭票据权利义务关系 为目的的法律行为。

除了狭义票据行为包括的内容 外,还有付款、参加付款、提 示、退票等行为。

狭义的票据行为指发生票据上 债权债务关系的法律行为,或 者说以负担票据债务为目的而 为的要式法律行为。

顺汇和逆汇示意图

付款人 付款人

信用工具 资金

顺汇

信用工具 资金

逆汇

收款人 收款人

国际结算支付工具:票据

汇票(Bill of Exchange) 本票(Promissory Note) 支票(Check or Cheque)

国际结算中使用的货币

出口国货币 进口国货币 第三国货币

国际结算中的付款时间

促进国际贸易的发展 促进国际借贷与国际投资的发展 推动国际金融市场的形成与发展

国际结算的基本内容

国际结算制度 国际结算方式 国际结算支付工具 国际结算使用的货币 国际结算中的付款时间

国际结算制度

国际结算制度是指一个国家根据本国的外汇管理要求所 制定的对外结算的总制度,包括结算方式、方法、工具 及结算业务的操作秩序等。国际结算制度分为:多边结 算制度与双边结算制度。

双边结算制度的主要内容

签订贸易和非贸易的支付协定 互为对方建立清算账户 规定清算范围 规定清算货币 信用摆动额度 差额清偿办法

国际结算方式

结算方式是指按一定条件、采取一定形式、使用相应的 信用工具,进行货币收付的程序和方法。

国际结算方式是国际间因贸易和非贸易往来所产生的债 权债务在一定时期内进行结算所采用的方式。

Excused or Protest Waived) 无追索权(Without Recourse)

汇票的当事人

出票人(Drawer) 付款人(Drawee) 收款人(Payee) 背书人(Indorser) 被背书人(Indorsee) 参加承兑人(Acceptor for Honor) 保证人(Guarantor) 持票人(Holder)

For A Company Beijing

(signature)

汇票的基本内容

汇票上必须写有“汇票”字样 无条件书面支付命令 出票地点和日期 付款时间 一定的货币金额 付款人名称和付款地点 收款人名称 出票人名称和签字

汇票的其他记载项目

成套汇票(a set of bill) 需要时的受托处理人(Referee in case of need) 担当付款行(A bank designated as payer) 利息与利率(interest and its rate) 提示期限(Limit of time for presentation) 出票依据(Drawn Clause) 免作退票通知或放弃拒绝证书(Notice of Dishonor

汇票的有效性应以出票地国家的票据法为准; 汇票的背书、承兑是否合法,遵循行为地法; 持票人提示承兑和提示付款的责任,对退票通

知或拒绝证书的要求,按行为地法解释为准; 国外开立的在另一国付款的远期汇票,其到期

日的计算按付款地法规定计算。

本票(Promissory Note)

本票的定义(英国票据法)

●提行示使;追发索出权退的票条通件知:;持作有成合拒格绝票证据书;。及时 ●意追前索手的债方务式人:进按行背追书索次。序进行;直接对任 ●《索月追日 权 ;索内为我的瓦国1期年统为限,一2:背年法《书。》英人规国对定票前持据手票法的人》追对为索前6权年手为;的6追个