实际利率与名义利率的区别

实际利率和名义利率的换算原理

实际利率和名义利率的换算原理

实际利率和名义利率的换算原理是通过考虑通货膨胀的影响来调整利率。

名义利率是指在贷款或投资合同中约定的利率,未考虑通货膨胀的因素。

实际利率是指扣除通货膨胀后的利率,即真正能够增加购买力的利率。

实际利率可以通过以下公式计算:

实际利率 = (1 + 名义利率)/(1 + 通货膨胀率) - 1

换算原理是通过将名义利率和通货膨胀率转化为相对于同一时间段的增长率来进行计算。

首先,将名义利率和通货膨胀率都加1,代表1年后的情况。

然后,将名义利率加1除以(1 + 通货膨胀率 + 1),再减去1,即可得到实际利率。

这样做的目的是将通货膨胀的影响考虑进去,以反映利率实际能够带来的购买力增长。

通货膨胀使得同样数量的货币在时间上购买力下降,因此实际利率需要相应调整,以保持购买力不变或增加。

名义利率、有效利率 简单易懂解释

名义利率、有效利率简单易懂解释

当我们谈论利率时,有两个重要的概念:名义利率和有效利率。

名义利率是指贷款或存款的利率表述的基本利率,通常以年或月为单位表示。

它是指金融机构或借款方宣布的利率,用于计算利息的基准。

例如,如果一个贷款的名义利率是10%,那么借款人将按照借款本金计算利息,年利率为10%。

然而,名义利率并不能全面反映真正的利息成本或收益。

这是因为它不考虑利息的复利效应或对通货膨胀的影响。

在这种情况下,有效利率就变得非常重要了。

有效利率是指考虑了复利效应和通货膨胀对利率影响的实际利率。

它是将名义利率与复利计算结合起来,以展示真实的利息成本或收益。

有效利率将考虑利息的复利效应和通过通货膨胀来衡量货币的购买力变化。

举个例子来说,假设一家银行宣布存款的名义年利率为5%。

然而,由于货币的购买力每年下降了2%,这意味着存款实际上只能确保每年增长3%的购买力。

因此,在这种情况下,有效利

率将是3%。

总之,名义利率仅仅是利率的表面数字,而有效利率则考虑

了复利效应和通货膨胀对利率的影响。

了解有效利率可以更好地帮助人们理解实际的利息成本或收益,并做出更准确的金融决策。

名义利率和实际利率

名義利率和實際利率

1

時間標準

一年:可以分割成:

365 天 52 週 12 月 一季: 3 個月 – 4 季/年

計算利息可能比一年一次更頻繁 利息計算過程中,若複利週期(利息週期)與資金週期 (支付或獲得)不一致時,產生之利率結果會不一樣

2

利息敘述的方式

兩種利息敘述的方式:

定義: 名義利率 r = 每期之實際利率期數

【例】若月利率為1.5%

季名義利率 =

半年名義利率 =

年名義利率 =

4

實際利率 (Effective Rate)

實際利率(Effective Rate):考慮貨幣時間價值之利 率,實際利率才是真實的週期性利率。

【例】若本金為 $1,銀行公告之年利率(即名義利率)為12%,半年 複利一次(即一年中之複利次數為2次),試求算 (1) 一年後所獲得的利息為多少? 為何? (2) 實際年利率

情況二:複利週期間的現金異動以單利計算

半年複利 0 1 2 3 4 5 6 $800 7 $750 $850 8 9 10 11 $700 12

$900 $1,000

18

連續複利與間斷資金之計算

連續複利是指複利週期極小,或複利之發生事 不間斷的計息方式

公式: 連續複利下,年實際利率

i eff = e r 1 ,其中r%為名義年利率

Interest Rate Period, T – 以每期﹪來陳述 利率。

11

複利週數(CP)小於支付週期(PP)之計算

方法一:求每支付週期的實際 “ieff”,並求 出總支付週期數“n”.

【例】某人於未來10年內將分10次存入$1,000之現金,若年利率為12%, 每季複利一次,求十年後之終值為何?

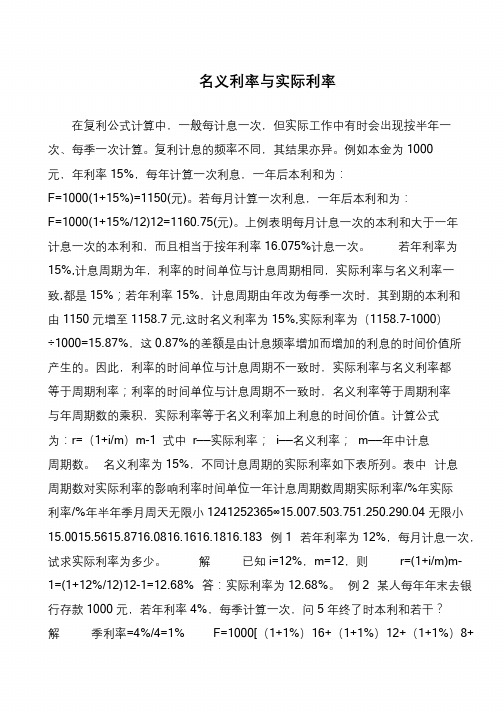

名义利率与实际利率

书山有路勤为径,学海无涯苦作舟名义利率与实际利率在复利公式计算中,一般每计息一次,但实际工作中有时会出现按半年一次、每季一次计算。

复利计息的频率不同,其结果亦异。

例如本金为1000元,年利率15%,每年计算一次利息,一年后本利和为:F=1000(1+15%)=1150(元)。

若每月计算一次利息,一年后本利和为:F=1000(1+15%/12)12=1160.75(元)。

上例表明每月计息一次的本利和大于一年计息一次的本利和,而且相当于按年利率16.075%计息一次。

若年利率为15%,计息周期为年,利率的时间单位与计息周期相同,实际利率与名义利率一致,都是15%;若年利率15%,计息周期由年改为每季一次时,其到期的本利和由1150 元增至1158.7 元,这时名义利率为15%,实际利率为(1158.7-1000)÷1000=15.87%,这0.87%的差额是由计息频率增加而增加的利息的时间价值所产生的。

因此,利率的时间单位与计息周期不一致时,实际利率与名义利率都等于周期利率;利率的时间单位与计息周期不一致时,名义利率等于周期利率与年周期数的乘积,实际利率等于名义利率加上利息的时间价值。

计算公式为:r=(1+i/m)m-1 式中r——实际利率;i——名义利率;m——年中计息周期数。

名义利率为15%,不同计息周期的实际利率如下表所列。

表中计息周期数对实际利率的影响利率时间单位一年计息周期数周期实际利率/%年实际利率/%年半年季月周天无限小1241252365∞15.007.503.751.250.290.04无限小15.0015.5615.8716.0816.1616.1816.183 例1 若年利率为12%,每月计息一次,试求实际利率为多少。

解已知i=12%,m=12,则r=(1+i/m)m-1=(1+12%/12)12-1=12.68% 答:实际利率为12.68%。

例2 某人每年年末去银行存款1000 元,若年利率4%,每季计算一次,问5 年终了时本利和若干?解季利率=4%/4=1% F=1000[(1+1%)16+(1+1%)12+(1+1%)8+。

利率名词解释

利率名词解释利率是指金融市场上钱借出或存款所得的利息与实际借贷或存款资金数量的比率。

利率是市场经济中金融交易的核心定价手段之一,对经济活动和资金流动起着重要的调控和引导作用。

在经济学中,利率分为实际利率和名义利率两种。

实际利率是指调整了通胀因素后的利率,反映了实际购买力。

名义利率是指货币的价格,未经通胀调整的利率。

在通常情况下,实际利率会小于名义利率,因为通胀会降低货币的购买力。

在货币市场上,利率通常根据借款期限的不同分为短期利率和长期利率。

短期利率是指借款期限在一年以内的利率,通常由央行决定并作为银行间资金市场的参考利率。

长期利率是指借款期限在一年以上的利率,受市场供求关系和宏观经济因素的影响较大。

央行利率是央行所公布的基准利率,它对整个经济体系的利率水平起到引导和调控作用。

央行利率的变动会对货币供应、货币需求、信贷活动和经济增长产生影响,具有重要的宏观调控作用。

央行利率是其他利率的参考基准。

贷款利率是借款人从金融机构或个人处获得贷款时需要支付的利息,它通常与贷款人的信用风险、借款期限、市场供求等因素有关。

贷款利率的高低直接影响资金的成本,对借款人和投资者都具有重要意义。

存款利率是存款人将资金存入银行或金融机构时所能获得的利息。

存款利率是银行吸收存款和进行贷款的重要工具,也是吸引存款和保持存款的重要手段。

存款利率由市场供求和央行政策等因素决定,一般情况下,存款利率受到央行利率的影响。

基准利率是市场上各类利率中的主要参考利率。

基准利率一般由央行或金融监管机构设定或公布,用于指导和约束金融机构的定价行为。

基准利率的变动将影响到贷款利率、存款利率和其他金融产品的利率。

利差是指贷款利率与存款利率之间的差额。

利差是银行和金融机构的主要收入来源之一,它反映了金融机构的运营成本和风险补偿。

利差的大小受多种因素影响,如市场竞争、信用风险、流动性风险等。

利率是市场经济中调节资金供求、引导资源配置的重要工具,它对投资、消费、储蓄等经济活动产生重要影响。

名义利率的公式

名义利率的公式名义利率是指在没有考虑通货膨胀因素的情况下,资金的实际增长率。

它是金融领域中一个重要的概念,用来衡量资金的收益率和借贷成本。

在进行金融决策时,了解和计算名义利率是非常重要的。

名义利率的公式可以表示为:名义利率= 实际利率+ 通货膨胀率。

其中,实际利率是指资金在考虑通货膨胀因素后的增长率,通货膨胀率是指货币价值的下降率。

实际利率是投资者或借款人最为关注的利率,它反映了资金的实际增长情况。

实际利率可以通过扣除通货膨胀率得到,这样可以消除通货膨胀对资金价值的影响。

通货膨胀率是指货币购买力下降的速度,通常由消费者物价指数等经济指标来衡量。

在计算名义利率时,我们需要考虑到通货膨胀率对资金的影响。

当通货膨胀率较高时,名义利率会相应增加,因为借款人或投资者需要补偿通货膨胀带来的资金贬值风险。

而当通货膨胀率较低时,名义利率则会相应减少,因为资金贬值的风险较小。

名义利率的计算对于金融市场和经济发展具有重要影响。

它直接影响到借贷成本和投资收益,进而影响到经济的发展和资源配置。

高名义利率可能会抑制投资和消费,降低经济增长率;低名义利率则可以刺激投资和消费,促进经济增长。

名义利率的公式为我们提供了一个理论框架,可以帮助我们更好地理解和分析金融市场的变化。

通过对实际利率和通货膨胀率的分析,我们可以预测名义利率的变化趋势,并做出相应的金融决策。

在实际应用中,名义利率的计算还需要考虑其他因素,如风险溢价、信用评级等。

不同的借款人或投资者可能会根据自身的情况和需求,选择不同的名义利率计算方法。

名义利率是金融领域中一个重要的概念,它反映了资金的实际增长情况。

通过名义利率的计算,我们可以更好地理解金融市场的变化,并做出相应的金融决策。

在实际应用中,我们还需要考虑其他因素,以得出更准确的名义利率。

对于投资者和借款人来说,了解和计算名义利率是非常重要的,可以帮助他们更好地管理和利用资金。

名义利率与实际利率的换算公式

名义利率与实际利率的换算公式

名义利率与实际利率的换算公式:

1.—年计息多次时的实际利率

周期利率=名义利率/年内计息次数=r/m

实际利率=[1+(r/m)]m-1

一年多次计息,给出的年利率为名义利率,而按照复利计算的年利息与本金的比值为实际利率。

2.通货膨胀情况下的名义利率与实际利率

实际利率=(1+名义利率)/(1+通货膨胀率)-1

名义利率:未调整通货膨胀因素的名义利率,即名义利率中包含通货膨胀率。

实际利率:是指剔除通货膨胀率后储户或投资者得到利息回报的真实利率。

在通货膨胀情况下,央行或其他提供资金借贷的机构所公布的利率是名义利率。

名义利率和实际利率的计算

名义利率和实际利率的计算(自网上摘抄并整理)一、名词解释(一)名义年利率:也叫做报价利率----一般式金融机构提供的利率。

完整的名义利率是“报价利率+计息期”。

(二)期间(名义)利率:周期利率,一个付息期间的利率是多少----名义利率/一年中的计息次数。

当计息期间为一年是,期间利率=名义利率=实际利率。

用符号表示r/m (r为名义利率,m为一年中的复利次数)(三)实际利率:一年复利m次和一年复利一次的结果相同时的利率就是有效年利率。

有两种方法:1、名义利率除以计息期;2、[(1+r/m)的n次方-1]除以2(四)相互推算:1、名义利率与期间利率的推算:名义调整为期间,年数调整为期数。

2、名义利率与有效年利率的推算:(核心:记住下面两个公式,已知一个公式,求另一个。

)二、举例说明(一)假设某债券按季计息,季末付息,年利率12%,那么:12 % / 4 =3% ,这个是每季的名义利率。

(1+3%)^ 4 -1 = 12.55%,这个是每年实际利率。

12.55% / 4 =3.14% ,这个是每季实际利率,仅在未确认融资收益,未确认融资费用,利息调整等科目的摊销涉及跨年度分段计算时才会用到。

(二)最佳答案i=((1+r/m)^m)-1(m为期数)Y一笔500万元的借款,年利率为8%,借款期为5年,每半年支付一次.求实际利率比名义利率高出多少?最佳答案半年支付一次,所以半年利率为4%,,所以5年到期后利率是(1+4%)^10,你是10次计息,所以是10次方,那计算后得1.4802,就是说你5年后到期的实际利率为48.02,名义利率为40,高出8.02%,也就是多出40多万呵。

(三)如果同期银行存款利率(名义利率)为5%,而物价上涨率为8%,那么实际利率是多少最佳答案-3%=5%-8%即可.(四)单位贷款20万,贷款银行要求20%的补偿性余额,名义利率为8%,实际利率为多少请教一下该怎么计算?补偿性余额20%的话,你只能拿到手16万元,这样你每年得付1.6万的利息,就是说你的本金实际是16万,所以实际利率是1.6/16=10% 。

名义利率与有效利率

由表可见,当计息期数m=1时,名义利率等于实际利率。

当m>1时,实际利率大于名义利率,且m越大,即一年中计算复利的 有限次数越多,则年实际利率相对与名义利率就越高。

2023/12/27

东南大学交通学院 冒刘燕

6

年名义利率为12%,不同计息期的实际利率

计算复利的方式 按年

按半年 按季 按月 按日

一年中的计息期数 1 2 4 12

2023/12/27

东南大学交通学院 冒刘燕

21

计息期间的存款放在期末,计息期间的提款放在 期初,计息期分界点处的支付保持不变。

现金流量如图所示:年利率为12%,每季度计息1次, 求年末终值F是多少?

100

100

0 1 2 3 4 5 6 7 8 9 10 11 12月

300

300

100

2023/12/27

东南大学交通学院 冒刘燕

25

名义利率( r )与实际利率( i )关系 i = r/m

年有效利率( I ) I= (1+r/m)m-1

连续计息 F= Per , I’ = er-1

2023/12/27

东南大学交通学院 冒刘燕

26

年每半年等额年末存款200元,问与其等值的第0年的现 值是多少? 解:计息期为半年的有效利率i=r/m=12%÷2=6%,

计息期数n=m×年数=2×3=6次 则P=A ×(P/A, i, n)=200 ×(P/A, 6%, 6)

=200×4.9173=983.46元

2023/12/27

东南大学交通学院 冒刘燕

300

+100

=112.36元

本章小结

现金流量图

资金的时间价值

利率计算方法

利率计算方法利率是指资金贷款或存款的价格,是衡量资金时间价值的重要指标。

在金融领域,利率的计算方法有多种,下面我们将介绍几种常见的利率计算方法。

一、单利计算方法。

单利是最简单的利息计算方法,它是按照本金和利率乘积的方式计算利息。

单利计算公式为,利息=本金×利率×时间。

在单利计算中,利息是根据本金和利率的乘积直接计算得出的,不涉及复利的概念。

二、复利计算方法。

复利是指在每个计息期结束时,利息都会加入本金,下一个计息期的利息就是在上一个计息期基础上计算的。

复利计算公式为,复利=本金×(1+利率)^时间本金。

复利计算方法相比单利计算方法更能反映资金的增长情况,因为利息会不断地累积,使得资金增长更加迅速。

三、名义利率与实际利率的转换。

名义利率是指在未考虑通货膨胀和利息复投的情况下得到的利率,而实际利率是考虑了通货膨胀和利息复投后的利率。

名义利率与实际利率的转换需要考虑通货膨胀率和复利计算方法,通常使用以下公式进行转换,(1+实际利率)=(1+名义利率)/(1+通货膨胀率) 1。

四、年利率与月利率的转换。

在一些金融交易中,会涉及到年利率和月利率的转换。

年利率与月利率的转换可以使用以下公式进行计算,月利率=年利率/12,年利率=月利率×12。

在实际操作中,需要根据具体情况进行利率的转换计算。

五、利率的比较。

在不同的金融产品中,利率的比较是非常重要的。

通常情况下,我们会比较名义利率或实际利率,以确定哪种产品的收益更高。

在进行利率比较时,需要考虑计息周期、复利计算方法以及通货膨胀率等因素,综合分析得出最终的利率比较结果。

总结。

利率是金融领域中非常重要的概念,不同的利率计算方法会影响资金的增长情况。

在实际应用中,需要根据具体情况选择合适的利率计算方法,并进行利率的比较和转换。

希望本文介绍的利率计算方法能够对您有所帮助。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

名义利率与实际利率

在经济分析中,复利计算通常以年为计息周期。

但在实际经济活动中,计息周期有半年、季、月、周、日等多种。

当利率的时间单位与计息期不一致时,就出现了名义利率和实际利率的概念。

①实际利率(Effective Interest Rate)

计算利息时实际采用的有效利率;

②名义利率(Nominal Interest Rate)

计息周期的利率乘以每年计息周期数。

按月计算利息,且其月利率为1%,通常也称为“年利率12%,每月计息一次”。

则 1% 是月实际利率;1%×12=12% 即为年名义利率; (1+1%)12 - 1=12.68% 为年实际利率。

注:通常所说的年利率都是名义利率,如果不对计息期加以说明,则表示1年计息1次。

名义利率和实际利率的关系:

设 r 为年名义利率,i 表示年实际利率,m 表示一年中的计息次数,P 为本金。

则计息周期的实际利率为 r/m;一年后本利和为:

利息为:

例1:某人存款2500元,年利率为8%,半年按复利计息一次,试求8年后的本利和。

或 F = 2500(1 + 8%/2)16 = 4682.45(元)

例2:某人用1000元进行投资,时间为10年,年利率为6%,每季计息一次,求年实际利率和10年末的本利和。

6.14%

1814.02(元)

例3:本金1000元,投资5年,利率8%,每年复利一次,其复利利息为:

I=P[(1+i)n-1]

=1000[(1+8%)5-1]

=1000×(1.469-1)

=469(元)

例4:本金1000元,投资5年,年利率8%,每季度复利一次,则:

每季度利率=8%÷4=2%

复利次数=5×4=20

F=1000(1+2%)20

=1000×1.486

=1486(元)

I=1486-1000

=486(元)

当一年内复利几次时,实际得到的利息要比名义利率计算利息高。

例3的利息486元,比前例要高17元(486-469)。

例4的实际利率高于8%。

例4:如果一张信用卡收费的月利率是3%,问这张信用卡的实际年利率是多少?名义年利率是多少?

计算出实际年利率为42.576%:

计算出名义年利率为36%:

例5:在银行存款1000元,存期5年,试计算下列两种情况的本利和:

(1)单利,年利率7%;

(2)复利,年利率5%。

解:

(1)单利计息本利为

F=P(1+i.n)

=1000(1+5×7%)

=1350(元)

(2)复利计息本利和为

F=P(1+i)5

=1000(1+5%)5

=1276(元)

例6:按月计息的名义利率20%,相当于年实际利率多少?

解:

名义利率=20%,

年实际利率=(1+20%/12)12-1

通俗的说法

名义利率是没有考虑通货膨胀的利率,一般银行的利率都是名义利率,而实际利率则是考虑了名义利率和通货膨胀在内,考察的是货币的实际购买力。

实际利率=名义利率-通货膨胀率。

我国曾经有段时间实行的保值储蓄,就是为了让名义利率不低于通货膨胀率。

以防出现储蓄贬值的情况。

有效地防止了挤兑情况的出现。

相关文章:

名义利率实际利率存巨大差异负利率时代来临?

如果告诉你,你在存钱的同时正在亏钱,你所获得的实际收益是负值,你相信吗?我们正在面对名义利率和实际利率的巨大差异,并从低利率时代走向负利率时代。

2月24日,中国人民银行发布了以下简称《2003年中国货币政策执行报告》(《报告》),在报告中有这样一句话“通货膨胀压力加大,需要密切关注”。

人民银行行长周小川也曾表示,为防患于未然,中央银行将使用各种工具加以调控。

分析家认为,央行为防止通货膨胀而采用的货币政策工具主要包括利率、存款准备

金率和公开市场操作,后两种工具去年已经被采纳,继续使用的空间和效能不大。

因此,在负利率时代来临之际,调整利率就变得更加现实和急迫了!

在经济学家的眼里,CPI(全国居民消费价格总水平指数)通常是被用作衡量通货膨胀率的核心观察指标之一。

在2003年以前,我国的CPI同比增幅一直为负增长。

但到了2003年12月份,我国CPI上涨3.2%。

经济学家分析认为,今年上半年CPI涨幅将基本上保持在去年第四季度的水平,也就是3%以上。

初步估计,2004年同比价格上涨的翘尾因素为2.2。

也就是说,2004年即使没有任何新的涨价,全年物价上涨也会达到2.2%。

有关金融专家分析,按照全年物价2.2%的上涨率,实际上意味着个人储户存入银行一年的定期存款,实际收益已经是负值。

如今银行存款1年期的利率为1.98%,扣除20%利息税,实际存款利率只有1.58%。

如果以CPI为3%计算,老百姓的1年期存款的实际利率为1.58%-3%=-1.42%。

这是什么含义?它意味着你将10000元存进银行,1年后它的实际价值变成了9858元,有142元白白地“蒸发”!

抵御负利率

2002年2月21日降息后,金融机构1年期存款利率为⒈98%,处于20年来的最低水平,一年期贷款利率为⒌31%。

一旦出现通货膨胀,真实的利率水平必然受到影响。

假如当前的存贷款利率水平不变,3%的通货膨胀率对于储户而言,就意味着当前存款的真实利率将是负值、企业贷款的真实利率将会下降3个百分点。

那么,企业融资成本将会极大地降低,从而刺激企业大量从银行借贷用于投资,从而进一步带动新一轮的信贷扩张及投资过热。

这显然是央行不愿看到的!或许只有提高利率,才能化解因实际利率为负值而形成的通货膨胀压力。

中国社会科学院首席经济学家袁钢明认为,如果未来几个月,CPI和投资继续快速増长,央行很可能进行8年来的首次加息,并调高人民币利率,以抑制消费品价格指数和投资的快速增长。

值得一提的是,我国的银行存款真实利率一直比较低。

按消费价格指数计算的1年期存款的真实利率在1987年1月到2003年7月的平均值为0.32%。

这个平均值很低,一个原因是在1993~1995年通货膨胀率很高。

即使考虑到保值贴息,长期平均的真实存款利率也比较低。

而适当调整人民币利率也是情理中的事情。

中国社科院金融研究所研究员易宪容认为,我们的存款利率是在政府管制下,并不是市场真实的利率。

如果单纯从储户角度考虑,应该上调存款利率,可是今年政府将更关注国有银行的改革,这也是今年经济改革的核心问题。

如果上调存款利率,银行的支出成本将加大,收益减少,直接影响银行的经济效益,对银行改革不十分有利。

所以,判断利率是否调整,就要看政府着眼点放在哪里!

事实上,从《报告》中传出的信息,已经显示出人民币利率上升的压力越来越大,人们对利率上升的预期越来越强烈!而央行调整存贷款利率的可能性正在增大,

只是调整幅度的大小问题。

因为,央行今年的货币政策目标是“在促进经济平稳较快增长的同时,高度重视防止通货膨胀和金融风险。

”

负利率时代的到来,对于普通老百姓尤其是热衷于储蓄的人来说,它是一个不得不接受的事实;而在积极理财、投资意识强的人的眼中,它却意味着赚钱时代的到来。

我们必须积极地调整理财思路,通过行之有效的投资手段来抵御负利率。

抵御负利率的手段有很多,如减少储蓄,多消费,甚至以理性的头脑和积极的心态进行投资(如股票、房产等),因为你的投资收益越大,抵御通货膨胀的能力也就越强。

所以,负利率不可怕,可怕的是面对负利率却无动于衷!。