净现值与其它投资准绳

第八章净现值与其他投资准绳

3

20000 16000

4

5

∑-50000 PP=50000/20000 =2.5(年) -40000 -25000=2.5(年 -9000

15000 15000 20000 20000 NCF 如果NCF 如果NCF 分布发生变化

pp

PP = 3 +

− 9000 15000

= 3.6

PP = ∑ NCFt

16

8.4内含报酬率 8.4内含报酬率(internal rate of return,IRR) return,IRR)

0

30000

1

6000

2

6000

3

6000

4

6000

5

6000

6

6000

7

6000

8

6000 净现金流量

如果净现值为零? 如果净现值为零? 净现值法则: 净现值法则: 如果一项投资的净现值是正的,就接受,是负的, 如果一项投资的净现值是正的,就接受,是负的, 就拒绝。 就拒绝。 则此时, 则此时,即:计算净现值时的折现率应该恰好 是该项目的收益率。 是该项目的收益率。

4

(2)预测净现值

例(P149):假定我们认为肥料业务的现金收益 P149):假定我们认为肥料业务的现金收益 ): 为每年20 000美元 现金成本(包括税) 美元, 为每年20 000美元,现金成本(包括税)为每 000美元 我们将在8年后结束该项业务, 美元。 年14 000美元。我们将在8年后结束该项业务, 届时厂房和设备等的残值将为2 000美元 美元。 届时厂房和设备等的残值将为2 000美元。该 项目启动需要花费30 000美元 美元。 项目启动需要花费30 000美元。我们对这类新 项目采用的贴现率为15% 项目采用的贴现率为15%。 15%。 问: ① 这是一项好的投资吗? 这是一项好的投资吗? ② 如果目前流通在外的股份有1000股,从事这 如果目前流通在外的股份有1000 1000股 项投资对每股价格会产生的影响? 项投资对每股价格会产生的影响?

净现值和其他投资准则下

9.6 获利能力指数( PI )

Example:考虑项目A成本为5美元,净 现值为10美元的投资,项目B:成本为 100美元,净现值为15美元的投资。两 个项目如何选择?

A投资 -100 130

B投资 100 -130

根据IRR法则, NPV(A)= 0 =130/(1+RA)-100, RA=30% NPV(B)= 0 =100-130/(1+RB), RB=30% 由于RA、RB均大于必要报酬率,因而两 39

9.5内含报酬率(IRR)——投资和融 资

然而根据NPV法则, NPV(A) =130/(1+12%)-100,

所以:(P/A,IRR,15)= 254580/50000=5.0916 查15年的年金现值系数表:(P/A, 18%,15)=5.0916

则:IRR=18%

22

9.5内含报酬率(IRR)

内含报酬率IRR的问题: 当同时符合以下两个条件时,NPV法则

和IRR法则会得出相同的结论: 项目的现金流量是常规的; 项目是独立的,而不是互斥的。 如果以上两个条件之一不具备,则会产生

Example:假设有一个采矿项目,需要 60美元的投资。第1年的现金流量是155 美元,第2年矿产被采尽,但是我们还需 要花费100美元来修正矿区。

求项目的IRR?

25

9.5内含报酬率(IRR)—互斥项目

互斥项目:指在多个潜在的项目中只能选 择一个进行投资,例如,建立一个什么样 的会计系统的项目。

29

9.5内含报酬率(IRR)

Example:考虑以下两个互斥投资。

计算每项投资的IRR和交叉报酬率。

在何种情况下,IRR和NPV会对两个项目 做出不同的排序?

第6章净现值与其他投资准绳

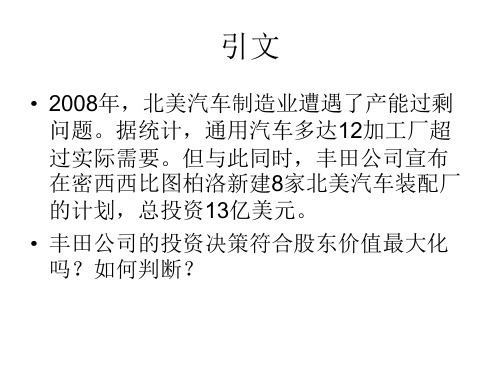

• 2008年,北美汽车制造业遭遇了产能过剩 问题。据统计,通用汽车多达12加工厂超 过实际需要。但与此同时,丰田公司宣布 在密西西比图柏洛新建8家北美汽车装配厂 的计划,总投资13亿美元。

• 丰田公司的投资决策符合股东价值最大化 吗?如何判断?

第6章 净现值与其他投资准绳

一、净现值(NPV) 二、内含报酬率(IRR) 三、现值指数(PI) 四、投资回收期(PP) 五、平均会计报酬率(ARR) 六、投资项目评价标准的比较 七、资本预算实务

累计净现 年末未收回 金流量 投资额

(项目总投 资18400)

1 3818.22(4200×0.9091) 3818.22 14581.78

2 3322.13(4020×0.8264) 7140.35 11259.65

3 2884.99(3840×0.7513) 10025.34 8374.66

4 2499.78(3660×0.6830) 12525.12 5874.88

1 IRR2

67117

1 IRR3

62782

1 IRR4

78792

1 IRR5

0

•采用财务计算器或EXCEL软件或试错法求出

•IRR=19.73%

P172,例9-4

第二节 内含报酬率(IRR)

• NPV与IRR的关系

净现值与内部收益率:净现值曲线(NPV Profile) 净现值曲 线描绘的是项目净现值与折现率之间的关系

S -$10 000 4 000 6 000 6 000 6 000

-$10 000 -6 000 0

6 000 12 000

L -$10 000 6 000 4 000 4 000 4 000

净现值及其他投资规则计算NPV

净现值及其他投资规则计算NPV净现值(NPV)是一种用于评估一个投资项目或商业决策的方法,它通过将未来现金流折现到现在的价值来确定该项目的价值。

NPV可以用来衡量一个投资项目是否值得投资,它是一个重要的投资决策工具。

除了NPV,还有其他一些投资规则方法可以用来评估投资项目的价值。

本文将介绍NPV的计算方法,并讨论其他一些常用的投资规则。

首先,我们来看看如何计算净现值(NPV)。

净现值(NPV)是将未来现金流折现到现在的价值之和减去投资成本所得到的值。

它可以用以下公式表示:NPV=-C+Σ(CF_t/(1+r)^t)其中:NPV表示净现值C表示投资成本(即初始投资)CF_t表示第t期的现金流量r表示折现率t表示时间期计算过程包括以下几个步骤:1.确定投资项目的现金流量在计算NPV之前,首先需要预测未来的现金流量。

这包括项目的所有现金流入和现金流出,例如销售收入、运营成本和税务费用等。

现金流量需要根据项目的时间周期进行分期预测。

2.制定折现率折现率是用于将未来现金流折现到现在的权重,它取决于项目的风险和投资者的机会成本。

通常,公司使用加权平均资本成本(WACC)或投资者的最低收益率来作为折现率。

3.计算净现值将上述公式中的投资成本和现金流量数据代入公式进行计算即可得到净现值。

如果净现值为正数,则表示该项目具有积极的NPV,如果净现值为负数,则表示该项目具有负面的NPV。

净现值的计算结果可以作为投资决策的依据。

如果净现值为正数,意味着投资项目的回报高于投资成本,该项目可能值得投资。

相反,如果净现值为负数,则意味着投资项目的回报低于投资成本,可能不值得投资。

除了净现值(NPV),还有其他一些常用的投资规则可以用来评估投资项目的价值。

1.内部收益率(IRR):IRR是使项目的净现值等于零的折现率。

换句话说,它是项目的收益率,可以衡量投资项目的回报率。

如果IRR大于投资者的机会成本(折现率),则该项目可能值得投资。

第9章 净现值与其他投资准绳

Valuing Long-Lived Projects

The NPV rule works for projects of any length! Example 1 -Suppose that you have identified a possible tenant who would be prepared to rent your office block for 3 years at a fixed annual rent of £16,000. You forecast that after you’ve collected the 3rd year’s rent the building could be sold by £450,000. (For simplicity assume that the cash flow’s are certain and that the opportunity cost of capital is 7%). Should you build the office block?

1考察净营运资本 总现金流量=经营现金流量 -净营运资本变动 -净资本性支出 现金流量=现金流入-现金流出 把净营运资本变动纳入计算,就可以调整会计 销售收入和会计成本与实际现金收入和现金流 出之间的差异。

项目现金流量的深入讲解

案例:好时食品公司的资本预算P185 (1)好时公司是如何进行资本预算的? (2)为什么许多公司会采用IRR法而不是 NPV法作为主要的评价方法? (3)为什么购买新的电脑设备、修缮办公 楼时,实际上不可能确定现金流量?

Payback

Payback periodis the time until the cash flows recover the initial investment in a project.

NPV及其它投资准绳

考虑了资金的时间价值,能够量化投 资项目的真实经济价值,有助于比较 不同投资项目的优劣。

局限性

依赖于预测未来现金流的准确性和折 现率的合理性,对于现金流不稳定或 风险较高的项目可能无法准确评估其 价值。

02 投资回收期

投资回收期定义

投资回收期指的是投资项目在运营期内,累计净现值(NPV)达到零所需的时间。

NPV及其它投资准绳

contents

目录

• NPV(净现值)介绍 • 投资回收期 • 内部收益率(IRR) • 盈利指数(PI) • 风险调整后的NPV(RANPV)

01 NPV(净现值)介绍

NPV定义

净现值(NPV)是一种投资评估方法, 用于衡量一个投资项目在未来期间产 生的预期现金流的净现值。

到累计净现值达到零所需的时间。

动态投资回收期是在考虑资金时间价值的条件下,通 过折现现金流量法计算出累计净现值达到零所需的时

间。

投资回收期的优点与局限性

投资回收期作为投资准绳的优点在于 其简单易算,容易理解,能够直观地 反映投资项目收回初始投资所需的时 间。

但是,投资回收期也存在局限性,例 如它没有考虑资金的时间价值,不能 反映项目的整体经济效益,容易受到 折旧和通货膨胀等因素的影响。

盈利指数定义

盈利指数(Profitability Index,简称PI)是项目预期现金流的 现值与项目初始投资的比值,用于评估项目的盈利潜力。

它反映了项目的经济效益,帮助投资者判断项目是否值得投 资。

盈利指数计算方法

计算预期现金流的现值

计算盈利指数

根据项目预期的现金流入和流出,使 用折现率将未来的现金流折算成现值。

将预期现金流的现值除以初始投资, 得出盈利指数。

第9章 净现值与其他投资准绳34114共19页文档

对回收期法则的分析

(1)没有考虑货币时间价值; (2)没有考虑风险的差异; (3)忽视取舍时限以后的现金流量

法则的补偿性优点:

容易理解,应用方便,成本低廉 调整后期现金流量的不确定性 它偏向高流动性的短期投资

9.3 贴现回收期

贴现回收期的概念:是指贴现现金流量 的总和等于其初始投资所需的时间。

贴现回收期的法则:

根据贴现回收期法则,如果一项投资的贴 现回收期低于某个预先设定的年数,那么 该项投资是可以接受的。

贴现回收期法的优点

考虑了货币的时间价值 容易理解 不会接受预期NPV为负值的投资 偏向于高流动性

贴现回收期法的缺点:

可能拒绝NPV为正值的投资 需要一个任意的取舍时限 忽略取舍时限后的现金流量 偏向于拒绝长期项目,如研发新项目

净现值曲线(图9-5)

IRR和NPV法则得出相同答案的两个条件?

第一,项目的现金流量必须是常规的,即第一笔现金流 量是负值,此后的现金流量都是正值;第二,项目必 须是独立的,其含义是接受或拒绝这个项目的决策, 不会影响接受或拒绝其他项目的决策。

IRR的问题:

非常规现金流量和多重报酬率 互斥投资决策问题和交叉报酬率

NPV为正值的投资,其获利能力指数一定大于 1;NPV为负值的投资,其获利能力指数则一 定会小于1。

PI显然与NPV很相似,但不能相互替代,比如, 在比较互斥投资时,仍是NPV方法得出的结论 更让人信服。

9.7 资本预算实务

最普遍采用的资本预算方法是什么? 假定NPV是观念上最好的资本预算方法,

9.4 平均会计报酬率

平均会计报酬率(ARR)的特别定义:

平均净利润 平均账面价值

ARR法则:如果一个项目的平均会计报 酬率大于它的目标平均会计报酬率,那 么就可以接受这个项目。

第9章 净现值与其他投资准绳

第9章 净现值与其他投资准绳

重要概念与技能

• 会计算投资回收期和贴现投资回收期, 并理解这两种方法的不足 • 会计算内部收益率(包括标准的和修 正的)并理解该方法的优缺点 • 会计算净现值,并理解为什么该指标 是最佳的决策标准 • 会计算获利能力指数,并理解该指标 与净现值之间的关系

报酬率,则接受该项目

第9章 净现值与其他投资准绳

9-19

计算前例中的IRR

• 计算该项目的IRR

63120 70800 91080 NPV 165000 0 1 2 3 (1 IRR %) (1 IRR %) (1 IRR %)

– 当IRR=16%时,NPV=459.03 – 当IRR=17%时,NPV=-2463.25 – 使用插值法,求得IRR = 16.13%

• 公司对这类风险程度的投资要求的报酬率 为12%。

第9章 净现值与其他投资准绳

9-6

NPV – 决策标准

• 如果NPV为正,则接受项目

– NPV为正意味着项目能为公司创造价值, 并因此增加股东财富。 – 财务管理目标就是增加股东财富,因此 NPV指标直接计量着该项目是否达到了 我们的目标

第9章 净现值与其他投资准绳

第9章 净现值与其他投资准绳

0.05

0.1

0.15

0.2

0.25

0.3

9-33

NPV与IRR的冲突小结

• NPV直接计量了公司价值是否增加,当 NPV的结果与其他计量结果相冲突时,请 总是相信NPV • IRR在下列情形下是不可靠的:

– 非常规现金流量时 – 互斥项目判断时

第9章 净现值与其他投资准绳

小结

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

可编辑ppt

8

回收期

收回初始投资所需的时间?

计算

估计现金流量

从最初的成本中扣除未来现金流量,直到初始 成本收回为止

决策法则——如果一项投资所计算出来的回收期 低于某个预先设定的年数,那么这项投资就是可 接受的

可编辑ppt

9

计算项目回收期

假如我们接受一个回收期为两年的项目。 第一年: 165,000 – 63,120 = 101,880 仍未收 回 第二年: 101,880 – 70,800 = 31,080 仍未收 回 第三年: 31,080 – 91,080 = -60,000 已收回

缺点

忽视货币的时间价值

需要一个任意的取舍时 限

忽视取舍时限后的现金 流量

倾向于拒绝长期项目, 例如研究与开发,以及 新项目

可编辑ppt

12

贴现回收期

计算每笔现金流量的现值,然后在贴现的基础上 确定回收期

与预先设定的回收期比较 法则——如果一项投资的贴现回收期低于某个预

先设定的年数,那么该投资就是可以接受的

平均会计报酬率法则是否考虑货币的时间价值? 平均会计报酬率法则是否考虑现金流量的风险? 平均会计报酬率法则是否说明了价值的增加? 是否应该以平均会计报酬率法则作为主要的决策

准绳?

可编辑ppt

21

平均会计报酬率的优缺点

优点

容易计算

所需的资料通常都可以 取得

缺点

并不是真正的报酬率, 忽略货币的时间价值

可编辑ppt

4

净现值

项目的市场价值与其成本的区别 着手一项投资所创造的价值是多少?

第一步是估计期望的未来现金流量 第二步是估计风险投资的回报率水平 第三步是找到现金流量的现值扣除初始投资

可编辑ppt

5

净现值——决策法则

如果一项投资的净现值是正值,就接受 正的净现值意味着预期会增加公司的财富 因此我们的目标是增加所有者的财富,净现值是

可编辑ppt

13

计算贴现回收期

假定我们要接受一个贴现回收期为两年的项目

计算每笔现金流量的现值,然后用贴现现金流量 决定回收期

第一年: 165,000 – 63,120/1.121 = 108,643 第二年: 108,643 – 70,800/1.122 = 52,202 第三年: 52,202 – 91,080/1.123 = -12,627 已

第九章

净现值与其它 投资准绳

可编辑ppt

0

基本概念与技能

掌握回收期与贴现回收期的计算并理解它们的缺陷

掌握会计报酬率并理解其缺陷 掌握内含报酬率的计算并理解其优缺点 掌握获利能力指数的计算并理解其优缺点 掌握净现值的计算并理解它为什么是最好的

决策准绳

可编辑ppt

1

本章摘要

净现值 回收期法则 贴现回收期 平均会计报酬率 内含报酬率 获利能力指数 资本预算实务

541 0

1

2

可编辑ppt

贴现回收期终值

3

4

5

年份

6

年份年金 终值15源自决策准绳检验——贴现回收期

贴现回收期法则是否考虑货币的时间价值? 贴现回收期法则是否考虑现金流量的风险? 贴现回收期法则是否说明了价值的增加? 是否应该以贴现回收期法则作为主要的决

策准绳?

可编辑ppt

16

贴现回收期的优缺点

直接测量该项目是否能实现该目标的准绳

可编辑ppt

6

净现值的计算

使用公式: NPV = 63,120/(1.12) + 70,800/(1.12)2 + 91,080/(1.12)3 – 165,000 = 12,627.42

我们是否接受此项目?

可编辑ppt

7

决策准绳检验——净现值

净现值法则是否考虑货币时间价值? 净现值法则是否考虑现金流量的风险? 净现值法则是否说明了价值的增加? 是否应该以净现值法则作为主要的决策准绳?

我们是否应该接受此项目?

可编辑ppt

10

决策准绳检验——回收期

回收期法则是否考虑货币的时间价值? 回收期法则是否考虑现金流量的风险? 回收期法则是否说明了价值的增加? 是否应该以回收期法则作为主要的决策 准绳?

可编辑ppt

11

回收期法则的优缺点

优点

容易理解

调整后期现金流量的不 确定性

偏向于高流动性

可编辑ppt

2

好的决策准绳

评估决策准绳时我们需要问以下问题:

该决策准备绳是否考虑货币时间价值? 该决策是否考虑风险? 该决策是否为公司提供了有利于创造价值的信

息?

可编辑ppt

3

案例分析

考虑一个新项目并且估计的现金流量如下:

第0年: 现金流量 = -165,000 第1年: 现金流量 = 63,120 第2年: 现金流量 = 70,800 第3年: 现金流量 = 91,080 你要求这项风险资产的报酬率是12%

假定我们要求平均会计报酬率为25%

可编辑ppt

19

计算平均会计报酬率

平均净利润: (13,620 + 3,300 + 29,100) / 3 = 15,340

平均会计报酬率 = 15,340 / 72,000 = .213 = 21.3%

是否接受该项目?

可编辑ppt

20

决策准绳检验——平均会计报酬 率

优点

考虑了货币的时间价值 容易理解 不会接受预期NPV为负

值的投资 偏向于高流动性

缺点

可能拒绝NPV为正值的 投资

需要一个任意的取舍时 限

忽略取舍时限后的现金 流量

偏向于拒绝长期项目, 例如研究和开发新项目

可编辑ppt

17

平均会计报酬率

平均会计报酬率有许多不同的定义 本书中所用的是:

平均净利润 / 平均账面价值 以资产的减值情况确定平均账面价值 需要一个目标平均会计报酬率 法则——如果一个项目的平均会计报酬率大于它 的目标平均会计报酬率,那么就可以接受这个项 目

可编辑ppt

18

案例分析

考虑一个新项目:

第1年净利润 = 13,620 第2年净利润 = 3,300 净利润 = 29,100 平均账面价值 = 72,000

收回

我们是否接受此项目?

可编辑ppt

14

贴现回收期-例

年份 投资及 年 初始投资 现金流 金终值 终值

1 -300

0

2 100 100

3 100 213

300 700

338 600 500

380 400

终值

4 100 339 427 300 200

5 100 481 481 100

6 100

642