投资风险与报酬

4.4风险和报酬

投资者类型

• 风险中立者

–不偏好也不规避风险

• 风险偏好者

–偏好风险,在A和B期望相同的情况下选B

• 风险规避者

–不喜欢风险,在A和B期望相同的情况下选 A

假设前提:投资者都是风险规避者

风险规避者投资基本原则

在收益率相同的条件下, 选择风险较小的投资;在风 险相同的情况下选择收益率 较大的投资。

答案:投资组合的期望报酬率为17.5%

投资组合风险和报酬:相关系数与协方差

组合风险的大小与两项资产收益率之间的变动 关系(相关性)有关。反映资产收益率之间相 关性的指标是协方差和相关系数

协方差比方差更重要

(二)投资组合的标准离差

以投资两种证券为例

2 2 1 2 1 2 2 2 2

协方差COV(K1,K2)

证 券 组 合 风 险

证券组合数量与组合风险的关系

总风险

可分散风险

不可分散风险

1

10

20

30

40

证券组合中股 票的数量

每一个理性的投资者都会持有证 券组合,故投资者只关心组合的系 统风险而非单个证券的非系统风险。

投资组合风险和报酬:两项资产的投资比例与有效集

投资组合风险和报酬:多项(风险)资产

经济 环境 萧条 一般 繁荣 合计 发生 概率 0.2 0.5 0.3 1.0 投资收益率(%) 政府 债券 8 8 8 _ 公司 债券 12 9 7 _ 股票X -6 12 25 _ 股票Y -7 15 30 _

(一)计算期望报酬率

• 定义

–若进行投资估计所能赚得的报酬率。用未 来各种可能预期收益的加权平均数表示。

投资组合举例

Ç© ÑÌ1 ·Å ÂÇ2 éÏ ×º

风险与报酬的教学思考及实践

风险与报酬的教学思考及实践引言在金融领域中,风险与报酬是密不可分的概念。

无论是投资者还是金融从业者,都应该对这两个概念有深入的了解。

在金融教育中,教授和学习风险与报酬的概念是非常重要的。

本文将探讨风险与报酬在金融教学中的思考和实践。

风险与报酬的概念在投资中,风险是指投资者面临的可能损失的程度和概率。

而报酬则是投资者为了承担这些风险所能得到的回报。

风险和报酬之间存在着一种正比关系,即风险越高,潜在的报酬就越高。

风险和报酬是投资者和金融从业者必须要理解的重要概念。

教学思考如何教授风险和报酬的概念在教授风险和报酬的概念时,应该采用实例讲解的方式。

通过实际案例,让学生深入理解风险和报酬之间的关系。

例如,可以讲述股票和债券之间的差异,或比较不同类别的基金的风险和报酬。

如何评估风险在教授风险时,需要让学生知道如何评估风险。

学生需要明确各个投资品种的风险,并了解如何通过不同的方式来减轻风险。

可以向学生介绍风险指标,如beta值和波动率等,并探讨如何使用这些指标来评估风险。

如何分析报酬在教授报酬时,需要让学生了解如何分析各类金融产品的报酬率。

可以通过例子来讲解如何使用各种方法来计算收益,例如复利和单利等。

学生还需要明确各种金融产品之间的差异,并了解如何选择最佳投资组合。

实践不仅可以通过理论教学来掌握风险和报酬的概念,还可以通过实践来深入了解这两个概念。

学生可以参与模拟投资比赛或者实践项目,在实践中应用所学的知识和技能。

这样可以为学生提供一种更加切实的学习方式,让他们在实践中更加深入地了解金融市场。

结论金融教育中,风险和报酬是重要的概念。

在教学中,教授这两个概念需要注意实例讲解的方法,并且让学生知道如何评估风险和分析报酬。

此外,实践也是一个促进学生深入了解风险和报酬的有效途径。

学生通过参与模拟投资比赛或实践项目,可以在实践中应用所学的知识和技能,从而更好地理解风险与回报之间的关系。

风险和报酬ppt课件

• 则该公司证券组合的风险收益率计算如下:

证券组合的风险收益率E(Rp)=1.18×(12%-7%) =5.9%

22

• 【例2—10】某投资组合的风险收益率为9%,

市场组合的平均收益率为12%,无风险收益 率为7%,则该投资组合的β系数计算如下:

(三)资本资产定价模型的应用 1、投资组合风险收益率的计算

E(Rp)=βp(Rm-RF)

2、投资组合的β系数的推算

bp

E(Rp ) Rm RF

21

• 【例2—8】某公司目前持有由A、B、C三种股票构

成的证券组合,每种股票的β系数分别为0.6,1.0和 1.8。

• 假定三种股票在证券组合中的比重分别为25%,40

R=RF+RR=RF+b×V

2.风险价值系数的确定 ① 根据以往同类项目的有关数据确定

② 由企业主管投资的人员会同有关专家确定

6

3. 风险投资决策 单一方案:标准离差率<预期的最高值,可行 多个方案:低风险,高收益;根据风险偏好。

① 如果两个投资方案的预期收益率基本相同, 应当选择标准离差率较低的那一个投资方案;

• W1= 50%,W2= 50%,σ1= 9%,σ2=9%,则

投资组合的期望收益率(R p)

8%

500 500 500

12%

500 500 500

10%

• 该投资组合收益率的协方差

Cov(R1,R2)=0.09×0.09×ρ12=0.0081ρ12

• 方差 Vp=0.52×0.092+0.52×0.092

8

第3讲_基本原理3风险与报酬、投资组合理论

导学先修直播3 基本原理3第一部分风险与报酬一、看不见的手(一)价格越高,需求越少,供给越多;价格越低,需求越多,供给越少(二)供大于求将导致价格下跌,直至市场再平衡;供小于求将导致价格上涨,直至市场再平衡二、价格、价值与回报(一)资产价格偏低(以小区房价为例)1.市场价格低于内在价值,将减少出售资产的供给,并增加购买资产的需求2.由看不见的手——即供求关系理论,资产价格将上涨,直至价格合理3.如果投资者在该资产价格偏低时予以买入,在其价格回归到内在价值时予以卖出,就将获得价值回归这部分的收益,这些投资者的期望报酬率因此偏高(二)资产价格偏高(以小区房价为例)1.市场价格高于内在价值,将增加出售资产的供给,并减少购买资产的需求2.由看不见的手——即供求关系理论,资产价格将下降,直至价格合理3.如果投资者在该资产价格偏高时予以买入,在其价格回归到内在价值时予以卖出,就将损失价值回归这部分的收益,这些投资者的期望报酬率因此偏低(三)理论vs实践1.理论:如果市场上都是理性的人,都追求价格偏低的资产,那么这样的资产一旦出现,就会瞬间回归合理价格。

这会引申出市场有效理论(参见教材第一章)2.教材绝大部分章节阐述的都是这样完美假设下的理论情况3.巴菲特:“我确信股票市场中存在着许多无效的现象……事实上,市场价格经常是荒谬愚蠢的。

”三、风险是什么普适的逻辑和规律1.结论都是由条件(所处环境)推导出来的,条件(所处环境)变了结论就变了(1)欧式几何中平行线永不相交,黎曼几何中平行线可以相交(非严谨表述)(2)理想的市场环境下,价格等于价值;真实的市场环境中,价格可能在较长时间内偏离价值,并在随后逐渐向价值回归2.变化的环境所处环境总在不断的变化之中,我们无法决定环境变与不变、也无法决定环境如何变化3.不确定性由1和2可以推导出,由于环境的不断变化,我们无法决定结果,这种对于结果的无法控制叫做不确定性(uncertainty)4.风险就是不确定性,结果的不确定性(1)风险无法决定:因为环境不断变化(起风、有人惊吓等),树上的鸟儿下一秒要干什么我们不知道(2)风险可以管理:我们知道树上的鸟儿一定会在某个时刻飞起来,只要确保这是一只活的鸟儿就可以了5.超纲提示(1)大师观点:风险不是过程的不确定性,资本资产定价模型(教材第三章第三节)是荒谬可笑的(2)我的理解:资本资产定价模型好比欧式几何,是理想化的平面上的几何;将风险定义成结果的不确定性更符合真实情况,它好比曲面上的几何——黎曼几何四、怎么计算(一)两个项目如何取舍【问题1】现有A和B两个项目,收益情况如下表所示:A项目B项目乐观15%10%中性5%5%保守-5%0%【思考】条件不同则(收益率)结论不同,所以项目评价不但要在乐观、中性、保守的情况下分别进行,还要明确三种情况发生的可能性(概率)分别为多大:概率A项目B项目乐观1/315%10%中性1/35%5%保守1/3-5%0%【解析】通常,人们会选择预期收益更高的项目,所以首先计算两个项目的预期收益率A项目:1/3×15%+1/3×5%+1/3×(-5%)=5%B项目:1/3×10%+1/3×5%+1/3×0%=5%当两个项目的预期收益率完全一致时,理性的人会选择风险更小的项目。

风险和报酬

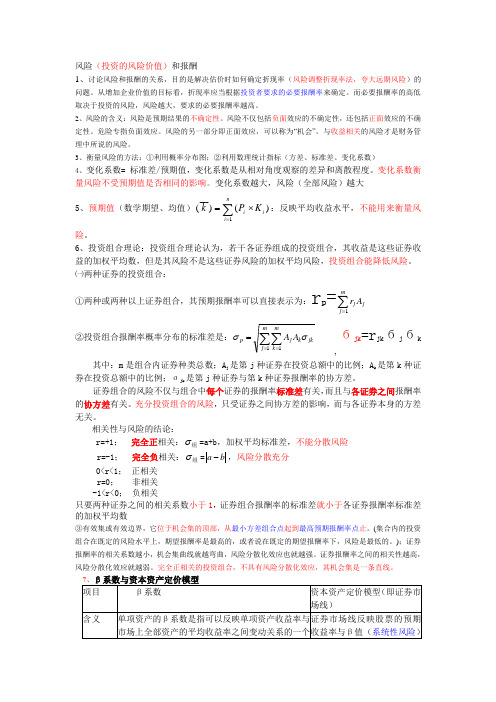

风险(投资的风险价值)和报酬1、讨论风险和报酬的关系,目的是解决估价时如何确定折现率(风险调整折现率法,夸大远期风险)的问题。

从增加企业价值的目标看,折现率应当根据投资者要求的必要报酬率来确定。

而必要报酬率的高低取决于投资的风险,风险越大,要求的必要报酬率越高。

2、风险的含义:风险是预期结果的不确定性。

风险不仅包括负面效应的不确定性,还包括正面效应的不确定性。

危险专指负面效应。

风险的另一部分即正面效应,可以称为“机会”。

与收益相关的风险才是财务管理中所说的风险。

3、衡量风险的方法:①利用概率分布图;②利用数理统计指标(方差、标准差、变化系数)4、变化系数= 标准差/预期值,变化系数是从相对角度观察的差异和离散程度。

变化系数衡量风险不受预期值是否相同的影响。

变化系数越大,风险(全部风险)越大 5、预期值(数学期望、均值))()(1___ini iK P k ⨯=∑=:反映平均收益水平,不能用来衡量风险。

6、投资组合理论:投资组合理论认为,若干各证券组成的投资组合,其收益是这些证券收益的加权平均数,但是其风险不是这些证券风险的加权平均风险,投资组合能降低风险。

㈠两种证券的投资组合:①两种或两种以上证券组合,其预期报酬率可以直接表示为:r p =∑=mj jj Ar 1②投资组合报酬率概率分布的标准差是:∑∑===mj mk jkkj p A A 11σσ ,бjk =r jk бj бk其中:m 是组合内证券种类总数;A j 是第j 种证券在投资总额中的比例;A k 是第k 种证券在投资总额中的比例;σjk 是第j 种证券与第k 种证券报酬率的协方差。

证券组合的风险不仅与组合中每个证券的报酬率标准差有关,而且与各证券之间报酬率的协方差有关。

充分投资组合的风险,只受证券之间协方差的影响,而与各证券本身的方差无关。

相关性与风险的结论:r=+1; 完全正相关:组σ=a+b ,加权平均标准差,不能分散风险 r=-1; 完全负相关:组σ=b a -,风险分散充分0<r<1; 正相关 r=0; 非相关 -1<r<0; 负相关只要两种证券之间的相关系数小于1,证券组合报酬率的标准差就小于各证券报酬率标准差的加权平均数③有效集或有效边界,它位于机会集的顶部,从最小方差组合点起到最高预期报酬率点止。

第3章 风险与报酬 《财务管理》PPT课件

3.2 风险的衡量

✓ 3.2.2投资组合风险的衡量 –1)投资组合的报酬率 –2)投资组合的风险

• (1)协方差与相关系数 • (2)投资组合的方差

3.3 风险、报酬与分散化效应

✓ 3.3.1风险分散原理 ✓ 3.3.2系统风险与非系统风险 ✓ 3.3.3报酬与系统风险原则

第3章 风险与报酬

3.1 风险与报酬的基本原理

✓ 3.1.1风险 –1)风险的概念 –2)风险的分类

✓ 3.1.2报酬 ✓ 3.1.3风险与报酬的关系

3.2 风险的衡量

✓ 3.2.1单项投资风险 –1)期望报酬率 –2)方差、标准离差和标准离差率

• (1)方差 • (2)标准离差 • (3)标准离差率

3.4 资本资产定价模型

✓ 3.4.1系统风险的测定 ✓ 3.4.2β与风险溢价 ✓ 3.4.3证2)资本资产定价模型的假设

风险与报酬

B 3.87%

3.87% VB 0.258 15%

标准离差率说明期望报酬率不同的投资项目风险程

度大小。

(五)风险报酬率 计算公式:

RR bV

b —— 将风险转化为风险报酬的系数

注意: b的确定方法 (六)投资报酬率 投资报酬率=无风险报酬率+风险报酬率

产管理等因素。

企业风险可以分为经营风险和财务 风险

二、单项资产的风险与报酬

单项资产的收益 单期收益率 多期平均收益率 期望收益率 单个资产的风险的计量 收益的标准差 收益的离散系数

二、单项投资的风险报酬 (一)概率分布

• 1.预期投资报酬率及其概率

经济状况 旺盛 正常 低迷 合计 2. 概率规则 概率 0.3 0.4 0.3 1 A项目 100% 15% -70% — B项目 20% 15% 10% —

• 3.投资报酬率的概率分布图

概率

0.4 0.3 0.2 0.1 0

A项目

概率

B项目

0.4 0.3 0.2 0.1

-70%

15%

100%

0

报酬率

10%

15%

20%

报酬率

n • (二)期望报酬率:以概率作 K ( Pi K i ) 为权数的加权平均数 i 1

经济状况 旺盛

正常 低迷

概率 0.3

( K

i 1

n

i

K )2 Pi

Vi

i

Ki

三、证券组合的风险和报酬

理论要点:证券组合的收益是其各证券收益的加权平均数, 但其风险不是这些证券风险的加权平均风险,投资组合能降 低风险。

第2章 投资行为的风险与报酬 《投资心理学》PPT课件

2.4 投资者对投资风险的知觉与态度

图2-1 风险选择曲线

风险是可能发生不利事件和损失的概率或或然性。任何时候,当我们无法预料某 种结果,无法确定某种负面性特点的后果时,我们就可能面临风险。

冒险是人决定对自己的行动做出的选择,而这种选择会产生或增加某种不幸后果 发生的可能性,致使一些不希望发生的事情更可能发生。所以,冒险的基本行为结构 模式可以简单地表示为:某人采取行动A,主动去冒风险R(指可能的具有负面和不幸 结果的事件)。当然,在投机风险中,冒险行为也会发生正向的结果。这就是说,风 险是一种客观存在,冒险则是人的主观选择和决定。由于人类行为的介入,会加剧风 险发生的可能性,从而促使这种客观存在的可能性转化为现实性。

1 件即负面性发生的可能性或概率。

例如,某人购入预期收入为15%的国库券1万元,其投资报酬率15%能精确地加 以估计,这说明投资是没有风险的,当然也可能面临诸如通货膨胀的风险。但如果将 这1万元购买某公司的股票,其投资报酬就不能精确估计了,从一本万利到蚀光老本, 变数极大。可见,后一项投资的风险是较大的。

例如,对于某种股票,我们无法确定其价格是否下跌和股份公司是否会倒闭,即 无法确定价格下跌和血本无归的可能性和风险。但是,一旦我们决定购买这种股票时, 则公司倒闭或价格下跌的情况必然与我们相关,并完全可能发生。也就是说,我们在 冒投资无法盈利的风险。

当然,风险与冒险的关系是相当密切的。一方面,风险的存在,使人们必须认真 考虑自己的行为,在若干所能的行动中选择最合理的行动,以争取最好的结果。因此, 风险是人们冒险行为的起因。另一方面,从结果的角度看,风险和冒险都以可能的负 面性结果为特征,在很多情况下,这种结果是人们行为的介入所促成的。投资是一种 对风险行为的选择,从这个意义上来说,冒险的概念对投资风险也是十分重要的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• 实际结果与期望结果的偏离程度常被用来衡量风险

(2)风险的衡量

• 确定概率

2020/6/15

– 在经济活动中,某一事件在相同条件下可能发生也可能不

发生的事件称作随机事件。用来表示随机事件发生可能性

大小的数值,就是概率(Pi,0≤Pi≤1 ; ∑Pi=1)

投资风险与报酬

3

第一节 投资风险与报酬概述

– 根据以往同类项目确定

• b= ( R - Rf )/ V

– 根据标准离差率与投资报酬率之间关系确定

• b=( 最高 R -最低 R )/ (最高 V -最低 V)

– 由企业高层与企业组织专家确定 • 取决于公司对风险的态度:稳健公司常b值定高些

– 由国家或行业组织专家确定,并定期公布,做为参考

2020/6/15

• 确定离散程度

– 统计学中用以衡量概率分布离散程度的指标,包括平均差、 方差、标准差等,最常用的就是方差和标准差

– 方差

2

2

(Ki K) Pi

– 标准差

(Ki K )2 Pi

2020/6/15

投资风险与报酬

5

第一节 投资风险与报酬概述

2020/6/15

δ A=√ 15.4% = 3.9%

δ B= √25.6% = 5.1% • 标准差表示了变量的各个具体值与期望值的波动程

度,代表了投资项目风险的大小

• 投资项目预期的报酬率的概率分布越集中,即方差和 标准差越小, 风险就越小.反之,则越大

• 由于标准差的大小与投资报酬率绝对水平有关,因 此,利用标准差的大小衡量风险的程度的前提,是 不同方案的期望值相等或接近相等

第二篇 企业理财的价值观念与 估价

第五章 投资风险与报酬

第一节 投资风险与报酬概述

1. 企业财务决策的类型

(1)风险

• 风险是一种不确定性,充满机会和挑战 • 风险与不确定性的区别

(2)企业财务决策的类型

• 确定型决策:事先可确知决策的后果的各种决策

• 风险决策:事先可知决策的所有可能后果及其各种 后果出现的概率的决策

• 个别投资与投资组合风险的关系

2020/6/15

投资风险与报酬

10

第二节 证券投资组合理论

2.企业特有风险与市 场风险

标 准 差

– 企业特有风险:可分散

风险或非系统风险,涉

及个别企业的罢工、诉

讼失败等微观环境,可

通过有效的投资组合加

以分散

总风险

– 市场风险:不可分散风

险或系统风险,涉及所

有的投资对象,如战争、

投资风险与报酬

9

第二节 证券投资组合理论

1. 证券组合的风险报酬

(1)投资组合的报酬

• 投资组合是指两种或两种以上的证券或资产的组合

• 投资组合报酬是以个别投资的期望报酬率为基础, 以该个别投资占在投资组合中所占比重为权数计算 得出。即:

m

R p

Wj R j

j 1

(2)投资组合的风险

• 与投资组合的收益不同,不是简单的加权平均数。

(2)风险报酬

• 也称风险价值,是投资者冒险投资而获取的超过无 风险报酬的额外报酬。分别用绝对数或相对数表示

• 不考虑通货膨胀时,投资报酬是时间价值与风险报 酬之和

2020/6/15

投资风险与报酬

8

第一节 投资风险与报酬概述

• 风险报酬:

Rr = b V (b:风险报酬系数 ; V:标准离差率)

• 投资总报酬率:R= Rf + Rr = Rf + b V • 风险报酬系数 b 的确定

j

第j种股票的风险 ( 报酬率) 整个证券市场投资组合 的风险( 报酬率)

– 通常将所有股票的Beta系数定义为1,大部分股票的 Beta系数在 0.60-1.60 之间。

10%

标准离差 (δ)

3.9%

标准离差 率(q)

0.39

良好

20%

0.2

B

正常

8%

0.6

10%

5.1%

1

较差

6%

0.2

2020/6/15

投资风险与报酬

4

第一节 投资风险与报酬概述

– 期望报酬率只是报酬率的平均水平,其具体值会在期望值 上下波动。评价期望值代表性强弱时,要依据投资报酬的 具体数值对期望值的偏离程度来确定。偏离程度越大,代 表性就越小。反之,则越大。这种偏离程度就是风险程度。 投资项目的期望报酬率相同,风险未必相同

– 标准差系数(标准离差率,变异系数)

• 当投资项目的期望值不同时,就不宜用标准差衡量 投资项目的风险,而应该使用标准差系数(V)

V

K

投资风险与报酬

6

第一节 投资风险与报酬概述

【实例】

有M、N两个投资项目,标准差分别为2% 和1%,期望值分别是30%和10%,问哪一项目 风险更大。

一般会以为M因标准差比N大而认为风险更 大。然而在期望值不同时,必须用标准差系数 来衡量。此时:Vm=δA/KA=2%/30%=0.067 Vn=δB/KB = 1%/10%=0.1

显然,项目N比项目M的风险更大些。

2020/6/15

投资风险与报酬

7

第一节 投资风险与报酬概述

3. 风险报酬的计算

(1)风险与报酬的关系

• 人们通常力求规避风险,但又热衷于风险投资 • 从事风险活动的实际结果与预期结果会发生偏离,

可能是正(或负)方向。风险越大,获取报酬(或 蒙受损失)可能性就越大。成为冒险的动力

• 确定期望值(Expected Value)

– 或称预期值,是各随机变量取值以相应概率为权数的加权 平均数,反映随机变量取值的平均化

–

n

K K i Pi

t 1

投资项 目

A

市场预 期

最好 良好 正常 较差

投资报酬 率(Ki)

15% 13% 7% 5%

概率 (Pi)

0.2 0.3 0.3 0.2

期望报酬 率(K )

通货膨胀等。无法通过

多角化投资来分散

2020/6/15

投资风险与报酬

非系统风险

系统风险 投资组合数量

11

第二节 证券投资组合理论

3. 系统风险的衡量:Beta系数

– 理性的多元化投资者决策投资组合时唯一需要考虑的 风险是市场风险(系统风险)

– 衡量市场风险大小程度的指标是Beta系数(β)。反映

了个别股票相对于平均风险股票的变动程度

• 不确定型决策:事先不知道决策可能出现的各种后 果。或者虽然知道决策的所有可能后果,但不知道 出现各种后果的概率

2020/6/15

投资风险与报酬

2

第一节 投资风险与报酬概述

2. 风险的衡量

(1)基本原理

• 财务管理中的任何决策都是根据对未来事件的预测 做出的,存在不确定性。这种不确定性的存在,将 来出现的实际结果可能与期望的结果不一致