头肩形股票简单分析

股市常见走势形态分析之头肩顶

股市常见走势形态分析之头肩顶

头肩顶形态是头肩底形态一个翻版,我们把头肩底形态倒过来看就是头肩顶形态了。

它是趋势见顶的一个信号,标志着一段持续上涨的行情即将终结,接下去会长期下跌,投资者发现股价形成头肩顶形态时必须要卖出,否则会损失会惨重。

在头肩顶形成过程中,左肩的成交量是最大,头部的成交量略小些,右肩的成交量最小,成交量呈递减现象。

头肩顶形态分析

一个完整的头肩顶走势,也可以划分4个阶段:

(1)左肩部分──持续一段上升的时间,成交量很大,过去在任何时间买进的人都有利可图,于是开始获利沽出,令股价出现短期的回落,成交较上升到其顶点时有显著的减少。

(2)头部──股价经过短暂的回落后,又有一次强力的上升,成交亦随之增加。

不过,成交量的最高点较之于左肩部分,明显减退。

股价升破上次的高点后再一次回落。

成交量在这回落期间亦同样减少。

(3)右肩部分──股价下跌到接近上次的回落低点又再获得支持回升,可是,市场投资的情绪显著减弱,成交较左肩和头部明显减少,股价没法抵达头部的高点便告回落,于是形成右肩部分。

(4)突破──从右肩顶下跌穿破由左肩底和头部底所连接的底部颈线,其突破颈线的幅度要超过市价的3%以上。

形态理论

形态理论(小的形态服从大形态)股价移动的两种形态类型:保持原有平衡:持续整理形态;打破原有平衡:反转突破形态。

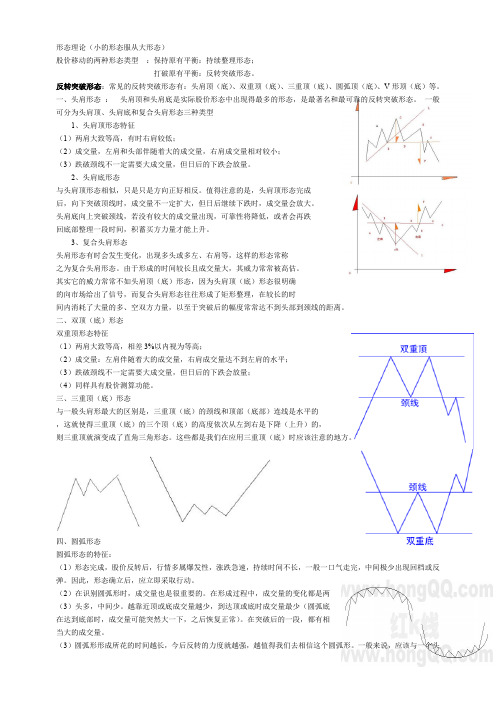

反转突破形态:常见的反转突破形态有:头肩顶(底)、双重顶(底)、三重顶(底)、圆弧顶(底)、V形顶(底)等。

一、头肩形态:头肩顶和头肩底是实际股价形态中出现得最多的形态,是最著名和最可靠的反转突破形态。

一般可分为头肩顶、头肩底和复合头肩形态三种类型1、头肩顶形态特征(1)两肩大致等高,有时右肩较低;(2)成交量,左肩和头部伴随着大的成交量,右肩成交量相对较小;(3)跌破颈线不一定需要大成交量,但日后的下跌会放量。

2、头肩底形态与头肩顶形态相似,只是只是方向正好相反。

值得注意的是,头肩顶形态完成后,向下突破顶线时,成交量不一定扩大,但日后继续下跌时,成交量会放大。

头肩底向上突破颈线,若没有较大的成交量出现,可靠性将降低,或者会再跌回底部整理一段时间,积蓄买方力量才能上升。

3、复合头肩形态头肩形态有时会发生变化,出现多头或多左、右肩等,这样的形态常称之为复合头肩形态。

由于形成的时间较长且成交量大,其威力常常被高估。

其实它的威力常常不如头肩顶(底)形态,因为头肩顶(底)形态很明确的向市场给出了信号,而复合头肩形态往往形成了矩形整理,在较长的时间内消耗了大量的多、空双方力量,以至于突破后的幅度常常达不到头部到颈线的距离。

二、双顶(底)形态双重顶形态特征(1)两肩大致等高,相差3%以内视为等高;(2)成交量:左肩伴随着大的成交量,右肩成交量达不到左肩的水平;(3)跌破颈线不一定需要大成交量,但日后的下跌会放量;(4)同样具有股价测算功能。

三、三重顶(底)形态与一般头肩形最大的区别是,三重顶(底)的颈线和顶部(底部)连线是水平的,这就使得三重顶(底)的三个顶(底)的高度依次从左到右是下降(上升)的,则三重顶就演变成了直角三角形态。

这些都是我们在应用三重顶(底)时应该注意的地方。

四、圆弧形态圆弧形态的特征:(1)形态完成,股价反转后,行情多属爆发性,涨跌急速,持续时间不长,一般一口气走完,中间极少出现回档或反弹。

交易之终极奥义:如何交易头肩形态

交易之终极奥义:如何交易头肩形态Beautiful Things.m4a2:28来自华尔街外汇今天,我要告诉你一步一步如何交易的头肩顶形态。

实际上,我甚至还提供了您将要看到的几个示例。

我应该指出一点:这不仅是针对高级交易者的指南。

我坚信事情要简单。

因此,无论您是刚刚起步还是经验丰富的专业人士,您都将喜欢本指南。

让我们开始吧。

本文提纲:•头肩图案的属性步骤1:上升趋势步骤2:左肩步骤3:头步骤4:右肩步骤5:领口•是什么导致头肩形成?•头肩突围•如何突破领口支持输入方法#1输入方法2•止损放置和风险控制止损放置#1止损放置#2关闭时退出(安全网)•头肩目标方法1方法#2•几个例子•出发前的关键见解…•最后的话头肩图案的属性在进行交易之前,必须首先了解该模式的关键属性。

这样,您就可以轻松发现最有利的头和肩膀。

让我们从下图开始。

从上图中可以看到,头和肩膀图案具有五个属性。

按照发生的顺序,它们是:1.上升趋势2.左肩3.头4.右肩5.领口请注意,我最后放置了“领口”。

起初,这似乎是一个错误。

但是,在确定领口之前,我们需要图案的肩膀和头部。

如果这听起来令人困惑,请不要担心。

随着课程的进行,这将变得更加有意义。

步骤1:上升趋势头肩形态的第一部分是上升趋势。

这是延伸的涨幅,最终导致疲惫。

通常,上升趋势持续的时间越长,反转的可能性就越大。

步骤2:左肩市场下跌形成更高的低点。

在这一点上,事情开始融合在一起,但是我们还不足以吸引人们的注意。

步骤3:头现在已经形成了左肩,市场形成了更高的高点,形成了头。

但是,尽管看好反弹,购房者不能做出实质上较高低。

此时,我们具有该结构的左肩和头。

领口也开始成型,但是我们需要右肩,然后才能在图表上绘制领口。

步骤4:右肩右肩是一切融合在一起的地方。

这表明买家正在疲倦,市场可能正在为逆转做准备。

右肩一开始,我们就足以开始绘制领口。

但是因为该模式尚未完成,所以最好将其视为草稿而不是最终版本。

股市起涨信号之七:头肩底形态(连载待续)

股市起涨信号之七:头肩底形态(连载待续)头肩底是一种较为常见的底部形态,由左肩、头、右肩及颈线组成。

在三个连续的谷底中,以中谷底(头)最深,第一个及最后的谷底(分别为左、右肩)较浅、接近对称,因而形成头肩底形态。

头肩底往往预示着市场实现了阶段性止跌,此后有望展开一轮反弹走高的行情,因此形成头肩底形态后往往会成为支撑市场信心的标志。

一般来说,头肩底形态的形成原理为:伴随巨大的成交量,市场表现出爆发性上涨的特征,当股价达到某一高度时出现缩量回调,形成左肩;不久便再度上涨并越过前一高点,阳极而阴生,由于不能有效地放量或低于左肩的水平,之后回落至上次企稳处附近,形成头部;随后股价又一次涨升至左肩顶点附近,无力上攻,成交量也明显减少,形成右肩;头肩底雏形基本形成,市场转折已近在眼前。

股价在跌破颈线之后往往会有回抽的过程,颈线支撑变成压力,回抽过程为头肩底形态的逃命点。

投资者在见到这个图形后,不能再继续看空,而要随时做好进场抢筹的准备。

且股价放量冲破颈线时,投资者就可考虑买进一些股票,这通常称为第一买点。

如果股价冲破颈线回抽,并在颈线位附近止跌回升时,投资者可加码买进,这通常称为第二买点。

值得注意的是,若是股价向上突破颈线时成交量并无显著增加,很可能是一个假性突破,这时投资者应逢高卖出,考虑暂时退出观望。

投资者可以计算出其涨幅一般是颈线位到底部的垂直距离加上颈线位价位。

由于其属短线迅速获利,投资者在操作时应随时分析分时图上的30分钟和60分钟K线的波动形态,股价突然在成交量的持续放大下迅速上扬,预示着主升浪即将展开。

投资者需要注意的是,头肩底并不是百发百中,因此在选择此类个股时需要注意以下几个内容:1.选择那些基本面良好、有长远发展前景的品种作为参与的对象。

因为即使短期的参与失败了,从长期来看成功的概率依旧较大,并且此类个股往往是长线资金关注的对象,只要调整到一定位置,就会有相当多的资金逢低买入。

2.选择个股的时候,应关注那些右肩略高于左肩并且有明显放量的个股品种。

图解K线直角扩散等几种形态分析

图解K线直角扩散形态分析股价经过一段时间的上升后下跌,然后再上升再下跌,上升的高点较上次为高,下跌的低点亦较上次的低点为低,整个形态以狭窄的波动开始,然后向上下两方扩大,如果把上下的高点和低点分别用直线连接起来,就可以画出一个镜中反照的三角形状,呈现喇叭形状,所以称之为扩散喇叭三角形。

不管喇叭形向上还是向下倾斜其含义是一样的,喇叭形最常出现在涨势多头末期,意味者多头市场的结束,常常是下跌的先兆。

形成机理:扩散喇叭形态是由于投资者冲动的投资投机情绪所造成的,通常在长期性上升阶段的末期出现,在一个缺乏理性和失去控制的市场,投资者受到市场炽烈的投机风气传言所感染,当股价上升时便疯狂追涨,但当股价下跌时又盲目地加入抛售行列,疯狂杀跌。

这种市场极度冲动和杂乱无序的行动,使得股价不正常地狂起大落,形成上升时高点较前次为高,低点则较前次为低,也容易产生至于不规则而巨差成交量,反映出投资者冲动的买卖情绪。

可以将扩散喇叭形态看作是市场最后的消耗性上涨,最后的疯狂往往会将股价推高到很高的价位,但也暗示着市场购买力得到充分的发挥,升势业已到了尽头,随后的多杀多式的下跌也会较为惨烈,准确地说扩散喇叭形态是市场情绪化不理智的产物,因此它绝少在跌市的底部出现,原因是股价经过一段时间的下跌之后,在低沉的市场气氛中市场投资意愿薄弱,不可能形成这形态。

特征条件:1)标准完美的喇叭形有三个高点二个底点,这三个高点一个比一个高,中间的二个低点则一个比一个低,当股价从第三个高点回跌,其回落的低点较前一个低点为低时,可以假设形态的成立。

和头肩顶一样喇叭形属于“五点转向”型态,故此一个较平缓的喇叭形也可视之为一个有较高右肩和下倾颈线的头肩式走势。

当然实战中不可教条,不可按图索骥,掌握原理机理方可准确判断;2)成交量方面,喇叭型在整个形态形成的过程中,保持着高而且不规则的成交量,并且并不随形态的发展而递减;3)形态也有可能会向上突破,尤其在喇叭形的顶部是由两个同一水平的高点连成,并且第三次下探成交量极度萎缩,随后股价以高成交量向上突破(收市价超越阻力水平百分之三),那么这形态最初预期的分析意义就要修正,它显示前面上升的趋势仍会持续,未来的升幅将十分可观;4)这种形态并没有最小跌幅的量度公式可以估计未来跌势,但一般来说跌幅都是很大;5)向下突破无需放量配合,只要跌破下边两点连线即可确认;操作策略:由于扩散喇叭形态绝大多数是向下突破,所以投资者尽量不要参与其买卖活动,注意以减磅操作为主。

头肩顶头肩底分析

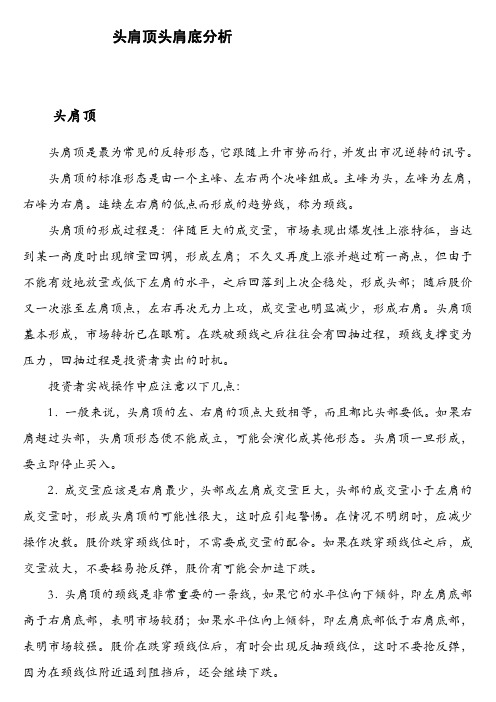

头肩顶头肩底分析头肩顶头肩顶是最为常见的反转形态,它跟随上升市势而行,并发出市况逆转的讯号。

头肩顶的标准形态是由一个主峰、左右两个次峰组成。

主峰为头,左峰为左肩,右峰为右肩。

连续左右肩的低点而形成的趋势线,称为颈线。

头肩顶的形成过程是:伴随巨大的成交量,市场表现出爆发性上涨特征,当达到某一高度时出现缩量回调,形成左肩;不久又再度上涨并越过前一高点,但由于不能有效地放量或低下左肩的水平,之后回落到上次企稳处,形成头部;随后股价又一次涨至左肩顶点,左右再次无力上攻,成交量也明显减少,形成右肩。

头肩顶基本形成,市场转折已在眼前。

在跌破颈线之后往往会有回抽过程,颈线支撑变为压力,回抽过程是投资者卖出的时机。

投资者实战操作中应注意以下几点:1.一般来说,头肩顶的左、右肩的顶点大致相等,而且都比头部要低。

如果右肩超过头部,头肩顶形态便不能成立,可能会演化成其他形态。

头肩顶一旦形成,要立即停止买入。

2.成交量应该是右肩最少,头部或左肩成交量巨大,头部的成交量小于左肩的成交量时,形成头肩顶的可能性很大,这时应引起警惕。

在情况不明朗时,应减少操作次数。

股价跌穿颈线位时,不需要成交量的配合。

如果在跌穿颈线位之后,成交量放大,不要轻易抢反弹,股价有可能会加速下跌。

3.头肩顶的颈线是非常重要的一条线,如果它的水平位向下倾斜,即左肩底部高于右肩底部,表明市场较弱;如果水平位向上倾斜,即左肩底部低于右肩底部,表明市场较强。

股价在跌穿颈线位后,有时会出现反抽颈线位,这时不要抢反弹,因为在颈线位附近遇到阻挡后,还会继续下跌。

4.头肩顶形成后,下跌的幅度一般都大于最小下跌幅度,因此股价跌到最小下跌幅度附近,应结合其他技术指标综合分析,确定是否买卖。

5.如果在颈线位回升,股价高出头部;或者股价在跌穿颈线后回升到颈线位以上,这点如被有效确认,且伴有成交量的配合,则头肩顶形态可能不会实现(也就是说这是个假的头肩顶),大家要结合实际情况重新分析作出判断。

K线技术(五)形态分析(概述头肩形态)

K线技术(五)形态分析(概述、头肩形态)西方技术分析是以道氏周期理论为基础的,所以注重趋势分析和波段分析,即注重价格运动的阶段性分析;同时,西方是以标准线图为价格记录手段的,而标准线图难以直观的反映价格背后的心理状态,不利于发展短期价格预测技术。

基于这两个因素,西方技术分析家过滤掉了短线杂波,专注于市场的主要趋势(半年以上)、次要趋势(1-6个月)和短暂趋势(1个月以内)。

所以他们即使是进行短暂趋势的分析,也往往是进行一个星期至一个月的技术形态分析。

而在这段时间内,价格图形常常会形成一些特定的形态,为我们提供市场动态的参考依据。

事实上,在日本K线图分析中,也会提到类似于下面所讲的形态,且其判断标准和形成意义基本相同,但是日本K线图里的这些论述没有西方技术分析家们所列举的详细而完整。

西方技术分析对形态的判断标准有着严格的定义,并形成了一套完整的形态分析理论。

这套理论,同样适合用于K线图。

趋势不会突然而来,在发生重要的变化之前,往往需要酝酿一段时间。

酝酿的时候,趋势可能会发生逆转,也可能会小幅盘整后再继续前进。

当趋势反转时,就会出现反转形态;当趋势盘整时,就会出现整理形态。

在这些形态形成的过程中,如果价格波动的范围越大,或其形成时所消耗的时间越长,或伴随的成交量越多,那么它们所具有的意义就越重大,因为其间消耗了大量的多头或空头的力量,引发了由量变到质变的产生。

在讨论形态的时候,除了由价格所带来的形态需要被重点观察之外,还有两个重要的参考因素:成交量和测量目标。

在价格形态的形成过程中,研究与价格数据伴随而来的成交量,是判断形态是否形成和是否可靠的技术指标。

同时,绝大多数价格形态都有其具体的测量技术,可以确定出最小的价格运动目标(空间),这些目标有助于对市场下一步的运动空间进行大致估算,避免交易者过早退出的失误。

反转形态包括:头肩顶(底)、三重顶(底)、双重顶(底)、V形顶(底)、圆形、三角形(包括扩散三角形)、菱形、楔形、矩形。

股票技术分析中的倒头肩和倒底肩形态

股票技术分析中的倒头肩和倒底肩形态股票市场是一个充满波动和不确定性的领域,投资者通过各种技术分析工具来辅助他们做出买卖决策。

其中,倒头肩和倒底肩形态是两种常见的图表形态,可以帮助投资者预测未来股价的走势。

本文将详细介绍倒头肩和倒底肩形态的定义、特征以及应用。

一、倒头肩形态倒头肩形态是一种出现在股票价格图表上的反转形态,通常表示了一个相对较强的上升趋势即将结束,股价将下跌的预示。

该形态分为三个部分:左肩、头部和右肩。

1. 左肩:在上升趋势之前,股价首先会上升到一个高点,然后回撤一段距离形成左肩的形态。

左肩的形状通常与头部和右肩相似,但股价的涨幅较小。

2. 头部:在左肩之后,股价再次上升到较高的水平,形成一个相对高点。

与左肩相比,头部的形状更加对称,并且伴随着较大的股价涨幅。

3. 右肩:在头部之后,股价再次下跌并重新上升,形成右肩的形态。

右肩的形状与左肩相似,但股价涨幅相对较小。

通常情况下,股价在右肩形成之后会下跌,跌破头部和左肩的低点,确认倒头肩形态有效。

二、倒底肩形态倒底肩形态与倒头肩形态相反,它出现在一个相对较弱的下跌趋势中,预示着股价即将出现反转上涨的信号。

同样地,倒底肩形态也由三个部分组成:左底、底部和右底。

1. 左底:在下跌趋势之前,股价会下跌到一个低点并反弹一段距离形成左底的形态。

与倒头肩形态的左肩类似,左底的形状通常与底部和右底相似,但股价的跌幅较小。

2. 底部:在左底之后,股价再次下跌到一个更低的水平,形成一个相对低点。

与左底相比,底部的形状更加对称,并伴随着较大的股价跌幅。

3. 右底:在底部之后,股价再次上涨并重新下跌,形成右底的形态。

右底的形状与左底相似,但股价跌幅相对较小。

股价在右底形成之后往往会上涨,突破底部和左底的高点,确认倒底肩形态有效。

三、倒头肩和倒底肩形态的应用倒头肩和倒底肩形态的出现意味着市场情绪的转变,可以作为投资者决策的依据。

1. 倒头肩形态:倒头肩形态的出现通常预示着股价即将下跌。

“头肩”形态详解

头肩形态是实际价格形态中出现最多的一种形态,也是最著名和最可靠的反转突破形态。

它一般可分为头肩顶形态、头肩底形态两种类型。

图:头肩顶形态头肩顶形态是一个可靠的沽出时机,一般通过连续的三次起落构成该形态的三个部分,也就是要出现三个局部的高点。

中间的高点比另外两个都高,称为头;左右两个相对较低的高点称为肩。

这就是头肩顶形态名称的由来。

头肩顶形态的形成过程大体如下:1、股票价格长期上升后,成交量大增,获利回吐压力亦增加,导致股票价格回落,成交量较大幅度下降,左肩形成。

2、股票价格回升,突破左肩之顶点,成交量亦可能因充分换手而创记录,但价位过高使多头产生恐慌心理,竞相抛售,股票价格回跌到前一低点水准附近,头部完成。

3、股票价格第三次上升,但前段的巨额成交量将不再重现,涨势亦不再凶猛,价位到达头部顶点之前即告回落,形成右肩。

这一次下跌时,股票价格急速穿过颈线,再回升时,其价格也仅能达到颈线附近,然后成为下跌趋势,头肩顶形态宣告完成。

2001年6月大盘就是以头肩顶见顶的,2218点为左肩、2245点为顶、2237点为右肩,在完成回抽之后股指“一江春水向东流”。

我们以此为例说明头肩顶实战技巧:1、成交量。

左肩时要求量价配合,头部时由于多空双方大量换手,成交量也很大,但与左肩相比成交量已呈现颓废之势,不能有效地放量或低于左肩的水平,右肩与回抽过程中由于元气大伤,成交量呈现出持续萎缩的态势。

大盘在2245点构筑头肩顶时的成交量就呈现出这种多-少-多-少的特征。

2、颈线。

连结头部形态中的两点波谷所构成的水平压力线为颈线,在头肩顶中颈线不一定就是水平线,但不管颈线是向上还是向下倾斜,都改变不了自由落体下跌的命运。

大盘2245点时的头肩顶的颈线是向下倾斜的,表明下跌动力十分充足。

3、突破。

头肩顶向下突破颈线时,与头肩底不一样,不需要成交量的配合,即缩量突破也有效。

跌破后经常伴有回抽确认,突破一般以超过颈线3%为标准。

头肩顶的突破往往较头肩底要可靠得多,当然在实战中只要没有突破颈线,仍不能断定将反转下行,虽这将失去在头部的最佳出货机会,但要想卖出天价在实战中是十分困难的。

头肩底形态技术特征及案例分析

头肩底形态技术特征及案例分析多根K线的买入形态:头肩底技术特征1.在下跌行情的后期,股价连续三次下跌都获得支撑,形成三个底部。

三个底部从左到右依次叫做左肩、头部、右肩。

左右两个肩部的最低价基本相同,中间底部的最低价略低。

2.左肩和头部形成后的两次反弹过程中,股价基本在同一价位受到阻力回调。

这个价位上的水平线为颈线。

3.右肩形成后,股价放量突破颈线。

之后,股价可能会有一个回抽确认的过程。

如下图所示,这种在下跌行情后期形成,三个底形似人的头肩的K 线组合,即头肩底形态。

头肩底形态头肩底形态是典型的反转形态。

它表明空方力量不断地被消耗,上涨动能不断积聚。

一旦头肩底形态完成,之后将是一波较大的上涨走势。

与W底和三重底形态一样,头肩底形态的买点也有两个。

出击买点1股价放量突破颈线时。

出击买点2股价回抽确认时。

该买点并不一定会出现。

经典案例如下图所示,在经过前期的加速下跌之后,从2008年9月到2009年1月,新大洲A(000571)出现头肩底形态,发出看涨信号。

2009年1月下旬,该股股价向上放量突破颈线,买点出现。

新大洲A日K线实战提高1.在头肩底形态形成过程中,左肩和头部的成交量大致相等。

而右肩区域成交量往往大幅放大,出现放量向上突破行情。

这是市场由下跌趋势转为上涨趋势的标志。

2.如果股价向上突破颈线时没有放量,可能之前只是一个假突破。

在这样的情况下投资者不能贸然买入股票。

3.投资者一旦发现头肩底形态,要密切注意两点。

首先是看该形态是否对应着其他技术指标的重要买点;其次是要注意股价接下来是否放量突破颈线。

例如,在新大洲A的例子中,头肩底形态就对应着MACD指标的底背离。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

右肩往颈线走的个股:

300004,300029,300035,300041,300050,300068,300073,300101,300160(走的较弱),300165(靠近颈线附近),300166(靠近颈线附近),300173,300180(走的较弱),300225,300276,002617,002608,002540,002496,002491,002484,002441,002402,002385,002338,002328,002314(走的较弱),002296,002287,002279,002253,002232,002194,002072,002102,000009,000012,000046,000061,

已突破颈线上扬的个股

300033(7月1日突破颈线,7月8日回抽颈线位置是建仓或者加仓点)

300075(2012年12月20日突破颈线后一路上扬)

300078(5月8日突破颈线)

300110(1月14日突破颈线)

300124(4月24日突破颈线)

300271(5月20日突破颈线)

300317(5月15日突破颈线,6月13日回抽颈线)

002528(6月21日突破颈线)

002527(6月13日突破颈线,7月8日回抽颈线)

002444(5月6日-5月13日突破颈线,6月24日回抽颈线)

002391(2月20日突破颈线,4月15日回抽颈线,7月9日又跌回颈线)

002315(6月26日突破颈线,7月5日回抽颈线)

002284(5月3日突破颈线,6月27日跌回颈线)

002261(6月18日突破颈线)

002093(5月3日突破颈线,7月9日跌回颈线)

600983(5月3日突破颈线)

002235(7月2日突破颈线)

002639(5月30日突破颈线)

002615(6月24日突破颈线,6月28日回抽颈线)

300157(1月29日突破颈线)

刚突破颈线个股:

300076(7月12日突破颈线,目前回抽颈线)

300077(将于7月18日考验颈线)

300118(7月15日突破颈线)

000572(5月6日突破颈线,最近回到颈线附近又拉起)

300154(7月16日突破颈线)

300184(7月17日突破颈线)

002437(在颈线位置上下折腾)

002436(7月12日突破颈线)

002362(7月12日突破颈线,外加7月10日、11日突破了一个对称三角形)

002332(靠近颈线寻求放量突破)

002256(7月16日突破颈线)

002117(7月16日突破颈线)

002009(靠近颈线寻求放量突破)

002007(靠近颈线,怀疑还有的折腾)

600525(7月16日突破颈线不到3%,但出现突破缺口)

构建右肩的个股:

300134,002297,002286,600165

这个比较折腾的走势:

002520在6月28日突破颈线,7月8日跌破颈线,7月16日又涨到颈线之上。

勉强算头肩底的个股(剔除吧):

300011,300018,002331

头肩顶模式:

002414于上市初做了一个漂亮的头肩顶,于2011年4月26日突破颈线下跌000523走了个头肩顶下来。