第5章 多个备选方案的比选

合集下载

工程经济学 第05章 工程项目多方案选优

第 13页 页

净现金流量可以估算的情形

评价指标:净现值、净年值、费用现值、 评价指标:净现值、净年值、费用现值、费 用年值等指标。 用年值等指标。 比选过程通常遵循如下三个步骤 步骤: 比选过程通常遵循如下三个步骤:

①分别检验各方案自身的经济效果,将不能通过 分别检验各方案自身的经济效果, 检验各方案自身的经济效果 评价标准的方案淘汰; 评价标准的方案淘汰; 检验方案的相对经济效果, ②检验方案的相对经济效果,即分别计算各备选 方案的指标值; 方案的指标值; 根据净现值 净年值) 净现值( ③根据净现值(净年值)最大准则或费用现值 费用年值)最小准则,对方案进行选优。 (费用年值)最小准则,对方案进行选优。

第 7页 页

5.1.2 方案的分类

按方案相互之间的经济关系, 可分为独立方 按方案相互之间的经济关系 , 可分为 独立方 互斥方案和相关方案三种类型 三种类型。 案 、 互斥方案和相关方案 三种类型 。 相关方 又可分为互补方案和从属方案 互补方案和从属方案。 案又可分为互补方案和从属方案。 1.独立方案 独立方案

第 9页 页

3.相关方案 相关方案 相关方案是指在方案群中各个方案之间具有 相关方案 是指在方案群中各个方案之间具有 相关关系, 相关关系 , 具体可分为互补方案和从属方案 两种。 两种。

1) 互补方案:是指执行一个方案会增加另一个 ( 1 ) 互补方案 : 是指执行一个方案会增加另一个 方案的效益。 方案的效益。 ( 2) 从属方案 指某一方案的接受是以其他一些 ) 从属方案:指某一方案的接受是以其他一些 方案的接受为前提的,该方案不能独立接受。 方案的接受为前提的,该方案不能独立接受。

影响项目方案的经济相关性的因素

1.资金的约束 资金的约束

第五章多方案评价方法

PC = ∑ COt (1 + iC ) − t = ∑ COt ( P / F , iC , t )

t =0 t =0

n

n

【例5.4】某项目有A、B两种不同的工艺设计方案,均能满足同样的生产技 术需要,其有关费用支出如表5.5所示,试用费用现值比较法选择最佳方案, 已知iC=10%。 【解】根据费用现值的计算公式可分别计算出A、B两方案的费用现值为: PCA=600×(P/F,10%,1)+280×(P/A,10%,9)(P/F,10%,1) =2011.40(万元) PCB=785×(P/F,10%,1)+245×(P/A,10%,9)(P/F,10%,1) =1996.34(万元) 由于PCA>PCB,所以方案B为最佳方案。

查复利系数表得:IRRC=18.52%。 可见,IRRA>IRRC>IRRB,且IRRA、IRRB、IRRC均大于iC。即方案A 为最佳方案。这个结论与采用净现值法计算得出的结论是矛盾的。为什么 两种方法得出的结论会产生矛盾?究竟哪一种方法正确?这个问题可通过 图5.4加以说明。

内部收益率是表明投资方案所能承受的最高利率, 或最高的资本成本,即方案的净现金流量所具有的 机会成本就是该方案本身所产生的内部收益率,用 式子表示就是当选定的iC=IRR时,方案的NPV=0。 互斥方案的比选,实质上是分析投资大的方案 所增加的投资能否用其增量收益来补偿,也即对增 量的现金流量的经济合理性做出判断。因此,可以 通过计算增量净现金流量的内部收益率即差额内部 收益率来比选方案,这样就能够保证方案比选结论 的正确性。

合理的决策过程包括两个主要的阶段:一是探 寻备选方案,这实际上是一项创新活动;二是对不 同备选方案进行经济衡量和比较,称之为经济决策。 备选方案是由各级组织的操作人员、管理人员 及研究开发人员制定的,对备选方案经济差别的认 识,可加强探求备选方案的能力。 通常,按多方案之间的经济关系,一组多方案 又可划分为互斥型多方案、独立型多方案、相关型 多方案等。

工程经济学 第五章 多方案的比选终稿

NAVC=-380(A/P,12%,8)+112=35.57(万元)

∵NAVC>NAVA>NAVB ∴方案C为最优方案。

2. 计算期统一法

若采用现值法(净现值或费用现值),则需对各备选方案的 寿命期做统一处理(即设定一个共同的分析期),使方案满足可 比性的要求。处理的方法通常有两种:

◆ 最小公倍数法:取各备选方案寿命期的最小公倍数作为方案比选

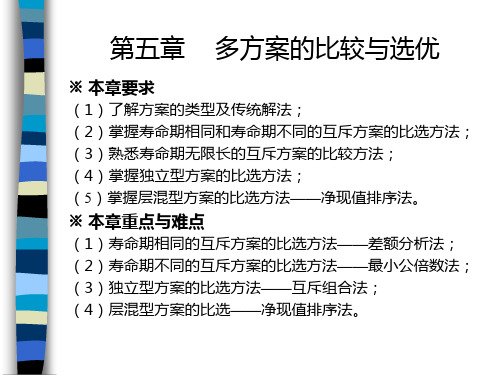

※ 本章重点与难点

(1)寿命期相同的互斥方案的比选方法——差额分析法; (2)寿命期不同的互斥方案的比选方法——最小公倍数法; (3)独立型方案的比选方法——互斥组合法; (4)层混型方案的比选——净现值排序法。

第一节 方案之间的关系及其解法

一、方案类型

1、互斥方案:各方案间是相互排斥的,采纳某一方案就不能再

N ( N j 1) ( N1 1)(N 2 1)...(N M 1)

j 1 M

问:3个独立项目,每个项目有2个互斥方案, 则可能组成的方案共有多少? (2+1)3=27

问:此种层混型方案可能组合的方案总数为多少?

答案:(2+1)×(3+1)×(2+1)=36(个)

A1 A2 B1 B2 B3 C1 C2

NPVA>NPVB, A优于B

内部收益率法:

计算内部收益率

-30+7.8(P/A,IRRA,10)=0 -20+5.8(P/A,IRRB,10)=0 IRRB>IRRA, B优于A。 ∴两种方法所得结论不一致。 IRRA=23% IRRB=26%

2、差额分析法

(1)差额净现值法(ΔNPV)

1)将方案按投资额由小到大排序,并增设一个“维 持现状”的“0”方案(不投资方案)作为基础方案, 其IRR=ic,NPV(ic)=0; 2)进行相对效果评价,计算各方案的差额净现金流 量ΔNPV; 3)方案的取舍规则: 当ΔNPV ≥0时,保留投资额大的方案; 当ΔNPV ≤0时,则保留投资额小的方案。直到 最后一个被保留的方案即为最优方案。

5 备选方案比选

投资

3) C1-C0+A1-A0+A2-A1+C3-C1

A2、C3

⊿IRR 50% 24% 12% 10% 200 100 100 100 200 B2-B0 C1-C0 A1-A0 A2-A1 C3-C1 200 300 400 500 700 20% 15% 12% 13%

0

投资

4) B2- B0+C1-C0+A1-A0+A2- A1 A2、B2、C1

寿命期不等的互斥方案比选

寿命期不等的方案进行比选,要满足可比性 的要求有二个解决办法: 1、设定一个合理的共同分析期,通常是最 小公倍数; 2、采用可以用于寿命期不同方案比较的指 标。

寿命期不等的互斥方案比选

1净年值法: 净年值法: 净年值法

NAV最大且非负者为最优 (费用型方案为AC最小者为最优)。

二、资金无限制独立方案的选择

选择标准:只要方案本身可行,就可以采用。 常用的动态指标:NPV≥0 NAV ≥0 IRR ≥ i0

三、资金有限制的独立方案选择

选择标准:在资金预算限额内,净现值(净年 值)最大的方案组合为最优方案组合。 步骤: 判断方案是否可行 在资金限额下进行方案组合 转化为互斥方案的选优

NPVA=500*(P/A,6%,10) +300*(P/F,6%,10)+300*(P/F,6%,5) -2000-2000*(P/F,6%,5) =577(元) NPVB=900*(P/A,6%,10) +700*(P/F,6%,10) -5000 =2015(元) NPVB >NPVA,故选用B设备。

方案Y 优于方案X

差额净现值法、差额内部收益率法: 差额净现值法、差额内部收益率法:

第5章经济效果的静态分析法

指标

第一方案

年产量(万吨)

600

总投资(万元)

120000

年成本(万元)

59200

单位产量投资(元/吨) 200

单位产量成本(元/吨) 98.7

第二方案 550

105000 55500 190.9 100.9

第5章经济效果的静态分析法

§根据公式可得 Ea=(C2/Q2- C1/Q1)÷( K1/Q1-K2/Q2)

第5章经济效果的静态分析法

一、产量指标差异的可比性

§ 若两个方案的产量不同,投产后销售收入 就不一样,这时通常采用把总投资和总年 成本化为单位产量投资额及单位产量的年 成本,使之有可比基础。

第5章经济效果的静态分析法

§换算公式:k=K/Q c=C/Q § (小写)k、c分别为单位产量投资额及单位

第5章经济效果的静态分析法

2、按累计净收入计算 § 它是按项目正式投资之日起,累计净收入

积累总额达到投资总额之日止所需的时间。 对于一些项目不是一步达到设计能力,年 净收入不等,用此法计算。

第5章经济效果的静态分析法

例:某工程项目,第1年投资3000万元,第2年投资 5000万元,第3年投资3000万元,第4年试产获得净 收益1000万元,第5年获得净收益2000万元,第6年 获得净收益2000万元,第7年以后每年平均获得净收 益3000万元,计算该项目得投资回收期。

§ 年净收益,根据不同的分析目的,年净收 益,可以是净利润(税后利润)、利润总 额(税前利润)、净利润+折旧与摊销、净 利润+折旧与摊销+借款利息支出等。在技 术经济分析中,因以现金流量为基础数据, 净收益通常是指不包括投资在内的净现金 流量。

第5章经济效果的静态分析法

建筑工程经济第五章 多方案评选

1、增量投资收益率法(续)

• 当对比项目的效益/规模不相同 • 产量等同化处理,处理的方法有两种: 方法(1):用单位生产能力投资和 单位产品经营成本(Q:年产量)

C1 / Q1 C2 / Q2 R(2 1) 100% I 2 / Q2 I1 / Q1

判别准则: 与Rc比较

方法(2):用扩大系数计算(b:年产量扩大倍数) C1b1 C2b2 判别准则: R(2 1) 100% I 2b2 I1b1 与Rc比较

二、动态评价

【例5.2】某建设项目有A、B两个规划设计方案, 其现金流量表如表所示,试判断其经济可行性。项 目的基准收益率为8%。

表5.2 某项工程方案现金流量表

方案 A B 初始投资 5000 10000 年收入 2400 4000 年支出 1000 1500 寿命 10 10

二、动态评价

【解】(1)采用NPV指标评价三个方案的经济性。

——第j个方案的年经营成本;

3.年折算费用法

评判准则:最多方案比选时,年折算费用最小

的方案为最优方案。

当互斥方案个数较多时,用增量投资收益率法 和增额投资回收期法进行方案经济评价,要进行两 两比较淘汰,计算量很大。而运用年折算费用法, 只需计算各方案的年折算费用,计算简便,评价准 则直观。

3.年折算费用法

一、静态评价

【解】分别计算建设项目A和B的总投资收益率如下。 由式(4.4)计算建设项目A的投资收益率 ROIA=1000〔5000〓100%=20%

建设项目B年平均利润总额

=(1200+2000+2800〓7+3000)〔10= 2580(万元) 由式(4.4)计算建设项目B的投资收益率 ROIB=2580〔30000〓100%=8.6% 有题意知基准投资收益率为12%,建设项目A的投资收益 率大于基准投资收益率,所以项目A可行;建设项目B的投资

第5章多方案的比较与选择

本章内容:第一节 投资项目技术方案比选原理 第二节 互斥方案的比选 第三节 独立方案的选择 第四节 相关方案的比选

第一节 投资项目技术方案比选原理 一、两种经济效果检验 • 对工程项目方案进行经济评价,一般常遇到两种情况:

– 单方案评价——投资项目只有一种方案或独立的项目方 案可供评价;

– 多方案评价——投资项目有多个可供选择的技术方案。 • 前面介绍的许多评价指标,如NPV、IRR、NPVR、NAV、Pt

当ΔT<Pc时,说明投资的增加部分经济效果是好的,应 当选择投资大的方案;

B 41083.79

6686.2 13.56%

C 105541.43 17176.38

17.68%

D 87830.56 14295.02 15.89%

NPV、NAV结果一致,C最优

若根据IRR判断则A最优,这个结果是错的。即IRR不能 作为多方案筛选时的判据。

二、最小费用法

• 对效益相同或效益基本相同但难以具体估算的方案进行 比较时,可采用最小费用法,包括费用现值和费用年值 比较法,小者优先。

• 例如在没有资金约束(资金充足)的情况下,投资者可 以买股票、债券、投资房地产,三者互不影响。

• 或在没有资金约束(资金充足)的情况下,企业购置一 批固定资产的方案有:一架吊车、一辆卡车、一台搅拌 机,这三个方案也互不排斥。

5

➢相关方案 (1)资金约束相关型方案。在有些情况下,由于资金 有限,使得多个原本相互无关的独立方案只能实施其中 的某几个方案,从而使得各方案之间具有了资金约束条 件下的相关性。

第五章 多方案的比较与选择

本章要求:在项目的技术经济分析中,为了确保投资决策的科 学性和正确性,需要对多个方案进行比选,以获得 最优项目方案。通过本章的学习,应熟悉和掌握独 立方案和互斥方案的比选方法。

第一节 投资项目技术方案比选原理 一、两种经济效果检验 • 对工程项目方案进行经济评价,一般常遇到两种情况:

– 单方案评价——投资项目只有一种方案或独立的项目方 案可供评价;

– 多方案评价——投资项目有多个可供选择的技术方案。 • 前面介绍的许多评价指标,如NPV、IRR、NPVR、NAV、Pt

当ΔT<Pc时,说明投资的增加部分经济效果是好的,应 当选择投资大的方案;

B 41083.79

6686.2 13.56%

C 105541.43 17176.38

17.68%

D 87830.56 14295.02 15.89%

NPV、NAV结果一致,C最优

若根据IRR判断则A最优,这个结果是错的。即IRR不能 作为多方案筛选时的判据。

二、最小费用法

• 对效益相同或效益基本相同但难以具体估算的方案进行 比较时,可采用最小费用法,包括费用现值和费用年值 比较法,小者优先。

• 例如在没有资金约束(资金充足)的情况下,投资者可 以买股票、债券、投资房地产,三者互不影响。

• 或在没有资金约束(资金充足)的情况下,企业购置一 批固定资产的方案有:一架吊车、一辆卡车、一台搅拌 机,这三个方案也互不排斥。

5

➢相关方案 (1)资金约束相关型方案。在有些情况下,由于资金 有限,使得多个原本相互无关的独立方案只能实施其中 的某几个方案,从而使得各方案之间具有了资金约束条 件下的相关性。

第五章 多方案的比较与选择

本章要求:在项目的技术经济分析中,为了确保投资决策的科 学性和正确性,需要对多个方案进行比选,以获得 最优项目方案。通过本章的学习,应熟悉和掌握独 立方案和互斥方案的比选方法。

第五章投资多方案间的比较和选择

则, 方案A为最优方案。

下面再采用内部收益率指标来进行比选。

根据内部收益率的定义和各方案的现金流量情况,得:

-2000 + 385(P/A,IRRA,10)= 0

-1000 + 200(P/A,IRRB,10)= 0

求得 IRRA = 14.11%

IRRB = 15%

由于IRRA 和 IRRB均大于基准折现率10%,故两个方案均是可行的

表35—2

方案 A B

方案A、B的净现金流量表

年末

0

万元

1~10

-2000

385

-1000

200

解:首先用净现值法对方案进行比较;计算A、B方案的NPV。 NPVA = -2000 + 385× (P/A,10%,10)= 365.67 (万元) NPVB = -1000 + 200× (P/A,10%,10)= 228.92 (万元) 计算结果表明,两个方案经济上均可行,按照净现值最大的原

t 0

n

(CI A COA )t (1 i0 )t t 0

n

(CI B COB )t (1 i0 )t t 0

NPVA NPVB

增量分析法,计算两方案的差额净现值,进行的 互斥方案比选,与分别计算两方案的净现值根 据净现值最大准则进行互斥方案比选结论是一 致的;

n

n

(CI A COA )t (1 i0 )t (CI B COB )t (1 i0 )t

t 0

t 0

NPVA NPVB 0

NPVA NPVB

NPV 0等价于NPVA NPVB

都表示增量投资合理

现值法(NPV)

下面再采用内部收益率指标来进行比选。

根据内部收益率的定义和各方案的现金流量情况,得:

-2000 + 385(P/A,IRRA,10)= 0

-1000 + 200(P/A,IRRB,10)= 0

求得 IRRA = 14.11%

IRRB = 15%

由于IRRA 和 IRRB均大于基准折现率10%,故两个方案均是可行的

表35—2

方案 A B

方案A、B的净现金流量表

年末

0

万元

1~10

-2000

385

-1000

200

解:首先用净现值法对方案进行比较;计算A、B方案的NPV。 NPVA = -2000 + 385× (P/A,10%,10)= 365.67 (万元) NPVB = -1000 + 200× (P/A,10%,10)= 228.92 (万元) 计算结果表明,两个方案经济上均可行,按照净现值最大的原

t 0

n

(CI A COA )t (1 i0 )t t 0

n

(CI B COB )t (1 i0 )t t 0

NPVA NPVB

增量分析法,计算两方案的差额净现值,进行的 互斥方案比选,与分别计算两方案的净现值根 据净现值最大准则进行互斥方案比选结论是一 致的;

n

n

(CI A COA )t (1 i0 )t (CI B COB )t (1 i0 )t

t 0

t 0

NPVA NPVB 0

NPVA NPVB

NPV 0等价于NPVA NPVB

都表示增量投资合理

现值法(NPV)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

由于 B组综合资金成本较低,选B为最优资金结构。

例5-8 某企业新建项目的资金结构如下表所示,普通股股票每股面值200元, 今年期望股息为20元,预计以后每年股息增加5%。该项目投产后所得税 率为33%,假设筹资费率均为2%。在上述情况下,企业根据需要拟再增 资400万元,有两个备选方案:

甲方案:发行长期债券400万元,年利率10%。同时将原普通股股息增至25

(1)参与比选的互斥方案应具有可比性。

1.时间(方案寿命期或计算期)上的可比性; 2.在收益和成本的估算上的可比性。指各互斥方案在测算费用和收益时,要 相应采取合理一致的价格、一致的测算、计算原则和方法

3.各方案在风险水平上的可比性(具有大致相同的风险)等。

(2)互斥方案的比选和决策必须分两步走:

1.首先考察方案各自的可行性,即进行各自的绝对效果评价,

挑战者战胜防御者的条件是:

△NPV挑-防≥0 或△IRR挑-防>I

即增量投资产生的增量收益必须是经济的

例5-1某项目的7个备选方案的投资和年经营成本列于下表,表中投资额 已经按从小到大排列。已知iC=8%,寿命期n=15年。试运用指标 △IRR对其进行比选。

表5-1

单位:万元

方案 0年投资 年经营成本 增量投资 年成本节约 △IRR 比选结论

由于NPVA> NPVB 故A方案优。

(三)重复实施的假设不可能成立情况下的互斥方案比选

例5-5某工程公司须购买运输用卡车10辆,有两种方案可供选择,

(鉴于汽车技术在不断进步,一般不大可能在若干年后仍然再次购置各方案所

使用的车辆。故A、B方案重复实施的假设在实际中是不可能的。)已知

iC=10%, A方案第8年回收残值2万元。如果以A方案寿命期8年 为分析期,预测出B方案第8年汽车净资产可回收20万元。试从

单位:万元

4-5 50

解:选择寿命短的方案B的寿命期nA = 3年为共同分析期。

NPVB = —100+45(P/A,12%,3) =—100 + 45×2.402 = 8.09(万元)

NPVA = [—150+50(P/A,12%,5)](A/P,12%,5)(P/A,12%,3) =[150+50×3.605]×0.27741×2.402=20.2(万元)

254.31(1+X)=295.43 (1+X)=1.162 X=16.2%

计算表明,只要两方案初始投资的增加值不超支估算额的16.2%, 乙优的结论不会逆转。

故项目实施时,只要我们对投资进行认真控制,方案乙优的结论 不会有问题。 (2)计算略,计算表明,只要两方案维修费用的减少值不超过估算额 的13.7%,乙优的结论不会逆转。

两方案中选优。

方案 购置费 寿命期

年运行费

单位:万元

(年)

1 2 3 4 5 6 7 8 9 10

A 200 8

20 20 20 25 25 30 30 30

B

250 10

18 18 18 20 20 25 25 25 30 30

解:由于两种类型的卡车可以完成同样的任务,可用PC法比较。

共同分析期为8年。

负值<iC

4优于5,

故3优于5

6 7280

285

最终判断3为最优

3940

165

负值<iC

3优于6

二.不同的寿命期(计算期)方案的比选

(一)首选指标应当为NAV(AC)

例5-2在水处理厂的项目中, 有2个能满足相同需求的可替代方案,如果资金 的机会成本为10%,试分析我们应当选择哪种方案?

方案甲

方案乙

量,可以使用NPV、NAV、ΔIRR比选。 另外,常用的比选指标还有——收益费用比

(B/C) (一)绝对评价公式 (二)相对评价公式

第二节 公益性项目方案的比选

二. 费用效果分析

——是公益性项目方案优选常用的方法 通常在项目效果难于或不能货币化,或货币化的效果不是项目目标的主体 时使用,通过比较项目预期的效果和所支付的费用,对项目进行比选,

8

PCA=200 +∑COt(P/F,10%,t)-2(P/F,10%,8)

t=1

= 200 + 128.66-0.93 = 327.73

(万元)

8

PCB= 250+∑COt(P/F,10%,t)-20(P/F,10%,8)

t=1

= 250 + 109.45-9.33 = 350.12 ∵PCB>PCA 故方案A优。

寿命期(年)

15

20

初始成本(元)

7000

10000

年维修费(元)

800

500

残值(元)

700

1000

AC甲=7000(A/P,10%,15)+ 800 – 700(A/F,10%,15) =1698.3(元) AC乙=10000(A/P,10%,20)+ 500 –1000(A/F,10%,20) =1657.1(元) AC甲>AC乙 故应当采用水泵乙。

解:(1)计算方案甲的综合资金成本

9%(1—33%)

长期债券KB1= 1— 2%

= 6.2%

所占比重PB1=600/2000=30%

10%(1—33%)

新增长期债券KB2= 1— 2%

=6.8% 所占比重PB2=400/2000=20%

7%

优先股 KP=

=7.1%

1— 2%

所占比重Pp=200/2000=10%

(万元)

三.寿命期无穷大方案间的比选

寿命期无穷大方案的特点是: 在n=∞的情况下, 等值计算公式A=P(A/P,i,∞)中, 系数(A/P,i,∞)=i, ∴A= P .i

A 继而P=

i

例5-6 有关部门正在考虑某地下传输线路两个方案的 比选问题,假设线路的寿命无限长。

方案A:预计投资为85万元,年底开始每年管理及维 修费为6.8万元。但需要在第5年末再铺设一条,投 资为80万元,其年管理和维修费为6.4万元。

方案B:同时铺设两条线路,需投资140万元,年管理 和维修费为13万元。 试协助进行优选。

01

56

01

∞

∞

6.4

6.8

13

85 80

140

A方案

B方案

例5-6的现金流量图

解:我们需要比较两方案的费用现值PC

PCA = 85 +6.8/10% + (80 + 6.4/10%)(P/F,10%,5) =85 + 68 + (80+132)×0.6209

(看成是增量收益)

0

0

1800

1 1800 900

2 2545 590

3 3340 450

4 4360 360

1800 745 795

1020

900

49.9% >iC 1优于0

310

41.3%>iC

2优于1

140

15.6% >iC

3优于2

90

3.7% <iC 3优于4

5 5730 310

1370

50

10%(1—33%)

新增长期债券KB2=

1—2%

=6.8% 所占比重PB2=200/2000=10%

优先股 KP= 7.1%

所占比例Pp=200/2000=10%

20

原普通股KS1

= 200(1—2%)

+5% =15.2% 所占比重PS1=800/2000=40%

25 新增普通股KS2= 200( 1—2%)

第5章

多方案的比选

方案的分类方法:

从方案比选的角度看,投资方案有以下几 种分类方法:

(一)单方案和多方案

1.单方案指项目只有一个方案,没有其它可替代方案,

故只须对项目做绝对效果评价,判断是否可行,以决定 是否投资。

2.多方案指项目具有如前所述多种可替代备选方案,以 供选择。

(二)独立与相关方案

1.独立方案

鉴于两方案AC数据非常接近,我们有必要找出若不改变上述比较的 结论,初始投资和维修费用允许的变动范围。以确保比选结论的正确性。

(1)求出使AC甲=AC乙时,初始投资的变化率X。 7000(1+X)(A/P,10%,15)+800—700(A/F,10%,15)

=10000(1+X)(A/P,10%,20)+500—1000(A/F,10%,20) 902.29(1+X)+777.97 = 1174.6(1+X)+482.54

=242.41(万元)

PCB = 140 + 13/10% =270(万元)

PCA< PCB 故选择A方案。

四.不同资金结构方案的比选

不同资金结构方案

——指采用不同来源的筹融资方式, ——或各种来源所占比例不同

因而,各方案具有不同的资金成本。

我们的任务是:

需要从不同资金构成的方案中 选择资金成本最小的方案, 以提高项目的经济性。

例5-7某项目决定利用3种方式筹集资金,各筹资方式的资金成本 已经计算确定(见下表),现有各方式占不同比例的两种资金 构成方案,请你协助企业进行优选。

筹资方式

贷款 债券 股票

资金结构

A

B

20

30

40

40

40

30

各筹资方式的资金成本(%)

6 8 9

解:A组综合资金成本=6%×0.2+8%×0.4+9%×0.4 = 8% B组综合资金成本=6%×0.3+8%×0.4+9%×0.3 = 7.7%

初始投资

年收益

例5-8 某企业新建项目的资金结构如下表所示,普通股股票每股面值200元, 今年期望股息为20元,预计以后每年股息增加5%。该项目投产后所得税 率为33%,假设筹资费率均为2%。在上述情况下,企业根据需要拟再增 资400万元,有两个备选方案:

甲方案:发行长期债券400万元,年利率10%。同时将原普通股股息增至25

(1)参与比选的互斥方案应具有可比性。

1.时间(方案寿命期或计算期)上的可比性; 2.在收益和成本的估算上的可比性。指各互斥方案在测算费用和收益时,要 相应采取合理一致的价格、一致的测算、计算原则和方法

3.各方案在风险水平上的可比性(具有大致相同的风险)等。

(2)互斥方案的比选和决策必须分两步走:

1.首先考察方案各自的可行性,即进行各自的绝对效果评价,

挑战者战胜防御者的条件是:

△NPV挑-防≥0 或△IRR挑-防>I

即增量投资产生的增量收益必须是经济的

例5-1某项目的7个备选方案的投资和年经营成本列于下表,表中投资额 已经按从小到大排列。已知iC=8%,寿命期n=15年。试运用指标 △IRR对其进行比选。

表5-1

单位:万元

方案 0年投资 年经营成本 增量投资 年成本节约 △IRR 比选结论

由于NPVA> NPVB 故A方案优。

(三)重复实施的假设不可能成立情况下的互斥方案比选

例5-5某工程公司须购买运输用卡车10辆,有两种方案可供选择,

(鉴于汽车技术在不断进步,一般不大可能在若干年后仍然再次购置各方案所

使用的车辆。故A、B方案重复实施的假设在实际中是不可能的。)已知

iC=10%, A方案第8年回收残值2万元。如果以A方案寿命期8年 为分析期,预测出B方案第8年汽车净资产可回收20万元。试从

单位:万元

4-5 50

解:选择寿命短的方案B的寿命期nA = 3年为共同分析期。

NPVB = —100+45(P/A,12%,3) =—100 + 45×2.402 = 8.09(万元)

NPVA = [—150+50(P/A,12%,5)](A/P,12%,5)(P/A,12%,3) =[150+50×3.605]×0.27741×2.402=20.2(万元)

254.31(1+X)=295.43 (1+X)=1.162 X=16.2%

计算表明,只要两方案初始投资的增加值不超支估算额的16.2%, 乙优的结论不会逆转。

故项目实施时,只要我们对投资进行认真控制,方案乙优的结论 不会有问题。 (2)计算略,计算表明,只要两方案维修费用的减少值不超过估算额 的13.7%,乙优的结论不会逆转。

两方案中选优。

方案 购置费 寿命期

年运行费

单位:万元

(年)

1 2 3 4 5 6 7 8 9 10

A 200 8

20 20 20 25 25 30 30 30

B

250 10

18 18 18 20 20 25 25 25 30 30

解:由于两种类型的卡车可以完成同样的任务,可用PC法比较。

共同分析期为8年。

负值<iC

4优于5,

故3优于5

6 7280

285

最终判断3为最优

3940

165

负值<iC

3优于6

二.不同的寿命期(计算期)方案的比选

(一)首选指标应当为NAV(AC)

例5-2在水处理厂的项目中, 有2个能满足相同需求的可替代方案,如果资金 的机会成本为10%,试分析我们应当选择哪种方案?

方案甲

方案乙

量,可以使用NPV、NAV、ΔIRR比选。 另外,常用的比选指标还有——收益费用比

(B/C) (一)绝对评价公式 (二)相对评价公式

第二节 公益性项目方案的比选

二. 费用效果分析

——是公益性项目方案优选常用的方法 通常在项目效果难于或不能货币化,或货币化的效果不是项目目标的主体 时使用,通过比较项目预期的效果和所支付的费用,对项目进行比选,

8

PCA=200 +∑COt(P/F,10%,t)-2(P/F,10%,8)

t=1

= 200 + 128.66-0.93 = 327.73

(万元)

8

PCB= 250+∑COt(P/F,10%,t)-20(P/F,10%,8)

t=1

= 250 + 109.45-9.33 = 350.12 ∵PCB>PCA 故方案A优。

寿命期(年)

15

20

初始成本(元)

7000

10000

年维修费(元)

800

500

残值(元)

700

1000

AC甲=7000(A/P,10%,15)+ 800 – 700(A/F,10%,15) =1698.3(元) AC乙=10000(A/P,10%,20)+ 500 –1000(A/F,10%,20) =1657.1(元) AC甲>AC乙 故应当采用水泵乙。

解:(1)计算方案甲的综合资金成本

9%(1—33%)

长期债券KB1= 1— 2%

= 6.2%

所占比重PB1=600/2000=30%

10%(1—33%)

新增长期债券KB2= 1— 2%

=6.8% 所占比重PB2=400/2000=20%

7%

优先股 KP=

=7.1%

1— 2%

所占比重Pp=200/2000=10%

(万元)

三.寿命期无穷大方案间的比选

寿命期无穷大方案的特点是: 在n=∞的情况下, 等值计算公式A=P(A/P,i,∞)中, 系数(A/P,i,∞)=i, ∴A= P .i

A 继而P=

i

例5-6 有关部门正在考虑某地下传输线路两个方案的 比选问题,假设线路的寿命无限长。

方案A:预计投资为85万元,年底开始每年管理及维 修费为6.8万元。但需要在第5年末再铺设一条,投 资为80万元,其年管理和维修费为6.4万元。

方案B:同时铺设两条线路,需投资140万元,年管理 和维修费为13万元。 试协助进行优选。

01

56

01

∞

∞

6.4

6.8

13

85 80

140

A方案

B方案

例5-6的现金流量图

解:我们需要比较两方案的费用现值PC

PCA = 85 +6.8/10% + (80 + 6.4/10%)(P/F,10%,5) =85 + 68 + (80+132)×0.6209

(看成是增量收益)

0

0

1800

1 1800 900

2 2545 590

3 3340 450

4 4360 360

1800 745 795

1020

900

49.9% >iC 1优于0

310

41.3%>iC

2优于1

140

15.6% >iC

3优于2

90

3.7% <iC 3优于4

5 5730 310

1370

50

10%(1—33%)

新增长期债券KB2=

1—2%

=6.8% 所占比重PB2=200/2000=10%

优先股 KP= 7.1%

所占比例Pp=200/2000=10%

20

原普通股KS1

= 200(1—2%)

+5% =15.2% 所占比重PS1=800/2000=40%

25 新增普通股KS2= 200( 1—2%)

第5章

多方案的比选

方案的分类方法:

从方案比选的角度看,投资方案有以下几 种分类方法:

(一)单方案和多方案

1.单方案指项目只有一个方案,没有其它可替代方案,

故只须对项目做绝对效果评价,判断是否可行,以决定 是否投资。

2.多方案指项目具有如前所述多种可替代备选方案,以 供选择。

(二)独立与相关方案

1.独立方案

鉴于两方案AC数据非常接近,我们有必要找出若不改变上述比较的 结论,初始投资和维修费用允许的变动范围。以确保比选结论的正确性。

(1)求出使AC甲=AC乙时,初始投资的变化率X。 7000(1+X)(A/P,10%,15)+800—700(A/F,10%,15)

=10000(1+X)(A/P,10%,20)+500—1000(A/F,10%,20) 902.29(1+X)+777.97 = 1174.6(1+X)+482.54

=242.41(万元)

PCB = 140 + 13/10% =270(万元)

PCA< PCB 故选择A方案。

四.不同资金结构方案的比选

不同资金结构方案

——指采用不同来源的筹融资方式, ——或各种来源所占比例不同

因而,各方案具有不同的资金成本。

我们的任务是:

需要从不同资金构成的方案中 选择资金成本最小的方案, 以提高项目的经济性。

例5-7某项目决定利用3种方式筹集资金,各筹资方式的资金成本 已经计算确定(见下表),现有各方式占不同比例的两种资金 构成方案,请你协助企业进行优选。

筹资方式

贷款 债券 股票

资金结构

A

B

20

30

40

40

40

30

各筹资方式的资金成本(%)

6 8 9

解:A组综合资金成本=6%×0.2+8%×0.4+9%×0.4 = 8% B组综合资金成本=6%×0.3+8%×0.4+9%×0.3 = 7.7%

初始投资

年收益