2012年铜价走势回顾

2012年5月铜市场回顾及后市展望

资 同比上升 3 9 . %,而 电网投资 同比下降 1 6 6 . %。5月份 7 国 内铜杆生产与 4月份相 比未见 明显好转 ,一些大的铜 杆企业产量 比去年 同期下降约 1%- 0 0 2 %,且纷纷调低今 年铜杆 的 目标产量。随着铜价的下跌 ,铜价在 5  ̄ . .5 6 8万

圜 李 旬 施婷婷 罗 敏 柯尊伟 佟以来 沈丹丹 上 海钢 联 电子 商 务股份 有 限 公 司 上 海 2 10 090

铝土 矿 、 氧化 铝进 口量持 续走 高

根 据 中国海 关数据 ,2 1 02年 4月份 中国氧化铝 进

口量 为 2 8万 吨 , 同 比 增 长 145 ,环 比下 降 3 . ; 1. % 62 %

元/ 吨时 ,铜材 厂商蠢蠢欲动 ,择 机备 库 ,使 得 5月份

等补贴政策 的退 出,国内空调 产销 自去年 9月份就进入 寒冬期。今年 1 —4月份 ,国家统计局报道空调产量 同比

5月 中旬 央行下调存款准备 金率 ,也未给铜 市场带来提 现货价格一直保持升水。随着 “ 家电下 乡” “ 、 以旧换新”

市场氧化铝供应并不短 缺,加上 伦铝 的空头走势和后市 下跌的预期使得 4月进 口氧化铝的需求相对 3月有所减

为保证 国内经济增速 ,国家发改委近期加快 了交通、 能源、水利等重点领域重大项 目的审批 ;同时 , “6 亿 25 家 电节 能补贴”政策 ,将于 6月 1日正式实施 ,推广期

4月铜 精 矿 进 口量 同比 上升 2 %

根据 中国海 关公布 的数据 ,4月份 我国铜精矿进 V I

增长 1 %,空调市场的走弱使铜管市场持 续低迷 。同时 . 3

受欧元 区持续恶化 的经济环境 影响 ,家 电的 出口增速也 大幅放缓 。此外 ,自去年底开始 的电子 接插 件行业不景 气的情 况一直未见好转,抑制 了铜板带的消费 。

2011年铜行情回顾暨2012年铜价走势分析

2011年铜行情回顾暨2012年铜价走势分析2011年铜市的主题始终围绕中国紧缩、经济下滑、主权债务危机三重奏进行,为此我们把铜价分为如下几个阶段:1、2010年末-2011年2月初:流动性余威下铜价冲顶阶段。

在美国量化宽松推动全球流动性泛滥的背景下,尽管中国开始通过货币政策紧缩流动性,但难阻全球流动性余威,铜价加速赶顶,伦铜最高突破10000美元,沪铜最高突破77000元;2、2011年2月-2011年5月:中国连续紧缩,欧债危机深化,铜价见顶回落。

中国从2010年10月开始连续4次加息并且每隔一个月上调一次存款准备金率,流动性拐点终于出现;与此同时欧债危机深化,欧洲危机国家主权评级被连续下调,国债收益率连续上升。

在宏观系统性风险的打压下,中国在传统的消费旺季“旺季不旺”,铜价开始年内第一轮下跌,伦铜下跌至8500美元,沪铜下跌至65000元一线;3、2011年6月-2011年7月:中国紧缩放缓,美国QE3预期,铜价反弹。

由于全球经济出现下滑迹象,中国货币政策紧缩力度放缓,国内政策出现真空期,同时美联储主席的发言引发了市场对QE3的预期,铜价获得反弹机会,伦铜最高逼近一万美元的,但国内跟涨力度疲弱,仅反弹至73000一线;4、2011年8月-10月中旬:多重利空打压下铜价崩盘。

全球经济出现衰退迹象,主要经济体PMI均逼近荣枯分水岭;欧洲主权债务危机进一步扩散至意大利等核心国家,美国也受债务比例高企影响失去了维持一百年的AAA级评级;与此同时美联储却未推出进一步的量化宽松政策,而是实行“扭转操作”,美元突破4个月的盘整区间反转。

在多重利空打压下铜价崩盘,其中9月份伦铜暴跌24%,为2008年10月以来最深跌幅,伦铜和沪铜分别下跌至6600美元、50000元一线方才止跌;5、2011年10月下旬至今:铜价企稳,宽幅震荡。

由于欧债危机恶化,全球经济再度陷于衰退边缘,欧洲国家领导人终于开始实质性讨论欧债危机的解决方案,并在10月26日的欧盟领导人峰会上达成一揽子协议。

2012年9月铜行情分析及10月预测(10月)

铜价走势战略分析月报(2012年9月)一、2012年1-9月铜价走势回顾2012年9月铜价铜均价为58592元/T,整体在56215—60270区间冲高回落,走势符合我们的预判,但因美国和欧盟意外的宽松政策,波动区间超出了我们的预计。

9月趋势评述:虽然因美国QE3和欧盟的宽松政策,全部大宗物资包括铜走了一波上涨行情,但需求支撑乏力,随着美指的走强,铜价将回落到区间波动为主,后续走势主要因素回到欧债危机进展以及中国后续的经济政策。

主要表现如下:1、在美国、欧盟、日本相继出台宽松政策后,中国在十八大之后的经济政策普遍预期也会出台刺激经济增长的政策,作为用铜量最大的国家,对铜的需求进行支撑。

2、美国9月的非农数据意外强劲,失业率下降到7.8%,同时修正上调8月、7月和6月的新增就业人数;美国的制造业PMI指数恢复到了50%以上,代表美国经济在强劲复苏中。

3、欧债危机解决进程缓慢,且西班牙和欧盟处于博弈当中。

市场在等待欧债危机解决或深度恶化的那一刻,也处于观望中。

二、宏观数据1、主要用铜国家制造业PMI指数(中国、美国、欧元欧)注:如果PMI大于50%,表示经济上升,反之则趋向下降。

一般来说,汇总后的制造业综合指数高于50%,表示整个制造业经济在增长,低于50%表示制造业经济下降。

三大经济体PMI数据都有回升,美国恢复到50%的枯荣线以上2、美国非农数据2012年美国非农数据(9月)增长就业人数(万人)失业率月度预测 结果 预测 结果2012-9月 11.50 11.40 8.20%7.80%2012-8月 12.50 9.60 8.30%8.10%2012-7月 10.00 16.30 8.20%8.30%2012-6月 9.00 8.00 8.20%8.20%2012-5月 15.00 6.90 8.10%8.20%2012-4月 16.50 11.50 8.20%8.10%2012-3月 20.30 12.00 8.30%8.20%2012-2月 21.00 22.70 8.20%8.30%2012-1月 15.00 24.30 8.50%8.30%注:一般是指美国非农就业率,非农业就业人数与失业率这三个数值,由美国劳工部每月发布一次,反应美国经济的趋势,数据好说明经济好转,数据差说明经济转坏。

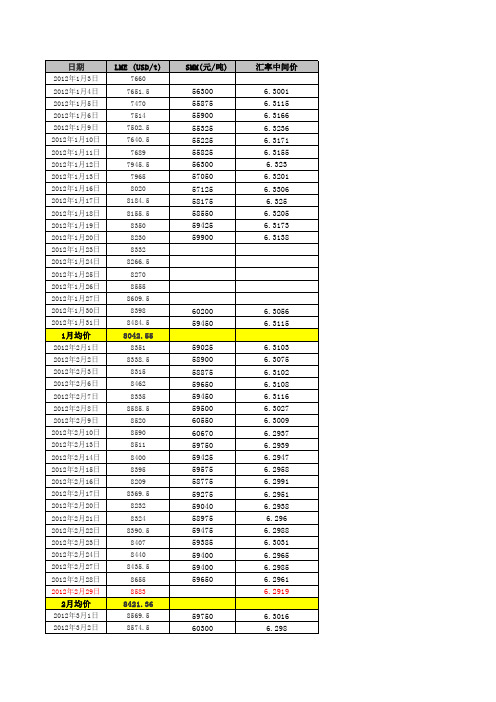

2012年1-12月每日铜价LME明细表

6.2858 6.2804 6.2865 6.2941 6.2952 6.304 6.311 6.3205 6.3233 6.3209 6.3116 6.3077 6.3208 6.3247 6.326 6.3236 6.3262 6.3297 6.3355 6.3308 6.3276 6.3225 6.3261 6.317 6.3188 6.3169 6.3292 6.3271 6.3191 6.3089 6.3005 6.3016 6.3004 6.304 6.323 6.3211 6.3173 6.319 6.3249 6.3146 6.3178 6.3121 6.3193 6.3249

7918.64

7363.5

7459 7480 7251 7395.5 7383.5 7397 7376 7520 7475 7505 7555 7425.5 7319 7342 7346 7353 7420 7604

6月均价

2012年7月2日 2012年7月3日 2012年7月4日 2012年7月5日 2012年7月6日

7月均价

2012年8月1日 2012年8月2日 2012年8月3日 2012年8月6日 2012年8月7日 2012年8月8日 2012年8月9日 2012年8月10日 2012年8月13日 2012年8月14日 2012年8月15日 2012年8月16日 2012年8月17日 2012年8月20日 2012年8月21日 2012年8月22日 2012年8月23日 2012年8月24日 2012年8月27日 2012年8月28日 2012年8月29日 2012年8月30日 2012年8月31日

8501.5 8335 8260 8388 8390 8401 8528 8467.5 8490 8620 8574 8436 8470 8319.5 8399.5 8480 8510 8480 8359.5 8479.5

2011年铜市场回顾及2012年展望

2011年铜市场回顾及2012年展望 迈科期货研发中心任纲黄健云1. 2011年回顾2011年的铜市场基本以8~9月为分界线,上半年形势一片大好,多数铜产业链中的企业开工率增加,终端消费产品产量高速增长,铜价也维持高位震荡,产业景气度较高。

但自6月之后的中国紧缩政策以及以美国信用降级为开端的发达国家债务问题使形势急转,商品市场价格出现大幅的震荡下跌。

出口放慢,企业资金短缺,部分产品价格跌至成本之下,而矿产价格跌幅小于成品,压缩企业盈利空间;终端产品补库过程完成、刺激政策退出都造成终端消费品销售困难,产成品库存上升,企业开工率及营销利润明显下滑,中小企业经营陷入困境。

整体来看,铜价在2011年呈现出冲高回落、震荡下跌的格局,波动频率及程度都明显加大,绝大多数时间表现出震荡的特征。

相对其他有色金属,铜价依然远离成本,这主要得益于整体的供应面依然偏紧,以及全球的供应相对短缺。

供需层面,需求放缓比较明显,主要受到出口以及国内政策效果减退的影响;供应面则由上半年主要消耗废铜、电铜进口下滑转变为下半年主要消耗电铜、电铜进口大幅回升的局面。

虽然在2011年最后几个月消费减弱,但全年中国铜材产量依旧高速增长,预计增幅超过15%。

从数据结构图上可以发现比较明显的降库存动作(图2,实际企业库存下降更明显)。

同时,也可以从消费商偏低的库存得以印证。

到2011年底,铜价表现出上下两难的境地,上涨受到欧债问题的打压以及消费下降的影响,下跌则受到供应问题的支撑。

图1 2011年铜价走势 图2 全球交易所库存2. 全球宏观经济变化继续主导市场影响2011年金融市场的最大因素就是各国的主权债务问题,主要包括美国、欧元区的集中爆发,由于欧元及欧元区的特殊机制,导致欧元区的问题最为严重和受到市场关注,也对金融市场影响最大。

对于美国以及中国等非欧元区国家,由于主权相对集中,政府债务问题相对比较好解决,如果债务问题实在严重,那么可以通过本币贬值来化解。

铜价波动的影响因素及未来走势

铜价波动的影响因素及未来走势作者:徐力来源:《中国市场》2012年第37期摘要:在2011年铜价走势回顾的基础上,对铜价波动的国际及国内因素进行了分析,认为世界经济增速放慢,铜需求的中国因素“褪色”。

2012年铜价的大体趋势是先抑后扬。

关键词:铜价;流动性;中国经济紧缩政策;融资铜;金属属性中图分类号:F416.32一、2011年铜价走势回顾2011 年铜价紧紧围绕中国经济政策紧缩、欧债危机等宏观经济事件上下波动,我们将铜价走势分成以下四个主要阶段。

第一阶段:2011年年初至2月中旬:流动性宽松背景下铜价虚高。

美国两轮量化宽松政策导致全球流动性泛滥,在货币充裕的条件下,铜价一路上扬,LME三个月期铜价格突破10000 美元/t,沪铜也站上76000元/t的高位。

第二阶段:2011年2月中旬至8月:“中国因素”褪色、欧洲主权债务危机爆发、美国QE3 推出的预期等影响因素交织,铜价呈现圆弧底型走势。

从2011年初至6月下旬,中国连续6次上调存款准备金率,两次上调存贷款基准利率,中国的紧缩政策成为铜价下滑的主要“推手”,加之市场对欧债危机的爆发持续担忧,铜价下降至这一阶段的最低点,LME铜价下跌到8900美元/t一线,沪铜下跌到67000元/t。

其后不到两个月的时间里,美国QE3预期成为市场能够抓住的“最后的稻草”,市场一度反弹,LME铜价上升到9840 美元/t,沪铜回升至73000 元/t。

第三阶段:2011年8月至10月中旬:利空齐袭,铜价“断崖”式下跌。

欧洲主权债务危机逐步向核心国家扩散,美国遭遇评级机构下调AAA级评级,美国推出QE3的市场预期破灭,市场遭遇重创,引发了铜价两波“断崖”式下跌。

LME 铜价下跌到年内低点6735美元,沪铜在同一时点下跌到年内低点51170元/t。

第四阶段:2011年10月中旬至年末:铜价在各种消息面的影响下企稳震荡。

欧债危机的再度爆发引发欧洲国家出台各种措施解决主权债务问题,中国下调存款准备金率,政策出现微调,美国经济数据出现好转,以上因素使得铜价企稳,宽幅震荡。

2011 年铜市场分析及2012 年展望

2011年铜市场分析及2012年展望北京安泰科信息开发有限公司何笑辉内容提要:●铜价创出新高,但受欧债危机打压三季度大跌●全球精铜供应小幅短缺,中国精铜供应过剩量继续缩减●库存回落、罢工消息频传,对铜价有利,但市场关注重点在宏观经济面●中国精铜进口量上半年大幅减少,下半年猛增●全球经济对铜市影响力极大●预计2012年铜价宽幅震荡为主,对经济面依然敏感一、2011年价格走势回顾2011年2月中旬以前,在对现货铜ETF产品的炒作,以及对全球经济较好预期的背景下,铜价延续2010年的上涨趋势。

LME铜价2月中旬一度涨至1万美元/吨以上,2月15日创下历史新高10190美元/吨。

春节过后,中国的铜消费弱于市场预期且进口铜大幅减少,铜价停止了上涨步伐。

但同期美元持续走软,以及铜市场依旧处于供应紧张状态,促使铜价在8月以前维持在8700美元/吨以上,国内铜价维持在65000元/吨以上。

8月份以后,随着标普下调美国主权信用评级、欧债危机重新抬头、中国经济前景不再乐观等诸多因素重燃市场的悲观情绪,商品市场普遍出现较大跌幅。

铜价在8月上旬和9月下旬出现两波较大跌幅,10月3日创下年内低点6635美元。

国内铜价也跌至51000元/吨附近。

10月份以后,铜价从年度低点反弹,但整体看是在时好时坏的消息中震荡起伏,有关欧债危机和希腊等国的任何消息,几乎都成为影响市场走势的主线。

从年度收盘价看,2011年年末收盘价较上年跌21.6%,这也是2008年金融危机以来首次年末收盘价低于上年年末(2010年涨30%左右,2009年升140%左右),欧债危机和中国经济增长放缓是影响2011年金属市场的关键因素。

不过,由于上半年铜价运行区间高于去年绝大多数时间,甚至创下历史新高,因此,年度均价依然为同比上涨局面。

2011年,LME当月期铜和三个月期铜平均价分别为8820美元/吨和8834美元/吨,同比分别上涨17.07%和17.01%。

铜的价格分析1

铜价影响因素宏观经济形势铜是重要的工业原材料,其需求量与经济形势密切相关。

铜消费的拓展和替代2003年以来,中国房地产、电力的发展极大地促进了铜消费的增长,从而成为支撑铜价的因素之一。

在汽车行业,制造商正在倡导用铝代替铜以降低车重从而减少该行业的用铜量。

此外,随着科技的日新月异,铜的应用范围在不断拓宽,铜在医学、生物、超导及环保等领域已开始发挥作用。

IBM公司已采用铜代替硅芯片中的铝,这标志着铜在半导体技术应用方面的最新突破。

这些变化将不同程度地影响铜的消费。

铜的生产成本生产成本是衡量商品价格水平的基础。

铜的生产成本包括冶炼成本和精练成本。

不同矿山测算铜生产成本有所不同,最普遍的经济学分析是采用“现金流量保本成本”,该成本随副产品价值的提高而降低。

20世纪90年代后生产成本呈下降趋势。

目前西方国家火法炼铜平均综合现金成本约为70-75美分/磅,湿法炼铜平均成本约45美分/磅。

湿法炼铜的产量目前约占总产量的20%。

国内生产成本计算与国际上有所不同。

沪铜1205(CU1205)(2月3到5月15的周线)2月20日到5月15日的日线2012年02月01日昨晚伦铜继续回落调整,美国经济数据疲软以及欧元走软打压了人气,投资者继续对之前涨幅进行获利平仓,期铜最终收报于8341美元/吨,跌81美元。

今日亚洲电子盘,铜价继续下跌整理,一度下探至8280美元,中国制造业数据虽然良好,但未能提升市场的乐观情绪。

国内方面,1月中国制造业采购经理指数(PMI)为50.5%,比上月回升0.2%,好于市场预期。

汇丰(HSBC)中国1月制造业采购经理人指数(PMI)终值微幅回升至48.8,与初值持平,但仍位于荣枯分水岭50的下方,且产出和新业务量连续第三个月下降,显示中国制造业运行的放缓态势仍未有明显改善。

1月份中国官方PMI与汇丰PMI的公布结果一荣一枯,令市场有所失望。

此外希腊债局依然处于胶着也加剧了市场谨慎情绪。

投资者看空情绪加有所浓。

2012年9月国内有色金属市场综述及后市展望——2012年9月国内铜市场综述及后市展望

企 业 并 未 感 觉 到 旺 季 的 到 来 。 一 方 面 , 电铜 消 费 主 力 之

一

21 0 2年 8月我 国铜精 矿进 口快速反 弹

受 国内冶炼 厂铜 精矿库存下降 、现货铜精矿加工费 上涨 以及沪铜和伦铜 价差亏损好 转的影响 ( 7月份进 口

5 .2 7 %。 在 消 费 疲 软 的情 况 下 , 电铜 进 口量 的增 长主 要 9

受融资需求所拉 动 ,估计 目前保税库的 电铜库存量可达

6 万 吨。 0

造业 数据不 及预期 ,9月 下旬 铜价 小幅震 荡下跌 ,至 9 月2 4日跌 至 80 10美元 / 吨。

国 内铜 消 费旺 季不 旺

价 差 亏 损 18美 元 / ,8月 份 进 口价 差 亏 损 4 7 吨 5美 元 /

的铜管行业 今年一直处于淡季 ,目前铜管企业平均开

工率 仅在 6%- 5 5 7 %。 由于 前几年 家 电下 乡等补 贴政策 提前透支 了空调 需求 ,高位空调库存及疲弱需求使得 空 调产量 一直呈 负增长 ,8月份空调产量创 今年新低 ,同 比下 降 1. 8 %。在此 形 势下 ,估 计 空调 管 产量 在 2 1 8 02

计今年全年铜精矿进 口量 将达 7 0万吨 ,同 比增长 1% 1 1

(. 吨 ) 。 71万

年1 1月之前难 以回暖。另一方 面 ,受 国际经济 环境 恶

化 的影 响 , “ 诞 ” 和 “ 年 ” 市 场 订 单 量 远 弱 于 去 年 圣 新

同期 ,致使 出口订单下滑。今年 6 月份 国家对平板 电视 、 空调 、冰箱 、洗衣机 和热水器 五类节能家 电出台的补贴 政策也未 能给市 场带来一丝兴奋。家 电产量 的负增长 以 及疲软 的房地产 市场使 电磁线及建筑导线对铜杆 的需 求 量均有 所下 降。9月份铜 杆产量与 8 月份持 平 ,一些持 有 国家招标项 目的大型 电缆厂商称 89 、 月份开工率较高 , 手持订单可达去 年同期水平。此外 ,海底 电缆及矿 山电 缆项 目也拉动 了铜杆需求。 由于国 内铜价波动较大 、铜 消费疲软 ,大部分铜 加工企业保持低位库存 ,且在未来

2012年全球大宗商品价格将继续上涨

2012年全球大宗商品价格将继续上涨中国经济网北京1月17日讯今天上午,由中国科学院预测科学研究中心和中国经济网联合举办的“2012年中国经济预测发布与高端论坛”在中国科学院数学与系统科学研究院思源楼一层报告厅正式举行。

会上,中国科学院预测科学研究中心、国际市场部副主任、国家杰出青年基金获得者余乐安教授表示,2012年全球大宗商品价格依然将上涨,但增幅将比2011年明显下降。

据悉,余乐安教授是在对2012年全球大宗商品价格进行预测与分析时做出上述表示的。

余乐安表示,根据研究中心预测,CRB商品期货价格指数将基本在550-710点之间波动,同比上涨4.3%,远低于2011年近25%的同比增幅。

从能源商品来看,以石油价格为例,能源期货价格2012年急速上涨,主要原因是中东紧张的地缘政治,特别是伊朗核问题的情况。

其次,全球流动性相对趋于宽松,但欧债危机又对经济有较大下行压力,并抑制价格上涨。

因此预计WTI原油期货价格在2012年将在80美元-130美元/桶,均价为105美元。

而贵金属方面则以黄金为代表。

由于全球流动性比较充裕,再加上全球金融市场的风险可能加剧,因此对2012年贵金属期货市场的价格预测将会继续维持高位,2012年黄金价格波动区间在每盎司1600-2100美元之间。

均价为每盎司1880美元,同比上涨20%。

有色金属期货方面,2012年其价格将会小幅上涨。

以伦敦商品交易所3月铜期货为例,3月铜期货将在7000-11000美元/吨之间波动,均价为每吨9000美元,同比上涨约3%。

2012年中国经济增速可能在第二季度、第三季度步入上行,将在一定程度上支持铜价。

农产品期货方面,在不发生大面积干旱等极端天气的情况下,农产品期货价格将从高位回落,主要原因是2011年农产品高价位刺激了种植面积的增加,使得全球农产品的产量大幅增加,供需紧张局面得到大幅缓解,使得2012年全球大宗农产品价格面临着较大的下调压力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2012年铜价走势回顾2012年LME铜价整体处于窄幅震荡态势,其运行区间较2011年大幅收窄。

全球宏观面的不温不火令制造业整体表现疲软,消费速度的下滑使得铜价的运行区间下移,整体运行于7200-8800美元/吨的震荡区间内。

2012年的铜价走势大致可以分为以下几个阶段:第一阶段:2012年1月-3月,铜价在经历了2011年下半年的大幅下跌后,空头回补、逢低买盘的介入以及对消费旺季的积极预期使得铜价大幅上扬。

而这一时期,美国疲软的宏观经济数据令市场对美联储退出QE3的预期越发强烈。

铜价在诸多利好推动下展开了一轮涨势,2月9日,伦铜创出年内高点8764美元/吨。

但进入消费旺季后,铜市消费没有如预期般的出现强劲增长,随后铜价呈现高位震荡格局。

第二阶段:2012年4月-8月,随着欧债问题的重演以及中国在传统消费旺季低于市场预期的消费形式,铜价从3月的高位大幅回落。

这一阶段,希腊、葡萄牙、意大利、西班牙等国轮流影响金属市场,不断攀升的国债收益率令市场对欧元区阶梯的担忧剧烈升温。

但随着欧元区主要经济体积极措施的出台,这一风险在7月-18月开始下降,市场情绪逐渐平稳,构筑年内铜价低点。

第三阶段:2012年9月—10月,这一阶段的铜价在全球化宽松措施的作用下重归涨势,但涨幅明显弱于市场预期,铜价未能刷新第一阶段高点。

当时的上涨发生在市场对美联储QE3预期的增强,中国发改委基建项目的密集审批,以及德拉吉提出欧洲中央无限量冲销式债卷购买计划。

随着预期的兑现,铜价经过一个月的震荡后逐渐回到了6-8月震荡区间中轴的7500美元/吨。

第四阶段:2012年11月-12月,这一阶段的全球宏观环境有所好转,特别是中国制造业有温和复苏的迹象,全球的铜价上涨具备了良好的宏观环境。

12月12日,美联储召开议息会议,将吧买债刺激经济的计划延长至2013年,每月斥资850亿买进抵押支持债卷和美国公债,并且将利率维持在近零水准直到失业率至少降至 6.5%。

美联储的积极状态以及好转的全球宏观数据为铜价提供支撑。

全球铜价供求关系一、全球铜矿供给增速将明显加快全球铜产量在1998年为1008.5万吨,到2011年为1349.1万吨。

十三年间,全球矿产增速为2.68%,且在个别年费如2002年、2007年、2010年、2011年升至出现了负增长,极低的年增长速度为铜价的牛市奠定了基础。

这种低增长在2010年和2011年特别明显,也为在欧盟阴影下的铜价高位运行提供了供给方面的支撑。

矿石品位下降、罢工事件以及技术问题是当时困扰铜矿供给的关键因素。

但这些因素在2012年有了明显的转变。

虽然矿石品位下降成为影响铜矿供给的一个大趋势,但扩产成为2012年铜价市场上的一个关键词。

2012年初,智利Esperanza铜矿、秘鲁Antapaccay铜矿和赞比亚铜矿Escondida还得到了控股方45亿美元的投资。

虽然个子原因使得2012年上半年的全球铜矿产量增长明显低于市场预期,但在2012年第三、第四季度,全球铜矿产量还是出现了明显的增长。

据路透数据,2012年全球矿产产量料将达到1438.3万吨,环比增长6.6%,而在2013年料将达到1556万吨,增幅达到8.1%。

铜矿的扩产是提升产量的关键因素。

2012年年底,蒙古的Oyu Tolgoi与中国的电力合约签订协议,据投资周期判断,6个月后的2013年终,该矿将迎来产量增长期,6个月后的2013年中,该矿将迎来产量增长期。

同样,印尼的Grasberg、智利的Caserones、秘鲁赞的Antapaccay、赞比亚的Konkola都在2013年有明显的增长。

当然。

在实际的运行过程中,铜矿产量的增长可能不及预期。

因为,2013年的新增长产量中有40%来自非洲(刚果和赞比亚)和亚洲地区(蒙古和印尼),非洲不太稳定的政治局势以及蒙古不健全的基础设施和供给都将影响铜矿供给。

但总体来说,即使铜矿供给存在上述风险,供给增速加快仍然是一个大概率事件。

除此之外,困扰过去一段事件的铜矿罢工问题将在2013年有所缓和。

2011年是铜矿罢工比较密集的一年,经过那一年的罢工,狂翻的新劳资合同签订将有效避免这些铜矿在此几年后再度遭遇罢工事件。

因此。

2013年罢工对铜矿生产活动的影响料将有限。

二、供给、供需共同疲软掩盖下的全球缺口特征2012年的全球宏观环境较2011年更为疲软。

欧洲方面仍然受到欧债问题的困扰;美国方面,虽然美联储在2012年下半年退出了QE3和QE4,但经济整体依然非常疲软;中国方面,房地产受到严格控制导致整个制造业处于增速放缓的态势中。

但就在全球经济表现持续疲软的大背景下,全球铜市仍然处在供给短缺的状态中。

究其原因,全球铜消费更加低迷。

世界金属统计局(WBMS)在2012年年底公布的数据显示,2012年1-10月,全球铜产量增长20.2%至1683万吨。

主要是西班牙和印度的产量增加。

2012年同期,全区域铜消费量增长4.5%至1695.8万吨,供应短缺12.5万吨。

与此同时,国际铜研究组织(ICSG)在2012年年底公布的数据也指明全球铜市处在供给短缺的状态中,2012年1-9月全球精炼铜市场供应短缺59.4万吨,上期同期为短缺7.4万吨。

虽然两大机构的数据都表明全球铜市场处在供给短缺的状态中,但从中国保税区库存在2012年年底攀升至100万吨的事实中可以看出,大量的隐性库存存掩了供过于求的特征。

第三部分中国铜市场供求关系一、中国精铜产量继续增长近五年来,全球精炼铜的产能处于缓慢扩张的状态中。

据CRU数据,2012年第四季度全球精炼铜季度产能为732.6万吨,较2007年第四季度的606万吨上升12.7%,平均每一季度上升0.635%,上升速度非常缓慢。

同时,产能利用率也维持震荡走低态势,2012年第四季度的74.9%下降了5.5个百分点,数据反映了全球铜供给在过去几年的低速增长,而正是这种低增长为铜价的高位运行提供支撑。

与国际审计处低俗的产能增长率相比,国内铜冶炼新增产能则是每年都在加速增长。

2011年,中国新增铜冶炼产能71.2万吨,而在5年前的2006年,中国新增铜演练产能仅为30.5万吨,新增产能的加速增长加剧了国内供过于求的形式。

截至2012年,中国铜冶炼产能已连续十年全球第一,铜材料的加工产能超过全球的50%。

资料显示2013年国内确定会上马的铜冶炼产能为78万吨,而其它已知在建产能还有46万吨。

按此推算,2013年国内可能新上马的冶炼产能合计124万吨,预计将新增精铜产量将延续大幅增长的势头。

统计局数据显示,2012年11月,中国精冶炼铜产量达到53.19万吨,创下单月产量新高。

2012年1-11月,中国精炼铜产量为543.31万吨,较之前一年同期的502.71增长8.07%。

国内精冶铜产量为543.31万吨,较之前一年同期的502.71增长8.07%。

国内精冶铜产量的增长和国内铜冶炼产能提高有很大关系。

二、中国精炼铜和废铜进口冰火两重天2012年的精炼铜月度进口延续了近年来的规律,即2-3月份形成进口高点,而后逐渐回落。

2-4月份进口量的增长是中国市场对消费旺季看好的一个表现,也是中国市场季节性特征。

2012年3月份的精铜进口量达到34.6万吨,同比增长80%,2012年1-10月,中国进口精炼铜291.26万吨,较2011年同期208.47万吨增长40%。

2012年的中国废铜进口整体处于疲软的态势中。

海关数据显示,2012年1-11月,中国进口废铜394.58万吨,环比上一年同期的380.7万吨上升3.6%。

通常情况下,废铜的产量与经济的活跃有很大的相关性。

当实体经济活跃时,产品更新换代比较快,废铜产量增加,可供出口的数量也随之上升;相反,当实体经济疲软时,产品更新换代比较慢,废铜产量减少,可供出口的数量也随之下降。

从中国废铜进口的分项数据来看,中国从美国进口的废铜有所增加,海关数据显示2012年1-10月,中国从美国市场进口废铜为84.58万吨,较上一年度的70.82万吨上升,19.42%。

美国市场上废铜的增长侧面证明了美国的经济活动处于活跃状态。

2012年1-10月,中国从德国进口的废铜为32.57万吨,环比上一年同期的18.93万吨增长15%,从西班牙进口的废铜32.57,环比上一年同期的51.46万吨大幅下降50.9%。

废铜的进口数据反映了全球经济中欧债温体仁的阴影。

从较长周期来看,除了美国市场自2009年以来,废铜进口量有所增长外,别的地区的废铜进口量整体呈现下滑的态势。

2012年的废铜与精铜价差处于相对低位,从表面看来废铜显得比较紧张,但这种紧张更多是惜售以及货源有限导致,而非下游需求旺盛形成。

三、中国加快精炼铜出口步伐中国式全球最大的精炼铜消费国,占全球铜消费的40%左右,每年进口精炼铜300万吨左右,精炼铜对中国而言术语稀缺产品。

但就是这样一种稀缺商品,中国在2012年的出口量却出现了明显增长。

相比欧美市场的紧张,中国市场的铜库存很长时间处在偏高的水准上。

于是,中国富余的精铜能否再出口也成为2012年的热议话题。

海关数据显示,自2011年开始,中国这个全球最大的精炼铜进口国在精铜出口量有所增加。

这一现象在内外盘铜价倒挂时间特别明显。

2012年5月,中国精炼铜出口量达到10.23万吨。

由于精炼铜在中国属于稀缺资源,除了部分冶炼商具有出口资质,其它主体出口精炼铜将面临着高额的关税。

即使在国外铜价严重倒挂的情况下,缴纳出口关税后的铜价在国际市场上没有竞争力。

2012年7月1日,《财务部、国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税{2012}39号)发表,来料加工手册项下铜精矿加工出口贸易取消3%的综合税率,该征增值部分17%的税率。

这一政策的出台一定程度上使得中国出口精炼铜的道路变得更为通畅。

但是自2012年7月以来,上海和LME两地的比较并没有过分偏低,这使得精炼铜的出口并未在这一政策发布后大幅增长。

有关中国出口精炼铜的现象值得重视,这意味着国内外铜价市场的比较不可能过分偏低。

中国铜消费进入低增长周期中国制造业在2012年放缓,使得铜消费增速明显下降。

特别是在2012年的传统制造业旺季,铜消费更是表现出旺季不旺的特征。

当时,由于第一季度的乐观预期,铜下游加工企业积极备货后形成了巨大的库存压力,高位的库存极大的抑制了企业在第二季度对原材料的采购积极性。

2012年的全年的铜下游加工产业链整体处于低迷的态势中,企业的开工率普遍不高,且几种主要铜下游加工品的产量增幅均非常有限。

特别是白色家电,随着以旧换新政策的结束,销售增速大幅回落。

2012年1-11月,全国销售空调12356万台,环比2011年同期的13581万台少了1225万吨,降幅达到9%。