个税年收入扣税标准

2023年个人扣税标准

2023年个人扣税标准2023年个人所得税法修正案已经正式实施,对个人所得税的起征点和税率进行了调整。

根据最新的政策规定,个人所得税起征点将得到提高,税率也将做出相应调整。

以下将详细介绍2023年个人所得税的相关内容。

首先,根据新的个人所得税法修正案,2023年个人所得税起征点将提高至每月5000元,这意味着个人月收入在5000元以下的部分将不再缴纳个人所得税。

这一举措将减轻低收入群体的税收负担,有利于促进收入分配公平。

其次,2023年个人所得税的税率也将做出相应调整。

根据最新政策规定,个人所得税税率分为7个级别,分别为3%、10%、20%、25%、30%、35%和45%。

其中,5000元至20000元部分的税率为3%,20000元至50000元部分的税率为10%,50000元至100000元部分的税率为20%,100000元至300000元部分的税率为25%,300000元至500000元部分的税率为30%,500000元至1000000元部分的税率为35%,超过1000000元部分的税率为45%。

此外,对于居民个人的子女教育、继续教育、大病医疗等专项附加扣除方面也做出了相应的调整。

2023年起,子女教育支出每个子女每年可扣除10000元,继续教育支出每年可扣除3000元,大病医疗支出按照实际发生支出进行扣除。

综上所述,2023年个人所得税的调整将对广大纳税人产生积极的影响。

提高起征点和调整税率有利于减轻中低收入者的税收负担,促进收入分配公平。

同时,加大对子女教育、继续教育、大病医疗等方面的专项附加扣除力度,有利于支持家庭教育和医疗保障,提高人民群众的获得感和幸福感。

因此,我们应当充分了解并合理利用新的个人所得税政策,做好个人财务规划,合法合规地减少个人所得税的缴纳,同时也应当积极支持国家的税收政策,为建设美好的社会主义现代化国家贡献自己的一份力量。

个税阶梯标准2023

个税阶梯标准20232023年的个人所得税阶梯标准调整了,与往年相比,今年的个税阶梯标准有了一些变化。

本文将详细介绍2023年的个税阶梯标准,帮助大家更好地了解相关政策。

一、个税阶梯标准的背景和意义个人所得税是一种针对个人所得的税收,旨在调节社会收入分配,促进社会公平。

个税阶梯标准是个人所得税制度的核心之一,它根据不同的收入水平设立不同的税率和扣除标准,以实现税收的公平性和合理性。

二、2023年个税阶梯标准的具体内容1. 全年应纳税所得额不超过36000元的部分,税率为3%,速算扣除数为0。

2. 超过36000元至144000元的部分,税率为10%,速算扣除数为2520元。

3. 超过144000元至300000元的部分,税率为20%,速算扣除数为16920元。

4. 超过300000元至420000元的部分,税率为25%,速算扣除数为31920元。

5. 超过420000元至660000元的部分,税率为30%,速算扣除数为52920元。

6. 超过660000元至960000元的部分,税率为35%,速算扣除数为85920元。

7. 超过96万元的部分,税率为45%,速算扣除数为181920元。

三、如何计算个人所得税在了解个税阶梯标准后,我们需要知道如何计算个人所得税。

下面以一个例子来说明:假设小张的年收入为10万元,他需要缴纳多少个人所得税呢?1. 首先计算应纳税所得额:10万元-6万元(免征额)-社保公积金个人部分=3800元。

2. 根据应纳税所得额,确定税率和速算扣除数:应纳税所得额为3800元,属于第一档(不超过36000元),税率3%,速算扣除数为0。

3. 计算应纳税金:应纳税金=应纳税所得额×税率-速算扣除数=3800×3%=114元。

因此,小张需要缴纳114元的个人所得税。

四、个税阶梯标准对个人和社会的影响个税阶梯标准对个人和社会都有一定的影响。

首先,它有利于调节社会收入分配,缩小贫富差距,促进社会公平。

北京个税缴纳标准

北京个税缴纳标准个人所得税是指个人取得的各种所得,按照法律规定缴纳的税款。

在中国,个人所得税的征收管理根据个人所得税法进行。

下面将对北京个税缴纳标准进行详细介绍。

首先,北京地区个税缴纳标准根据个人所得税法的规定执行。

该法根据个人收入的不同情况,将个人所得分为11个层级,每个层级都有相应的税率。

在2024年的个税计算方法中,税率为3%、10%、20%、25%、30%和35%。

具体来说,北京的个税起征点为5000元,即个人月收入超过5000元时就需要缴纳个人所得税。

在起征点以下的收入不需要缴税。

而对于起征点以上的收入,则根据个人所得税的层级来计算缴税金额。

需要注意的是,个人所得税的计算方式是按照累进税率来计算的。

也就是说,不同层级的税率会依次递增。

因此,实际缴纳的个人所得税金额会比单一层级的税率要高。

除了按照税率计算个人所得税,北京地区的个税还存在一些扣除项目。

例如,子女教育、继续教育、住房贷款利息等支出都可以在个税计算中扣除。

这些扣除项目可以有效减少个人所得税的缴纳金额。

需要注意的是,个人所得税的计算是按照每月的收入情况进行的。

每月的收入是指个人所得税的计算基础,而不是按照年度收入进行计算。

总的来说,北京个税缴纳标准按照个人所得税法的规定进行。

个人所得税的计算采用累进税率的方式,根据不同的收入情况计算缴纳金额。

同时,还存在一定的扣除项目,可以在个税计算中减少应缴纳的税款。

个人所得税的计算是按照每月收入进行的,不同月份的收入不累积计算。

2023年江苏工资扣税标准

2023年江苏工资扣税标准2023年调整个税起征点后的工资缴税标准及算法:现在个人所得税的征点为3500元/月,也就是说明月工资超过3500元就要缴税,但是超过3500元/月还是会分不同等及进行计税的,相关的计税步骤为:步骤一:2023年个人所得税起征点3500元/月,在下表列示的7级中,找到自己相对应的税率及对速算扣除数。

级数扣除三险一金后月收入(元)税率(%)速算扣除数(元)1<4500元5024500元-7500元107537500元-12000元20525412000元-38000元25975538000元-58000元302725658000元-83000元3554757>83000元4513475步骤二:算出自己的应纳税额=本人月收入(扣除三险一金后)-个税起征点(3500元)步骤三:算除自己的个税=应纳税额×对应的税率-速算扣除数个税计算方举列:某公司职员在扣除三险一金后的月收入为9000元,位于上表中的3档。

对应的税率为20%,速算扣除数为525,应纳税额为(9000元-个税起征点3500元)=5500元个税=5500元×20%-525元=575元。

工资目的让人才脱颖而出,给优秀者以奖励。

优质资源永远向优秀人才倾斜,好的薪酬机制要让强者更强,鼓励弱者跟上强者的步伐。

很多企业都有工龄工资的设计,每年加个一二百元,以示对员工长期服务的肯定,其实必要性真的不大。

有能力的员工通过长期在企业服务,必然已经得到相应的升迁、薪酬调整的机会,已经获得了相应的回报;剩下来平庸的、普通的员工都属于市场替代性较强的员工,每年增加工龄工资最直接的是导致了普通岗位人工成本的上升,这批员工在企业里长生不老,光听话不做贡献。

不如考虑,对于长期服务的员工,设立相应的长期服务奖,以荣誉+适当奖励的方式去体现。

吸引关键人才。

在薪酬体系设计时有三项基本原则:对外具备竞争力、对内具备公平性、对个体具备激励性。

2023年东莞工资扣税标准

2023东莞工资扣税标准东莞市居住证工作证明推举度:工资薪酬制度推举度:工资证明推举度:单位工资证明推举度:2023东莞工资扣税标准2023东莞工资扣税标准是多少呢?下面是CN人才网为大家整理的2023东莞工资扣税标准,欢送参考~2023东莞工资扣税标准一、2023年东莞工资扣税规定2023年,工资扣税(个税)起征点是3500元,适用于工资、薪金所得适用的收入。

应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=扣除三险一金后月收入-扣除标准二、2023年东莞工资扣税计算工资个税的计算公式为:应纳税额=(工资薪金所得 -“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算假如某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

三、2023年东莞工资扣税(个人所得税)税率表2023年实行7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额×适用税率- 速算扣除数扣除标准3500元/月(2023年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元 (工资薪金所得适用) 详细表格如下:注:1、本表所列含税级距与不含税级距,均为根据税法规定减除有关费用后的”所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

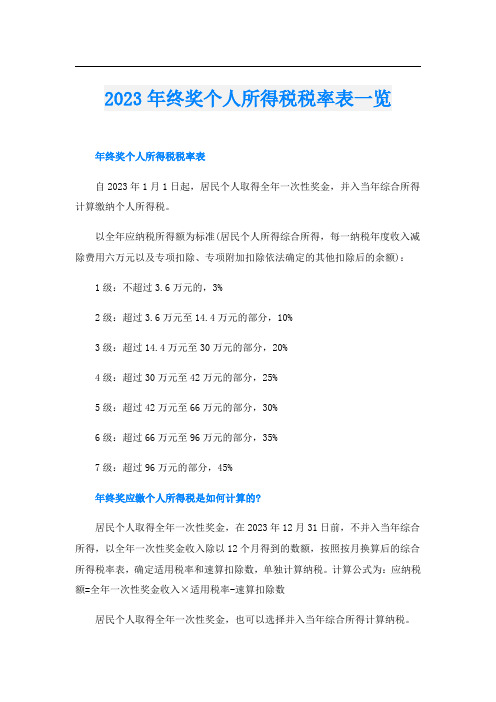

2023年终奖个人所得税税率表一览

2023年终奖个人所得税税率表一览年终奖个人所得税税率表自2023年1月1日起,居民个人取得全年一次性奖金,并入当年综合所得计算缴纳个人所得税。

以全年应纳税所得额为标准(居民个人所得综合所得,每一纳税年度收入减除费用六万元以及专项扣除、专项附加扣除依法确定的其他扣除后的余额):1级:不超过3.6万元的,3%2级:超过3.6万元至14.4万元的部分,10%3级:超过14.4万元至30万元的部分,20%4级:超过30万元至42万元的部分,25%5级:超过42万元至66万元的部分,30%6级:超过66万元至96万元的部分,35%7级:超过96万元的部分,45%年终奖应缴个人所得税是如何计算的?居民个人取得全年一次性奖金,在2023年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

首先计算应纳税所得额,若当月工资薪金所得低于5000元起征点,则应纳税所得额=年终奖-(5000-当月工资),若高于5000,则应纳税所得额=年终奖; 其次,将应纳税所得额除以12,按照得出的数额找出所对应的税率和速算扣除数;最后,采用计算公式:缴纳个税=应纳税所得额×税率-速算扣除数进行计算。

(计算结果中税后收入不包含月薪)。

个人所得税热点问题汇总1.问:支持居民换购住房个人所得税政策是如何规定的?答:《财政部税务总局关于支持居民换购住房有关个人所得税政策的公告》(财政部税务总局公告2023年第30号)规定:“一、自2023年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。

其中,新购住房金额大于或等于现住房转让金额的,全部退还已缴纳的个人所得税;新购住房金额小于现住房转让金额的,按新购住房金额占现住房转让金额的比例退还出售现住房已缴纳的个人所得税。

个税计算标准是什么,全年一次性奖金怎么算?

个税计算标准是什么,全年⼀次性奖⾦怎么算?发放年终奖的当⽉⼯资⾼于3500元时,年终奖扣税⽅式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

⾃然就是了,根据相关规定,凡是超过范围的收⼊,都需要依法向国家缴纳个⼈所得税。

那么标准是什么?全年⼀次性奖⾦怎么算?个税中往往也存在⼀定的特殊部分,下⾯,就让为⼤家详解⼀下吧!⼀、个税计算标准是什么?个税起征点:按5000元/⽉的起征标准算。

案例:某⼈的⼯资收⼊扣除三险⼀⾦后为7200元,他应纳个⼈所得税为:(7200—5000)×10%—105=115(元)1、缴纳个税计算公式:(1)个⼈取得全年⼀次性奖⾦且获取奖⾦当⽉个⼈的⼯资所得⾼于(或等于)税定的费⽤扣除额的。

计算⽅法是:⽤全年⼀次性奖⾦总额除以12个⽉,按其商数对照⼯资、薪⾦所得项⽬税率表,确定适⽤税率和对应的速算扣除数,计算缴纳个⼈所得税。

2、计算公式为:应纳个⼈所得税税额=个⼈当⽉取得的全年⼀次性奖⾦×适⽤税率-速算扣除数个⼈当⽉⼯资、薪⾦所得与全年⼀次性奖⾦应分别计算缴纳个⼈所得税。

案例:⼀个⼈的年终奖⾦为24000元,当⽉⼯资为7000元。

以24000除以12,其商数2000对应的适⽤税率为10%,速算扣除数为105,年终奖⾦应纳税额为:24000×10%-105=2295(元),当⽉⼯资、薪⾦所得应纳税额=(7000-5000)×10%-105=95(元),该纳税⼈当⽉共计应纳个⼈所得税=2295+95=2390(元)。

个⼈取得全年⼀次性奖⾦且获取奖⾦当⽉个⼈的⼯资、薪⾦所得低于税法规定的费⽤扣除额的。

计算⽅法是:⽤全年⼀次性奖⾦减去“个⼈当⽉⼯资、薪⾦所得与费⽤扣除额的差额”后的余额除以12个⽉,按其商数对照⼯资、薪⾦所得项⽬税率表,确定适⽤税率和对应的速算扣除数,计算缴纳个⼈所得税。

计算公式为:应纳个⼈所得税税额=(个⼈当⽉取得全年⼀次性奖⾦-个⼈当⽉⼯资、薪⾦所得与费⽤扣除额的差额)×适⽤税率-速算扣除数。

缴税标准等级划分2023

缴税标准等级划分2023尊敬的读者,在这篇文章中,我们将全面探讨2023年缴税标准的等级划分,以及与此相关的重要信息。

我们将主要关注个人所得税,并详细介绍不同等级划分对纳税人的影响。

第一部分:应纳税所得额等级划分在2023年,根据税法修订,个人所得税的等级将得到新的划分。

下面是等级划分的具体内容:1. 等级一:应纳税所得额在10000元及以下的个人,适用3%的税率。

2. 等级二:应纳税所得额在10001元至30000元之间的个人,适用10%的税率。

3. 等级三:应纳税所得额在30001元至50000元之间的个人,适用20%的税率。

4. 等级四:应纳税所得额在50001元至100000元之间的个人,适用25%的税率。

5. 等级五:应纳税所得额超过100000元的个人,适用30%的税率。

根据这一等级划分,个人所得税的缴纳方式和金额将有所变化。

接下来,我们将深入探讨每个等级的具体情况。

第二部分:各等级的详细解读等级一:应纳税所得额在10000元及以下的个人,适用3%的税率。

这意味着如果您的年收入低于10000元,您只需要缴纳相应比例的税款(即应纳税额的3%)。

等级二:应纳税所得额在10001元至30000元之间的个人,适用10%的税率。

如果您的年收入在这个范围内,您需要缴纳10%的税款。

这意味着您的应纳税额将高于等级一,并根据您的具体所得额计算纳税金额。

等级三:应纳税所得额在30001元至50000元之间的个人,适用20%的税率。

这个等级适用于年收入在30001元至50000元之间的纳税人。

您将支付相应等级所规定的税率。

等级四:应纳税所得额在50001元至100000元之间的个人,适用25%的税率。

对于年收入在50001元至100000元之间的纳税人,将适用25%的税率。

这将导致您需要缴纳更多的税款。

等级五:应纳税所得额超过100000元的个人,适用30%的税率。

这个等级适用于年收入超过100000元的高收入者。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

个税是指个人所得税,是国家对个人所得依法征收的一种税种。

个税

的征收标准是国家根据经济发展状况、社会公平要求等因素确定的,而个

税的纳税标准也是根据个人年收入来进行分类和计算的。

根据中国税法的规定,个人所得税是以工资、薪金为主要征收对象的。

个税的征税标准主要通过税率和起征点来确定。

税率是指根据个人的年收

入将其按照不同的比例进行税金的计算,起征点是指个人年收入达到一定

金额后,才需要按照税率进行计税。

目前中国个税的税率分为7个级别,分别为3%、10%、20%、25%、30%、35%、45%。

起征点为5000元,即个人年收入在5000元以下的不需

要交纳个人所得税。

根据中国税法的规定,个人年收入扣税标准的计算公式为:

应纳税所得额=年收入-起征点

应纳税额=应纳税所得额×税率-速算扣除数

其中,速算扣除数是一个固定的扣除数,作为快速计算的工具,减少

纳税人填报纳税申报表时的计算工作。

以一个年收入为10万元的纳税人为例,按照个税税率表的规定,他

的应纳税所得额为:

应纳税所得额=10万元-5000元=9.5万元

然后根据税率表求得应纳税额为:

值得注意的是,以上是个税的基本计算方法,根据个人的具体情况,

如存在子女教育、赡养老人、住房贷款等相关支出,可以进行相应的扣除

和减免,从而减少个人所得税的缴纳额。

此外,个税的征收并不仅仅限于工资、薪金所得,还包括利息、股息、租金、财产转让所得、经营所得等其他各类个人所得。

对于这些不同类型

的个人所得,也有相应的征税标准和计算规则。

总之,个税的年收入扣税标准是根据个人年收入的不同金额来进行分

类和计算的,起征点是确定是否需要缴纳个税的基本条件,税率和速算扣

除数则根据个人年收入所处范围来进行具体计算。

此外,个税的征收还受

到其他相关规定和政策的影响,需要注意法律的具体规定和变化。