九级超额累进税率举例计算及对照表

九级超额累进税率计算缴纳个人所得税

九级超额累进税率计算缴纳个人所得税个人取得工资、薪金所得应当如何缴纳个人所得税个人取得的工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

工资、薪金所得项目税率表工资、薪金所得按以下步骤计算缴纳个人所得税:每月取得工资收入后,先减去个人承担的基本养老保险金、医疗保险金、失业保险金,以及按省级政府规定标准缴纳的住房公积金,再减去费用扣除额1600元/月(来源于境外的所得以及外籍人员、华侨和香港、澳门、台湾同胞在中国境内的所得每月还可附加减除费用3200元),为应纳税所得额,按5%至45%的九级超额累进税率计算缴纳个人所得税。

计算公式是:应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数例:王某当月取得工资收入9000元,当月个人承担住房公积金、基本养老保险金、医疗保险金、失业保险金共计1000元,费用扣除额为1600元,则王某当月应纳税所得额=9000-1000-1600=6400元。

应纳个人所得税税额=6400×20%-375=905元。

个人取得工资、薪金所得应缴纳的个人所得税,统一由支付人负责代扣代缴,支付人是税法规定的扣缴义务人。

个人取得全年一次性奖金或年终加薪,应当如何缴纳个人所得税 2006-03-09个人取得全年一次性奖金(包括年终加薪)的,应分两种情况计算缴纳个人所得税:(1)个人取得全年一次性奖金且获取奖金当月个人的工资、薪金所得高于(或等于)税法规定的费用扣除额的。

计算方法是:用全年一次性奖金总额除以12个月,按其商数对照工资、薪金所得项目税率表,确定适用税率和对应的速算扣除数,计算缴纳个人所得税。

计算公式为:应纳个人所得税税额=个人当月取得的全年一次性奖金×适用税率-速算扣除数个人当月工资、薪金所得与全年一次性奖金应分别计算缴纳个人所得税。

(2)个人取得全年一次性奖金且获取奖金当月个人的工资、薪金所得低于税法规定的费用扣除额的,计算方法是:用全年一次性奖金减去“个人当月工资、薪金所得与费用扣除额的差额”后的余额除以12个月,按其商数对照工资、薪金所得项目税率表,确定适用税率和对应的速算扣除数,计算缴纳个人所得税。

个税九级和七级累进税率表

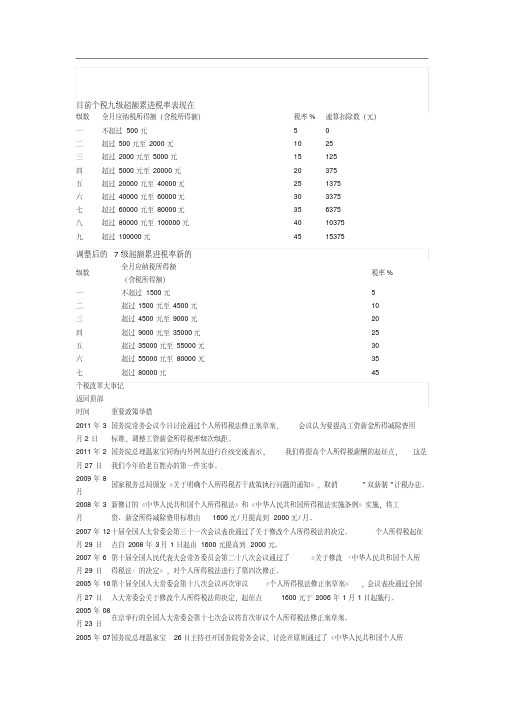

目前个税九级超额累进税率表现在级数全月应纳税所得额(含税所得额)税率% 速算扣除数(元)一不超过500元 5 0二超过500元至2000元10 25三超过2000元至5000元15 125四超过5000元至20000元20 375五超过20000元至40000元25 1375六超过40000元至60000元30 3375七超过60000元至80000元35 6375八超过80000元至100000元40 10375九超过100000元45 15375调整后的7级超额累进税率新的级数全月应纳税所得额(含税所得额)税率%一不超过1500元 5 二超过1500元至4500元10 三超过4500元至9000元20 四超过9000元至35000元25 五超过35000元至55000元30 六超过55000元至80000元35 七超过80000元45 个税改革大事记返回顶部时间重要政策举措2011年3月2日国务院常务会议今日讨论通过个人所得税法修正案草案,会议认为要提高工资薪金所得减除费用标准,调整工资薪金所得税率级次级距。

2011年2月27日国务院总理温家宝同海内外网友进行在线交流表示,我们将提高个人所得税薪酬的起征点,这是我们今年给老百姓办的第一件实事。

2009年8月国家税务总局颁发《关于明确个人所得税若干政策执行问题的通知》,取消"双薪制"计税办法。

2008年3月新修订的《中华人民共和国个人所得税法》和《中华人民共和国所得税法实施条例》实施,将工资、薪金所得减除费用标准由1600元/月提高到2000元/月。

2007年12月29日十届全国人大常委会第三十一次会议表决通过了关于修改个人所得税法的决定。

个人所得税起征点自2008年3月1日起由1600元提高到2000元。

2007年6月29日第十届全国人民代表大会常务委员会第二十八次会议通过了《关于修改〈中华人民共和国个人所得税法〉的决定》,对个人所得税法进行了第四次修正。

个人所得税税率表(新旧对照)

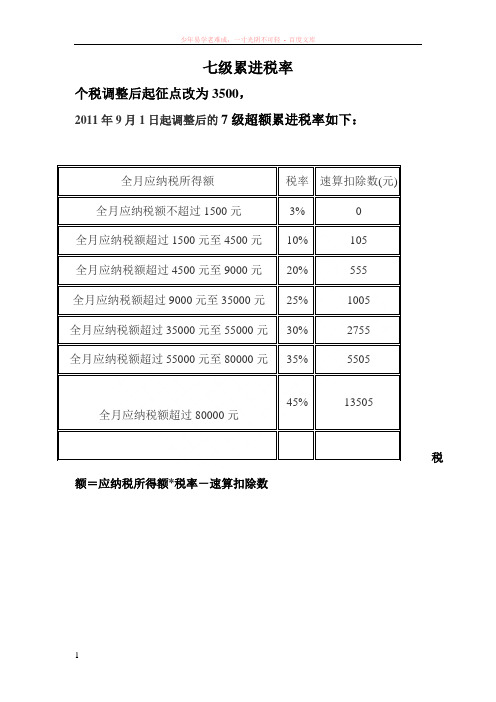

七级累进税率个税调整后起征点改为3500,2011年9月1日起调整后的7级超额累进税率如下:全月应纳税所得额税率速算扣除数(元) 全月应纳税额不超过1500元 3% 0全月应纳税额超过1500元至4500元 10% 105全月应纳税额超过4500元至9000元 20% 555全月应纳税额超过9000元至35000元 25% 1005全月应纳税额超过35000元至55000元 30% 2755全月应纳税额超过55000元至80000元 35% 550545% 13505全月应纳税额超过80000元税额=应纳税所得额*税率-速算扣除数工资、薪金所得适用个人所得税九级超额累进税率表级数全月应纳税所得额(含税所得额)税率%速算扣除数(元)一不超过500元 5 0二超过500元至2000元10 25三超过2000元至5000元15 125四超过5000元至20000元20 375五超过20000元至40000元25 1375六超过40000元至60000元30 3375七超过60000元至80000元35 6375八超过80 000元至100000元40 10375九超过100000元45 15375个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用级数全月应纳税所得额(含税所得额) 税率% 速算扣除数(元) 一不超过5,000元的 5 0二超过5,000元到10,000元的部分10 250三超过10,000元至30,000元的部分20 1,250四超过30,000元至50,000元的部分30 4,250五超过50,000元的部分35 6,750劳务报酬所得适用级数全月应纳税所得额(含税所得额) 税率% 速算扣除数(元) 一不超过20,000元的20 0二超过20,000元到50,000元的部分30 2,000三超过50,000元的部分40 7,000。

整理个税税率表2020年新版_个人所得税税率表

个税税率表2020年新版_个人所得税税率表整理表姓名:职业工种:申请级别:受理机构:填报日期:个人所得税税率表一、工资、薪金个人所得适用税率工资、薪金个人所得税税率表(表一)说明:1.本表含税级距指以每月收入额减除费用一千六百元后的余额或者减除附加减除费用后的余额。

2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

(二)个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用税率。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用税率表(表二)说明:1.本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

2.含税级距适用于个体工商户的生产、经营所得和对企事业单位的承包经营承租经营所得。

不含税级距适用,他人(单位)代付税款的承包经营、承租经营所得。

(三)劳动报酬所得,稿酬所得,特许权使用费所得、财产租赁所得,每次收入不超过4‚000元的,减除费用800元;4‚000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

(四)财产转让所得,减除财产原值和合理费用后的余额,按比例税率20%征收。

(五)股息、红利所得,偶然所得和其他所得,以每次收入额比例税率20%征收。

(六)劳务报酬所得适用税率劳务报酬所得适用税率表(表三)关于个人所得税纳税人纳税申报有关事项的新规:一、纳税人2005年度从中国境内两处或两处以上取得工资、薪金所得和从中国境外取得所得的,以及取得应税所得但没有扣缴义务人的,应按现行有关规定向主管税务机关办理纳税申报。

二、纳税人2005年度所得12万元以上的‚除本通知第一条规定的情形外,无需办理纳税申报。

已纳入当地税务机关对高收入者管理范围的,按当地税务机关的规定执行。

三、纳税人自2006年1月1日起,当年取得所得12万元以上的,应认真记录各项收入信息,按规定于次年3月底前向主管税务机关申报年度全部所得。

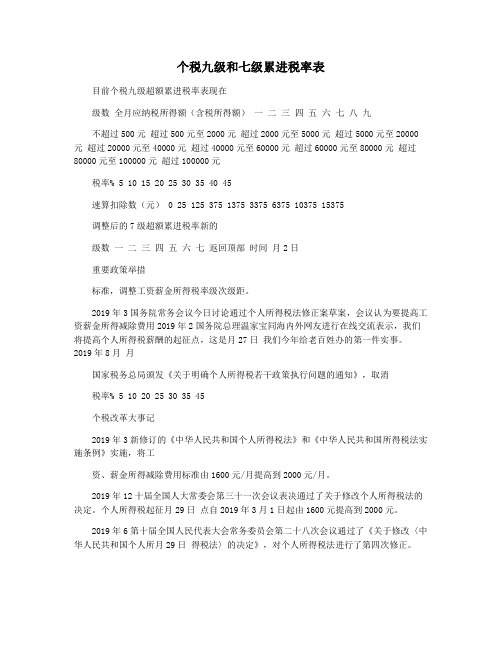

个税九级和七级累进税率表

个税九级和七级累进税率表目前个税九级超额累进税率表现在级数全月应纳税所得额(含税所得额)一二三四五六七八九不超过500元超过500元至2000元超过2000元至5000元超过5000元至20000元超过20000元至40000元超过40000元至60000元超过60000元至80000元超过80000元至100000元超过100000元税率% 5 10 15 20 25 30 35 40 45速算扣除数(元) 0 25 125 375 1375 3375 6375 10375 15375调整后的7级超额累进税率新的级数一二三四五六七返回顶部时间月2日重要政策举措标准,调整工资薪金所得税率级次级距。

2019年3国务院常务会议今日讨论通过个人所得税法修正案草案,会议认为要提高工资薪金所得减除费用2019年2国务院总理温家宝同海内外网友进行在线交流表示,我们将提高个人所得税薪酬的起征点,这是月27日我们今年给老百姓办的第一件实事。

2019年8月月国家税务总局颁发《关于明确个人所得税若干政策执行问题的通知》,取消税率% 5 10 20 25 30 35 45个税改革大事记2019年3新修订的《中华人民共和国个人所得税法》和《中华人民共和国所得税法实施条例》实施,将工资、薪金所得减除费用标准由1600元/月提高到2000元/月。

2019年12十届全国人大常委会第三十一次会议表决通过了关于修改个人所得税法的决定。

个人所得税起征月29日点自2019年3月1日起由1600元提高到2000元。

2019年6第十届全国人民代表大会常务委员会第二十八次会议通过了《关于修改〈中华人民共和国个人所月29日得税法〉的决定》,对个人所得税法进行了第四次修正。

2019年10第十届全国人大常委会第十八次会议再次审议《个人所得税法修正案草案》,会议表决通过全国月27日人大常委会关于修改个人所得税法的决定,起征点1600元于2019年1月1日起施行。

个人所得税税率表(新旧对照)

个税调整后起征点改为3500,

2011年9月1日起调整后的7级超额累进税率如下:

全月应纳税所得额

税率

速算扣除数(元)

全月应纳税额不超过1500元

3%

0

全月应纳税额超过1500元至4500元

10%

105

全月应纳税额超过4500元至9000元

20%

555

全月应纳税额超过9000元至35000元

35

6375

八

超过80 000元至100000元

40

10375

九

超过100000元

45

15375

个体工商户的生产、经营所得和对企事业单位的承包经营、%

速算扣除数(元)

一

不超过5,000元的

5

0

二

超过5,000元到10,000元的部分

10

250

三

超过10,000元至30,000元的部分

25%

1005

全月应纳税额超过35000元至55000元

30%

2755

全月应纳税额超过55000元至80000元

35%

5505

全月应纳税额超过80000元

45%

13505

税额=应纳税所得额*税率-速算扣除数

2011年9月1日前适用个税税率:个税起征点:2000元

工资、薪金所得适用个人所得税九级超额累进税率表

20

1,250

四

超过30,000元至50,000元的部分

30

4,250

五

超过50,000元的部分

35

6,750

劳务报酬所得适用

级数

全月应纳税所得额(含税所得额)

个人所得税九级超额累进税率表

3375

七

超过60000元至80000元

35

6375

八

超过80 000元至100000元

40

10375

九

超过100000元

45

15375

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用

级数

全月应纳税所得额(含税所得额)

税率%

速算扣除数(元)

一

不超过5,000元的

5

0

二

超过5,000元到10,000元的部分

30

2,000

三

超过50,000元的部分

40

7,000

10

250

三

超过10,000元至30,000元的部分

20

1,250

四

超过30,000元至50,000元的部分

30

4,250

五

超过50,000元的部分

35

6,750

劳务报酬所得适用

级数

全月应纳税所得额(含税所得额)

税率%

速算扣除数(元)

一

不超过20,000元的

20

0

二

超过20,000元到50,000元的部分

工资、薪金所得适用个人所得税九级超额累进税率表

级数

全月应纳税所得额(含税所得额)

税率%

速算扣除数(元)

一

不超过500元

5

0

二

超过500元至2000元

10

25

三

超过2000元至5000元

15

125

四

超过5000元至20000元

20

375

五பைடு நூலகம்

超额累进税率 分级计算

超额累进税率 分级计算我国税法规定:对工资、薪金所得,适用百分之三至百分之四十五的七级超额累进税率计算个人所得税;对个体工商户(含个人独资企业和合伙企业自然人投资者)的生产、经营所得和对企事业单位的承包经营、承租经营所得,适用百分之五至百分之三十五的五级超额累进税率计算个人所得税。

这里以工资、薪金为例来介绍个税累进税率计算方法。

在计算之前先看一下《个人所得税所附的工资、薪金所得税率表。

个人所得税税率表一(工资、薪金所得适用) 级数 全月应纳税所得额 税率(%) 1 不超过1500元的 3 2 超过1500元至4500元的部分 10 3 超过4500元至9000元的部分 20 4 超过9000元至35000元的部分 25 5 超过35000元至55000元的部分 30 6 超过55000元至80000元的部分 35 7 超过80000元的部分 45 (注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用三千五百元以及附加减除费用后的余额。

)举例:现假设某企业管理人员月工资(所得)为13000元,其中每月按工资额的20%交个人负担的“三险一金”(养老保险8%、医疗保险2%、失业保险1%、住房公积金9%),计算其每月徉交的个人所得税。

第一步:确定全月应纳税所得额。

计算应纳税所得额时,应考虑二个因素,第一个因素是法定减除费。

〈个人所得税法〉第六条规定:工资、薪金所得,以每月收入额减除费用三千五百元后的余额,为应纳税所得额。

第二个因素是个人缴付的“三险一金”。

〈个人所得税法实施条例〉第二十五条规定: 按照国家规定,个人缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金,从纳税义务人的应纳税所得额中扣除。

那么例题中的应纳税所得额为=13000-3500-(13000×20%)=6900第二步:计算应交税额。

将6900元全月应纳税所得额分为适用第一级税率计算的应纳税所得额为1500元、适用第二级税率“超过1500元至4500元的部分” 应纳税所得额为3000元。

九级超额累进税率举例计算及对照表

什么是个人所得税:个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税征收范围:包括工资薪金所得;个体工商户生产、经营所得;对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得;经国务院财政部门确定征税其他所得。

征缴个人所得税的计算方法,个税起征点原来是1600,现在是2000,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数全月应纳税所得额=(应发工资-四金)-2000实发工资=应发工资-四金-缴税扣除标准:2008年3月份起,个税按2000元/月的起征标准算四金包括基本养老保险费、基本医疗保险费、失业保险费和住房公积金。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用级数全月应纳税所得额(含税所得额) 税率%速算扣除数(元)一不超过5,000元的 5 0二超过5,000元到10,000元的部分10 250 三超过10,000元至30,000元的部分20 1,250 四超过30,000元至50,000元的部分30 4,250 五超过50,000元的部分35 6,750劳务报酬所得适用级数全月应纳税所得额(含税所得额) 税率%速算扣除数(元)一不超过20,000元的20 0二超过20,000元到50,000元的部分30 2,000三超过50,000元的部分40 7,0001、“四金”缴费的基数定义一般四金基数就是当月的工资,不过如果工资很高(比如超过了上年你所在城市社会月平均工资的三倍),那基数就到顶了。

而如果工资特别低的话(比如低于上年你所在城市月社会平均工资的百分之六十),那基数也有封底。

上海市2004年的情况为例,2003年社会月平均工资是1847元。

如果你的月工资超过了1847*3=5541元。

则四金基数是5541元;如果你的月工资低于1847*60%=1108.2元,则四金基数是1108.2元。

超额累进税率 分级计算

超额累进税率分级计算我国税法规定:对工资、薪金所得,适用百分之三至百分之四十五的七级超额累进税率计算个人所得税;对个体工商户(含个人独资企业和合伙企业自然人投资者)的生产、经营所得和对企事业单位的承包经营、承租经营所得,适用百分之五至百分之三十五的五级超额累进税率计算个人所得税。

这里以工资、薪金为例来介绍个税累进税率计算方法。

在计算之前先看一下《个人所得税所附的工资、薪金所得税率表。

个人所得税税率表一(工资、薪金所得适用)级数全月应纳税所得额税率(%)1 不超过1500元的 32 超过1500元至4500元的部分 103 超过4500元至9000元的部分 204 超过9000元至35000元的部分 255 超过35000元至55000元的部分 306 超过55000元至80000元的部分 357 超过80000元的部分 45(注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用三千五百元以及附加减除费用后的余额。

)举例:现假设某企业管理人员月工资(所得)为13000元,其中每月按工资额的20%交个人负担的“三险一金”(养老保险8%、医疗保险2%、失业保险1%、住房公积金9%),计算其每月徉交的个人所得税。

第一步:确定全月应纳税所得额。

计算应纳税所得额时,应考虑二个因素,第一个因素是法定减除费。

〈个人所得税法〉第六条规定:工资、薪金所得,以每月收入额减除费用三千五百元后的余额,为应纳税所得额。

第二个因素是个人缴付的“三险一金”。

〈个人所得税法实施条例〉第二十五条规定:按照国家规定,个人缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金,从纳税义务人的应纳税所得额中扣除。

那么例题中的应纳税所得额为=13000-3500-(13000×20%)=6900 第二步:计算应交税额。

将6900元全月应纳税所得额分为适用第一级税率计算的应纳税所得额为1500元、适用第二级税率“超过1500元至4500元的部分” 应纳税所得额为3000元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

什么是个人所得税:

个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税征收范围:

包括工资薪金所得;个体工商户生产、经营所得;对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;

偶然所得;经国务院财政部门确定征税其他所得。

征缴个人所得税的计算方法,个税起征点原来是1600,现在是2000,使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

全月应纳税所得额=(应发工资-四金)-2000

实发工资=应发工资-四金-缴税

扣除标准:2008年3月份起,个税按2000元/月的起征标准算

四金包括基本养老保险费、基本医疗保险费、失业保险费和住房公积金。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经

营所得适用

级数全月应纳税所得额(含税所得额) 税率%速算扣除数

(元)

一不超过5,000元的 5 0

二超过5,000元到10,000元的部分10 250 三超过10,000元至30,000元的部分20 1,250 四超过30,000元至50,000元的部分30 4,250 五超过50,000元的部分35 6,750

劳务报酬所得适用

级

数全月应纳税所得额(含税所得额) 税率%

速算扣除数

(元)

一不超过20,000元的20 0

二超过20,000元到50,000元的部分30 2,000

三超过50,000元的部分40 7,000

1、“四金”缴费的基数定义

一般四金基数就是当月的工资,不过如果工资很高(比如超过了上年你所在城市社会月平均工资的三倍),那基数就到顶了。

而如果工资特别低的话(比如低于上年你所在城市月社会平均工资的百分之六十),那基数也有封底。

上海市2004年的情况为例,2003年社会月平均工资是1847元。

如果你的月工资超过了1847*3=5541元。

则四金基数是5541元;如果你的月工资低于1847*60%=1108.2元,则四金基数是1108.2元。

要是工资在1108.2至5541元之间,那基数就是你的工资。

2、“四金”缴费的比例

四金缴费比例:个人缴纳部分公司缴纳部分

养老保险金:基数*8%+基数*22%(好像最近改成这个比例了)

医疗保险金:基数*2%+基数*12%

失业保险金:基数*1%+基数*2%

住房公积金:基数*7%+基数*7%

其中个人出的是左边的部分即8%+2%+1%+7%=18%,公司出的是右边的部分即

22%+12%+2%+7%=43%

也就是说扣除四金后的工资为:X=工人工资—基数*18%;而公司付出的总资金为Y=工人工资+基数*43%

按照国家规定,现在企业要为员工缴纳“五险一金”:

养老保险、医疗保险、失业保险、工伤保险、生育保险和住房公积金。

如果是在职的员工,单位会为你办理缴纳,其缴纳标准:

养老保险:

单位交20%,个人交8%,其中8%进入到个人帐户。

医疗保险:

单位交8%或9%,个人交2%,其中2.8%进入到个人医保卡上(每月进一次)。

失业保险:

单位交1.5%,个人交0.5,供员工失业时到社会上领取失业金。

工伤和生育保险,分加是1%和0.8%,有的地方是单位全额负担,有的地方是每月扣员工1元钱,出现工伤时向保险公司理赔。

生育保险则是女职工生育时发生的费用,由社保部门承担。

住房公积金:单位交10%,个人交10%,全部进入个人帐户,买房时可提取,也可用来购房贷款,是低息的。

举例:

个人工资是按扣掉社保后的余额按照超过2000元(免征额)的部分来交税。

比如你工资是2000元,扣掉保险400,你的余额是1600,没有超过2000,那就不用交税。

比如你工资是2500,扣掉保险400,扣减2000,超出100,看下来表,对应第一级别(不超过500元的)即税率是5%,速算扣除数为0,那你应纳税金:(2500-400-2000)*5%=5元

比如你工资是3000,扣掉保险400,扣减2000,超出600元,看下表,对应第二级别(超过500元至2,000元的部分)即税率是10%,速算扣除数为25,那你应纳税金:(3000-400-2000)*10%-25=35元

就是这样类推。