人民币利率互换交易备案表(固定-浮动)

利率互换及其交易策略介绍资料讲解

利率互换及其交易策略介绍利率互换及其交易策略介绍一、利率互换简介利率互换(Interest Rate Swap, IRS),是指交易双方约定在未来的一定期限内根据约定数量的名义本金,在合同期指定的一系列特定日期按照不同的计息方式交换利息的交易。

最常见的利率互换是固定利率与浮动利率的互换,在一系列指定日期,一方须支付浮动利率,另一方则支付固定利率。

而在实际结算时,双方只用交付差额,比如在某一指定日期,浮动利率大于固定利率,那么支付浮动利率的交易方支付(浮动利率-固定利率)*名义本金。

利率互换的基本原理是基于比较优势。

比较优势理论的核心是指:由于筹资者信用等级不同,所处地理位置不同,对于不同金融工具使用的熟练程度不同,取得资金的难易程度不同等原因,在筹资成本上存在着比较优势。

这种比较优势的存在使筹资者能够达成相互协议,在各自领域各展所长,然后相互交换债务,从而达到降低筹资成本或对冲利率风险的目的。

例如:A公司是信用评级为AAA级的大型公司,其固定利率融资成本为7%,浮动利率融资成本为LIBOR+0.4%;B公司是信用评级为BBB的中小型公司,它的固定利率融资成本为8.5%,浮动利率融资成本为LIBOR+0.7%。

表1:A公司与B公司固定、浮动融资利率利差从上表可以看出,无论是固定利率融资还是浮动利率融资,A公司都拥有绝对优势,但B公司在浮动利率融资上具有比较优势。

现假设A公司需要浮动利率资金,B公司需要固定利率资金,双方都需要发挥自己的相对优势,并通过利率互换将这种优势转会化为实际经济利益。

因此,A公司按7%的固定利率筹措资金,B公司按LIBOR+0.7%的浮动利率筹措资金然后进行利率互换。

于是A和B达成如下互换协议:图1:A公司与B公司利率互换示意图即A向B支付LIBOR-0.2%的利率,B向A支付7.1%的利率以达成该利率互换协议。

在此协议下,B的融资成本为7.1%+LIBOR+0.7%-(LIBOR-0.2%)=8%,低于其本身8.5%的成本;A的融资成本为LIBOR-0.2%+7%-7.1%=LIBOR-0.3%,低于其LIBOR+0.4%的成本。

人民币利率互换净额清算业务利息计算规则

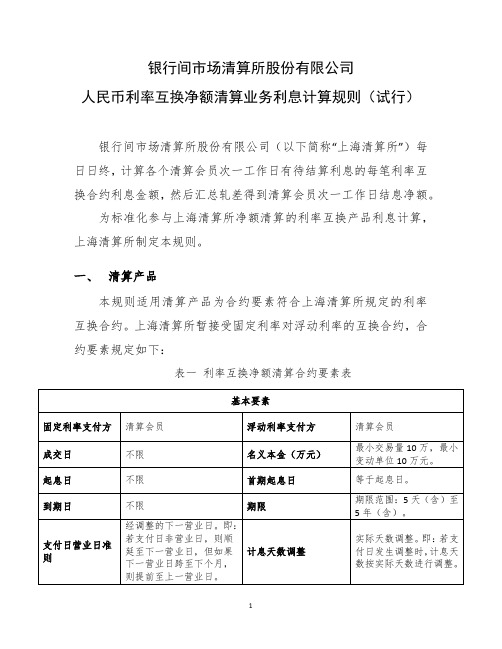

银行间市场清算所股份有限公司人民币利率互换净额清算业务利息计算规则(试行)银行间市场清算所股份有限公司(以下简称“上海清算所”)每日日终,计算各个清算会员次一工作日有待结算利息的每笔利率互换合约利息金额,然后汇总轧差得到清算会员次一工作日结息净额。

为标准化参与上海清算所净额清算的利率互换产品利息计算,上海清算所制定本规则。

一、清算产品本规则适用清算产品为合约要素符合上海清算所规定的利率互换合约。

上海清算所暂接受固定利率对浮动利率的互换合约,合约要素规定如下:表一利率互换净额清算合约要素表二、 单笔合约利息金额计算每日日终,上海清算所筛选得到各个清算会员次一工作日有待结算利息的利率互换合约,计算每个合约次一工作日的应收应付利息,轧差得到单笔合约次一工作日的结息金额。

清算会员为利息支付方,利息金额为负;清算会员为利息接收方,利息金额为正。

以下计算皆同。

单笔合约结息金额=固定端利息金额+浮动端利息金额(一) 固定端利息金额计算 1. 计算公式固定端利息金额以单利方式计息,计息基准为A/365。

C fix ,i =Qr fixN i D其中,C fix ,i 是固定利率支付方第i 个计息期支付的现金流;Q 是一笔利率衍生产品交易的名义本金;r fix 是一笔利率衍生产品交易的固定利率;N iD 是第i 个计息期对应的计息基准,D 是该计息基准对应的年度计息天数,N i 是该计息期的天数。

2.计算案例表二固定端利息计算表2、计算要素清算会员固定利率支付方成交日2012.01.04起息日2012.01.06首期起息日2012.01.06到期日2013.01.06名义本金(万元)P 10,000支付周期季固定利率 3.5000%计息基准A/365计息天数T 913、计算结果使用公式 ,=计算结果 , =100,000,000×3.5000%×91/365计算结果四舍五入,精确到分。

以下计算皆同。

交易备案表

浮动利率

首次支付(互换)日

利率(%)

支付频率

日计数基准

利率及加减点

支付频率

日计数基准

1

2

3

4

5

6

7

8

9

10

公章:

表三远期利率协议交易情况备案表

备案单位:备案时间:年月日—年月日

序数

交易日期

固定利率支付方

参考利率支付方

名义本金(万元)

远期期限

合约期限

起息日

到ห้องสมุดไป่ตู้日

参考利率确定日

支付日

参考利率

参考利率计息基准

附件:

表一债券远期交易情况备案表

备案单位:备案时间:年月日—年月日

序数

交易日期

券种名称

代码

买方

卖方

远期期限

交易净价

交易全价

成交量

结算日

1

2

3

4

5

6

7

8

9

10

公章:

表二人民币利率互换交易情况备案表

备案单位:备案时间:年月日—年月日

序数

交易日期

固定利息支付方

浮动利率支付方

名义本金(万元)

合约期限

起息日

到期日

固定利率

固定利率计息基准

贴现率

1

2

3

4

5

6

7

8

9

10

公章:

全国银行间同业拆借中心利率互换交易确认细则

全国银行间同业拆借中心利率互换交易确认细则(2012年8月修订)本细则旨在规范人民币利率互换交易参与者(以下简称“交易成员”)使用全国银行间同业拆借中心(以下简称“交易中心”)交易系统进行交易确认的行为,明确交易双方在无特别约定情况下的利率互换交易术语定义。

除非本细则另有规定,交易系统、交易成员、系统用户、成交单、交易要素的定义适用《全国银行间市场债券交易规则》。

交易中心不保证本细则所载文字、公式、说明、陈述及任何其它项目的准确性及完整性。

交易中心对因使用或信赖本细则中任何所载内容造成的任何损失,包括特定的、直接的、间接的、意外的、可意识到的各种收入或盈利损失不承担任何责任。

本细则及所附《利率互换交易确认书》模板的著作权归属交易中心,交易成员可在交易协议或其他交易文件中予以部分或全部引用,其他单位或个人基于非营利性目的可予以摘录、引用,但必须注明出处。

除上述使用方式外,未经交易中心授权,任何单位和个人不得使用、经营、复制、翻译或分发本细则的纸质、电子或其他形式版本。

交易中心将在不作特定通知的情况下,根据中国人民银行要求、市场发展变化、市场建议、系统升级等情况不定期更新或修订本细则及附件并及时公布最新版本,并对最新版本的修订情况进行说明。

版权所有©中国外汇交易中心2012 未经授权不得转载Copyright © 2011China Foreign Exchange Trade System, All Rights Reserved修订说明1、3.1修改为“支付日:若存在前端残段,则首个支付日与首期起息日相同,之后所有支付日根据首期起息日与支付周期进行推算。

若不存在前端残段,支付日根据起息日与支付周期推算。

当支付日按支付周期推算,且支付周期为整月或月的倍数时,支付日为按照该支付周期推算的相应月份中与首期起息日相同的一日(若按照该计息期推算的相应月份中找不到与首期起息日相同的一日,则为该月的最后一日)。

中国外汇交易中心、全国银行间同业拆借中心关于发布《人民币利率互换交易操作规程》的通知

中国外汇交易中心、全国银行间同业拆借中心关于发布《人民币利率互换交易操作规程》的通知文章属性•【制定机关】中国外汇交易中心暨全国银行间同业拆借中心•【公布日期】2008.06.13•【文号】中汇交发[2008]182号•【施行日期】2008.06.13•【效力等级】行业规定•【时效性】现行有效•【主题分类】货币政策,银行业监督管理,外汇管理正文中国外汇交易中心、全国银行间同业拆借中心关于发布《人民币利率互换交易操作规程》的通知(中汇交发[2008]182号)本币市场交易成员:根据《中国人民银行关于开展人民币利率互换业务有关事宜的通知》(银发[2008]18号)的有关规定,现发布《人民币利率互换交易操作规程》,请遵照执行。

特此通知。

附件:1、人民币利率互换交易操作规程2、全国银行间同业拆借中心利率互换交易应急成交申请单二〇〇八年六月十三日附件1:人民币利率互换交易操作规程第一条为规范交易成员通过全国银行间同业拆借中心(以下简称“交易中心”)本币交易系统进行的人民币利率互换交易行为(以下简称“利率互换交易”),防范操作风险,根据《中国人民银行关于开展人民币利率互换业务有关事宜的通知》(银发[2008]18号,以下简称《通知》)、《全国银行间债券市场债券交易规则》等有关规定、规则,制定本规程。

第二条交易成员按照《关于人民币利率互换交易备案有关事项的通知》(中汇交发[2008]43号)备案后,方可通过交易系统进行利率互换交易。

第三条利率互换交易单笔名义本金额以万元为单位,最小交易量为10万元,最小变动单位为1万元。

互换利率为年利率,保留至小数点后4位。

第四条交易系统提供公开报价、双向报价和对话报价三种报价方式。

交易双方通过对话报价对交易要素进行商谈,达成一致后确认成交。

公开报价和双向报价需转为对话报价后才能成交。

第五条交易系统提供计算代理等服务,可以在利率确定日为交易成员提供逐期参考利率的确定值以及双方结算差额的确认单。

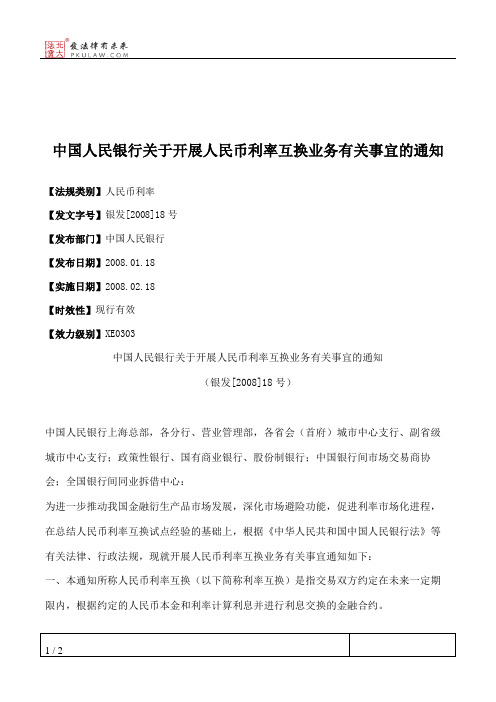

中国人民银行关于开展人民币利率互换业务有关事宜的通知

中国人民银行关于开展人民币利率互换业务有关事宜的通知

【法规类别】人民币利率

【发文字号】银发[2008]18号

【发布部门】中国人民银行

【发布日期】2008.01.18

【实施日期】2008.02.18

【时效性】现行有效

【效力级别】XE0303

中国人民银行关于开展人民币利率互换业务有关事宜的通知

(银发[2008]18号)

中国人民银行上海总部,各分行、营业管理部,各省会(首府)城市中心支行、副省级城市中心支行;政策性银行、国有商业银行、股份制银行;中国银行间市场交易商协会;全国银行间同业拆借中心:

为进一步推动我国金融衍生产品市场发展,深化市场避险功能,促进利率市场化进程,在总结人民币利率互换试点经验的基础上,根据《中华人民共和国中国人民银行法》等有关法律、行政法规,现就开展人民币利率互换业务有关事宜通知如下:

一、本通知所称人民币利率互换(以下简称利率互换)是指交易双方约定在未来一定期限内,根据约定的人民币本金和利率计算利息并进行利息交换的金融合约。

利率互换的参考利率应为经中国人民银行授权的全国银行间同业拆借中心(以下简称交易中心)等机构发布的银行间市场具有基准性质的市场利率或中国人民银行公布的基准利率。

二、全国银行间债券市场参与者(以下简称市场参与者)中,具有做市商或结算代理业务资格的金融机构可与其他所有市场参与者进行利率互换交易,其他金融机构可与所有金融机构进行出于自身需求的利率互换交易,非金融机构只能与具有做市商或结算代理业务资格的金融机构进行以套期保值为目的的利率互换交易。

6互换

七、互换的风险 1、互换的信用风险 由于互换双方是私下协议成交的,因此包含 着很大的信用风险 。当互换对公司而言价值 为正时,互换实际上是该公司的一项资产, 同时是合约另一方的负债,该公司就面临合 约另一方不执行合同的信用风险。 2、互换的市场风险 由于利率、汇率等市场因子变化影响互换合约 双方价值,所以互换双方都面临着市场风险 。

互换产生原理

一、互换 互换(Swaps)是两个或两个以上当事人按照商 定条件,在约定的时间内交换一系列现金流的 合约。 二、金融互换类别 利率互换(Interest Rate Swap,IRS)是指 双方签订的一个合约,规定在一定时间里, 双方定期交换以一个名义本金作基础,用不 同利率计算出的现金流。 货币互换(Currency Swap)是指双方签订 的一个合约,规定在一定时间里,双方定期 交换以不同货币的两个名义本金作基础计算 出的现金流。

2、无本金交割利率互换(NDIRS) 交易商包括花旗集团、摩根大通、汇丰 银行、渣打银行等国际知名银行。除了人民币 外, NDIRS 交易的标的货币还包括印度卢比、 马来西亚林吉特、泰蛛、菲律宾比索等, 此类 交易多以美元结算。

在未来约定期限内将一种货币的本金和固定利

息与另一货币的等价本金和固定利息进行交换

图 6.3 1987-2006 年利率互换和货币互换名义本金价值(单位:10 亿美元)

25

阅读资料

交叉货币利率互换 基点互换 增长型互换、减少型互换和滑道型互换 可延长互换和可赎回互换 零息互换 后期确定互换 差额互换 远期互换 互换期权 股票互换 商品互换 信用违约互换和总收益互换

26

20世纪70年代末,货币交易商为了逃避英国的

利率互换产品的交易原理及定价方法

利率互换产品的交易原理及定价方法

北京星汇银通咨询服务公司 林晓

xiao_lin_99@

2017年7月

星汇银通 FinanStar

内容提纲

一、利率互换是什么交易 二、利率互换的计价方法 三、利率互换曲线的构造方法(Bootstrapping) 四、利率互换的风险分析 五、计价模型在利率互换交易中应用的案例

第17页

星汇银通 FinanStar

贴现因子

设1个月 (30天) 的利率为3%, ACT/360

终值(Future Value):今天的1元钱,1个月时为 FV = 1 + 3% × 30 / 360 = 1.00250

现值(Present Value):一个月时的1元钱,现在的价值为 PV = 1 /(1 + 3% × 30 / 360)= 0.99751

设30天时要支付100元,91天时支付200元 (91天利率= 4% ) 问今天应存多少钱才行? 引入贴现因子df(t) --- discount factor

第15页

星汇银通 FinanStar

计息区间的产生

利率互换有2条腿,一般来说两条腿有相同的计息区间。

前一个区间的结束日就是下一个区间的开始日。 对于标准的互换,每个区间的终止日也是支付日,都落在工作日上。

T0

T1

T2

T3

T4

T5

T6

计息日的制定方法: 找一个参考日(CycleDate),例如取交易起息日:2013.8.15

第13页

星汇银通 FinanStar

内容提纲

一、利率互换是什么交易 二、利率互换的计价方法 三、利率互换曲线的构造方法(Bootstrapping) 四、利率互换的风险分析 五、计价模型在利率互换交易中应用的案例