02申万大师系列价值投资篇之二:本杰明.格雷厄姆成长股内在价值投资法

20150831-申万宏源-申万大师系列_价值投资篇之一:本杰明.格雷厄姆经典价值投资法

4.1 测试方法介绍........................................................................................ 10 4.2 测试结果................................................................................................ 11 4.3 最新一期成分股及行业、市值分布 .................................................. 17

三是我们希望能够调整,甚至优化策略。通过观察大师策略在中国如何,及在当 今如何,做出我们自己的解释和调整。

1.2 思路来源和关注点

大师系列的思路来源,主要来源有三:

一是大师本身的著作、论文、访谈等。此来源最为直接,如我们能够找到此类资 料,则我们会严格按照原文中的方法复制,并会向大家提供相关的来源。二是后来学 者和投资者的总结,包括网站、数据、博客等。

地址:上海市南京东路 99 号 电话:(8621)23297818 上海申银万国证券研究所有限公司 (隶属于申万宏源证券有限公司)

本公司不持有或交易股票及其衍生品,在法律许可情况下可能为或争取为本报告提到的公司提供财务顾问服务;本公司关联机构在法律许可情况下可能持有或交 易本报告提到的上市公司所发行的证券或投资标的,持有比例可能超过已发行股份的 1%,还可能为或争取为这些公司提供投资银行服务。本公司在知晓范围内

我们的目的:一是我们自身想去认真的学习经典,复制这些策略本身就是自我学 习过程,我们深信向这些被市场证明长期优秀,被后世尊为经典的投资大师学习,必 然值得,必有所得;

一个聪明的投资者:本杰明 格雷厄姆

谢谢观看

一个聪明的投资者:本杰 明·格雷厄姆

读书笔记模板

01 思维导图

03 读书笔记 05 作者介绍

目录

02 内容摘要 04 目录分析 06 精彩摘录

思维导图

本书关键字分析思维导图

人生

求学

华尔街

投资

高才生

第章

法学会

投资者

投资者

格雷厄姆 事业

量化

本杰明格 雷厄姆

投资

华尔街

格雷厄姆

哲学

指标

财报

内容摘要

内容摘要

03

第13章堪 比小说的人 生退休后的 事业、情感 与生活

04

第14章金 钱观与道德 观让这个世 界变得更美 好

06

致谢

05

第15章智 慧之光历久 弥新的投资 哲学

作者介绍

同名作者介绍

这是《一个聪明的投资者:本杰明·格雷厄姆》的读书笔记模板,暂无该书作者的介绍。

精彩摘录

精彩摘录

这是《一个聪明的投资者:本杰明·格雷厄姆》的读书笔记模板,可以替换为自己的精彩内容摘录。

读书笔记

读书笔记

很好了了解了投資大師本傑明.格雷厄姆的生平以及一些品質,接下來要讀讀《聰明的投資者》了。 让我深感错锷的是格雷厄姆的儿子小牛顿找了一个比他大二十岁的法国女人做情人,在小牛顿死后又成了他 父亲的情人直到去世!格雷厄姆有三次婚姻,三次都因婚外情而离婚。 生涯居然与东方红基本重合,出生晚4个半月,去世晚了12天。 一本好的传记能将人的复杂性讲述出来。 了解到了思维体系的重要性。 "2005年,在回答“我们今天还能找到本杰明·格雷厄姆吗”时,巴菲特表示:“你不需要第二个本杰 明·格雷厄姆,也不需要第二个摩西。 一本关于格雷厄姆生平和投资思想的著作,书中可以了解到格雷厄姆的一生,有不幸也有辉煌,当然缺不了 他影响世人的价值投资的内容格雷厄姆晚年也许有些荒唐的私生活,但永远不影响他对投资界作出的贡献,依然 还会影响着一代又一代的投资人。 正在精读《聪明的投资者》,先听听格雷厄姆的传记,多了解一下这位大神。

格雷厄姆价值投资选股公式

格雷厄姆价值投资选股公式摘要:1.格雷厄姆简介2.价值投资理念3.格雷厄姆价值投资选股公式4.公式的应用和意义5.总结正文:1.格雷厄姆简介本杰明·格雷厄姆(Benjamin Graham)是一位著名的美国投资大师,被誉为“华尔街教父”。

他生于1894 年,逝世于1976 年。

格雷厄姆是价值投资的奠基人,他的投资理念在投资界产生了深远的影响。

他的经典之作《证券分析》和《聪明的投资者》为投资者提供了宝贵的投资经验和智慧。

2.价值投资理念价值投资是一种长期投资策略,旨在寻找市场上被低估的优质股票。

价值投资者相信,通过买入低估值的股票并长期持有,可以在市场回归合理估值时获得超额收益。

价值投资的核心理念是“安全边际”,即在购买股票时,要确保购买价格低于其内在价值,以降低投资风险。

3.格雷厄姆价值投资选股公式格雷厄姆提出了一个著名的选股公式,该公式可以帮助投资者筛选出具有投资价值的股票。

公式如下:价值= (EBITDA * 8.5 + 净资产* 2)/ 股票总数其中,EBITDA 表示息税前利润加折旧摊销;净资产表示公司的账面价值;股票总数表示公司发行的股票总数。

4.公式的应用和意义该公式的应用主要体现在以下几个方面:(1)评估公司的内在价值:通过计算价值,投资者可以了解公司的内在价值,从而判断股票是否被低估或高估。

(2)筛选优质股票:投资者可以使用该公式对多个股票进行评估,从而筛选出具有投资价值的优质股票。

(3)风险控制:该公式可以帮助投资者判断购买股票的价格是否合理,从而降低投资风险。

5.总结格雷厄姆的价值投资选股公式为投资者提供了一种评估股票价值的有效方法。

通过应用该公式,投资者可以更好地筛选优质股票,实现长期稳定的投资收益。

格雷厄姆估值公式详解

格雷厄姆估值公式详解

格雷厄姆估值公式是一种投资价值估算方法,是由投资大师本杰明·格雷厄姆在其著名的《证券分析》一书中提出的。

该公式可以帮助投资者判断一家公司是否被低估或高估,并根据估值结果决定是否进行投资或持有。

公式的原理基于公司的基本面分析,即公司的盈利能力和资产质量。

公式中的重要参数包括每股盈利和股票的价格。

公式的一般形式如下:

估值= (每股盈利×(8.5 + 2×成长率)) ×4.4 / 当前股价

其中,每股盈利是公司过去一年的净利润除以总股本数,成长率是指公司未来一年的预期盈利增长率,当前股价是指公司的股票价格。

该公式的主要思想是,通过对每股盈利和成长率进行加权平均,得出一种理论上的合理价格,然后将这个价格与公司当前的股票价格进行比较,从而判断该公司是否被低估或高估。

值得注意的是,该公式只是一种估值方法,不能完全代表公司的投资价值。

投资者在使用该公式时,还需要考虑公司的行业背景、竞争环境、管理层能力等因素,从多个角度综合判断公司的投资价值,才能做出更准确的决策。

总之,格雷厄姆估值公式是一种简单易用的投资估值方法,但在使用时需要注意其局限性,并结合其他分析方法进行投资决策。

格雷厄姆的投资理念

格雷厄姆的投资理念格雷厄姆是投资界的传奇人物,他提出的价值投资理念被广泛应用,被誉为价值投资之父。

在他的著作《聪明的投资者》中,他提出了一些非常重要的投资思想和方法,下面我们一起来看一下。

一、风险和收益的权衡格雷厄姆认为,投资者在进行投资决策时需要认真考虑投资的风险和收益。

在投资过程中,我们无法完全避免风险,但是我们可以通过权衡风险和收益来降低风险。

因此,在投资时,我们应该选择那些风险较小,但是收益相对较高的投资机会。

二、长期投资格雷厄姆主张投资者应该采取长期投资的策略。

短期的投机行为是危险的,它会让投资者陷入风险和波动之中。

相反,长期投资可以让投资者更好地获得长期的收益。

因此,在进行投资决策时,我们需要考虑到长期的利益,而不是短期的波动。

三、价值投资格雷厄姆主张价值投资,他认为投资者应该寻找那些被低估的股票。

在进行投资决策时,我们需要选出那些有价值的、被低估的公司进行投资,而不是那些超高估值的公司。

这样可以避免因为追求高收益而陷入投机行为之中。

四、分散投资格雷厄姆认为投资者应该把投资资金分散投资到不同的股票、不同的行业和不同的市场上。

这可以帮助我们降低投资的风险,避免因为个别股票的下跌而遭受巨大的损失。

因此,在进行投资决策时,我们需要注意分散投资的重要性。

五、理性的投资决策格雷厄姆主张投资者应该从长期的角度来看待投资,而不是被短期波动的情绪所左右。

任何一个投资决策应该基于理性的分析和判断,而不是情绪和心理因素。

因此,在进行投资决策时,我们需要保持冷静头脑,做出理性的判断和决策。

六、控制投资成本控制投资成本是投资成功的关键之一。

格雷厄姆主张投资者应该控制投资成本,这可以帮助我们在长期投资中获得更好的回报。

因此,在进行投资决策时,我们需要考虑到投资成本,避免高额的交易成本和管理费用。

以上就是格雷厄姆的投资理念,这些思想和方法至今仍然被广泛地应用。

作为投资者,我们需要不断地学习和探索,不断优化我们的投资策略。

本杰明.格雷厄姆价值投资理念与解读

本杰明.格雷厄姆价值投资理念小结真正的投资必须有真正的安全边际作为保障,而真正的安全边际可以通过详实的数据并且有说服力的推论以及一些实际业务证明。

一、上市公司或企业的内在价值:是基于整个企业业务经营和财务报告所作评估与思考后作出的估值。

估值的方法有很多,介绍一些常见的方法列示如下:1、PE法:即用上市公司发布的每股收益,乘以行业估计倍数。

比如某一上市公司过两年或未来两三年的平均每股收益稳定在1元/股,根据这个上市公司估值倍数一般在15-20之间,那么评估这家公司的股票价值约在15-20元之间。

2、未来现金流量折现法:是以这家公司每股新增现金流进行折现进行估值计算,即股票价格P=每股收益现金流a*(P/a、R、N).3、资本资产定价模型法:P=A/R 、R=R F + B*(f - R F )4、股利估值法:P=D/(1+I)+D i上述只是列举一些理论公式,实际在估值时,还要结合较多因素进行修正。

二、上市公司的股票价格波动:对真正的投资者只有一个重要意义,即当价格大幅下跌后给真正的价值投资者以买入的机会。

这也是巴菲特所说的“市场先生”给你进场的机会,需要一位成熟投资人克服时间偏好,冷静观察,勇敢把握机会。

因为,市场是一个过程,不可能在你买入后就涨,卖出后就按你的意愿下跌。

如果你投资的标的是经过你反复测算的、你反复思考的、长期观察和了解的,决定要进行投资,那么,无论市场如何波动,你都要不受干扰、避免受到情绪对你的决策产生影响而误导你的投资决定。

一旦买入后,坚定持有,那么市价下跌较大幅度时,你仍有勇气买入,进一步拉低你的持有成本。

三、上市企业评估考核方向:(财务与经营)企业规模、盈利能力、稳定性、增长能力、财务状况、股息支付情况、股价变化历史情况。

企业规模:一般来说,企业规模至少是能经历市场风浪,能顶住较大的市场波动影响,不至由于市场的一个波动就导致破产或是陷入经营困境。

盈利能力:最后稳定在一定水平,并且不断呈增长趋势。

本杰明·格雷厄姆成长股价值评估模型的解析及应用

本杰明·格雷厄姆成长股价值评估模型的解析及应用一、背景介绍本杰明·格雷厄姆是现代价值投资的奠基人之一,他提出了成长股价值评估模型,为投资者提供了一种安全、稳健的投资策略。

本文将对该模型进行详细解析,并探讨其在实际投资中的应用。

二、成长股价值评估模型的原理1. 企业内在价值本杰明·格雷厄姆认为,企业的内在价值是其真正价值的体现。

因此,在评估股票时,应该首先考虑企业的内在价值。

2. 盈利能力盈利能力是衡量企业内在价值的重要指标。

本杰明·格雷厄姆提出了几个关键指标,如盈利增长率、市盈率等,用于评估企业的盈利能力。

3. 安全边际安全边际是指股票价格与其内在价值之间的差距。

本杰明·格雷厄姆认为,在购买股票时,应该选择那些价格低于其内在价值的股票,并保持足够大的安全边际。

三、成长股价值评估模型的具体步骤1. 确定企业的内在价值首先,需要确定企业的内在价值。

这可以通过分析财务数据、行业前景、企业管理等多方面因素来实现。

2. 评估企业的盈利能力接下来,需要评估企业的盈利能力。

这可以通过分析企业的历史财务数据、市场前景等因素来实现。

本杰明·格雷厄姆提出了几个关键指标,如盈利增长率、市盈率等,用于评估企业的盈利能力。

3. 确定股票价格最后,需要确定股票价格。

根据本杰明·格雷厄姆提出的安全边际理论,应该选择那些价格低于其内在价值的股票,并保持足够大的安全边际。

四、成长股价值评估模型在实际投资中的应用1. 选股策略成长股价值评估模型可以帮助投资者筛选出那些具有潜在投资机会的股票。

投资者可以根据该模型提供的指标来选择那些具有良好盈利能力和足够安全边际的公司,并购买其股票。

2. 风险控制成长股价值评估模型可以帮助投资者控制风险。

在购买股票时,投资者应该选择那些价格低于其内在价值的股票,并保持足够大的安全边际。

这样可以有效地降低投资风险。

3. 投资决策成长股价值评估模型可以帮助投资者做出更加明智的投资决策。

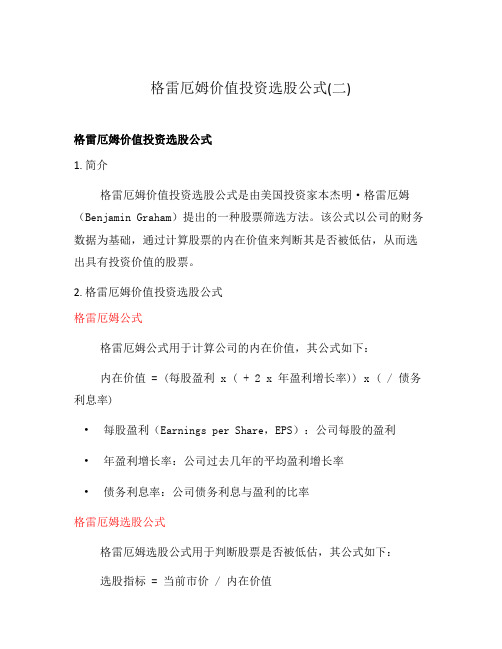

格雷厄姆价值投资选股公式(二)

格雷厄姆价值投资选股公式(二)格雷厄姆价值投资选股公式1. 简介格雷厄姆价值投资选股公式是由美国投资家本杰明·格雷厄姆(Benjamin Graham)提出的一种股票筛选方法。

该公式以公司的财务数据为基础,通过计算股票的内在价值来判断其是否被低估,从而选出具有投资价值的股票。

2. 格雷厄姆价值投资选股公式格雷厄姆公式格雷厄姆公式用于计算公司的内在价值,其公式如下:内在价值 = (每股盈利 x ( + 2 x 年盈利增长率)) x ( / 债务利息率)•每股盈利(Earnings per Share,EPS):公司每股的盈利•年盈利增长率:公司过去几年的平均盈利增长率•债务利息率:公司债务利息与盈利的比率格雷厄姆选股公式格雷厄姆选股公式用于判断股票是否被低估,其公式如下:选股指标 = 当前市价 / 内在价值根据格雷厄姆的理论,如果选股指标小于1,则认为该股票被低估,具有投资价值。

3. 举例说明假设某公司每股盈利为3元,年盈利增长率为6%,债务利息率为5%。

根据格雷厄姆公式计算,该公司的内在价值为:内在价值 = (3 x ( + 2 x 6%)) x ( / 5%) = 元假设该公司的当前市价为40元,根据格雷厄姆选股公式计算,该公司的选股指标为:选股指标 = 40 / =由于选股指标小于1,根据格雷厄姆的理论,可以认为该股票被低估,具有投资价值。

4. 总结格雷厄姆价值投资选股公式是一种基于财务数据计算股票内在价值的方法,通过对比股票当前市价和内在价值的比例来判断其是否被低估。

投资者可以使用该公式进行股票筛选,从而选择具有投资价值的股票。

但需要注意,该公式只是一种参考方法,投资者在实际操作中还需考虑其他因素,并综合判断股票的潜在风险和回报。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

本研究报告仅通过邮件提供给 纽银梅隆 研究报告(research@) 使用。1

请务必仔细阅读正文之后的各项信息披露与声明

权益量化研究

目录

一、申万大师系列研究 ....................................................... 3

二、《聪明的投资者》......................................................... 3

下图为格雷厄姆成长股内在价值公式的原始描述。 图 1 格雷厄姆成长股内在价值的原始描述

资料来源:申万宏源研究

格雷厄姆成长股内在价值公式十分简洁,主要考察的是公司的盈利能力和成长能 力两个维度。需要特别说明两点:

第一、该估值公式面向的是美国股市中的个人投资者,且主要用于对成长股内在 价值的判断。故当我们对中国市场进行回测时,首先要着重考察公式背后的投资逻辑, 再考虑其在中国市场的适用性。

四、成长股内在价值投资策略的中国市场回测 ................... 6

4.1 测试方法介绍.............................................................................................6 4.2 测试结果 ......................................................................................................6 4.3 改进的格雷厄姆成长股内在价值投资策略............................................7 4.4 最新一期成分股及行业、市值分布 .................................................... 13

Value = E *(8.5 + 2 * R)*SF*IF。 安全因子(SF)为 0 到 1 之间的数值,表示对股票内在价值的折价。格雷厄姆 指出,“安全边际就是价格针对价值大打折扣”。

利率调整因子(IF)的公式为: IF=历史平均AAA债券收益率/当期AAA债券收益率。 利率调整因子所表达的投资思想十分直观:低息利好股市,股票内在价值溢价, 高息压低股市,股票内在价值折价。

本研究报告仅通过邮件提供给 纽银梅隆 研究报告(research@) 使用。3

请务必仔细阅读正文之后的各项信息披露与声明

第 3 页 共 16 页

简单金融 成就梦想

权益量化研究

三、成长股内在价值投资策略

3.1 策略说明

成长股内在价值公式是格雷厄姆在《聪明的投资者》一书中提出的,并明确给出 关于股票价值的计算公式。

格雷厄姆成长股内在价值投资法

“价值投资之父”格雷厄姆在其畅销书《聪明的投资者》中给出了一个对成长股内在价值 进行估值的公式。公式十分简洁明了,基本投资逻辑为——以每股收益作为基准,依据预 期收益增长率给出合理的市盈率水平,进而得到合理估值。

最初的格雷厄姆成长股内在价值公式旨在对美国股市内的个人投资者选取成长股时提供 指导,蕴含格雷厄姆对成长股内在价值估值的最基本逻辑。回测结果显示该投资策略在中 国市场体现出较强的适用性。

最新成分股和行业、风格分布

报告给出了截止 2015 年一季报发布完毕的最新成分股,共计 41 只。

最新成分股行业分布均衡,占比最高的行业是医药生物、化工和银行。从市值看,超大盘 (全市场市值排序 80-100%)占比近 35%,大盘(60-80%)占比 25%,小盘(全市场 排序最小 20%)占比 17%。

2003 年至 2015 年 7 月回测结果如下:

原始的格雷厄姆成长股内在价值投资策略年化收益率率 25%,超额收益年化 22%, 最大回撤 69%,胜率 55%,盈亏比 0.88,平均每期持股 43 个。

改进的格雷厄姆成长股内在价值投资策略年化收益率率 33%,超额收益年化 32%, 最大回撤 68%,胜率 55%,盈亏比 0.94,平均每期持股 44 个。

五、格雷厄姆成长股内在价值投资策略总结 ..................... 15

本研究报告仅通过邮件提供给 纽银梅隆 研究报告(research@) 使用。2

请务必仔细阅读正文之后的各项信息披露与声明

第 2 页 共 16 页

简单金融 成就梦想

权益量化研究

一、申万大师系列研究

在《聪明的投资者》的第 11 章“普通投资者证券分析的一般方法(Security Analysis for the Lay Investor: General Approach)”,格雷厄姆写道:“经过对各 种方法的研究,我们的得出了一个十分简便的成长股估价公式,该公式计算出的数据, 十分接近于一些更加复杂的数学计算所得出的结果”。

沃伦·巴菲特从不吝啬对于格雷厄姆投资思想的溢美之词,正如同其在《聪明的 投资者》的扉页中所写的——“这是有史以来,关于投资的最佳著作”。

《聪明的投资者》(The Intelligent Investor: A Book of Practical Counsel)是格 雷厄姆最广为人知的投资著作之一。该书出版后,被华尔街奉为股市上的《圣经》。 著名财经杂志《财富》(Fortune Magazine)将其列为 75 本必读书之一,并评论 为“假如你一生只读一本关于投资的论著,无疑就是这本(If you read just one book on investing during your lifetime, make it this one)”。

而需要说明的是,从历史数据来看,8.5 倍的市盈率对于 A 股市场普遍的高市盈 率来说可能偏低,但从保守估值和尊重大师的角度出发,我们在回测时仍沿用这个数 值。

3.2.2 改进的格雷厄姆成长股内在价值公式

我们在原始公式的基础上提出两个改进因子。一个因子考虑格雷厄姆著名的“安 全边际”原则,称为安全因子;另一因子考虑利率对股价的影响,称为利率调整因子。 改进后的公式如下:

在《聪明的投资者》一书中,格雷厄姆明确了“投资”与“投机”的区别,强调 聪明的投资者在确定预期收益的同时要注重“安全边际”并分别讨论了防御型投资者 与积极型投资者的投资组合策略。《聪明的投资者》主要面向个人投资者,旨在对普 通人在投资策略的选择和执行方面提供相应的指导——“不是一本教人'如何成为百 万富翁’的书籍,而更多地将注意力集中在投资的原理和投资者的态度方面,指导投 资者避免陷入一些经常性的错误之中”。

第二、该公式随着《聪明的投资者》中译版的出版已广为国内投资界所知,坊间 也流传有多个版本。我们将对原始的公式进行简单而直观的改进,并简述改进所依据 的投资逻辑,再在回测中对不同的策略进行对比。

本研究报告仅通过邮件提供给 纽银梅隆 研究报告(research@) 使用。4

请务必仔细阅读正文之后的各项信息披露与声明

在量化选股时,我们将股票内在价值与股价进行比较,选取 Value/Price 在 1 到 1.2 之间的股票进入组合。设置 1.2 的上限阀值是出于两个目的:一是控制筛选出的 股票数量,便于不同策略的对比;二是出于对公式有效性的考虑——当股票内在价值 与股价偏离非常非常大时,必然存在公式以外的因子起作用,此时单纯用公式选股无 意义。

二、《聪明的投资者》

"I read the first edition of this book early in 1950, when I was nineteen. I thought then that it was by far the best book about investing ever written. I still think it is." — — Preface to the Fourth Edition of THE INTELLIGENT INVESTOR, by Warren E. Buffett.

权 益 量 化

权益量化研究 2015 年 9 月 9 日

金 融 工 程

本杰明.格雷厄姆成长股 内在价值投资法

——申万大师系列_价值投资篇之二

相关研究

证 券 研 究 报 告

证券分析师 陈杰 A0230513080006 chenjie@

联系人 朱晓峰 (8621)23297313 zhuxf@

通过加入简单而直观的安全因子和利率调整因子,我们对格雷厄姆成长股内在价值公式进 行了改进。在保持胜率和持股数大致相同的同时,显著提高了策略的收益、sharp 比率和 盈亏比。

回测结果

报告回测包含了收益分析、风险分析、盈亏统计、风格分析、持股数分析、行业分析等。

特别感谢实习生余剑峰、孔潇的研究 支持

本研究报告仅通过邮件提供给 纽银梅隆 研究报告(research@) 使用。5

请务必仔细阅读正文之后的各项信息披露与声明

第 5 页 共 16 页

简单金融 成就梦想

权益量化研究

四、成长股内在价值投资策略的中国市场回测

4.1 测试方法介绍

我们如下方法进行回测:

数据:2003 年 1 月 1 日至 2015 年 5 月 31 日的历史上所有A股,包括后来退 市的A股。

每年四次调仓,调仓日为 min(所有股票最晚发布日,报告期+90 个交易日). 例如 2013 年中报,所有股票全部发布完毕是 9 月 23 日,且小于 6 月 30 日加 90 个交易日。因此 2013 年中报的调仓日为 2013 年 9 月 23 日。

三、成长股内在价值投资策略 ............................................ 4

3.1 策略说明.....................................................................................................4 3.2 具体策略和量化实现 ................................................................................5