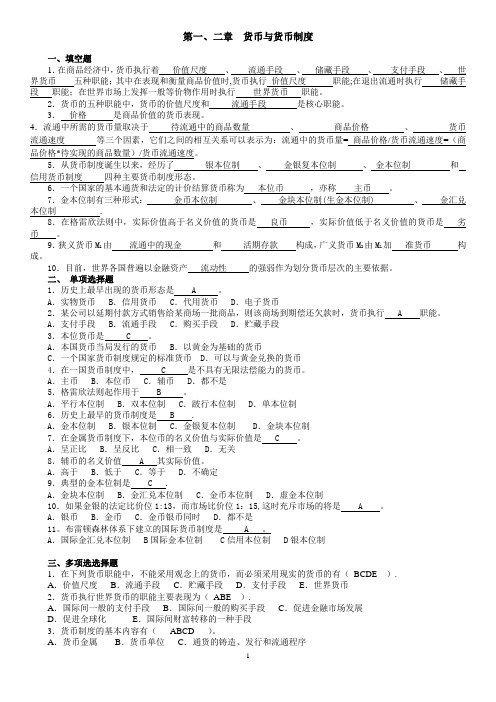

货币银行学各章重点和答案

货币银行学所有章的题库与答案-最新版

2009年至2011年网络直报肺结核患者追踪不到位原因分析摘要】目的:了解综合医疗机构在接诊肺结核患者及疑似肺结核患者进行网络直报后,未到结防机构就诊的肺结核病人和可疑病人经追踪不到位的原因及影响因素,为提高报告患者的总体到位率提出解决方案。

方法:分析2009年至2011年网络直报患者未到结防机构就诊的肺结核患者进行追踪,对于在追踪过程中未到结防机构的患者的原因进行分析。

采用SPSS18.0软件对数据结果进行分析。

(报告患者总数63366例,追踪未到位:10454例,占报告总数16.49%)。

结果:对资料登记完整的10386例病例进行分析,主要原因为:长期外出打工:30.0%;查无此人:21.0%(地址不详12.1%,地址错误4.2%,虚假信息4.7%);拒绝就诊19.9%(交通不便3.3%,社会歧视7.6%经济困难2.7%综合医院治疗6.3%);经济困难10.2%,交通不便8.3%,行动不便4.7%,合并其他疾病不能就诊2.2%,死亡3.7%(因其他疾病死亡3.45%,因结核病死亡0.25%)。

结论:陕西省网络直报病人追踪不到位的原因主要原因为长期外出、拒绝就诊、地址不详、经济困难、交通不便、社会歧视等,依据这一结果建议:进一步加强对报告肺结核患者(包括疑似患者)的跨区域管理,保证外出的结核病患者能够得到及时有效地诊疗服务,加强机构之间的合作;引入卫生行政部门的干预,规范传染病报卡程序。

加强对各个网络直报单位的报告卡填写质量的考核,尤其是“详细地址、联系方式”等影响“报告患者追踪到位”相关类别信息的填写准确性。

进一步宣传国家免费诊断治疗结核病及有关结核病防护知识的内容,增强患者的及时就诊意识、消除社会歧视现象。

加大政府投入,将结核病的治疗纳入到基本医疗保险报销范围之内,减少患者经济负担,同时针对家庭经济情况较差、获取卫生服务困难的患者给予交通补贴及食宿补贴。

对于住院病人加强出院后的治疗管理,保证患者能够确保规范、全程、合理治疗,最终治愈。

货币银行学章节知识点及问题答案

货币银行学章节知识点及问题答案货币银行学章节知识点及问题答案Chapter 1 Why Study Money, Banking ,and Financial Markets?1.Financial markets: markets in which funds are transferred from peoplewho have an excess of available funds Lo people who have a shortage.2.Interest rate: an interest rate is the cost of borrowing or the pricepaid for the rental of funds3.Stock : A common stock (typically just called a stock) represents ashare of ownership in a corporation.4.Money : Money is defined as anything that is generally accepted inpayment for goods or services or in the repayment of debts.5.Foreign exchange market : The foreign exchange market is where thisconversion takes place, so it is instrumental in moving funds betweencountries.6.Foreign exchange rate :the price of one country's currency in termsof another's.Questions and answersNum.1:Why study money ,banking and financial markets?A: 1.To examine how financial markets such as bond ,stock and foreignexchange markets work.2.To examine how financial institutions such as banks andinsurance companies work.3.To examine the role of money in the economy.Num.2:What is the banking and financial institution?A: 1. financial intermediaries, institutions that borrow fundsfrom people who have saved and in turn make loans to others.2.Banks are financial institutions that accept deposits andmake loans.3.Other financial institutions—insurance companies, financecompanies, pension funds, mutual funds and investment banks.Num.3:How we will study money ,banking and financial markets?A: 1. Exploring the Web2.Collecting and Graphing Data.Chapter 2 An overview of the Financial System1.Capital(资本) : wealth, either financial or physical, that is employedto produce more wealth.2.Primary market : A primary market is a financial market in which newissues of a security, such as a bond or a stock, are sold to initialbuyers by the corporation or government agency borrowing the funds.3.Secondary market : A secondary market is a financial market in whichsecurities that have been previously issued can be resold.4.Exchanges (证券交易所): where buyers and sellers of securities (ortheir agents or brokers) meet in one central location to conduct trades.5.Capital market : The capital market is the market in which longer-termdebt and equity instruments are traded.Questions and answersNum.1: How could Secondary markets be organized?A: Secondary markets can be organized in two ways. One method is to organize exchanges, where buyers and sellers of securities (or their agents or brokers) meet in one central location to conduct trades.The other method of organizing a secondary market is to have an over-the-counter (OTC) market.Num.2:How to distinguish between money and capital market?A:Money market securities are usually more widely traded than longer-term securities and so tend to be more liquid.short-term securities have smaller fluctuations in prices than long-term securities, making them safer investments. As a result, corporations and banks actively use the money market to earn interest on surplus funds that they expect to have only temporarily. Capital market securities, such as stocks and long-term bonds, are often held by financial intermediaries such as insurance companies and pension funds, which have little uncertainty about the amount of funds they will have available in the future.Num. 3:What’s the International Bond Market, Eurobonds, and Eurocurrencies?A:The traditional instruments in the international bond market are known as foreign bonds. Foreign bonds are sold in a foreign country and are denominated in that country's currency.The Eurobond is a bond denominated in a currency other than that of the country in which it is sold.Eurocurrencies, which are foreign currencies deposited in banks outside the home country. The most important of the Eurocurrencies are Eurodollars.Chapter 3 What Is Money?1.Wealth : The total collection of pieces of property that serve to storevalue.2.Income : Income is a flow of earnings per unit of Lime.3.Medium of exchange : promotes economic efficiency by minimizing thetime spent in exchanging goods and services.4.Store of value : It is a repository of purchasing power over time.A store of value is used to save purchasing power from the time incomeis received until the time it is spent.5.Electronic money (or e-money): money that exists only in electronicform.6.Ml : which includes the most liquid assets: currency, checking accountdeposits, and travelers checks.Questions and answersNum.1: Example the evolution of the Payments System.A: Commodity MoneyFiat MoneyChecksElectronic PaymentE-MoneyNum.2:Explain M1 and M2.A:The narrowest measure of money that the Fed reports is Ml, which includes the most liquid assets: currency, checking accountdeposits, and traveler’s checks.The M2 monetary aggregate adds to M l other assets that are notquite as liquid as those included in M l: assets that havecheck-writing features (money market deposit accounts and moneymarket mutual fund shares) and other assets (savings depositsand small-denomination time deposits) that can be turned intocash quickly at very little cost.Num.3:What the function of money?A: 1.Medium of ExchangeIn almost all market transactions in our economy,money in the form of currency or checks is a mediumof exchange; it is used to pay for goods and services.The use of money as a medium of exchange promoteseconomic efficiency by minimizing the time spent inexchanging goods and services.2. Unit of AccountUnit of account, that is, it is used to measure valuein the economy. We measure the value of goods andservices in terms of money, just as we measure weightin terms of pounds or distance in terms of miles.3.Store of ValueStore of value it is a repository of purchasing powerover time. A store of value is used to save purchasingpower from the time income is received until the timeit is spent. This function of money is useful, becausemost of us do not want to spend our income immediatelyupon receiving it, but rather prefer to wait until wehave the time or the desire to shop.Chapter 4 Understanding Interest Rates1.Present value (or Present discounted value): a dollar paid to you oneyear from now is less valuable to you than a dollar paid to you today.2.Yield to Maturity(到期收益率):the interest rate that equates thepresent value of cash flow payments received from a debt instrument with its value today.3.Coupon bond(息票债券):A coupon bond pays the owner of the bond a fixedinterest payment every year until the maturity date, when a specified final amount is repaid.4.Consol (有蓄) or perpetuity(永久债券): it is a perpetual bond withno maturity date and no repayment of principal that makes fixed coupon payments of $C forever.5.Nominal interest rate :The interest rate makes no allowance forinflation6.Real interest rate : The interest rate that is adjusted by subtractingexpected changes in the price level (inflation) so that it more accurately reflects the true cost of borrowing.Questions and answersNum.1: Distinguish between Fixed-Payment and Coupon Bond.A:1)When the coupon bond is priced at its face value, the yield to maturity equals the coupon rate.2) The price of a coupon bond and the yield to maturity arenegatively related; that is, as the yield to maturity rises,the price of the bond falls As the yield to maturity falls,the price of the bond rises.3) The yield to maturity is greater than the coupon rate whenthe bond price is below its face value.Num.2:The distinction between real and nominal interest rates.A:The interest rate makes no allowance for inflation, and it is more precisely referred to as the nominal interest rate. We distinguish it from the real interest rate, the interest rate that is adjusted by subtracting expected changes in the price level (inflation) so that it more accurately reflects the true cost of borrowing. This interest rate is more precisely referred to as the ex ante real interest rate because it is adjusted for expected changes in the price level. The ex ante real interest rate that is most important to economic decisions, and typically it is what economists mean when they make reference to the "real" interest rate.ir=i-πi = nominal interest rateπ= expected inflation rateNum.3: The distinction between interest rates and returnsA: the return on a bond will not necessarily equal the yield to maturity on that bond.RET=i + g●The only bond whose return equals the initial yield to maturity isone whose time to maturity is the same as the holding period● A rise in interest rates is associated with a fall in bond prices,resulting in capital losses on bonds whose terms to maturity are longer than the holding period.●The more distant a bond's maturity, the greater the size of thepercentage price change associated with an interest -rate change.●The more distant a bond's maturity, the lower the rate of return thatoccurs as a result of the increase in the interest rate.●Even though a bond has a substantial initial interest rate, its returncan turn out to be negative if interest rates rise.Chapter 5 The Behavior of Interest Rates1.Liquidity : The ease and speed with which an asset can be turned intocash.2.market equilibrium : market equilibrium occurs when the amount thatpeople are willing to buy (demand) equals the amount that people are willing to sell (supply) at a given price.3.liquidity preference framework : determines the equilibrium interestrate in terms of the supply of and demand for money.4.opportunity cost : The amount of interest (expected return) sacrificedby not holding the alternative asset.5.excess supply : The quantity of bonds supplied exceeds the quantityof bonds demanded, is called a condition of excess supply.6.excess demand : the quantity demanded is greater than the quantitysupplied.Questions and answersNum.1 : Determining the quantity demanded of an asset.A:1) Wealth, the total resources owned by the individual, including all assets2) Expected return (the return expected over the next period)on one asset relative to alternative assets 91.3) Risk (the degree of uncertainty associated with the return)on one asset relative to alternative assets4) Liquidity (the ease and speed with which an asset can beturned into cash) relative to alternative assetsNum.2 : What’s the Theory of Asset Demand?A : l) The quantity demanded of an asset is positively related to wealth.2) The quantity demanded of an asset is positivelyrelated to its expected return relative to alternativeassets.3) The quantity demanded of an asset is negativelyrelated to the risk of its returns relative toalternative assets.4)The quantity demanded of an asset is positively relatedto its liquidity relative to alternative assets. Num.3 : Shifts in the Demand for Money1)Income Effect a higher level of income causes the demand for money at each interest rate to increase and the demand curve to shift to the right.2)Price-Level Effect a rise in the price level causes the demand for money at each interest rate to increase and the demand curve to shift to the right.Chapter 6 The Risk and Term Structure of Interest Rates1.Default-free bond : U.S. Treasury bonds have usually been consideredto have no default risk because the federal government can always increase taxes to pay of[ its obligations. Bonds like these with no default risk are called default-free bonds.2.Yield curve : A plot of the yields on bonds with differing terms tomaturity but the same risk, liquidity, and Lax considerations is called a yield curve.3.Credit-rating agency : investment advisory firms that rate the qualityof corporate and municipal bonds in terms of the probability of default.4.Preferred habitat theory : It assumes that investors have a preferencefor bonds of one maturity over another, a particular bond maturity (preferred habitat) in which they prefer to invest. Because they prefer bonds of one maturity over another, they will be willing to buy bonds that do not have the preferred maturity (habitat) only if they earn a somewhat higher expected return. Because investors are likely to prefer the habitat of short-term bonds over that of longer-term bonds.5.Liquidity premium theory : the interest rate on a long-term bond willequal an average of short-term interest rates expected to occur over the life of the long-term bond plus a liquidity premium (also referred to as a term premium) that responds to supply and demand conditions for that bond.6.Risk premium : The spread between the interest rates on bonds withdefault risk and default-free bonds, both of the same maturity, called the risk premium.Questions and answersNum.1:What is the Facts Theory of the Term Structure of Interest Rates Must Explain?A: 1) Interest rates on bonds of different maturities move together over time.2) When short-term interest rates are low, yield curves are more likely to have an upward slope; when short-term rates are high, yield curves are more likely to slope downward and be inverted .3)Yield curves almost always slope upwardNum.2: What is the three theories to explain the three facts?A: 1)Expectations theory explains the first two facts but not the third.2)Segmented markets theory explains fact three but not the first two.3) Liquidity premium theory combines the two theories to explain all three facts.Num.3:What is the preferred habitat Theory?A: 1) Investors have a preference for bonds of one maturity over another.2)They will be willing to buy bonds of different maturities only if they earn a somewhat higher expected return.3)Investors are likely to prefer short-term bonds over longer-term bonds.Chapter 7 The Stock Market, the Theory of Rational Expectations, and theEfficient Market Hypothesis1.Dividend : Dividends are payments made periodically, usually everyquarter, to stockholders.2.Rational expectations : Expectations will be identical to optimalforecasts (the best guess of the future) using all available information.3.Adaptive expectations: Expectations of inflation, for example, weretypically viewed as being an average of past inflation rates. This view of expectation formation, called adaptive expectations.4.The efficient market hypothesis : In these markets, people with betterforecasts of the future get rich. The application of the theory of rational expectations to financial markets (where it is called the efficient market hypothesis or the theory of efficient capital markets).5.Market fundamentals : Items that have a direct impact on future incomestreams of the securities6.Bubble : A bubble is a situation in which the price of an asset differsfrom its fundamental market value.Questions and answersNum.1: How the Market Sets Prices?A: 1)The price is set by the buyer willing to pay the highest price.2)The market price will be set by the buyer who can take best advantage of the asset3)Superior information about an asset can increase its value by reducing its risk.Num.2 : What is the Efficient Markets ?A: 1)Current prices in a financial market will be set so that the optimal forecast of a security’s return using all available information equals th e security’s equilibrium return.2)In an efficient market, a security’s price fully reflects all available information.Num.3:What’s the evidence in favor of Market Efficiency ?A: •Having performed well in the past does not indicate that an investment advisor or a mutual fund will perform well in the future •If information is already publicly available, a positive announcement does not, on average, cause stock prices to rise •Stock prices follow a random walk•Technical analysis cannot successfully predict changes in stock prices。

货币银行学章节知识重点三带答案

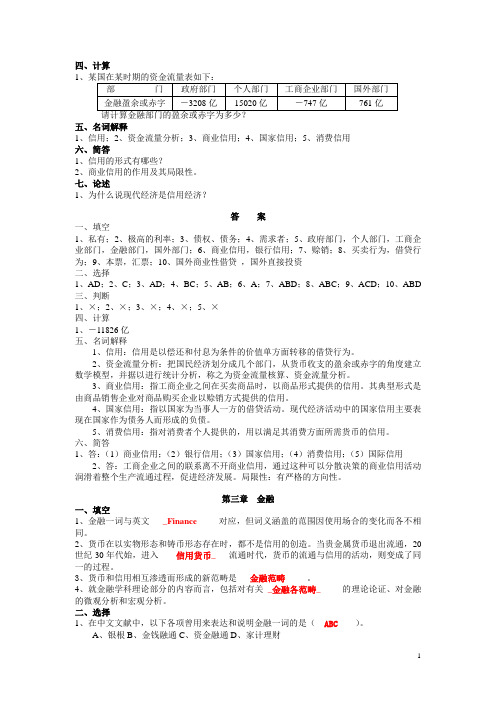

四、计算题1、考虑到通货膨胀对本金和利息都有使其贬值的影响,如何推导国际上通用的计算实际利率的公式?若某甲从某乙处借得2年期5万元贷款,市场利率为6%,通货膨胀率为3%,按复利计息某甲会得到多少实际利息?2、有6个月期票据,面值200万元,现行利率月息3分,不计复利,其交易价格是多少?3、假设一笔基金,其20年之后的未来值为10000元,若利息率为10%,每年需支付多少年金?4、如果一笔投资能获得连续3年的货币收益:第一年的货币收益为432元,第二年的货币收益为137元,第三年的货币收益为797元。

假设市场利率为15%,计算该投资的现值。

5、客户存银行现金5万元,存期3年,当银行利率为4.14%的情况下,试用单利和复利分别计算到期的本利和以及利息。

6、某年年初的储蓄存款利率为6%,该年的通货膨胀率为5%,为保证储蓄人免遭该年通货膨胀打击,能以年初利率取息,则利率在只考虑本金贬值不考虑利息贬值的情况下应为多少?若既考虑本金贬值又考虑利息贬值的情况下应为多少?五、名词解释1、收益资本化;2、基准利率;3、行业利率;4、即期利率;5、远期利率;6、利率的期限结构;7、实际利率;8、名义利率;9、官定利率;10、市场利率;六、简答题1、如何理解利息的实质?2、简述凯恩斯的利率理论。

3、为什么现实生活中利息转化为收益的一般形式了?4、如何理解基准利率和无风险利率?5、利率系统的主要分类及其含义。

七、论述题1、决定和影响利率的主要因素是什么?我国多次利率调整所考虑的因素是什么?2、谈谈我国利率管理体制的变革及未来发展方向。

答案一、填空1、利润、剩余价值;2、收益;3、资本化;4、再贷款利率;5、生产率、节约;6、流动性偏好;7、有价证券;8、无风险的利率;9、风险溢价水平;10、通货膨胀(或通货紧缩);11、供求;12、利率的期限结构;13、基准利率14、实际利率15、联邦基金利率二、选择1、A2、B3、B4、B5、C6、A7、A C D8、C9、D10、B 11、A三、判断1、正确2、错误3、错误4、错误5、错误6、正确7、正确8、错误9、正确四、计算1、设r为名义利率,i为实际利率,p为通货膨胀率,Sn为按名义利率计息的本利和,Sr 为按实际利率计息的本利和,A为本金,则:Sn=Sr(1+P);因为Sn=A(1+r),Sr=A(1+ i);所以,A(1+r)=A(1+I)(1+P),1+r=(1+i)(1+P),r=(1+i)(1+P)-1或i=1+r/1+P-1实际利率=(1+6%)/(1+3%)-1=2.9%实际利息额=5(1+2.9%)2=△2、200-200×6×3%=164万元3、每年需支付的年金=10000/[(1+10%)21/10%-1]= △4、432/(1+15%)+137/(1+15%)2 +797/(1+15%)3=△5、单利本利和:50000×(1+4.14%×3)=△复利本利和:50000×(1+4.14%)3=△6、只考虑本金贬值不考虑利息贬值的情况下:6%+5%=11%既考虑本金贬值又考虑利息贬值的情况下:(1+5%)(1+6%)-1=△五、名词1、任何有收益的事物,不论它是否是一笔贷方出去的货币金额,甚至也不论它是否是一笔资本,都可以通过收益与利率的对比而倒过来算出它相当于多大的资本金额,这称之为收益资本化。

货币银行学章节知识重点二带答案

四、计算1五、名词解释1、信用;2、资金流量分析;3、商业信用;4、国家信用;5、消费信用六、简答1、信用的形式有哪些?2、商业信用的作用及其局限性。

七、论述1、为什么说现代经济是信用经济?答案一、填空1、私有;2、极高的利率;3、债权、债务;4、需求者;5、政府部门,个人部门,工商企业部门,金融部门,国外部门;6、商业信用,银行信用;7、赊销;8、买卖行为,借贷行为;9、本票,汇票;10、国外商业性借贷,国外直接投资二、选择1、AD;2、C;3、AD;4、BC;5、AB;6、A;7、ABD;8、ABC;9、ACD;10、ABD三、判断1、×;2、×;3、×;4、×;5、×四、计算1、-11826亿五、名词解释1、信用:信用是以偿还和付息为条件的价值单方面转移的借贷行为。

2、资金流量分析:把国民经济划分成几个部门,从货币收支的盈余或赤字的角度建立数学模型,并据以进行统计分析,称之为资金流量核算、资金流量分析。

3、商业信用:指工商企业之间在买卖商品时,以商品形式提供的信用。

其典型形式是由商品销售企业对商品购买企业以赊销方式提供的信用。

4、国家信用:指以国家为当事人一方的借贷活动。

现代经济活动中的国家信用主要表现在国家作为债务人而形成的负债。

5、消费信用:指对消费者个人提供的,用以满足其消费方面所需货币的信用。

六、简答1、答:(1)商业信用;(2)银行信用;(3)国家信用;(4)消费信用;(5)国际信用2、答:工商企业之间的联系离不开商业信用,通过这种可以分散决策的商业信用活动润滑着整个生产流通过程,促进经济发展。

局限性:有严格的方向性。

第三章金融一、填空1、金融一词与英文____Finance ____对应,但词义涵盖的范围因使用场合的变化而各不相同。

2、货币在以实物形态和铸币形态存在时,都不是信用的创造。

当贵金属货币退出流通,20世纪30年代始,进入____信用货币____流通时代,货币的流通与信用的活动,则变成了同一的过程。

货币银行学各章重点和答案

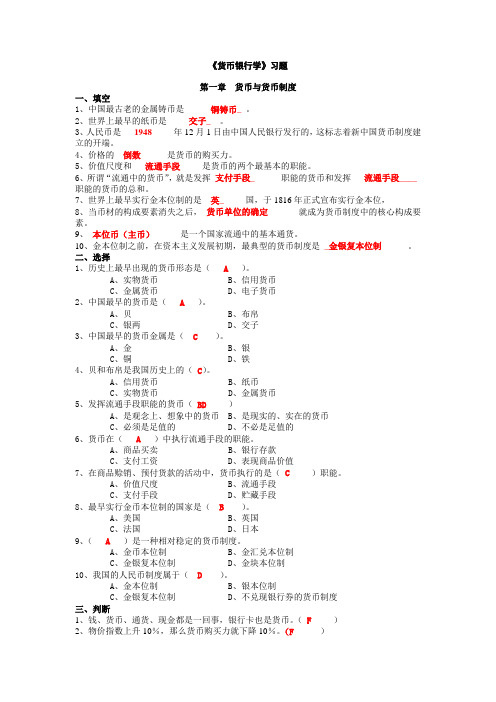

《货币银行学》习题第一章货币与货币制度一、填空1、中国最古老的金属铸币是______铜铸币__。

2、世界上最早的纸币是_____交子___。

3、人民币是___1948_____年12月1日由中国人民银行发行的,这标志着新中国货币制度建立的开端。

4、价格的__倒数______是货币的购买力。

5、价值尺度和___流通手段_____是货币的两个最基本的职能。

6、所谓“流通中的货币”,就是发挥_支付手段_______职能的货币和发挥___流通手段_____职能的货币的总和。

7、世界上最早实行金本位制的是__英______国,于1816年正式宣布实行金本位,8、当币材的构成要素消失之后,_货币单位的确定_______就成为货币制度中的核心构成要素。

9、_本位币(主币)______是一个国家流通中的基本通货。

10、金本位制之前,在资本主义发展初期,最典型的货币制度是__金银复本位制______。

二、选择1、历史上最早出现的货币形态是( A )。

A、实物货币B、信用货币C、金属货币D、电子货币2、中国最早的货币是( A )。

A、贝B、布帛C、银两D、交子3、中国最早的货币金属是( C )。

A、金B、银C、铜D、铁4、贝和布帛是我国历史上的(C)。

A、信用货币B、纸币C、实物货币D、金属货币5、发挥流通手段职能的货币( BD )A、是观念上、想象中的货币B、是现实的、实在的货币C、必须是足值的D、不必是足值的6、货币在( A )中执行流通手段的职能。

A、商品买卖B、银行存款C、支付工资D、表现商品价值7、在商品赊销、预付货款的活动中,货币执行的是( C )职能。

A、价值尺度B、流通手段C、支付手段D、贮藏手段8、最早实行金币本位制的国家是( B )。

A、美国B、英国C、法国D、日本9、( A )是一种相对稳定的货币制度。

A、金币本位制B、金汇兑本位制C、金银复本位制D、金块本位制10、我国的人民币制度属于( D )。

货币银行学重点(名词解释+简答)

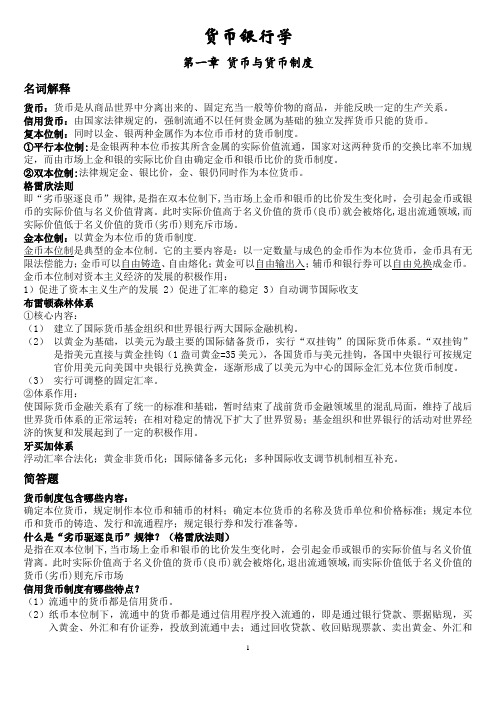

货币银行学第一章货币与货币制度名词解释货币:货币是从商品世界中分离出来的、固定充当一般等价物的商品,并能反映一定的生产关系。

信用货币:由国家法律规定的,强制流通不以任何贵金属为基础的独立发挥货币只能的货币。

复本位制:同时以金、银两种金属作为本位币币材的货币制度。

①平行本位制:是金银两种本位币按其所含金属的实际价值流通,国家对这两种货币的交换比率不加规定,而由市场上金和银的实际比价自由确定金币和银币比价的货币制度。

②双本位制:法律规定金、银比价,金、银仍同时作为本位货币。

格雷欣法则即“劣币驱逐良币”规律,是指在双本位制下,当市场上金币和银币的比价发生变化时,会引起金币或银币的实际价值与名义价值背离。

此时实际价值高于名义价值的货币(良币)就会被熔化,退出流通领域,而实际价值低于名义价值的货币(劣币)则充斥市场。

金本位制:以黄金为本位币的货币制度.金币本位制是典型的金本位制。

它的主要内容是:以一定数量与成色的金币作为本位货币,金币具有无限法偿能力;金币可以自由铸造、自由熔化;黄金可以自由输出入;辅币和银行券可以自由兑换成金币。

金币本位制对资本主义经济的发展的积极作用:1)促进了资本主义生产的发展 2)促进了汇率的稳定 3)自动调节国际收支布雷顿森林体系①核心内容:(1)建立了国际货币基金组织和世界银行两大国际金融机构。

(2)以黄金为基础,以美元为最主要的国际储备货币,实行“双挂钩”的国际货币体系。

“双挂钩”是指美元直接与黄金挂钩(1盎司黄金=35美元),各国货币与美元挂钩,各国中央银行可按规定官价用美元向美国中央银行兑换黄金,逐渐形成了以美元为中心的国际金汇兑本位货币制度。

(3)实行可调整的固定汇率。

②体系作用:使国际货币金融关系有了统一的标准和基础,暂时结束了战前货币金融领域里的混乱局面,维持了战后世界货币体系的正常运转;在相对稳定的情况下扩大了世界贸易;基金组织和世界银行的活动对世界经济的恢复和发展起到了一定的积极作用。

货币银行学主要知识点(含答案)

货币银行学主要知识点●货币职能:价值尺度(基本职能)、流通手段(基本职能)、支付手段、贮藏手段●货币制度的构成:货币材料的确定,货币名称、单位和价格标准,本位币、辅币及偿付能力●格雷欣法则:劣币驱逐良币的现象。

市价比法定价格低的金属货币称为劣币,市价比法定价格高的金属货币称为良币。

在金属货币流通条件下,如果在同一地区同时流通两种货币,则价值相对低的劣币会把价值相对高的良币排挤出流通●信用货币:信用货币(credit money)是由国家法律规定的,强制流通不以任何贵金属为基础的独立发挥货币职能的货币。

●直接融资、间接融资:1直接融资是指企业在金融市场上从资金所有者那里直接融通资金,主要是发行股票和债券。

2间接融资是指融资双方不直接见面,而是通过中介机构来实现融资。

●名义利率与实际利率:1所谓名义利率,是央行或其它提供资金借贷的机构所公布的未调整通货膨胀因素的利率,即利息(报酬)的货币额与本金的货币额的比率。

即指包括补偿通货膨胀(包括通货紧缩)风险的利率。

2实际利率,指物价水平不变,从而货币购买力不变条件下的利息率。

●利率的决定因素:1可贷资金理论认为利率是由可贷资金的供求关系决定的凯恩斯的流动性偏好理论凯恩斯认为利率实际是对使用短缺资源——货币的补偿。

决定利率水平的因素 1、平均利润率 2、预期通货膨胀率 3、中央银行货币政策 4、商业周期5、国际收支状况6、政府预算赤字●金融市场的功能和分类功能:微观价格发现提供流动性减少搜寻成本和信息成本宏观实现储蓄-投资转化资源配置宏观调控●金融工具的属性:流动性风险性收益性●通货膨胀(衡量指标\原因\治理) 通货紧缩原因:1.需求拉上型通货膨胀2.成本推进型通货膨胀3.结构型通货膨胀治理:(一)、实行紧缩政策1.采取紧缩的货币政策(1)中央银行提高存款准备率,从而压缩商业银行存款准备金,压缩其贷款能力,达到紧缩贷款规模、减少投资、压缩货币供应量的目的。

(2)提高利率(3)公开市场业务(4)中央银行规定基础货币指标,通过控制基础货币达到控制货币供应量的目的。

货币银行学各章重点和答案

货币银行学各章重点和答案精心整理第一章货币与货币制度1、马克思关于货币起源的论述,是以如下哪种理论为依据的?A、货币价值论B、货币数量论C、国家政权决定论D、劳动价值论号来代替的是:A、流通手段B、价值尺度C、储藏手段D、支付手段8、货币支付手段职能最初是导源于:A、支付工资B、商品赊销C、吸收存款D、发放贷款9、在价值形式的演进中,商品交换有质的变化的是:A、扩大价值形式到一般价值形式B、一般价值形式到货币形式C、简单价值形式到货币形式D、货币价值形式10、金本位制度下,汇价的基本决定因素是:A、铸币平价??B、商品的价格C、货币购买力D、物价指数A、表现商品价值B、在世界范围内流通C、衡量商品价值D、和一切商品相交换17、在我国境内严禁作为计算单位和价值尺度流通的有:A、人民币B、金银C、港币、澳元D、外国货币第二章信用1、信用活动中的货币发挥的职能是:A、储藏手段B、支付手段C、流通手段D、价值尺度2、商业信用最典型的做法是:A、赊销B、有借有还C、票据化D、挂账3、由债权人开出承诺到期付款的有价证券是:9、与公司、企业的经营活动直接联系的信用形式有:A、消费信用B、商业信用C、国家信用D、银行信用10、以下各项可以看成是对民间信用的正确理解的有:A、利息面议B、风险大C、个人信用D、利率高11、直接发生在商品购销双方之间,信用金额固定、使用方向、还款期限及相应的利息补偿由双方直接协商确定的信用形式为:A、银行信用B、企业信用C、商业信用D、消费信用12、属借贷范围的基本信用形式有:A、信托信用B、银行信用C、商业信用D、国家信用13、利用银行按揭购房所涉及的关系人有:3、我国现行存贷款利率属于:A、官定利率B、公定利率C、市场利率D、实际利率4、由政府或金融管理部门或者中央银行确定的利率是:A、公定利率B、一般利率C、官定利率D、实际利率5、某公司获得银行贷款100万元,年利率6%,期限为三年,按年计息,单利计算,则到期后应偿还银行本息共为:A、11.91万B、119.1 万C、118万D、11.8万6、某公司获得银行贷款100万元,年利率6%,期限为三年,按年计息,复利计算,则到期后应偿还银行本息共为:A、11.91万B、119.1 万C、118万D、11.8万作用?A、马克思利率决定理论B、可贷资金理论C、实际利率理论D、凯恩斯利率理论12、利率对风险的补偿,即风险溢价可以分解为多个项目,其中包括:A、需要予以补偿的通货膨胀风险B、需要予以补偿的违约风险C、需要予以补偿的流动性风险D、需要予以补偿的偿还期风险第四章外汇与汇率1、发达市场经济国家的货币通常都是完全可兑换的,这大体是指:A、本币可以自由进出境B、外汇可携入、汇入境内,并在境内兑换为本币C、无论居民还是非居民,均可在境内持有外汇;彼此之间可A、出口商利润率上升了37.5%B、出口商利润是原来的2.5倍C、出口商利润率上升了75%D、出口商利润是原来的1.4倍5、以下应视为典型的影响汇率短期波动的因素是:A、相对劳动生产率B、相对利率水平C、进出口需求D、相对物价水平6、以下关于固定汇率制和浮动汇率制的命题,不正确的是:A、固定汇率制有利于稳定外汇市场,并可防止不正当竞争对世界经济的危害B、浮动汇率制可以自动调节短期资金移动,预防投机冲击C、浮动汇率制下外部均衡可自动实现,并可避免通货膨胀的跨国传播D、固定汇率制有利于保障本国经济的自主性和货币政策的独立性10、以下关于购买力平价理论的说法正确的有:A、论证不同货币之间为什么可以比较,它与铸币平价说同时存在过B、绝对购买力平价可解释汇率变动规律,相对购买力平价可解释汇率决定基础C、两国生产结构、消费结构和价格体系大体相仿,购买力平价的现实解释力较好D、是一种有很长历史且影响深远的现代汇率决定理论第五章金融市场与金融工具1、货币市场有许多子市场,下面哪些属于货币市场:A、票据与贴现市场B、银行间拆借市场C、长期债券市场D、回购市场7、投资基金的风险小于:A、股票B、固定利率债券C、浮动利率债券D、债券8、证券投资基金反映的关系是:A、产权B、所有权C、债权债务D、委托代理第六章金融中介概述1、直接融资领域中的金融中介有:A、商业银行B、投资银行C、证券公司D、证券交易所2、间接融资领域中的金融中介有:A、存款货币银行B、投资银行C、证券公司D、证券经纪人3、以经营工商业存、放款为主要业务,并为顾客提供多种服务的银对企业发放贷款8、我国的政策性银行是:A、中国银行B、国家开发银行C、中国进出口银行D、中国农业银行9、我国政策性银行的资金来源的主要渠道是:A、财政拨付B、由原来的各专业银行划出的资本金C、发行票据D、发行金融债券10、处于我国金融中介体系中主体地位的国有商业银行有:A、中国工商银行B、中国民生银行C、中国农业银行D、中国光大银行11、多年来,阻碍着国有独资商业银行效率提高的因素有:A、资金信托业务B、动产、不动产及其他财产的信托业务C、投资基金业务D、企业资产的重组、购并及项目融资业务16、随着我国邮政储蓄业务的发展,部分邮政储蓄网点还经办:A、国债发行和兑付的代理业务B、股票投资代理业务C、保险的代理业务D、住房按揭贷款17、我国证券投资基金的发展有助于:A、改善投资者结构B、推进证券市场管理的市场化C、信息披露的规范化D、弥补财政赤字18、国际金融公司的主要任务是:A、对属于发展中国家会员国中私人企业的新建、改建和扩建等提供额过大的融资支持D、防止垄断5、属于存款货币银行中间业务的是:A、汇兑B、代收C、互换D、期权6、我国现在普遍发展的“借记卡”属于:A、信用卡B、支票卡C、记账卡D、智能卡7、存款货币银行据以获取收益的业务种类是:A、负债业务B、资产业务C、中间业务D、表外业务8、银行创造可变利率债券债务工具的原因是:A、规避风险B、技术进步的推动C、规避行政管理D、以上答案都不对清算3、通常法律规定,商业银行及其有关金融机构必须向中央银行存入一部分存款准备金,目的在于:A、保证存款机构的清偿能力B、保证存款机构的盈利性C、保证国家的财政收入D、有利于中央银行调节信用规模和货币供应量4、下列属于中央银行负债的有:A、外汇、黄金储备B、流通中通货C、商业银行等金融机构存款D、国库及公共机构存款第九章现代货币的创造机制1、整个商业银行体系存款准备总额增加是来自于:反比6、在基础货币一定的条件下,货币乘数越大,则货币供应量:A、越多B、越少C、不变D、不确定7、在其他条件不变的情况下,如果提高了定期存款利率,则货币创造乘数:A、不变B、增大C、减小D、不确定8、存款货币银行影响派生存款能力的因素有:A、财政性存款B、原始存款C、法定存款准备金率D、超额准备金率第十章货币需求1、马克思认为,决定流通中货币量的因素是:易动机,而且还出于:A、预防动机B、储存价值C、投机动机D、储存财富6、凯恩斯的后继者们对凯恩斯的货币需求理论做了修正、补充,认为:A、投机性货币需求是利率的函数B、交易性货币需求也是利率的函数C、预防性货币需求同样也是利率的函数D、多样化的资产选择影响人们的投机性货币需求7、现代货币主义:A、强调恒久性收入对货币需求的重要作用B、考察的货币扩及M2等大口径的货币诸形态C、看重货币数量与物价水平之间的因果联系A、M1B、证券公司客户保证金C、定期存款D、储蓄存款4、广义货币供给量一定,当M1/M2的值趋于减小,则表明:A、广义货币供给量中的准货币比重上升B、货币供给的流动性减弱C、狭义货币供给量的比重下降D、货币流通速度下降5、观察“货币供给流动性”可判断经济发展态势。

货币银行学复习重点及答案

货币银行学复习重点及答案货币银行学第一章:货币理论一、名词解释:基础货币P482:是中央银行所发行的现金货币和商业银行在中央银行的准备金存款的总和。

基础货币直接表现为中央银行的负债,它是由中央银行资产业务创造的,并且是信用货币的源头。

货币层次P478:各国中央银行在确定货币供给的统计口径时,以金融资产流动性的大小作为标准,并根据自身政策目的的特点和需要,划分了货币层次。

其粗略的分类为:M0:现金流通量;M1:M0+各种活期存款;M2:M1+各种定期存款。

货币层次的划分有利于中央银行进行宏观经济运行监测和货币政策操作。

流动性偏好P:凯恩斯在分析影响货币需求的因素时认为,货币需求主要受个人对收入支配的心理因素决定。

个人对收入支配有消费和储蓄两种形式。

其中储蓄部分是以现金货币形式持有还是以有价证券形式持有,取决于人们对金融资产流动性的偏好程度,即流动性偏好。

凯恩斯认为影响流动性的偏好程度即影响货币需求的因素主要有:交易动机、预防动机和投机动机。

倒逼机制P484:在中国目前的经济体制下,大量的国有企业和地方政府,出于自身利益,往往压迫商业银行不断增加贷款,从而迫使中央银行被动的增加货币供应,形成所谓的“倒逼机制”。

二、简答题:1、简要说明货币供给的内生性与外生性。

P483-484货币供给的内生性与外生性的争论,实际上是讨论中央银行能否完全独立控制货币供应量。

内生性指的是货币供应量是在一个经济体系内部由多种因素和主体共同决定的,中央银行只是其中的一部分,因此,并不能单独决定货币供应量;因此,微观经济主体对现金的需求程度、经济周期状况、商业银行、财政和国际收支等因素均影响货币供应。

外生性指的是货币供应量由中央银行在经济体系之外,独立控制。

其理由是,从本质上看,现代货币制度是完全的信用货币制度,中央银行的资产运用决定负债规模,从而决定基础货币数量,只要中央银行在体制上具有足够的独立性,不受政治因素等的干扰,就等从源头上控制货币数量。

货币银行学章节题库答案

《货币银行学》题库第一章导言(略)第二章货币与货币制度一、填空1、从货币本质出发,货币是固定充当()的特殊商品;从价值规律的角度看,货币是核算()的工具。

答案:一般等价物2、古今中外很多思想家和经济学家都看到了货币的起源与()的联系。

答案:交换发展3、银行券是随着()的发展而出现的一种用纸印制的货币。

答案:资本主义银行4、铸币的发展有一个从足值到()铸币的过程。

答案:不足值5、用纸印制的货币产生于货币的()职能。

答案:流通手段6、价格是()的货币表现。

答案:价值7、存储于银行电子计算机系统内可利用银行卡随时提取现金或支付的存款货币称为()。

答案:电子货币8、货币在商品交换中起媒介作用时发挥的是()职能。

答案:流通手段9、在金属货币流通条件下货币贮藏具有()的作用。

答案:自发调节货币数量10、一国流通中标准的基本通货是()。

答案:本位币11、没有商品(劳务)在同时、同地与之作相向运动是货币发挥()职能的特征。

答案:支付手段12、至今为止历史上最理想的货币制度通常被认为是()。

答案:金铸币本位制13、我国的人民币是从()开始发行的。

答案:1948年12月1日14、人民币采取的是()银行券的形式。

答案:不兑现15、欧元的出现对()提出了挑战。

答案:国家货币主权二、单项选择题:1、与货币的出现紧密相联的是()A、金银的稀缺性B、交换产生与发展C、国家的强制力D、先哲的智慧答案:B2、商品价值形式最终演变的结果是()A、简单价值形式B、扩大价值形式C、一般价值形式D、货币价值形式答案:D3、中国最早的铸币金属是()A、铜B、银C、铁D、贝答案:A4、在下列货币制度中劣币驱逐良币律出现在()A、金本位制B、银本位制C、金银复本位制D、金汇兑本位制答案:C5、中华人民共和国货币制度建立于()A、1948年B、1949年C、1950年D、1951年答案:A6、欧洲货币同盟开始使用“欧元EURO”于()A、1998年B、1999年C、2001年D、2002年答案:B7、金银复本位制的不稳定性源于()A、金银的稀缺B、生产力的迅猛提高C、货币发行管理混乱D、金银同为本位币答案:D8、中国本位币的最小规格是()A、1分B、1角C、1元D、10元答案:C9、金属货币制度下的蓄水池功能源于()A、金属货币的稀缺性B、金属货币的价值稳定C、金属货币的自由铸造和熔化D、金属货币的易于保存答案:C10、单纯地从物价和货币购买力的关系看,物价指数上升25%,则货币购买力()A、上升20%B、下降20%C、上升25%D、下降25% 答案:B11、在国家财政和银行信用中发挥作用的主要货币职能是()A、价值尺度B、流通手段C、支付手段D、贮藏手段答案:C12、下列货币制度中最稳定的是()A、银本位制B、金银复本位制C、金铸币本位制D、金汇兑本位制答案:C13、马克思的货币本质观的建立基础是()A、劳动价值说B、货币金属说C、货币名目说D、创造发明说答案:A14、对商品价格的理解正确的是()A、同商品价值成反比B、同货币价值成正比C、商品价值的货币表现D、商品价值与货币价值的比答案:C15、货币的本质特征是充当()A、特殊等价物B、一般等价物C、普通商品D、特殊商品答案:B二、多项选择题1、一般而言,要求作为货币的商品具有如下特征()A、价值比较高B、金属的一种C、易于分割D、易于保存E、便于携带答案:ACDE2、中国最古老的铜铸币的三种形制是()A、五铢B、布C、刀D、元宝E、铜贝答案:BCE3、信用货币包括()A、银行券B、支票C、活期存款D、商业票据E、定期存款答案:ABCDE4、货币支付职能发挥作用的场所有()A、赋税B、各种劳动报酬C、国家财政D、银行信用E、地租答案:ABCDE5、对本位币的理解正确的是()A、本位币是一国的基本通货B、本位币具有有限法偿C、本位币具有无限法偿D、本位币的最小规格是一个货币单位E、本位币具有排他性答案:ABCDE6、信用货币制度的特点有()A、黄金作为货币发行的准备B、贵金属非货币化C、国家强制力保证货币的流通D、金银储备保证货币的可兑换性E、货币发行通过信用渠道答案:BCE7、货币的两个基本职能是()A、流通手段B、支付手段C、贮藏手段D、世界货币E、价值尺度答案:AE8、对货币单位的理解正确的有()A、国家法定的货币计量单位B、规定了货币单位的名称C、规定本位币的币材D、确定技术标准E、规定货币单位所含的货币金属量答案:ABE9、我国货币制度规定人民币具有以下的特点()A、人民币是可兑换货币B、人民币与黄金没有直接联系C、人民币是信用货币D、人民币具有无限法偿力E、人民币具有有限法偿力答案:BCD10、货币制度的基本类型有()A、银本位制B、金银复本位制C、金本位制D、信用本位制E、银行券本位制答案:ABCD三、判断题1、最早的货币形式是金属铸币。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

精心整理第一章货币与货币制度1、马克思关于货币起源的论述,是以如下哪种理论为依据的?A、货币价值论B、货币数量论C、国家政权决定论D、劳动价值论号来代替的是:A、流通手段B、价值尺度C、储藏手段D、支付手段8、货币支付手段职能最初是导源于:A、支付工资B、商品赊销C、吸收存款D、发放贷款9、在价值形式的演进中,商品交换有质的变化的是:A、扩大价值形式到一般价值形式B、一般价值形式到货币形式C、简单价值形式到货币形式D、货币价值形式10、金本位制度下,汇价的基本决定因素是:A、铸币平价??B、商品的价格C、货币购买力D、物价指数A、表现商品价值B、在世界范围内流通C、衡量商品价值D、和一切商品相交换17、在我国境内严禁作为计算单位和价值尺度流通的有:A、人民币B、金银C、港币、澳元D、外国货币第二章信用1、信用活动中的货币发挥的职能是:A、储藏手段B、支付手段C、流通手段D、价值尺度2、商业信用最典型的做法是:A、赊销B、有借有还C、票据化D、挂账3、由债权人开出承诺到期付款的有价证券是:9、与公司、企业的经营活动直接联系的信用形式有:A、消费信用B、商业信用C、国家信用D、银行信用10、以下各项可以看成是对民间信用的正确理解的有:A、利息面议B、风险大C、个人信用D、利率高11、直接发生在商品购销双方之间,信用金额固定、使用方向、还款期限及相应的利息补偿由双方直接协商确定的信用形式为:A、银行信用B、企业信用C、商业信用D、消费信用12、属借贷范围的基本信用形式有:A、信托信用B、银行信用C、商业信用D、国家信用13、利用银行按揭购房所涉及的关系人有:3、我国现行存贷款利率属于:A、官定利率B、公定利率C、市场利率D、实际利率4、由政府或金融管理部门或者中央银行确定的利率是:A、公定利率B、一般利率C、官定利率D、实际利率5、某公司获得银行贷款100万元,年利率6%,期限为三年,按年计息,单利计算,则到期后应偿还银行本息共为:A、11.91万B、119.1 万C、118万D、11.8万6、某公司获得银行贷款100万元,年利率6%,期限为三年,按年计息,复利计算,则到期后应偿还银行本息共为:A、11.91万B、119.1 万C、118万D、11.8万作用?A、马克思利率决定理论B、可贷资金理论C、实际利率理论D、凯恩斯利率理论12、利率对风险的补偿,即风险溢价可以分解为多个项目,其中包括:A、需要予以补偿的通货膨胀风险B、需要予以补偿的违约风险C、需要予以补偿的流动性风险D、需要予以补偿的偿还期风险第四章外汇与汇率1、发达市场经济国家的货币通常都是完全可兑换的,这大体是指:A、本币可以自由进出境B、外汇可携入、汇入境内,并在境内兑换为本币C、无论居民还是非居民,均可在境内持有外汇;彼此之间可A、出口商利润率上升了37.5%B、出口商利润是原来的2.5倍C、出口商利润率上升了75%D、出口商利润是原来的1.4倍5、以下应视为典型的影响汇率短期波动的因素是:A、相对劳动生产率B、相对利率水平C、进出口需求D、相对物价水平6、以下关于固定汇率制和浮动汇率制的命题,不正确的是:A、固定汇率制有利于稳定外汇市场,并可防止不正当竞争对世界经济的危害B、浮动汇率制可以自动调节短期资金移动,预防投机冲击C、浮动汇率制下外部均衡可自动实现,并可避免通货膨胀的跨国传播D、固定汇率制有利于保障本国经济的自主性和货币政策的独立性10、以下关于购买力平价理论的说法正确的有:A、论证不同货币之间为什么可以比较,它与铸币平价说同时存在过B、绝对购买力平价可解释汇率变动规律,相对购买力平价可解释汇率决定基础C、两国生产结构、消费结构和价格体系大体相仿,购买力平价的现实解释力较好D、是一种有很长历史且影响深远的现代汇率决定理论第五章金融市场与金融工具1、货币市场有许多子市场,下面哪些属于货币市场:A、票据与贴现市场B、银行间拆借市场C、长期债券市场D、回购市场7、投资基金的风险小于:A、股票B、固定利率债券C、浮动利率债券D、债券8、证券投资基金反映的关系是:A、产权B、所有权C、债权债务D、委托代理第六章金融中介概述1、直接融资领域中的金融中介有:A、商业银行B、投资银行C、证券公司D、证券交易所2、间接融资领域中的金融中介有:A、存款货币银行B、投资银行C、证券公司D、证券经纪人3、以经营工商业存、放款为主要业务,并为顾客提供多种服务的银对企业发放贷款8、我国的政策性银行是:A、中国银行B、国家开发银行C、中国进出口银行D、中国农业银行9、我国政策性银行的资金来源的主要渠道是:A、财政拨付B、由原来的各专业银行划出的资本金C、发行票据D、发行金融债券10、处于我国金融中介体系中主体地位的国有商业银行有:A、中国工商银行B、中国民生银行C、中国农业银行D、中国光大银行11、多年来,阻碍着国有独资商业银行效率提高的因素有:A、资金信托业务B、动产、不动产及其他财产的信托业务C、投资基金业务D、企业资产的重组、购并及项目融资业务16、随着我国邮政储蓄业务的发展,部分邮政储蓄网点还经办:A、国债发行和兑付的代理业务B、股票投资代理业务C、保险的代理业务D、住房按揭贷款17、我国证券投资基金的发展有助于:A、改善投资者结构B、推进证券市场管理的市场化C、信息披露的规范化D、弥补财政赤字18、国际金融公司的主要任务是:A、对属于发展中国家会员国中私人企业的新建、改建和扩建等提供额过大的融资支持D、防止垄断5、属于存款货币银行中间业务的是:A、汇兑B、代收C、互换D、期权6、我国现在普遍发展的“借记卡”属于:A、信用卡B、支票卡C、记账卡D、智能卡7、存款货币银行据以获取收益的业务种类是:A、负债业务B、资产业务C、中间业务D、表外业务8、银行创造可变利率债券债务工具的原因是:A、规避风险B、技术进步的推动C、规避行政管理D、以上答案都不对清算3、通常法律规定,商业银行及其有关金融机构必须向中央银行存入一部分存款准备金,目的在于:A、保证存款机构的清偿能力B、保证存款机构的盈利性C、保证国家的财政收入D、有利于中央银行调节信用规模和货币供应量4、下列属于中央银行负债的有:A、外汇、黄金储备B、流通中通货C、商业银行等金融机构存款D、国库及公共机构存款第九章现代货币的创造机制1、整个商业银行体系存款准备总额增加是来自于:反比6、在基础货币一定的条件下,货币乘数越大,则货币供应量:A、越多B、越少C、不变D、不确定7、在其他条件不变的情况下,如果提高了定期存款利率,则货币创造乘数:A、不变B、增大C、减小D、不确定8、存款货币银行影响派生存款能力的因素有:A、财政性存款B、原始存款C、法定存款准备金率D、超额准备金率第十章货币需求1、马克思认为,决定流通中货币量的因素是:易动机,而且还出于:A、预防动机B、储存价值C、投机动机D、储存财富6、凯恩斯的后继者们对凯恩斯的货币需求理论做了修正、补充,认为:A、投机性货币需求是利率的函数B、交易性货币需求也是利率的函数C、预防性货币需求同样也是利率的函数D、多样化的资产选择影响人们的投机性货币需求7、现代货币主义:A、强调恒久性收入对货币需求的重要作用B、考察的货币扩及M2等大口径的货币诸形态C、看重货币数量与物价水平之间的因果联系A、M1B、证券公司客户保证金C、定期存款D、储蓄存款4、广义货币供给量一定,当M1/M2的值趋于减小,则表明:A、广义货币供给量中的准货币比重上升B、货币供给的流动性减弱C、狭义货币供给量的比重下降D、货币流通速度下降5、观察“货币供给流动性”可判断经济发展态势。

M1/M2的值趋大,可能表明:A、经济趋热B、经济趋冷C、消费信心增强D、投资信心减弱6、货币当局可以调控基础货币的工具是:A、法定准备率B、贴现政策C、通货比率D、公开市场业务7、中央银行公开市场操作工具的优点有:足率的升降D、企业经营效益的高低11、一般情况下,存款货币银行对货币供给的影响主要靠以下行为:A、调节超额准备金的比率B、调节向中央银行借款的规模C、调节内部组织结构D、调节对外经营策略12、在比较发达的市场经济中,政府弥补财政赤字的办法不外是:A、增加税收B、减少税收C、增发政府债券D、变动基础货币13、在我国近年的讨论中,列举的属于国家财政的或有债务大体涉及:A、表现为国有银行不良债权而应由财政弥补的国有经济的亏损累积B、未列入财政收支的公共部门的债务C、社会保障基金的欠账D、农村信用社的亏损累积“挂账”2、如果企业与个人有过多的货币积累,不形成当期的需求,而又没有提供相应的补充货币供给,相对则会形成:A、总供给不足B、总供给过多C、总需求不足D、总需求过多3、能够形成市场需求的是:A、企业定期存款B、居民储蓄存款C、现实流通的货币D、现实不流通的货币4、货币“面纱论”认为,货币的变动只会影响:A、价格的变动B、储蓄的变动C、投资的变动D、经济增长的变动5、我国20世纪50年代中期提出的“三平”理论是指在安排经济发展人4、在治理通货膨胀过程中,属于紧缩性财政政策措施的有:A、削减政府支出B、减少货币供给C、增发国债D、增加税收5、在通货膨胀与经济增长之间关系上,促退论认为:A、通货膨胀会降低借款成本,从而诱发过度的资金需求。

B、较长时期的通货膨胀会增加生产性投资的风险和经营成本。

C、通货膨胀所导致的价格管制会削弱经济的活力。

D、通货膨胀会使债权人获益。

1、D2、B3、AC4、AD5、ABC6、AB7、ABD8、AC9、D10、D6、在通货膨胀与经济增长之间关系上,促进论认为:A、通货膨胀能够扩张投资支出,刺激有效需求,促进经济增长。

B、A、通货紧缩发生时,工资刚性会阻止价格进一步下降B、由于生产力提高和技术进步所产生的价格走低,并不会妨碍经济增长C、在通货紧缩时期,实际利率高于名义利率D、通货紧编使得实际利率下降,从而降低社会投资的实际成本】第十四章货币政策1、关于货币政策的传导机制,凯恩斯主义者和货币主义者分别重视哪些中介指标的作用:A、利率和货币供应量B、货币供应量和利率C、价格水平和货币需求D、货币需求和价格水平2、以下属于货币政策远期中介指标的有:司的监管D、对证券公司的监管2、金融监管的成本表现在:A、执法成本B、守法成本C、违法成本D、道德风险3、我国对金融业的监管权限高度集中于:A、中国人民银行B、中央政府C、全国人民代表大会D、财政部4、目前进行金融监管国际协调的形式主要有:A、双边的谅解备忘录B、多边论坛C、以统一的监管标准为基础的协调D、统一监管5、下列对成员国没有法律约束力的金融监管国际协调组织包括:A、巴塞尔委员会B、国际证券委员会C、国际保险监管官联合会D、精心整理。