莆田房产交易税费一览表

房地产交易税费一览表

房地产交易税费一览表1. 介绍本文档旨在提供房地产交易中涉及的税费一览表,以帮助买卖双方了解并计划相关的财务开销。

在房地产交易中,除了房价本身外,买卖双方还需要支付一系列的税费。

了解这些额外的费用可以帮助双方做出明智的决策。

2. 买方应支付的税费2.1 印花税印花税是买方必须支付的一项费用,根据房屋交易的总价值计算。

在中国大部分地区,买方需要支付如下的印花税费用:•房屋总价低于90万元:印花税为房屋总价的1%;•房屋总价在90万元至500万元之间:印花税为房屋总价的1.5%;•房屋总价超过500万元:印花税为房屋总价的3%。

2.2 个人所得税如果房屋出售后卖方取得的利润超过2年,买方需要支付个人所得税。

个人所得税的计算公式为:利润金额 × 税率。

目前中国个人所得税的税率为:•不超过36,000元:3%;•超过36,000元至144,000元:10%;•超过144,000元至300,000元:20%;•超过300,000元至420,000元:25%;•超过420,000元至660,000元:30%;•超过660,000元:35%。

2.3 其他税费除了印花税和个人所得税外,买方还需要支付以下税费:•城市维护建设税:根据房屋总价的0.065%计算;•教育费附加:根据房屋总价的0.03%计算;•土地使用税:根据房屋总价的0.06%计算;•其他附加费用(如公证费、评估费等):费用根据具体情况而定。

3. 卖方应支付的税费3.1 个人所得税卖方需要支付个人所得税,该税费根据卖方房屋的持有时间和利润金额来计算。

具体计算方式如下:•房屋持有时间少于2年:利润金额 × 个人所得税率;•房屋持有时间超过2年:利润金额的20%。

3.2 城市维护建设税卖方需要支付城市维护建设税,该税费根据房屋总价的0.05%计算。

3.3 其他税费卖方可能还需要支付其他费用,包括但不限于以下费用:•土地出让金:根据具体情况而定;•房产证办理费:根据具体情况而定;•其他附加费用(如公证费、评估费等):费用根据具体情况而定。

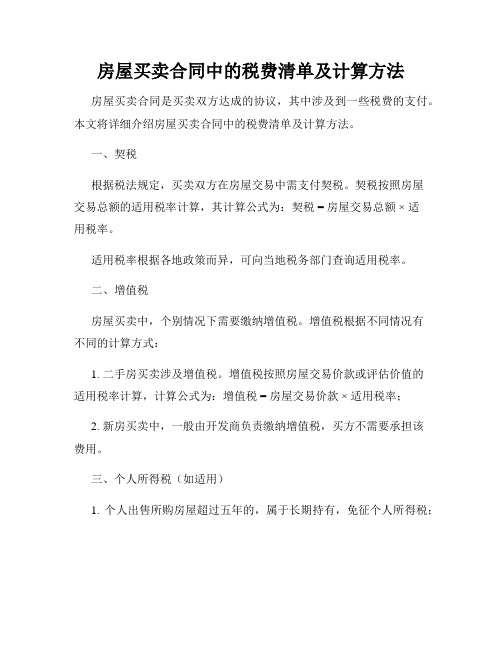

房屋买卖合同中的税费清单及计算方法

房屋买卖合同中的税费清单及计算方法房屋买卖合同是买卖双方达成的协议,其中涉及到一些税费的支付。

本文将详细介绍房屋买卖合同中的税费清单及计算方法。

一、契税根据税法规定,买卖双方在房屋交易中需支付契税。

契税按照房屋交易总额的适用税率计算,其计算公式为:契税 = 房屋交易总额 ×适用税率。

适用税率根据各地政策而异,可向当地税务部门查询适用税率。

二、增值税房屋买卖中,个别情况下需要缴纳增值税。

增值税根据不同情况有不同的计算方式:1. 二手房买卖涉及增值税。

增值税按照房屋交易价款或评估价值的适用税率计算,计算公式为:增值税 = 房屋交易价款 ×适用税率;2. 新房买卖中,一般由开发商负责缴纳增值税,买方不需要承担该费用。

三、个人所得税(如适用)1. 个人出售所购房屋超过五年的,属于长期持有,免征个人所得税;2. 个人出售所购房屋未满五年的,属于短期持有,需缴纳个人所得税。

个人所得税的计算公式为:个人所得税 = 出售房屋的差额 ×适用税率。

四、印花税印花税是指在纸质合同上附着的一种税票。

在房屋买卖中,卖方需要支付印花税,计算方式为:房屋交易总额 ×适用税率。

五、其他费用除了上述税费外,房屋买卖还可能涉及到其他费用,如评估费、公证费、权证费、中介费等。

这些费用的具体数额和支付方需根据具体情况来确定。

综上所述,房屋买卖合同中的税费主要包括契税、增值税、个人所得税(如适用)、印花税等。

各种税费的计算方式和适用税率有所不同,买卖双方在签订合同时应该明确责任和义务,充分了解各自需要承担的税费,并在交易价格中进行充分考虑。

同时,买卖双方还应依法履行税费的申报和缴纳义务,避免可能带来的法律风险和纠纷。

房屋买卖合同中的税费清单及计算方法就是以上所述,为保证交易的顺利进行和双方权益的平衡,建议买卖双方在签订合同时务必详细了解各项费用,并与专业人士进行咨询和沟通,以确保买卖双方的利益得到最大程度的保障。

莆田房产交易税费一览表

莆田房产交易税费一览表

房产交易税费一览表

补充:

1、契税如买方是二套或成交价超过7000的或是容积率大于1倍的全部按成交价3%

2、当商品房原购买价大于地段核定指导价时,计税办法如下:

一、2010年前购买的计税金额(指导价)按“原价÷0.95×1.2”计算(上浮20%)。

二、2010-2012年段购买的计税金额(指导价)按:“原价÷0.95×1.1”计算(上浮约10%)。

三、2012年以后购买的计税金额(指导价)按“原价÷0.95”计算(无上浮)。

四、注:除以0.95的意思是买房时会产生的一些税费和配套等。

3、大于144平米满5年的非普通住宅的营业税计算办法:以下二选一。

一、按增值部份计税时,个人所得税须按增值部份的20%计税。

二、直接按指导价×5.55%,个人所得税只需1%。

4、商业性质(不限房龄)的营业税计算办法:以下二选一。

一、直接按指导价×5.55%,个人所得税只需1%,土地增值税按5%计税

二、如按按增值部份计税时,个人所得税须按增值部份的20%,土地增值税须按增值部的

30-50%计税。

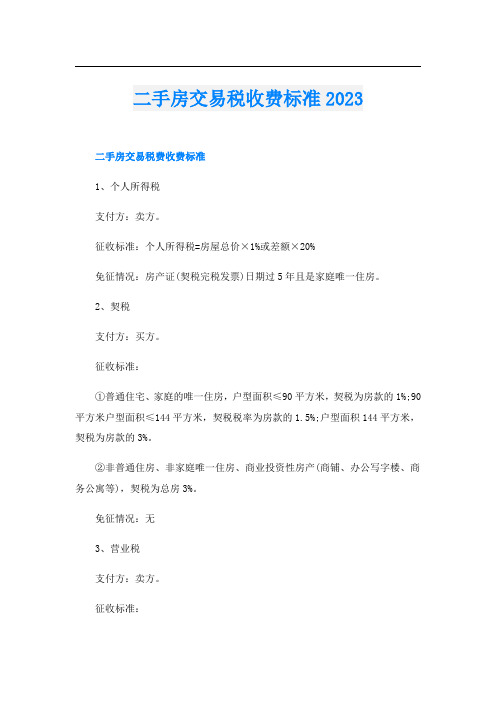

二手房交易税收费标准2023

二手房交易税收费标准2023二手房交易税费收费标准1、个人所得税支付方:卖方。

征收标准:个人所得税=房屋总价×1%或差额×20%免征情况:房产证(契税完税发票)日期过5年且是家庭唯一住房。

2、契税支付方:买方。

征收标准:①普通住宅、家庭的唯一住房,户型面积≤90平方米,契税为房款的1%;90平方米户型面积≤144平方米,契税税率为房款的1.5%;户型面积144平方米,契税为房款的3%。

②非普通住房、非家庭唯一住房、商业投资性房产(商铺、办公写字楼、商务公寓等),契税为总房3%。

免征情况:无3、营业税支付方:卖方。

征收标准:①房产证未满2年,营业税为房款的5.6%。

②房产证满2年,面积大于144,要缴纳房产交易盈利部分的5.6%;面积≤144免交。

免征情况:房产证满2年、面积≤144。

4、印花税支付方:买卖双方。

计算方法:印花税=计税价格×0.05%征收标准:0.05%。

免征情况:个人销售或购买住房暂免征印花税。

5、土地增值税:计算方法:应纳土地增值税额=计税价格×核定征收率。

征收标准:商铺、写字楼、酒店为10%,其他非住宅类房产为5%。

(城市不同标准有差异)免征情况:个人销售住房暂免征收土地增值税6、登记费征收标准:个人住房登记每件80元(含土地使用权证工本费);非住房房屋登记收费标准为每件550元二手房交易税收政策1.增值税【纳税义务人】销售方【税率】5%【计税依据】住房:合同金额(住房)非住房:增值额(合同金额-取得成本金额)2.城市维护建设税、教育费附加、地方教育附加【纳税义务人】销售方【税率】城建税:7%(市区)、5%(县城、镇)、1%(其他)教育费附加:3%地方教育附加:2%【计税依据】增值税税额3.个人所得税【纳税义务人】销售方(1)计算征收【税率】20%【计税依据】所得额(合同金额-取得成本金额)(2)核定征收【税率】1%-3%【计税依据】合同金额4.土地增值税【纳税义务人】销售方(1)计算征收【税率】30%-60%(超率累进税率)【计税依据】增值额(合同金额-扣除项目金额)(2)核定征收【税率】5%(车位)、8%(其他类型,不含住宅)【计税依据】合同金额5.印花税(1)产权转移书据【纳税义务人】销售方、购买方【税率】0.05%【计税依据】合同金额(2)权利、许可证照【纳税义务人】购买方【税率】5元/件6.契税【纳税义务人】购买方【税率】3%【计税依据】合同金额购买二手房有哪些注意事项二手房购买注意事项一:核实卖方身份选择可靠中介核实卖方的身份。

最新二手房交易税费明细表【范本模板】

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

最新二手房交易税费明细表普通住宅:1、单套建筑面积在144平方米以下.2、住宅小区建筑容积率在1.0以上.3、实际成交价格在同级别土地住房平均交易价格1。

44倍以内。

非普通住宅:除普通住宅以外的住宅。

费用名称园区收费标准手续费3元/㎡印花税0。

05%*(成交价与评估价取高值)契税普通住宅2%*(成交价与评估价最高值)非普通住宅4%*(成交价与评估价最高值)工本费50元1.“噢,居然有土龙肉,给我一块!”2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

抵押登记费(贷款)40元物业维修基金2%*原成交价过户评估费0.5%*过户评估价个人所得税(成交价—原购房价)*20%或按核定的1%营业税按核定的5.55%费用名称市区收费标准交易综合管理费6元/㎡(私产房)/3元/㎡(房改房注:买卖双方各半印花税0。

二手房交易要缴纳的税费都有哪些

Don't worry about it all day, you will never know.精品模板助您成功(页眉可删)二手房交易要缴纳的税费都有哪些办理二手房交易过户需要交纳如下费用:(一)买房人应缴纳税费:1、契税:房款的1.5% 2、交易费:3元/平方米3、权属登记费及取证费:4、测绘费(二)卖房人应缴纳税费: 1、交易费:3元/平方米2、个人所得税:房产交易盈利部分的20%或者房款的1%3、营业税:差价*5.5%。

不管是交易新商品房还是进行二手房交易,由于需要办理登记备案,也要办理房屋的过户手续,这些过程中就会需要当事人交纳相应的税费。

那具体而言,二手房交易要缴纳的税费都有哪些呢?针对这个问题,整理了相关资料,马上就来为你做详细解答。

一、二手房交易要缴纳的税费都有哪些出售房龄不足5年及满5年不是家庭唯一住房的,按照二手房交易计税金额的1%全额征收。

而根据国务院出台的调控细则,二手房的个人所得税,将严格按差额的20%征税。

以交易一套130平方米的二手房为例,年卖主买房时,价格是40万元,这次是以80万元出售,差额是40万元。

按我市现行的总房款1%征个税,需缴纳8000元的个税;而如果按差额的20%征个税,那么这套房需缴纳个税8万元。

也就是说,这套房子光是个税部分,就增加了7.2万元。

更何况,二手房交易还有契税、营业税、交易费等其他税费。

按照最高标准来算,这套二手房还要缴总房款3%的契税、5.6%的营业税,两样税加起来是6.88万元。

再加上8万元的个税,这套房子的累计交易税费已经达到了14.88万元,相当于总房款80万元的18.6%。

二、二手房税费的最新规定根据国务院“国五条”细则的要求,凡是能查询到原值的,都必须要按查验征收的方式,也就是所谓的差额的20%,那么在计算税额时,计税价格、原值、契税都好计算,“相关税费”和“合理费用”究竟该如何界定呢?相关费用”是指转让房产时缴纳的营业税、建设费、教育费附加及印花税、土地增值税等费用,就南京市而言,主要是5.6%的营业税。

房地产业二手房交易税费计算表

房地产二手房全套税费计算表

1.买卖公证费:合同价的千分之三

2.增值税:□满两年免税□不满两年:合同价的5.6%

3.契税:90m2及以下□首套:合同价的1%

□二套:合同价的1%

□三套:合同价的3%

90m2以上□首套:合同价的1.5%

□二套:合同价的2%

□三套:合同价的3%

4. 个税:□满五年唯一征税,□满五年不唯一:合同价的1%

□不满五年:合同价的1%

5. 贴花税:5元/本

6. 登记工本费:80元/本非住宅:550元/本

7. 转让手续费:4元/ m2非住宅:8元/ m2

8.居间服务费:成交价的2%

贷款涉及

9. 评估费:评估价的千分之五:

10.贷款服务费:贷款额的1%:

11. 抵押公证费:贷款额的1‰:

12. 抵押登记费:80元/本

13. 合同印花税:合同价的万分之0.5

备注:土地性质为划拨时,需缴纳区域评估价的1%费用。

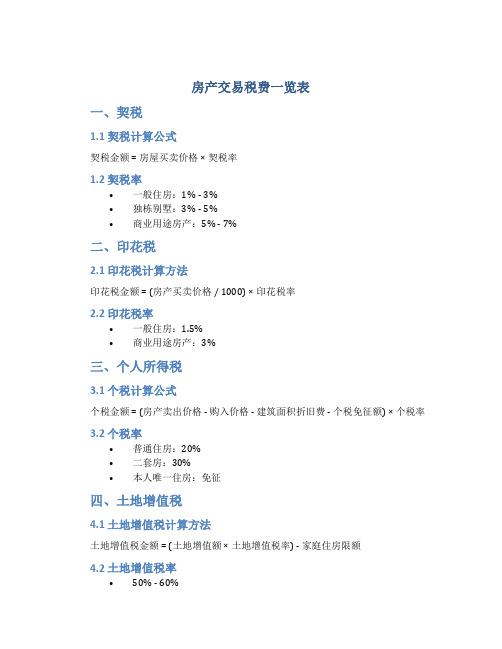

房产交易税费一览表

房产交易税费一览表

一、契税

1.1 契税计算公式

契税金额 = 房屋买卖价格 × 契税率

1.2 契税率

•一般住房:1% - 3%

•独栋别墅:3% - 5%

•商业用途房产:5% - 7%

二、印花税

2.1 印花税计算方法

印花税金额 = (房产买卖价格 / 1000) × 印花税率

2.2 印花税率

•一般住房:1.5%

•商业用途房产:3%

三、个人所得税

3.1 个税计算公式

个税金额 = (房产卖出价格 - 购入价格 - 建筑面积折旧费 - 个税免征额) × 个税率3.2 个税率

•普通住房:20%

•二套房:30%

•本人唯一住房:免征

四、土地增值税

4.1 土地增值税计算方法

土地增值税金额 = (土地增值额 × 土地增值税率) - 家庭住房限额

4.2 土地增值税率

•50% - 60%

五、房产维修资金

5.1 维修基金计算公式

维修基金 = 建筑面积 × 维修基金单价

5.2 维修基金单价

•普通住房:10元/m²

•高端住房:20元/m²

以上为各种房产交易税费的一览表,希望对您有所帮助。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

房产交易税费一览表

补充:

1、契税如买方是二套或成交价超过7000的或是容积率大于1倍的全部按成交价3%

2、当商品房原购买价大于地段核定指导价时,计税办法如下:

一、2010年前购买的计税金额(指导价)按“原价÷0.95×1.2”计算(上浮20%)。

二、2010-2012年段购买的计税金额(指导价)按:“原价÷0.95×1.1”计算(上浮约10%)。

三、2012年以后购买的计税金额(指导价)按“原价÷0.95”计算(无上浮)。

四、注:除以0.95的意思是买房时会产生的一些税费和配套等。

3、大于144平米满5年的非普通住宅的营业税计算办法:以下二选一。

一、按增值部份计税时,个人所得税须按增值部份的20%计税。

二、直接按指导价×5.55%,个人所得税只需1%。

4、商业性质(不限房龄)的营业税计算办法:以下二选一。

一、直接按指导价×5.55%,个人所得税只需1%,土地增值税按5%计税

二、如按按增值部份计税时,个人所得税须按增值部份的20%,土地增值税须按增值部的

30-50%计税。