税金计提计算表

计提各项税费的会计分录

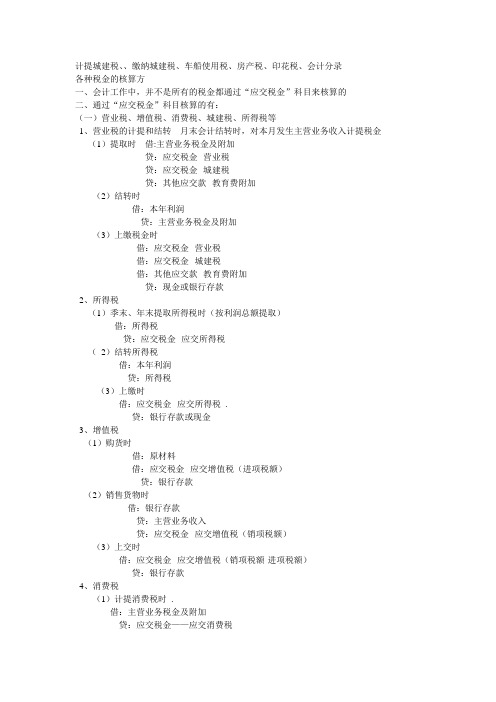

计提城建税、、缴纳城建税、车船使用税、房产税、印花税、会计分录各种税金的核算方一、会计工作中,并不是所有的税金都通过“应交税金”科目来核算的二、通过“应交税金”科目核算的有:(一)营业税、增值税、消费税、城建税、所得税等1、营业税的计提和结转月末会计结转时,对本月发生主营业务收入计提税金(1)提取时借:主营业务税金及附加贷:应交税金--营业税贷:应交税金--城建税贷:其他应交款--教育费附加(2)结转时借:本年利润贷:主营业务税金及附加(3)上缴税金时借:应交税金--营业税借:应交税金--城建税借:其他应交款--教育费附加贷:现金或银行存款2、所得税(1)季末、年末提取所得税时(按利润总额提取)借:所得税贷:应交税金--应交所得税(2)结转所得税借:本年利润贷:所得税(3)上缴时借:应交税金--应交所得税.贷:银行存款或现金3、增值税(1)购货时借:原材料借:应交税金--应交增值税(进项税额)贷:银行存款(2)销售货物时借:银行存款贷:主营业务收入贷:应交税金--应交增值税(销项税额)(3)上交时借:应交税金--应交增值税(销项税额-进项税额)贷:银行存款4、消费税(1)计提消费税时 .借:主营业务税金及附加贷:应交税金——应交消费税(2)上交时借:应交税金——应交消费税贷:现金或银行存款三、不通过“应交税金”科目核算的有:房产税、土地使用税、印花税、车船使用税、个人所得税1、企业缴纳房产税、土地使用税、印花税、车船使用税时,直接记:借:管理费用--税金(房产税、土地使用税、印花税、车船使用税)贷:银行存款或现金2、代扣代缴个人所得税(1)付工资时借:应付工资贷:应交税金(或其他应付款)--个人所得税贷:现金(2)上交个人所得税时借:应交税金(或其他应付款)--个人所得税贷:现金或银行存款四、税金计入成本费用的范围有1、土地使用税、房产税、车船税及印花税。

土地使用税、房产税及车船税的账务处理是:2、计算应提取的上述税金,( 1 )按计算出来的金额入账:借:管理费用贷:应交税金――应交土地使用税――车船税――房产税( 2)按期如数上交税金时:借:应交税金――应交土地使用税――应交车船税――应交房产税贷:银行存款3.印花税的账务处理(1)应交纳的印花税如数额较小,可直接计入管理费用而不需预提,上交时直接减少银行存款:借:管理费用贷:银行存款(2)印花税数额较大的企业,首先应计入待摊费用:借:待摊费用贷:银行存款.(3)在根据分摊期间进行分摊时,计入管理费用:借:管理费用贷:待摊费用。

企业所得税计提表格

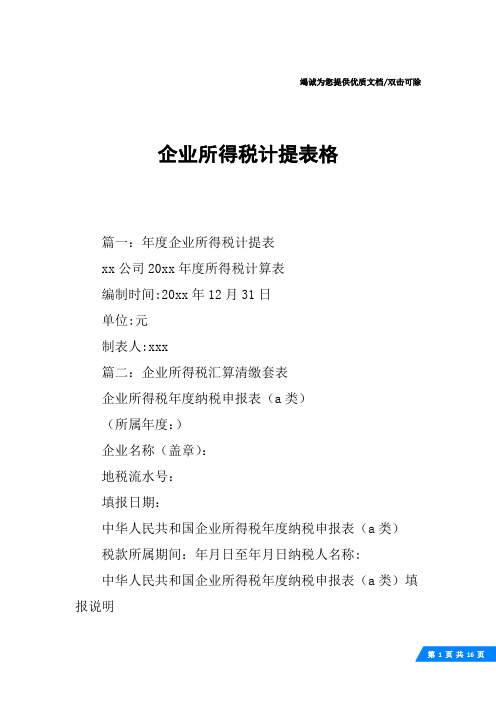

竭诚为您提供优质文档/双击可除企业所得税计提表格篇一:年度企业所得税计提表xx公司20xx年度所得税计算表编制时间:20xx年12月31日单位:元制表人:xxx篇二:企业所得税汇算清缴套表企业所得税年度纳税申报表(a类)(所属年度:)企业名称(盖章):地税流水号:填报日期:中华人民共和国企业所得税年度纳税申报表(a类)税款所属期间:年月日至年月日纳税人名称:中华人民共和国企业所得税年度纳税申报表(a类)填报说明一、适用范围本表适用于实行查账征收企业所得税的居民纳税人(以下简称纳税人)填报。

二、填报依据及内容根据中华人民共和国企业所得税法及其实施条例、相关税收政策,以及国家统一会计制度(企业会计制度、企业会计准则、小企业会计制度、分行业会计制度、事业单位会计制度和民间非营利组织会计制度)的规定,填报计算纳税人利润总额、应纳税所得额、应纳税额和附列资料等有关项目。

三、有关项目填报说明(一)表头项目1.“税款所属期间”:正常经营的纳税人,填报公历当年1月1日至12月31日;纳税人年度中间开业的,填报实际生产经营之日的当月1日至同年12月31日(企业所得税计提表格);纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日的当月月末;纳税人年度中间开业且年度中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日的当月1日至实际停业或法院裁定并宣告破产之日的当月月末。

2.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

3.“纳税人名称”:填报税务登记证所载纳税人的全称。

(二)表体项目本表是在纳税人会计利润总额的基础上,加减纳税调整额后计算出“纳税调整后所得”(应纳税所得额)。

会计与税法的差异(包括收入类、扣除类、资产类等差异)通过纳税调整项目明细表(附表三)集中体现。

本表包括利润总额计算、应纳税所得额计算、应纳税额计算和附列资料四个部分。

1.“利润总额计算”中的项目,按照国家统一会计制度口径计算填报。

个人所得税计算题及答案

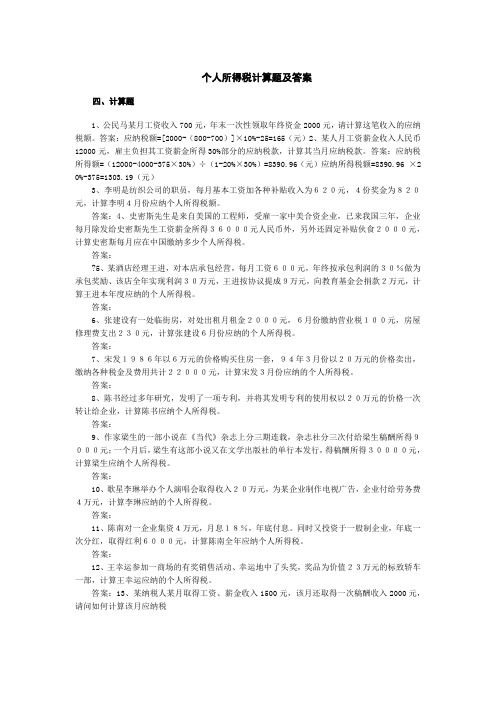

个人所得税计算题及答案四、计算题1、公民马某月工资收入700元,年末一次性领取年终资金2000元,请计算这笔收入的应纳税额。

答案:应纳税额=[2000-(800-700)]×10%-25=165(元)2、某人月工资薪金收入人民币12000元,雇主负担其工资薪金所得30%部分的应纳税款,计算其当月应纳税款。

答案:应纳税所得额=(12000-4000-375×30%)÷(1-20%×30%)=8390.96(元)应纳所得税额=8390.96 ×2 0%-375=1303.19(元)3、李明是纺织公司的职员,每月基本工资加各种补贴收入为620元,4份奖金为820元,计算李明4月份应纳个人所得税额。

答案:4、史密斯先生是来自美国的工程师,受雇一家中美合资企业,已来我国三年,企业每月除发给史密斯先生工资薪金所得36000元人民币外,另外还固定补贴伙食2000元,计算史密斯每月应在中国缴纳多少个人所得税。

答案:5、某酒店经理王进,对本店承包经营,每月工资600元,年终按承包利润的30%做为承包奖励、该店全年实现利润30万元,王进按协议提成9万元,向教育基金会捐款2万元,计算王进本年度应纳的个人所得税。

答案:6、张建设有一处临街房,对处出租月租金2000元,6月份缴纳营业税100元,房屋修理费支出230元,计算张建设6月份应纳的个人所得税。

答案:7、宋发1986年以6万元的价格购买住房一套,94年3月份以20万元的价格卖出,缴纳各种税金及费用共计22000元,计算宋发3月份应纳的个人所得税。

答案:8、陈书经过多年研究,发明了一项专利,并将其发明专利的使用权以20万元的价格一次转让给企业,计算陈书应纳个人所得税。

答案:9、作家梁生的一部小说在《当代》杂志上分三期连载,杂志社分三次付给梁生稿酬所得9000元;一个月后,梁生有这部小说又在文学出版社的单行本发行,得稿酬所得30000元,计算梁生应纳个人所得税。

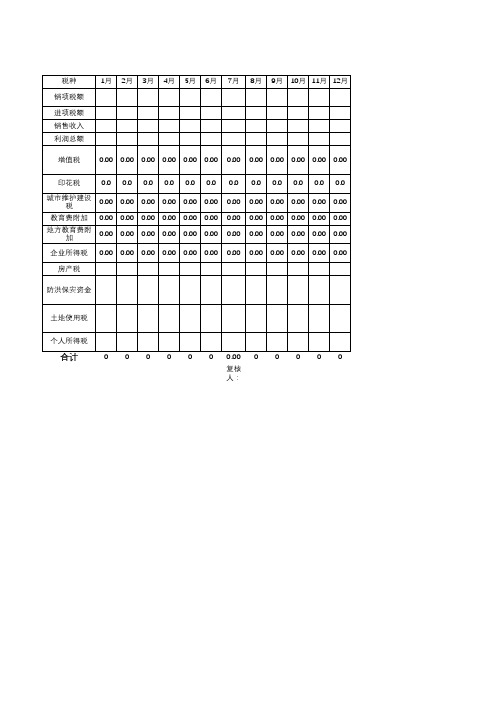

企业税费测算表

上年全年销售收入总额*0.001

税种 销项税额 进项税额 销售收入 利润总额

1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月

增值税

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

印花税

0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0

城市维护建设 税

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

教育费附加 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

地方教育费附 加

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

企业所得税 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

房产税

防洪保安资金

土地使用税

个人所得税

合计

0 0 0 0 0 0 0.00 0 0 0 0 0

城建税和教育费附加的计算与计提

城建税和教育费附加的计算与计提一、计算1、一般纳税人的城建税和教育费附加,是根据上缴的增值税计算提取的。

2、城建税的计算应交城建税=增值税*城建税税率城建税税率:纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%3、教育费附加的计算应交教育费附加=增值税*3%二、会计分录1、提取时借:主营业务税金及附加贷:应交税金--城建税贷:其他应交款--教育费附加2、结转时借:本年利润贷:主营业务税金及附加3、上交时借:应交税金--城建税借:其他应交款--教育费附加贷:银行存款等一、计算1、一般纳税人的城建税和教育费附加,是根据上缴的增值税计算提取的。

2、城建税的计算应交城建税=增值税*城建税税率城建税税率:纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%3、教育费附加的计算应交教育费附加=增值税*3%二、会计分录1、提取时借:主营业务税金及附加贷:应交税金--城建税贷:其他应交款--教育费附加2、结转时借:本年利润贷:主营业务税金及附加3、上交时借:应交税金--城建税借:其他应交款--教育费附加贷:银行存款等一、计算1、一般纳税人的城建税和教育费附加,是根据上缴的增值税计算提取的。

2、城建税的计算应交城建税=增值税*城建税税率城建税税率:纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%3、教育费附加的计算应交教育费附加=增值税*3%二、会计分录1、提取时借:主营业务税金及附加贷:应交税金--城建税贷:其他应交款--教育费附加2、结转时借:本年利润贷:主营业务税金及附加3、上交时借:应交税金--城建税借:其他应交款--教育费附加贷:银行存款等一、计算1、一般纳税人的城建税和教育费附加,是根据上缴的增值税计算提取的。

计提营业税金及附加的会计分录

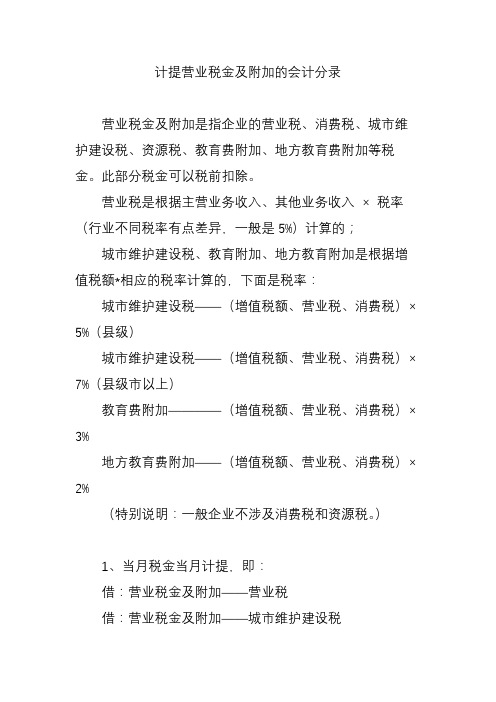

计提营业税金及附加的会计分录营业税金及附加是指企业的营业税、消费税、城市维护建设税、资源税、教育费附加、地方教育费附加等税金。

此部分税金可以税前扣除。

营业税是根据主营业务收入、其他业务收入× 税率(行业不同税率有点差异,一般是5%)计算的;城市维护建设税、教育附加、地方教育附加是根据增值税额*相应的税率计算的,下面是税率:城市维护建设税——(增值税额、营业税、消费税)× 5%(县级)城市维护建设税——(增值税额、营业税、消费税)× 7%(县级市以上)教育费附加————(增值税额、营业税、消费税)× 3%地方教育费附加——(增值税额、营业税、消费税)× 2%(特别说明:一般企业不涉及消费税和资源税。

)1、当月税金当月计提,即:借:营业税金及附加——营业税借:营业税金及附加——城市维护建设税借:营业税金及附加——教育费附加借:营业税金及附加——地方教育费附加贷:应交税费——应交营业税贷:应交税费——城市维护建设税贷:应交税费——教育费附加贷:应交税费——地方教育费附加次月15日内向主管税务机关申报缴纳上交时:借:应交税费——应交营业税借:应交税费——城市维护建设税借:应交税费——教育费附加借:应交税费——地方教育费附加贷:银行存款2、申报有误!发票总金额不一定是本月的主营业务收入。

它只能等于或小于主营业务收入,因为,还有不开发票部分的收入。

取得应税收入计提借:营业税金及附加——营业税借:营业税金及附加——城市维护建设税借:营业税金及附加——教育费附加借:营业税金及附加——地方教育费附加贷:应交税费——应交营业税贷:应交税费——城市维护建设税贷:应交税费——教育费附加贷:应交税费——地方教育费附加如果你在购买发票时已缴营业税借:应交税费——应交营业税贷:银行存款(库存现金)待次月上交其他税费时补缴少缴部分借:应交税费——应交营业税(补缴少缴部分)借:应交税费——城市维护建设税(按计提数)借:应交税费——教育费附加(按计提数)借:应交税费——地方教育费附加(按计提数)贷:银行存款。

计提税金及附加会计分录 增值税的附加税有哪些

计提税金及附加会计分录增值税的附加税有哪些

计提税金及附加会计分录如何编制呢,增值税的附加税如何编制呢,下面小编为大家分析一下,仅供大家参考。

计提各类税金及附加会计分录1.计算营业税

营业税=营业额×5%

借: 营业税金及附加

贷: 应交税金----应交营业税

2 计算城市维护建设税

城市维护建设水=营业税× 7%

借: 营业税金及附加

贷: 应交水金----应交城市维护建设税

3.教育费附加

计提时:

借:营业税金及附加

贷:应交税金--应交城建税

--教育费附加

计提的时候不用原始凭证

缴纳时:

借:应交税金--应交城建税

--教育费附加

贷:银行存款。

直接费、间接费、利润、税金的组成

建设部、财政部关于印发《建筑安装工程费用项目组成》的通知(建标[2003]206号)各省、自治区建设厅、财政厅,直辖市建委、财政局,国务院有关部门:为了适应工程计价改革工作的需要,按照国家有关法律、法规,并参照国际惯例,在总结建设部、中国人民建设银行《关于调整建筑安装工程费用项目组成的若干规定》(建标[1993]894号)执行情况的基础上,我们制定了《建筑安装工程费用项目组成》(以下简称《费用项目组成》),现印发给你们。

为了便于各地区、各部门做好《费用项目组成》发布后的贯彻实施工作,现将《费用项目组成》主要调整内容和贯彻实施有关事项通知如下:一、《费用项目组成》调整的主要内容:(一)建筑安装工程费由直接费、间接费、利润和税金组成。

(二)为适应建筑安装工程招标投标竞争定价的需要,将原其他直接费和临时设施费以及原直接费中属工程非实体消耗费用合并为措施费。

措施费可根据专业和地区的情况自行补充。

(三)将原其他直接费项下对建筑材料、构件和建筑安装物进行一般鉴定、检查所发生的检验试验费列入材料费。

(四)将原现场管理费、企业管理费、财务费和其他费用合并为间接费。

根据国家建立社会保障体系的有关要求,在规费中列出社会保障相关费用。

(五)原计划利润改为利润。

二、为了指导各部门、各地区依据《费用项目组成》开展费用标准测算等工作,我们统一了《建筑安装工程费用参考计算方法》和《建筑安装工程计价程序》(详见附件一、附件二)。

三、《费用项目组成》自2004年1月1日起施行。

原建设部、中国人民建设银行《关于调整建筑安装工程费用项目组成的若干规定》(建标[1993]894号)同时废止。

《费用项目组成》在施行中的有关问题和意见,请及时反馈给建设部标准定额司和财政部经济建设司。

附件一:建筑安装工程费用参考计算方法附件二:建筑安装工程计价程序中华人民共和国建设部中华人民共和国财政部二○○三年十月十五日建筑安装工程费用项目组成建筑安装工程费由直接费、间接费、利润和税金组成(见附表)。