中小企业信用评分研究

我国商业银行中小企业信贷风险管理的研究

我国商业银行中小企业信贷风险管理的研究1. 引言1.1 研究背景在当今社会,中小企业扮演着极为重要的角色,它们是经济持续增长的推动力量,也是就业增长和创新的主要源泉。

由于中小企业通常具有规模小、资金紧张、信息不对称等特点,它们在融资过程中更容易面临信贷风险。

商业银行是中小企业主要的融资渠道,但在为中小企业提供信贷服务的过程中,银行也面临着种种风险。

随着我国经济的不断发展和金融市场的不断完善,中小企业信贷风险管理逐渐成为学术界和实践界关注的热点问题。

如何有效管理中小企业信贷风险,平衡风险与回报,提高银行的信贷业务效率和风险控制能力,成为了商业银行急需解决的问题。

对我国商业银行中小企业信贷风险管理进行深入研究,不仅有助于完善我国金融体系,还能促进中小企业的健康发展,推动经济增长与稳定。

1.2 研究意义中小企业在我国经济发展中发挥着重要作用,是我国经济的重要支柱和创新动力。

由于其规模小、信用记录不足、经营不稳定等特点,小企业在融资方面面临着较大的困难。

商业银行是小企业主要的融资渠道之一,但小企业信贷风险管理一直是商业银行面临的难题。

本研究旨在深入探讨我国商业银行中小企业信贷风险管理的现状及存在的问题,分析影响因素并提出相应的风险管理策略,以提升商业银行对中小企业的信贷风险管理能力。

通过对案例的分析,可以进一步验证提出的风险管理策略的有效性,为商业银行实际工作中的中小企业信贷提供参考和借鉴。

研究的意义在于帮助商业银行更好地了解和应对中小企业信贷风险,促进商业银行与中小企业之间的合作与发展,推动中小企业的可持续发展,进而推动我国经济的健康发展。

希望通过本研究的深入探讨,可以为我国商业银行中小企业信贷风险管理提供新的视角和思路,为相关领域的研究和实践贡献力量。

2. 正文2.1 小企业信贷风险的特点1.信用风险:小企业通常缺乏资信记录,信用评级不高,容易导致借款人无法如约还款,从而带来信用风险。

2.经营风险:小企业市场竞争激烈,经营不稳定,面临行业波动和市场冲击,容易导致经营风险增加。

银行对中小企业信用评价评价方法论文

浅谈银行对中小企业信用评价的评价方法[摘要]中小企业管理不健全、财务状况不明晰以及行业状况及市场分析不到位等因素,导致企业基本信息处于低信誉阶段,银行等金融机构以及信誉担保机构对中小企业的信息状况无法充分掌握,无法对企业风险性及盈利能力进行分析,对企业的信用度无法认可,中小企业信贷问题便得不到满足。

[关键词]信用评价层次分析法优势评价指标应用[中图分类号]f276.3;f832.4 [文献标识码]a [文章编号]1009-5349(2013)01-0158-02一、信用评价信用评价是以一套相关指标体系为考量基础,标示出个人或企业偿付其债务能力和意愿的过程。

二、对中小企业信用评价的难点对中小企业信用评价的难点在于,无法对中小企业行业发展潜力、经营发展和偿债风险进行评估,从而导致银行等金融机构对中小企业的信贷能力产生怀疑,造成中小企业信用度缺失,进而出现融资难的现象,导致企业发展与企业信用逆反现象,使得企业信用降低。

三、选择合适的评价方法——层次分析法层次分析法是一种能有效处理那种难以完全由定量方法处理的复杂问题的方法。

将复杂的问题分解成目标、准则、方案等若干层次的系统,在每一层次按照一定准则对该层元素进行逐对比较,并按标度定量化,形成判断矩阵。

通过计算判断矩阵的最大特征值以及相对应的正交化特征向量得出该元素对该准则的权重。

(一)运用层次分析法的优势层次分析法是从中小企业发展的内外发展状况进行分析。

将行业状况、经营状况、管理状况、财务状况等作为层次影响因素,对各层次因素进行细分,进一步对成本结构、盈利能力、负债能力等二级因素进行科学分析,得出各二级细分因素在企业信用评级中的权重比例以及评分结果,银行金融机构、担保机构等依据最终指标评分结果对中小企业所处行业状况、财务状况、经营状况等方面进行系统的风险性和收益评价,确定是否给中小企业实施贷款业务。

(二)层次分析法步骤4.最终得出信用评价得分=100*权重。

信用评分技术在中小型企业融资的应用研究

征

信

C REDI FE T RE RENCE

N . 2 1 o6 00 S r lNO. 5 ei a 15

信 用评 分 技 术 在 中 小 型企 业 融 资 的应 用研 究

赵 迎 东 , 悌 云 王

( 上海第二 工业 大学 经济管理 学院, 上海 2 10 ) 0 29

摘

要: 目前 , 国中小企业存在数量 多、 我 信用 管理不规范、 抵押资产少、 融资难等特点 。应大力推广 中小企业信 用

评分技 术, 利用该技术 的优势 , 建立有 中国特 色的 中小企业信 用评 分模型 , 解决 中小企业融资 困境 , 并且在利 用信 用评 分技 术中需要注意信 用信 息数据 完整性和真实性 、 信用评 分技 术理论的学 习和专业人 才培养等问题 。 关键 词 : 用评 分 ; 信 中小 企 业 ; 资 融 中图分类号 :82 3 F 3 .9 文献标 识码 : A 文章编号 : 64—77 2 1 )6— 0 9— 3 17 4 X( 00 0 0 1 0

・

1 ・ 9

【 理论研究 】

赵迎东 , 王悌云

பைடு நூலகம்

信用评分技术在中小型企业融资的应用研究

贷款 。

消 费信贷 、 信用 卡信贷决 策等 , 它主 要是 利用 消费 者

3 管 理 不 规 范 , 风 险 能 力 比较 弱 。我 国 有 . 抗 5 % 以上 中小企业 的财务制 度 、 理制 度 不健 全 , 0 管 甚

服务 等行业 。这 些行 业 市 场准 入 门槛 比较 低 , 业 企

数量 多 , 竞争 激烈 , 业 之 间 的经 营 差异 比较 大 , 企 良 莠不 齐 , 银行 对这些企 业 的贷 款 比较谨 慎 。 2 可抵押 资产少 。 由于有 限责 任公 司对 其债 务 . 承担有 限责任 , 得 银行 对 其贷 款 一 般 需要 一 定 的 使

中小企业成长性评价指标及实证研究

中小企业成长性评价指标及实证研究朱彦杰【摘要】In the study of growth characteristic and index of small and medium-sized enterprise,the twelve growth indexes of small and medium-sized enterprise are selected and hierarchical structure of evaluation indexes is established.By AHP method,the index synthetic weight is calculated through consistency checks.Some of the small and medium-sized enterprises are researched which are from Shanghai & Shenzhen stock market; the evaluation result is analyzed and compared by different aspects.%研究中小企业成长特征以及影响因素,选取12个能够客观评价中小企业成长性的指标,构建了中小企业成长性评价指标层次结构,通过层次分析法对中小企业成长性评价指标进行权重确定和一致性检验,利用河南省部分中小企业上市公司财务数据进行实证研究,并对评价结果进行进一步分析比较.【期刊名称】《科技管理研究》【年(卷),期】2013(033)013【总页数】4页(P75-78)【关键词】中小企业;成长性;指标;层次分析法【作者】朱彦杰【作者单位】许昌学院经济与管理学院,河南许昌 461000【正文语种】中文【中图分类】F276.3中小企业在我国国民经济中扮演了十分重要的角色,扶持和促进中小企业发展已成为政府部门的一项重要任务。

电子商务小企业信用评价模型研究

电子商务小企业信用评价模型研究摘要:电子商务小企业的信用评价是电子商务健康发展的重要支撑,但现有评价方法存在信息来源较为单一的情况。

针对上述问题,本研究通过整合银行、工商、电子商务平台等机构的信用评价指标和信息,利用Delphi法和AHP法相结合的方式,构建了包含6个一级指标、22个二级指标的电子商务小企业信用评价模型。

研究结果表明,模型具有较好的信度和效度。

本研究为网络金融、网络工商监管等领域提供了新的评价依据。

关键词:电子商务小企业信用评价模型Delphi法AHP法1 引言所谓电子商务小企业,是指利用互联网技术和渠道,参与网络交易的小企业。

20世纪90年代以来,网络经济和电子商务的飞速发展,使得社会经济模式发生了深刻的变革,互联网开始渗透到社会生产和生活的每一个角落。

电子商务作为新型的商务模式,小企业是重要的参与者,而信用则是电子商务健康发展的基础和支撑。

如何有效评价电子商务小企业的信用成为了迫切而现实的问题。

从传统信用评价角度来看,主要有定性和定量两种方法。

典型的定性方法是5C分析法,重点关注评价客体的道德声望、资本实力、还款能力、抵押品和经营环境五个方面[1]。

而定量评价方法则主要从统计分析等角度着手,林·C.托马斯等研究认为,信用评价的统计方法最初是费舍尔于1936年提出的判别分析法,后来,Logistic回归成为信用评价领域使用最普遍的统计方法,最近20多年来,分类树法备受青睐[2]。

在电子商务信用评价领域,多数研究应用了统计和非统计方法,对信用评价做出了探索。

L.Mui等在信任、信誉和互惠的社会学、生物学理解基础上,设计了一种计算模型,来测算网络代理商的信誉分数[3];A.Jsang等提出了一种基于互联网交易的信用评分措施[4];吴冲等提出利用基于模糊积分的支持向量机集成方法,对电子商务环境下客户信用进行评估[5];彭丽芳等认为电子商务交易中,可以通过累计交易方在以往交易历史的行为来获得交易方信用[6]。

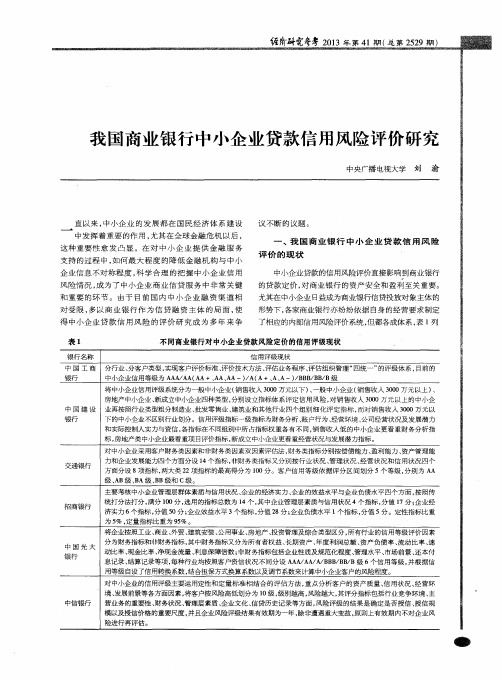

我国商业银行中小企业贷款信用风险评价研究

业 的信息特征 , 结合企业能够提供 的信息 内容 , 进行特别 的风险指标设计和提 取 , 这样 才能如 实 反映新建 中小 企 业 的信 用风 险分 布情 况。从这 个角度 出发 , 本文 尝试 构 建 了以下 关于中小企业非财务和财 务信 息风险指标 的内

容( 见表 2 ) 。

( 二) 根 据 企 业 是 否 新 建 来 为 其 设 计 和 选 取 风 险

1

中国 光 大 分为 财务 指标和非财务 指标, 其中 财务指 标又分为 所有者权益、 长期资 产、 年度利润总额、 资产负 债率、 流动比率、 速

银行 动比 率、 现金比 率、 净现金流量 、 利息保 障倍数 ; 非财 务指标包括企业性质及规范化程度 、 管理水平 、 市场 前景、 还本付 息记录 、 结算记录等项 , 每种行业均按照客 户资信 状况不 同分设 A A A / A A / A / B B B / B B / B级 6 个信 用等级 , 并根 据信 用等级 自设 了信用转换 系数 , 结合担 保方式换 算系数以及 调节系数来计 算中小企 业客 户的风险程度 。 对 中小企业 的信 用评级 主要运用定性 和定量 标准相 结合的评估 方法 , 重点分析客 户的 资产质量 、 信 用状况 、 经营环 境、 发展 前景等 各方面 因素 , 将客 户按风 险高低 划分为 1 O 级, 级别越高 , 风险越大 , 其评分指标包括行业 竞争环境 、 主

而能有效考 察企 业 的资 金 周转 情况 和相 应 的存 货 管理

水平 。

没有一般性 中小企业财务信息全面 、 持续 , 而且信息 反映

内容也较为逊色 ; 同时 , 非财务信息层面体现 的内容也 不

敌 一般性 中小企 业 , 因此 , 对于这 类中小 企业风险指标 的 设计 不能同一般性 中小企 业 同 日而语 , 必须依据 新建 企

我国中小企业信用评级存在的问题与对策

我国中小企业信用评级存在的问题与对策随着我国市场经济的不断发展,中小企业的数量不断增加,这些企业的发展对于我国经济的稳定和繁荣具有重要意义。

然而,由于中小企业的规模相对较小,资金、技术、管理等方面的短板较多,其信用评级面临一些问题。

本文就我国中小企业信用评级存在的问题以及对策进行了分析。

一、存在的问题1. 缺乏信用记录由于中小企业通常在成立初期就开始经营,常常会出现资金不足、设备不完善等经济困难,难以按时按量履行贸易合同、清偿债务等情况。

这些情况在一定程度上影响了企业的信用记录建立和获取,并对信用评级工作产生了影响。

2. 建立信用体系的难度针对中小企业的信用评级,需要建立适合其特点的信用评级体系,但如何建立以及建立后的维护仍是一个难题。

3. 评级数据不够全面中小企业数量庞大,分布范围广,涉及行业广泛,因此在进行信用评级时,想要获取拥有全面、客观的数据是比较困难的,这也导致在评级中出现数据不够全面、难以准确的情况。

4. 评级标准不统一由于国内各评级机构的评级标准各不相同,长期以来也无一个行业标准可供参考。

因此,在信用评级时评级标准不够统一,给中小企业信用评级带来了一定的困难。

二、对策建议对于中小企业而言,建立行业标准化信用评级体系是非常重要的。

建立信用评级体系可以规范评级机构的评级行为,确保评级数据客观公正。

同时,建立的信用评级数据可以通过大数据的技术手段,进行全面的分析,为中小企业提供更准确的信用评级服务,为金融机构等创建合规的中小企业信贷系统提供客观数据。

随着互联网技术的发展,可以以企业为维度,建立企业信用档案,对企业的信用记录、社会信誉、经营历程和经营质量等方面进行记录和分析。

这有助于建立完善的信用记录,形成较为客观准确的信用评级数据。

3. 加强信用管理人才培训信用评级需要有高水平的评级机构和专业的评分人才支撑,需要加强对于信用评级人才的培训,对行业从业人员进行专业的理论和实践培训,提高评级工作的专业化水平。

我国中小企业信用评级存在的问题与对策

我国中小企业信用评级存在的问题与对策随着我国经济的不断发展,中小企业已成为中国经济的重要组成部分。

中小企业在推动经济增长、促进就业、促进技术创新等方面功不可没。

由于中小企业的规模较小,资金链较为脆弱,往往面临信用评级不足的问题。

中小企业信用评级不足,不仅影响企业的融资能力,也会对企业的发展造成重大影响。

本文将探讨我国中小企业信用评级存在的问题,并提出相应的对策。

一、问题分析1.评级标准不够科学严谨目前我国中小企业信用评级存在的主要问题之一是评级标准不够科学严谨。

传统评级机构在评定企业信用时,主要依靠企业的资产规模、盈利情况、财务状况等指标进行评定,但这些指标并不能充分反映企业的真实信用状况。

尤其是对于中小企业来说,其规模较小,财务状况的波动性较大,传统的评级标准难以准确评估企业的信用状况。

2.评级信息不足另一个问题是中小企业的评级信息不足。

由于中小企业规模较小,很多中小企业没有建立完善的财务、信用记录系统,评级机构缺乏可供参考的数据,导致评级结论不够客观准确。

3.评级费用高昂由于中小企业规模较小,资金链较为脆弱,评级费用对中小企业而言是一项不小的支出。

传统的评级机构收费较高,这对中小企业而言是一项不小的负担。

4.评级机构精力不足传统评级机构往往将更多的精力放在大型企业的评级上,而对于中小企业的评级精力投入不足。

这导致中小企业的评级服务质量不高,也给中小企业融资带来了一定的困难。

二、对策建议针对中小企业的特点,需要建立一套科学严谨的评级标准。

不仅要考虑企业的资产规模、盈利情况、财务状况等指标,还应该考虑到企业的行业地位、市场前景、技术实力等因素,以便更好地评估中小企业的信用状况。

2.加强信息披露中小企业应该加强自身的信息披露工作,建立完善的财务、信用记录系统,提供更多的可供评级机构参考的数据,以便评级机构更准确地评估企业的信用状况。

传统评级机构应该着眼于中小企业的实际情况,根据中小企业的规模和财务状况,合理调整评级费用,降低中小企业的负担。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中小企业信用评分研究本中心风险研究小组阮正治、敬永康一、前言传统的企业信用风险研究,主要以财务变量为评估标准,而中小企业因财务报表数据取得不易,且其信用质量受到企业负责人的影响程度极高,以致不易在银行取得授信。

过去银行为解决这个问题,乃利用分行与客户建立的关系架构(Relationship Structure),对授信户产生认识,再利用授信专员的主观认知,建立对授信户的信用状况及借款条件分析。

许多国家(包括我国)的大部分银行,皆以如此的授信机制持续实施多年;但是在1990年代初期,美国金融机构因合并及直接金融盛行的竞争结构改变,以致关系网络被打破,传统授信机制产生变化,促使银行利用信息整合技术在消费金融信用风险研究的经验,应用于中小企业授信上,并在内部及外部信用信息的充分整合下,产出中小企业之信用评分机制(SME Scoring)。

二、中小企业信用评分之发展及做法(一) 大型银行运用实况在美国,最早将信用评分运用于中小企业授信者,主要为拥有足够数据建置模型的大型银行,如1993年时的Wells Fargo及Hibernia Corporation,这两家银行于1995年在中小企业的授信金额,有接近六成以上的成长,并且在未广设分行的情形下,仍将业务成功拓展至全美五十州。

其它如BankAmerica针对金额50,000美元以下的授信户,以其中的信用良好15,000户与信用不佳15,000户,开发信用评分模型;Fleet Financial Group则使用信用评分,评估金额100,000美元以下的授信户;Bank One更完全依赖信用评分,评估金额35,000美元以下的授信户,而且金额1,000,000美元以下的授信户中,有百分之三十是仅靠评分核准的。

(二) 信用评分拓展及广泛运用1995年3月,Fair, Issac与Robert Morris Association (RMA)共同发表中小企业评分服务(Small Business Scoring Service, SBSS)产品,该评分模型系以美国十七家银行的五个年度中小企业授信户资料建置而得,样本数超过5000家,其标准为总营收5,000,000美元以下,授信金额250,000美元以下之中小企业,并以金额35,000至250,000美元之授信户适用中小企业评分,将金额35,000美元以下之授信户,另设微型(Micro)企业评分机制,此系因微型企业财务数据可能失真,尚需以经营者本身的信用状况为主要信息,方能务实且客观评估其信用风险;其后如CCN-MDS,Dun & Bradstreet,Experian等公司,也相继提供类似的产品。

由于此共同信用评分服务的产生,使信用风险研究由过去仅是分享资料(Sharing Pooling Data),进而发展至分享信用工具(Sharing Credit Solution)的环境,不过经营之成败,仍需取决于使用这些工具的人本身。

至今,SBSS中小企业评分服务每年提供予350家金融机构运用,评估之授信户计900,000家,使用地区则推广至美国、西欧及亚洲地区。

(三) SBSS中小企业评分服务的开发程序1、认定信用优劣:信用优劣之定义如下信用良好—最近4年内之30天逾期纪录不超过2次。

信用不佳—曾有60天逾期纪录。

2、处理试用样本(Trial sample):参与银行充分了解正确抽样的过程,并实际进行测试与分析数据问题。

3、搜集正式样本(Full sample):每家参与银行提供300户样本,其中信用良好100户、信用不佳100户、申请被拒绝(Declined)100户。

4、拟订变量数据:信用信息机构(Credit Bureau)之消费者及企业户信用报告资料、财务比率、申请资料。

5、依产业指标调整财务比率。

6、数据处理。

7、建构评分模型的权数。

8、测试风险区隔:风险之区隔,如组织型态别、产业别、地区别、营收别、授信类别、授信金额别等;经测试发现,应该以授信金额35,000美元为风险区隔,分为两种评分机制。

9、研究申请被拒绝户资料之推论测试。

10、针对使用者要求,在授信金额35,000美元以下的评分,区分为需要财务数据及不需要财务数据两种模型。

三、中小企业信用评分之应用及影响(一) 中小企业信用评分之应用就如前言所述,关系架构的授信体系受到冲击后,促使信息技术整合的概念抬头,因此近来对于关系架构与信息运用的研究上,也出现相同的结论:1、关系的新旧,与资金借贷成本的降低,并无显著差异。

2、对于中小企业而言,关系的建立,并未有效减少许多借款的限制条件。

3、金融市场愈竞争,关系建立的投资将大幅降低。

各银行因而增加投入在信息技术的发展上,运用信用评分的授信评估工作,亦逐渐增加,而关系结构信息之数量化及客制化,也将成为该工作未来的重要发展。

因此,银行在关系网络变动下,增加信息技术整合是有利的途径,美国联邦准备理事会(Federal Reserve Board)在1997年所调查的54家银行中,有38家采用信用评分系统,作为评估中小企业授信之依据,其中尤以资产超过150亿美元的大型银行,较其它中小型银行,更可能使用信用评分系统。

另外,亚特兰大联邦准备理事会(Federal Reserve Board of Atlanta)于1998年所作之一般性研究调查发现:在99家大型银行中,有63%已建立中小企业信用评分系统,11%则计划在1999年以前建置;在中小企业的认定方面,73%认为在授信金额100,000美元以下,27%认为在250,000美元以下;在信用评分的应用方面,42%作为授信判断的决策依据,32%作为授信条件之决策,13%作为信用表现的监测,并使用行为评分,而有87%使用付费的评分卡。

(二)中小企业信用评分之影响1、对信用审核机制之影响:改善信用审核之机制、降低成本,将授信政策一致化,并提升客户服务效率,降低主观判断之监督风险。

2、对授信决策信息之影响:中小企业授信在本质上属企业融资,与个人融资仍有差异,考虑的因素复杂性较高,且中小企业彼此的差异性大,其授信评估之依据,需赖信用评分与关系模式相互辅助而建立,因此授信决策信息之整合将更为复杂及完备,尤应避免信用不佳企业之资料缺漏与数据质量不佳的情形发生。

3、对中低收益型中小企业放款数量之影响:Padhi, Woosley, Srinivasan在1998年针对不易取得银行授信的中低收益型中小企业,所进行信用评分与放款数量之研究显示,信用评分机制对中低收益型中小企业的授信取得应是有利的,其结果如下:(1)没有信用评分机制的银行,对中低收益型中小企业放款的数量,明显较有评分机制者少。

(2)运用信用评分的银行,对中低收益型中小企业放款的数量,与其它企业并无明显差异。

(3)运用信用评分的银行,其分行数的多寡,并不会影响其对中低收益型中小企业放款的数量。

(4)没有信用评分机制的银行,会因为分行数的多寡,影响其对中低收益型中小企业放款的数量。

四、中小企业信用评分之改进与未来努力的方向(一)中小企业信用评分之使用及改进意见分析根据Corporative Executive Board在2000年针对银行使用中小企业信用评分作业方式之意见调查,结果如下表所示:由上述银行改进意见可知,中小企业信用评分模型的建置,仍需资料面之密切配合才趋完善。

一般企业信用评分数据以财务变量为主,但其它如产业信息,总体经济数据等变量亦不宜缺漏;另外,中小企业会计制度较不健全,财务状况似不透明,故其财务变量可能失真。

因此信用评分中财务变量的权重不宜过高,且应搜集如负责人信用评分、银行信用往来纪录、资本额与营业额成长,及相关经营管理与企业展望等数据变量,并提高其权重,促使中小企业信用评分更趋实际与客观。

(二)未来努力的方向金融机构为符合巴塞尔监理委员会的新协议规范,亦需将中小企业信用评分程序,纳入其征授信管理系统,以求信用风险评估皆可量化处理。

未来,中小企业信用评分工作在巴塞尔协议中,所应该尽的努力如下:1、中小企业信用评分为风险区隔的概念,并非以授信个体来检视之,因此应将信用评分之调整,作为风险区隔的过程。

2、过去信用评分之目的,为评估信用的好坏区分,但是巴塞尔协议对于信用良好者的信用状况,仍需要作分级的比较,进而计算出违约机率的最佳估计信息。

3、信用风险区隔的处理,有很大的问题,例如,当风险区隔有10种或是5种,则在区分上,若对于某种风险因子处理的数据,过于偏颇或缺乏,将导致风险区隔的因子与整体的结果间,产生差异。

4、信息的掌握,主要是依靠历史资料,虽然有些研究信用评分的学者,认为经济的荣枯,已反映在变量的变化上,但经济情况也可能使变量的敏感性产生变化,故应将总体经济,及产业前景等变动因子,加入对于风险系数的估计。

例如,当信用评分遇到经济情况变化时,应该予以调整,如下图:图:信用评分与总体经济敏感性5、信用数据的完整纪录及使用(如数据仓储)将是重要工作。

6、在中小企业信用风险分析上,风险模型及投资组合特性的计算,仍处于相当起步的阶段。

7、未来主管机关与银行业者的合作,将为必然的趋势。

参考文献:1.Corporative Executive Board (2000), “Credit Scoring for High–End Small Business Customers”, Business Banking Board Issue Brief.2. David P. Ely and Kenneth J. Robinson (2001), “Consolidation , Technology and the Changing Structure of Bank’s Small Business Lending”, Economic and Financial Review First Quarter 2001.3. Latimer Asch (1995), “How the RMA/Fair, Issac Credit-Scoring Model Was Built”, The Journal of Commercial Lending.4. Loretta J. Mester(1997), “What’s the Point of Credit Scoring?”, Business Review Sep/Oct 1997, Federal Reserve Bank of Philadelphia.5. Mark Zmiewski (2000), “Credit Score in Good Times … and Bad”, The Journal of Lending & Credit Risk Management.6.Michael s. Padhi, Lynn W. Woosley, and Aruna Srinivasan(1998), “Credit Scoring and Small Business Lending in Low- and Moderate- Income Communities”, Federal Reserve Board of Atlanta.7. Mitchell A. Petersen (1999), “Bank and the Role of Lending Relationsh ips:Evidence from the U.S. Experience”, Northwestern University Working Paper.8. Robert Eisenbeis(2000), “Credit Scoring and Lending to Small Business”,The Changing Banking Structure and its Impact on Small Business Conference Report, U.S. Small Business Administration.。