税收经济学分析.ppt

合集下载

税收归宿组别划分与局部均衡分析(ppt 56页)

SL 每 小 时 工 资

wg=w 0

wn

图 6-2

D L D L

年小时数

劳动供给无弹性时工薪税的归宿

DL是 劳 动 力 需 求 ,SL是 劳 动 力 供 给 。为 了 说 明 问 题 ,假 设 SL完 全 无 弹 性 ,SL是 一 条 垂 直 直 线 。 税 前 工 资 为 W 0 。 现 在 对 劳 动 征 收 从 价 税 , 税 后 有 效 需 求 线 移 至D L 。 D LD与L 的 距 离 是 劳 动 要 素 的 实 际 所 得 与 资 本 支 付 的 劳 动 成 本 的 差 额 。征 税 后 ,工 人 所 得 工 资 降 至 Wn。另 一

价格

税后消费者 支付的价格

税前均 衡价格

税后生产者 得到的价格

Pg k

P0 Pn n

Po

税 收 收 入 = S □ kfhn

Po P no

Pn Pn

Sc f

g

h

u

Q1 Q0

DD

c

c

DD

c’

c

产量(单位加仑)

图 6 - 3 P 0对 消 费 者 征 收 从 量 税 的 税 收 归 宿

和 价 格 分 别 为 Q O 和 。 假 设 美 国 联 邦 政 府 对 香 摈 酒 每 加 仑 课 征 u 美 元 消 费 税 ( 消 费 者 是 法 定 纳 税 人 ), 就

这里假定劳动要素供给有无限弹性、而土地的供给弹 性(相对于种植葡萄)为零,这种极端假定对于许多 税收是不合适的。由于征税,葡萄的需求减少,生产 葡萄需求的劳动也相应减少。在消费者预算约束不变 的情况下人们会增加其它消费——比如苹果。如果苹 果生产的劳动密集程度更高的话,苹果生产对劳动需 求的增加超过了葡萄生产对劳动需求的减少,总劳动 需求会增加。最后,必须考虑供给和需求因素的交错。 也就是说从葡萄处转移出的需求对其他部门产生效应, 转而引致要素需求的变化,进而影响要素收入。要素 收入的改变又会导致需求的第二轮转换,因而葡萄需 求可能是土地所有者和工人的收入 的一个函数——这 在局部均衡结构中是得不到明确考虑的。

第十章税收原理

起征点与免征额有相同点,即当课税对 象小于起征点和免征额时,都不予征税。

本质区别:当课税对象大于起征点和免 征额时,起征点制度要求对课税对象的 全部数额征税,而免征额制度则要求仅 对课税对象超过免征额部分征税

2020/10/14

第十章 税收原理

10

二、税收分类

(一)按税负是否能转嫁分类 (二)按课税对象的性质分类 (三)按税收的计量标准分类 (四)按税种的隶属关系分类

2020/10/14

第十章 税收原理

45

(二)局部均衡分析的局限性

局部均衡分析忽略了很可能在其他市场上发生 的将影响相对效用水平的许多相对价格的变化。

局部均衡分析可以处理的税收类型非常有限, 即只能处理适用于特定市场的税收。

局部均衡分析忽略了政府收入的使用问题。

2020/10/14

第十章 税收原理

第十章 税收原理

17

(一)课税原则的提出

1. 配第的课税原则 2. 尤斯蒂的课税原则

2020/10/14

第十章 税收原理

18

1. 配第的课税原则

➢ 公平 ➢ 便利 ➢ 节省

2020/10/14

第十章 税收原理

19

2. 尤斯蒂的课税原则

➢国库原则 ➢促进自发纳税的课税方法 ➢不得侵犯臣民的合理的自由和加重对人民生活及工商

纳税总额 ATR 税基价值

(2)边际税率(marginal tax rate,MTR):

纳税总额的增加额 MTR 税基价值的增加额

2020/10/14

第十章 税收原理

9

(四)起征点与免征额

起征点(tax threshold):税法规定的对课 税对象开始征税的数额。

免征额(tax exemption):税法规定的对课 税对象全部数额中免予征税的数额。

本质区别:当课税对象大于起征点和免 征额时,起征点制度要求对课税对象的 全部数额征税,而免征额制度则要求仅 对课税对象超过免征额部分征税

2020/10/14

第十章 税收原理

10

二、税收分类

(一)按税负是否能转嫁分类 (二)按课税对象的性质分类 (三)按税收的计量标准分类 (四)按税种的隶属关系分类

2020/10/14

第十章 税收原理

45

(二)局部均衡分析的局限性

局部均衡分析忽略了很可能在其他市场上发生 的将影响相对效用水平的许多相对价格的变化。

局部均衡分析可以处理的税收类型非常有限, 即只能处理适用于特定市场的税收。

局部均衡分析忽略了政府收入的使用问题。

2020/10/14

第十章 税收原理

第十章 税收原理

17

(一)课税原则的提出

1. 配第的课税原则 2. 尤斯蒂的课税原则

2020/10/14

第十章 税收原理

18

1. 配第的课税原则

➢ 公平 ➢ 便利 ➢ 节省

2020/10/14

第十章 税收原理

19

2. 尤斯蒂的课税原则

➢国库原则 ➢促进自发纳税的课税方法 ➢不得侵犯臣民的合理的自由和加重对人民生活及工商

纳税总额 ATR 税基价值

(2)边际税率(marginal tax rate,MTR):

纳税总额的增加额 MTR 税基价值的增加额

2020/10/14

第十章 税收原理

9

(四)起征点与免征额

起征点(tax threshold):税法规定的对课 税对象开始征税的数额。

免征额(tax exemption):税法规定的对课 税对象全部数额中免予征税的数额。

第10章税收的经济效应(ppt 25)

(三)税收对吸引国外直接投资的影响

二、扣除法。 亦称“列支法”,即居住国政府对其

居民取得的国内外所得汇总征税时,允许 居民将其向外国政府缴纳的所得税作为费 用在应税所得中予以扣除,就扣除后的余 额计算征税。 国内所得应纳税额=(国内外应税所得额已缴国外税额)×本国税率

(三)税收对吸引国外直接投资的影响

第十章 税收的经济效应

第一节 税收的经济效应作用机制 第二节 税收的经济影响 第三节 税收与经济发展

第一节 税收的经济效应作用机制

一、税收的收入效应

(the income effect )

二、税收的替代效应

(the substitution effect )

第一节 税收的经济效应作用机制

4.4 2.1

5.2 2.0

表9-1 样本国家宏观税率与经济增长率的对比

第三节 税收与经济发展

三、减税政策评析

(一)对供给学派税收主张的理论争议 (二)美国减税政策实例分析 ——减税政

策并非万能的灵丹妙药

本章小结

【关键词】

税收的收入效应 税收的替代效应 “拉弗曲线”

本章小结

【复习与思考】

第二节 税收的经济影响

三、税收对投资的影响

(一)税收影响投资的原理 (二)税收对投资的替代效应和收入效应分析 (三)税收对吸引国外直接投资的影响

征税使投资替代效应

投 资

A

I1

P1

D

P2 I2

I1 I2

0

C 1 C2

B

消费

图9-4 征税使投资替代效应

税收对投资的收入效应

投 资

A

I2

一、税收的收入效应

经济学原理课件第6章

由于政府制定的配额小于均衡数量,破坏了资源

配置的优化配置。

不能满足消费者的需求,即使能买到该商品的消

费者也付出了更大的代价,降低了消费者的福利

水平。

会导致权钱交易和地下黑市败坏社会风气和法律

环境。

6/11/2021

经济学原理

12

税收

税收具有强制性、无偿性和预定性三个特征。

税收按是否可以转嫁可以分为直接税和间接税:

◇直接税:直接向个人与组织征收的、不能转嫁的税

收,纳税人即是税收的承担者,如所得税、遗产税等

◇间接税:对商品和服务征收的税,这种税通常是向

商品和服务的出售者征收,但出售者可以把这种税加到

商品或服务的价格上卖给下家从而把税收转嫁出去,纳

税人并不一定是税赋的实际承担者,如增值税、消费税、

关税等。

6/11/2021

都是1140元。

消费税都是由双方共同分担,其中消费者负担40

元,生产者负担60元。

6/11/2021

经济学原理

20

赋税归宿

赋税归宿:政府所征收的税收最后到底是由谁来承担的,

税收负担是如何在市场参与者之间进行分配的。

政府征收消费税从图形上看,其实就

是在供给曲线和需求曲线之间打进一

个楔子,这个楔子的高度就是征收和

也就是承担了40元的税,而厂商则承担了1200-1140=60元

的税。

6/11/2021

19

经济学原理

向卖者征税和向买者征税

通过上面的分析我们可以看到,不管政府对生产

者还是消费者征税,其结果是没有差别的。

交易均衡数量都是从1000台减少到了900台,消

费者支付的价格都是1240元,生产者得到的价格

配置的优化配置。

不能满足消费者的需求,即使能买到该商品的消

费者也付出了更大的代价,降低了消费者的福利

水平。

会导致权钱交易和地下黑市败坏社会风气和法律

环境。

6/11/2021

经济学原理

12

税收

税收具有强制性、无偿性和预定性三个特征。

税收按是否可以转嫁可以分为直接税和间接税:

◇直接税:直接向个人与组织征收的、不能转嫁的税

收,纳税人即是税收的承担者,如所得税、遗产税等

◇间接税:对商品和服务征收的税,这种税通常是向

商品和服务的出售者征收,但出售者可以把这种税加到

商品或服务的价格上卖给下家从而把税收转嫁出去,纳

税人并不一定是税赋的实际承担者,如增值税、消费税、

关税等。

6/11/2021

都是1140元。

消费税都是由双方共同分担,其中消费者负担40

元,生产者负担60元。

6/11/2021

经济学原理

20

赋税归宿

赋税归宿:政府所征收的税收最后到底是由谁来承担的,

税收负担是如何在市场参与者之间进行分配的。

政府征收消费税从图形上看,其实就

是在供给曲线和需求曲线之间打进一

个楔子,这个楔子的高度就是征收和

也就是承担了40元的税,而厂商则承担了1200-1140=60元

的税。

6/11/2021

19

经济学原理

向卖者征税和向买者征税

通过上面的分析我们可以看到,不管政府对生产

者还是消费者征税,其结果是没有差别的。

交易均衡数量都是从1000台减少到了900台,消

费者支付的价格都是1240元,生产者得到的价格

税收的微观经济效应(ppt68张)

E1 E2 E3 1+i(1-t) U2 C11 C13 C12 A

(1+i)

C23

O

U1

利 息 所 得 税 的 收 入 效 应 和 替 代 效 应

C1

四 税收对个人储蓄影响的简要评价

所得税对储蓄的影响:

(1)税收对储蓄的收入效应的大小取决于所得税的 平均税率水平,而替代效应的大小取决于所得税的边 际税率高低; (2)边际税率的高低决定了替代效应的强弱,所得 税的累进程度越高,对个人储蓄行为的抑制作用越大; (3)高收入者的边际储蓄倾向一般较高,对高收入 者征税有碍于储蓄增加; (4)减征或免征利息所得税将提高储蓄的收益率, 有利于储蓄。

|Slope| = (1-t2)w 0 P F

L T

税前工作时间

(1-t1)$5,000

|Slope| = (1-t1)w

每周休息时间

一次总付税与比例税的劳动供给效应比较

收入

D

I (X P)W I (X P)W T I (X P)( 1t)W

G

税收收入

E1 C E3 F

SL w

a b e f j k c d

(1-t1)w (1-t2)w (1-tA)w

(1-t3)w

h

i

L3

LA

L2

L1

L0

Hours per week

拉弗曲线 Tax Rates versus tax revenue – Laffer Curve

Tax revenue

t1

t2

tA

t3

Tax rate

税收对生产者选择的替代效应

三 税收对生产者选择的收入效应

南开大学财政学——税收经济学课件-第一章剖析

·规模报酬不变

K

资本密集型产业

劳动密集型产业

0

L

·征收商品税的情况

按税率tX对商品X征税,则最优组合移动到B点,由于所有 点都满足LX/KX>LY/KY,因此X行业为劳动密集型产业,Y 为资本密集型产业。特点:契约线位于对角线西北方。

X

P

A

OY

A

LX B

(r/w)B (r/w)A

B

C

(r/w)A

O

MRS XY

Y O P X p X (1 t X ) (1 t X ) MRTXY pY

KX

·问题

想一想:对X商品征收商品 税后,税收会如何转嫁?哪 类人承担了比较多的税收? 哪类人反而获益?

·分析

如果X是劳动密集型行业,征税后,从A到B点 的移动使两个行业的劳动—资本比率提高,r/w 升高,变动幅度取决于如下因素: 1.要素比例的差异:L/K差异越大,变动越大; 2.对X的需求弹性:需求弹性越大,变动越大; 3.L和K的替代弹性:替代弹性越小,变动越大

Pd P PS

O

Q' Q

供给量

三、垄断市场下的税收转嫁与归宿

(一)完全垄断市场结构下的税收归宿 (二)寡头垄断情况下的税收归宿分析

(一)完全垄断市场结构下的税收归宿

1.对商品课税

2.对利润课税 3.对要素课税

1.对商品课税

P P2(1+t) P1 A MC AC B 完 全 垄 断 情 况 下 的 商 品 税 归 宿 分 析

P S+T S T

P3 P1

P* P4 P2 O DI DE

QEQI Q*

Q

(二)供给相对富有弹性和缺乏弹性的税收归宿

税收经济学分析

14

六、税收结构理论

2、税制结构的划分

①按照税源划分 生产要素报酬是收入的源泉。工资税制、土地税制、 如:生产要素报酬是收入的源泉。 工资税制、土地税制、 资本税制、注册税制(印花税) 资本税制、注册税制(印花税)。 ②按征税的客体性质划分 如:收益税制系统、所得税制系统、消费税制系统。 收益税制系统、所得税制系统、消费税制系统。 ③按照企业负担能力划分 如:所得税、消费税。 所得税、消费税。 ④按社会再生产过程设置的税种

单一所得税,但在历史上,无一付诸实施。 单一所得税,但在历史上,无一付诸实施。

优点:对生产流通危害小、征税费用低,简单明了。 优点:对生产流通危害小、征税费用低,简单明了。 缺点:收入少,弹性小,范围窄,有失公平。 缺点:收入少,弹性小,范围窄,有失公平。 ②复合税制是指在一个课税主权范围内,同时课征两种以上 复合税制是指在一个课税主权范围内, 的税。复合税制的优点是税源广泛,弹性大,公平普遍。 的税。复合税制的优点是税源广泛,弹性大,公平普遍。

2、外部性的存在

外部性是指某个人或企业的行为对他人或企业产生的影响, 外部性是指某个人或企业的行为对他人或企业产生的影响 , 而受影响者没有因受损害而得到补偿, 而受影响者没有因受损害而得到补偿,或没有因得利而付费的 现象。 现象。 外部性的存在使社会成本与私人成本, 外部性的存在使社会成本与私人成本 , 社会收益与私人收 益发生分立。若没有政府,具有负外部性的产品会生产过多, 益发生分立。若没有政府,具有负外部性的产品会生产过多, 具有正外部性的产品会生产过少。 具有正外部性的产品会生产过少。政府通过征税和补贴可以内 化外部性。 化外部性。

22

八、税收与政府宏观调控

3、政府宏观调控手段 (1)财政政策 a.财政政策的概念:通过调整财政支出 与税收政策达到调控总需求从而调控宏 观经济的一系列做法。 b.财政政策的实施:

六、税收结构理论

2、税制结构的划分

①按照税源划分 生产要素报酬是收入的源泉。工资税制、土地税制、 如:生产要素报酬是收入的源泉。 工资税制、土地税制、 资本税制、注册税制(印花税) 资本税制、注册税制(印花税)。 ②按征税的客体性质划分 如:收益税制系统、所得税制系统、消费税制系统。 收益税制系统、所得税制系统、消费税制系统。 ③按照企业负担能力划分 如:所得税、消费税。 所得税、消费税。 ④按社会再生产过程设置的税种

单一所得税,但在历史上,无一付诸实施。 单一所得税,但在历史上,无一付诸实施。

优点:对生产流通危害小、征税费用低,简单明了。 优点:对生产流通危害小、征税费用低,简单明了。 缺点:收入少,弹性小,范围窄,有失公平。 缺点:收入少,弹性小,范围窄,有失公平。 ②复合税制是指在一个课税主权范围内,同时课征两种以上 复合税制是指在一个课税主权范围内, 的税。复合税制的优点是税源广泛,弹性大,公平普遍。 的税。复合税制的优点是税源广泛,弹性大,公平普遍。

2、外部性的存在

外部性是指某个人或企业的行为对他人或企业产生的影响, 外部性是指某个人或企业的行为对他人或企业产生的影响 , 而受影响者没有因受损害而得到补偿, 而受影响者没有因受损害而得到补偿,或没有因得利而付费的 现象。 现象。 外部性的存在使社会成本与私人成本, 外部性的存在使社会成本与私人成本 , 社会收益与私人收 益发生分立。若没有政府,具有负外部性的产品会生产过多, 益发生分立。若没有政府,具有负外部性的产品会生产过多, 具有正外部性的产品会生产过少。 具有正外部性的产品会生产过少。政府通过征税和补贴可以内 化外部性。 化外部性。

22

八、税收与政府宏观调控

3、政府宏观调控手段 (1)财政政策 a.财政政策的概念:通过调整财政支出 与税收政策达到调控总需求从而调控宏 观经济的一系列做法。 b.财政政策的实施:

财政基础理论财政收入与税收的经济效应.pptx

税收的 作用

2024/10/8

第22页/共44页

3.税收可以调节收入、 实现公平分配。

21

税收的宏观经济效应的作用机制是通过税收乘数效应来实现的。

仅有定量税的税收 乘数 税收乘数是负值, 说明国民收入与税 收变动相反,即均 衡收入随税收增加 而减少,随税收的 减少而增加。

税收乘数 分为:

同时包括定量税与 比例税的税收乘数 同时包括定量税与 比例税的税收乘数 要大于包括定量税 的税收乘数

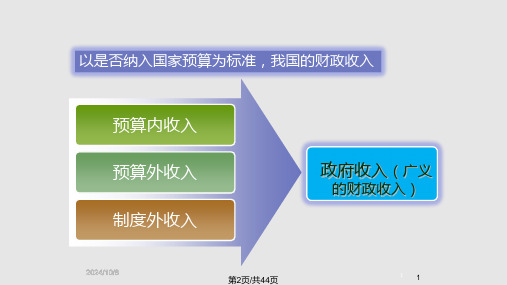

我国财政收入的变化趋势

绝对规模/亿元 1 132.3 1 159.9 2 004.8 2 937.1 6 242.2 8 642.2 9 876.0 13 380.0 16 371.0 18 914.0 21 691.0 26 355.9 31 649.3 39 373.2 51 304.0 61 330.4 68 477.0 83 101.5

C 罚没收入

捐赠收入

2024/10/8

E

D 专项收入

第14页/共44页

13 13

二、财政收入的价值构成

C+V+M C是补偿生产资料消耗的价值部分 V是新创造的价值中归劳动者个人支配的部分

直接来源于V的财政收入:①直接向个人征收的税。②直接向个人收取的规费收入 (如户口证书费、结婚证书费、护照费等)和罚没收入等。③居民购买的政府债券。 间接来源于V的财政收入有:①生产销售烟酒、化妆品等产品的消费税中,包含个 人工资收入等转化。②服务行业和文化娱乐业等企事业单位上交的税收,其中一部 分是通过对的再分配转化来的。

2.财政收入 规模的衡量标准

绝对量指 标

绝对量指 标

效率标准

公平标准

2024/10/8