风险矩阵下的资产配置

投资组合优化的数学模型

投资组合优化的数学模型一、引言投资组合优化是金融领域的一个重要问题,其目的是通过合理地分配不同资产的权重,使得投资组合的收益最大化或风险最小化。

在实际投资中,很多投资者都会采用投资组合优化方法进行资产配置,以期达到最优化的投资效果。

本文将对投资组合优化的数学模型进行分析和探讨。

二、投资组合优化模型投资组合优化模型可以分为两类:均值-方差模型和风险价值模型。

下面将分别进行介绍。

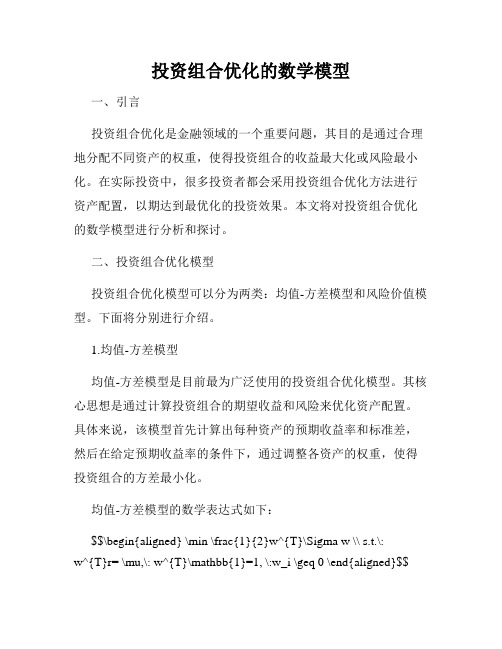

1.均值-方差模型均值-方差模型是目前最为广泛使用的投资组合优化模型。

其核心思想是通过计算投资组合的期望收益和风险来优化资产配置。

具体来说,该模型首先计算出每种资产的预期收益率和标准差,然后在给定预期收益率的条件下,通过调整各资产的权重,使得投资组合的方差最小化。

均值-方差模型的数学表达式如下:$$\begin{aligned} \min \frac{1}{2}w^{T}\Sigma w \\ s.t.\:w^{T}r= \mu,\: w^{T}\mathbb{1}=1, \:w_i \geq 0 \end{aligned}$$其中,$w$为资产权重向量,$\Sigma$为资产之间的协方差矩阵,$r$为资产的预期收益率向量,$\mu$为投资组合的预期收益率,$\mathbb{1}$为全1向量。

该模型通过最小化风险的方式,来达到最大化收益的目的。

但是,由于均值-方差模型假设资产收益率服从正态分布,并且只考虑了资产的一阶统计量,忽略资产之间的非线性关系,因此在实际应用中有着一定的局限性。

2.风险价值模型风险价值模型是一种相对新的投资组合优化模型,与均值-方差模型相比,其考虑的是投资组合的非对称风险。

与传统的风险度量方法不同,风险价值模型采用了风险价值(Value-at-Risk,VaR)作为风险度量。

VaR是指在一定置信水平下,某资产或投资组合的最大可能损失,即在置信水平为$\alpha$的条件下,VaR表示的是在未来一段时间里资产或投资组合可能出现的最大损失。

财富管理家庭资产配置PPT参考幻灯片

高风险金融产品 中风险金融产品 低风险金融产品

10%

25%

65%

20%

30%

50%

25%

25%

50%

70%

20%

10%

84%

11%

5%

8

流动性:实现理财目标

家庭生命周期与一般性资产配置

资产类别 家庭形成期 家庭成长期 家庭成熟期 家庭衰老期

股票类 债券类 货币类

70% 10% 20%

60% 30% 10%

13

7

9

0

14

7

81分或以上:冒险型投资者 61-80分:进取型投资者

41-60分:稳健型投资者

21-40分:保守型投资者

20分以下:无风险型投资者

23

你能承担多大的风险? 风险承受能力

风险资产收益率的协方差矩阵

风险资产收益率的协方差矩阵1. 引言在投资领域,了解资产之间的风险关系对于构建有效的投资组合至关重要。

风险资产收益率的协方差矩阵是评估和控制投资组合风险的关键工具之一。

本文将详细探讨协方差矩阵的概念、计算方法以及其在投资组合理论中的应用。

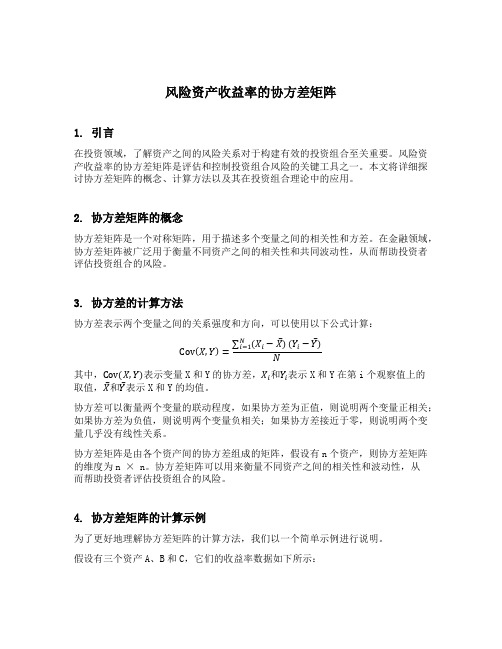

2. 协方差矩阵的概念协方差矩阵是一个对称矩阵,用于描述多个变量之间的相关性和方差。

在金融领域,协方差矩阵被广泛用于衡量不同资产之间的相关性和共同波动性,从而帮助投资者评估投资组合的风险。

3. 协方差的计算方法协方差表示两个变量之间的关系强度和方向,可以使用以下公式计算:Cov(X,Y)=∑(X i−X‾)Ni=1(Y i−Y‾)N其中,Cov(X,Y)表示变量X和Y的协方差,X i和Y i表示X和Y在第i个观察值上的取值,X‾和Y‾表示X和Y的均值。

协方差可以衡量两个变量的联动程度,如果协方差为正值,则说明两个变量正相关;如果协方差为负值,则说明两个变量负相关;如果协方差接近于零,则说明两个变量几乎没有线性关系。

协方差矩阵是由各个资产间的协方差组成的矩阵,假设有n个资产,则协方差矩阵的维度为n × n。

协方差矩阵可以用来衡量不同资产之间的相关性和波动性,从而帮助投资者评估投资组合的风险。

4. 协方差矩阵的计算示例为了更好地理解协方差矩阵的计算方法,我们以一个简单示例进行说明。

假设有三个资产A、B和C,它们的收益率数据如下所示:A: 10%, 15%, 12%B: 5%, 8%, 6%C: 3%, 4%, 5%首先,我们需要计算每个资产的均值。

资产A的均值为(10% + 15% + 12%)/3 = 12.3%,资产B的均值为(5% + 8% + 6%)/3 = 6.3%,资产C的均值为(3% + 4% + 5%)/3 = 4.0%。

然后,我们计算每个资产与其他资产之间的协方差。

资产A与资产B的协方差为[(10%-12.3%)(5%-6.3%) + (15%-12.3%)(8%-6.3%) + (12%-12.3%)(6%-6.3%)]/3 ≈ -0.03%,资产A与资产C的协方差为[(10%-12.3%)(3%-4.0%) + (15%-12.3%)(4%-4.0%) + (12%-12.3%)(5%-4.0%)]/3 ≈ -0.055%,资产B与资产C的协方差为[(5%-6.3%)(3%-4.0%) + (8%-6.3%)(4%-4.0%) + (6%-6.3%)(5%-4.0%)]/3 ≈ -0.01%。

optimal risk parity 计算公式

optimal risk parity 计算公式Optimal risk parity是一种投资组合配置方法,旨在平衡资产组合中各种风险来源的贡献,以实现最佳的风险分配。

该方法通过权衡不同资产类别之间的风险敞口,以最大限度地降低整体风险水平,提高资产组合的风险调整收益率。

在计算optimal risk parity时,可以采用以下公式:1. 计算资产的协方差矩阵:首先,需要计算资产间的协方差矩阵,用于衡量不同资产之间的相关性。

协方差矩阵可以通过历史数据或其他方法来计算。

2. 计算资产的风险贡献度:接下来,可以计算每种资产在整个投资组合中的风险贡献度。

这可以通过以下公式来计算:Risk Contribution(i) = Weight(i) * Covariance Matrix(i)其中,Risk Contribution(i)表示资产i的风险贡献度,Weight(i)表示资产i在投资组合中的权重,Covariance Matrix(i)表示资产i的协方差矩阵。

3. 计算资产的权重:根据资产的风险贡献度,可以计算每种资产在投资组合中的权重。

权重的计算公式如下:Weight(i) = Risk Contribution(i) / Sum of Risk Contribution其中,Sum of Risk Contribution表示所有资产的风险贡献度之和。

4. 优化资产配置:最后,根据计算得到的资产权重,可以构建最优的资产配置。

通过优化权重分配,可以实现资产组合的最佳风险平衡,以提高整体风险调整收益率。

通过以上公式和步骤,可以计算出optimal risk parity的资产配置,实现风险的最优分配,从而提高资产组合的整体效率和风险调整收益率。

这种方法可以帮助投资者更有效地管理资产组合的风险,提高投资组合的表现。

litterman法 -回复

litterman法-回复Litterman法:将专家意见融入到资产配置模型中引言:在金融投资领域,资产配置是一个关键的决策过程。

资产配置决定了一个投资组合中不同资产类别的分配比例,进而影响了整个投资组合的表现。

然而,由于市场的不确定性和经济的复杂性,使用传统的数学模型来进行资产配置是远远不够的。

因此,研究人员一直在探索将专家意见融入资产配置模型的方法。

其中,Litterman法是一种被广泛应用的技术,通过结合专家意见和风险模型,为投资者提供更具实践意义的投资组合建议。

一、资产配置模型的基本原理资产配置模型的核心思想是寻找一种分配资金的策略,以便在特定的风险水平下,最大化投资组合的预期回报。

传统的资产配置模型主要基于马科维茨均值-方差模型,它假设投资者只关心资产的期望收益和风险。

然而,马科维茨模型存在一些问题。

首先,它将资产收益视为正态分布,这忽视了市场的非线性特性。

其次,由于资产的参数需要通过历史数据来估计,这在市场不稳定时可能导致误导性的结果。

而且,传统模型还忽略了专家意见和市场上的信息。

二、Litterman法的基本原理Litterman法是由高盛资产管理公司的Robert Litterman于1989年提出的一种资产配置方法。

该方法主要围绕两个关键概念展开:主观意见和均衡风险模型。

主观意见:通过对专家的意见进行定量化,Litterman法可以将专家的看法与市场数据相结合,为投资者提供更准确的预测。

专家意见可以涉及任何投资变量,如资产的预期回报、协方差等。

这些意见可以通过调查、专家访谈和投票等方式获取,并经过适当的检验和分析,转化为数值。

例如,专家可能认为某个资产的预期回报率高于市场平均水平,或者两个资产之间的相关性低于市场的估计值。

均衡风险模型:Litterman法使用均衡风险模型来表示资产之间的相关性结构。

通过这个模型,投资者可以更好地理解资产之间的风险传导关系。

Litterman法采用了Black-Litterman模型中的均衡风险模型,该模型基于资产类别的聚类特性,将资产之间的相互作用划分为不同的群组。

金融保险精算中的风险以及控制措施分析

金融保险精算中的风险以及控制措施分析【摘要】金融保险精算在保险行业中起着至关重要的作用,而风险是精算过程中不可忽视的因素。

本文首先介绍了金融保险精算的重要性以及风险在精算中的作用。

然后分析了不同类型的风险及其对精算的影响,探讨了相应的风险控制措施、评估方法和分散策略。

还强调了保险精算在风险控制中的作用。

最后强调了金融保险精算中的风险控制的重要性,并展望了未来风险控制的发展方向。

通过本文的讨论,读者可以更好地了解金融保险精算中的风险及其控制措施,为保险行业的稳健发展提供参考。

【关键词】金融保险精算、风险、风险控制、风险评估、风险分散、保险精算、风险控制措施、发展方向1. 引言1.1 介绍金融保险精算的重要性金融保险精算是保险行业中非常重要的一个组成部分,它通过对风险进行评估、计量和管理,为保险公司提供科学的定价和资产配置建议,以保证公司长期稳健的运营。

精算员的主要工作是通过数学、统计和经济学等方法,对保险产品的风险进行量化分析,提高保险公司的盈利能力和风险控制能力。

金融保险精算在保险行业中的作用主要体现在以下几个方面:精算可以帮助保险公司更好地理解和管理风险,以避免因风险未能合理估计而导致的损失。

精算可以优化保险产品的定价,确保公司获得适当的利润并提高市场竞争力。

精算可以帮助保险公司合理配置资金,降低资产端风险,提高投资收益率。

金融保险精算在保险行业中担任着至关重要的角色,它不仅可以帮助公司更好地管理风险,提高盈利能力,还可以提高公司的市场竞争力,为公司长远发展提供有力的支持。

保险公司应该重视精算工作,加强精算团队建设,不断提升精算专业水平,以应对不断变化和复杂化的市场环境。

1.2 概述风险在精算中的作用在金融保险精算中,风险扮演着至关重要的角色。

风险是指在未来发生的不确定性事件可能对金融保险机构造成的负面影响。

在精算领域,风险不仅包括市场风险、信用风险、操作风险等传统金融风险,还涵盖了保险精算特有的风险,如精算假设风险、模型风险和数据风险等。

资产组合风险计算公式

资产组合风险计算公式资产组合风险是投资中非常重要的一个概念,它指的是投资者在进行资产配置时所面临的风险。

为了更好地理解资产组合风险的计算方法和意义,我们需要了解一些相关的概念和公式。

资产组合风险的计算主要依赖于投资组合的各个资产的风险和相关性。

从风险的角度来看,资产的风险可以通过其预期收益的波动性来衡量。

一般来说,波动性越大,风险就越高。

因此,我们需要计算每个资产的波动率。

资产的波动率可以通过计算其历史收益率的标准差来得到。

标准差是一种统计指标,用于衡量数据的离散程度。

在这里,我们可以使用资产的历史价格数据来计算它的收益率,并进一步得到其标准差。

在计算资产组合风险时,我们还需要考虑资产之间的相关性。

相关性是指两个资产之间的关联程度。

如果两个资产的相关性较高,它们的价格变动趋势会更加一致。

反之,如果两个资产的相关性较低甚至负相关,它们的价格变动趋势会相互抵消。

考虑到资产的波动率和相关性,我们可以使用协方差矩阵来计算资产组合的风险。

协方差矩阵是一个方阵,其对角线上是各个资产的方差,而其他位置上的元素是各个资产之间的协方差。

通过计算协方差矩阵,我们可以得到资产组合的方差,并开根号得到标准差,即资产组合的风险。

资产组合风险的计算公式如下:Portfolio Risk = (Weighted Asset A Volatility)^2 + (Weighted Asset B Volatility)^2 + 2 * Weight of Asset A * Weight of Asset B * Asset A-B Covariance在这个公式中,Weighted Asset A Volatility和WeightedAsset B Volatility分别代表资产A和资产B的加权波动率。

AssetA-B Covariance代表资产A和资产B之间的协方差,而Weight of Asset A和Weight of Asset B分别代表资产A和资产B在整个投资组合中的权重。

主要气象灾害风险评价与管理的数量化方法及其应用

主要气象灾害风险评价与管理的数量化方法及其应用气象灾害是指由气象因素引起的灾害事件,如暴雨、洪水、暴风、台风、干旱、冰雹等。

这些灾害对人类社会、经济和生态环境都造成了严重影响,因此对气象灾害的风险评价和管理至关重要。

数量化方法是评价和管理气象灾害风险的一种重要手段,下面将对其主要方法及应用进行论述。

一、气象灾害风险评价的数量化方法1.风险度量模型:通过测量潜在损失的可能性和严重程度,将气象灾害的风险量化。

常用的风险度量模型包括概率-影响矩阵、风险矩阵和事件树分析等。

-概率-影响矩阵:将概率和影响程度表示为矩阵,通过计算概率和影响的乘积得到风险值,用于评估不同事件的风险级别。

-风险矩阵:将概率和影响程度分成多个不同级别,通过将概率和影响程度映射到相应的级别,得到不同事件的风险值。

-事件树分析:将灾害事件的发生过程分解为一系列的可能路径和事件,通过计算每条路径和事件的发生概率以及对应的损失值,得到整个灾害事件的风险值。

2.数学统计方法:通过对历史气象灾害数据进行建模和分析,得到灾害发生的频率、强度和空间分布等信息,进而评估灾害的风险。

常用的数学统计方法包括概率分布函数、回归模型和时空聚类等。

-概率分布函数:根据历史灾害数据,选取适当的概率分布函数,拟合灾害事件发生的概率分布,进而推算出未来灾害发生的可能性。

-回归模型:通过建立灾害发生和影响因素之间的关系模型,预测未来灾害的发生概率和强度。

-时空聚类:将灾害事件按时间和空间进行聚类分析,发现灾害的周期性和空间集聚规律,并基于这些规律进行风险评估。

3.灾害风险地图:将灾害风险信息以地图的形式进行可视化展示和管理。

灾害风险地图将不同区域的风险等级以颜色或符号等方式标注在地图上,方便决策者和公众了解和采取相应的防灾措施。

二、气象灾害风险评价的应用1.灾害预警和预测:通过对气象灾害风险进行定量评估,可及时预警和预测灾害的发生概率和严重程度,提前采取措施,减少灾害损失。