进项税额转出情况说明精编WORD版

进项税额转出8种情形

进项税额转出8种情形(含案例)及账务处理大全我国增值税实行进项税额抵扣制度,但企业购进的货物发生非正常损失(非经营性损失),以及将购进货物改变用途(如用于非应税项目、集体福利或个人消费等),其抵扣的进项税额应通过“应交税费——应交增值税(进项税额转出)”科目转入有关科目,不予以抵扣。

(一)货物用于集体福利和个人消费如何处理?答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:借:应付职工薪酬-职工福利费贷:原材料应交税费-应交增值税(进项税额转出)(二)货物发生非正常损失如何处理?答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

例:某企业为一般纳税人,提供设计服务,适用一般计税方法。

2016年5月购进复印纸张,取得增值税专用发票列明的货物金额10万元,运费1万元,并于当月认证抵扣。

2016年7月,该纳税人由于管理不善造成上述复印纸张全部丢失。

纳税人购进货物因管理不善造成的丢失,应于发生的当月将已抵扣的货物及运输服务的进项税额进行转出。

应转出的进项税额= 100000* 17% +10000 *11% =18100元会计处理如下:借:待处理财产损溢-待处理流动资产损失贷:库存商品应交税金-应交增值税(进项税额转出)(三)在产品、产成品发生非正常损失如何处理?答:纳税人在产品、产成品发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其耗用的购进货物(不包括固定资产),以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

进项税累算调整情况说明范文

进项税累算调整情况说明范文

尊敬的税务局领导,

我公司在2022年1-6月期间,发现有部分进项发票在开具时错误计算了进项税额,现需要对进项税进行纠正调整。

经核对,我公司需要调减的进项税金额共计人民币壹万元整。

具体情况如下:

1、我公司2022年3月份购买原材料,开具的进项发票金额为人民币伍万元,其中含税价格为人民币肆万元,账面已计入进项税额为人民币壹仟元。

但核对后发现,该原材料适用税率应为9%,正确的进项税额应为人民币叁佰伍拾元。

我公司已与供应商协商更正该进项发票,因此需要调减进项税额人民币陆佰伍拾元。

2、我公司2022年5月份购买办公用品,开具的进项发票金额为人民币贰万元,其中含税价格为人民币壹万柒仟元,账面已计入进项税额为人民币叁佰元。

但核对后发现,该办公用品属于免税范围,不应缴纳进项税。

因此需调减进项税额人民币叁佰元。

综上,我公司2022年1-6月需调减的进项税金额共计人民币壹万元整。

我公司已经调整了账簿记录,并承诺今后会严格按照税法规定开具进项发票、计算进项税额,杜绝此类错误发生。

请贵局核准我公司上述进项税累算的更正调整,并理解我公司的工作失误,给予通融处理。

如果过程中还有任何不足,我公司将及时整改、积极配合。

再次致歉并表达诚挚的歉意。

顺颂

商祺! xx公司年月日。

进项税额转出情形及账务处理

进项税额转出情形及账务处理进项税额转出情形及账务处理(一)货物用于集体福利和个人消费如何处理?答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:借:应付职工薪酬-职工福利费贷:原材料应交税费-应交增值税(进项税额转出)(二)货物发生非正常损失如何处理?答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

例:某企业为一般纳税人,提供设计服务,适用一般计税方法。

2016年5月购进复印纸张,取得增值税专用发票列明的货物金额10万元,运费1万元,并于当月认证抵扣。

2016年7月,该纳税人由于管理不善造成上述复印纸张全部丢失。

纳税人购进货物因管理不善造成的丢失,应于发生的当月将已抵扣的货物及运输服务的进项税额进行转出。

应转出的进项税额=100000*17%+10000*11%=18100元会计处理如下:借:待处理财产损溢-待处理流动资产损失贷:库存商品应交税金--应交增值税(进项税额转出)(三)在产品、产成品发生非正常损失如何处理?答:纳税人在产品、产成品发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其耗用的购进货物(不包括固定资产),以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

进项税额转出种情形

进项税额转出种情形Newly compiled on November 23, 2020进项税额转出8种情形(含案例)及账务处理大全我国增值税实行进项税额抵扣制度,但企业购进的货物发生非正常损失(非经营性损失),以及将购进货物改变用途(如用于非应税项目、集体福利或个人消费等),其抵扣的进项税额应通过“应交税费——应交增值税(进项税额转出)”科目转入有关科目,不予以抵扣。

(一)货物用于集体福利和个人消费如何处理答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:借:应付职工薪酬-职工福利费贷:原材料应交税费-应交增值税(进项税额转出)(二)货物发生非正常损失如何处理答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

例:某企业为一般纳税人,提供设计服务,适用一般计税方法。

2016年5月购进复印纸张,取得增值税专用发票列明的货物金额10万元,运费1万元,并于当月认证抵扣。

2016年7月,该纳税人由于管理不善造成上述复印纸张全部丢失。

纳税人购进货物因管理不善造成的丢失,应于发生的当月将已抵扣的货物及运输服务的进项税额进行转出。

应转出的进项税额=100000*17%+10000*11%=18100元会计处理如下:借:待处理财产损溢-待处理流动资产损失贷:库存商品应交税金-应交增值税(进项税额转出)(三)在产品、产成品发生非正常损失如何处理答:纳税人在产品、产成品发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其耗用的购进货物(不包括固定资产),以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

进项税额转出8种情形(含案例)及账务处理大全【精心整编最新会计实务】

会计处理如下: 2016年 5 月,抵扣进项税额和转入待抵扣的会计处理: 借:在建工程 3000000

017-2018年度会计实操优秀获奖文档首发!

贷:应交税金-应交增值税(进项税额转出)68000 2017年 7 月,可以抵扣 6.8万元时的会计处理 借:应交税金-应交增值税(进项税额)68000

进项税额转出情形及账务处理大全![会计实务优质文档]

![进项税额转出情形及账务处理大全![会计实务优质文档]](https://img.taocdn.com/s3/m/204bf29cd4d8d15abe234e60.png)

财会类价值文档精品发布!

进项税额转出情形及账务处理大全![会计实务优质文档]

我国增值税实行进项税额抵扣制度,但企业购进的货物发生非常损失(非经营性损失),以及将购进货物改变用途(如用于非应税项目、集体福利或个人消费等),其抵扣的进项税额应通过“应交税费——应交增值税(进项税额转出)”科目转入有关科目,不予以抵扣。

一、货物用于集体福利和个人消费如何处理?

答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:

借:应付职工薪酬-职工福利费

贷:原材料

应交税费-应交增值税(进项税额转出)

二、货物发生非正常损失如何处理?

答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

进项税额转出情形及账务处理大全

进项税额转出情形及账务处理大全我国增值税实行进项税额抵扣制度,但企业购进的货物发生非常损失(非经营性损失),以及将购进货物改变用途(如用于非应税项目、集体福利或个人消费等),其抵扣的进项税额应通过“应交税费——应交增值税(进项税额转出)”科目转入有关科目,不予以抵扣。

(一)货物用于集体福利和个人消费如何处理?答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:借:应付职工薪酬-职工福利费贷:原材料应交税费-应交增值税(进项税额转出)(二)货物发生非正常损失如何处理?答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

例:某企业为一般纳税人,提供设计服务,适用一般计税方法。

2016年5月购进复印纸张,取得增值税专用发票列明的货物金额10万元,运费1万元,并于当月认证抵扣。

2016年7月,该纳税人由于管理不善造成上述复印纸张全部丢失。

纳税人购进货物因管理不善造成的丢失,应于发生的当月将已抵扣的货物及运输服务的进项税额进行转出。

应转出的进项税额=100000*17%+10000*11%=18100元会计处理如下:借:待处理财产损溢-待处理流动资产损失贷:库存商品应交税金--应交增值税(进项税额转出)(三)在产品、产成品发生非正常损失如何处理?答:纳税人在产品、产成品发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其耗用的购进货物(不包括固定资产),以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

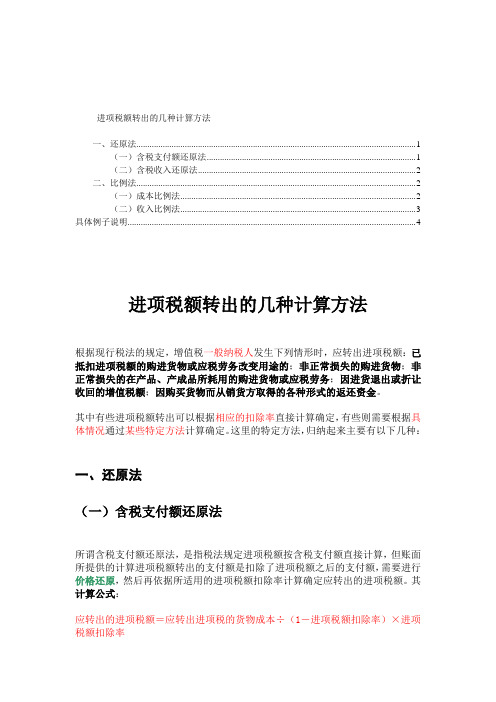

增值税进项税额转出情况及转出的计算方法

进项税额转出的几种计算方法一、还原法 (1)(一)含税支付额还原法 (1)(二)含税收入还原法 (2)二、比例法 (2)(一)成本比例法 (2)(二)收入比例法 (3)具体例子说明 (4)进项税额转出的几种计算方法根据现行税法的规定,增值税一般纳税人发生下列情形时,应转出进项税额:已抵扣进项税额的购进货物或应税劳务改变用途的;非正常损失的购进货物;非正常损失的在产品、产成品所耗用的购进货物或应税劳务;因进货退出或折让收回的增值税额;因购买货物而从销货方取得的各种形式的返还资金。

其中有些进项税额转出可以根据相应的扣除率直接计算确定,有些则需要根据具体情况通过某些特定方法计算确定。

这里的特定方法,归纳起来主要有以下几种:一、还原法(一)含税支付额还原法所谓含税支付额还原法,是指税法规定进项税额按含税支付额直接计算,但账面所提供的计算进项税额转出的支付额是扣除了进项税额之后的支付额,需要进行价格还原,然后再依据所适用的进项税额扣除率计算确定应转出的进项税额。

其计算公式:应转出的进项税额=应转出进项税的货物成本÷(1-进项税额扣除率)×进项税额扣除率此方法主要用于特定外购货物,即购入时未取得增值税专用发票,但可以依据支付价格计算抵扣进项税额的外购货物,如从农业生产者手中或从小规模纳税人手中购入的免税农产品;从专门从事废旧物资经营单位购入的废旧物资,以及企业销售商品、外购货物所支付的运费等。

例:某酒厂3月份从农民手中购入玉米一批,作为生产原料,收购价为100万元,支付运费2万元。

该酒厂当月申报抵扣的进项税额13.14万元,记入材料成本的价格为88.86万元。

4月份酒厂将玉米的一部分用于非应税项目,移用成本65万元,其中运费1.25万元。

依据上述方法,该部分玉米进项税转出数额则为63.75÷(1-13%)×13%+1.25÷(1-7%)×7%=9.526+0.094=9.62(万元),而不是63.75×13%+1.25×7%=8.38(万元)。