香港创业板上市要求摘要

香港创业板上市要求

香港创业板上市要求主场的目的:目的众多,包括为较大型、基础较佳以及具有盈利纪录的公司筹集资金。

主线业务:必须从事单一业务,但允许有围绕该单一业务的周边业务活动业务纪录及盈利要求:不设最低溢利要求。

但公司须有24个月从事“活跃业务纪录”(如营业额、总资产或上市时市值超过5亿港元,发行人可以申请将“活跃业务纪录”减至12个月)业务目标声明:须申请人的整体业务目标,并解释公司如何计划于上市那一个财政年度的余下时间及其后两个财政年度内达致该等目标最低市值:无具体规定,但实际上在上市时不能少于4,600万港元最低公众持股量:3,000万港元或已发行股本的25%(如市值超过40亿港元,最低公众持股量可减至20%)管理层、公司拥有权:在“活跃业务纪录”期间,须在基本相同的管理层及拥有权下营运主要股东的售股限制:受到限制信息披露:一按季披露,中期报和年报中必须列示实际经营业绩与经营目标的比较。

包销安排:无硬性包销规定,但如发行人要筹集新资金,新股只可以在招股章程所列的最低认购额达到时方可上市香港创业板市场概况板市场于是1999年11月24日正式启动,香港创业板市场是主板市场以外的一个完全独立的新的股票市场,在上市条件、交易方式、监管方法和内容上都与主板市场有很大差别。

其宗旨是为新兴有增长潜力的企业提供一个筹集资金的渠道。

它的创建将对中国内地和香港经济产生重大的影响。

从长远来说,香港创业板目标是发展成为一个成功自主的市场———亚洲的NASDAQ。

香港创业板的市场特点及作用1.香港创业板的市场特色与现有主板市场相比,创业板市场具有以下特色:以高增长公司为目标,注重公司增长潜力及业务前景;市场参与者须自律及自发地履行其责任;买者风险自负:适合有风险容量的投资者;以信息披露为本的监管理念;要求保荐人具有高度专业水平及诚信。

2.香港创业板的市场潜力,是以有增长潜力公司为目标,行业及规模不限。

创业板的主要目标是为在香港及内地营运的大量有增长潜质的企业,提供方便而有效的渠道来筹集资金,以扩展业务。

香港主板和创业板上市条件及流程

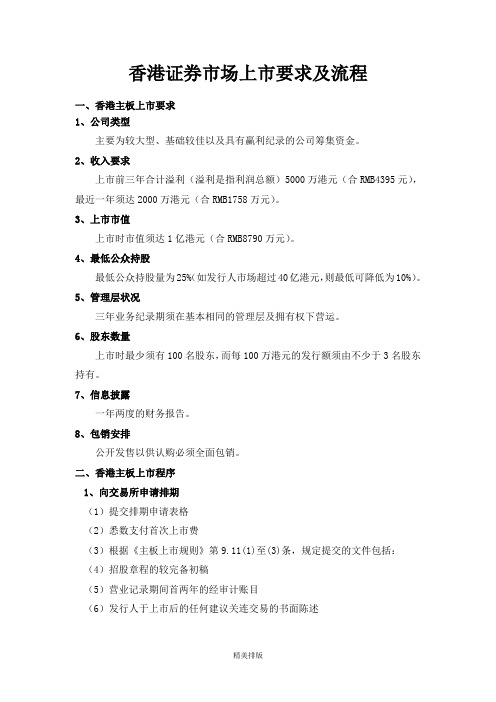

香港证券市场上市要求及流程一、香港主板上市要求1、公司类型主要为较大型、基础较佳以及具有赢利纪录的公司筹集资金。

2、收入要求上市前三年合计溢利(溢利是指利润总额)5000万港元(合RMB4395元),最近一年须达2000万港元(合RMB1758万元)。

3、上市市值上市时市值须达1亿港元(合RMB8790万元)。

4、最低公众持股最低公众持股量为25%(如发行人市场超过40亿港元,则最低可降低为10%)。

5、管理层状况三年业务纪录期须在基本相同的管理层及拥有权下营运。

6、股东数量上市时最少须有100名股东,而每100万港元的发行额须由不少于3名股东持有。

7、信息披露一年两度的财务报告。

8、包销安排公开发售以供认购必须全面包销。

二、香港主板上市程序1、向交易所申请排期(1)提交排期申请表格(2)悉数支付首次上市费(3)根据《主板上市规则》第9.11(1)至(3)条,规定提交的文件包括:(4)招股章程的较完备初稿(5)营业记录期间首两年的经审计账目(6)发行人于上市后的任何建议关连交易的书面陈述2、提交文件根据《主板上市规则》第9.11(4)至(6)条,规定提交的文件包括:(1)营业记录期间内尚余期间的集团账目的较完备初稿及任何账目调整表;(2)草拟公司章程大纲及细则或同等文件;(3)草拟发行人与每名董事/行政人员/监事以及发行人与其保荐人(只限H股)所签订的合约;根据《主板上市规则》第9.11(7)至(8)条,规定提交的文件包括:(4)盈利预测备忘录的初稿(5)一份经每名董事/监事按《主板上市规则》的形式填具有关其他任何业务的正式声明及承诺书根据《主板上市规则》第9.11(9)至(15)条,规定提交的文件包括:(6)《公司条例》所规定的合约(7)草拟上市的正式通告(8)草拟证券上市申请表(9)草拟所有权文件或股票3、正式申请上市根据《主板上市规则》第9.12条规定提交的文件4、上市单位推荐/拒绝上市申请拒绝申请,有权提交上市委员会覆核5、批准上市于上市委员会聆讯申请后并于实际可行的时间内,尽快根据《主板上市规则》第9.14条提交有关文件6、刊发招股章程及正式通告依据《主板上市规则》第9.15条,不迟于预计批准招股章程注册当日早上11时将有关文件送达本交易所依据《主板上市规则》第9.15及9.16条,于招股章程刊发后,但于有关证券买卖开始前,将有关文件送达本交易所7、证券开始买卖三、香港创业板上市条件1、业务纪录及赢利要求不设最低溢利要求。

在香港上市标准和条件

在香港上市标准和条件

香港股市分为:主板和创业板,其中在主板上市需满足以下条件:1、最近三个会计年度利润不少于5000万港元(最近一年利润不少于2000万元,前两年累计利润不少于3000万港元),上市时在市值的利润不少于2亿港元。

2、上市时市值达到至少40亿港元,最近一个经审计的财政年度的收入至少为5亿港元。

3、上市时市值达到至少20亿港元,最近一个经审计的财政年度的收入至少为5亿港元,前三个财政年度经营业务的现金流入总额至少为1亿港元。

4、新申请人的市值及其在证券上市时公众持有的股份至少为5000万港元。

5、公众持股必须至少占发行人已发行股本的25%。

6、至少有300名公众股东持有相关证券,三名公众股东持股比例最高不得超过证券上市时公众持股比例的50%。

7、交易所规定的其他条件。

创业板上市条件:1、经营业务有现金流入,前两年营业现金流至少为3000万港元。

2、市值达到至少1.5亿港元。

3、最低公众持股量一般为25% ,至少100名股东,管理层最近两年不变,拥有权和控制权最近一年不变。

4、至少三名独立董事,并必须占董事会成员人数至少三分之一。

5、交易所规定的其他条件。

内地、香港、美国与新加坡主板或创业板上市条件比较

项目香港主板香港创业板实收资本无具体要求无具体要求营运记录须具备三年业务记录,发行人最近三年主要业务和管理层没有发生重大变化,实际控制人没有发生变更。

必须显示公司有两年的“活跃业务记录”。

盈利要求盈利测试:过去三年纯利总额达5,000万港元,其中最近年度须超过2,000万港元,另外前两年的纯利合计须达3,000万港元;市值/收益/现金流量测试:上市时市值至少为20亿港元;经审计的最近一个会计年度的净利润至少为5亿港元;新申请人前3个会计年度年现金流入合计至少1亿港元;市值/收益测试:上市时市值至少为40亿港元;经审计的最近一个会计年度的净利润至少为5亿港元。

不设置盈利要求最低公众持股量一般占公司已发行股本至少25%。

股票于上市时至少必须达到3000万港元且须占已发行股本的20%-25%。

最低市值预期公开发行部分的市值不低于5000万港元。

无具体规定,但实际上在上市时不得少于4600万港元。

证券市场监管其机制相对成熟,监管制度和监管力度较强,政府的监管手段结合市场的力量对上市公司构成极大的约束,监管层和公众投资者对上市公司的不规范问题则反应比较突出。

全面信息披露,买卖风险自担。

项目新加坡主板新加坡创业板实收资本无具体要求无具体要求营运记录须具备三年业务记录,发行人最近三年主要业务和管理层没有发生重大变化,实际控制人没有发生变更。

采用美国会计准则或新加坡准则。

有三年或以上连续、活跃的经营纪录,所持业务在新加坡的公司,须有两名独立董事;业务不在新加坡的控股公司,有两名常住新加坡的独立董事,一位全职在新加坡的执行董事,并且每季开一次会议。

盈利要求过去三年税前利润达750万新元,每年至少100万新元,或最近两年累计税前盈利1000万元新元(1新元约等于5元人民币)。

并不要求一定有盈利,但会计师报告不能有重大保留意见,有效期为6个月。

最低公众持股量25%的股票至少有一千名股东持有,大于3亿新币则比例减至10%公众持股至少为50万股或发行缴足股本的15%(以高者为准),至少500个公众股东。

香港联合交易所主板和创业板上市的有关规定

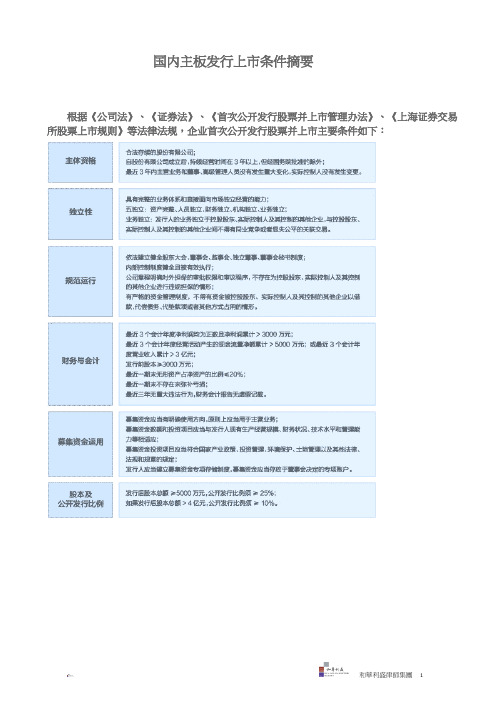

国内主板发行上市条件摘要根据《公司法》、《证券法》、《首次公开发行股票并上市管理办法》、《上海证券交易所股票上市规则》等法律法规,企业首次公开发行股票并上市主要条件如下:上交所上市协议公司在股票首次上市之前应当向上证所申请并签署《证券上市协议》,《证券上市协议》包括以下内容:1.股票简称、上市日期、上市数量等基本情况;2.双方的权利与义务和应当遵守的法律、法规和其他相关规定;3.关于公司及其董事、监事和高级管理人员应当积极配合上证所监管的规定;4.上市费用以及交纳方式;5.股票暂停、终止上市和终止上市后进入代办股份转让系统继续交易等相关事项;6.其他有关内容。

股票上市费用1.股票上市初费按上市总面额的万分之三缴纳,最多不超过3万元;上市月费为上市总面额的十万分之一,最多不超过500元/月。

2.2、.人民币特种股票的上市初费按其发行总股本的千分之一计算,并按照人民币与美元的汇兑比率折合为美元,最高不超过5000美元;上市月费为50美元/月。

国内创业板上市条件摘要指交易所主板市场以外的另一个证券市场,其主要目的是为新兴公司提供集资途径,助其发展和扩展业务。

在创业板市场上市的公司大多从事高科技业务,具有较高的成长性,但往往成立时间较短,规模较小,业绩较好。

发行人申请首次公开发行股票应当符合下列条件:(一)发行人是依法设立且持续经营三年以上的股份有限公司。

有限责任公司按原账面净资产值折股整体变更为股份有限公司的,持续经营时间可以从有限责任公司成立之日起计算。

(二)最近两年连续盈利,最近两年净利润累计不少于一千万元,且持续增长;或者最近一年盈利,且净利润不少于五百万元,最近一年营业收入不少于五千万元,最近两年营业收入增长率均不低于百分之三十。

净利润以扣除非经常性损益前后孰低者为计算依据。

(三)最近一期末净资产不少于两千万元,且不存在未弥补亏损。

(四)发行后股本总额不少于三千万元。

香港联合交易所主板和创业板上市的有关规定美国纽交所上市标准美国NASDAQ上市条件和原则NASDAQ上市三个条件一个原则1.先决条件经营生物化工、生物科技、医药、科技〈硬件、软件、半导体、网络及通讯设备〉、加盟连锁等公司,经济活跃期满一年以上,且具有高成长性、高发展潜力者。

香港上市 条件 流程 要求

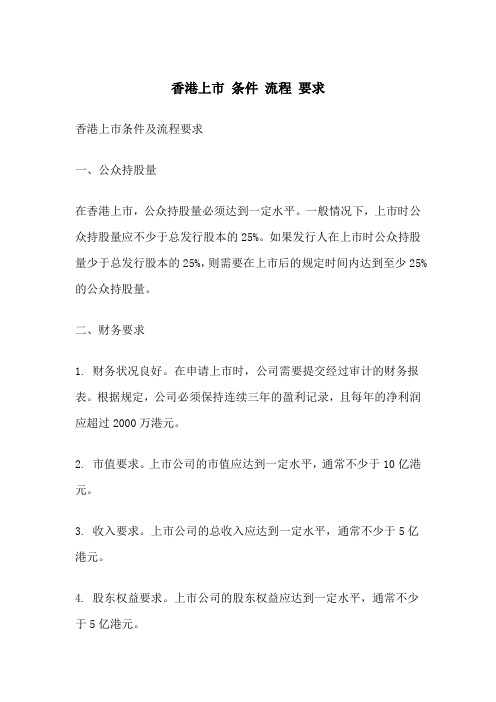

香港上市条件流程要求香港上市条件及流程要求一、公众持股量在香港上市,公众持股量必须达到一定水平。

一般情况下,上市时公众持股量应不少于总发行股本的25%。

如果发行人在上市时公众持股量少于总发行股本的25%,则需要在上市后的规定时间内达到至少25%的公众持股量。

二、财务要求1. 财务状况良好。

在申请上市时,公司需要提交经过审计的财务报表。

根据规定,公司必须保持连续三年的盈利记录,且每年的净利润应超过2000万港元。

2. 市值要求。

上市公司的市值应达到一定水平,通常不少于10亿港元。

3. 收入要求。

上市公司的总收入应达到一定水平,通常不少于5亿港元。

4. 股东权益要求。

上市公司的股东权益应达到一定水平,通常不少于5亿港元。

三、业务纪录申请香港上市的公司需要具备至少三年的业务纪录。

在此期间,公司需要保持良好的经营记录和稳定的盈利能力。

此外,公司需要证明其业务模式、经营策略和财务状况的稳定性。

四、信息披露在香港上市,公司需要遵守严格的信息披露要求。

上市公司需要定期提交财务报告和其他重要信息,并确保这些信息的准确性和完整性。

此外,公司还需要及时披露任何可能影响投资者决策的重要信息。

五、包销安排在香港上市过程中,包销安排是至关重要的一环。

包销商通常是由投资银行或证券公司担任,负责向投资者推销股票并确保股票销售的顺利进行。

包销商在上市过程中扮演着重要的角色,需要协助上市公司完成定价、推广和销售等工作。

总结:香港是一个备受关注的上市地,对于内地企业而言具有很大的吸引力。

了解香港上市的条件和流程要求对于准备上市的企业来说非常重要。

本文介绍了香港上市的条件和流程要求,包括公众持股量、财务要求、业务纪录、信息披露和包销安排等方面。

香港创业板上市条件

香港创业板上市条件

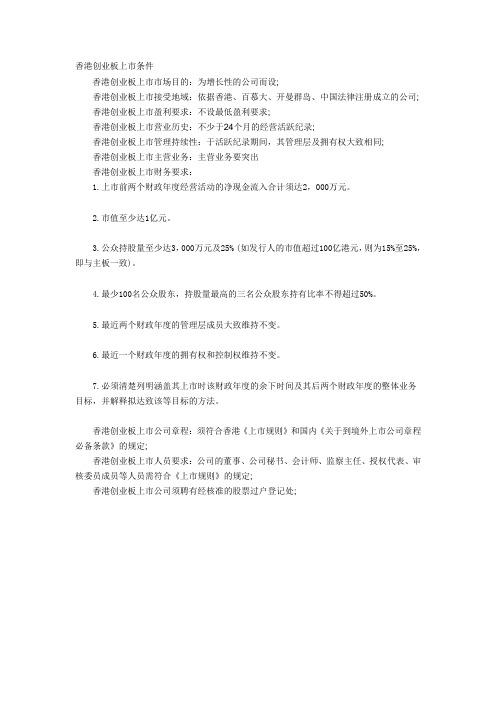

香港创业板上市市场目的:为增长性的公司而设;

香港创业板上市接受地域:依据香港、百慕大、开曼群岛、中国法律注册成立的公司;

香港创业板上市盈利要求:不设最低盈利要求;

香港创业板上市营业历史:不少于24个月的经营活跃纪录;

香港创业板上市管理持续性:于活跃纪录期间,其管理层及拥有权大致相同;

香港创业板上市主营业务:主营业务要突出

香港创业板上市财务要求:

1.上市前两个财政年度经营活动的净现金流入合计须达2,000万元。

2.市值至少达1亿元。

3.公众持股量至少达3,000万元及25% (如发行人的市值超过100亿港元,则为15%至25%,即与主板一致)。

4.最少100名公众股东,持股量最高的三名公众股东持有比率不得超过50%。

5.最近两个财政年度的管理层成员大致维持不变。

6.最近一个财政年度的拥有权和控制权维持不变。

7.必须清楚列明涵盖其上市时该财政年度的余下时间及其后两个财政年度的整体业务目标,并解释拟达致该等目标的方法。

香港创业板上市公司章程:须符合香港《上市规则》和国内《关于到境外上市公司章程必备条款》的规定;

香港创业板上市人员要求:公司的董事、公司秘书、会计师、监察主任、授权代表、审核委员成员等人员需符合《上市规则》的规定;

香港创业板上市公司须聘有经核准的股票过户登记处;。

港股主板市值上市标准

港股主板市值上市标准

在港股主板上市,市值方面的要求要结合企业相关财务指标如盈利、现金流等方面去综合考虑。

通常来说,申请上市的公司必须满足以下三项标准其中的一项即可,对应的市值要求如其中所示:

(1) 盈利:

上市前1年盈利 ≥ 3,500万港元

上市前2-3年累积盈利 ≥ 4,500万港元

预计上市时市值 ≥ 5亿港元

(2) 市值/收入:

最近一年收入 ≥ 5亿港元

预计上市时市值 ≥ 40亿港元

(3) 市值/收入/现金流:

最近一年收入 ≥ 5亿港元

上市前三年累积现金流入 ≥ 1亿港元

预计上市时市值 ≥ 20亿港元

同时,申请人需具备不少于3个会计年度的营业记录。

除了上述要求,公众持股方面,必须符合:最低公众持股量一般为25% (如预计上市时市值逾100亿港元可减至15%),公众持股之市值不少于1.25亿港元,至少300名股东。

在管理层及所有权方面,至少最近一个经审核的会计年度内拥有权和控制权维持不变,至少前3个会计年度的管理层维持不变。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

香港创业板上市要求摘要截至二零零六年六月业务纪录及市值要求至少有24个月活跃业务纪录活跃业务纪录的年限可获豁免至12个月如:•首次上市文件中会计师报告显示其过去12个月内的营业额不少于港币5亿元•会计师报告内的资产负债表显示其上一个财政期间的总资产不少于港币5亿元•上市时厘定之市值不少于港币5亿元•上市时厘定之市值不少于港币1亿5千万元由公众持有没有盈利要求开采天然资源的公司及新成立的「工程项目」公司(例如基建公司)可获豁免,接纳为期较短的业务纪录在活跃业务纪录期间,必须在基本相同的管理层及拥有权下营运必须主力经营一项业务必须控制董事会的组成,并持有上市业务不少于50%的经济权益最低公众持股量若公司在上市时的市值不超过港币40亿元,最低公众持股量必须不少于港币3,000万元或占发行人已发行股本总额的25%,以较高者为准若公司在上市时的市值超过港币40亿元,最低公众持股量则不少于港币10亿元或占发行人已发行股本总额的20%,以较高者为准未来展望须说明公司在上市当年余下的财政年度及其后两个完整财政年度的业务目标可选择包括盈利预测会计师报告必须按照「香港财务汇报准则」或「国际财务汇报准则」编制若公司目前或将会同时在纽约证券交易所或纳斯达克全国市场上市,则其根据「美国公认会计准则」编制的账目可被接受在一般情况下,会计师报告至少涵盖在上市文件公布前最后两个完整的财政年度会计师报告所呈报的最后一个财务会计期的结算日不得与招股章程日期相隔超过六个月公司管治须有三名独立非执行董事须有合资格的注册会计师须设立审核委员会须有监察主任须聘任一名保荐人担任顾问,任期至少由上市当年余下的财政年度至其后两个完整财政年度可接受的司法地区香港、百慕达、开曼群岛及中华人民共和国对上市前股东的限制上市时的管理层股东须承诺,在公司上市文件披露日至上市后首十二个月内(若所持权益不超过1%,则减至六个月),不会出售其在公司的权益上市时的高持股量股东必须承诺在公司上市文件披露日至上市后首六个月内,不会出售其在公司的权益其他考虑因素管理层股东、主要股东或董事可进行与公司有竞争的业务,但须作全面披露可选择纯以配售形式上市无硬性包销规定公司在上市后首六个月内,除可发行新股用作收购可配合其主营业务的资产外,不能发行新股Hong Kong Growth Enterprise Market listing requirementsHighlights (As of June 2006)Track record and market capitalisation requirementsAt least 24 months of active business pursuitsThe period of active business pursuits can be reduced to at least 12 months if:-•Turnover of not less than HK$500 million in the last 12 months reported upon in the accountants' report•Total assets of not less than HK$500 million as shown in the balance sheet in respect of the last financial period reported upon in the accountants' report •Market capitalisation of at least HK$500 million at the time of listing•Minimum market capitalisation of HK$150 million held by the public at the time of listingNo profit requirementExemptions may be granted for natural resources exploitation companies and newly formed project companies, such as major infrastructure projects, which can have shorter trading recordsMust be under substantially the same management and ownership over the period of active business pursuitsMust actively pursue a focused line of businessMust control the composition of the board directors and must have economic interest of not less than 50% of the businessMinimum public floatMarket capitalisation of the higher of HK$30 million and 25% of the issuers' total issued share capital held by the public at the time of listing, if the market capitalisation of the issuer does not exceed HK$4 billionMarket capitalisation of the higher of HK$1 billion and 20% of the issuers' total issued share capital held by the public at the time of listing, if the market capitalisation of the issuer exceeds HK$4 billionFuture prospectsStatement of business objectives for the period covering the remaining financial year during which listing occurs and the two full financial years thereafter Inclusion of profit forecast is optionalAccountants' reportMust be prepared in accordance with either Hong Kong Financial Reporting Standards or International Financial Reporting StandardsGenerally accepted accounting principles in the United States of America (US GAAP) are acceptable if the company is listed, or will be simultaneously listed, on either the New York Stock Exchange or the NASDAQ National MarketIn general, accountants' report covers at least two complete financial years, immediately preceding the issue of the prospectusThe latest financial period reported on by the reporting accountants must not have ended more than six months before the date of the listing documentCorporate governanceThree independent non-executive directors requiredQualified accountant requiredAudit committee requiredCompliance officer requiredRequired to appoint a sponsor as an advisor for the period covering at least the remaining financial year during which the listing occurs and two full financial years thereafterAcceptable jurisdictionsHong Kong, Bermuda, the Cayman Islands and the People's Republic of ChinaRestrictions on initial shareholdersAn initial management shareholder at the time of listing must undertake not to dispose of his interest in the issuer from the prospectus issue date to the first twelve months after the listing, reduced to six months if his interest is not more than 1%A significant shareholder at the time of listing must undertake not to dispose of hisinterest in the issuer from the prospectus issue date to the first six months after the listingOther considerationsCompeting businesses of management shareholders, substantial shareholders or directors are allowed but full disclosure is requiredMay list by way of placing onlyNo underwriting requirementListed issuer is not allowed to issue new securities in the first six months after listing except for the purpose of acquiring assets which will complement its focused line of business。