所得税税前扣除项目及扣除标准

所得税税前扣除项目及扣除标准

所得税税前扣除项目及扣除标准

一、工资、薪金所得

(一)养老保险费:根据职工或者缴费人的工资收入水平,按职工所在地的养老保险规定,每月缴纳养老保险费,比例为前者按双方协定或按法律规定,最低限额不低于8%;

(四)生育保险费:按职工所在地的生育保险规定,每月缴纳生育保险费,比例最低限额不低于0.5%;

二、其他收入

(一)租赁收入:对租赁物所收取的租金,减去本期相关的修缮费用、管理费用、税金、折旧及摊销部分作减除;

(二)财产转让收入:减去所售财产获得的实际费用,或者按国家规定办理财产转让税税前费用;

(四)个人养老、失业、工伤、生育保险缴费:减去按照国家规定合法缴纳的个人养老、失业、工伤、生育保险缴费部分;

(五)家庭维修[改造]费用:减去家庭维修[改造]费用,由企业登记的费用,以及由企业支付的家庭维修[改造]服务费;

(六)住房租金:减去为自己或者家庭成员缴纳的住房租金,其中金额每月应当不超过1.8万元;

(八)子女教育:减去支付子女教育费用、子女抚养费,以及支付给子女书本费、活动费、一般医疗保健费等相关费用,金额每月应当不超过2.2万元。

【盘点】企业所得税汇算清缴税前扣除项目及注意事项

【盘点】企业所得税汇算清缴税前扣除项目及注意事项企业所得税实行的是法定扣除,一项支出能否税前扣除,首先要看其是否属于税法允许扣除的支出,只有充分了解了企业所得税汇算清缴的扣除标准,才能做到合理合法节税。

企业所得税汇算清缴税前扣除标准如下:10项扣除标准一、业务招待费1、《企业所得税法实施条例》第四十三条规定:企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

2、对从事股权投资业务法人企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额.3、企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

二、工会经费1、《企业所得税法实施条例》第四十一条规定:企业拨缴的工会经费,不超过工资薪金总额2%的部分,准予扣除。

2、企业应于每月15日前,按照上月份全部职工工资总额2%,向工会拨交当月份的工会经费。

工会在收到工会经费后,应向交款单位行政开具“工会经费拨缴款专用收据”,税务部门据此在企业所得税前扣除。

三、职工福利费1、《企业所得税法实施条例》第四十条规定:“企业发生的职工福利费支出,不超过工资薪金总额14%的部分,准予扣除.2、超过14%的部分,应当作为企业所得税调增项目计入“递延税款—-递延所得税负债”贷方,在次年汇算清缴时作为扣缴企业所得税的计税基础,在报表上则反映为“递延税款贷项"。

四、职工教育经费1、《企业所得税法实施条例》第四十二条规定:除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

2、经认定的技术先进型服务企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除.五、广告费和业务宣传费1、《企业所得税法实施条例》第四十四条规定:企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

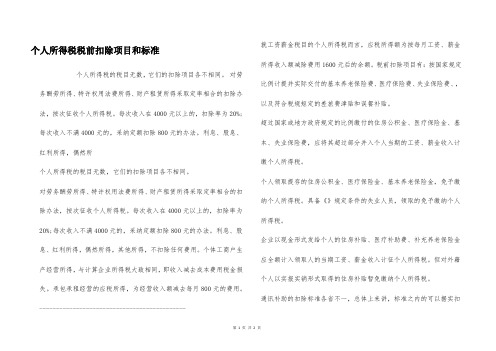

个人所得税税前扣除项目和标准

个人所得税税前扣除项目和标准个人所得税的税目无数,它们的扣除项目各不相同。

对劳务酬劳所得、特许权用法费所得、财产租赁所得采取定率相合的扣除办法,按次征收个人所得税。

每次收入在4000元以上的,扣除率为20%;每次收入不满4000元的,采纳定额扣除800元的办法。

利息、股息、红利所得,偶然所个人所得税的税目无数,它们的扣除项目各不相同。

对劳务酬劳所得、特许权用法费所得、财产租赁所得采取定率相合的扣除办法,按次征收个人所得税。

每次收入在4000元以上的,扣除率为20%;每次收入不满4000元的,采纳定额扣除800元的办法。

利息、股息、红利所得,偶然所得,其他所得,不扣除任何费用。

个体工商户生产经营所得,与计算企业所得税大致相同,即收入减去成本费用税金损失。

承包承租经营的应税所得,为经营收入额减去每月800元的费用。

-------------------------------------------- 就工资薪金税目的个人所得税而言,应税所得额为按每月工资、薪金所得收入额减除费用1600元后的余额。

税前扣除项目有:按国家规定比例计提并实际交付的基本养老保险费、医疗保险费、失业保险费、,以及符合税规矩定的差旅费津贴和误餐补贴。

超过国家或地方政府规定的比例缴付的住房公积金、医疗保险金、基本、失业保险费,应将其超过部分并入个人当期的工资、薪金收入计缴个人所得税。

个人领取提存的住房公积金、医疗保险金、基本养老保险金,免予缴纳个人所得税。

具备《》规定条件的失业人员,领取的免予缴纳个人所得税。

企业以现金形式发给个人的住房补贴、医疗补助费、补充养老保险金应全额计入领取人的当期工资、薪金收入计征个人所得税。

但对外籍个人以实报实销形式取得的住房补贴暂免缴纳个人所得税。

通讯补助的扣除标准各省不一,总体上来讲,标准之内的可以据实扣除,超出标准的应并入工薪所得征个人所得税。

个人所得税税前扣除项目目前规定是三险一金,即工资总额扣除养老保险,医疗保险,失业保险和住房公积金.住房补贴和通讯补贴算是工资总额的一部分,不能在个税前扣除.。

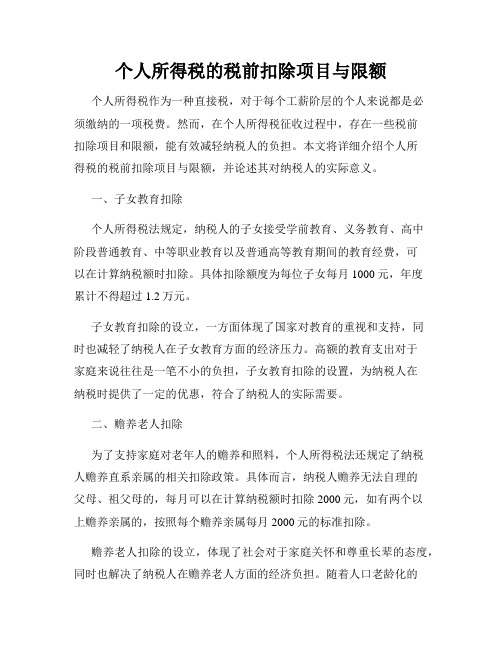

个人所得税的税前扣除项目与限额

个人所得税的税前扣除项目与限额个人所得税作为一种直接税,对于每个工薪阶层的个人来说都是必须缴纳的一项税费。

然而,在个人所得税征收过程中,存在一些税前扣除项目和限额,能有效减轻纳税人的负担。

本文将详细介绍个人所得税的税前扣除项目与限额,并论述其对纳税人的实际意义。

一、子女教育扣除个人所得税法规定,纳税人的子女接受学前教育、义务教育、高中阶段普通教育、中等职业教育以及普通高等教育期间的教育经费,可以在计算纳税额时扣除。

具体扣除额度为每位子女每月1000元,年度累计不得超过1.2万元。

子女教育扣除的设立,一方面体现了国家对教育的重视和支持,同时也减轻了纳税人在子女教育方面的经济压力。

高额的教育支出对于家庭来说往往是一笔不小的负担,子女教育扣除的设置,为纳税人在纳税时提供了一定的优惠,符合了纳税人的实际需要。

二、赡养老人扣除为了支持家庭对老年人的赡养和照料,个人所得税法还规定了纳税人赡养直系亲属的相关扣除政策。

具体而言,纳税人赡养无法自理的父母、祖父母的,每月可以在计算纳税额时扣除2000元,如有两个以上赡养亲属的,按照每个赡养亲属每月2000元的标准扣除。

赡养老人扣除的设立,体现了社会对于家庭关怀和尊重长辈的态度,同时也解决了纳税人在赡养老人方面的经济负担。

随着人口老龄化的加剧,越来越多的家庭需要承担赡养老人的责任和开支,赡养老人扣除的设置,有助于减轻家庭的经济压力,让纳税人可以更好地履行赡养责任。

三、住房贷款利息扣除在个人所得税法中,对纳税人的住房贷款利息还给予了一定的税前扣除政策。

对于个人购买首套住房并进行贷款的,每月可以在计算纳税额时扣除1000元作为住房贷款利息。

而对于购买非首套住房并进行贷款的,每月可以在计算纳税额时扣除800元作为住房贷款利息。

住房贷款利息扣除的设立,一方面激励了纳税人积极购买住房、稳定住房价格,同时也减轻了纳税人在住房贷款方面的压力。

房价高涨使得许多年轻人难以购买自己的住房,同时高额的房贷也成为他们的一大负担。

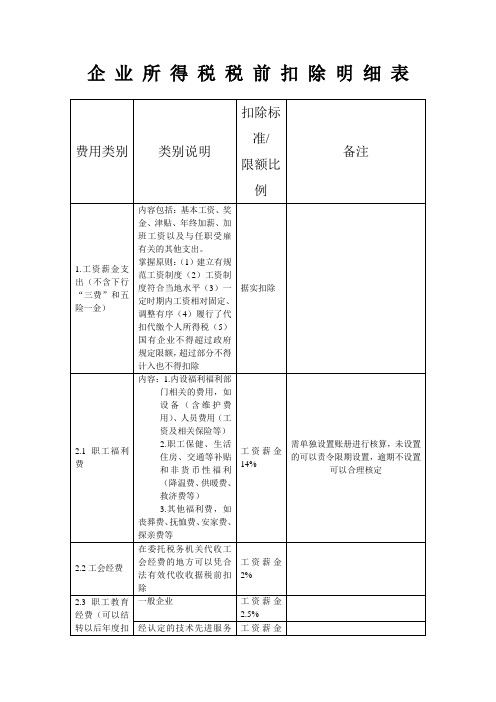

企业所得税扣除项目及标准

2.1职工福利费

内容:1.内设福利福利部门相关的费用,如设备(含维护费用)、人员费用(工资及相关保险等)

2.职工保健、生活住房、交通等补贴和非货币性福利(降温费、供暖费、救济费等)

3.其他福利费,如丧葬费、抚恤费、安家费、探亲费等

工资薪金14%

需单独设置账册进行核算,未设置的可以责令限期设置,逾期不设置可以合理核定

可选择的扣除方式:1.本企业扣除。2.将其中的部分或者全部归集至饮料品牌持有方或管理方作为销售费用据实扣除,品牌持有方或管理方在计算广告费和业务宣传费扣除额时应将上述归集至本企业的部分予以剔除,并做好以下管理:①上述广告费和业务宣传费单独核算。②品牌使用方当年销售(营业)收入以及广告费和业务宣传费支出的证明材料专案保存以备检查。

11.劳动保护费

合理的劳动保护费

准予扣除

12.公益性捐赠

公益性捐赠是指企业通过公益性社会团体或者县级以上人民政府及其部门用于《中华人民共和国公益事业捐赠法》规定的公益支出

不超过年度利润总额12%扣除

受捐赠单位接受捐赠资产价值确认原则

1.接受捐赠的货币性资产,应当按照实际收到的金额计算

2.接受捐赠的非货币性资产,应当以公允价值计算。捐赠方应当向受捐赠方提供注明捐赠非货币性资产公允价值的证明,如不能提供则受捐赠方不得开具公益性捐赠票据(公益捐赠票据应当加盖本单位公章,对个人索取捐赠票据的应予以开具)

13.总机构分摊的费用

非居民企业在中国境内设立的机构场所就其中国境外总机构发生的与该机构场所生产经营有关的费用,能够提供总机构开具的费用归集范围、定额、分配依据和方法等证明文件,并合理分摊

准予扣除

14.资产损失

固定资产和流动资产盘亏、毁损净损失

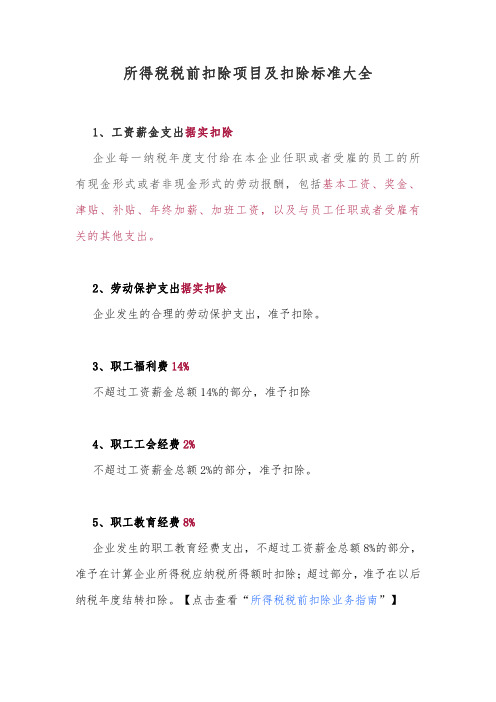

所得税税前扣除项目及扣除标准大全

所得税税前扣除项目及扣除标准大全1、工资薪金支出据实扣除企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。

2、劳动保护支出据实扣除企业发生的合理的劳动保护支出,准予扣除。

3、职工福利费14%不超过工资薪金总额14%的部分,准予扣除4、职工工会经费2%不超过工资薪金总额2%的部分,准予扣除。

5、职工教育经费8%企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

【点击查看“所得税税前扣除业务指南”】6、职工教育经费部分企业职工培训费用据实扣除①集成电路设计企业和符合条件软件企业(动漫企业):单独核算、据实扣除。

②航空企业实际发生的飞行员养成费、飞行训练费、乘务训练费、空中保卫员训练费等空勤训练费用,可作为航空企业运输成本据实扣除。

③核力发电企业为培养核电厂操作员培训费用,与职工教育经费严格区分并单独核算的,可作为企业的发电成本据实扣除。

7、各类基本社会保障性缴款(五险一金)据实扣除企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。

8、补充养老保险5%企业为投资者或者职工支付的补充养老保险费、补充医疗保险费,不超过5%,准予扣除。

9、业务招待费60%,5‰按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰.企业在筹建期间发生的与筹办活动有关的业务招待费支出,可按实际发生额60%计入企业筹办费,并按有关规定在税前扣除。

从事股权投资业务的企业业务招待费计算问题,对从事股权投资业务的企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。

2024年企业所得税税前扣除标准明细表最全

1.薪资福利支出:包括职工工资、奖金、补贴、津贴、福利和附加福

利等支出。

2.社会保险费和住房公积金:企业缴纳的社会保险费和住房公积金支出。

3.投资回报:企业投资的股权和债权等所取得的投资回报。

4.研发费用:企业进行研发活动的费用支出。

5.技术改造费用:企业进行技术改造的费用支出。

6.环保设施购置费用:企业购置环保设施的费用支出。

7.捐赠支出:企业进行公益性捐赠的支出。

8.学历继续教育费用:企业为员工提供学历继续教育的费用支出。

9.科研机构支持费用:企业向科研机构提供的支持费用。

10.参加国际学术会议费用:企业员工参加国际学术会议的费用支出。

11.培训费用:企业进行员工培训的费用支出。

12.周转费用:企业购买、销售和运输产品所发生的费用支出。

13.保险费用:企业购买保险的费用支出。

14.仓储费用:企业进行仓储活动所发生的费用支出。

15.接待费用:企业进行接待活动所发生的费用支出。

16.业务招待费用:企业进行业务招待活动所发生的费用支出。

17.广告费用:企业进行广告宣传活动所发生的费用支出。

19.律师费用:企业请律师提供法律服务所发生的费用支出。

20.会计师费用:企业请会计师提供会计服务所发生的费用支出。

需要注意的是,以上所列项目只是常见的税前扣除项目,具体的税前扣除标准以税法规定和税务部门发布的文件为准。

此外,不同企业的扣除标准可能会有所不同,企业可以根据自身情况申请相应的扣除项目。

总结:。

企业所得税税前扣除项目及其标准

公司所得税税前扣除项目及其标准1.薪资、薪金支出:无穷额,但要求“合理”。

政策依照:□《实行条例》第 34 条:公司发生的合理的薪资、薪金支出,准予扣除。

□国税函〔 2009〕 3 号——《国家税务总局对于公司薪资薪金及员工福利费扣除问题的通知》:“合理薪资薪金” ,是指公司依照股东大会、董事会、薪酬委员会或有关管理机构制定的薪资薪金制度规定实质发放给员工的薪资薪金。

税务机关在对薪资薪金进行合理性确认时,可按以下原则掌握:(1)公司制定了较为规范的员工薪资薪金制度。

(2)公司所制定的薪资薪金制度切合行业及地域水平。

(3)公司在一准期间所发放的薪资薪金是相对固定的,薪资薪金的调整是有序进行的。

(4)公司对实质发放的薪资薪金,已依法执行了代扣代缴个人所得税义务。

(5)有关薪资薪金的安排,不以减少或躲避税款为目的。

两个税收优惠:公司布置残疾人员所支付薪资花费的加计扣除,即在据实扣除支付给残疾员工薪资的基础上,再按其薪资的 100%加计扣除。

使用下岗员工的,可按年人均 4000 元挨次扣除营业税、城建税、教育附带、公司所得税。

冀地税函〔 2009〕9 号——《河北地方税务局对于对于公司所得税若干业务问题的通知》规定:对于已提取未发放的薪资和奖金,欠发薪资在次年汇算清缴限时内发放的,准予做为当年薪资进行扣除。

超出汇算清缴限时的,按下年实发薪资进行税务办理。

例:某酒店10 月份向员工发放以下支出:(1)基本薪资( 2)提成薪资( 3)奖金( 4)加班补贴( 5)生活困难补贴( 6)五险一金( 7)工作服冬装( 8)交通补贴( 9)通信补贴( 10)取暖补贴( 11)工伤医疗费(12)旅行费( 13)差旅费补贴( 14)员工聚餐支出( 15)过节费( 16)发放月饼食用油等过节福利请指出:哪些属于税法上的计算福利费的基数“薪资总数”内容,哪些属于税法上的福利费支出内容,哪些属于计征个人所得税的项目。

答案:薪资总数包含(1)( 2)( 3)( 4);福利费包含( 5)( 8)(9)(10)( 11)( 14),其余不得列在福利费中进行税前扣除。

所得税税前扣除明细表

所得税税前扣除明细表在企业和个人的经济活动中,所得税是一项重要的税务事项。

了解所得税税前扣除的相关规定和项目,对于准确计算应纳税所得额、合理降低税负具有重要意义。

下面为您详细介绍所得税税前扣除明细表的主要内容。

一、工资薪金支出企业发生的合理的工资薪金支出,准予扣除。

这里的“合理”是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。

需要注意的是,工资薪金支出应当是企业为获得职工提供的服务而给予的各种形式的报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资等。

二、职工福利费不超过工资薪金总额 14%的部分,准予扣除。

职工福利费包括为职工卫生保健、生活、住房、交通等所发放的各项补贴和非货币性福利,例如职工食堂、职工浴室、理发室、医务所、托儿所、疗养院等集体福利部门的设备、设施及维修保养费用,以及按照规定发生的其他职工福利支出。

三、工会经费不超过工资薪金总额2%的部分,准予扣除。

企业拨缴的工会经费,应当凭工会组织开具的《工会经费收入专用收据》在企业所得税税前扣除。

四、职工教育经费一般企业发生的职工教育经费支出,不超过工资薪金总额 8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

对于经认定的技术先进型服务企业、高新技术企业等,发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

五、社会保险费企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的“五险一金”,即基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。

企业为投资者或者职工支付的补充养老保险费、补充医疗保险费,在国务院财政、税务主管部门规定的范围和标准内,准予扣除。

六、利息支出非金融企业向金融企业借款的利息支出、金融企业的各项存款利息支出和同业拆借利息支出、企业经批准发行债券的利息支出,准予扣除。

企业所得税税前扣除项目及标准企业所得税常见费用税前扣除比例梳理

企业所得税税前扣除项目及标准企业所得税常见费用税前扣除比例梳理此外,财小加还整理了近期出台的优惠政策:1.新购置的设备、器具高新技术企业→2023年10月1日-12月31日期间新购置的设备、器具→允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行200%加计扣除;注意:1)凡在2023年第四季度内具有高新技术企业资格的企业,均可适用该政策;2)企业选择适用该项政策当年不足扣除的,可结转至以后年度按现行有关规定执行。

2.企业投入基础研究1)企业出资给非营利性科研机构、高等学校和政府性自然科学基金→用于基础研究的支出→在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除;2)对非营利性科研机构、高等学校接收企业、个人和其他组织机构基础研究资金收入,免征企业所得税。

注意:应将相应资料留存备查,包括:·企业出资协议;·出资合同;·相关票据等。

以上资料应包含出资方、接收方、出资用途(注明用于基础研究)、出资金额等信息。

3.研发费用现行适用研发费用税前加计扣除比例75%的企业→在2023年10月1日-12月31日期间→税前加计扣除比例提高到100%注意:1)现行适用研发费用加计扣除比例75%的企业,是指除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等负面清单行业,以及制造业、科技型中小企业以外的其他研发费用加计扣除比例仍为75%的企业;2)企业在2023年度企业所得税汇算清缴计算享受研发费用加计扣除优惠时,第四季度研发费用可由企业自行选择按实际发生数计算,或者按全年实际发生的研发费用乘以2023年10月1日后的经营月份数占其2023年度实际经营月份数的比例计算;常见问题:1)下列活动不适用税前加计扣除政策:·企业产品(服务)的常规性升级;·对项科研成果的直接应用(如直接采用公开的新工艺、材料、装置、产品、服务或知识等);·企业在商品化后为顾客提供的技术支持活动;·对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变;·市场调查研究、效率调查或管理研究;·作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护;·社会科学、艺术或人文学方面的研究。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

所得税税前扣除项目及扣除标准所得税是一种按照个人或企业所得额计算并向政府缴纳的一种税费。

根据税法的规定,个人和企业可以在计算所得税时,享受一定的税前

扣除项目和扣除标准,以减少纳税额。

本文将对所得税税前扣除项目

及扣除标准进行详细介绍。

一、个人所得税税前扣除项目

个人所得税税前扣除项目是指在计算个人所得税时,可以扣除的特

定支出或费用。

目前,我国个人所得税的税前扣除项目主要包括以下

几个方面:

1. 个人基本生活费扣除:根据国家规定的标准,个人可按月扣除一

定金额的基本生活费用。

这一扣除项目旨在保障纳税人的基本生活需求。

2. 专项附加扣除:根据《个人所得税法》修订的新规定,个人可以

选择享受教育、医疗、住房租金、赡养老人、赡养子女、住房贷款利

息等专项附加扣除。

具体的扣除标准需根据实际情况而定。

3. 其他扣除项目:个人还可以根据相关税法规定,享受其他一些扣

除项目。

比如继续教育费用、子女教育费用、扶贫捐赠等。

这些扣除

项目的具体要求和标准可根据个人实际情况而有所不同。

二、企业所得税税前扣除项目

与个人所得税不同,企业所得税税前扣除项目主要是针对企业在计

算所得税时可以享受的特定支出或费用。

主要的税前扣除项目如下:

1. 成本费用扣除:企业在计算所得税时可以扣除与开展生产经营活

动直接相关的合理成本、费用。

比如原材料费用、劳动力成本、租金、利息等。

2. 投资支出奖励:国家对于鼓励企业增加投资,扶持新兴产业等有

一定的政策支持。

企业在符合相关政策规定的前提下,可以享受投资

支出奖励的税前扣除。

3. 研发费用税前扣除:为鼓励企业加大科技创新力度,我国允许企

业将一定比例的研发费用在计算所得税时进行税前扣除。

这一政策旨

在促进企业技术改造和创新发展。

三、扣除标准的确定

为了确定税前扣除项目的具体扣除标准,我国税法依据国家的宏观

经济状况、税收政策等因素制定了一系列具体规定。

其中,个人所得

税的扣除标准一般会根据物价水平、居民生活水平等进行相应调整。

而企业所得税的扣除标准则会依据企业所处行业、企业规模、产业政

策等因素进行不同程度的调整。

总之,所得税税前扣除项目及扣除标准是为了减少个人和企业的纳

税负担,鼓励个人消费和企业发展的重要手段。

个人和企业应根据相

关规定,合理合法地享受税前扣除项目,并确保所享受扣除的真实性

和合规性。

国家税务部门也会加强对税前扣除项目的审核和管理,确保税收制度的公平公正。