时间序列模型在股票预测方面的应用pdf

股票价格预测模型中的时间序列分析研究

股票价格预测模型中的时间序列分析研究股市的涨涨跌跌一直备受人们关注,由于各种因素的影响,股票价格的变化无法被单纯的线性模型所描述。

因此,时间序列分析就成为了一种比较流行的股票价格预测方法。

在本文中,我们将会进一步探究这一模型的特征以及它对股票价格预测的作用。

什么是时间序列分析?时间序列分析,简而言之,就是通过观察数据在时间上的变化规律,来预测未来的变化趋势。

在股票价格预测中,时间通常是指一定的时间间隔内,股票价格的变化情况。

根据这种变化情况,我们可以使用不同的时间序列模型来进行预测,其中最常见的是AR、MA和ARMA模型。

AR模型表示自回归模型,也就是通过历史数据对未来数据进行预测的模型。

MA模型表示移动平均模型,使用平均值来预测未来数据。

ARMA模型则结合了这两种模型的优势。

在进行时间序列分析时,我们需要首先找到一个适当的时间间隔,并使用数据收集、分析来确定最终的模型。

如何应用时间序列分析预测股票价格?当我们使用时间序列分析模型来进行股票价格预测时,首先需要收集过去一段时间内的股票价格数据。

之后,我们可以使用这些数据生成一个时间序列,并对该时间序列进行分析。

一旦我们了解了该时间序列的特征,比如说趋势、周期性、季节性等等,就可以结合不同的时间序列模型来进行预测。

例如,在使用AR(1)模型时,通过计算历史数据的自相关系数,我们可以估计出未来股票价格的变化趋势。

如果我们发现从一个时间段到另一个时间段的股票价格变化相差较大,那么我们就可以使用ARMA模型,以更好地进行预测。

当然,这只是时间序列分析模型中的两种常见模型,我们还可以使用其他不同的时间序列分析模型来进行预测。

需要注意的是,虽然时间序列分析模型在预测股票价格方面是很有效的,但它并不是完美的。

定量分析不会考虑到政治、社会、经济等因素,这些因素在股票价格的波动中也起着不小的作用。

因此,在进行预测时,应该根据所需的获取到股票价格数据,并结合行业与市场相关的政治和经济新闻等信息,才能得到更加准确的预测结果。

基于时间序列分析的股票预测模型的研究

基于时间序列分析的股票预测模型的研究近年来,股票预测技术正受到越来越多专家和研究者的关注,以期望准确预测股票市场未来的变化。

时间序列分析是预测股票市场变化的一种重要方法,其目标是根据历史股票市场数据,预测未来股票市场的走向。

随着人工智能技术的发展,越来越多的研究者开始将机器学习算法应用于股票市场的预测上。

本文旨在通过分析时间序列分析法在股票市场中的应用,来研究基于时间序列分析的股票预测模型。

首先,本文将讨论时间序列分析的基本原理,包括它是如何分析时间序列数据的,以及它的优缺点是什么。

其次,本文将讨论有关利用时间序列分析法预测股票市场的最新研究,以及常用的算法。

然后,研究者根据实际的股票数据,将讨论如何构建基于时间序列分析的股票预测模型,研究如何分析预测模型的准确度,以及预测模型的不足之处。

同时,本文还将探讨时间序列分析和机器学习技术的结合,讨论如何利用机器学习技术来提高股票预测模型的性能。

最后,本文将提出股票预测模型的发展趋势,以及未来的发展方向。

时间序列分析是预测股票市场的一种重要工具,但也存在一些缺陷,其中包括受时间序列数据质量影响的偏差,以及抽象性太强,无法捕捉股市复杂性的问题。

因此,提出基于时间序列分析的股票预测模型,可能需要结合机器学习技术,以提升股票预测模型的性能。

实际上,许多研究者已经开始探索如何将机器学习技术与时间序列分析相结合,以提高股票预测的准确度。

本文的研究也将重点讨论如何将机器学习技术与时间序列分析相结合,努力实现更准确地预测股票市场的趋势。

综上所述,本文介绍了基于时间序列分析的股票预测模型的研究。

本文分析了时间序列分析的基本原理,以及时间序列分析法在股票市场的预测研究,并介绍了如何构建基于时间序列分析的股票预测模型。

此外,本文也探讨了将机器学习技术与时间序列分析相结合的可行性,以提高股票预测模型的性能。

我们期望通过本文的研究,为投资者提供一种有效地利用时间序列分析法来预测股票市场变化的方法,以及如何利用机器学习技术来提高预测模型的效果。

时间序列法在股票预测中的应用

、

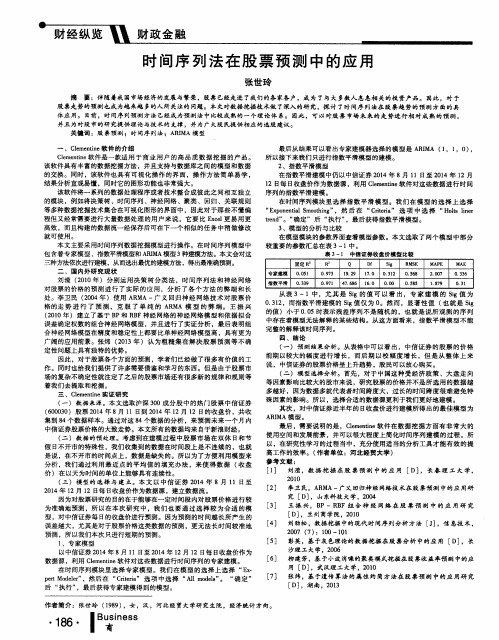

最后从 结果 可以看 出专家建模器选择 的模 型是 A RI MA ( 1 ,1 ,0) , 所 以接下来 我们 只进行 指数平 滑模 型的建模 。 2 、指数平 滑模 型 在指数平滑建模 中仍 以中信证 券 2 0 1 4年 8月 l 1日至 2 0 1 4年 1 2月 1 2日 每 日收盘价作为数据源 ,利用 C l e m e n t i n e 软件对这些数据进行 时间 序列的指数平滑建模 。 在时间序列模块里选 择指 数平 滑模 型。我们 在模 型 的选择 上 选择 “ E x p o n e n t i a l S mo o t h i n g ”,然 后在 “C i r t e i r a ” 选 项 中选 择 “ Ho h s l i n e r t r e n d ” 。“ 确定 ”后 “ 执行”,最后获得 指数平 滑模 型。 3、模型的分析与 比较 在模型模块的参数界面查 看模型参 数。本 文选取 了两个模型 中部分 较重要的参数汇总在表 3—1中。

时 间序 列 法在 股 票 预 测 中 的应 用

张 世 玲

摘 要 :伴随着我 国市场经济的发展 与繁 荣,股票 已经走进 了我们 的各 家各户 ,成 为 了与大 多数人 息息相 关的投 资产品 。因此。对 于 股票走势的预测也成为越来越 多的人 所关注的问题 。本 文对数据挖掘技术做 了深入的研 究,探讨 了时 间序 列法在股票趋 势的预测 方面的具 体应用。 目前 ,时 问序列预测方法 己经成为预 测法中比较 成熟的一个理论体 系。 因此 ,可 以对股 票市场未 来的走势进 行相对 成熟 的预测 。

裹 3— 1 中伯 证券收盘价模 型E 较

固定 R 专家建模 O . 0 5 1

指数平滑 0 . 3 3 9

时间序列模型在股票价格预测中的应用

时间序列模型在股票价格预测中的应用作者:厉雨静程宗毛来源:《商场现代化》2011年第33期[摘要]本文旨在以时间序列模型为基础,选择紫金矿业日收盘价、万科A日收盘价为研究对象,对上证指数在2008年~2011年的672个日收盘价数据采用SPSS和Eviews两种软件进行研究分析。

在此,本文采用时间序列分析中的一种常见的模型: ARIMA模型进行相关的分析和预测,并对未来10天的日收盘价做短期预测。

通过研究分析可知计算所得的平均相对误差范围均达到要求,则采用ARIMA模型做股票价格预测是可行的。

[关键词]股票时间序列 ARIMA模型一、引言股票是金融市场最主要的金融工具之一,股票价格往往随时间变化而波动, 股票的价格走势直接影响着投资者的经济利益,以及不同行业的景气状况, 也影响和反映着国家的宏观经济政策。

因此,股票价格能否预测及如何预测有着其重大的研究意义。

应用时间序列模型进行预测是较为常见的预测方法,正确的通过时间序列建立相关的模型进行股票价格预测有着重大意义,它在一定程度上能为国家的政策提供一个参考,给人们一个参考有利于公司的发展,有利于国家经济发展。

本文选择紫金矿业日收盘价、万科A日收盘价,采用ARIMA模型做短期预测。

二、数据本文所采用的股票历史价格数据均来源于中证网/,选取紫金矿业日收盘价、万科A日收盘价上证指数近3年的672个日收盘价的数据进行研究分析。

三、模型描述Box- Jenkins 方法(博克思-詹金斯法)--ARIMA模型Box- Jenkins 方法用变量自身的滞后项,以及随机误差来解释该变量, 具体形式可表达成ARIMA(p,d,q)。

其中p 表示自回归过程阶数, d 表示差分的阶数, q 表示移动平均过程的阶数。

ARIMA是自回归移动平均结合(Auto Regressive Integrated Moving Average)模型的简写形式,用于平稳序列通过差分而平稳的序列分析,简记为ARIMA(p,d,q)若时间序列是平稳的, 可直接运用ARIMA 模型:若时间序列是非平稳的, 则需要经过d 阶差分, 将非平稳时间序列转换成平稳时间序列。

基于时间序列分析算法的股票预测研究

基于时间序列分析算法的股票预测研究股票市场是一个变幻莫测的领域,受到许多因素的影响,固定规律性难以被找到。

然而,随着计算机技术和数据分析算法的不断发展,人们可以使用大数据和机器学习算法对股票进行预测,对投资决策提供参考。

本文章将探讨基于时间序列分析算法的股票预测研究。

一、时间序列分析算法时间序列分析是用于处理时间序列数据的一种方法。

时间序列是按时间顺序排列的一系列数据点,比如每天的股票价格或季度的销售数据。

在时间序列分析中,通常将这些数据点视为随机变量,并分析其统计特征,如平均数、标准差和自相关性等。

时间序列分析算法可以用来预测未来的值。

通过分析过去的时间序列数据,可以发现其规律性,进而对未来进行预测。

时间序列分析算法可以分为基于模型的方法和非基于模型的方法。

基于模型的方法将时间序列建模为一种数学模型,例如ARIMA模型。

非基于模型的方法则从历史数据中寻找模式来预测未来数据,例如SARIMA模型。

二、股票预测研究股票市场受到各种外部因素的影响,如经济政策变化、自然灾害和社会事件等,这些因素使得股票市场的变化难以预测。

但是,通过对时间序列数据进行分析,可以发现一些基本的行情特征。

这些特征可以用来预测未来的股票价格。

近年来,越来越多的研究者开始将时间序列分析算法应用于股票预测。

他们建立了各种模型来预测未来股票价格。

如何选择一个合适的模型是被广泛研究的问题。

目前,比较常见的股票预测算法有ARIMA模型、神经网络算法和支持向量机算法等。

三、ARIMA模型ARIMA模型是一种基于时间序列分析的预测算法。

ARIMA模型包括自回归AR、滑动平均MA和差分I三个部分,其名称即是ARIMA,由此可见ARIMA模型包含了时间序列中的自回归、滑动平均和差分处理的三种主要方法。

ARIMA模型的优点是预测精度高,但需要比较丰富的样本和统计学方法的认识,同时ARIMA 模型对数据的平稳性前提比较严格,因此在股票市场中的应用有一定的局限性。

基于时间序列分析的股票预测方法研究

基于时间序列分析的股票预测方法研究股票投资一直是广大投资者关注的焦点之一。

而通过分析股票数据寻找投资机会的方法有很多种,其中基于时间序列分析的股票预测方法是一种比较常见的方法。

本文就对基于时间序列分析的股票预测方法进行探讨和研究。

一、什么是时间序列?时间序列是指按照时间先后记录下来的某个现象的数据序列。

时间序列上的每一点都是一个时间节点对应一个现象的观测值。

时间序列是研究时间随着某一特定现象的演变情况而变化的趋势和规律的一种数据类型。

常见的时间序列有气象数据、股票数据、生产数据等等。

二、基于时间序列分析的股票预测方法时间序列分析是一种从已经发生的过去时间序列数据中提取信息并根据这些信息对未来进行预测的一种方法。

时间序列的分析方法一般分为以下几步:1. 确定趋势分量(Trend Component)趋势分量是时间序列中长期变化的一种反应,它反映了时间序列数据的总体趋势。

对于首先进行趋势分析的原始时间序列,可以采用移动平均法或指数平滑法来对趋势分量进行分解。

2. 确定季节分量(Seasonal Component)季节分量是时间序列所呈现的周期性在一年内持续一段时间的重复的规律性变化。

在季节性分析中,我们可以采用加法模型或乘法模型来进行。

3. 进行残差分析(Residual Analysis)残差是指观察值和预测值之间的差异,残差分析是对预测结果进行检验和矫正的一种方法。

残差分析主要通过是否服从随机性的检验,来检验时间序列的预测精度和是否具有一定的预测价值。

4. 确定长期趋势的预测值在确定了趋势分量和季节分量之后,通过趋势分量和季节分量的预测,可以对长期趋势的预测值进行计算和预测。

三、基于时间序列分析的股票预测方法的局限性基于时间序列分析的股票预测方法有一定的局限性,主要表现在以下几个方面:1. 对外部因素的敏感度较低基于时间序列分析的股票预测方法主要依赖历史数据进行预测,因此对于股票市场中一些重要的外部因素所引起的影响,很难准确地进行预测。

基于时间序列分析的股票价格预测模型研究

基于时间序列分析的股票价格预测模型研究随着科技的不断进步和信息的高速传递,投资者们对于股票市场的关注度也在不断增加。

然而,股票市场的波动性和不确定性给投资者们带来了很大的挑战。

在这样的背景下,如何准确预测股票价格成为了投资者们关注的焦点之一。

本文将从时间序列分析的角度,探讨基于时间序列分析的股票价格预测模型。

时间序列分析是通过观察一系列按照时间顺序排列的数据来研究数据随时间变化的规律,并利用这些规律来进行预测的一种方法。

在股票市场中,股价的变动是一个典型的时间序列数据,包括开盘价、收盘价、最高价、最低价等多个变量。

首先,进行时间序列分析的第一步是数据的收集和清洗。

股票价格数据通常可以从金融数据提供商或相关交易所获取。

收集到的数据需要进行清洗,包括处理缺失值、异常值等,并统一数据的时间周期,例如以日,周,月为单位。

接下来,进行时间序列的可视化分析。

通过绘制股票价格的折线图,可以直观地反映出股价的波动情况。

此外,还可以绘制移动平均线、趋势线等图形,来辅助分析股价的长期趋势和短期波动。

然后,进行时间序列的平稳性检验。

平稳性是时间序列分析的前提条件,它要求时间序列的均值和方差在不同时间下保持不变。

常用的平稳性检验方法有ADF 检验和KPSS检验等。

在确认时间序列数据的平稳性后,可以对数据应用经典的时间序列模型,如ARIMA模型。

ARIMA模型是一种广泛应用于时间序列分析的方法,它结合了自回归(AR)、滑动平均(MA)以及差分运算(I)等多种技术。

此外,还可以考虑使用更高级的模型来进行股票价格的预测。

例如,长短期记忆网络(LSTM)是一种递归神经网络模型,它在处理时间序列数据时具有较好的性能。

LSTM模型可以更好地捕捉时间序列数据中的长期依赖关系,从而提高预测的准确性。

在应用时间序列模型进行股票价格预测时,还需要注意选择适当的训练集和测试集。

在使用历史数据训练模型时,要注意选择合适的时间段,同时要确保选取的样本具有代表性。

时间序列分析在经济预测中的应用

时间序列分析在经济预测中的应用时间序列分析是一种经济学和统计学中常用的方法,用于研究随时间变化的数据。

在经济学领域,时间序列分析被广泛应用于经济预测,帮助政府、企业和个人做出更准确的决策。

本文将探讨时间序列分析在经济预测中的应用,介绍其基本概念、方法和实际案例。

### 1. 时间序列分析基本概念时间序列是按照时间顺序排列的一系列数据点。

时间序列分析旨在揭示数据随时间变化的规律性,以便进行预测和决策。

在经济学中,时间序列可以是股票价格、GDP增长率、通货膨胀率等经济指标,通过对这些数据进行分析,可以帮助我们了解经济的发展趋势和周期性变化。

时间序列分析的基本概念包括趋势、季节性和周期性。

趋势是数据长期变化的方向,可以是增长趋势、下降趋势或平稳趋势。

季节性是数据在特定时间段内重复出现的规律性波动,如节假日销售额增加、冬季用电量增加等。

周期性是数据在较长时间跨度内呈现的波动,通常周期为数年或数十年。

### 2. 时间序列分析方法时间序列分析的方法主要包括描述统计、平稳性检验、自相关性检验、建立模型和预测。

描述统计是对时间序列数据的基本特征进行总结和分析,包括均值、方差、标准差等。

平稳性检验是检验时间序列数据是否具有稳定的统计特性,如果数据不稳定,需要进行差分处理。

自相关性检验是检验时间序列数据是否存在自相关性,即相邻观测值之间的相关性。

建立模型是根据时间序列数据的特点选择合适的模型,常用的模型包括ARIMA模型、ARCH模型等。

预测是利用建立的模型对未来数据进行预测,帮助做出决策。

### 3. 时间序列分析在经济预测中的应用时间序列分析在经济预测中有着广泛的应用,可以帮助政府、企业和个人做出更准确的决策。

以下是时间序列分析在经济预测中的几个典型应用场景:#### 3.1 GDP增长预测GDP(国内生产总值)是衡量一个国家经济总量的重要指标,对于政府制定经济政策和企业投资决策具有重要意义。

通过时间序列分析,可以对GDP增长趋势进行预测,帮助政府和企业做出相应调整。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

时间序列模型在股票预测方面的应用摘要股票市场作为国民经济的重要组成部分,股票市场的发展对国民经济的发展起到重要的推动作用,同时股票市场的运行又受到整个国民经济发展形势的制约。

中国股票市场自建立起到现在取得了长足的进步,但市场表现出的波动幅度和风险性要大大高于国外成熟的资本市场。

因此,在我国股票市场即将取得重大发展的时期对其进行波动特征研究就显得尤为重要。

本文以上证综合指数月市盈率作为研究对象,采用ARMA模型并结合Eviews8.0统计软件对样本数据进行分析。

针对寻找影响市盈率多种因素的困难,提出从市盈率的的数据本身出发,利用B-J时间序列分析方法建立自回归滑动平均模型ARMA,对股票市盈率分析并预测。

对上证综合指数的市盈率的数据实证研究并短期预测,结果表明其预测效果良好。

关键词:股票时间序列分析市盈率 ARMA模型预测ABSTRACTThe stock market is an important part of the national economy, its development plays a critical role in national economy, at the same time, the operation of the stock market is restricted by the developing situation of the whole national economy. Chinese stock market grows fast and has made great progress since it was founded, and the market risk and volatility is much larger than that of foreign markets. So it is necessary to study the volatility character of stock market when it is on the developing way. In this text, we will regard Shanghai stock composite price-earning ratios as the main study object, and try to use the ARMA models to describe the volatility character with the statistic software EViews8.0. As for the difficulties of looking for a variety of factors influencing the price-earning ratios, the model built by the data itself with B- J’s method of time series is presented to analyze and to forecast. A stock’s price-earning ratios empirical research is carried out, which is included short-term forecast. The result shows that the method gives a good short-term predict.Key words: stock, analysis of the series, price-earning ratios, ARMA models, forecast0 引言市盈率是投资者分析股票价值的重要指标,其定义为每股股票价格与每股税后利润的比率,全称为“市价盈利比率”。

它可估计股票的投资报酬和风险,如果能对股票市盈率进预测有助于投资者做出合理的投资决策,使社会财富在不同投资者之间进行优化分配。

许多学者对市盈率已进行研究。

吴世农和吴育辉指出了企业及所在行业的发展前景、未来的收益和风险是影响市盈率的三大影响因素。

丁忠明指出了创业板股票月均发行市盈率与场指数正向相关,与上市溢价率负相关。

蔡玉兰在固定增长股利贴现模型的基础上,结合资本资产定价模型和改进的杜邦分析法,指出股利发放率、无风险报酬率、贝塔系数、市场组合的预期报酬率等九大因素影响市盈率。

王春丽通过建立面板模型探究在市净率( P/B) 、系数和流通股比例( CSP) 等因素共同影响下行业整体业绩增长对市盈率水平的影响。

吴树畅就股价与股价的驱动因素关系分析构建动态市盈率模型,来揭示不同类型市场不同类型公司市盈率大小的驱动因素。

以上学者大体上都是从影响市盈率的因素进行研究但是市盈率是企业在资本市场上一系列复杂活动共同作用所形成的结果,很难从某一个或几个因素对市盈率正确的分析。

经济运行过程从较长时间序列看,由于市场机制的作用,呈现一定的规律。

影响股价的政治、经济、企业状况、股民心理等多方面因素都会在股票价格反映出来,股票的市盈率是股价与税后利润的比率,因此在预测股票的市盈率可从其数据本身出发,而不必考虑各种因素的影响。

本文利用博克斯和詹金斯( Box and Jenkins) 创立著名的B-J 方法对股票市盈率已有的历史数据建立ARMA模型。

由于它考虑到市盈率在时间序列上的变化规律性,又考虑了随机波动的干扰性,故可较准确预测股票的市盈率短期变化。

1 模型的建立1.1 ARMA 模型简介如果时间序列{yt}满足:其中: 是独立同分布的随机变量序列,并且对任意的t,则称时间序列{yt}服从(p,q)阶自回归移动平均模型,记为ARMA(p,q)。

为自回归系数,为移动平均系数。

对于ARMA(p,q)模型,当q=0时,模型即为AR(q); 当p=0时,模型即为MA(p)模型。

B-J 方法的ARMA 建模步骤:第一步判断时间序列是否是平稳序列,如果不是平稳序列可以经过差分转化为平稳序列。

第二步利用样本数据自相关函数和偏自相关函数的工具进行时间序列模型阶数的识别。

第三步确定模型阶数后可对模型参数估计。

第四步对模型的适合性进行检验,即对模型的残差序列进行白噪声检验。

若残差序列不是白噪声序列,意味着残差序列还存在有用的信息没被提取,需要进一步改进模型。

第五步若模型经检验是合适的,同时也符合实际意义,可用于短期预测。

1.2 ARMA模型对单支股票市盈率实证分析和预测由于受众多因素的影响,股票的价格经常处于不断的变化之中,股票的每股收益受到公司的经营及一些国家法令政策的影响也在随机地变化,这样计算出来的每天的股票市盈率是随机的,故可以把它作为一个时间序列,通过研究它的统计特性,预测市盈率的发展情况,为投资决策者提供参考。

股票的价格及其每股净收益在股票的报刊杂志及其许多网站均可以查到,为本论文研究方便地提供了数据,本文选取上证综合指数股票月市盈率数据189个( 1999.01-2014.09,数据来源于大智慧) ,通过以下公式计算股票市盈率,即: 股票市盈率= 股票的收盘价/税后的每股收益,结果见图1。

图12 模型的计算2.1 模型平稳性检验为了对上证综合指数股票的市盈率建立适宜模型,首先对其序列的统计特性进行分析。

通过利用软件Eviews8.0做出股票的市盈率线图。

从图2可直观看出皖维高新股票的市盈率先开始迅速下滑然后再缓慢上升,其市盈率表现波动,初步说明此时间序列具有不平稳性。

1020304050607080图2再从图3样本的自相关和偏自相关图发现其样本的自相关函数 AC 是拖尾,并且衰减非常缓慢的,又进一步表明此股票的市盈率数据序列为非平稳序列。

行单位根检验。

从图4可看出,检验统计量 ADF 样本值分别大于 1%、5% 以及 10% 的显著性水平下的临界值,说明此序列是非平稳序列。

图3图4为了进一步从理论上证明其不平稳性,对其进行一阶差分。

从差分过后的序列的线图看出其波动较未差分之前的数据平缓许多图5,再对其进行单位根检验从发现一图6阶差分后单位根的样本统计量值分别小于 1%、5%、10% 各自水平的临界值,可拒绝原假设,即该序列是平稳序列。

-20-15-10-5051015SER02图5图62.2 模型的阶数的识别按照 B-J 理论对序列进行平稳处理后要对模型阶数识别。

本文选取上证综合指数股票的市盈率序列通过单位根检验发现是非平稳序列,然后对此序列进行一阶差分后转为平稳序列。

从一阶差分序列的自相关分析图(图7)中发现自相关与偏自相关图并不具备明显拖尾或截尾性质,很难辨别模型ARMA(p,q)的阶数,导致这样结果可能对原序列差分时丢失许多信息。

由于一般经济系统中在没有季节周期因素情况下,其自回归的阶数一般不超过 5,移动平均阶数不超过2。

在模型识别中,允许一定的灵活性是一个一般原则。

现实世界几乎不存在真实模型。

模型识别中只要所选模型既在统计上合理,又有实际意义就行。

故本文对上证综合指数股票市盈率序列采用如下措施进行模型识别。

图7ARMA 的自相关函数:当p=0时,ARMA(p,q)退化为MA(q)则,ARMA的自相关函数具有截尾性质当q=0时,ARMA(p,q)退化为AR(q)则,ARMA 的自相关函数具有拖尾性质当p≠0时,即ARMA(p,q)函数具有拖尾性质2.3 参数估计(1)用普通最小二乘法回归的结果为:Method: Least SquaresDate: 04/23/16 Time: 15:02Sample (adjusted): 1999M03 2014M09Included observations: 187 after adjustmentsVariable Coefficient Std. Error t-Statistic Prob.Y(-1) 0.043027 0.073262 0.587305 0.5577R-squared 0.000663 Mean dependent var -0.117754Adjusted R-squared 0.000663 S.D. dependent var 3.421928S.E. of regression 3.420794 Akaike info criterion 5.302956Sum squared resid 2176.540 Schwarz criterion 5.320234Log likelihood -494.8263 Hannan-Quinn criter. 5.309957Durbin-Watson stat 2.017191图8(2)有时用普通最小二乘法回归时,也可加入常数项。