增值税专用发票申报抵扣明细

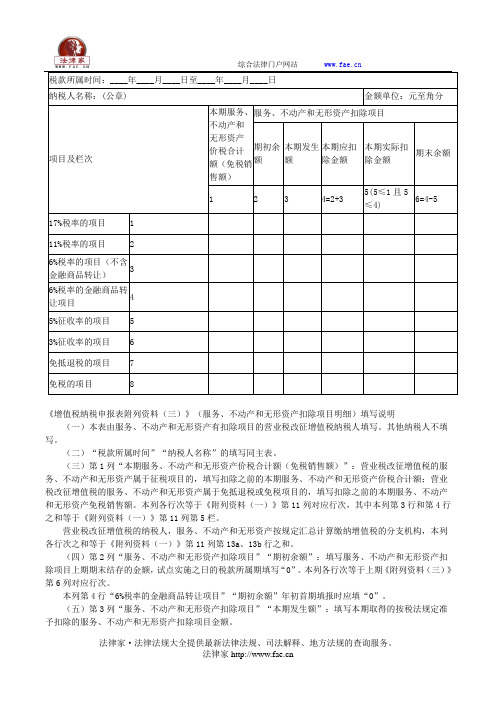

增值税纳税申报表附列资料(三)(服务、不动产和无形资产扣除项目明细)——(工商税务)

《增值税纳税申报表附列资料(三)》(服务、不动产和无形资产扣除项目明细)填写说明(一)本表由服务、不动产和无形资产有扣除项目的营业税改征增值税纳税人填写。

其他纳税人不填写。

(二)“税款所属时间”“纳税人名称”的填写同主表。

(三)第1列“本期服务、不动产和无形资产价税合计额(免税销售额)”:营业税改征增值税的服务、不动产和无形资产属于征税项目的,填写扣除之前的本期服务、不动产和无形资产价税合计额;营业税改征增值税的服务、不动产和无形资产属于免抵退税或免税项目的,填写扣除之前的本期服务、不动产和无形资产免税销售额。

本列各行次等于《附列资料(一)》第11列对应行次,其中本列第3行和第4行之和等于《附列资料(一)》第11列第5栏。

营业税改征增值税的纳税人,服务、不动产和无形资产按规定汇总计算缴纳增值税的分支机构,本列各行次之和等于《附列资料(一)》第11列第13a、13b行之和。

(四)第2列“服务、不动产和无形资产扣除项目”“期初余额”:填写服务、不动产和无形资产扣除项目上期期末结存的金额,试点实施之日的税款所属期填写“0”。

本列各行次等于上期《附列资料(三)》第6列对应行次。

本列第4行“6%税率的金融商品转让项目”“期初余额”年初首期填报时应填“0”。

(五)第3列“服务、不动产和无形资产扣除项目”“本期发生额”:填写本期取得的按税法规定准予扣除的服务、不动产和无形资产扣除项目金额。

(六)第4列“服务、不动产和无形资产扣除项目”“本期应扣除金额”:填写服务、不动产和无形资产扣除项目本期应扣除的金额。

本列各行次=第2列对应各行次+第3列对应各行次(七)第5列“服务、不动产和无形资产扣除项目”“本期实际扣除金额”:填写服务、不动产和无形资产扣除项目本期实际扣除的金额。

本列各行次≤第4列对应各行次且本列各行次≤第1列对应各行次。

(八)第6列“服务、不动产和无形资产扣除项目”“期末余额”:填写服务、不动产和无形资产扣除项目本期期末结存的金额。

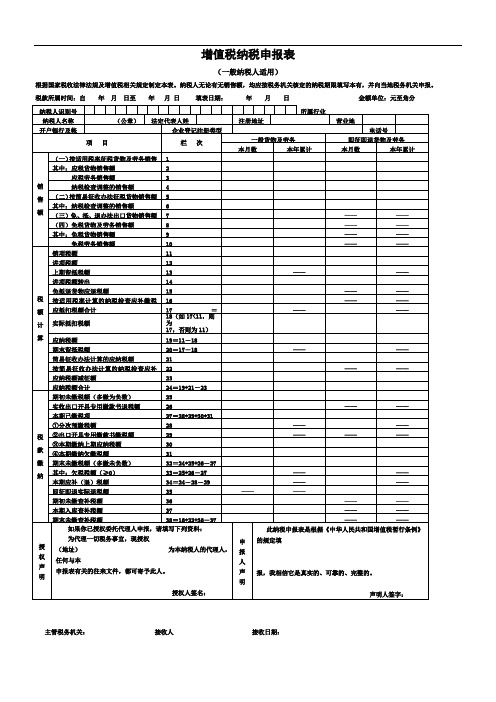

增值税纳税申报表(主表、附表一、附表二)(完整版)

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

主管税务机关:接收人接收日期:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

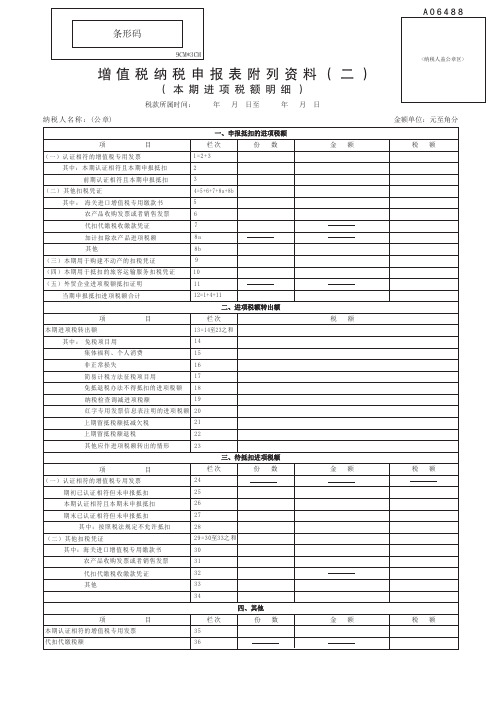

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

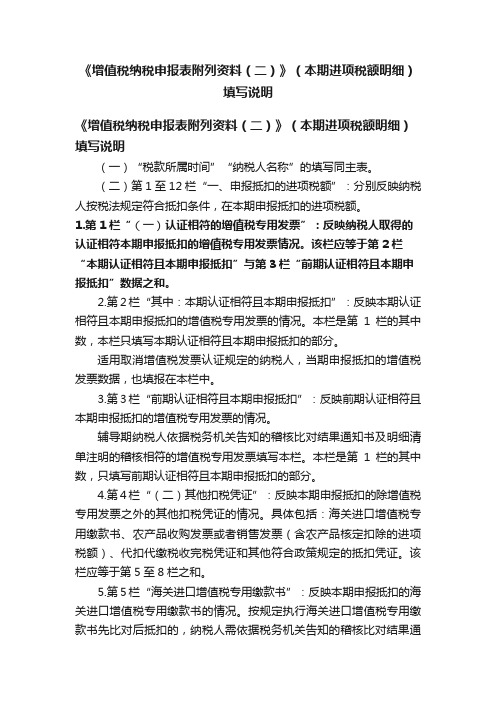

《增值税纳税申报表附列资料(二)》(本期进项税额明细)填写说明

《增值税纳税申报表附列资料(二)》(本期进项税额明细)填写说明《增值税纳税申报表附列资料(二)》(本期进项税额明细)填写说明(一)“税款所属时间”“纳税人名称”的填写同主表。

(二)第1至12栏“一、申报抵扣的进项税额”:分别反映纳税人按税法规定符合抵扣条件,在本期申报抵扣的进项税额。

1.第1栏“(一)认证相符的增值税专用发票”:反映纳税人取得的认证相符本期申报抵扣的增值税专用发票情况。

该栏应等于第2栏“本期认证相符且本期申报抵扣”与第3栏“前期认证相符且本期申报抵扣”数据之和。

2.第2栏“其中:本期认证相符且本期申报抵扣”:反映本期认证相符且本期申报抵扣的增值税专用发票的情况。

本栏是第1栏的其中数,本栏只填写本期认证相符且本期申报抵扣的部分。

适用取消增值税发票认证规定的纳税人,当期申报抵扣的增值税发票数据,也填报在本栏中。

3.第3栏“前期认证相符且本期申报抵扣”:反映前期认证相符且本期申报抵扣的增值税专用发票的情况。

辅导期纳税人依据税务机关告知的稽核比对结果通知书及明细清单注明的稽核相符的增值税专用发票填写本栏。

本栏是第1栏的其中数,只填写前期认证相符且本期申报抵扣的部分。

4.第4栏“(二)其他扣税凭证”:反映本期申报抵扣的除增值税专用发票之外的其他扣税凭证的情况。

具体包括:海关进口增值税专用缴款书、农产品收购发票或者销售发票(含农产品核定扣除的进项税额)、代扣代缴税收完税凭证和其他符合政策规定的抵扣凭证。

该栏应等于第5至8栏之和。

5.第5栏“海关进口增值税专用缴款书”:反映本期申报抵扣的海关进口增值税专用缴款书的情况。

按规定执行海关进口增值税专用缴款书先比对后抵扣的,纳税人需依据税务机关告知的稽核比对结果通知书及明细清单注明的稽核相符的海关进口增值税专用缴款书填写本栏。

6.第6栏“农产品收购发票或者销售发票”:反映本期申报抵扣的农产品收购发票和农产品销售普通发票的情况。

执行农产品增值税进项税额核定扣除办法的,填写当期允许抵扣的农产品增值税进项税额,不填写“份数”“金额”。

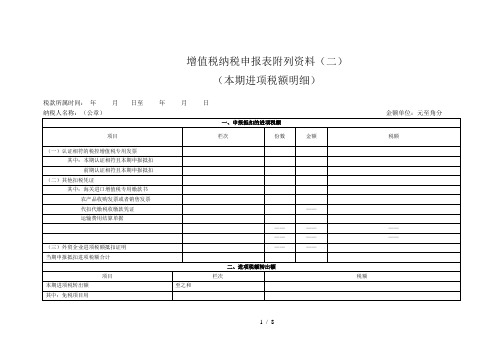

增值税纳税申报表附列资料(二)

增值税纳税申报表附列资料(二)(本期进项税额明细)税款所属时间:年月日至年月日1 / 82 / 8填写说明(一)“税款所属时间”、“纳税人名称”的填写同主表。

(二)第至栏“一、申报抵扣的进项税额”:分别反映纳税人按税法规定符合抵扣条件,在本期申报抵扣的进项税额。

.第栏“(一)认证相符的税控增值税专用发票”:反映纳税人取得的认证相符本期申报抵扣的防伪税控“增值税专用发票”、“货物运输业增值税专用发票”和税控“机动车销售统一发票”的情况。

该栏应等于第栏“本期认证相符且本期申报抵扣”与第栏“前期认证相符且本期申报抵扣”数据之和。

.第栏“其中:本期认证相符且本期申报抵扣”:反映本期认证相符且本期申报抵扣的防伪税控“增值税专用发票”、“货物运输业增值税专用发票”和税控“机动车销售统一发票”的情况。

本栏是第栏的其中数,本栏只填写本期认证相符且本期申报抵扣的部分。

.第栏“前期认证相符且本期申报抵扣”:反映前期认证相符且本期申报抵扣的防伪税控“增值税专用发票”、“货物运输业增值税专用发票”和税控“机动车销售统一发票”的情况。

辅导期纳税人依据税务机关告知的稽核比对结果通知书及明细清单注明的稽核相符的税控增值税专用发票填写本栏。

本栏是第栏的其中数,只填写前期认证相符且本期申报抵扣的部分。

.第栏“(二)其他扣税凭证”:反映本期申报抵扣的除税控增值税专用发票之外的其他扣税凭证的情况。

具体包括:海3 / 8关进口增值税专用缴款书、农产品收购发票或者销售发票(含农产品核定扣除的进项税额)、代扣代缴税收缴款凭证和运输费用结算单据。

该栏应等于第至栏之和。

.第栏“海关进口增值税专用缴款书”:反映本期申报抵扣的海关进口增值税专用缴款书的情况。

按规定执行海关进口增值税专用缴款书先比对后抵扣的,纳税人需依据税务机关告知的稽核比对结果通知书及明细清单注明的稽核相符的海关进口增值税专用缴款书填写本栏。

.第栏“农产品收购发票或者销售发票”:反映本期申报抵扣的农产品收购发票和农产品销售普通发票的情况。

增值税专用发票抵扣详细汇总

符合下列情形之一的增值税专用发票列入异常凭证范围(一)纳税人丢失、被盗税控专用设备中未开具或已开具未上传的增值税专用发票;(二)非正常户纳税人未向税务机关申报或未按规定缴纳税款的增值税专用发票;(三)增值税发票管理系统稽核比对发现“比对不符”“缺联”“作废”的增值税专用发票;(四)经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形的;(五)走逃(失联)企业存续经营期间发生下列情形之一的,所对应属期开具的增值税专用发票:1.商贸企业购进、销售货物名称严重背离的;生产企业无实际生产加工能力且无委托加工,或生产能耗与销售情况严重不符,或购进货物并不能直接生产其销售的货物且无委托加工的。

2.直接走逃失踪不纳税申报,或虽然申报但通过填列增值税纳税申报表相关栏次,规避税务机关审核比对,进行虚假申报的。

注1:走逃(失联)企业,是指不履行税收义务并脱离税务机关监管的企业。

据税务登记管理有关规定,税务机关通过实地调查、电话查询、涉税事项办理核查以及其他征管手段,仍对企业和企业相关人员查无下落的,或虽然可以联系到企业代理记账、报税人员等,但其并不知情也不能联系到企业实际控制人的,可以判定该企业为走逃(失联)企业。

3符合下列情形的其对应开具的专票列入异常凭证范围增值税一般纳税人申报抵扣异常凭证且同时符合下列情形的,其对应开具的增值税专用发票列入异常凭证范围(一)异常凭证进项税额累计占同期全部增值税专用发票进项税额70%(含)以上的;(二)异常凭证进项税额累计超过5万元的。

纳税人尚未申报抵扣、尚未申报出口退税或已作进项税额转出的异常凭证,其涉及的进项税额不计入异常凭证进项税额的计算。

【特别提示】增值税一般纳税人如果不慎取得了被列入异常凭证范围的增值税专用发票,处理方式是:(一)增值税事项的处理:1. 尚未申报抵扣增值税进项税额的,暂不允许抵扣。

2. 已经申报抵扣增值税进项税额的,除另有规定外,一律作进项税额转出处理。

增值税纳税申报表附列资料(二)

A 06488一、申报抵扣的进项税额二、进项税额转出额三、待抵扣进项税额四、其他项目项目项目项目栏次栏次栏次栏次份数份数份数金额金额金额税额税额税额税额纳税人名称:(公章)金额单位:元至角分增值税纳税申报表附列资料(二)(本期进项税额明细)税款所属时间: 年 月 日至 年 月 日<纳税人盖公章区>(一)认证相符的增值税专用发票其中:本期认证相符且本期申报抵扣前期认证相符且本期申报抵扣(二)其他扣税凭证其中: 海关进口增值税专用缴款书农产品收购发票或者销售发票代扣代缴税收缴款凭证加计扣除农产品进项税额(五)外贸企业进项税额抵扣证明当期申报抵扣进项税额合计 本期进项税转出额其中: 免税项目用集体福利、个人消费非正常损失简易计税方法征税项目用免抵退税办法不得抵扣的进项税额纳税检查调减进项税额 其他应作进项税额转出的情形(一)认证相符的增值税专用发票期初已认证相符但未申报抵扣本期认证相符且本期未申报抵扣期末已认证相符但未申报抵扣其中:按照税法规定不允许抵扣(二)其他扣税凭证其中:海关进口增值税专用缴款书农产品收购发票或者销售发票代扣代缴税收缴款凭证其他 本期认证相符的增值税专用发票代扣代缴税额1=2+3234=5+6+7+8a+8b 5678a 9101112=1+4+1113=14至23之和14151617181920212223242526272829=30至33之和30313233343536 红字专用发票信息表注明的进项税额 上期留抵税额抵减欠税上期留抵税额退税条形码9CM*3CM (四)本期用于抵扣的旅客运输服务扣税凭证(三)本期用于购建不动产的扣税凭证其他8b《增值税纳税申报表附列资料(二)》(本期进项税额明细)填写说明(一)“税款所属时间”“纳税人名称”的填写同主表。

(二)第1至12栏“一、申报抵扣的进项税额”:分别反映纳税人按税法规定符合抵扣条件,在本期申报抵扣的进项税额。

1.第1栏“(一)认证相符的增值税专用发票”:反映纳税人取得的认证相符本期申报抵扣的增值税专用发票情况。

增值税纳税申报表附列资料(表二)

增值税纳税申报表附列资料(表二)--------------------------------------------------------------------------------在展开的子菜单中点击“增值税纳税申报表附列资料(表二)”,系统就打开了增值税纳税申报表附表二。

(一)本表“一、申报抵扣的进项税额”部分各栏数据,分别填写纳税人按税法规定符合抵扣条件,在本期申报抵扣的进项税额情况。

第1栏“(一)认证相符的防伪税控增值税专用发票”,填写本期申报抵扣的认证相符的防伪税控增值税专用发票情况,包括认证相符的红字防伪税控增值税专用发票,应等于第2栏“本期认证相符且本期申报抵扣”与第3栏“前期认证相符且本期申报抵扣”数据之和。

第2栏“本期认证相符且本期申报抵扣”,填写本期认证相符本期申报抵扣的防伪税控增值税专用发票情况,应与第35栏“本期认证相符的全部防伪税控增值税专用发票”减第24栏“本期已认证相符且本期未申报抵扣”后的数据相等。

第3栏“前期认证相符且本期申报抵扣”,填写以前期认证相符本期申报抵扣的防伪税控增值税专用发票情况,应与第23栏“期初已认证相符但未申报抵扣”加第24栏“本期已认证相符且本期未申报抵扣”减第25栏“期末已认证相符但未申报抵扣”后数据相等。

第4栏“非防伪税控增值税专用发票及其他扣税凭证”,填写本期申报抵扣的非防伪税控增值税专用发票及其他扣税凭证情况,应等于第5栏至第10栏之和。

第4栏“非防伪税控增值税专用发票及其他扣税凭证”,填写本期申报抵扣的非防伪税控增值税专用发票及其他扣税凭证情况,应等于第5栏至第10栏之和。

第5栏“其中:海关进口增值税专用缴款书”。

该栏专门反映纳税人进口货物,按照税收法规规定依据海关完税凭证申报抵扣的进项税额情况,包括税率为17%、13%的进口货物。

第6栏“农产品收购发票或者销售发票”。

该栏专门反映纳税人因购买免税农产品,按照税法规定依据开具的农产品收购凭证及取得的普通发票计算抵扣的进项税额情况。

抵扣明细表

单价

6923.08 6923.08 6923.08

金额

83076.92 83076.92 76153.85 10774.78

税率

17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17%

黎川县川盛实业有限公司

发票号码

06219947 06219948 06219949 00861482

2012年04月增值税专用发票抵扣明细

单位

吨 吨 吨 升 太 吨 度 台 套、台 台 套 台 台 台 吨 只 升

品名

三甲胺盐酸盐 三甲胺盐酸盐 三甲胺盐酸盐 汽油

规格

供货单位

聊城市益友化工有限公司 聊城市益友化工有限公司 聊城市益友化工有限公司

374.87 2580.00 119157.21 820082.00 5109.45 35165.06 95.9 660.00 3045.49 20960.00 1162.39 8000.00 363.25 2500.00 290.59 2000.00 9444.44 65000.00 374.87 2580.00 9767.47 67223.20 145.3 1000.00 1418.73 9764.16

中国石油化工股份有限公司 江西抚州黎川石油经营部

2205.13 2205.13 11709.4 700924.79 30055.61 564.1 564.10 17914.51 3418.8 6837.61 2136.75 2136.75 1709.41 27777.78 55555.56 2205.13 2205.13 752.14 57455.73 854.7 854.70 8345.43

建筑业增值税进项税抵扣明细表.xls

6.23 钢绞线、波纹管、钢纤维、挤压套

增值税专用发票 是

6.24 防水卷材、防水涂料

增值税专用发票 是

6.25火工产品

增值税专用发票 是

17%

13%

允许抵扣 进项税额 =购买价 ×13%

13%

17%

17%

17%

17%

17%

17%

17%

17%

17%

17%

13%

17%

17%

17%

17%

17%

17%

17%

设 建造的各种临时 分包合同的,应分别取得增值税专用发票

施 性生产、生活设 2.1 签订材料购销合同部分

施。

增值税专用发票 是

2.2 签订劳务分包合同部分

增值税专用发票 是

11%

17% 11%

1、土地使用权

无 是指企业拥有或 形 者控制的没有实 资 物形态的可辨认 产 非货币性资产。

增值税专用发票 是

是

易征收)

6.5.2 砖、瓦、石灰(除6.8.1规定外的情 况)

增值税专用发票

是

3% 17%

3% 17%

6.6 瓷砖、大理石、花岗岩、石灰石膏、 6.7 木材及竹木制品

增值税专用发票 是

6.7.1 原木和原竹(农业生产者自产的)

农产品收购发票 或者销售发票

是

6.7.2 原木和原竹(供应商外购的)

增值税专用发票 是

增值税专用发票

是

其 他 直 接

偿费、征地拆迁 费、环境保护费 2、水费

等。

2.1 水费(自产的自来水或供应商为一般纳税人 的自来水公司销售自来水采用简易征收)

增值税专用发票

增值税纳税申报表附列资料(表二)

增值税纳税申报表附列资料(表二)附件3 :增值税纳税申报表附列资料(表二)(本期进项税额明细)税款所属时间:年月纳税人名称:(公章)填表日期:年月日金额单位:元至角分注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;第12栏=第1栏+第4栏+第11栏;第13栏等于第14栏至第21栏之和;第27栏等于第28栏至第34栏之和。

1.1.1.1.1.《增值税纳税申报表附列资料(表二)》填表说明1、本表“一、申报抵扣的进项税额”部分各行数据,分别填写纳税人按税法规定符合抵扣条件,在本期申报抵扣的进项税额情况。

(1)第1行“(一)本期认证相符且本期申报抵扣的防伪税控增值税专用发票”,填写本期申报抵扣的认证相符的防伪税控增值税专用发票情况,包括认证相符的红字防伪税控增值税专用发票。

(2)第3行“非防伪税控增值税专用发票及其他扣税凭证”,填写本期申报抵扣的非防伪税控增值税专用发票及其他扣税凭证情况,应等于第4行至第8行之和。

(3)第4行“海关完税凭证”填写本期纳税人按照税收法规规定依据海关完税凭证申报抵扣的进项税额情况,包括税率为17%、13%的进口货物。

“税额”栏应等于《海关完税凭证抵扣清单》“税款金额”栏合计数。

(4)第5行“农产品收购凭证及普通发票”填写本期纳税人因购买免税农产品,按照税法规定依据开具的农产品收购凭证及取得的普通发票申报抵扣的进项税额情况。

(5)第6行“废旧物资普通发票”填写本期纳税人购买废旧物资,按照税法规定依据普通发票申报抵扣的进项税额情况。

“税额”栏应等于《废旧物资普通发票抵扣清单》“计算抵扣税额”栏合计数。

(6)第7行“货物运输发票”填写本期纳税人因购进、销售货物,按照税法规定依据货物运输发票申报抵扣的进项税额情况。

“税额”栏应等于《增值税运输发票抵扣清单》“计算抵扣的进项税额”栏合计数。