APT定价模型组题

2021国际金融理财规划师CFP资格考试《投资规划》考试题

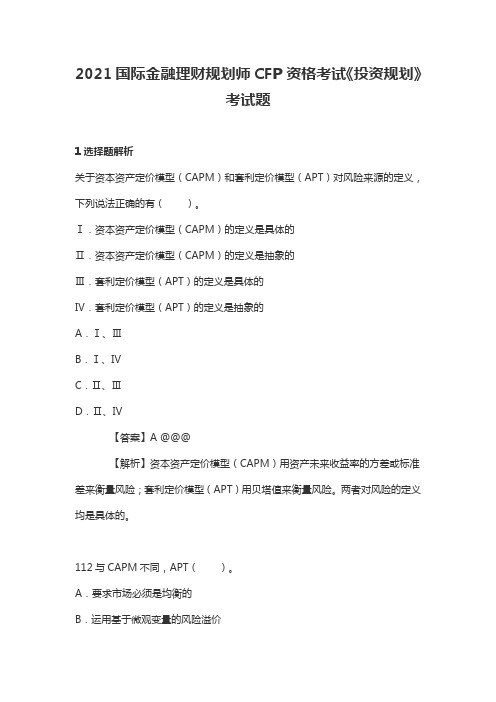

2021国际金融理财规划师CFP资格考试《投资规划》考试题1选择题解析关于资本资产定价模型(CAPM)和套利定价模型(APT)对风险来源的定义,下列说法正确的有()。

Ⅰ.资本资产定价模型(CAPM)的定义是具体的Ⅱ.资本资产定价模型(CAPM)的定义是抽象的Ⅲ.套利定价模型(APT)的定义是具体的Ⅳ.套利定价模型(APT)的定义是抽象的A.Ⅰ、ⅢB.Ⅰ、ⅣC.Ⅱ、ⅢD.Ⅱ、Ⅳ【答案】A @@@【解析】资本资产定价模型(CAPM)用资产未来收益率的方差或标准差来衡量风险;套利定价模型(APT)用贝塔值来衡量风险。

两者对风险的定义均是具体的。

112与CAPM不同,APT()。

A.要求市场必须是均衡的B.运用基于微观变量的风险溢价C.规定了决定预期收益率的因素数量并指出这些变量D.并不要求对市场组合进行严格的假定【答案】D @@@【解析】APT即套利定价模型,是从另一个角度探讨风险资产的定价问题。

与夏普的资本资产定价模型(CAPM)模型不一样,APT假设的条件较少,并不要求对市场组合进行严格的假定。

113资本资产套利定价模型中的假设条件比资本资产定价模型中的假设条件()。

A.多B.少C.相同D.不可比【答案】B @@@【解析】资本资产定价模型(CAPM)模型假定了投资者对待风险的态度,即投资者属于风险规避者,而套利定价模型(APT)模型并没有对投资者的风险偏好做出假定,因此套利定价理论的适用性更强。

114套利定价模型是一个描述为什么不同证券具有不同的期望收益的均衡模型。

套利定价理论不同于单因素CAPM模型,是因为套利定价理论()。

A.更注重市场风险B.减小了分散化的重要性C.承认多种非系统风险因素D.承认多种系统风险因素【答案】D @@@【解析】资本资产定价模型(CAPM)和套利定价模型(APT)的区别包括:①前者证券的风险用该证券相对于市场组合的β值来解释,它只能告诉投资者风险的大小,但无法告诉投资者风险来自何处。

APT 习题

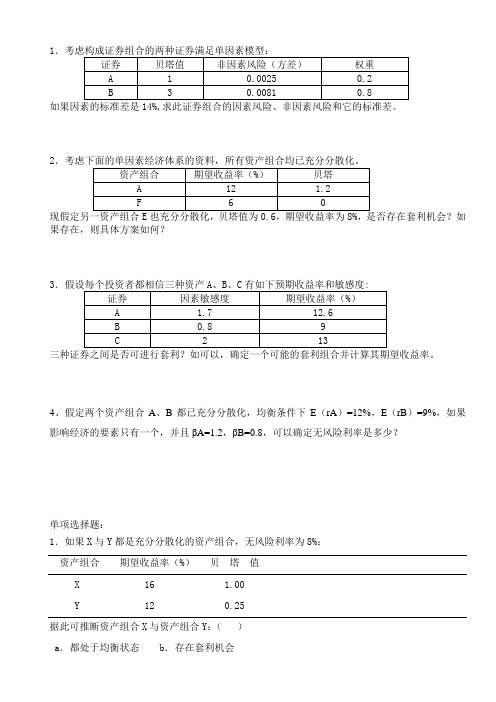

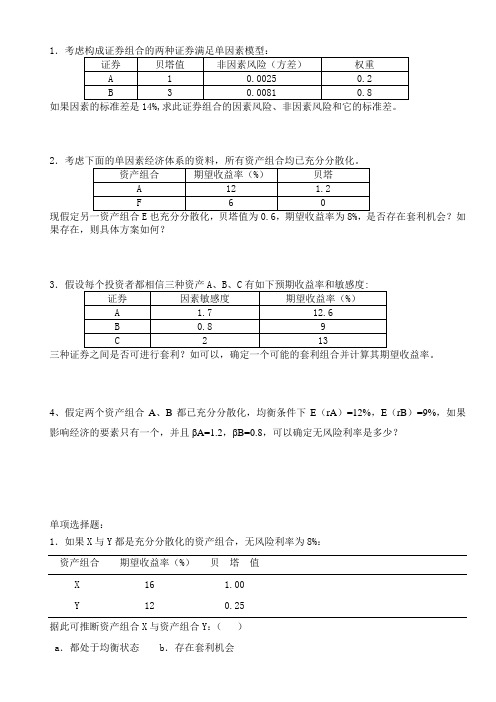

12果存在,则具体方案如何?34、假定两个资产组合A、B都已充分分散化,均衡条件下E(rA)=12%,E(rB)=9%,如果影响经济的要素只有一个,并且βA=1.2,βB=0.8,可以确定无风险利率是多少?单项选择题:1.如果X与Y都是充分分散化的资产组合,无风险利率为8%:资产组合期望收益率(%)贝塔值X 16 1.00Y 12 0.25据此可推断资产组合X与资产组合Y:()a.都处于均衡状态 b.存在套利机会c.都被低估 d.都是公平定价的2.根据套利定价理论:()a.高贝塔值的股票都属于高估定价。

b.低贝塔值的股票都属于低估定价。

c.正阿尔法值的股票会很快消失。

d.理性的投资者将会从事与其风险承受力相一致的套利活动。

3.套利定价理论不同于单因素CAPM模型,是因为套利定价理论:()a.更注重市场风险。

b.减小了分散化的重要性。

c.承认多种非系统风险因素。

d.承认多种系统风险因素。

4.APT比简单的CAPM模型具有更大的潜在优势,其特征是:()a.对生产、通胀与利率期限结构的预期变化的确定,可作为解释风险与收益间相互关系的关键因素。

b.对无风险收益率按历史时间进行更好地测度。

c.对给定的资产,按时间变化衡量APT因素敏感性系数的波动性。

d.使用多个因素而非单一市场指数来解释风险与收益的相关性。

5.与CAPM模型相比,套利定价理论:()a.要求市场均衡。

b.使用以微观变量为基础的风险溢价。

c.指明数量并确定那些能够决定期望收益率的特定因素。

d.不要求关于市场资产组合的限制性假定。

6.在()情况下,会出现期望收益为正的零投资资产组合。

a.投资者只承受收益减少的风险b.定价公平c.投资机会集与资本配置线相切d.存在无风险套利机会7.从风险-收益关系的角度,()a.为使市场达到均衡,只有因素风险需要风险溢价b.只有系统风险与期望收益有关c.只有非系统风险与期望收益有关d.a和be.a和c8.资产组合A的期望收益率为10%,标准差为19%。

套利定价模型(APT)

APT不要求成立的假设条件 APT不要求成立的假设条件

• 单一投资期 • 不存在税的问题 • 投资者能以无风险利率自由地借入和贷出 资金 • 投资者以回报率的均值和方差选择投资组 合

主要内容

套利与“一价定律” 一 套利与“一价价模型的实现

的收益受某一因素影响) 1.单因素模型( 所有资产 的收益受某一因素影响) 单因素模型( 单因素模型

单因素模型定价公式推导

套利组合的预期收益率: 套利组合的预期收益率: rp = x1r1 + x2r2 + x3r3 + ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ + xn rn 约束条件: 约束条件:

x1 + x 2 + x 3 + ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ x n = 0 b1 x1 + b 2 x 2 + b 2 x 3 + ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ ⋅ b n x n = 0

套利定价模型(APT) 定价模型(APT)

—另外一种阐述资产价格形成的逻辑

王志方 zhifang925@

套利定价理论的诞生

1976年,罗斯提出套利定价理论(APT)。 年 罗斯提出套利定价理论( )。 该理论认为各种证券的收益率受 某个或者某几 个因素 的影响,各种证券收益率之所以相关, 影响,各种证券收益率之所以相关, 是因为它们都会对这些共同的因素起反应。 是因为它们都会对这些共同的因素起反应。 一样, 同CAPM一样,它预测了(或者说推导出) 一样 它预测了(或者说推导出) 与风险预期收益相关的证券市场线。 与风险预期收益相关的证券市场线。二者不同之 处在于: 建立在均值—方差基础之上 处在于:CAPM建立在均值 方差基础之上,而 建立在均值 方差基础之上, APT建立在“一价定律”之上。 建立在“ 建立在 一价定律”之上。 APT相对于 相对于CAPM更优越的地方还在于其较 相对于 更优越的地方还在于其较 少的假设条件: 少的假设条件:

6因子模型和套利定价理论(APT)

写成方程的形式,A的收益率与GDP预期增 长率之间的关系可以表示如下

rt a bGDP et t

(6.1)

这里

=A在 t 时的收益率, GDP =GDP在 t 时的预期增长率, t et =A在 t 时的收益率的特有部分, b =A对GDP的预期增长率的敏感度, a =有关GDP的零因素。

经济系统中的某些共同因素影响几乎所有 的公司

商业周期、利率、GDP增长率、技术进步、劳 动和原材料的成本、通货膨胀率 这些变量不可预期的变化将导致整个证券市场 收益率的不可预期变化

定义1:因素模型(或者指标模型)是一种 假设证券的收益率只与不同因素(或者指标) 的运动有关的经济模型。

(6.2)

这里, Ft 是因素在时间 t 的值,对在时 间 t 的所有的证券而言,它是相同的。 bi是 证券 i 对因素 Ft 的敏感度,对证券i 而 言, bi不随时间的变化而变化。eit 是证券 i 在时间 t 的收益率的特有部分。这是一个均 值为0,标准差为 ei ,且与因素 Ft 无关 的随机变量,我们以后简称为随机项。

在这个例子里,第六年的GDP的预期增长率 为2.9%,A的实际收益率是13%。因此,A et 的收益率的特有部分(由 给出)为3.2%。 给定GDP的预期增长率为2.9%,从A的实际 收益率13%中减去A的期望收益率9.8%,就 得到A的收益率的特有部分3.2%。

从这个例子可以看出,A在任何一期的收益 率包含了三种成份:

rt

在图6-1中,零因素是4%,这是GDP的预期 增长率为零时,A的预期收益率。A的收益率 对GDP增长率的敏感度为2,这是图中直线的 斜率。这个值表明,高GDP的预期增长率一 定伴随着高的A的收益率。如果GDP的预期增 长率是5%,则A的预期收益率为14%。如果 GDP的预期增长率增加1%——为6%时,则A 的预期收益率增加2%,或者为16%。

套利定价模型练习题

套利定价模型练习题一、回答问题1.APT模型的基本原理是什么?2.APT 相对于CAPM 有什么优点?3.判断正误,并说明理由:在CAPM中,投资因承受系统性风险而得到补偿,而在APT 模型中,投资者因为承受总风险而得到补偿。

4.请分析区分下列模型:(1)资本资产定价模型;(2)单因素模型;(3)单指数模型;(4)市场模型5.一个证券组合投资于很多种股票(n很大),其中一半投资于股票A,其余部分资金平均投资于其他n-1种股票,请问:这个组合风险分散效果如何?6.一个证券组合投资于很多种股票(n很大),但不是各平均分配,而是其中一半证券各占1.5/n,另一半证券各占0.5/n。

试分析该组合的风险分散效果如何?二、计算题1.假设股票的市场收益并不遵从单指数结构。

一个投资基金分析了450 只股票,希望从中找出平均方差有效资产组合。

它需要计算个期望收益和个方差以及_个协方差。

2.假设股票市场收益遵从单指数结构。

一个投资基金分析了250 只股票,希望从中找出平均方差有效资产组合。

它需要计算___个期望收益的估计值,以及_______个对宏观经济因素的敏感性系数的估计值。

3.考虑单指数模型,某只股票的α值为0%。

市场指数的收益为12%。

无风险收益率为5%。

尽管没有个别风险影响股票表现,这只股票的收益仍超出无风险收益率7%。

那么这只股票β值是__。

4.假设你持有一个包括大量证券、风险充分分散的资产组合,并且单指数模型成立。

如果你的资产组合的δ是0.22,δm是0.18,资产组合的β值约为______5.假设下面的等式很好地描述了β在时间段之间的变化:βt=0.4+0.85βt-1,如果一只股票去年的β值为0.8,可以预测今年该股票的β值为______。

6.股票A的指数模型估计结果如下:RA=0.12+0.9Rm+εA,δm=0.24,δ(εA) =0.12。

则股票A收益的标准差是___ 。

7.假定对股票A与B的指数模型由下列结果来估计:RA=1.0%+0.9Rm+εA; RB=-2.0%+1.1Rm+εBδm=20%,δ(εA)=30%,δ(εB)=10%。

金融经济学(APT-套利定价)

j

=均值为零的第 j 个因子,

e i =证券 i 的随机项。

因子模型说明,所有具有等因子敏感度的证券 或证券组合,除去非因子风险外,其行为是一 致的。因此,所有具有等因子敏感度的证券或 者证券组合的期望回报率是一样的。 否则就存在第二类套利机会,投资者就会 利用它们,直到消除这些套利机会为止。 这就是APT的实质。

多因子模型

对于n种证券相关的m(m<n)个因子,证券i的 收益可以表示为

ri = a +

∑b

j =1

m

ij

f j + ei

其中,i = 1,..., n; j = 1,..., m

E [ ei ] = 0 , c o v ( ei , f j ) = 0 c o v ( ei , ek ) = 0 , i ≠ k

用数学表示就是

⎧ ⎪∑ wi = 0 (I) ⎪ i =1 ⎪ n ⎨∑ bi wi = 0 (II) ⎪ i =1 ⎪ n ⎪∑ wi ri > 0 (III) ⎩ i =1

n

D(∑ wi ri ) = D(∑ wi [ri + bi f + ei ]

i =1 i =1 n

n

n

=D(∑ wi bi f )

σ ij = cov(ri , rj ) = cov(ai + bi1 f1 + bi 2 f 2 + ei ,

a j + b j1 f1 + b j 2 f 2 + e j )

= bi1b j1σ 21 + bi 2b j 2σ 2 2 + (bi1b j 2 + bi 2b j1 ) cov( f1 , f 2 ) f f

APT 习题

12果存在,则具体方案如何?34、假定两个资产组合A、B都已充分分散化,均衡条件下E(rA)=12%,E(rB)=9%,如果影响经济的要素只有一个,并且βA=1.2,βB=0.8,可以确定无风险利率是多少?单项选择题:1.如果X与Y都是充分分散化的资产组合,无风险利率为8%:资产组合期望收益率(%)贝塔值X 16 1.00Y 12 0.25据此可推断资产组合X与资产组合Y:()a.都处于均衡状态 b.存在套利机会c.都被低估 d.都是公平定价的2.根据套利定价理论:()a.高贝塔值的股票都属于高估定价。

b.低贝塔值的股票都属于低估定价。

c.正阿尔法值的股票会很快消失。

d.理性的投资者将会从事与其风险承受力相一致的套利活动。

3.套利定价理论不同于单因素CAPM模型,是因为套利定价理论:()a.更注重市场风险。

b.减小了分散化的重要性。

c.承认多种非系统风险因素。

d.承认多种系统风险因素。

4.APT比简单的CAPM模型具有更大的潜在优势,其特征是:()a.对生产、通胀与利率期限结构的预期变化的确定,可作为解释风险与收益间相互关系的关键因素。

b.对无风险收益率按历史时间进行更好地测度。

c.对给定的资产,按时间变化衡量APT因素敏感性系数的波动性。

d.使用多个因素而非单一市场指数来解释风险与收益的相关性。

5.与CAPM模型相比,套利定价理论:()a.要求市场均衡。

b.使用以微观变量为基础的风险溢价。

c.指明数量并确定那些能够决定期望收益率的特定因素。

d.不要求关于市场资产组合的限制性假定。

6.在()情况下,会出现期望收益为正的零投资资产组合。

a.投资者只承受收益减少的风险b.定价公平c.投资机会集与资本配置线相切d.存在无风险套利机会7.从风险-收益关系的角度,()a.为使市场达到均衡,只有因素风险需要风险溢价b.只有系统风险与期望收益有关c.只有非系统风险与期望收益有关d.a和be.a和c8.资产组合A的期望收益率为10%,标准差为19%。

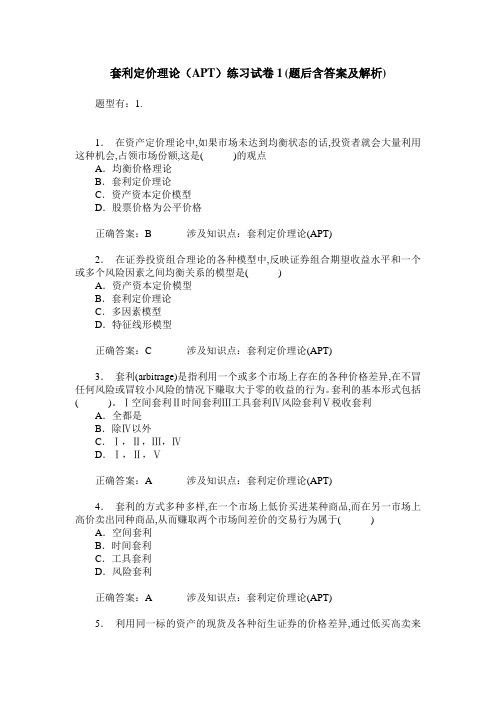

套利定价理论(APT)练习试卷1(题后含答案及解析)

套利定价理论(APT)练习试卷1(题后含答案及解析) 题型有:1.1.在资产定价理论中,如果市场未达到均衡状态的话,投资者就会大量利用这种机会,占领市场份额,这是( )的观点A.均衡价格理论B.套利定价理论C.资产资本定价模型D.股票价格为公平价格正确答案:B 涉及知识点:套利定价理论(APT)2.在证券投资组合理论的各种模型中,反映证券组合期望收益水平和一个或多个风险因素之间均衡关系的模型是( )A.资产资本定价模型B.套利定价理论C.多因素模型D.特征线形模型正确答案:C 涉及知识点:套利定价理论(APT)3.套利(arbitrage)是指利用一个或多个市场上存在的各种价格差异,在不冒任何风险或冒较小风险的情况下赚取大于零的收益的行为。

套利的基本形式包括( )。

Ⅰ空间套利Ⅱ时间套利Ⅲ工具套利Ⅳ风险套利Ⅴ税收套利A.全都是B.除Ⅳ以外C.Ⅰ,Ⅱ,Ⅲ,ⅣD.Ⅰ,Ⅱ,Ⅴ正确答案:A 涉及知识点:套利定价理论(APT)4.套利的方式多种多样,在一个市场上低价买进某种商品,而在另一市场上高价卖出同种商品,从而赚取两个市场间差价的交易行为属于( ) A.空间套利B.时间套利C.工具套利D.风险套利正确答案:A 涉及知识点:套利定价理论(APT)5.利用同一标的资产的现货及各种衍生证券的价格差异,通过低买高卖来赚取无风险利润的行为属于( )A.空间套利B.时间套利C.工具套利D.风险套利正确答案:C 涉及知识点:套利定价理论(APT)6.利用风险定价上的差异,通过买低卖高赚取无风险利润的交易行为属于( )A.空间套利B.时间套利C.工具套利D.风险套利正确答案:D 涉及知识点:套利定价理论(APT)7.套利证券组合是预期收益增加而风险没有增加,因而套利证券组合要满足三个条件。

以下关于满足的条件,说法正确的是( )A.不需要投资者增加任何投资B.套利证券组合的因子1的敏感程度为零,就是说它不受因素风险影响C.套利组合的预期收益率必须为正数D.套利组合的预期收益率必须为非负数正确答案:D 涉及知识点:套利定价理论(APT)8.根据套利组合的三个条件中“不需要投资者增加任何投资”的条件,计算出股票B的权重X等于( )A.0.05B.0.1C.-0.1D.0.15正确答案:B 涉及知识点:套利定价理论(APT)9.根据套利组合的三个条件中“套利证券组合的因子1的敏感程度为零”的条件,可以计算出股票B的bi等于( )A.1B.1.5C.2D.2.5正确答案:D 涉及知识点:套利定价理论(APT)10.假定投资者持有这三种证券的市值分别为100万元,套利证券组合的市值为300万元,那么这项投资的收益为( )万元A.-1B.1C.2D.3正确答案:D 涉及知识点:套利定价理论(APT)11.与资本资产定价模型一样,以下属于套利定价理论假设的有( )。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

资产组合理论:

1、假如有A 和B 两种股票,它们的收益是相互独立的。

股票A 的收益为15%的概率是40%,而收益为10%的概率是60%,股票B 的收益为35%的概率是50%,而收益为-5%的概率也是50%。

(1)这两种股票的期望收益和标准差分别是多少?它们的收益之间的协方差是多少? (2)如果50%的资金投资于股票A ,而50%的资金投资于股票B ,问该投资组合的期望收益和标准差分别是多少?

答案:(1)股票A 的期望收益E(R )0.415%0.610%12%;A =⨯+⨯=股票A 的标准差

A 0.0245σ==。

股票B 的期望收益E(R )0.535%0.5(5%)15%;B =⨯+⨯-=股票B 的标准差

0.2B σ==

因为股票A 和股票B 的收益是相互独立的,所以它们收益之间的协方差为0。

(2)该投资组合的期望收益

P E R 0.5E(R )0.5E(R )0.512%0.515%13.5%,A B =⨯+⨯=⨯+⨯=()

标

准

差

P 0.1007σ===

2、假设有两种基金:股票基金A ,债券基金B ,基金收益率之间相关系数为0.05,概率分布如下:A :期望收益 10% 标准差 20%

B :期望收益 5% 标准差 10% 计算:(1)基金的最小方差组合中每种基金的投资比例各是多少? (2)最小方差组合的期望收益和标准差是多少?

答案:(1)设组合中A 基金投资比例为X ,那么B 基金投资比例为1-X 。

组合的方差

222222222P x (1x)2x(1x)0.2x 0.1(1x)0.10.20.1x(1x)

A B A B σσσρσσ=+-+-=+-+⋅⋅-是关于X 的一元二次方程,其最小的条件是关于X 的导数为0。

对X 求导,并使其等于0,得:

0.096x 0.018=,解得:X=0.1875,1-X=0.8125

所以最小方差组合中A 基金的投资比例为0.1875,B 基金的投资比例为0.8125。

(2)最新方差组合的期望收益

()=xE()(1x)E()0.187510%0.81255% 5.9375%P A B E R R R +-=⨯+⨯=

标准差

P 0.0912

σ===

CAPM :

3、假设国库券利率是4%,市场组合的期望收益率是12%,根据CAPM : (1)画图说明期望收益和β之间的关系 (2)市场的风险溢价是多少?

(3)如果一个投资项目的β为1.5,那么该投资的必要回报率是多少?

(4)如果一个β为0.8的投资项目可以获得9.8%的期望收益率,那么是否应该投资该项目?

(5)如果市场预期一只股票的期望收益率为11.2%,那么该股票的β是多少?

答案:(1)

(2)市场的风险溢价是:12%-4%=8% (3)E (R )=4%+(12%-4%)*1.5=16%

(4)该项目必要回报率E (R )=4%+(12%-4%)*0.8=10.4%,而只能获得9.8%的期望收益率,小于10.4%,所以不应该投资该项目。

(5)11.2%=4%+(12%-4%)*β,解得:β=0.9。

4、假设无风险收益率为6%,市场组合的预期收益率为10%,某资产组合的β系数等于1.2。

根据CAPM 计算:(1)该资产组合的预期收益率等于多少?(2)假设某股票现价为20元,其β=0.8,预期该股票1年后股价为23元,期间未分配任何现金股利。

请问投资者应该看多还是应该看空该股票?

答案:(1)该资产组合的预期收益率E (R )=6%+(10%-6%)*1.2=10.8%

(2)该股票的期望收益率为E(R)= 6%+(10%-6%)*0.8=9.2%,按照期望收益率将一年后

股价贴现到现在得到现在股票的价值:23/(1+9.2%)=21.06。

而该股票的现价20<21.06,说明该股票被低估了,所以投资者应该看多该股票。

APT :

5、考虑一个单因素APT 模型,股票A 和股票B 的期望收益率分别为15%和18%,无风险利率是6%,股票B 的β为1.0。

如果不存在套利机会,股票A 的β应该是多少?

答案:根据APT ,对于股票B :18%=6%+1.0F ,解得:F=12% 对于股票A :15%=6%+βF=6%+12%β,解得:β=0.75。

6、考虑一个多因素APT 模型,股票A 的期望收益率是17.6%,关于因素1的β是1.45,关于因素2的β是0.86。

因素1的风险溢价是3.2%,无风险利率是5%,如果不存在套利机会,那么因素2的风险溢价是多少?

答案:根据APT ,有:17.6%=5%+1.45*3.2%+0.86*F2,解得:F2=9.26% 因此,因素2的风险溢价是9.26%。

7、考虑一个多因素APT 模型,假设有两个独立的经济因素F1和F2,无风险利率是6%, 两个充分分散化了的组合的信息如下:

如果不存在套利机会,那么因素1和因素2的的风险溢价分别是多少?

答案:设因素1和因素2的风险溢价分别为R1和R2,根据APT ,有: 对于组合A :19%=6%+1.0R1+2.0R2 对于组合B :12%=6%+2.0R1

联立以上两个等式,解得:R1=3%,R2=5%

因此,因素1和因素2的风险溢价分别为3%和5%。

8、已知股票A 和股票B 分别满足下列单因素模型:

0.10.90.05 1.10.2()0.3()0.1

A M A

B M B

M A B R R R R εεσσεσε=++=++===

(1) 分别求出两个股票的标准差及他们之间的协方差。

(2) 用股票A 和B 组成一个资产组合,两者所占比重分别为0.4和0.6,求该组合的非系统性标准差。

答案:(1)股票A

的标准差0.3499A σ===

股票A

的标准差0.2417B σ===

股票A 和股票B 的协方差

22(,)(0.10.9,0.05 1.1)(0.9,1.1)

0.990.990.20.0396

AB A B M A M B M M M COV R R COV R R COV R R σεεσ==++++===⋅=(2)组合的收益率

0.40.60.4(0.10.9)0.6(0.05 1.1)

P A B M A M B R R R R R εε=+=+++++

组合的非系统性标准差

0.1342εσ===

9、假设每种证券的收益可以写成如下两因素模型:

1122()it it i t i t R E R F F ββ=++,其中:

it R 表示第i 种证券在时间t 的收益,1t F 和2t F 表示市场因素,其数学期望等于0,协方差等于0。

此外,资本市场上有2种证券,每种证券的特征如下:

(1) 建立一个包括证券1和证券2的投资组合,但是其收益与市场因素1t F 无关。

计算该投资组合的期望收益和贝塔系数β2。

(2) 设有一个无风险资产的期望收益等于5%,β1=0,β2=0,是否存在套利机会?

答案:(1)设组合中证券1的投资比例为X ,那么证券2的投资比例为1-X 。

1211111222211222(1)[()](1)[()]

pt t t

t t t t t t R XR X R X E R F F X E R F F ββββ=+-=+++-++

因为其收益与市场因素1t F 无关,所以组合关于1t F 的贝塔应该为0,即:

1121(1)0(1)1.50

X X X X ββ+-=+-=

解得:X=3,1-X=-2,所以()3(10%)2(10%)10%pt E R =-=

21222

(1)3(0.5)2(0.75)0

p X X βββ=+-=-=

所以其收益与市场因素1t F 和2t F 都无关。

(2) 因为(1)中投资组合收益与市场因素1t F 和2t F 都无关,所以是无风险的投资组合,其收益为10%,高于无风险资产5%的期望收益,所以应该借入期望收益为5%的无风险资产,然后投资于(1)中10%的投资组合。