期权的定价方法概述及利用matlab计算期权价格

期权的定价

期权的定价期权定价是金融学中重要的一部分,它可以帮助投资者确定期权的合理价值,并基于此做出相应的投资决策。

期权定价模型主要有两种,即BSM模型(Black-Scholes-Merton 模型)和二叉树模型。

BSM模型是最早也是最经典的期权定价模型之一。

该模型是由Fisher Black、Myron Scholes 和 Robert C. Merton于1973年提出的。

该模型的核心思想是建立一个无风险投资组合,其和期权组合有相同的收益率。

通过对组合进行数学推导,可以得到期权价格的解析公式。

BSM模型的前提假设包括:市场不存在摩擦成本、资产价格符合几何布朗运动、市场无风险利率恒定、无红利支付、市场不存在套利机会等。

有了这些假设,可以通过标的资产价格、行权价格、剩余期限、无风险利率、标的资产波动率和期权类型等因素来计算期权的市场价值。

与BSM模型不同,二叉树模型采用离散化的方法进行期权定价。

该模型将剩余期限分为若干个时间步长,并在每个时间步长内考虑标的资产价格的上涨和下跌情况。

通过逐步计算,可以得到期权价格的近似值。

二叉树模型的优点在于它可以应用于各种类型的期权,并且容易理解和计算。

无论是BSM模型还是二叉树模型,期权定价都是基于一定的假设和参数。

其中,最关键的参数是标的资产的波动率。

波动率代表了市场对标的资产未来价格变动的预期。

根据波动率的不同,期权的价格也会有所变化。

其他参数如标的资产价格、行权价格、剩余期限和无风险利率等也会对期权定价产生影响。

需要注意的是,期权定价模型只是对期权价格的估计,并不保证期权的实际市场价格与估计值完全相同。

实际市场存在许多因素都会导致期权价格的变动,例如市场情绪、供需关系、经济指标等。

因此,在进行期权交易时,投资者需要结合市场情况和自身风险偏好做出相应的决策。

总之,期权定价是金融学中的重要内容,通过定价模型可以帮助投资者确定期权的合理价格。

BSM模型和二叉树模型是常用的定价方法,但投资者需要注意,这些模型只是对期权价格的估计,实际市场价格可能有所变动。

期权定价数值方法

期权定价数值方法期权定价是金融学和衍生品定价的重要研究领域之一。

相对于传统的基于解析公式的定价方法,数值方法在期权定价中发挥了重要作用。

本文将介绍几种常用的期权定价数值方法。

第一种方法是蒙特卡洛模拟法。

这种方法通过生成大量的随机路径,从而模拟出期权的未来价格演化情况。

蒙特卡洛模拟法能够处理各种复杂的衍生品,尤其适用于路径依赖型期权的定价。

其基本思想是通过随机游走模拟资产价格的变化,并在到期日计算期权的收益。

蒙特卡洛方法的优点在于简单易懂,适用于任意的收益结构和模型。

缺点是计算复杂度高,需要大量的模拟路径,同时计算结果存在一定的误差。

第二种方法是二叉树模型。

二叉树模型将时间离散化,并用二叉树结构模拟资产价格的变化。

每一步的价格变动通过建立期权价格的递归关系进行计算。

二叉树模型适用于欧式期权的定价,特别是在波动率较低或资产价格较高时效果更好。

二叉树模型的优点在于计算速度快,容易理解,可以灵活应用于各种不同类型的期权。

缺点是对期权到期日的分割存在一定的限制,复杂的期权结构可能需要更多的分割节点。

第三种方法是有限差分法。

有限差分法将连续时间和连续空间离散化,通过有限差分近似式来计算期权价格。

其基本思想是将空间上的导数转化为有限差分的形式,然后通过迭代的方法求解有限差分方程。

有限差分法适用于各种不同类型的期权定价,特别是美式期权。

它是一种通用的数值方法,可以处理多种金融模型。

缺点是计算复杂度高,特别是对于复杂的期权结构和高维度的模型,需要更多的计算资源。

综上所述,期权定价的数值方法包括蒙特卡洛模拟法、二叉树模型和有限差分法。

不同的方法适用于不同类型的期权和市场情况。

在实际应用中,可以根据具体的问题选择合适的数值方法进行期权定价。

期权定价是金融学中一个重要的研究领域,它的核心是确定期权合理的市场价值。

与传统的基于解析公式的定价方法相比,数值方法在期权定价中有着重要的应用。

本文将进一步介绍蒙特卡洛模拟法、二叉树模型和有限差分法,并探讨它们的优缺点及适用范围。

期权定价matlab程序

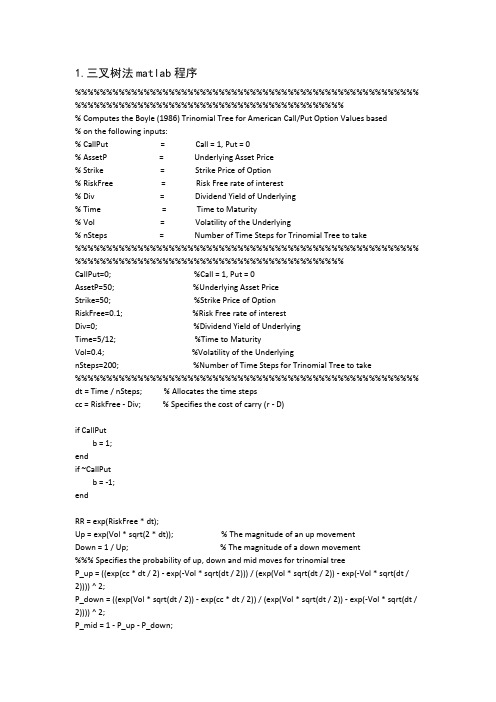

1.三叉树法matlab程序%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% Computes the Boyle (1986) Trinomial Tree for American Call/Put Option Values based% on the following inputs:% CallPut = Call = 1, Put = 0% AssetP = Underlying Asset Price% Strike = Strike Price of Option% RiskFree = Risk Free rate of interest% Div = Dividend Yield of Underlying% Time = Time to Maturity% Vol = Volatility of the Underlying% nSteps = Number of Time Steps for Trinomial Tree to take %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%CallPut=0; %Call = 1, Put = 0AssetP=50; %Underlying Asset PriceStrike=50; %Strike Price of OptionRiskFree=0.1; %Risk Free rate of interestDiv=0; %Dividend Yield of UnderlyingTime=5/12; %Time to MaturityVol=0.4; %Volatility of the UnderlyingnSteps=200; %Number of Time Steps for Trinomial Tree to take %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% dt = Time / nSteps; % Allocates the time stepscc = RiskFree - Div; % Specifies the cost of carry (r - D)if CallPutb = 1;endif ~CallPutb = -1;endRR = exp(RiskFree * dt);Up = exp(Vol * sqrt(2 * dt)); % The magnitude of an up movementDown = 1 / Up; % The magnitude of a down movement%%% Specifies the probability of up, down and mid moves for trinomial treeP_up = ((exp(cc * dt / 2) - exp(-Vol * sqrt(dt / 2))) / (exp(Vol * sqrt(dt / 2)) - exp(-Vol * sqrt(dt / 2)))) ^ 2;P_down = ((exp(Vol * sqrt(dt / 2)) - exp(cc * dt / 2)) / (exp(Vol * sqrt(dt / 2)) - exp(-Vol * sqrt(dt / 2)))) ^ 2;P_mid = 1 - P_up - P_down;Df = exp(-RiskFree * dt);% Sets up the asset movements on the trinomial treefor i = 0:(2 * nSteps)State = i + 1;Value(State) = max(0, b * (AssetP * Up ^ max(i - nSteps, 0) * Down ^ max(nSteps * 2 - nSteps - i, 0) - Strike));end% Works backwards recursively to determine the price of the optionfor TT = nSteps - 1:-1:0for i = 0:(TT * 2)State = i + 1;Value(State) = (P_up * Value(State + 2) + P_mid * Value(State + 1) + P_down *Value(State)) * Df;endendTrinomial = Value(1)2.隐式差分法matlab程序unction amoption(s0,E,rf,sigma,T,dt,ds,smax) %%%%%%%%%%%%%%%%%%%%%%%%%%%% 隐式法求解美式看跌期权%%%%%%%%%%%%%%%%%%%%%%%%%%% 输入参数说明:% s0 0时刻股价% E 执行价% rf 无风险利率% T 到期日(单位:年)% sigma 股票波动的标准差% smax 股票最大值% ds 股票价格离散步长% dt 时间离散步长%%%%%%%%%%%%%%%%%%%%%%%%%% 初始化% %%%%%%%%%%%%%%%%%%%%%%%%%M=round(smax/ds);N= round(T/dt);ds=smax/M; % 重新确定股票价格步长dt=T/N; % 确定时间的步长%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%for j=1:Ma(j)=0.5*rf*j*dt-0.5*sigma^2*j^2*dt;b(j)=1+sigma^2*j^2*dt+rf*dt;c(j)=-0.5*rf*j*dt-0.5*sigma^2*j^2*dt;end %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%L=zeros(M-1,M-1);L(1,1)=b(1);L(1,2)=c(1); % 边界条件L(M-1,M-2)=a(M-1); L(M-1,M-1)=b(M-1); % 边界条件for j=2:M-2L(j,j-1)=a(j);L(j,j)=b(j);L(j,j+1)=c(j);end %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% for j=1:M-1f(j,N+1)=max(E-j*ds,0);endfor i=N:-1:1F(1)=f(1,i+1)-a(1)*E;F(2:M-1)=f(2:M-1,i+1); % 终值条件f(1:M-1,i)=L^(-1)*F';for j=1:M-1 % 判断是否行权if f(j,i)<E-j*dsf(j,i)=E-j*ds;endendendjdown=floor(s0/ds);jup=ceil(s0/ds);if jdown==jupprice=f(jdown,1)+(s0-jdown*ds)*(f(jup+1,1)-f(jup+1,1))/ds end3. 显式有限差分法matlab %%%%%%%%%%%%%%%%%%%%%%%%%%%%显式差分法求解美式看跌期权%%%%%%%%%%%%%%%%%%%%%%%%%%%% 输入参数说明:% s0 0时刻股价% E 执行价% rf 无风险利率% T 到期日(单位:年)% sigma 股票波动的标准差% smax 股票最大值% ds 股票价格离散步长% dt 时间离散步长%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% 初始化%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%s0=50;E=50;rf=0.1;sigma=0.4;T=5/12;dt=T/10;ds=5;smax=100;M=round(smax/ds);N= round(T/dt);ds=smax/M; % 重新确定股票价格步长dt=T/N; % 确定时间的步长%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% veti=1:N;vetj=1:M;a=1/(1+rf*dt)*(-1/2*rf*vetj*dt+0.5*sigma^2*vetj.^2*dt); b=1/(1+rf*dt)*(1-sigma^2*vetj.^2*dt);c=1/(1+rf*dt)*(1/2*rf*vetj*dt+0.5*sigma^2*vetj.^2*dt); %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% L=zeros(M-1,M-1);L(1,1)=b(1);L(1,2)=c(1); % 边界条件L(M-1,M-2)=a(M-1); L(M-1,M-1)=b(M-1); % 边界条件for j=2:M-2L(j,j-1)=a(j);L(j,j)=b(j);L(j,j+1)=c(j);end %%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%%% f1=zeros(M-1,N+1);f1(:,N+1)=max(E-vetj(1:M-1)*ds,0);f0=zeros(M-1,1);f0(1,1)=a(1)*E;for i=N:-1:1f1(:,i)=L*f1(:,i+1)+f0;for j=1:M-1 % 判断是否行权if f1(j,i)<=E-vetj(j)*ds;f1(j,i)=E-vetj(j)*ds;endendendf2(1,1:N+1)=50;f2(2:M,1:N+1)=f1;f2(M+1,1:N+1)=0;jdown=floor(s0/ds);jup=ceil(s0/ds);if jdown==jupprice=f2(jdown+1,1)+(s0-jdown*ds)*(f2(jup+1,1)-f2(jup+1,1))/ds end4. 用C-N有限差分法为美式看跌期权定价matlabfunction price = AmPutCK(S0,K,r,T,sigma,Smax,dS,dt,omega,tol)M = round(Smax/dS); dS = Smax/M; % 建立网格N = round(T/dt); dt = T/N;oldval = zeros(M-1,1); %Gauss-Seidel更新向量newval = zeros(M-1,1);vetS = linspace(0,Smax,M+1)';veti = 0:M; vetj = 0:N;% 建立边界条件payoff = max(K-vetS(2:M),0);pastval = payoff; % values for the last layerboundval = K*exp(-r*dt*(N-vetj)); % 边界值% 建立系数矩阵和式子右边矩阵alpha = 0.25*dt*( sigma^2*(veti.^2) - r*veti );beta = -dt*0.5*( sigma^2*(veti.^2) + r ); gamma = 0.25*dt*( sigma^2*(veti.^2) + r*veti );M2 = diag(alpha(3:M),-1) + diag(1+beta(2:M)) + diag(gamma(2:M-1),1); % 使用SOR方法求解线性方程组aux = zeros(M-1,1);for j=N:-1:1aux(1) = alpha(2) * (boundval(1,j) + boundval(1,j+1));% 建立右端矩阵并进行初始化rhs = M2*pastval(:) + aux;oldval = pastval;error = realmax;while tol < errornewval(1) = max ( payoff(1), ...oldval(1) + omega/(1-beta(2)) * (...rhs(1) - (1-beta(2))*oldval(1) + gamma(2)*oldval(2)));for k=2:M-2newval(k) = max ( payoff(k), ...oldval(k) + omega/(1-beta(k+1)) * (...rhs(k) + alpha(k+1)*newval(k-1) - ...(1-beta(k+1))*oldval(k) + gamma(k+1)*oldval(k+1)));endnewval(M-1) = max( payoff(M-1),...oldval(M-1) + omega/(1-beta(M)) * (...rhs(M-1) + alpha(M)*newval(M-2) - ...(1-beta(M))*oldval(M-1)));error = norm(newval - oldval);oldval = newval;endpastval = newval;endnewval = [boundval(1) ; newval ; 0]; % 加入缺少的值% 返回价格,这个价格可能因为初始资产价格在网格外而由线性插值生成。

运用Matlab基于LSM方法对美式期权定价的新探究

运用Matlab基于LSM方法对美式期权定价的新探究作者:刘海永严红来源:《金融发展研究》2013年第12期摘要:传统期权定价方法是通过主观假定初始价格、执行价格、期限、波动率、无风险利率等条件来对期权进行定价,很少联系实际的期权市场报价对期权进行定价。

本文根据股票期权市场报价,通过Matlab快速方便地求解出隐含的波动率和无风险利率,并在此基础上运用Matlab基于最小二乘蒙特卡洛模拟(LSM)方法对该股票的美式期权进行定价。

本文揭示了如何根据期权市场报价实现隐含波动率和无风险利率的求解,进而结合LSM方法对美式期权进行定价的一种新方法。

此外,本文对LSM方法的改进技术也进行了探讨。

关键词:LSM方法;美式期权定价;隐含波动率;无风险利率中图分类号:F830.91 文献标识码:A 文章编号:1674-2265(2013)12-0020-05一、引言1973年之前,理论上对于期权定价一直找不到令人满意的模型,主要是由于对标的资产价格的变动过程无法用适当的随机过程来描述。

1973年布莱克、斯科尔斯(Black、Scholes)两位学者将标的资产的价格假设为几何布朗运动,并由此获得了欧式看涨、看跌期权的定价模型,从此期权市场在全球范围内得到了快速的发展。

对于欧式期权的定价,可采用树形法,Black-Scholes模型(以下简称B-S模型)、有限差分法、蒙特卡洛模拟法;对于美式期权的定价,树形法、有限差分法也适用,蒙特卡洛模拟方法在欧式衍生产品的定价方面获得了有效应用,但其采用的是正向求解的方法,这就限制了将蒙特卡洛模拟方法运用于具有后向迭代搜索特征的美式期权定价问题。

1993年蒂利(Tilley)提出了美式期权具有提前执行的特征后,使用蒙特卡洛模拟方法为美式衍生产品进行定价的问题才得到初步解决。

巴里康和马蒂诺(Barraquand和Martineau,1995)将资产价格的状态空间加以分隔,得出每一条路径在不同区域间移动的概率,然后使用类似于二叉树模型的方式进行逆推求解。

基于MATLAB的金融工程方法与实践第六章 复杂期权介绍及其定价原理

两值期权

两值期权(Binary Options) 具有不连续到期回报的一种基本期权。例如,现金或无价 值看涨期权(Cash-or-nothing Call),若标的资产价格在到 期日低于执行价格,那么该期权价值为零;若高于执行价 格,则该期权支付一个固定的数额Q。

远期开始期权

远期开始期权(Forward Start Options) 现在支付期权费,但是从未来某一特定时间才开始生效的 期权 这类期权被广泛用于员工激励计划,例如,公司给某员工 发放一份期权,该员工工作3年后期权才能生效,这样就 会给予员工长期效力于公司的动力。

远期开始期权的定价

根据Black-Scholes期权定价公式有:

任选期权的价值

障碍期权

障碍期权(Barrier Options)是一种路径依赖型期权,它们 的最终收益依赖于标的资产的价格路径在一段特定的时间 内与其规定的“障碍”水平的对比。一旦标的资产价格触 及规定的“障碍”水平,期权合约则生效或者失效 障碍期权是弱式路径依赖型期权

障碍期权

敲出期权(Knock-out Options) 敲入期权(Knock-in Options) 向上期权(Up Options) 向下期权(Down Options)

非标准美式期权

百慕大期权(Bermuda Option) 期权持有者可以在到期日前所规定的一系列时间执行期权。 比如说,一个5年期的期权只能在每年的最后一个月执行。

非标准美式期权

公司发行的认股权证(Warrants) 这种期权规定了提前执行的时间段,而且执行价格也是变 动的 例如,某公司发行的一个5年期的认股权证,只允许持有 者在第2年到第5年之间的某些特定的日期执行,并且在第 2年和第3年间的执行价格为20美元,第4年的执行价格为 23买美元,最后一年的执行价格为25美元。

matlab第十章

第十章 二项式期权定价(满分70分)一、单期二项式期权定价1.复制、定价例10.1设某股票当前价格为100元,一年后可能上涨50%(即期末价格为150元),也可能下跌25%(即期末价格为75元),无风险债券的利率为5%(国库券年利率),债券的当前价格为1元,现在有1份执行价格为125元、有效期为1年的该股票看涨期权,试计算该看涨期权的价格。

Step1.复制,即1*Call=X*Shares+Y*Bonds⎩⎨⎧=+=+005.1752505.1150Y X Y X 解出X 和Y 的值。

Step2. 定价,即期末现金流相等,则期初的价格相等: C=X*S0+Y*A0. 输入命令:A=[150,1.05;75,1.05];B=[25;0];X=A\BS 0=100;B 0=1;C=X'*[S 0;B 0]2、风险中性定价(1) 以离散计息的方式进行折现,则单期二项式期权定价公式应为:))(1()0,)1(max()()0,)1(max()(d u r X d S r u X u S d r C ++---+-++= 由于S 、u 、d 、r 、X 的值事先已知,故可以确定出C 的值。

(2) 以连续复利计息的方式进行折现,则单期二项式期权定价公式应为:)()0,)1(max()1()0,)1(max()1(d u e X d S e u X u S d e C r r r +---++-+-+=(3) 若考虑股票派发的红利。

当已知股票派发红利时,如果再已知股票的波动率,可以直接用Cox-Ross-Rubinstein二项式期权定价模型来为期权进行定价,其函数命令为:[AssetPrice, OptionValue] = binprice(Price, Strike, Rate, Time, Increment,…Volatility, Flag, DividendRate, Dividend, ExDiv) 其中,Price、Strike、Rate、Time、Increment、Volatility、Flag、DividendRate、Dividend、ExDiv分别表示股票的当前价格、期权的执行价格、无风险利率、期权的有效期、时间间隔的大小、股票的波动率、期权的看涨看跌类别(看涨取值1,看跌取值0)、红利率、红利、红利支付日期(最后三个变量是可以任选的,默认值均为0)。

期权定价理论及其Matlab实现过程

这里 :

d =— ( ( / + (+s / )( O l I S t X) r 2 n ) 2 T

-

— —

收录 日期:0 2年 4月 1 21 7日

期望回报率 , 8为股 票价格波动率 , 为无 r

风险 资产 收益率且 有 0 rm:W ( << d D是标 格 :

其三 , 田素华 (0 2 研究 了境 内外交 高, 20) 从而导致高抑价现象 的出现 。周孝华 的文 献基本上 是从宏观 的制度层 面讨论 叉上市企业 的 IO价格差异 ,发现 A股 等 (O5 也 以换手率和 看涨指标 作为投 这一 问题 , P 2O) 很少有 人从抑价 形成 的微观机

金

资

期权 定价理 论及其 Ma a t b实现过程 l

口丈 /罗 琰

( 南京审计学院数学与统计学院 江苏 ・ ) 南京

[ 提要] 期权定价理论 是现代金 融 融定量分析提供 了强有力的数学工具。

为: [ a( ① 一 ,) , 龟 m xS X o3 其中壹 表示风险

中性条件下的期望值 。 根据风险中性定价 原理 , 不付红利欧式看涨期权价格 C等于 现 值, 即:

关键 词:a b 教学实践 gta ; J

基金项 目:国家 自然科学 基金项 目

(0 7 7 ;教育部 人文 社科青 年项 目 7 9 1 3) 0

( Y C H 8 1 JZ 1 ) 2 2

I nC 无风 险资产价格 R ( t )服从如 下方 获得无风险收益率 。因此 , S D的分 布 只要将 m换成 r 即可 : 程:

明和梁洪昀 (0 1 加入了换手率因素 , 2o) 发 原因。然而 , 这只 能表 明某些敏感 因素对 [】 2 曹凤岐 , 董秀 良. 国 IO定价合理性 我 P

基于MATLAB的欧式期权定价与隐含波动率应用

基于MATLAB的欧式期权定价与隐含波动率应用作者:刘俊材林若来源:《商场现代化》2010年第26期[摘要]期权价格依赖于标的产品的价格、执行价格、无风险利率、从目前到期权到期的时间、基础资产的波动率等变量。

欧式期权定价和银行波动率的应用是金融工程领域研究的重要内容。

本文利用MATLAB工具箱实现对欧式期权定价的求解,并进一步探讨隐含波动率在投资实践中的应用。

[关键词] MATLAB 欧式期权隐含波动率一、引言期权,是指双方当事人达成某种协议,期权买方向期权卖方支付一定费用,取得在未来到期日(Maturity Data)或到期前按协议买进或卖出一定数量某种基础证券(Underlying Assets)的权利,欧式期权则指买入期权的一方只能在期权到期日当天才能行使的期权。

一直以来,MATLAB在期权定价模型等金融工程方面有着极其重要的作用。

本文通过应用MATLAB,实现欧式期权和隐含波动率在实践中的应用。

二、Black-Scholes期权定价模型及MATLAB实现1.欧式期权的理论价格根据Black-Scholes期权定价模型可以得出欧式期权理论价格的表达式:其中,:标的资产市场价格X : 执行价格r : 无风险利率:标的资产价格波动率T – t: 距离到期时间2. MATLAB实现MATLAB中计算欧式期权价格的函数是blsprice>>[call, put]= blsprice(price, strike, rate, time, volatility)输入参数,Price是股票价格,Strike是执行价,Rate代表无风险利率,Time是指距离到期日的时间,即期权的存续期(单位:年),Volatility表示标定资产的标准差。

输出参数,Call表示欧式看涨期权价格,Put表示欧式看跌期权价格算例:考虑一只无分红的股票,若股票的现在价格为80,波动率的标准差为0.4,无风险利率为8%,期权的执行价格为90元,执行期为3个月,利用MATLAB计算欧式期权价格。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

期权的定价方法概述及利用matlab计算期权价格

摘要期权是功能最多、最激动人心的融衍生工具之一。

期权定价问题一直是金融数学当中最复杂的问题之一,简要介绍几种基本的期权定价理论,并利用matlab金融工具箱计算出香港恒生指数期权的价格并与实际价格进行比较,指出可能导致偏差的一些原因。

关键词期权定价;MATLAB;B-S模型

1 期权概述

期权是一种独特的衍生金融产品,实质上是将权利和义务分开进行定价,使得权利的受让人在规定时间内对于是否进行交易,行使其权利具有选择权,而义务方必须履行其义务。

它使买方能够避免坏的结果,同时,又能从好的结果中获益。

2 期权的定价模型

2.1 二项式期权定价模型

设:S0=股票现行价格,u=股价上行乘数,d=股价下行乘数,r=无风险利率,C0=期权现行价格,Cu=股价上行时期权的到期日价值,Cd=股价下行时期权的到期日价值,X=期权的执行价格,H=套期保值比率,则二项式定价模型为:

u=1+上升百分比=

d=1+下降百分比=

其中:e是自然对数;σ为标的资产连续复利收益率的标准差;t为以年表示的时段长度。

2.2 Black—Scholes期权定价模型

1)假设条件

B-S微分方程的推导是建立在以下假设的基础上的:①股价遵循预期收益率μ和标准差σ为常数的马尔科夫随机过程;②允许使用全部所得卖空衍生证券;③没有交易费用或税金,且所有证券高度可分;④在衍生证券的有效期内没有支付红利;⑤不存在无风险的套利机会;⑥证券交易是连续的,股票价格连续平滑变动;⑦无风险利率r为常数,能够用同一利率借入或贷出资金;⑧只能在交割日执行期权。

2)Black—Scholes期权定价公式

C=SN(d1)-Xe-rTN(d2)

P=C-X+Xe-rT=Xe-rT · N(-d2)-S · N(-d1)

,

式中:C表示买入期权的价格;S表示标的资产的现行市场价格;r表示无风险利率(以连续复利率计算);σ表示标的资产的价格波动率;X表示看涨期权的执行价格;T表示距离期权到期日的时间(以年表示);t表示现在的时间;N(x)表示标准正态分布变量的累积概率分布函数。

2.3 支付股利的Black-Scholes期权定价模型

从实证研究上来看,股利对股价是有影响的。

当支付股利时,股票价格将下降,特别是当高比例支付股利时,股票价格变动将比较明显。

而作为指数期权来讲,支付股利将变得不可避免。

为反映这种影响,我们将Black-Scholes公式中使用的股票价格改为原股票价格减去期权有效期内预计支付的股利现值,波动率改为股票价格减去股利现值的净值的波动率,计算期权价格的布莱克-斯科尔斯公式分别为:

C=(S0-DP)N(d1)-Sxe-rTN(d2)

P=Sxe-rTN(-d2)-(S0-DP)-N(-d1)

其中DP为期权持有期内所付红利的现值。

另外,在计算股票价格的波动率(σ)时也不应该将这部分无风险收益考虑在内。

3 利用Matlab计算恒生指数期权的价格

3.1 股票价格波动率的计算

1)股票价格波动率σ的计算方法是:以一定时间内的股票价格为基础,设(n+1)为观察次数,Si为第i个时间间隔末的股票价格。

令Ui=1n(Si/Si-1),

因为Si=Si-1eUi,所以Ui是第i个时间间隔后的连续复利收益,Ui的标准差即为该段时间内股票价格的日波动率σ1,则估计值为

公式中是Ui的均值。

2)在计算出股票价格的日波动率之后,可以利用下面的公式计算股票价格的年波动率。

股票价格年波动率(σ)=股票价格日波动率×根号内每年的交易日数。

我们采用恒生指数2010/02/26-2010/05/25的收盘指数来计算它的波动率。

经计算并适当调整可得:

3.2 香港恒生指数期权价格的计算

我们采用香港银行隔夜拆借利率作为无风险利率。

对于分红率,由于市场上分红都是固定在大致相同的时间,因此我们在计算不同到期日期权价格是将使用不同的分红率,即对于1个月内到期的,我们将采用0即不分红作为分红率;对于3个月内到期的,我们将采用3%作为分红率。

下面我们计算2010年6月份到期的期权价格:

期权价格的计算结果与6月8日恒生指数期权报价对比

4 结论

本文初步探讨了期权的定价问题,并利用Matlab建立了期权的定价模型。

利用香港恒生指数,计算出恒生指数期权的价值,并与市场实际报价进行了比对,得出了如下结论:到期时间较近的期权合约的预测价格较接近于实际市场价格,到期时间较长的期权合约的预测价格与实际价格偏差较大。

总体来说,B-S模型并不合适于直接应用于实际的市场报价。

我们认为产生偏差的可能原因如下:

1)B-S期权定价模型中的某些输入变量不可避免的需要进行人工主观估算,以此为基础计算得到期权价格,其相关性和可靠性有所欠缺。

2)期权到期日越晚的市场波动可能越大,因此投资者分歧更加明显,定价也相对困难;而期权到期日越早的市场波动可能相对较小,因此投资者分歧较小,定价也相对容易。

3)市场的股票预期分红率水平可能与当前的水平有所差别。

4)交易价格还受到市场供求、投资者心理预期等因素的影响。

参考文献

[1]约翰·赫尔.期权、期货与衍生证券[M].北京:华夏出版社,1997.

[2]Martin Baxter, Andrew Rennie.金融数学:衍生品定价引论[M].北京:人民邮电出版社,2006.

[3]Black F, Scholes M.The Pricing of Options and Corporate Liabilities[J].Journal of Political Economies,1973,81(3):637-655.

[4]杨斯迈.金融期权定价模型与金融风险管理[J].昆明理工学报社科版,2008,5:25-32.

[5]易艳春,吴雄韬.随机市场模型下美式看跌期权的定价[J].衡阳师范学院学报,2009,3:5-8.

[6]薛定宇,陈阳泉.高等应用数学问题的MATLAB求解[M].北京:清华大学出版社,2008.

[7]张树德.MATLAB金融计算与金融数据处理[M].北京:北京航空航天大学出版社,2008.

[8]张树德.金融计算教程——MATLAB金融工具箱的应用[M].北京:清华大学出版社,2009.。