固定收益证券姚长辉作业答案

固定收益证券姚长辉第一章课后题答案

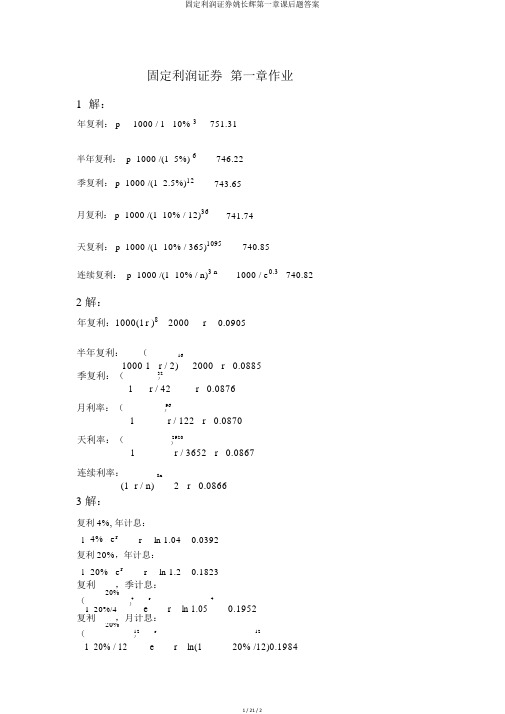

固定利润证券 第一章作业1 解:年复利: p 1000 / 1 10% 3 751.31半年复利: p 1000 /(1 5%) 6746.22 季复利: p 1000 /(1 2.5%)12743.65 月复利: p 1000 /(1 10% / 12)36 741.74天复利: p 1000 /(1 10% / 365)1095740.85连续复利: p 1000 /(1 10% / n)3 n 1000 / e 0.3 740.822 解:年复利:1000(1 r )8 2000 r 0.0905半年复利: ( 162000 r 0.0885 1000 1 r / 2) 季复利:( 132 r 0.0876 )r / 42月利率:(196 )r / 122 r 0.0870 天利率:(1 2920 )r / 3652 r 0.0867连续利率: 8n 2 r 0.0866 (1 r / n)3 解:复利 4%, 年计息:1 4% e rr ln 1.04 0.0392 复利 20%,年计息:1 20% e r r ln 1.2 0.1823复利 ,季计息: 20%( 4 r 4 )e r ln 1.05 0.1952 1 20%/4复利 ,月计息: 20% (12 r 12) e r ln(1 20% /12)0.19841 20% / 124解:净价101 23 / 32 101.71875应计利息 100 0.09125 / 2 79 / 184全价100(1 0.09125 / 2)1051 x 2184全价净价应计利息解得:x 0.029911851 故买入利润率为0.029911851同理卖出利润率为0.0277823275解:答:(1)设逆浮动利率债券的利率公式为X5000*9%=3000*(LIBOR+3%) +2000X解得 X=18%-1.5LIBOR逆浮动利率债券的利率确立公式为18%-1.5 month LIBOR(2)由于 0<LIBOR<=12%浮动利率债券的利率 =1month LIBOR+3%,故顶为 15%,底为 3% 逆浮动利率债券的利率 =18%-1.5monthLIBOR,故顶为 18%,底为 06解:5000/100*98.25 =4912.5元因此投资者购置该债券需支付的金额4912.5 元7解:浮动利率 = LIBOR+1.25%=6.5%+1.25%=7.725%半年支付的利率水平=7.725%/2=3.875%。

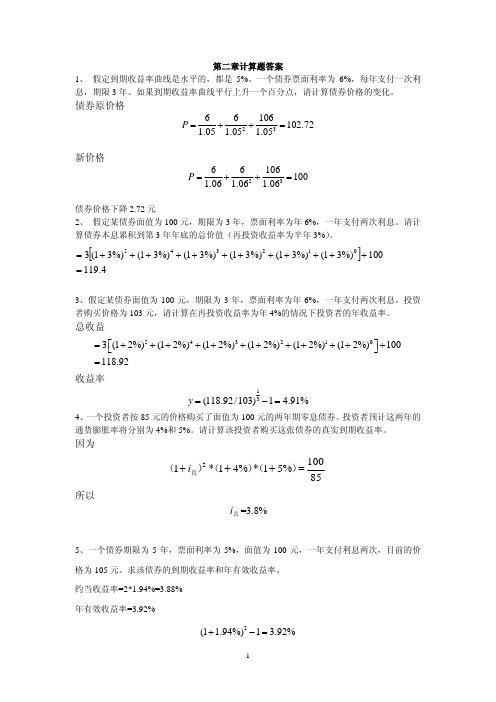

姚长辉 固定收益证券 第二章

按月复利情况下的到期收益率 按月复利情况下的到期收益率? 12 (1 + ym / 12) 1 = 8.46%

ym = 8.149%

至第一回购日的收益率

例2-3: 20年债券,票面利率 10% ,5年后随时可以按 年债券, 年债券 年后随时可以按 照面值回购.如果5年后到期收益率低于 照面值回购.如果 年后到期收益率低于 10%,那么 , 债券价值会超过面值,因此更可能被回购. 债券价值会超过面值,因此更可能被回购

票面利率与到期收益率

实际上,年金证券可以被理解为票面利率极大化的债 券,零息债券是票面利率最小化的债券,因此,一般 附息债券可以被理解为这两种债券的合成品.因此, 附息债券的到期收益率是这两个证券到期收益率的某 种平均.既然如此,附息债券到期收益率一定介于这 两个证券到期收益率之间.而且,票面利率越低,年 金证券的权重越低,该附息债券的到期收益率越靠近 零息债券;如果票面利率很高,年金证券的权重就越 大,那么附息债券的到期收益率就越靠近年金证券.

票面利率与到期收益率

如果零息债券到期收益率曲线或者说即期利率是向右 上方倾斜的,那么年金证券到期收益率曲线也向右上 方倾斜,并且居于即期利率曲线的下方. 也可以验证下面的结论:如果即期利率曲线向右下方 倾斜,那么年金证券到期收益率曲线也向右下方倾斜, 但居于即期利率的上方; 如果即期利率曲线先上升后下降,那么年金证券到期 收益率曲线也先上升后下降,但最初居于即期利率曲 线的下方,与即期利率曲线相交后,居于即期利率曲 线的上方.

P0 =

∑

n

t =1

C C +Q + t (1 + y / 2 ) (1 + y / 2 ) n

比如,P = 105, C = 3, F = 100, n = 40. 5年后按面值回 比如, 年后按面值回 购,YTM = 5.58%,至第一回购日的收益率(Yield to ,至第一回购日的收益率( first call) = 4.86% )

固定收益证券 习题答案

6

9 9.5 10 10.5 11 11.5 12 12.5 13 13.5 14 14.5 15 15.5 16 16.5 17 17.5 18 18.5 19 19.5 20

9.2188% 9.2700% 9.3194% 9.3672% 9.4132% 9.4575% 9.5000% 9.5408% 9.5799% 9.6172% 9.6528% 9.6866% 9.7188% 9.7491% 9.7778% 9.8047% 9.8299% 9.8533% 9.8750% 9.8950% 9.9132% 9.9297% 9.9444%

折现因子 1 0.9619 0.9245 0.8880 0.8523 0.8175 0.7836 0.7506 0.7186 0.6876 0.6575 0.6285 0.6004 0.5733 0.5472 0.5220 0.4978 0.4745 0.4522 0.4308 0.4102

现金流量 0 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80

9、当期的平价到期收益曲线 1 如下:

1

平价收益率是指证券价格等于面值时的到期收益率 3

到期日 1 2 3 4 5

平价收益率 10% 15% 20% 23% 25%

假设平价到期收益率的单位 为年,按年复利计息。 利用上面提供的信息,计算以下债券在零期的价格,该债券获得的现金流如下: C1 =10元, C2 = 10元, C3 = 110元,其中Ct是在第t期获得的现金收入。

r3 = 21.56%

债券的价值为

10 10 110 + + = 77.84 2 1.1 (1.1539) (1.2156) 3

固定收益证券-课后习题答案

第1章固定收益证券概述1.固定收益证券与债券之间是什么关系?解答:债券是固定收益证券的一种,固定收益证券涵盖权益类证券和债券类产品,通俗的讲,只要一种金融产品的未来现金流可预期,我们就可以将其简单的归为固定收益产品。

2.举例说明,当一只附息债券进入最后一个票息周期后,会否演变成一个零息债券?解答:可视为类同于一个零息债券。

3.为什么说一个正常的附息债券可以分拆为若干个零息债券?并给出论证的理由。

解答:在不存在债券违约风险或违约风险可控的前提下,可以将附息债券不同时间点的票面利息视为零息债券。

4.为什么说国债收益率是一国重要的基础利率之一。

解答:一是国债的违约率较低;二是国债产品的流动性在债券类产品中最好;三是国债利率能在一定程度上反映国家货币政策的走向,是衡量一国金融市场资金成本的重要参照。

5.假如面值为100元的债券票面利息的计算公式为:1年期银行定期存款利率×2+50个基点-1年期国债利率,且利率上限为5%,利率下限为4%,利率每年重订一次。

如果以后5年,每年利率重订日的1年期银行存款利率和国债利率如表1.4所示,计算各期债券的票面利息额。

表1.4 1年期定期存款利率和国债利率解答:第1次重订日计算的债券的票面利率为:1.5%×2+0.5%-2.5%=1%,由于该票面利率低于设定的利率下限,所以票面利率按利率下限4%支付。

此时,该债券在1年期末的票面利息额为100×4%=4元第2次重订日计算的债券的票面利率为:2.8%×2+0.5%-3%=3.1%,由于该票面利率低于设定的利率下限,所以票面利率仍按利率下限4%支付。

此时,该债券在2年期末的票面利息额为100×4%=4元第3次重订日计算的债券的票面利率为:4.1%×2+0.5%-4.5%=4.2%,由于该票面利率介于设定的利率下限和利率上限之间,所以票面利率按4.7%支付。

此时,该债券在3年期末的票面利息额为100×4.2%=4.2元第4次重订日计算的债券的票面利率为:5.4%×2+0.5%-5.8%=5.5%,由于该票面利率高于设定的利率上限,所以票面利率按利率上限5%支付。

固定收益证券题目及解答

23、假设货币市场期限为3个月、6个月和9个月 的债券的实际季度收益率分别为0.75%、1.5%和 2%,再假设该市场上存在期限为3个月和9个月 的两种贴现国债,面值都是100元。如果投资者 的投资期限是3个月,并假定收益率曲线在未来3

个月里不会变化。请问该投资者应选择哪一种债 券投资?

3、一张期限为10年的等额摊还债券,每年等 额偿还的金额为100元;另有一张永久债券, 每年支付利息为50元。如果市场利率为8%, 试比较它们价格的大小。

4、若市场上有下表所示的两个债券,并假设 市场利率的波动率是10%,构建一个二期的利率 二叉树。

市场债券品种假设

品种 A

到期期限 息票利率 折现率 当前价格

12、考虑票面金额1000元、票面利率为8%、 期限为5年的每年付息一次的债券,现有两种 情况:到期收益率为7%时,上升1个百分点 所引起的债券价格变化率为多少? 到期收益 率为8%时,上升1个百分点所引起的债券价 格变化率为多少?哪种情况下债券价格变化率 大?

13、某投资者购买了10张面值为100元,票 面利率为6%、每年付息一次的债券,债券刚 付息,持有3年,获得3年末的利息后出售。 期间获得的利息可以再投资,假设再投资收 益率为4.5%。每份债券购买价为103元,出 售价为107元。求该投资者的总收益率。

14、某一次还本付息债券,面值100元,票面 利率3.5%,期限3年,2011年12月10日到期。 债券交易的全价为99.40元,结算日为2009年9 月15日,试计算其到期收益率。

15、假设有3个不同期限债券,它们的数据

见下表,其中第一个为零息债券,后两个是附

息债券,且都是每年付息一次。试给出1年期

6、设某债券与上题B债券条件相同,但 为可回售债券,持有人有权在发行后的 第一年末以99.50元的价格向发行人回售, 利率二叉树与上题亦相同,试计算该债 券的价格。

【免费下载】固定收益证券(姚长辉)第三章作业参考答案

5

∑3������������ + 100������5 = 94

债券 B ������ = 1

5

∑5������������ + 100������5 = 99

债券 C ������ = 1

5

∑������������ = ������

令������ = 1

6A+B=100 (1)

3A+B=94 (2)

5A+B=99 (3)

1

6

3

5

100������5=B 则上面三式可简化成

2

6

3

5

解方程可知三个等式互相矛盾,即债券定价有不合理。以 A B 两债

券为准,得债券 C 定价应为 98

对全部高中资料试卷电气设备,在安装过程中以及安装结束后进行高中资料试卷调整试验;通电检查所有设备高中资料电试力卷保相护互装作置用调与试相技互术关,系电,力根通保据过护生管高产线中工敷资艺设料高技试中术卷资,配料不置试仅技卷可术要以是求解指,决机对吊组电顶在气层进设配行备置继进不电行规保空范护载高与中带资负料荷试下卷高问总中题体资,配料而置试且时卷可,调保需控障要试各在验类最;管大对路限设习度备题内进到来行位确调。保整在机使管组其路高在敷中正设资常过料工程试况中卷下,安与要全过加,度强并工看且作护尽下关可都于能可管地以路缩正高小常中故工资障作料高;试中对卷资于连料继接试电管卷保口破护处坏进理范行高围整中,核资或对料者定试对值卷某,弯些审扁异核度常与固高校定中对盒资图位料纸置试,.卷保编工护写况层复进防杂行腐设自跨备动接与处地装理线置,弯高尤曲中其半资要径料避标试免高卷错等调误,试高要方中求案资技,料术编试交写5、卷底重电保。要气护管设设装线备备置敷4高、调动设中电试作技资气高,术料课中并3中试、件资且包卷管中料拒含试路调试绝线验敷试卷动槽方设技作、案技术,管以术来架及避等系免多统不项启必方动要式方高,案中为;资解对料决整试高套卷中启突语动然文过停电程机气中。课高因件中此中资,管料电壁试力薄卷高、电中接气资口设料不备试严进卷等行保问调护题试装,工置合作调理并试利且技用进术管行,线过要敷关求设运电技行力术高保。中护线资装缆料置敷试做设卷到原技准则术确:指灵在导活分。。线对对盒于于处调差,试动当过保不程护同中装电高置压中高回资中路料资交试料叉卷试时技卷,术调应问试采题技用,术金作是属为指隔调发板试电进人机行员一隔,变开需压处要器理在组;事在同前发一掌生线握内槽图部内 纸故,资障强料时电、,回设需路备要须制进同造行时厂外切家部断出电习具源题高高电中中源资资,料料线试试缆卷卷敷试切设验除完报从毕告而,与采要相用进关高行技中检术资查资料和料试检,卷测并主处且要理了保。解护现装场置设。备高中资料试卷布置情况与有关高中资料试卷电气系统接线等情况,然后根据规范与规程规定,制定设备调试高中资料试卷方案。

固定收益证券-姚长辉-作业答案

第八章(1)二—加九)—37江心d2= ^ —UA/TS=7 K=6.5 r=5% 心一第X T=1/6代入得C=2.01故公司选择权的价值为2.01元,100股的期权价值为201元。

⑵応⑴「宀歼?「八]»心逬};P{S(t) >K§=0.835(3)根据B-S公式的推论,避险组合的权重即为△值。

习题8.28%6%4%解:在时点2,市场利率分别是8% , 6% , 4%。

如果是8%,固定利率支付方最后支付额的现值二(100000+600 )/1.08=9814.81;而浮动利率最后支付额的现值=10800 /1.08=10000。

期权价值为0。

如果是10%,固定利率支付方最后支付额的现值二(100000+600 )/1.06=10000;而浮动利率最后支付额的现值=10600 /1.06=10000。

期权价值为0.如果是4%,固定利率支付方最后支付额的现值二(100000+600 ) /1.04=10192.3;而浮动利率最后支付额的现值=10400 /1.04=10000。

期权价值为192.3。

在时点1,市场利率分别是7%, 5%.如果是7%,剩下的固定利率支付方支付额的现值=600 /1.07+0.5(10600 /1.08+10600 /1.06) /1.07=9820;浮动利率支付的现值=10000.故不执行.等待的价值为0.5*0+0.5*0=0 。

故期权价值为0。

如果是5%,剩下的固定利率支付方支付额的现值=600 /1.05+0.5(10600 /1.06+10600 /1.04) /1.05=10186.81;浮动利率支付的现值=10000.故执行价值为186.81.等待的价值为0.5*0+0.5*192.3=96.15 。

故期权价值为186.81。

在时点0,利率为6%,剩下的固定利率支付额的现值=10000.839 , 执行价值0.839等待价值=(0.5*0+0.5*186.81) /1.06=88.11故期权的价值为88.11习题8.3(1)Time 0Time 1Time 2(3 )由题可知,若贷款不含箍,则其现金流应该是按照市场利率贴现。

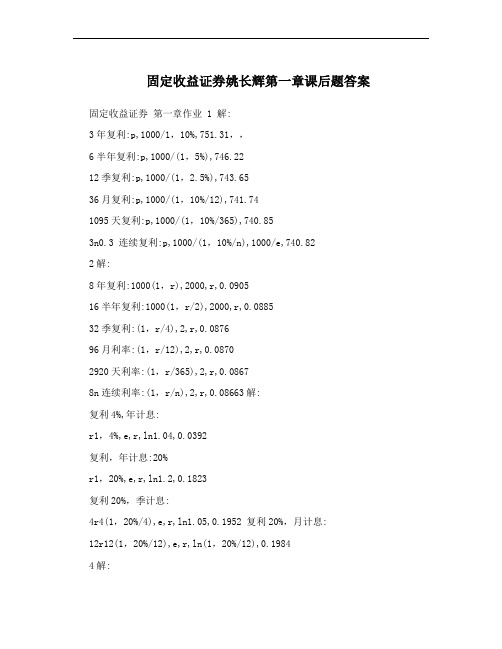

固定收益证券姚长辉第一章课后题答案

固定收益证券姚长辉第一章课后题答案固定收益证券第一章作业 1 解:3年复利:p,1000/1,10%,751.31,,6半年复利:p,1000/(1,5%),746.2212季复利:p,1000/(1,2.5%),743.6536月复利:p,1000/(1,10%/12),741.741095天复利:p,1000/(1,10%/365),740.853n0.3 连续复利:p,1000/(1,10%/n),1000/e,740.822解:8年复利:1000(1,r),2000,r,0.090516半年复利:1000(1,r/2),2000,r,0.088532季复利:(1,r/4),2,r,0.087696月利率:(1,r/12),2,r,0.08702920天利率:(1,r/365),2,r,0.08678n连续利率:(1,r/n),2,r,0.08663解:复利4%,年计息:r1,4%,e,r,ln1.04,0.0392复利,年计息:20%r1,20%,e,r,ln1.2,0.1823复利20%,季计息:4r4(1,20%/4),e,r,ln1.05,0.1952 复利20%,月计息:12r12(1,20%/12),e,r,ln(1,20%/12),0.19844解:净价,101,23/32,101.71875应计利息,100,0.09125/2,79/184100(1,0.09125/2) 全价,105x1,,2184全价,净价,应计利息x,0.029911851解得: 故买入收益率为0.029911851 同理卖出收益率为0.0277823275解:答:(1)设逆浮动利率债券的利率公式为X5000*9%=3000*(LIBOR+3%)+2000X解得X=18%-1.5LIBOR逆浮动利率债券的利率确定公式为18%-1.5 month LIBOR(2)因为0<LIBOR<=12%浮动利率债券的利率=1month LIBOR+3%,故顶为15%,底为3%逆浮动利率债券的利率=18%-1.5monthLIBOR,故顶为18%,底为06 解:5000/100*98.25 =4912.5元所以投资者购买该债券需支付的金额 4912.5元 7 解:浮动利率= LIBOR+1.25%=6.5%+1.25%=7.725%半年支付的利率水平=7.725%/2=3.875%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第八章

(1)

S=7 K=6.5 r=5% T=1/6

代入得C=2.01

故公司选择权的价值为2.01元,100股的期权价值为201元。

(2)

(3)根据B-S公式的推论,避险组合的权重即为△值。

习题8.2

解:在时点2,市场利率分别是8%,6%,4%。

如果是8%,固定利率支付方最后支付额的现值=(100000+600)/1.08=9814.81;而浮动利率最后支付额的现值=10800/1.08=10000。

期权价值为0。

如果是10%,固定利率支付方最后支付额的现值=(100000+600)/1.06=10000;而浮动利率最后支付额的现值=10600/1.06=10000。

期权价值为0.

如果是4%,固定利率支付方最后支付额的现值=(100000+600)/1.04=10192.3;而浮动利率最后支付额的现值=10400/1.04=10000。

期权价值为192.3。

在时点1,市场利率分别是7%, 5%.

如果是7%,剩下的固定利率支付方支付额的现值=600/

1.07+0.5(10600/1.08+10600/1.06)/1.07=9820;浮动利率支付的现值=10000.故不执行.

6%

7%

5%

8%

6%

4%

等待的价值为0.5*0+0.5*0=0。

故期权价值为0。

如果是5%,剩下的固定利率支付方支付额的现值=600/

1.05+0.5(10600/1.06+10600/1.04)/1.05=10186.81;浮动利率支付的现值=10000.故执行价值为186.81.

等待的价值为0.5*0+0.5*192.3=96.15。

故期权价值为186.81。

在时点0,利率为6%,剩下的固定利率支付额的现值=10000.839,执行价值0.839

等待价值=(0.5*0+0.5*186.81)/1.06=88.11 故期权的价值为88.11

习题8.3

(1)

(2)在时刻1贷款的价值

在时刻0 贷款的价值

= 99.956万

(3)由题可知,若贷款不含箍,则其现金流应该是按照市场利率贴现。

则很明显,贷款的现值应为100万,现在含箍的贷款现值为99.956万。

所以箍的价值应为不含箍的贷款现值减去含箍的贷款现值,即100万-99.956万=0.044万。

即应付给银行440元就与不含箍的贷款一样了。

4、作为不可回购债权时,价格为:

所含期权价值C为。