欧式期权定价模型

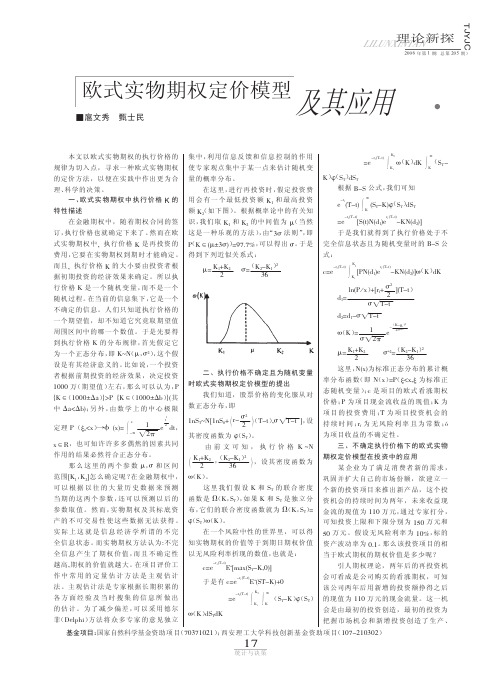

欧式实物期权定价模型及其应用_扈文秀

定理 ( ($203 ) "% /314

!

3

56

"% 8 (K58 ) 设 &2JK#$;&2J’H L5 !" "K58 <, % & % 7 98, "%& 其密度函数为 ’ (JK) 。

# $

%

3!:,也可知许许多多偶然的因素共同

作用的结果必然符合正态分布。 那 么 这 里 的 两 个 参 数 !, " 和区间 可以根据以往的大量历史数据来预测 当期的这两个参数, 还可以预测以后的 参数取值。然而, 实物期权及其标底资 实际上这就是信息经济学所谓的不完 全信息状态。 而实物期权方法认为 = 不完 全信息产生了期权价值, 而且不确定性 在项目评价工 越高 ! 期权的价值就越大。 作中常用的定量估计方法是主观估计 法。主观估计法是专家根据长期积累的 各方面经验及当时搜集的信息所做出 的估计。为了减少偏差, 可以采用德尔 方法将众多专家的意见独立 菲 (>7?@AB )

以欧式实物期权的执行价格的特性为切 入点, 考虑信息效应对执行价格的影响, 建立了欧式实物期权的定价模型,并用 实际案例说明了此模型的运用。通过对 传统的实物期权定价模型进行修正, 使 得实物期权定价方法更加符合投资决策 实践, 以便合理评价投资机会的价值。 诚然,此模型运用效果还有待在实 践中进一步检验,这也是实物期权定价 方法研究所共同面临的问题。希望后续 学者对此模型的假设条件进一步放松和 对模型进行修正。

5LN /K581

(JK) (" ) 。 ( 产的不可交易性使这些数据无法获得。 ’

M47

O ;Q+3/JK5"!’1<

5LN /K581

BLACK-SCHOLES模型

BLACK-SCHOLES模型介绍BLACK-SCHOLES模型是金融学中一个重要的数学模型,用于定价欧式期权。

它由费希尔·布莱克(Fischer Black)和默顿·斯科尔斯(Myron Scholes)于1973年提出,1973年诺贝尔经济学奖授予了这个发现。

BLACK-SCHOLES模型是金融工程领域的重要里程碑,它为衍生证券的定价提供了一个强大而准确的工具。

原理与假设BLACK-SCHOLES模型的核心思想是基于偏微分方程构建的,通过对期权价格进行分析,得出隐含在期权价格中的一些参数,如股价、时间、利率等。

该模型建立在以下假设的基础上:1. 市场是完全有效的,不存在任何交易成本和税收,并且投资者可以自由买卖证券。

2. 市场不存在任何风险溢价,即投资者对风险是中立的。

3. 股票价格服从几何布朗运动,即股票价格变动符合随机游走的过程。

模型的计算公式BLACK-SCHOLES模型将期权定价问题转化为一个偏微分方程的求解问题。

模型的核心公式如下:C = S_0 * N(d1) - X * e^(-rt) * N(d2)其中:- C表示期权的价格(call option);- S_0表示标的资产的当前价格;- N表示标准正态分布的累积分布函数;- d1 = (ln(S_0/X) + (r + σ^2/2) * t) / (σ * sqrt(t));- d2 = d1 - σ * sqrt(t);- X表示期权的执行价格;- r表示无风险利率;- t表示期权的剩余时间(年);- σ表示标的资产的波动率。

C代表认购期权的价格,而对于认沽期权,则用相应的公式进行计算。

模型的优缺点BLACK-SCHOLES模型是一个非常重要的工具,它在金融市场的衍生品定价中被广泛使用。

然而,该模型也存在一些局限性。

优点:1. 计算简单:BLACK-SCHOLES模型提供了一个相对简单的数学公式,可以通过计算机程序迅速计算出期权的合理价格。

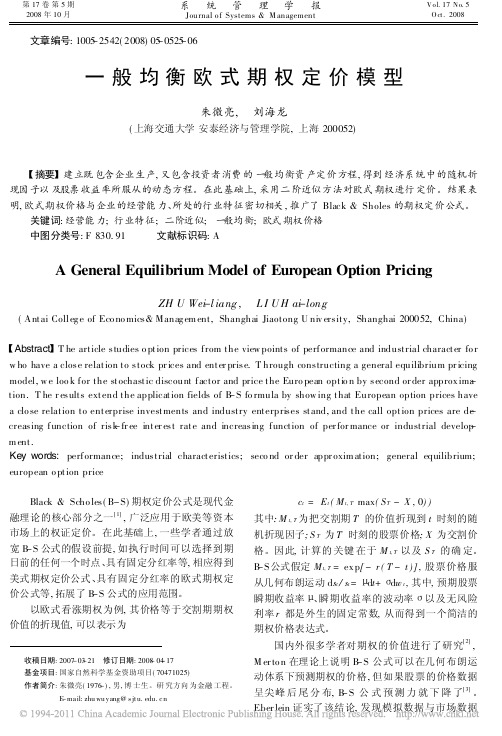

一般均衡欧式期权定价模型

第17卷第5期 2008年10月系统管理学报Journal o f Systems &M anagementVol.17No.5 Oct.2008文章编号:1005-2542(2008)05-0525-06一般均衡欧式期权定价模型朱微亮, 刘海龙(上海交通大学安泰经济与管理学院,上海200052)摘要 建立既包含企业生产,又包含投资者消费的一般均衡资产定价方程,得到经济系统中的随机折现因子以及股票收益率所服从的动态方程。

在此基础上,采用二阶近似方法对欧式期权进行定价。

结果表明,欧式期权价格与企业的经营能力、所处的行业特征密切相关,推广了Black &Sholes 的期权定价公式。

关键词:经营能力;行业特征;二阶近似;一般均衡;欧式期权价格中图分类号:F 830.91 文献标识码:AA General Equilibrium Model of European Option PricingZH U Wei -l iang , L I U H ai -long(Antai Colleg e of Eco no mics&Manag em ent,Shanghai Jiaotong U niv ersity,Shanghai 200052,China) Abstract T he article studies o ption prices from the view points of performance and industrial character fo r w ho have a close relation to stock pr ices and enter prise.T hrough constructing a general equilibrium pr icing model,w e loo k for the stochastic discount factor and price the Euro pean optio n by second or der approx ima -tion.T he r esults extend the application fields of B -S fo rmula by show ing that European option prices have a clo se relation to enterprise investments and industry enterprises stand,and the call option prices are de -creasing function of risk -fr ee inter est rate and increasing function of per for mance or industrial develop -m ent.Key words:performance;industrial characteristics;seco nd or der appr oxim ation;general equilibrium;european o ption price收稿日期:2007-03-21 修订日期:2008-04-17基金项目:国家自然科学基金资助项目(70471025)作者简介:朱微亮(1976-),男,博士生。

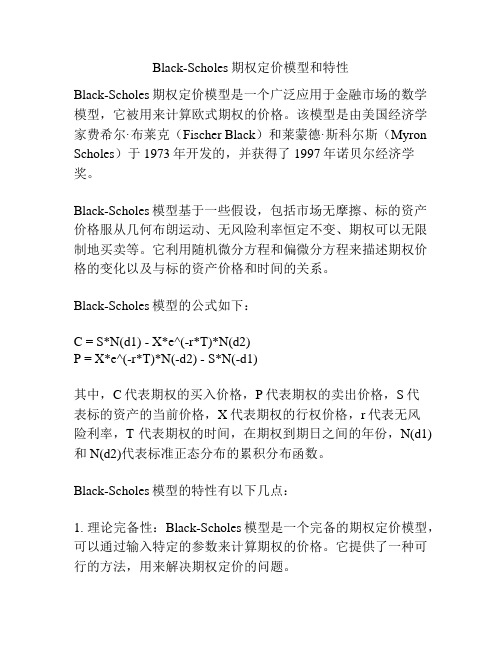

Black-Scholes期权定价模型和特性

Black-Scholes期权定价模型和特性Black-Scholes期权定价模型是一个广泛应用于金融市场的数学模型,它被用来计算欧式期权的价格。

该模型是由美国经济学家费希尔·布莱克(Fischer Black)和莱蒙德·斯科尔斯(Myron Scholes)于1973年开发的,并获得了1997年诺贝尔经济学奖。

Black-Scholes模型基于一些假设,包括市场无摩擦、标的资产价格服从几何布朗运动、无风险利率恒定不变、期权可以无限制地买卖等。

它利用随机微分方程和偏微分方程来描述期权价格的变化以及与标的资产价格和时间的关系。

Black-Scholes模型的公式如下:C = S*N(d1) - X*e^(-r*T)*N(d2)P = X*e^(-r*T)*N(-d2) - S*N(-d1)其中,C代表期权的买入价格,P代表期权的卖出价格,S代表标的资产的当前价格,X代表期权的行权价格,r代表无风险利率,T代表期权的时间,在期权到期日之间的年份,N(d1)和N(d2)代表标准正态分布的累积分布函数。

Black-Scholes模型的特性有以下几点:1. 理论完备性:Black-Scholes模型是一个完备的期权定价模型,可以通过输入特定的参数来计算期权的价格。

它提供了一种可行的方法,用来解决期权定价的问题。

2. 自洽性:Black-Scholes模型是自洽的,意味着如果市场满足了模型的所有假设条件,那么模型计算的期权价格将与实际市场价格一致。

3. 敏感性分析:Black-Scholes模型可以用来分析期权价格对各个因素的敏感性。

通过改变模型中的参数,例如标的资产价格、无风险利率、期权行权价格和时间等,我们可以研究它们如何影响期权的价格。

4. 适用性:Black-Scholes模型广泛适用于欧式期权的定价,包括股票期权、货币期权和商品期权等。

然而,对于美式期权和一些特殊类型的期权,Black-Scholes模型可能不适用。

欧式看涨期权定价公式的例题

欧式看涨期权定价公式的例题

欧式看涨期权定价公式是一种流行的定价期权的模型,它可以用来测量期权价格。

它基于一个具有正态分布的假设。

此模型的基本理论是,人们可以估计期权的价格,也就是期权的现值乘以正态分布的密度函数,用特定的参数表示。

欧式看涨期权定价公式的核心组成部分是期权价值(Call Value)和期权波动率(Volatility),这是期权定价的两个主要因素。

其他因素还包括期权所针对的标的资产套利率以及标的资产到期日的价格。

欧式看涨期权定价公式常用于期权定价,财务预测以及其他相关市场行为中。

对于期权定价,它可以用来计算期权价格,从而决定如何安排期权交易。

此外,它还可以估算市场风险。

在许多金融市场中,它可以用来衡量财务风险的能力。

欧式看涨期权定价公式非常实用,可以有效地计算期权定价和衡量财务风险。

它也被广泛应用于金融、经济和会计方面,用来估计期权的价格和估算投资潜力。

此外,它也被广泛使用,以帮助投资者做出有效的投资决策。

总之,欧式看涨期权定价公式是一种实用的期权定价模型,它可以帮助投资者合理分配资源和减少风险。

它也可以帮助投资者做出明智的投资决策,从而获取更高的回报。

投资分析BlackScholes期权定价模型

st xt , a(st ,t) st ,b(st ,t) st dst stdt stdwt

省略下标t,变换后得到几何布朗运动方程

ds dt dw

s

证券的预期回报与其价格无关。

(13.6)

2024/6/27

11

▪ ITO定理:假设某随机变量x的变动过程可由ITO 过程表示为(省略下标t)

价格波动率σ和无风险利率r有关,它们全都是客观

变量。因此,无论投资者的风险偏好如何,都不会 对f的值产生影响。

在对衍生证券定价时,可以采用风险中性定价,即 所有证券的预期收益率都等于无风险利率r。

只要标的资产服从几何布朗运动,都可以采用B-S微

分方程求出价格f。

2024/6/27

22

13.4 几何布朗运动与对数正态分布

2024/6/27

4

wt t t

(13.1)

这里,wt wt wt1,t iidN (0,1)

2. 在两个不重叠的时段Δt和Δs, Δwt和Δws是独立的, 这个条件也是Markov过程的条件,即增量独立!

cov(wt , ws ) 0

(13.2)

其中,wt wt wt1, ws ws ws1

Ct St N (d1) Xer N (d2 )

其中,d1

ln(St

/

X

)

(r

2

/

2)

d2 d1 t [0,T ], T t

2024/6/27

27

B-S买权定价公式推导

▪ (1)设当前时刻为t,到期时刻T,若股票 价格服从几何布朗运动,若已经当前时刻t 的 值股 为票价格为St,则T时刻的股票价格的期望

2024/6/27

《金融衍生品》课件_第十三、二十章 欧式期权定价

0 , 1 , … , −1 .在

1 , 2 , … , 的时间点上,利率上限的购买方能够获得

如下现金流:

∆ (ത − −1 ,0)

(12.65)

其中,∆ = − −1 ,−1 为利率重置日的市场

ത

利率 (如Shibor利率),−1 和的复利频率与重置

三、利率期权:利率上限/利率下限/互换期权

• 利率互换可以规避浮动利率负债的利率上升风

险。当有浮动利率负债时,担心利率上升,可

以签订一个支付固定利率、收取浮动利率的互

日频率一致。

某一次支付称为利率下 限单元,一个利率上限

由N个利率下限单元构成。

2、利率上限/利率下限的定价

由于 的支付在−1 时刻就已知了(−1 在

Black-Scholes期权定价模型

Black-Scholes期权定价模型Black-Scholes期权定价模型是一种能用来计算股票期权价格的数学模型。

它是由费希尔·布莱克和默顿·斯科尔斯于20世纪70年代初提出的,因此得名。

该模型的基本假设是市场条件持续稳定,且不存在利率和股票价格变动的趋势。

此外,它还假设股票价格服从几何布朗运动,即价格的波动是随机的。

根据这些假设,Black-Scholes模型将股票价格与利率、期权行权价、到期时间以及波动率等因素联系起来,以计算期权的合理价格。

Black-Scholes模型的公式为:C = S_0 * N(d1) - X * e^(-r * T) * N(d2)其中,C为期权的价格,S_0为股票的当前价格,N(d1)和N(d2)分别为标准正态分布函数的值,X为期权的行权价,r为无风险利率,T为期权的到期时间。

d1和d2是通过一系列数学计算得出的。

利用Black-Scholes模型,投资者可以根据个人的风险偏好和市场条件来评估一个期权的合理价格。

它对市场参与者来说是一种有用的工具,因为它能够帮助他们理解和衡量期权的价值。

然而,Black-Scholes模型也存在一些局限性。

首先,它假设市场条件持续稳定,而实际上市场是非常复杂和动态的。

其次,它假设股票价格服从几何布朗运动,这在现实中并不总是成立。

另外,模型中的波动率是一个固定的参数,而实际上波动率是随着时间和市场条件的变化而变化的。

因此,在使用Black-Scholes模型时,投资者需要慎重考虑其局限性,并结合其他因素和分析来作出投资决策。

此外,人们也一直在尝试改进这个模型,以更好地适应实际市场的复杂性和动态性。

Black-Scholes期权定价模型是金融领域中最著名的定价模型之一。

它提供了一个基于几何布朗运动的股票价格模型,可以计算欧式期权的合理价格。

该模型的公式给出了欧式期权的理论价格,而不考虑市场上的任何其他因素。

Black-Scholes模型的創始人费希尔·布莱克和默顿·斯科尔斯在1973年发布了这一模型,并以此获得了1997年诺贝尔经济学奖。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

股票价格是一个伊藤过程;

股票预期收益和波动率都固定不变;

市场是理想市场,无税收,无交易成本;

不存在无风险套利机会;

在期权合约期内无风险利率视作不变。

已知 ,其中S是股票价格,并且是伊藤过程; 是期望收益率,为常数; 是风险波动率,也是常数;B是一个布朗运动。

【推导】设f为期权价格,r为无风险利率。则有

期权可分为看涨期权和看跌期权。

看涨期权是指期权的买方向期权的卖方支付期权金后,可以再期权到期日按约定买进特定商品,但没有义务必须买进。不过期权卖方是有卖出义务的,即期权买入者决定享受权利之时,期权卖方有义务卖出约定商品。

看跌期权是指期权的买方向期权的卖方支付期权金后,可以再期权到期日按约定卖出特定商品,但没有义务必须卖出。不过期权卖方是有买进义务的,即期权买入者决定享受权利之时,期权卖方有义务买入约定商品。

由已知随机微分方程,得

结合上式,构造投资组合

是无风险投资组合,

整理得

根据无风险投资,

于是

即

这便是著名的Black-Scholes偏微分方程。

2.3欧式期权定价公式

Black和Scholes的伟大贡献正在于解出此复杂的随机微分方程,从而得出举世瞩目的欧式期权定价公式。

设x为期权的交割价格,期权价格f须满足边界条件 (看涨期权)或 (看跌期权)

本文以下分析都分别就看涨期权和看跌期权两种类型作了讨论。

2.2 Black-Scholes方程推导

无风险投资问题:

设股票价格为 ,满足 ,0<b<a,b为常数。

在t时刻投资 且此人在任何时刻可以用 的钱去进行风险投资,余下的部分进行无风险投资。问题就是寻找一个最佳投资组合 ,使终止时刻收益最大。表示为 。[4]

从而联立方程组 和

由此解得,欧式看涨期权价格 `

欧式看跌期权价格

其中 , ,

。

欧式期权定价模型

2.1欧式期权与期权市场

期权是一种快速发展的金融衍生品。欧式期权是期权的一种,指未来某一特定日期期权买方有权利以约定好的价格向期权的卖方购买或者出售一定数量的特定标的物,但买方不负有任何买进或卖出的义务。

刨根问底,期权实Biblioteka 上是将金融资产买卖权利进行定价,在到期日权利人可以决定是否享受权利,而义务方必须履行义务。期权的买方是有买卖权利的一方,卖方是负有买卖义务的一方。