多方程第5题例12.5多元ARCH模型-日元、瑞士法郎、英镑汇率收益率的多元GARCH模型

汇率预测方法综述

汇率预测方法综述作者:吴思来源:《经济研究导刊》2019年第23期摘要:汇率预测方法是学术界长期争论的话题,国内外学者的汇率预测方法可以分为四类,即基本因素分析法、技术分析法、市场分析法和组合分析法。

在系统介绍当前汇率预测方法理论体系的基础上,通过对比国内外关于各种汇率预测方法的研究成果,总结各类分析法的不足之处,以期为后续研究提供参考。

关键词:汇率;预测方法;综述中图分类号:F224; ; ; 文献标志码:A; ; ;文章编号:1673-291X(2019)23-0135-03随着经济全球化不断深入,预测汇率走势对一国政府、企业以及个人都具有重大意义。

但目前国内学术界关于汇率预测方法的文献综述很少。

本文力图梳理当前国内外关于汇率预测方法的重点文献,并分析各类汇率预测方法的不足,旨在为汇率预测方法的研究提供综述依据。

一、基本因素分析法基本因素分析法依据影响汇率变动的各种因素发生作用的方向和强度,来预测汇率变动的走势。

它以汇率决定理论为基础构建预测模型,通过OLS等回归分析法预测汇率的走势。

众多研究表明,基本因素分析法在实践中对汇率预测的结果往往不令人满意。

绝对购买力平价理论就被证实其预测准确度不高(陈浪南,1990;郑兰祥,2000);货币模型虽具有长期预测效果,但对一年内的预测无效(Mark,1995);利率平价理论的一些假设条件在现实中难以成立,加上影响未来汇率变动因素的复杂性,使利率平价理论在短期汇率的预测上有所偏移(蔡■霞,2006)。

有些学者甚至认为,过去30年间所有的汇率模型,包括货币模型、购买力平价模型、非抛补利率平价模型及巴拉萨—萨缪尔森生产率模型及四个模型的综合模型,没有任何模型的短期预测力能够稳定超过随机游走模型(Meese & Rogoff,1995;Cheung,等,2005;邓贵川,等,2016)。

后续研究学者则在对汇率决定理论模型进行修正后,取得了一定的成果。

VaR模型

VaR模型在人民币英镑汇率收益率风险度量中的实证研究内容摘要汇率对一国的国内经济、对外经济和贸易以及国际间的经济联系都产生了重大影响。

汇率的变动直接影响进出口价格的变动,因而关系到以进出口贸易为主要收入的中国外贸企业生存,以及人均GDP和我国在国际贸易和国际金融环境中的地位等;间接影响一国资本流量,从而影响本国资本市场的稳定性等。

汇率波动性风险也日益得到人们的关注,目前国际流行的风险测量工具是VaR(Value at Risk),作为一种量化风险管理工具,其结果一目了然,能够提供管理者一个确定的量化了的汇率风险,并且计算方法简单,具有极强的操作性,VaR已发展成银行、非银行金融机构等各类组织风险度量的标准方法。

为提高基于VaR的汇率风险度量水平,本文首先从VaR模型的前提假设入手,对人民币汇率改革后的序列分别进行平稳性检验,自回归移动平均检验ARMA(p,q)模型和异方差检验ARCH(m)模型和广义的ARCH 模型(GARCH),综合验证了使用VaR模型度量人民币汇率风险具有适用性。

通过VaR体系可以完善银行风险绩效评价、优化银行信用风险资本配置和实现银行汇率风险的动态管理。

关键词:ARCH模型,波动性,VaR模型I目录摘要 (Ⅰ)一、引言 (1)1.1选题背景 (1)1.2文献综述 (2)二、波动率估计模型与VaR测度 (3)2.1平稳性检验 (3)2.2波动率估计模型 (4)2.2.1 ARMA(p,q)模型 (4)2.2.2ARCH模型 (8)2.2.3GARCH模型 (10)2.3VaR模型的测度 (12)三、结论 (14)3.1基础理论 (14)3.2结果分析 (14)3.3政策建议 (15)文献综述 (16)一、引言1.1选题背景随着现代经济活动国际化和国际经济一体化、国际贸易持续增长及资金调拨技术的迅速发展,汇率在国际经济中已具有越来越重要的地位。

自1973年布雷顿森林体系崩溃以后,国际货币体系进入了一个新的阶段——牙买加体系。

有关金融问题的方程公式

有关金融问题的方程公式

金融问题涉及许多复杂的方程和公式,这些方程和公式用于描述和预测金融市场的行为。

以下是一些常见的金融方程和公式:

1. 复利公式:A=P(1+r/n)^(nt)

这个公式用于计算在固定利率下,未来某一时间点上的资金价值。

其中,A

是未来值,P是现在的投资金额,r是年利率,n是一年中利率的计息次数,t是时间(以年为单位)。

2. 现值公式:PV=C/(1+r)^t

这个公式用于计算未来现金流的现值。

其中,PV是现值,C是未来现金流,r是折现率,t是时间(以年为单位)。

3. 风险评估的资本资产定价模型(CAPM):

β=(cov(Rj,Rm)/σm^2) / (cov(Rj,Rm)/σm^2 + cov(Rf,Rm)/σm^2)

其中,β是风险系数,Rj是投资组合的收益率,Rm是市场收益率,Rf是无风险收益率,cov表示协方差。

4. 债券价格公式:P=(C/n)×(1-[(1+r)^(-n))/r])

其中,P是债券价格,C是每年的利息支付金额,n是债券的期限(以年为单位),r是市场利率。

5. 汇率决定模型:E=P(1+i)/(1+h)

其中,E是预期汇率,P是本国价格水平,i是本国利率,h是外国利率。

以上是一些常见的金融方程和公式,但实际上还有很多其他的金融方程和公式。

这些方程和公式在金融决策中起着重要的作用。

课后习题答案(货币银行学)

第五回:货银注:更新较多,简答尤甚。

J为名词中可能抽取考简答之题。

第一章、货币供求理论一、名词解释1、基础货币(2001):又称高能货币,它是中央银行发行的债务凭证,表现为商业银行的准备金和公众持有的通货。

用公式表现为B=C+R。

B:基础货币;C:现金;R:商业银行在中央银行的存款准备。

它直接表现为中央银行的负债,并且是由中央银行资产业务创造的,它是信用货币创造的源头。

并受商业银行经营状况与经济增长周期、财政收支状况、国际收支状况等因素影响。

2、J货币层次:中央银行在建立现代货币统计体系时采取的一个主要的标准是各种金融资产的“流动性”,即“一种资产以较小的代价转换为实际购买力的便利性”。

根据“流动性”的不同将货币分为不同的层次。

虽然各国中央银行在实践中采取的具体统计口径不尽相同,但一般的分类(我国人民银行的货币统计体系)为:M0:流通中现金;M1:M0+活期存款;M2:M1+准货币(定期存款+储蓄存款+其他存款(含证券公司存放在金融机构的客户保证金))。

这种分类的经济意义在于,M1(“狭义货币”),一般构成了现实的购买力,对当期的物价水平有直接影响;而M2(“广义货币”),其中包含暂时不用的存款,它们是潜在的购买力,对于分析未来的总需求趋势较为重要。

***3、流动性偏好(2000):凯恩斯继承、综合了费雪的现金交易说和剑桥学派的现金余额说,提出了货币需求的三个动机,即交易动机、谨慎动机和投机动机。

由于交易动机和谨慎动机的需求主要取决于收入水平,对利率的变化不敏感,可以合写为:M1 =L1(Y);投机动机的货币需求是指人们为了在将来的某一适当的时机进行投机活动而保持一定数量的货币,这种投机活动最典型的就是买卖债券。

投机活动的货币需求大小取决于三个因素:当前利率水平、投机者心目中的正常利率水平以及投机者对未来利率变化趋势的预期。

如果整个经济中有许多投机者,而且每个投机者所拥有的财富对于所有投机者的财富总额是微不足道的,那么,投机动机的货币需求就成为当前利率水平的递减函数,即M2=L2(r)。

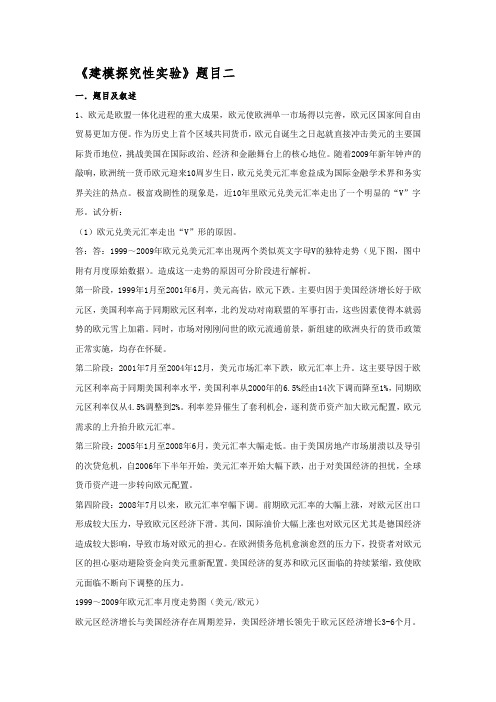

《建模探究性实验》题目二

《建模探究性实验》题目二一.题目及叙述1、欧元是欧盟一体化进程的重大成果,欧元使欧洲单一市场得以完善,欧元区国家间自由贸易更加方便。

作为历史上首个区域共同货币,欧元自诞生之日起就直接冲击美元的主要国际货币地位,挑战美国在国际政治、经济和金融舞台上的核心地位。

随着2009年新年钟声的敲响,欧洲统一货币欧元迎来10周岁生日,欧元兑美元汇率愈益成为国际金融学术界和务实界关注的热点。

极富戏剧性的现象是,近10年里欧元兑美元汇率走出了一个明显的“V”字形。

试分析:(1)欧元兑美元汇率走出“V”形的原因。

答:答:1999~2009年欧元兑美元汇率出现两个类似英文字母V的独特走势(见下图,图中附有月度原始数据)。

造成这一走势的原因可分阶段进行解析。

第一阶段,1999年1月至2001年6月,美元高估,欧元下跌。

主要归因于美国经济增长好于欧元区,美国利率高于同期欧元区利率,北约发动对南联盟的军事打击,这些因素使得本就弱势的欧元雪上加霜。

同时,市场对刚刚问世的欧元流通前景,新组建的欧洲央行的货币政策正常实施,均存在怀疑。

第二阶段:2001年7月至2004年12月,美元市场汇率下跌,欧元汇率上升。

这主要导因于欧元区利率高于同期美国利率水平,美国利率从2000年的6.5%经由14次下调而降至1%,同期欧元区利率仅从4.5%调整到2%。

利率差异催生了套利机会,逐利货币资产加大欧元配置,欧元需求的上升抬升欧元汇率。

第三阶段:2005年1月至2008年6月,美元汇率大幅走低。

由于美国房地产市场崩溃以及导引的次贷危机,自2006年下半年开始,美元汇率开始大幅下跌,出于对美国经济的担忧,全球货币资产进一步转向欧元配置。

第四阶段:2008年7月以来,欧元汇率窄幅下调。

前期欧元汇率的大幅上涨,对欧元区出口形成较大压力,导致欧元区经济下滑。

其间,国际油价大幅上涨也对欧元区尤其是德国经济造成较大影响,导致市场对欧元的担心。

在欧洲债务危机愈演愈烈的压力下,投资者对欧元区的担心驱动避险资金向美元重新配置。

国际经济学计算题

Ø

选择线路

如果套汇者要套取英镑可选择在苏黎世或伦敦投入, 如果套汇者要套取英镑可选择在苏黎世或伦敦投入,以 纽约作为中介市场。如果套汇者在苏黎世投入英镑, 纽约作为中介市场。如果套汇者在苏黎世投入英镑,则: 1、苏黎世市场:100万英镑买进瑞士法郎: 苏黎世市场:100万英镑买进瑞士法郎: 万英镑买进瑞士法郎 100万 100万×2.2600 2.纽约市场:买进美元 纽约市场: 100万 100万×2.2600 ×(1/1.1830) 1830) 3、伦敦市场卖出美元: 伦敦市场卖出美元: 100万 100万×2.2600 ×(1/1.1830) × (1/1.8680) 1830) 8680) =102.2637万 102.2637万

基准货币( 基准货币(Based Currency) Currency) (Reference Currency) Currency) 或被报价货币 报价货币或标价货币 (Quoted Currency) Currency)

例:某日在纽约外汇市场银行挂出的瑞士法郎和英 镑的牌价分别为: USD/SF 1.196 5/80 GBP/USD 1.865 0/60 第1个数字表示报价银行愿意买入被报价货币的价 格,即买入汇率; 第2个数字(1.1980和1.8660)表示报价者愿意卖 出被报价货币的价格。 相对被报价货币而言总是买价在前,卖家在后;买 价总小于卖价,买卖价之间就是报价银行买卖被 报价货币的收益。

(1)美进口商若不采取保值措施,现在支付10万马克需要 (1)美进口商若不采取保值措施 现在支付10万马克需要 美进口商若不采取保值措施, 100000/1.6510=60569美元。 100000/1.6510=60569美元。3个月后所需美元数量为 美元 100000/1.6420=60901美元 因此多支付60901100000/1.6420=60901美元。因此多支付60901美元。 60569=332美元。 60569=332美元。 美元 (2)美进口商与德国出口商签订进货合同的同时,与银行 (2)美进口商与德国出口商签订进货合同的同时 美进口商与德国出口商签订进货合同的同时, 签订远期交易合同,按外汇市场USD/DEM 3个月远期 签订远期交易合同,按外汇市场USD/DEM 3个月远期 汇率1.6494(1.6510-0.0016)买入 买入100000马克 马克。 汇率1.6494(1.6510-0.0016)买入100000马克。这个合 同保证美进口商在3个月后只需60628(100000/1.6494) 同保证美进口商在3个月后只需60628(100000/1.6494) 美元就可满足需要, 美元就可满足需要,这实际上是将以美元计算的成本 “锁定” 锁定”

有关金融问题的方程公式

有关金融问题的方程公式全文共四篇示例,供读者参考第一篇示例:金融问题在我们日常生活中扮演着重要的角色,从理财规划到投资决策,金融知识都是必不可少的。

而在金融领域中,数学方程式更是不可或缺的工具之一,通过数学方程式可以对各种金融问题进行分析和计算。

本文将介绍一些与金融问题相关的方程公式,帮助读者更好地理解金融领域中的数学运用。

我们先来看一下与贷款相关的方程公式。

在现代社会中,贷款已经成为人们生活中常见的一种金融工具,无论是购房、购车还是创业,都可能需要通过贷款来实现。

在贷款中,最基本的概念是本金、利息和还款期限。

当我们知道贷款金额、年利率和还款期限时,我们可以通过以下公式计算出每月还款额:\[ 每月还款额= \frac{本金\times 月利率\times (1 + 月利率)^还款月数}{(1 + 月利率)^还款月数- 1} \]本金即贷款金额,月利率为年利率除以12,还款月数为还款期限乘以12。

通过这个公式,我们可以计算出每月需要还款的固定金额,帮助我们合理规划财务。

还款周期也是需要考虑的因素之一。

我们可以通过如下公式计算出贷款总成本:\[ 贷款总成本= 每月还款额\times 还款月数- 本金\]这个公式可以帮助我们了解整个贷款周期内需要支付的总利息和本金,从而更好地评估贷款的成本。

除了贷款问题,金融市场中的利率问题也是我们需要关注的重要方面。

在金融市场中,利率直接影响着投资回报率和贷款成本。

在投资中,我们经常会用到复利公式来计算投资收益:\[ 未来价值= 现金流量\times (1 + 年利率)^投资年数\]通过这个公式,我们可以计算出未来某个时间点的投资价值,帮助我们评估投资的收益情况。

当我们考虑到通货膨胀率时,我们还需要考虑实际利率。

实际利率是指扣除通货膨胀率后的利率,可以通过以下公式计算:\[ 实际利率= (1 + 名义利率) / (1 + 通货膨胀率) - 1 \]实际利率可以帮助我们更好地评估投资回报率或者贷款成本,从而做出更加明智的金融决策。

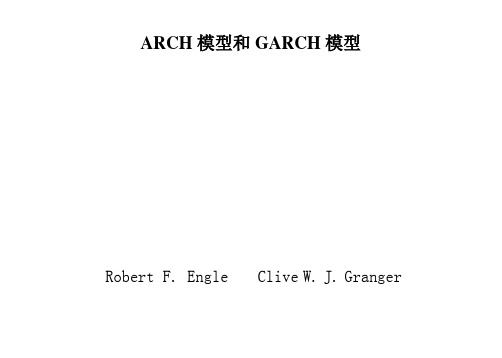

ARCH模型和GARCH模型yukz

ARCH模型和GARCH模型Robert F. Engle Clive W. J. Granger本章模型与以前所学的异方差的不同之处:随机扰动项的无条件方差虽然是常数,但是条件方差是按规律变动的量。

引子---问题的提出以前介绍的异方差属于递增型异方差,即随机误差项方差的变化随解释变量的增大而增大。

但利率,汇率,股票收益等时间序列中存在的异方差却不属于递增型异方差。

例如,汇率,股票价格常常用随机游走过程描述,y t=y t-1+εt其中εt为白噪声过程,1995-2000年日元兑美元汇率时间序列及差分序列见图1和图2。

图1 日元兑美元汇率序列JPY(1995-2000) 图2 日元兑美元汇率差分序列(收益)D(JPY)图3 收益绝对值序列 (1995-2000) 图4 D(JPY)的平方 (1995-2000)这种序列的特征是(1)过程的方差不仅随时间变化,而且有时变化得很激烈。

(2)按时间观察,表现出“波动集群”(volatility clustering)特征,即方差在一定时段中比较小,而在另一时段中比较大。

(3)从取值的分布看表现的则是“高峰厚尾”(leptokurtosis and fat-tail)特征,即均值附近与尾区的概率值比正态分布大,而其余区域的概率比正态分布小。

图5给出高峰厚尾分布示意图。

高峰厚尾分正态分布图5 高峰厚尾分布特征示意图显然现期方差与前期的“波动”有关系。

描述这类关系的模型称为自回归条件异方差(ARCH)模型(Engle 1982年提出)。

使用ARCH模型的理由是:(1)通过预测y t或u t的变化量评估股票的持有或交易对收益所带来的风险有多大,以及决策的代价有多大;(2)可以预测y t的置信区间,它是随时间变化的;(3)对条件异方差进行正确估计后可以使回归参数的估计量更具有有效性。

§1、ARCH模型1、条件方差多元线性回归模型:条件方差或者波动率(Condition variance ,volatility )定义为其中1t ψ-是信息集。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、多变量ARCH 方法简介1、多元ARCH 模型的结构:多变量ARCH 估计量是ARCH (Autoregressive Conditional Heteroskedasticity ,自回归条件异方差模型)估计量的多变量形式,该方法能够有效地估计以自回归的形式表示的模型中的误差项的方差和协方差。

多元ARCH 模型的均值方程可以用分块矩阵表示如下:⎥⎥⎥⎥⎦⎤⎢⎢⎢⎢⎣⎡+⎥⎥⎥⎥⎦⎤⎢⎢⎢⎢⎣⎡⎥⎥⎥⎥⎦⎤⎢⎢⎢⎢⎣⎡=k k k k u u u X X X y y y212121210000δδδ式中:i y 表示第i 个方程的T⨯1维因变量向量,i u 表示第i 个方式的T⨯1维扰动项向量,i =1,2,…, k ,T 是样本观测值个数,k 是内生变量,i X 表示第i 个方程的T ⨯i k 阶解释变量矩阵,如果含有常数项,则i X 的第一列全为1,i k 表示第i 个方程的解释变量个数(包含常数项),i δ表示第i 个方程的ik ⨯1,i =1,2,…, k 维系数向量。

式(12.2.53)可以简单地表示为u X Y +∆=式中:设=∆=∑=,1ki i k (1'δ2'δ…k 'δ)是m⨯1维向量。

2、多元ARCH 模型的估计同单方程ARCH 模型的估计方法类似,多元ARCH 估计量仍然使用极大似然估计法联合估计均值方程和条件方差方程。

2、多变量ARCH 模型的三种基本设定:对角VECH 、不变条件协相关(Constant Conditional Correlation ,CCC )和对角BEKK。

3、多元ARCH模型的检验、预测及评估多变量ARCH的评估,一般来讲,联立方程模型的评估,首先都是讲其中的方程单独地逐个检查,考察使用的标准就是单方程的评估标准。

在这个过程中,可能会发现有些方程与数据拟合的很好而另外一些则不是很理想。

这是,就必须对模型整体在统计意义上的拟合性做出判断。

在某些情况下,有可能为了获得一个完整的结构式模型,i需要接受一拟合性不太好的方程。

一些杜度量单方程的预测精度的指标可以应用到对联立方程模型的单个方程的评价中,如:均方根误差(RMSE)、平均绝对误差(MAE)和平均相对误差(MPE),Theil不等系数(U)。

另外,还有一些用来细分模拟误差产生原因的比例指标可以评价联立模型的模拟效果。

便宜比例度量了预测值的均值与序列实际值均值的偏离程度,表示系统误差;方差比例度量了预测值方差与实际序列的方差的偏离程度;协方差比例度量了剩余的非系统预测误差。

偏差比例 + 方差比例 + 协方差比例 = 1如果预测结果好,那么偏差比和方差比应该应该较小,协方差比较大。

二、上机实验部分:1、新建工作文件(一定要注意时间范围,即要从1979年12月24日就开始算起,比题中多出一期,共1907obs),如下图:图12、建立周时间序列jy、sf、bp,数据从excel表12.5中复制过来,注意不是所有时期的数据都要复制过来!!!图23、建立系统,命名为:SYS01,如下图所示:图34、在系统SYS01中输入:Log(jy/jy(-1)) = c (1)Log(sf/sf(-1)) = c(2)Log(bp/bp(-1)) = c(3)图45、点击Estimate,在弹出的对话框中选择如下图所示:图56、点击“确定”后,所得结果与课本一样,如下图所示:图6图7理论部分:例12.5 日元、瑞士法郎、英镑汇率收益率的多元GARCH 模型本例建立了日元(jy t ),瑞士法郎(sf t )和英国英镑(bp t )的周收益率的多元GARCH(1, 1)模型,估计区间为1979年12月31日至2000年12月25日。

其中的收益率定义为汇率的对数一阶差分,该模型中的均值方程是一个常数项的回归方程,形式为:其中服从均值为0,方差为H t 的条件正态分布。

在系统估计对话框中选择ARCH-Conditional Heteroskedasticty 方法时,显示与ARCH 模型相对应的各种选项 如word 文档中图5ARCH 模型设定(ARCH Model specification )中的模型(Model )选项中,允许从三个不同的多变量ARCH 模型中进行选择:对角VECH (Diagonal VECH ),条件不变协相关(Constant Conditional Correlation (CCC ))和对角BEKK (Diagonal BEKK )。

自回归阶数(Auto-regressive order )表示包含在模型中的自回归项的数目,即ARCH 项、GARCH 项,以及非对称项TACH 项的数目。

也可以使用方差回归因子(Variance )编辑区来设定方差方程中所包含的回归因子。

利用对话框中的ARCH coefficient restrictions 部分中的选项,可以确定方差方程中的自回归项和回归因子的系数。

系数(Coefficient )列表中显示了每个自回归项和回归因子项,因此可以选择想要修改的任意一项进行相应的设定,并在限制(Restriction )区域内设定该项的类型系数。

缺省的,误差项的条件分布假设为多变量正态分布,也可以在误差分布下拉列表选择多变量学生t -分布来替代。

系数结果部分在顶部,分为两个部分,一部分包含了估计出的均值方程的系数,例12.5中均值方程,式(12.2.68)~式(12.2.70)的参数估计为C(1),C(2)和C(3),列在系数列表中的上半部分。

另一部分则是估计出的方差方程的系数,系数C(4)~C(9)是方差方程中的常数项矩阵M 的系数;C(10) ~C(15)是ARCH 项系数矩阵A 的系数,C(16)~C(21)是GARCH 项系数矩阵B 的系数。

在估计过程中,选择的模型类型为对角VECH 模型,从图6中可以得到均值方程的估计结果为:111122133log(/)log(/)log(/)t t t t t t t t t jy jy c u sf sf c ubp bp c u---=+=+=+123(,,)t t t t u u u '=u(12.2.68)z = (-1.94)(12.2.69)z = (-1.94)(12.2.70)z = (-0.096)令矩阵M 为方差方程中常数项的系数矩阵,矩阵A 为方差方程中ARCH 项的系数矩阵,矩阵B 为方差方程中GARCH 项的系数矩阵(这三个矩阵都是对称矩阵,所以每个矩阵需要估计的系数个数为3×(3+1)/2=6个),方差方程可表示为:我们可以用矩阵的形式表示式(12.2.71)的方差估计结果。

其中条件方差矩阵H t 为:利用图2和图3可以得到写成方程形式: (1)条件方差方程为 (12.2.72)z = (5.92) (7.15) (84.52)(12.2.73)z = (4.55) (8.14) (79.06)1,1121,16,11ˆ918.0ˆ060.01048.6ˆ---⨯+⨯+⨯=t t t huh1,2221,26,22ˆ909.0ˆ059.01004.1ˆ---⨯+⨯+⨯=t t t huh1,3321,36,33ˆ830.0ˆ112.01039.1ˆ---⨯+⨯+⨯=t t t h u h 11ˆlog(/)0.0009t t t jy jy u-=-+512ˆlog(/) 5.4910t t t sf jsf u--=⨯+t t t ubp bp 351ˆ1062.3)/log(+⨯-=--111ˆˆˆˆˆˆˆ()t t t t t t t ---'=+•+•u u HM A B H 211,12,13,221,22,23,231,32,33,ˆˆˆˆˆˆˆˆˆˆt t tt t t t t tt h h h h h h h h h ⎛⎫ ⎪ ⎪= ⎪ ⎪⎝⎭H(12.2.74) z = (5.59) (13.93) (65.30)这三个方程中,每个方程的上期残差平方项和方差项的系数之和都小于1,满足约束条件,并且系数之和都接近于1,表明汇率周收益率的数据受到冲击时,其影响存在着较为长久的异方差效应。

在word 文档图8的部分统计结果中,以矩阵元素的形式给出常数项矩阵M ;ARCH 项的系数矩阵A ,用A 1表示;GARCH 项的系数矩阵B ,用B 1表示,同时输出结果还描述了矩阵元素相应的统计量。

那么三个系数矩阵估计结果分别为:矩阵A 中的各个元素表示了各变量的上一期残差的平方之间的相互影响关系,而矩阵B 中的各个元素则表示了各变量的上期方差和协方差之间的相互影响关系。

写成方程形式,则条件方差方程为:(12.2.72) z = (5.92) (7.15) (84.52) (12.2.73) z = (4.55) (8.14) (79.06)(12.2.74) z = (5.59) (13.93) (65.30)这三个方程中,每个方程的上期残差平方项和方差项的系数之和都小于1,满足约束条件,并且系数之和都接近于1,表明汇率周收益率的数据受到冲击时,其影响存在着较为长久的异方差效应。

条件协方差方程: (12.2.75) z = (3.76) (7.15) (94.24)1,121,21,16,12ˆ929.0ˆˆ052.01063.3ˆ----⨯+⨯+⨯=t t t t h u u h 1,131,31,16,13ˆ925.0ˆˆ047.01064.2ˆ----⨯+⨯+⨯-=t t t th u uh 6666666666.4810 3.6310 2.64103.6310 1.04108.01102.64108.0110 1.3910---------⎛⎫⨯⨯-⨯ ⎪=⨯⨯-⨯ ⎪ ⎪-⨯-⨯⨯⎝⎭M 0.060.0520.0470.0520.0590.0670.0470.0670.112A ⎛⎫ ⎪= ⎪ ⎪⎝⎭0.9180.9290.9250.9290.9090.8860.9250.8860.830B ⎛⎫⎪= ⎪⎪⎝⎭6211,1,111,1ˆˆˆ6.48100.0600.918tt t h u h ---=⨯+⨯+⨯6222,2,122,1ˆˆˆ1.04100.0590.909t t t h u h ---=⨯+⨯+⨯6233,3,133,1ˆˆˆ1.39100.1120.830t t t h u h ---=⨯+⨯+⨯(12.2.76)z = (-3.58) (5.67) (87.75)(12.2.77)z = (-4.97) (8.94) (74.64) 对数似然值=9684 AIC=-17.63 SC=-17.54协方差方程表示的就是各个变量之间的冲击的交互影响,例如条件协方差方程h 12,t 中,项的系数0.052就表示了日元和瑞士法郎汇率的周收益率的上期残差平方之间的影响大小,而 项的系数则表示了这两个变量的上期残差之间的影响大小。