套利套汇及三角套汇等的计算

国际金融套汇交易案例

1.直接套汇(两角套汇)例:某日,在伦敦外汇市场上,GBP/USD=1.6260/70;在纽约外汇市场上,GBP/USD=1.6280/90;如何进行套汇?解:经过比较,英镑在伦敦市场价格更低,根据贱买贵卖原则,套汇者在伦敦市场以GBP/USD=1.6270买入英镑卖出美元,同时在纽约市场以GBP/USD=1.6280的汇率卖出英镑买入美元,这样,每1英镑赚取(1.6280-1.6270)=0.001美元的利润(不计套汇成本)。

2.间接套汇(三角套汇)三角套汇的条件:将三个市场上的汇率转换成同一标价法表示,并将基本货币的单位都统一为1,然后将三个汇率连乘。

如果乘积为1,说明没有套汇机会,如果乘积不为1,存在套汇机会。

例:某日香港外汇市场上,GBP1=HKD12;伦敦外汇市场上GBP1=EUR1.6;法兰克福外汇市场上,EUR1=HKD7。

如何判断是否存在三角套汇可能?如何套汇?解:(1)先同一标价法,伦敦、法兰克福市场均采用间接标价法,将香港市场的直接标价法转换成间接标价法,即HKD1=GBP1/12; 三个汇率的基本货币都为1,连乘得1.6×7×1/12=0.93<1,存在套汇机会。

(2)套汇操作:因在伦敦外汇市场上,GBP1=HKD1.6×7=HKD11.2, 而香港外汇市场GBP1=HKD12,英镑在伦敦市场比香港市场汇率低,因此在伦敦市场用1.6欧元买入1英镑,然后在香港外汇市场用1英镑买入12港元,最后在法兰克福市场用12港元买入12/7=1.7欧元,净赚0.1欧元。

因为在香港市场上,GBP1=HKD12=EUR1.6,即EUR1=HKD12/1.6=HKD7.5,而法兰克福市场EUR1=HKD7,欧元在香港市场比法兰克福市场汇率高,因此套汇者在法兰克福市场用7港元买入1欧元,然后在伦敦市场用1欧元买入1/1.6=0.625英镑,最后在香港市场用0.625英镑买入7.5港元。

三角套汇的简单方法

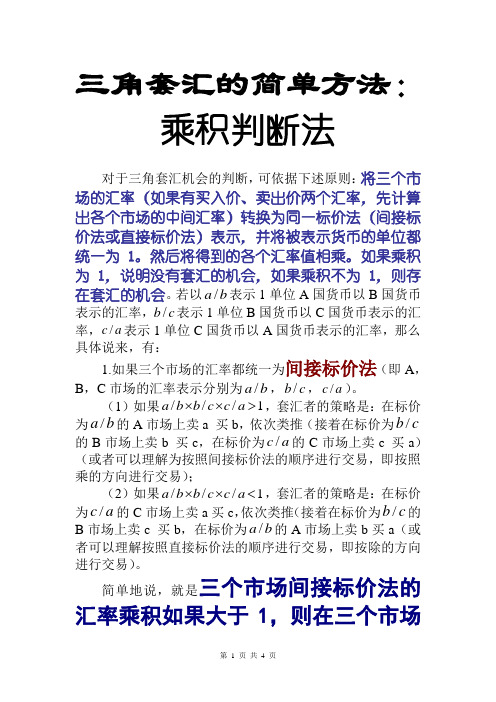

三角套汇的简单方法:乘积判断法对于三角套汇机会的判断,可依据下述原则:将三个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若以/a b 表示1单位A 国货币以B 国货币表示的汇率,/b c 表示1单位B 国货币以C 国货币表示的汇率,/c a 表示1单位C 国货币以A 国货币表示的汇率,那么具体说来,有:1.如果三个市场的汇率都统一为间接标价法(即A ,B ,C 市场的汇率表示分别为/a b ,/b c ,/c a )。

(1)如果///1a b b c c a ⨯⨯>,套汇者的策略是:在标价为/a b 的A 市场上卖a 买b ,依次类推(接着在标价为/b c 的B 市场上卖b 买c ,在标价为/c a 的C 市场上卖c 买a )(或者可以理解为按照间接标价法的顺序进行交易,即按照乘的方向进行交易);(2)如果///1a b b c c a ⨯⨯<,套汇者的策略是:在标价为/c a 的C 市场上卖a 买c ,依次类推(接着在标价为/b c 的B 市场上卖c 买b ,在标价为/a b 的A 市场上卖b 买a (或者可以理解按照直接标价法的顺序进行交易,即按除的方向进行交易)。

简单地说,就是三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A,B,C市场的汇率表示分别为/b a,/c b,/a c),则与间接标价法的情况完全相反。

简单地说,就是三个市场直接标价法的汇率乘积如果小于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积大于1,则卖外币买本币。

小结:三角套汇的“3+3”步骤(两个“三步走”)最有价值的结论——标价法为例):第一步.计算三个外汇市场的中间汇率;第二步.将三个市场的汇率标价统一成同一种标价方法(具体是选择直接标价法还是间接标价法的原则:“少数服从多数”这样最简单)。

第五章 套汇与套利业务

解2: :

第一步: 第一步 统一为间接标价法,组成一个循环, (1)统一为间接标价法,组成一个循环,且用基准 货币的卖率。 货币的卖率。 香港汇市: 香港汇市:HKD1=USD(1/ 7.7804) 纽约汇市: 纽约汇市:USD1=GBP(1/ 1.5205) 伦敦汇市: 伦敦汇市:GBP1=HKD 11.0733 (2)计算连乘积 ) (1/ 7.7804)X (1/ 1.5205)X 11.0733 =0.9353

第二步:从左边找,若你手中有 100 100万 第二步:从左边找,若你手中有USD100万, 从香港汇市抛出。 从香港汇市抛出。 第三步: 第三步:计算收益率 收益率=(外汇买率连乘积- =(外汇买率连乘积 收益率=(外汇买率连乘积-1) =[ 7.7804X(1/ 11.0733)X1.5205-1 ] =6.8344% %

usd100万间接套汇indirectarbitrage又称三角套汇threepointarbitrage利用三个或多个不同地点的外汇市场中多种货币之间的汇率差异同时在这三个或多个外汇市场上进行外汇买卖以赚取汇率差额收益的一种外汇交一套算比较法比较直接汇率和通过套算得到的汇率如二者不等则有套汇机会

第五章 套汇与套利

第一节 套汇业务

Arbitrage) 一、直接套汇(Direct Arbitrage) 直接套汇( 又称两角套汇( Arbitrage), 又称两角套汇(Two Point Arbitrage), 是指利用同一时间两个不同外汇市场上汇 率的差异进行的贱买贵卖活动。 率的差异进行的贱买贵卖活动。 (一)积极的直接套汇 (二)消极的直接套汇

纽约市场:USD1 = JPY106.16-106.36 东京市场:USD1 = JPY106.76-106.96 试问:如果投入1000万日元或100万 美元套汇,利润各为多少?

外汇市场计算..

、远期汇率标价方法

1、直接标明远期汇率 如:某日东京外汇市场(US$/J¥): 即期汇率 103.60-70 1个月远期汇率 103.37-49 3个月远期汇率 102.82-96 6个月远期汇率 101.01-18

2、间接标明远期汇率

(1)以升水、贴水、平价表明远期差价 远期汇率>即期汇率——升水; 远期汇率<即期汇率——贴水; 远期汇率=即期汇率——平价。

9000万/7.7011=US$1168.6642万;同时在纽约市场卖出美元买 入港元1168.6642万*7.7201=HK$9022.2045万。

(二)三角套汇

1、判断是否存在套汇机会: (1)如果报出的买入与卖出汇率,则先变为中间汇率; (2)将3个外汇市场不同标价方法的汇率转换成同一标价法, 并将基准货币统一为1; (3)将三个市场标价货币的汇率值相乘,如果乘积为1说明没 有套汇机会,如果乘积不为1说明存在套汇机会; (4)套算不同市场的汇率比价,确定套汇路线。 例:伦敦市场 苏黎世市场 新加坡市场 1英镑=1.6435-85瑞士法郎 1新加坡元=0.2827-56瑞士法郎 1英镑=5.6640-80新加坡元

例:某日路透社显示下列市场汇率:

纽约市场1美元=1.5750/60瑞士法郎;苏黎世市场1英镑=2.2980/90瑞士法郎; 伦敦市场1英镑=1.4495/05美元。 某套汇者以100万英镑进行套汇,试计算其套汇利润(不考虑其他费用)。

解:(1)计算中间汇率:1美元=1.5755瑞士法郎;1英镑=2.2985瑞士法 郎;1英镑=1.4500美元; (2)统一标价方法:1美元=1.5755瑞士法郎;1瑞士法郎=1/2.2985 英镑;1英镑=1.4500美元; (3)判断是否有套汇机会:1.5755*1/2.2985*1.4500≠1存在套汇机 会 (4)纽约市场与伦敦市场套算汇率为1英镑=2.2845瑞士法郎,与苏 黎世市场比较说明苏市英镑贵,因此在苏市卖出英镑,买入瑞士法郎,在 纽约市场卖出瑞士法郎买入美元,在伦敦市场卖出美元买入英镑得到 100万*(1*2.2980*1/5760*1/4505-1)=5254英镑

三角套汇

时间套汇:掉期业务

指在买进(卖出)即期外汇的同时,卖出(买进)

远期外汇的交易行为。

例:新加坡进口商根据合同进口一批货物,一个月后须 支付货款10万美元;他将这批货物转口外销,预计3个 月后收回以美元计价的货款。为避免风险,套期保值。 新加坡外汇市场汇率如下: 1个月期美元汇率: USD1=SGD(1.8213——1.8243) 3个月期美元汇率: USD1=SGD(1.8218——1.8248) 掉期套期保值操作: 第一步:买进1个月期远期美元10万,应支付18.213万 新加坡元; 第二步:卖出3个月远期美元10万,收取18.248万新加 坡元;

问:如何操作才最为有利?

套汇者利用三个市场的差价用10万美元套汇 1. 花$ 10万买入708000法郎 (100000×7.0800) 2. 在巴黎卖FFr买£72302 (708000 ÷9.6540) 3. 在伦敦卖英镑买$103572 (72302 × 1.4325) 判断三角套汇的原理是:把所有的汇率换算 成同一标价法,若其乘积不等于1,存在套汇机 会

2、三角套汇:利用三个或三个以上不

同地点外汇市场中三种或多种不同货币之间

汇率的差异,赚取汇差的套汇交易

套汇者用10万美元在以下三个市场进行套汇

New Y $1 = FFr 7.0800—7.0815

Paris London £ = FFr 9.6530—9.6540 1 £1 = $ 1.4325—1.4335

课堂练习 1、某日 纽约外汇市场的汇率为 USD1=CHF1.6631/35;

瑞士苏黎世外汇市场的汇率为

USD1=CHF1.6625/29 有无套汇的机会?

套汇和套保计算题

一、三角套汇:Step One:求出各个市场的中间汇率。

Step Two:将各个汇率转换为同一标价法(直接标价法或间接标价法)。

Step Three:将各个汇率值相乘,确定套汇路线。

若乘积大于1,则按乘的顺序;若小于1,则按除的顺序。

即“乘积大于1,卖基准货币,买标价货币;乘积小于1,卖标价货币,买基准货币;乘积等于1,不进行交易”。

其中,交易的次序是从手持的货币币种的国家开始,一个个市场进行套算。

Step Four:计算套汇利润。

选择汇率计算的符号(乘号还是除号)和汇率数字:卖基准货币,乘以较小的数字;卖标价货币,除以较大的数字。

例1:一投机者持有1000英镑,欲在国际外汇市场上进行套汇。

他所掌握的外汇市场同一时刻的外汇牌价是:伦敦市场GBP/USD = 1.8590(间接)纽约市场USD/EUR = 0.7490(间接)法兰克福市场GBP/EUR = 1.4350(直接)请问,如果想获得套汇利益的话,该投机者该如何进行套汇?请写出分析及计算过程。

转换为直接标价法解:套汇分析过程如下:第一步,将伦敦、纽约、法兰克福市场的汇率都采用直接标价法来表示:伦敦市场USD/GBP = 0.5379(直接)纽约市场EUR/USD = 1.3351(直接)法兰克福市场GBP/EUR = 1.4350(直接)第二步,将各个汇率相乘,得:0.5379×1.3351×1.4350=1.0305>1,故存在套汇机会,投资者可以采取的套汇路线是法兰克福→纽约→伦敦。

GBP----EUR----USD----GBP.第三步,在法兰克福外汇市场上卖出英镑买进欧元;然后在纽约市场上卖出欧元买进美元;最后,在伦敦市场上卖出美元买进英镑。

通过这种套汇,1000英镑可获得利润:(1×1.4350÷0.7490÷1.8590-1)×1000=30.601英镑.转换为间接标价法解:套汇分析过程如下:第一步,将伦敦、纽约、法兰克福市场的汇率都采用间接标价法来表示:伦敦市场GBP/USD = 1.8590纽约市场USD/EUR = 0.7490法兰克福市场EUR/GBP = 0.6970第二步,将各个汇率相乘,得:1.8590×0.7590×0.6790=0.9705<1,故存在套汇机会,投资者可以采取的套汇路线是法兰克福→纽约→伦敦。

三角套汇计算题2017金融联考

三角套汇计算题2017金融联考

【原创版】

目录

一、引言

二、三角套汇的定义和原理

三、三角套汇的计算方法

四、结论

正文

一、引言

在金融领域,套汇是一种常见的外汇交易策略,通过同时进行多笔外汇交易,以获取利润。

其中,三角套汇是一种特殊的套汇方式,它涉及三种货币之间的交易。

本文将通过一道 2017 金融联考的题目,详细介绍三角套汇的计算方法。

二、三角套汇的定义和原理

三角套汇,又称三元套汇,是指在三种货币之间的外汇交易中,通过同时进行两笔交易,从而实现第三笔交易的一种套汇策略。

它的原理在于利用不同货币之间的汇率差异,通过买卖不同货币,达到获取利润的目的。

三、三角套汇的计算方法

以一道 2017 金融联考的题目为例,假设当前汇率为:美元兑人民币为 6.5,人民币兑日元为 0.0625,日元兑美元为 0.0089。

现在,一个美国投资者想通过三角套汇将 1000 美元兑换成人民币,具体操作如下:

1.用 1000 美元兑换人民币:1000 美元 * 6.5 = 6500 人民币

2.用人民币兑换日元:6500 人民币 * 0.0625 = 406.25 日元

3.用日元兑换美元:406.25 日元 * 0.0089 = 3.579375 美元

通过以上三笔交易,投资者最终获得了 3.579375 美元。

与直接用美元兑换人民币相比,这种方法可以让投资者多获得 0.579375 美元。

四、结论

三角套汇作为一种特殊的外汇交易策略,利用不同货币之间的汇率差异,通过同时进行多笔交易,达到获取利润的目的。

第七章 套汇、套利和掉期

3)假如3个月到期时汇率没有变化,则: 1)本金191773美元可以换回 191773×5.2135=999808.53(FF) 2)得到利息 3835.46×5.2135 =19996.17(FF) 3)比存在法国多得利息 19996.17-12500=7496.17(FF) 4)如果扣除外汇买卖汇率差所受损失,比 在法国存款多获利: 7496.17-(1000000- 999808.53)= 7496.17-191.5= 7304.67(FF)

该公司做以下掉期业务:买远卖近。买入4个月远期英镑 100万,付出160.5万美元;卖出2个月远期英镑100万,获 得165.00万美元,盈利4.5万美元。通过掉期业务,该公 司既盈利,又避免了英镑的汇率风险。

(1)如果100万FF存在巴黎3个月到期利息为: 100×5%×3/12=1.25(万FF) (2397.16 USD) (2)如果将100FF换成USD存在美国3个月 (卖出FF,买进美元): 100÷5.2145=19.1773( 万USD) 到期利息为: 191773 ×8%×3/12= 3835.46(USD)

外汇市场上做纯粹掉期的比较多,做制造掉期的 比较少。

2、按掉期的期限划分

(1)一日掉期(one-day swap)。指两笔数额相同、交 割日相差一天、方向相反的外汇掉期交易。 包括:今日对次日掉期 明日对后日掉期 即期对次日掉期

一日掉期主要用于银行同业的隔夜资金拆借,其目的在 于避免进行短期资金拆借时因剩余头寸或短缺头寸的存 在而遭受汇率变动的风险。

套汇者利用三个不同外汇市场在同一时刻 存在的汇率差异,同事在三地市场上贱买 贵卖以赚取会差利润的外汇交易活动。 三角套汇(三点套汇、三地套汇)

套汇——精选推荐

套汇:1、纽约外汇市场美元与英镑的汇率是1英镑=1.4567美元,伦敦外汇市场美元与英镑的汇率是1英镑=1.4789美元,能否套汇?如何进行?解:因为两个市场的汇率不同,有套汇的机会,纽约市场英镑价格低,伦敦市场英镑价格较高,可以在纽约市场买入英镑,到伦敦市场出售,以抵补纽约市场的美元支出。

单位美元套汇收益为:1/1.4567*1.4789-1=0.01524美元。

也可以用英镑在伦敦市场买入美元,再在纽约市场出售,单位英镑套汇收益为:1*1.4789/1.4567-1=0.01524英镑2、某日伦敦外汇市场上即期汇率为1英镑等于1.6955/1.6965美元,3个月远期点数是60/50点,求3个月远期汇率。

解:3个月远期汇率1英镑=(1.6955-0.0060)/(1.6965-0.0050)=1.6805/1.6915远期点数前大后小,为贴水,即减,小减大,大减小3、某日伦敦外汇市场上即期汇率为1英镑等于1.6955/1.6965,三个月远期贴水50/60点,求三个月的远期汇率?远期汇率: GBP/USD=(1.6955+0.0050)/(1.6965+0.0060)=1.7005/1.7025远期汇率点数前小后大,即为加,小加小,大加大4、远期汇率的计算。

(1)某日巴黎外汇市场上汇率报价如下:即期汇率1美元等于5.4615/5.4635法郎,3个月远期贴水68/63点。

(2)某日纽约外汇市场上美元/瑞士法郎的即期汇率为1.6030/1.6040,三个月远期点数140-135,试计算瑞士法郎/美元三个月远期点数。

解:(1)即期汇率:瑞士法郎/美元=(1/5.4635)/(1/5.4615)=0.18303/0.18310远期汇率:美元/瑞士法郎=(5.4615-0.0068)/(5.4635-0.0063)=5.4547/5.4572瑞士法郎/美元=(1/5.4572)/(1/5.4547)=0.18324/0.18333瑞士法郎/美元三个月远期点数:(0.18324-0.18303)/(0.18333-0.18310)远期点数2.1/2.3因为差距很小,所以计算保留了小数点后四位)(2)即期汇率:瑞士法郎/美元=(1/1.6040)/(1/1.6030)=0.6234/0.6238远期汇率:美元/瑞士法郎=(1.6030-0.0140)/(1.6040-0.0135)=1.5890/1.5905瑞士法郎/美元=(1/1.5905)/(1/1.5890)=0.6287/0.6293瑞士法郎/美元三个月远期点数:(0.6287-0.6234)/(0.6293-0.6238)即为:53/55点远期汇率:1、伦敦货币市场英镑年利率为9.5%,纽约货币市场美元年利率为7%,伦敦外汇市场美元即期汇率为US1.7370/£1。

三角套汇

三角套汇三角套汇又称间接套汇,是指套汇者利用三个以上不同地点的外汇市场在同一时间内存在的货币汇率差异,同时在这些市场上买贱卖贵,套取汇率差额收益的交易行为。

三角套汇计算:三角:a/bXb/cXc/a>1 则买a卖c三角:把三个等式换成同一标价法,然后把系数相乘,若结果大于1就按乘的方向做,若小于1,就按除的方向做.如:纽约市场:1美元=7.82港币这里的标价法是(港元/美元)下类似香港市场:1港币=0.97人民币(人民币/港币)上海市场:1美元=6.75人民币(人民币/美元)先换成同一标价法,也就是说换算成(港币/美元)*(人民币/港币)*(美元/人民币)的形式,上面的例子中需要把上海市场的换算一下,换算为:1人民币=(1/6.75)美元。

(美元/人民币)开始计算:(港币/美元)*(人民币/港币)*(美元/人民币)=7.82*0.97*(1/6.75)=1.125>1所以就是按乘的方式操作:纽约市场1美元买进7.82港币,香港市场用7.82港币买7.82*0.97=7.5854人民币,上海市场上用7.5854人民币买7.5854*(1/6.75)=1.124的美元,这样就赚了0.124的美元,方向是买港币卖人民币。

这个就是乘的方向。

另外:如果用(美元/港币)*(港币/人民币)*(人民币/美元)的标价法,需要把香港市场和纽约市场的换算一下,纽约市场:1港币=(1/7.82)美元,(美元/港币),香港市场:1人民币=(1/0.97)港元,(港元/人民币),开始计算:(美元/港币)*(港币/人民币)*(人民币/美元)=(1/7.82)*(1/0.97)*6.75=0.8899<1,这样就要按除的方向操作:纽约市场1美元买进7.82港币,香港市场用7.82港币买7.82*0.97=7.5854人民币,上海市场上用7.5854人民币买7.5854*(1/6.75)=1.124的美元,这样就赚了0.125的美元.方向是卖美元买人民币,这个是除的方向。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

USD9.402万

东 京

JPY1003.76万

投入1000万日元套汇的利润是3.76万日元;

例2: 伦敦外汇市场上汇率为 GBP1=USD1.7200/10; 纽约外汇市场上汇率为GBP1=USD1.7310/20。 套汇者在伦敦外汇市场按GBP1=USD1.7210的汇率,用 172.1万美元买进100万英镑,同时在纽约外汇市场以 GBP1=USD1.7310的汇率卖出100万英镑,收入173.1万美 元。套汇者通过上述两笔外汇买卖,可以获得1(173.1172.1)万美元的收益。

几点说明: ①套利活动须以有关国家对货币的兑换和资金的转移不加任何限 制为前提。 ②所谓两国货币市场上利率的差异,是就同一性质或同一种类金 融工具的名义利率而言,否则不具有可比性。 ③套利活动涉及的投资是短期性质的,期限一般都不超过一年。 ④抛补套利是市场不均衡的产物,随着抛补套利活动的不断进行, 货币市场与外汇市场之间的均衡关系又会重新得到恢复。 ⑤抛补套利涉及一些交易成本,如佣金、手续费、管理费、杂费 等,因此不必等到利差与远期升贴水率完全一致,套利就会停止。 ⑥由于去国外投资会冒巨大的“政治风险”或“国家风险”,投 资者一般对抛补套利持谨慎态度。

例3: 已知:GBP/USD=1.6125/35 USD/JPY=150.80/90 求:GBP/JPY 解:英镑买入价=1.6125*150.80=243.17 英镑卖出价=1.6135*150.90=243.48 GBP/JPY=243.17/48

例4: 在纽约外汇市场上,$100=FFr500.0000 巴黎外汇市场上,£1=FFr8.5400 在伦敦外汇市场上,£1=$1.7200 策略:首先在纽约市场上卖出美元,买进法国法朗, 然后在巴黎市场卖出法国法朗买进英镑,再立即在 伦敦市场上卖出英镑买进美元。 结果:如果在纽约市场上卖出1000万美元,那么最 后则可收回 1000÷100×500.000÷8.541×1.72=1007.0258万 美元,净获套汇利润70258美元。

★ 如果乘积等于1,说明不存在套汇机会; 如果乘积不等于1,说明存在套汇机会。

◆ 例4,假设某日:

伦敦市场:

纽约市场:

GBP1 = USD1.4200

USD1 = CAD1.5800

多伦多市场:GBP100 = CAD220.00

试问:

①

是否存在套汇机会;

②如果投入100万英镑或100万美元

套汇,利润各为多少?

例3:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率: 香港: GBP1=HKD12.5; 伦敦: GBP1=DEM2; 法兰克福: HKD1=DEM0.2。

如何判断三个及以上的市场是否存在套汇机会

(1) 将不同市场的汇率中的单位货币统一为1; (2) 将不同市场的汇率用同一标价法表示; (3) 将不同市场的汇率中的标价货币相乘,

2、非抛补套利

非抛补套利(Uncovered Interest Arbitrage )是指单纯把资金从利率低的货币 转向利率高的货币,从中谋取利率差额收入。 这种交易不同时进行反方向交易,要承担高利 率货币贬值的风险。

例1,如果美国6个月期的美元存款利率为6%,英 国6个月期的英镑存款利率为4%,英镑与美元 的即期汇率为:GBP1=USD1.62,这时某英国投 资者将50万英镑兑换成美元存入美国进行套利, 试问:假设6个月后即期汇率 (1)不变; (2)变为GBP1=USD1.64; (3)变为GBP1=USD1.625; 其套利结果各如何(略去成本)?

(3) 83.43÷1.625 = 51.34 (万英镑)获利3400英镑;

第三节 套汇与套利交易举例

套汇交易举例 套利交易举例

一、套汇交易举例

套汇汇率的计算规则:

如果两个即期汇率都是以美元作为单位货 币,那么套汇汇率为交叉相除。 如果两个即期汇率都是以美元作为计价货 币,那么套汇汇率为交叉相除。 如果一个即期汇率以美元作为单位货币,另 一个即期汇率以美元作为计价货币,那么套 汇汇率为同边相乘。

第一节 套汇交易

套汇交易的概念 套汇交易的分类

一、套汇交易的概念

套汇(Arbitrage),是指套汇者利用 两个或两个以上外汇市场上某些货币的 汇率差异进行外汇买卖,从中套取差价 利润的行为。

一般来说,要进行套汇必须具备以下三个 条件: ①存在不同外汇市场的汇率差异; ②套汇者必须拥有一定数量的资金,且在主 要外汇市场拥有分支机构或代理行; ③套汇者必须具备一定的技术和经验,能够 判断各外汇市场汇率变动及其趋势,并根据预 测采取行动。

①

判断是否存在套汇机会

Ⅰ、将单位货币变为1:

多伦多市场:GBP1 = CAD2.2000

Ⅱ、将各市场汇率统一为间接标价法:

伦敦市场: GBP1 = USD1.4200 纽约市场: USD1 = CAD1.5800 多伦多市场: CAD1 = GBP0.455

Ⅲ、将各市场标价货币相乘:

1.4200×1.5800 ×0.455 = 1.0208≠1 说明存在套汇机会Biblioteka 二、套汇交易的分类:

时间套汇(Time Arbitrage) 地点套汇(Space Arbitrage)

直接套汇(Direct Arbitrage) 间接套汇(Indirect Arbitrage)

时间套汇:

指套汇者利用不同交割期限所造成的汇率 差异,在买入或卖出即期外汇的同时,卖出或 买入远期外汇;或者在买入或卖出远期外汇的 同时,卖出或买入期限不同的远期外汇,借此 获取时间收益,以获得盈利的套汇方式。它常 被称为防止汇率风险的保值手段。 时间套汇实质上与掉期交易相同,不同的 只是时间套汇侧重于交易的动机,而掉期交易 侧重于交易的方法。

第二节 套利交易

套利交易的概念 套利交易的两种形式

一、套利交易的概念

套利交易(Interest Arbitrage Transaction)亦 称利息套利,是指套利者利用不同国家或地区 短期利率的差异,将资金从利率较低的国家或 地区转移至利率较高的国家或地区,从中获取 利息差额收益的一种外汇交易。

二、套利交易

例: 假设美国货币市场上3个月定期存款利率为8%,英 国货币市场上3个月英镑定期存款利率为12%。如果外 汇行市为即期汇率GBP1=USD1.5828,3个月掉期率为贴 水GBP1=USD0.0100。能否套利?如何进行?

1) 将英镑兑美元的贴水率换算成年率,与利率差(4%) 进行比较:(0.01/1.5828)*(12/3)=2.52%<4%,说 明市场失衡,套利可能性存在,由于英镑的贴水率小 于正利差,所以可以通过套利获益。

例1:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率: 香港: GBP1=HKD12.5; 伦敦: GBP1=DEM2.5; 法兰克福: HKD1=DEM0.2。

例2:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率: 香港: GBP1=HKD12.5; 伦敦: GBP1=DEM3.0; 法兰克福: HKD1=DEM0.2。

2)套利步骤 (1)按8%的利率借入美元。 (2)用美元买入英镑现汇,并做掉期交易,卖出3个 月远期英镑。 (3)到期抛补后获得收益。 3)套利收益的计算 为了方便计算,以1美元为初始投入资金。套利交 易的结果是获得0.0035美元的收益。

练习:

假定在伦敦外汇市场上,£1=$1.9245 /1.9450,在纽 约外汇市场上£1=$1.8645 /1.8745,试问:你应如何 套汇?若用£200万去套汇,可获利多少英镑?(不考 虑套汇成本)

年贴水率小于两地利差,套利可以进行。在纽约市场按 GBP1=USD1.7320的汇率以200万美元买入115.47万英镑现汇存入伦 敦的银行,一年后可获本息130.48万英镑,即115.47万x (1+13%),同时卖出一年期英镑130.48万,一年后到期可获 225.47万美元,即130.48万x(1.7300-0.0020)。如果将200万美 元存入纽约的银行可得本息222万美元,即200万x(1+11%)。 故从套利所得225.47万美元中减去套利成本222万美元,可获 净利润3.47万美元。

例:纽约金融市场利率为年率11%,伦敦金融 市场利率为年率13%,纽约外汇市场英镑对美 元即期汇率为GBP1=USD1.7300/20,一年远期 英镑贴水为20/10。现在,一套利者持有200万 美元欲套利。

分析:首先计算年贴(升)水率或掉期率,以便与两地利差进行 比较,依公式:

年贴(升)水率=贴(升)水/即期汇率x12/月数x100% =0.0020/1.7320x12/12x100%=0.115%<2%

二、套利交易的两种形式

套利交易按套利者在套利时是否做反方 向交易扎平头寸,可分为两种形式:

抛补套利 非抛补套利

1、抛补套利

抛补套利(Covered Interest Arbitrage)是指 套利者把资金从低利率国调往高利率国的同时, 在外汇市场上卖出高利率货币的远期,以避免 汇率风险。这实际上是将远期和套利交易结合 起来。从外汇买卖的形式看,抛补套利交易是 一种掉期交易。 套利的先决条件是两地利差大于年贴水率或小 于年升水率。

间接套汇:

又叫三角套汇(Three Point Arbitrage)和 多角套汇(Multiple Point Arbitrage),是指利 用三个或三个以上不同地点的外汇市场中三种 或多种不同货币之间汇率的差异,赚取外汇差 额的一种套汇交易。多角套汇一般是在三者之 间进行的。 三角套汇的准则是:判断三角(点)汇率 是否有差异,如有差异,存在套汇的机会,如 没有差异,不存在套汇的机会。