估值模型EXCEL实例Valuation model(内含十个相连的表)

估值vba模板

估值vba模板如果你正在寻找用于估值的VBA 模板,这可能取决于具体的估值方法和财务模型的细节。

以下是一个简单的Excel VBA 估值模板的基本框架,其中使用了Discounted Cash Flow (DCF) 方法,你可以根据需要进行定制:```vbaOption ExplicitSub DCFValuation()' 定义变量Dim discountRate As DoubleDim futureCashFlows As RangeDim terminalValue As DoubleDim presentValue As Double' 输入数据discountRate = InputBox("Enter discount rate (%)", "Discount Rate")Set futureCashFlows = Range("B2:B10") ' 输入未来现金流量的范围terminalValue = Range("B11").Value ' 输入终值' 计算现值presentValue = CalculatePresentValue(discountRate, futureCashFlows, terminalValue)' 显示估值结果MsgBox "The present value is: " & presentValueEnd SubFunction CalculatePresentValue(rate As Double, cashFlows As Range, terminalValue As Double) As Double' 计算现值Dim presentValue As DoubleDim i As Integer' 计算未来现金流量的现值For i = 1 To cashFlows.Rows.CountpresentValue = presentValue + cashFlows.Cells(i, 1) / (1 + rate) ^ iNext i' 加上终值的现值presentValue = presentValue + terminalValue / (1 + rate) ^ cashFlows.Rows.CountCalculatePresentValue = presentValueEnd Function```这是一个非常简化的例子,用于说明如何使用VBA 进行基本的DCF 估值。

天相Excel模版——阶段自由现金流DCF估值(一)

天相Excel模版——阶段自由现金流DCF估值(一)随着财务应用软件的不断更新换代,越来越多的公司开始使用Excel 工具进行财务预测、估值和分析。

天相Excel模版——阶段自由现金流DCF估值,就是其中一种应用广泛的模版。

它能够帮助公司根据预测的未来现金流来估算企业的价值,从而协助决策者作出更明智的决策。

下面本文将介绍这个模版的特点和使用方法。

一、模版概述阶段自由现金流DCF估值是一种典型的财务分析方法,它基于未来现金流量的预测来估算企业的价值。

模版主要包含以下几部分:1. 模型输入及输出2. 财务预测3. 估值分析二、模版特点1. 内在逻辑清晰,易于理解。

2. 基于财务预测值进行估值,避免人为预估产生的误差。

3. 能够细化分析每个阶段的自由现金流,从而更加准确地估算企业的价值。

三、模版使用方法1. 了解财务预测和现金流在使用这个模版之前,需要先了解一些财务预测和现金流的知识。

财务预测是企业根据现有信息对未来的发展进行预测,而现金流是指企业现金收入与现金支出的差额。

这两个概念的了解是使用模版的前提。

2. 设置模型输入在模型输入中需要设置企业历史财务数据(如收入、支出等)、未来几年的收入增长率、支出增长率等。

通过输入这些数据,模型将自动计算出企业的自由现金流。

3. 进行财务预测财务预测是指对未来的营业额、支出、利润等进行预测。

在模板中,需要输入企业未来5到10年的财务预测数据,包括收入、支出、净利润等等。

4. 进行估值分析估值分析是指通过自由现金流来估算企业的价值。

在模板中,需要输入折现率和未来几年的自由现金流,从而计算出企业的现值和终值。

总之,天相Excel模版——阶段自由现金流DCF估值,是一个非常实用的财务预测和估值工具。

通过输入企业历史和预测数据,它能够自动计算出企业的自由现金流和估值,并帮助决策者作出更加明智的选择。

利用Excel构建企业价值评估模型初探

4 =E14 =F11*¥B¥5 =F12*¥B¥6 =F11+F13 =F12- F13

5 =F14 =G11*¥B¥5 =G12*¥B¥6 =G11+G13 =G12- G13

6 =G14 =H11*¥C¥5 =H12*¥C¥6 =H11+H13 =H12- H13

注: 投资资本是营业流动资金、厂房设备净额( 已扣除折旧) 以及其他资产净额( 净非流动无息负债) 的总和。 ①NPV(¥B¥8,C15:G15); ② - PV(¥C¥8,¥B¥4,,H15/(¥C¥8- ¥C¥7))。

表 2 中 , B16 单 元 格 的 计 算 公 式 为 NPV ( ¥B¥8,

C15:G15) 。NPV ( ) 称为净现值函数, 其语法为 NPV

( rate, value1, value2, …) , 功能为在未来连续期间的现

金 流 量 ( value1, value2, … ) 及 贴 现 率 ( rate) 的 条 件 下 ,

PV( rate, nper, pmt, fv, type) , 功 能 为 一 次 性 偿 还 额 ( fv)

的现值( 该函数有两种功能, 在此处采用的是其第二种

功能) 。但在 FCFF 估价法计算式中所应用数据的含义

为企业所获得的自由现金流量, 与偿还额的含义相反,

符号相异。因此, 需对现值函数取负值。在本案例中, 其

( 安徽商贸职业技术学院, 芜湖 241003) ( Anhui Business College of Vocational Technology, Wuhu 241003, China)

摘要: Excel 是一个功能强大、技术先进、使用方便的表格式数据综合管理与分析软件工具。我 们可以在企业价值评估中

盈利预测模型

对于悲观和乐观情 景,请列示利润表数 据,折旧和摊销数据 、与中观情景的不同 假设和趋势分析。

预测情景分析

实际数

预测数-中性

预测数-悲观

预测数-乐观

请列示悲观和乐观情景与中性情况的不同

人民币元

-

-

-

-

-

归属于母公司净利润

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

营业利润 财务费用 折旧与摊销 EBITDA

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

主要指标 增长率指标 主营业务收入增长率 毛利(扣除主营税金 后)增长率 EBITDA增长率 营业利润增长率 税前利润增长率 净利润增长率 归母净利润 盈利能力指标 毛利率(扣除主营税金 前) 毛利率(扣除主营税金 后) EBITDA率 营业利润率 税前利润率 净利润率 其他 销售费用/主营业务收入 管理费用/主营业务收入 财务费用/主营业务收入 实际税率

美国投行用的定价模型(EXCEL)

3 Year +3 2,625

Capital Debt PS CS

-500 -1,000 600 0.926 556 1,285 19,786 16,975 18,260 1.048 19,143 1,000 $19.14 $17.50 9%

-550 -1,100 850 00.795

Stock Valuation Model

PV of Cash Flow Models Present Value of Dividends (DDM) 1 2 2004 2005 Dividend 500 570 Present Value Factors 0.912 0.831 PV Dividend 456 474 Sum of PV Residual Income 930 Continuing Value 20,194 PV of Continuing Value 16,788 Total 17,718 Adjust to midyear discounting 1.048 Total PV of Equity 18,575 Shares Outstanding 1,000 Estimated Value per Share $18.58 Current share price $17.50 Percent difference 6% Present Value of Operating Cash Flow 1 2 2004 2005 2,100 2,500 VALUATION PARAMETER ASSUMPTIONS 3 Year +3 599 0.758 COST OF EQUITY CAPITAL: Equity risk (i.e. beta) Risk free rates (ave of 10 yr) Market rate of return Market premium Expected return on Common Eq Long-run growth assumption Current share price Number of shares outstanding (millions) Current market value (millions)

dcf估值模型excel具体步骤

dcf估值模型excel具体步骤DCF估值模型是一种常用的公司估值方法,可以用来评估一家公司的内在价值。

下面将详细介绍DCF估值模型的具体步骤。

第一步:确定未来现金流量DCF估值模型的核心是计算未来现金流量。

首先,需要对公司的未来现金流量进行预测,通常可以通过分析公司的财务报表和行业趋势来得出。

这包括收入、成本、折旧、税收等各项指标。

需要注意的是,预测期通常为5-10年。

第二步:计算贴现率贴现率是用来衡量未来现金流量的现值的折现率,其大小取决于风险和回报的平衡。

一般可以使用加权平均资本成本(WACC)作为贴现率。

WACC包括权益成本和债务成本,可以通过权益比例和债务比例来计算。

第三步:贴现未来现金流量将第一步中计算出的未来现金流量按照贴现率进行折现,得到每年的贴现现金流量。

具体计算方法是将每年的现金流量除以(1+贴现率)的n次方,其中n为年数。

第四步:计算终值终值是指预测期结束后,公司产生的无限期现金流量的现值。

通常可以通过将最后一年的贴现现金流量除以贴现率来计算终值。

第五步:计算净现值净现值是指所有贴现现金流量的总和,减去初始投资。

初始投资可以是购买公司的股份所需的资金。

如果净现值为正,则说明公司的内在价值高于初始投资,可以考虑投资。

第六步:敏感性分析DCF估值模型的结果可能会受到多个因素的影响,如贴现率、预测现金流量等。

因此,进行敏感性分析是非常重要的,可以通过改变关键变量的值,观察净现值的变化情况,来评估DCF模型的可靠性和稳定性。

第七步:评估结果根据第五步和第六步的计算结果,可以对公司的价值进行评估。

如果净现值为正,并且敏感性分析的结果相对稳定,那么可以认为公司的投资价值较高。

需要注意的是,DCF估值模型是一种估算公司价值的方法,其结果受到许多因素的影响,包括市场环境、行业竞争、管理团队等。

因此,在使用DCF模型进行估值时,需要综合考虑各种因素,并结合其他估值方法来进行综合评估。

同时,DCF模型只能作为参考,并不能完全准确预测公司的价值。

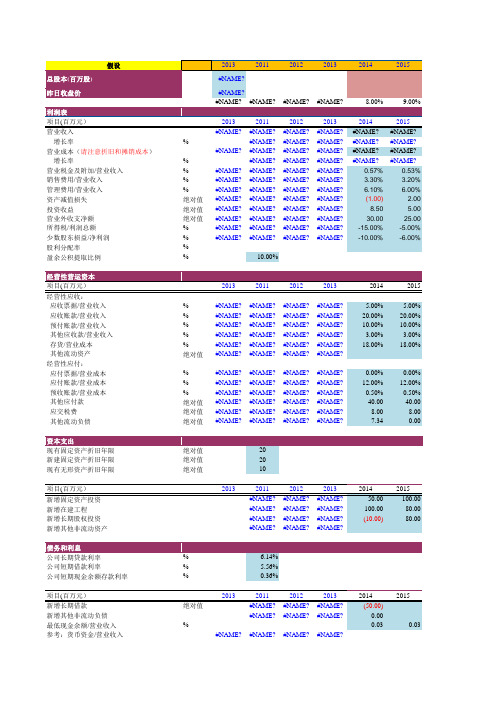

估值模型Excel表

营业成本(请注意折旧和摊销成本)#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?增长率%#NAME?#NAME?#NAME?#NAME?#NAME?营业税金及附加/营业收入%#NAME?#NAME?#NAME?#NAME?0.57%0.53%销售费用/营业收入%#NAME?#NAME?#NAME?#NAME? 3.30% 3.20%管理费用/营业收入%#NAME?#NAME?#NAME?#NAME? 6.10% 6.00%资产减值损失绝对值#NAME?#NAME?#NAME?#NAME?(1.00) 2.00投资收益绝对值#NAME?#NAME?#NAME?#NAME?8.50 5.00营业外收支净额绝对值#NAME?#NAME?#NAME?#NAME?30.0025.00所得税/利润总额%#NAME?#NAME?#NAME?#NAME?-15.00%-5.00%少数股东损益/净利润%#NAME?#NAME?#NAME?#NAME?-10.00%-6.00%股利分配率%盈余公积提取比例%10.00%项目(百万元)201320112012201320142015应收票据/营业收入%#NAME?#NAME?#NAME?#NAME? 5.00% 5.00%应收账款/营业收入%#NAME?#NAME?#NAME?#NAME?20.00%20.00%预付账款/营业收入%#NAME?#NAME?#NAME?#NAME?10.00%10.00%其他应收款/营业收入%#NAME?#NAME?#NAME?#NAME? 3.00% 3.00%存货/营业成本%#NAME?#NAME?#NAME?#NAME?18.00%18.00%其他流动资产绝对值#NAME?#NAME?#NAME?#NAME?经营性应付:应付票据/营业成本%#NAME?#NAME?#NAME?#NAME?0.00%0.00%应付账款/营业成本%#NAME?#NAME?#NAME?#NAME?12.00%12.00%预收账款/营业成本%#NAME?#NAME?#NAME?#NAME?0.50%0.50%其他应付款绝对值#NAME?#NAME?#NAME?#NAME?40.0040.00应交税费绝对值#NAME?#NAME?#NAME?#NAME?8.008.00其他流动负债绝对值#NAME?#NAME?#NAME?#NAME?7.340.00项目(百万元)201320112012201320142015新增固定资产投资#NAME?#NAME?#NAME?50.00100.00新增在建工程#NAME?#NAME?#NAME?100.0080.00新增长期股权投资#NAME?#NAME?#NAME?(10.00)80.00新增其他非流动资产#NAME?#NAME?#NAME?增发发行价格(元)发行股数(百万股)永续增长率% 2.00%贝塔值(β) 1.00无风险利率(Rf)% 3.41%风险溢价(Rm-Rf)% 6.60%债务成本Kd% 5.31%法定所得税率T%25.00%#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME? #NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?0.58%0.13%0.13%0.13%0.13%0.13%0.13%0.13%3.00% 1.30% 1.30% 1.30% 1.30% 1.30% 1.30% 1.30%6.00% 1.70% 1.70% 1.70% 1.70% 1.70% 1.70% 1.70%4.0011.0012.0013.0014.0015.0016.0017.0010.00#NAME?10.76 6.3312.66#NAME?13.628.0122.00 4.00 5.00 6.007.008.009.0010.007.00%12.00%12.00%12.00%12.00%12.00%12.00%12.00%-4.00%0.03%0.03%0.03%0.03%0.03%0.03%0.03%201620172018201920202021202220235.00%8.00%8.00%8.00%8.00%8.00%8.00%8.00%20.00%9.00%9.00%9.00%9.00%9.00%9.00%9.00%10.00% 3.50% 3.50% 3.50% 3.50% 3.50% 3.50% 3.50%3.00%0.00%0.00%0.00%0.00%0.00%0.00%0.00%18.00%8.00%8.00%8.00%8.00%8.00%8.00%8.00%。

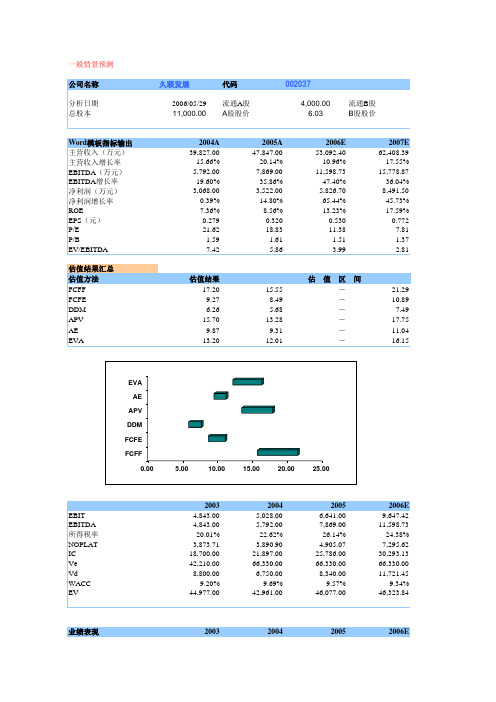

excel股票估值公司估值模型(dcf估值、ddm估值、apv估值、ae估值、eva估值)

指标说明: EV=股权价值+债权价值—现金 EBITDA = EBIT + 折旧 + 摊销 EBIT = 营业利润+财务费用 NOPLAT = EBIT ×(1-所得税率)= EBIT - 所得税(只考虑核心业务,扣除非经常性损益) IC(invested capital)= 股东权益 + 长期借款 + 短期借款 + 应付债券 + 少数股东权益-现金-短期投资-长期投资 ROIC = NOPLAT / IC × 100% OPFCF = EBITDA - 税收 - 净资本性支出- 营运资本的增加 WACC = [(Ke×Ve)+(Kd×Vd)] / (Ve+Vd)

每股指标 报表EPS 经常性EPS 每股红利 每股经营现金流 每股净资产

2003 0.28 0.00 1.90

2004 0.28 0.00 3.79

2005 0.32 0.35 3.74

2006E 0.53 0.26 0.80 4.00

流动性 净负债 / 权益 总负债 / 总资产 流动比率 速动比率

0.00 0.00

流通H股 H股股价

0.00 0.00

2008E 75,287.30 20.64% 19,873.37 25.95% 11,183.29 31.70% 20.76% 1.017 5.93 1.23 1.97

敏感度分析区间 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1%

2006E 53,092.40 10.96% 11,598.73 47.40% 5,826.70 65.44% 13.23% 0.530 11.38 1.51 3.99

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

最新修改

增加了FCFE估值、DDM估值、APV估值、EVA估值和AE估值。

原先的估值对应FCFF估值。

其他估值模型有些数是链接到F 更改了自由现金流定义= EBIT×(1-所得税率)+折旧-资本支出-非现金性流动资本变化

预测前首先需要自己输入的数据

3主营收入及成本:各公司收入及成本的预测方法不尽相同,需要分析师自己做

4预测假设:各种假设条件

5固定资产预测:历史折旧和摊销

7损益表及利润分配:2003-2004A利润数据

8资产负债表:2003-2004历史数据

7损益表及利润分配、8资产负债表:无公式的单元格需要手动填入,如一些特殊会计科目

DCF估值(FCFF):分析日期、股本结构,假设条件中的“第二阶段增长率、长期增长率、应付债券利率、β”。

注意:第二阶段(2010其他估值模型:各假设条件(第二阶段年数也不可更改)

11输出结果:2003-2004年经营活动现金流量、投资活动现金流量、融资活动现金流量。

其他估值模型有些数是链接到FCFF的,因此FCFF的估值要做全券利率、β”。

注意:第二阶段(2010-2017)年数不可更改。