武汉市2018年上半年房地产市场监测报告_(房地产市场篇)

2018武汉市房地产市场预判报告

目

经济背景&政策环境&土地市场 武汉住宅市场

微观市场竞争

录

市场预判

经济背景 & 政策环境 & 土地市场

经济背景&政策环境&土地市场

经济背景

① 中美贸易战爆发 内外经济形势严峻

② 国内经济下滑 房地产投资逆势上扬

③ 货币供应陷入低位运行 融资趋向于实体经济

国内经济不景气,经济形势严峻条件下,国内房地产增速逆势上扬。政府坚定经济转型基 调下,预计调控短期内不会放松

4000

12000-14000 3.3%

2000 0

14000-16000 1.5% 16000-18000 0.8%

2015年 4.6% 19.0% 26.6% 24.7% 13.1% 6.4% 2.1% 1.6%

2016年 3.0% 17.5% 22.1% 23.7% 15.0% 9.4% 4.3% 2.1%

武汉住宅市场——供求走势 分区来看:供应同比普遍出现上涨,主城区成交量骤降,远城区成交量维稳

主城区同比去年多呈量价下行,呈现供大于求,相反远城区多呈现供需两旺,且价格涨幅均高于9.5%,其中新洲区量价涨幅最高; 主城区中洪山区供应与成交量整体同比上升,且是各区唯一供应同比上涨的区域;远城区中新洲区成交量与成交均价在各区中同比第一;

14000 12000 10000

8000 6000

2014-2018年各季度主远城区均价走势

2018年主城区成交主要 集中在三外环间

11784元/㎡

8261元/㎡

单价段 4000以下 4000-6000 6000-8000

8000-10000

5303元/㎡

武汉市2018年上半年房地产市场监测报告-(房地产市场篇)

武汉市2018年上半年房地产市场监测报告-(房地产市场篇)【永业行观察】武汉市2018年上半年房地产市场监测报告(房地产市场篇)2018-08-03 17:551住宅市场分析1、受宏观环境影响,开发商推盘力度较低,上半年住宅成交量较低。

受房地产政策影响,2018年上半年成交量明显低于近三年同期水平。

上半年武汉市住宅共成交约774.18万㎡,同比2017年上半年减少220.49万㎡,6月新建住宅供应量增幅明显,逐步与2017年成交水平持平,预计下半年住宅市场将增大供应量。

2018年上半年武汉住宅市场成交量连续四年历史最低,但参考2016-2017武汉市土地成交量较高的事实,其主要是受宏观政策影响,开发商推盘力度较弱,导致2018年上半年住宅入市项目较少,成交量较低。

点击查看大图2、武汉市住宅产品价格逐步走向平稳,稳定在9300-9400元/㎡之间。

2018年上半年武汉市新建住宅销售均价成交持续平稳,上半年销售均价约在9300元/㎡左右。

点击查看大图3、远城区住宅成交量首次超过主城区。

与2017年同期相比,2018年上半年武汉市住宅市场新洲区、东西湖区、汉南区等远城区呈现增长趋势。

其中,新洲区增幅超过100%;江岸、江汉、硚口、武昌以及东湖高新区等主城区呈现大幅减少趋势,降幅超过50%。

点击查看大图4、远城区成交量较大,占2018年上半年武汉市住宅市场整体的半壁江山。

2018年上半年住宅市场6个远城区成交量较大,占武汉市半壁江山;武汉市主城区目前仅剩下汉阳区四新,东湖高新区,洪山区白沙洲等地区存在大量住宅供应,其他住宅供应均以远城区为主;青山区作为武汉市传统厂区,近几年进行了旧厂改造工作,成交量在主城区中保持较高水平,预计未来一段时间会继续保持较高水平。

点击查看大图2写字楼市场分析1、2018年上半年成交量明显低于2017年同期水平。

2018年上半年新建写字楼销售面积为71.97万㎡,比2017年上半年减少48.57万㎡。

湖北省住房和城乡建设厅关于2018年9月房地产市场信息发布情况的通报

湖北省住房和城乡建设厅关于2018年9月房地产市场信息发布情况的通报文章属性•【制定机关】湖北省住房和城乡建设厅•【公布日期】2018.09.20•【字号】鄂建办〔2018〕315号•【施行日期】2018.09.20•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】房地产市场监管正文湖北省住房和城乡建设厅关于2018年9月房地产市场信息发布情况的通报鄂建办〔2018〕315号各市、州、直管市、林区房管局(住建委):《省住房和城乡建设厅省国土资源厅关于建立房地产市场信息定期发布制度的通知》(鄂建文〔2018〕34号,以下简称《通知》)印发以来,全省大部分市、县建立了工作机制,设置了发布专栏,及时发布了市场信息,为合理引导房地产市场预期发挥了积极作用。

现将2018年9月各地房地产市场信息发布情况通报如下:一、大部分市州按时发布。

武汉市、宜昌市、襄阳市、黄石市、十堰市、荆州市、荆门市、鄂州市、孝感市、黄冈市、咸宁市、随州市、恩施州、仙桃市、潜江市、神农架林区等市、州按照《通知》要求,在9月15日(如遇双休日或法定节假日顺延至节后第一个工作日)上午12:00前,发布了房地产市场信息。

二、部分市县未按时、按要求发布。

天门市未按时发布,随州市按时发布但没有按照《通知》要求发布商品住房项目信息。

27个县(市、区)没有按时、按要求发布房地产市场信息。

三、加强督办整改。

建立房地产市场信息定期发布制度,是省政府的工作要求,是贯彻落实党中央、国务院关于房地产工作决策部署的重要举措,对合理引导市场预期,促进房地产市场平稳健康发展具有重要意义。

各地要进一步贯彻落实《通知》要求,对照信息发布参照格式,强化部门协作,统一统计口径,完善审批流程,确保发布信息的真实性、准确性、及时性。

按照逐级负责的原则,各市、州要督导所辖县(市、区)按要求做好信息发布工作,于9月27日前将督办整改情况反馈省厅。

湖北省住房和城乡建设厅2018年9月20日。

2018年房地产市场调研分析报告

2018年房地产市场调研分析报告报告编号:OLX-GAO-003完成日期:2018-08-28目录第一节房地产行业相关政策分析 (5)一、政策底部构建,利率上行空间有限 (5)1、调控分化,主流城市政策难再加码 (5)2、人才新政起效,二线或迎改善契机 (5)3、居民按揭仍紧,但利率上行空间或有限 (6)4、房企银行信贷从紧,4月信托发行再收紧 (7)二、房地产投资市场分析 (9)第二节房地产行业发展现状 (11)一、商品房销售和待售情况 (11)二、房地产开发企业到位资金情况 (12)三、房地产行业城市现状 (13)四、土地市场现状 (14)五、房地产行业重点企业 (15)六、房地产行业发展趋势 (16)第三节房地产市场格局分析 (19)一、销售预计温和下行,投资韧性较足 (19)1、三四五线销售韧性超预期,预计全年温和下行 (19)2、一二线去化率维持高位,期待供给改善 (20)3、销售强韧性带动新开工回升 (21)4、土地市场趋于理性 (22)5、全年投资增速预计6.5%左右 (23)二、集中度稳步提升 (24)1、销售集中度提升,拿地集中度趋缓 (24)2、海外、ABS融资相对畅通,规模房企优势凸显 (26)3、2014和2018年行业及公司基本面比较 (27)4、2014和2018年资金面比较一览 (28)第四节投资策略 (30)图表1:实施人才引进新政的代表性城市住宅成交同比增速 (5)图表2:居民中长期贷款(亿元) (6)图表3:十年期国债收益率领先房贷利率 (6)图表4:银行对房企信贷不断收紧 (7)图表5:房企发债渠道相对畅通 (7)图表6:4月信托发行现负增长(1年半来首次) (8)图表7:资产证券化异军突起 (8)图表8:2017年-2018年上半年全国房地产开发投资增速 (9)图表9:房地产市场开发景气度 (10)图表10:全国商品房销售面积及销售额增速 (11)图表11:全国房地产开发企业本年到位资金增速 (13)图表12:全国商品房销量单月同比 (19)图表13:分城市商品房销量增速 (19)图表14:重点城市去化率维持高位 (20)图表15:重点城市仍受供给主导 (21)图表16:分城市新开工面积增速 (21)图表17:2018年全年新开工增速预计4%左右 (22)图表18:分城市新开工面积增速 (22)图表19:百城宅地市场供需矛盾改善 (23)图表20:房地产开发、土地、施工投资累计同比 (24)图表21:资金面紧张影响施工进度 (24)图表22:销售及拿地集中度(按面积) (25)图表23:行业并购规模持续扩大 (25)图表24:A股5家龙头房企与板块杠杆率比较 (26)图表25:房企库存降至历史低位 (27)图表26:行业去化率达到历史新高 (27)图表27:龙头业绩保障度达历史最高水平 (27)图表28:龙头连续3年销售高增 (28)表格1:今年以来调控升级及放宽的城市一览(标红为升级城市,标黑为放宽城市) 5表格2:2018年1-6月份全国房地产开发和销售情况 (12)表格3:2018年1-6月份东中西部和东北地区房地产开发投资情况 (13)表格4:2018年1-6月份东中西部和东北地区房地产销售情况 (13)表格5:房企主要融资一览(亿元) (26)表格6:A、H股主流房企2014和2017年融资成本比较 (28)表格7:2014年Q1及2018年Q1房企主要融资渠道比较 (28)表格8:主要推荐标的一览 (30)第一节房地产行业相关政策分析一、政策底部构建,利率上行空间有限1、调控分化,主流城市政策难再加码自2018年以来,城市间调控加速分化,市场热度较高的弱二线、四五线楼市调控逐步升级,而市场热度有所降温的个别强二、三线城市出现政策放宽迹象(人才落户、公积金额度上提等),我们认为这与“防止大起大落,保证行业平稳健康”的调控目标吻合。

武汉房地产开发、商品房销售面积统计情况[]

![武汉房地产开发、商品房销售面积统计情况[]](https://img.taocdn.com/s3/m/08a86411492fb4daa58da0116c175f0e7dd11974.png)

武汉房地产开发、商品房销售面积统计情况[]2018年武汉市地区生产总值14847.29亿元,比上年增长8.0%。

其中,第一产业增加值362.00亿元,增长2.9%;第二产业增加值6377.75亿元,增长5.7%;第三产业增加值8107.54亿元,增长10.1%。

2018年武汉房地产开发投资比2017年增长3.5%。

其中,住宅投资增长6.3%,办公楼投资下降13.5%,商业营业用房投资增长20.9%。

2017年武汉市房屋施工面积11912.98万平方米;2018年武汉市房屋施工面积11759.79万平方米。

2017年武汉房地产竣工面积776.3万平方米;2018年武汉房地产竣工面积458.63万平方米。

武汉发展迅速,商品房售价迅速上涨。

2017年武汉市商品房销售面积2259.15万平方米,2018年武汉市商品房销售面积2387.35万平方米。

武汉市2018年第三季度房地产市场监测报告

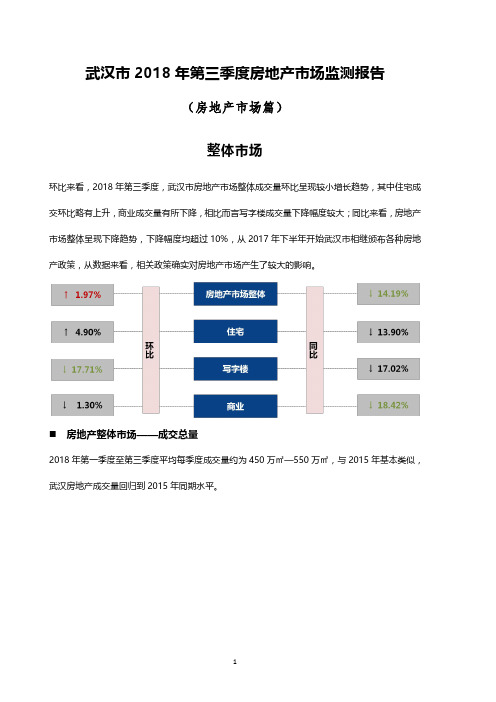

武汉市2018年第三季度房地产市场监测报告(房地产市场篇)整体市场环比来看,2018年第三季度,武汉市房地产市场整体成交量环比呈现较小增长趋势,其中住宅成交环比略有上升,商业成交量有所下降,相比而言写字楼成交量下降幅度较大;同比来看,房地产市场整体呈现下降趋势,下降幅度均超过10%,从2017年下半年开始武汉市相继颁布各种房地产政策,从数据来看,相关政策确实对房地产市场产生了较大的影响。

房地产整体市场——成交总量2018年第一季度至第三季度平均每季度成交量约为450万㎡—550万㎡,与2015年基本类似,武汉房地产成交量回归到2015年同期水平。

⏹房地产整体市场——同比与环比分析与去年同期相比,2018年第三季度武汉市住宅、写字楼、商业成交量均有下降,房地产整体市场下降14.19%。

与上月相比,第三季度仅住宅呈现上升趋势、写字楼、商业均呈现下降趋势,房地产整体市场上涨1.97%。

⏹房地产整体市场——区域分析2018年第三季度黄陂区商品房成交量最高,成交面积为67.96万㎡;远城区总成交量合计为300.43万㎡,远城区成交量占武汉房地产市场成交量56.15%,武汉住宅市场热度向远城区转移的趋势逐渐加强。

住宅市场⏹住宅市场——总体概况武汉市住房市场成交量自2018年以来连续三个季度缓慢上升,但仍保持较低水平。

2018年第三季度住宅成交量为440.80万㎡,环比上升4.90%,同比下降13.90%。

在全国及武汉楼市调控的影响下,2018年武汉市楼市成交量较低,为近三年最低水平;同时,在2016-2018年武汉市土地市场大规模供应的背景下,2018-2019年武汉市住宅产品推出量逐步增多,故2018年前三季度武汉市住宅市场成交量呈现缓慢上升的趋势。

⏹住宅市场——成交分布2018年第三季度,住宅市场黄陂区成交量最高,成交面积为63.04万㎡,占2018年第三季度住宅成交面积的14%。

远城区住宅成交量为269.70万㎡,占总成交面积61.18%。

2018年房地产行业市场调研分析报告

2018年房地产行业市场调研分析报告目录第一节节后至今需求端放量明显,供给端已有加速仍存缺口 (5)一、核心城市一、二手房成交再度火爆,周边三四线外溢强劲 (5)二、一、二线加速住宅土地供应,缺口仍存 (13)三、多数热点城市存较大需求缺口,亟待供给端长效机制 (22)第二节两会统一思想各地跟进调控,供需端长效机制呼之欲出 (37)一、中央统一全年调控思路,住建部、国土部开启供给端调控 (37)二、地方集中调控需求端,供给端长效机制预计将迅速跟进 (38)三、住宅用地供应新政实效分析:北京为例 (45)图表目录图表1:48城一手房本月成交面积情况 (6)图表2:近3个月月度成交同比增速对比 (6)图表3:48城一手房成交面积:分城市类型 (7)图表4:48城一手房成交面积及同比 (7)图表5:17城二手房成交面积情况 (10)图表6:17城二手房近3月成交同比增速对比 (10)图表7:15城二手房成交面积:分城市类型 (11)图表8:15城二手房成交面积及同比 (11)图表9:一手房可售面积不去化时间:合计 (13)图表10:一手房去化时间:一线、二线、三四线城市 (13)图表11:一手房可售时间:一线、二线、三四线城市 (14)图表12:一线城市去化时间 (14)图表13:部分二线城市去化时间 (15)图表14:部分二线城市去化时间 (15)图表15:100个大中城市土地供给/成交建面 (16)图表16:100大中城市土地成交总价 (17)图表17:100大中城市土地成交均价、溢价率 (17)图表18:100大中城市土地供应建面累计同比 (18)图表19:100大中城市土地成交建面累计同比 (18)图表20:100大中城市土地成交金额累计同比 (19)图表21:住宅类土地3月供应建面 (19)图表22:住宅类土地3月成交建面 (20)图表23:成交住宅楼面均价(元/方) (21)图表24:成交住宅类用地溢价率%,三个月移动平均 (21)图表25:北京08年至今住宅供求情况 (22)图表26:北京08年至今住宅供给缺口 (23)图表27:天津08年至今住宅供求情况 (24)图表28:天津08年至今住宅供给缺口 (24)图表29:石家庄08年至今住宅供求情况 (25)图表30:石家庄08年至今住宅供给缺口 (25)图表31:广州08年至今住宅供求情况 (26)图表32:广州08年至今住宅供给缺口 (26)图表33:深圳08年至今住宅供求情况 (26)图表34:深圳08年至今住宅供给缺口 (27)图表35:上海08年至今住宅供求情况 (27)图表36:上海08年至今住宅供给缺口 (28)图表37:南京08年至今住宅供求情况 (28)图表38:南京08年至今住宅供给缺口 (29)图表39:杭州08年至今住宅供求情况 (30)图表40:杭州08年至今住宅供给缺口 (30)图表41:合肥08年至今住宅供求情况 (31)图表42:合肥08年至今住宅供给缺口 (31)图表43:武汉08年至今住宅供求情况 (32)图表44:武汉08年至今住宅供给缺口 (32)图表45:长沙08年至今住宅供求情况 (33)图表46:长沙08年至今住宅供给缺口 (33)图表47:南昌08年至今住宅供求情况 (34)图表48:南昌08年至今住宅供给缺口 (34)图表49:重庆08年至今住宅供求情况 (35)图表50:重庆08年至今住宅供给缺口 (35)图表51:成都08年至今住宅供求情况 (36)图表52:成都08年至今住宅供给缺口 (36)图表53:地方政府最新调控分布图(截至2017.4.5) (40)图表54:各城市最新去化时间汇总(预计上海、广州、杭州、南京、南昌、惠州将先行响应). 44表格目录表格13:月成交情况总览 (5)表格2:3月重点城市成交情况 (8)表格3:2017年1季度40家检测企业销售情况 (9)表格4:3月部分城市二手房成交情况 (12)表格5:典型城市住宅2008年至今供销缺口(单位:万方) (22)表格6:各地需求端调控方式(截至2017.4.5) (38)表格7:各地政府最新限购、限贷政策(截至2017.4.5) (41)表格8:2017年最新住宅用地供应计划仍处近年最低水平 (45)表格9:2011-2016年住宅用地供应计划整体执行率不高 (46)表格10:保障房部分全额、超额执行,商品住宅部分执行率仅60% (47)表格11:5年住宅用地供应计划高于逐年累加值(商品住宅部分) (47)表格12:住宅用地实际成交远低于供应执行情况 (47)表格13:2017年住宅用地供应执行情况预测 (48)表格14:2017-2021年住宅用地供应执行情况预测 (48)表格15:预测至2021年商品住宅供需关系难以改善、逆转 (48)第一节节后至今需求端放量明显,供给端已有加速仍存缺口一、核心城市一、二手房成交再度火爆,周边三四线外溢强劲一手房成交:一、二线城市成交大幅增加。

2018年4月武汉房地产市场月报

0 0

其它 0 0 商住 139.57 2

0

土地成交情况

武汉4月土地市场招标2宗,总计成交2宗土地,土地成交宗数环比明显减少。

武汉4月总成交2宗土地,2宗土地可使用总面积24.46万平米,最大建筑面积

可达69.57万平米,其中1宗为商住用地,1宗为商服用地,总成交金额95790万 元。

土地使用权 竞得人 位置 土地面 积 (公 顷) 1.07 土地 用途 商服、 公园与 绿地 容积率 土地使用 年限 成交价格 (万元) 楼面地价 (元/ ㎡) 5543.71 成交时间

200

150 100

50

0 2017.1

2

3

4

5

6

7

8

9

10

11

12

2018.1

2

3

供应面积(万㎡)

4月武汉楼市供应环比小幅上涨 4月,武汉商品房新增供应面积154.97万方,环比上涨8.83%,同比下降33.88%。楼市整体供应在“五 一”假期前小幅回升,但依旧低于去年同期。

4

4月商品房新增供应量占比状况

分性质土地成交状况

类型 住宅 商服 成交总建筑面积(万㎡) 0 4.55 成交金额(万元) 0 25210

商住 工业及其它

65.02 0

70580 0

4月土地市场呈现特征: 本月土地市场成交热门地块为新洲区商住用地,4月与前几月相比因仅有2宗招标用地,因此整体土地 成交市场较为低迷。

商品房市场篇

全市新增供应分析 全市成交分析 全市价格分析 全市成交排行分析

供应面积:4月土地供应情况环比有所增加,总计供应4宗土地,与3月土地供应总

建筑面积相比,增加110.49%,本月土地供应净用地面积19.61万㎡,供应建筑面积 151.34万㎡。

2018年11月武汉土地市场研究-房地产

武汉市土地市场研究(2018.11)一、武汉市土地交易市场概况1、土地交易总体概况截止2018年11月底,武汉土地市场共挂牌160宗地,共成交144宗地,撤牌5宗,流拍8宗,延期3宗,成交金额约1023.24亿元、成交净用地面积约1032.53万㎡、成交建筑面积约2970.10万㎡。

相比去年同期成交金额上涨6.51%、成交净用地面积上涨68.90%、成交建筑面积上涨54.50%。

(图1 2018年1-11月土地成交情况图)2、居住用地(含具有居住性质)土地交易概况(1)土地市场分析截止2018年11月底,武汉土地市场共挂牌居住用地(含商住性微信公众号知识星球(前100名免费)质)106宗地,占供应总数的66.25%;成交金额约919.04亿元、占总成交金额的89.82%,成交净用地面积约770.28万㎡、占总成交净用地面积的74.60%,成交建筑面积约2221.70万㎡、占总成交建筑面积的74.80%。

(图2 2018年1-11月土地成交信息汇总图)(2)成交价格分析截止2018年11月底,武汉市(含远城区)居住用地成交平均楼面地价4136.74元/㎡,平均溢价率28.34%(详见表1)。

2018年二季度供应量较比一季度,下降68.49%,三季度较比二季度,上涨53.69%,预计四季度武汉市土地供应量将呈现井喷现象。

(表1 2018年1-11月居住用地性质土地成交信息汇总表)月份成交总建筑面积成交价格楼面地价平均溢价率(万㎡)(万元)(元/㎡)1月317.54 2131173.02 6711.51 70.00% 2月279.47 736860 2721.56 35.00% 3月270.55 1206357.95 4458.91 2.00% 4月65.03 70580 1085.35 0.00% 5月135.01 122818 909.70 0.00% 6月73.3 297767 4062.31 41.00% 7月71.39 156417 2191.02 45.00%截止2018年10月底,武汉市城区典型居住用地成交平均楼面均价4988.63元/㎡,最高成交楼面地价达14654.83元/㎡;平均土地溢价率23%。

武汉地产年报2018

2018年武汉市分区成交溢价率情况

25.0 20.0 15.0 10.0 5.0 0.0 洪山 4.6 0.9 0.0 东西湖 江汉 东湖高新 新洲 3.5 5.8 0.0 江岸 经开 汉阳 黄陂 7.2 3.2 0.0 硚口 蔡甸 0.1 武昌 0.0 江夏 汉南 0.0 青山 8.7 16.8 20.9 800 600 400 200 0 574.1 391.1 110.9

高价盘遇冷,刚需产品降价跑量!

30000 20000 10000 0

2017-2018分单价段成产品交趋势

10000以下 25000-30000

10000-15000 30000-35000

15000-20000 35000-40000

20000-25000 40000以上

开盘日光率下降,市场回归冷静!

2018 武汉市场年报

1/

2/

3/

4/

商品化

市场化 制度化

保民生

Байду номын сангаас稳房价

PART 1

党的十九大引领的新时代下 房地产市场的“变”与“不变”

不 变

一/调控力度不变,坚持分类调控

◼

不 变

二/民生基调不变,去投资稳房价

◼

不 变

三/楼市维稳不变,严寒或迎“小阳春”

◼

变

◼

一/全国楼市分化,购房回归理性

变

◼

二/土地市场降温,房企拿地谨慎

变

◼

三/市场表现走弱,客户持币观望

PART 2

2018武汉楼市施政关键词

保刚需/刚需选房扩容、大学生八折购

◼

≤ ≤ ≤

㎡

㎡

◼

◼

≤ ≤

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

【永业行观察】市2018年上半年房地产市场监测报告(房地产市场篇)2018-08-03 17:551住宅市场分析1、受宏观环境影响,开发商推盘力度较低,上半年住宅成交量较低。

受房地产政策影响,2018年上半年成交量明显低于近三年同期水平。

上半年市住宅共成交约774.18万㎡,同比2017年上半年减少220.49万㎡,6月新建住宅供应量增幅明显,逐步与2017年成交水平持平,预计下半年住宅市场将增大供应量。

2018年上半年住宅市场成交量连续四年历史最低,但参考2016-2017市土地成交量较高的事实,其主要是受宏观政策影响,开发商推盘力度较弱,导致2018年上半年住宅入市项目较少,成交量较低。

点击查看大图2、市住宅产品价格逐步走向平稳,稳定在9300-9400元/㎡之间。

2018年上半年市新建住宅销售均价成交持续平稳,上半年销售均价约在9300元/㎡左右。

点击查看大图3、远城区住宅成交量首次超过主城区。

与2017年同期相比,2018年上半年市住宅市场新洲区、东西湖区、汉南区等远城区呈现增长趋势。

其中,新洲区增幅超过100%;江岸、江汉、硚口、武昌以及东湖高新区等主城区呈现大幅减少趋势,降幅超过50%。

点击查看大图4、远城区成交量较大,占2018年上半年市住宅市场整体的半壁江山。

2018年上半年住宅市场6个远城区成交量较大,占市半壁江山;市主城区目前仅剩下汉阳区四新,东湖高新区,洪山区白沙洲等地区存在大量住宅供应,其他住宅供应均以远城区为主;青山区作为市传统厂区,近几年进行了旧厂改造工作,成交量在主城区中保持较高水平,预计未来一段时间会继续保持较高水平。

点击查看大图2写字楼市场分析1、2018年上半年成交量明显低于2017年同期水平。

2018年上半年新建写字楼销售面积为71.97万㎡,比2017年上半年减少48.57万㎡。

近三个月销量保持稳定,预计下半年写字楼市场将保持稳步增长。

发展迅速,人才落户政策优势吸引初创企业落子,城市的吸引力日渐提升,众多企业纷纷布局,写字楼市场需求旺盛。

点击查看大图2、写字楼市场主城区仍然占据主导地位。

目前市在售写字楼主要聚集在主城区,远城区相对较少。

但在2017年土拍中,有较多办公用地成交,并且位于非传统写字楼聚集的核心城区,这说明办公楼市场未来将由城市核心区扩大至远城区。

点击查看大图3、汉阳区写字楼市场迎来井喷,上半年成交18.62万㎡,远超其他区域。

2018年上半年写字楼市场成交主要集中在汉阳区,成交量达到18.62万㎡,约占市写字楼市场销量26%,位列市写字楼市场第一位。

点击查看大图3商业市场分析1、市商业房地产市场销售连续两年高速增长,2018年上半年与去年同期基本保持持平。

2018年上半年市商业共成交68.47万㎡,6月商业市场成交量增幅明显,预计下半年商业市场将继续稳步增长。

点击查看大图2、主城区在商业市场中仍占据主导地位。

2018年上半年住宅市场成交主要以汉阳区、江岸区、经济开发区为主,三大主城区成交量位居市商业市场前三位,其中,汉阳区商业市场成交量突破10万㎡,达到11.06万㎡,位于市第一位。

点击查看大图4总结受宏观环境影响,开发商推盘力度较低,上半年住宅成交量较低。

同时随着主城区土地资源的逐渐稀缺,市远城区住宅成交量首次超过主城区。

在宏观调控政策的影响下,预计未来市住宅市场价格将保持平稳上升的走势。

2018年上半年市房地产市场分析报告(下篇)-住宅及商办市场分析报告2018-07-18 20:00上半年整体来看,楼市依旧围绕“住房不炒”开展的一系列差别化调控政策展开,房地产市场也随政策呈现出了一些变化。

第二季度出现土地拍卖低潮,仅有15宗,寡头品牌房企联合拿地现象显著。

受市场供应下滑的影响,上半年新房成交同比下滑四分之一,由于市继续实施限购限贷限价政策,实行新房预售价格管控,上半年总体价格浮动不大。

商办交易市场整体较为冷静,成交套数同比有所下降但环比有小幅上升。

二、新房市场:量跌价稳,刚需为王(一)住宅1.总体:成交下滑,价格受限2018年上半年,市新建商品房成交9.3万套,其中住宅7.17万套,占整个商品房成交套数的77.1%。

相较于去年上半年的9.9万套,今年上半年同比下滑27.8%,只占去年全年成交套数的34.6%!受供应量的影响,2018年上半年商品住宅每月成交量与去年同期相比,明显减少。

而进入5月份以来,商品供宅供应量加大,购房者的选择余地多,成交量明显回升。

2.供应:同比下滑市场供应方面,由于第一季度市新建住宅供应量为近五年以来的同期新低,第二季度楼市供应节奏虽然大幅加快,供求紧有所缓解,但整体来看,全市依然仅有280个项目获得预售许可证,新房市场仍然供不应求。

上半年市新建住宅总供应量达到807.89万平方米,同比去年上半年减少6.4%,占去年全年的37.8%(2016年全年新建住宅供应量为2139.89万平方米)。

从时间上看,近半年市场供应基本逐月增高(除2月外),尤其是4月环比大幅增长46.8%,在月底五一小长假前迎来供应“井喷”。

6月供应环比也大幅增长,尤其是主城区迎来今年供应高峰,供求紧有所缓解。

图:近一年半新建住宅供应面积从地域上看,主城区一直是供应的主力,上半年主城区供应占比达到70%。

特别是3月和6月主城区新建住宅供应量占到了全市总供应量的八成以上,供应高度集中。

图:主城区和远城区新建住宅供应量从片区来看,第一季度市住宅供应经历了主城区逐步提升、远城区逐渐衰弱的过程。

1月份远城区楼市十分活跃,尤其是汉南的商品住宅供应量以16.89万平方米跃居榜首,是唯一一个供应环比增长的片区,主城区各片区表现一般;2月份,商品住宅供应向主城区方向转移,远城区供应下滑明显;3月份,主城区楼市供应继续增加,商品住宅供应量占到了全市总供应量的81.3%,供应高度集中,尤其是东西湖的商品住宅供应量以17.3万平方米排名第一。

到了第二季度,主远城区的比例相对保持稳定,主城区供应以二环至三环及三环外主城区的供应为主,如东西湖区、青山区;远城区供应则以江夏区、蔡甸区、新洲区主。

总体来看,汉口中心区、白沙洲片、江夏以及黄陂区为今年上半年的供应主力区域。

而南湖、光谷南以及汉阳中心区在今年1-4月份均处于供应低迷区域。

5-6月份市场迎来一波开盘潮,青山区、蔡甸区以及东西湖供应爆发。

图:主城区和远城区新建住宅供应比例3.成交总体来看,受市场供应下滑的影响,上半年的成交数据也遭遇下跌。

上半年新建住宅成交7.17万套,同比下滑27.8%,只占去年全年成交套数的34.6%。

从市场表现来看,由于新房价格受限、住宅存量较低、新房二手房倒挂等市场现状依然存在,人买房的热情依旧不减。

据统计,上半年共出现107个“日光盘”,日光率逐步下滑至五成左右,以刚需项目和高性价比项目为主,而高端及别墅洋房项目开盘去化率有所下降。

图:近一年半新建住宅成交套数月度走势方面,前半年仅1月成交同比增加,其他月份与2017年相比均有不同程度的下降。

1月成交17303套,同比增加19.2%,尽管1月市场供应量下滑,不过受2017年第四季度新房集中加推的影响,1月商品住宅成交量依然较高,相比历史同期的成交量仅低于去年,整体去化率高达94%,楼市依然较为火爆;2月成交5785套,同比下降48.3%;3月成交9760套,同比下降49.7%;4月成交10949套,同比下降41.1%;5月成交11865套,总比下降30.9%;6月成交16034套,同比下降13.1%。

供应的下降仍是成交量下降的主要因素。

与去年上半年月均1.65万套的规模相比,今年上半年月均才1.19万套。

从城区来看。

上半年主城区成交35201套,占49%,开发区成交5725套,占8%,远城区成交30770套,占43%。

通过下图可以看出,去2017年上半年相比,今年上半年远城区的成交套数比例明显有所增加,中心城区和开发区的比例有所下降。

图:各城区新建住宅成交套数占比从各行政区来看,洪山区以8836套的成交量独占鳌头,主要归功关山大道片区的和昌光谷未来城、中建大公馆,白沙洲片区的保利上城、清能清江锦城等项目入市或持续加推。

东西湖区紧随其后,成交7987套,其中2017年年末入市的融创观澜壹号持续加推,贡献了超2500套的成交量,常青花园恒大御景也贡献了超千套的销量。

黄陂区成交7442套,主要归功于山海观、汉北水晶城、北辰蔚蓝城市、新力帝泊湾等项目成交放量。

季度成交量表现较好的区域还有:江夏区(6478套)、新洲区(2930套)、新洲区(6290套)、汉阳区(5790套)、蔡甸区(5728套)、汉南区(4832套)、青山区(4499套)、东湖高新区(3324套)、江岸区(3322套),成交表现较好的区域依然是供应充足的区域。

本季度成交量后三名的区域为:经济开发区成交2401套,武昌区成交1282套,江汉区成交733套。

总体来看,随着城市版图的外扩,购房者的目光不止局限于三环主城区,逐渐将购房区域延伸到了四环以及四环外的区域。

图:各行政区新建住宅成交套数和面积从供需比来看。

2018年上半年总供应量808万平方米,总需求量726万平方米,供需比为1.11,新房市场供应不足的情况有效缓解,除了1月份,其他各月供需比均已突破1,可以预计,在目前的市场条件无较大变化的前提下,后期的供需矛盾有可能进一步得到缓解。

图:近一年半新建住宅供需情况从成交价格来看,2018年市继续实施限购限贷限价政策,实行新房预售价格管控,上半年总体价格浮动不大。

各个片区价格也走势不一。

可以看到,价格最高的依然是武昌中心区,且受益于高端豪宅融创中心·壹号以及海珀·御观等项目集中成交,1月份片区房价大幅上涨;接下来几个月份武昌中心区成交房源中中南汇、保利大都会等普通住宅成交占比增大,片区房价微幅下跌。

均价上涨较为明显的片区为青山片区,因5月该片区东湖金茂府、江山、中冶39大街、金科城等项目集中上市,其片区成交均价因此大幅上涨;均价下跌较为明显的片区为古田片区,主要是由于季度成交以华润翡翠城等房价较低的项目为主。

远城区的片区均价也有较大幅度上扬。

受地铁规划以及长江新城等诸多利好影响,江夏大桥新区、黄陂汉口北、武湖以及新洲阳逻等地最受购房者关注,区域新房明显供不应求,房价也随之攀升,甚至带动了区域二手房价格的上涨,如黄陂盘龙城板块二手房价格已经破万,与新房价格形成倒挂,新洲阳逻也出现类似情况,新开项目价格超过6000元/平方米,明显高于片区成交均价。

图:各片区近半年来新建住宅成交均价2018年上半年大量刚需项目集中入市,刚需购房者选择余地变大,刚需购房者更加趋于理性,刚需盘开盘即日光的态势有所改善。

另一方面,受前期高价地影响,主城区潜在待售房源以改善型房源居多,造成供应高端化与需求支付能力透支化。