期权期货-复习题

期货与期权习题(共5篇)

期货与期权习题(共5篇)第一篇:期货与期权习题期货学补充习题▲1.请解释期货多头与期货空头的区别。

2.请详细解释(a)对冲,(b)投机和(c)套利之间的区别。

▲3.一位投资者出售了一个棉花期货合约,期货价格为每磅50美分,每个合约交割数量为5万磅。

请问期货合约到期时棉花价格分别为(a)每磅48.20美分;(b)每磅51.30美分时,这位投资者的收益或损失为多少?▲4.请解释为什么期货合约既可用来投机又可用来对冲。

▲5.一个养猪的农民想在3个月后卖出9万磅的生猪。

在芝加哥商品交易所(CME)交易的生猪期货合约规定的交割数量为每张合约3万磅。

该农民如何利用期货合约进行对冲,从该农民的角度出发,对冲的好处和坏处分别是什么?▲6.现在为1997年7月,某采矿公司新近发现一个小存储量的金矿。

开发矿井需要6个月。

然后黄金提炼可以持续一年左右。

纽约商品交易所设有黄金的期货合约交易。

从1997年8月到1999年4月,每隔两个月就有一个交割月份。

每份期货合约的金额为100盎司。

采矿公司应如何运用期货市场进行对冲?7.黄金的现价为每盎司500美元。

一年后交割的期货价格为每盎司700美元。

一位套利者可以10%的年利率借到钱。

套利者应当如何操作才能获利?假设储存黄金费用为零。

8.芝加哥交易所提供标的物为长期国债的期货合约。

请描述什么样的投资者会使用这种合约。

▲9.一家航空公司的管理者这样说:“我们没有必要使用石油期货合约。

因为未来油价低于期货价格与未来油价高于期货价格的机会是均等的。

”你如何看待这个管理者的观点?▲10.“期货是零和游戏”。

你是怎样理解这句话的?▲11.请说明未平仓合约数与成交量之间的区别。

▲12.请说明自营经纪人与佣金经纪人之间的区别。

▲13.假设你签订了一个空头白银期货合约,7月份在纽约商品交易所NYCE以每盎司5.20美元的价格卖出白银。

合约规模为5000盎司。

初始保证金为4000美元,维持保证金为3000美元。

期货期权知识考核试题题库及答案

期货期权知识考核试题一、选择题1、10月1日,某投资者以4310元/吨卖出1手5月份大豆合约,同时以4350元/吨买入1手7月份大豆合约。

若不考虑佣金因素,他在()的情况下将头寸同时平仓能够获利最大。

[单选题] *A.5月份大豆合约的价格下跌至4200元/吨,7月份大豆合约的价格下跌至4300元/吨√B.5月份大豆合约的价格下跌至4280元/吨,7月份大豆合约的价格下跌至4290元/吨C.5月份大豆合约的价格上升至4330元/吨,7月份大豆合约的价格上升至4400元/吨D.5月份大豆合约的价格上升至4320元/吨,7月份大豆合约的价格上升至4360元/吨2、某投机者卖出2张9月份到期的日元期货合约,每张金额为12500000日元,成交价为0.006835美元/日元,半个月后,该投机者将2张合约买入对冲平仓,成交价为0.007030美元/日元。

则该笔投机的结果是()美元。

[单选题] *A.盈利4875B.亏损4875√C.盈利5560D.亏损5560E.盈利3900F.亏损39003、某投资者在5月1日买入7月份并同时卖出9月份铜期货合约,价格分别为63200元/吨和64000元/吨。

若到了6月1日,7月份和9月份铜期货价格分别变为63800元/吨和64100元/吨,则此时价差()元/吨。

[单选题] *A.扩大了500B.缩小了500√C.扩大了600D.缩小了600E.扩大了800F.缩小了8004、某投资者上一交易日未持有期货头寸,且可用资金余额为20万元,当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓l0手,成交价格为23300元/吨。

当日收盘价为23350元/吨,结算价为23210元/吨。

(铜期货合约每手为5吨)该投资者的当日盈亏为()元。

[单选题] *A.盈利10000B.盈利12500C.盈利15500√D.盈利22500E.盈利25500F.盈利275005、1月12日,某交易者进行套利交易,同时买进1手3月某期货合约、卖出2手5月该期货合约、买进1手7月该期货合约;成交价格分别为13900元/吨、13800元/吨和13700元/吨。

期权期货期末复习资料

期权期货期末复习资料一、期权1. 期权的定义和基本特征期权是指在特定时间、特定价格买入或卖出一定量商品的权利。

期权的基本特征包括:行权价格、到期日、标的资产、权利金等。

2. 期权的类型和特点期权按行权方式可分为欧式期权和美式期权,按标的资产可分为股票期权和商品期权。

期权的特点包括:不对称性、杠杆效应、不确定性、灵活性。

3. 期权的定价模型期权的定价模型有黑-斯科尔斯模型、二叉树模型、蒙特卡罗模型等。

二、期货1. 期货的定义和基本特征期货是指在未来某一时间按照协议约定的价格买入或卖出一定数量的标的资产的合同。

期货的基本特征包括:标的资产、合约交割月份、合约交割方式等。

2. 期货交易和价格发现机制期货交易包括开仓、平仓、交割等环节,期货交易的价格发现机制包括报价和竞价两种方式。

3. 期货风险管理和投资策略期货风险管理包括价格风险管理和交割风险管理,投资策略包括套利策略、趋势跟踪策略、动态对冲策略等。

三、期权和期货的比较1. 相同点期权和期货都是衍生品,可以实现对标的资产的投资和风险管理。

2. 不同点期权是在未来以某个价格购买或卖出标的资产的权利,而期货是在未来按照协议约定的价格买入或卖出一定数量的标的资产的合同。

期权的风险和成本相对较低,但灵活性和杠杆效应较高,适合进行差价套利等策略;期货的杠杆效应相对较低,但成本和风险相对较高,适合进行风险对冲等策略。

四、结论期权和期货都是重要的金融工具,其基本特征和定价模型不同,适用于不同的投资策略和风险管理需求。

在实际投资中,应根据具体情况选择适合自己的工具和策略。

期权期货计算题-考前复习题!!!

• 请分别计算在两份合约上的盈亏和总盈亏。

跨期套利 1月1日

6月份合约

买入1手, 价格为20000元/吨

• 于是,套利者在两种合约上各建立1手头寸,买入1手 大连的合约,卖出1手郑州的合约。套利者将来在2月 1日平仓了结,到那时大连和郑州6月份大豆期货合约 价格分别为2350元/吨和2390元/吨。(注:l手=10 吨)

• 请计算两个市场分别的盈亏和总盈亏。

跨市套利 大连商品交易所

1月1日

买入1手, 价格为2300元/吨

• 投机操作1:现在卖A买B,将来平仓了结。

• 基本判断乙:预计A、B两种交割期的期货 合约将来价格差变大。

• 投机操作2:现在买A卖B,将来平仓了结。

二、跨市套利

跨市套利是针对同一种商品具有相同交割期但出于 不同期货市场上的两个期货合约进行的投机交易行 为。

A期货交易所 B期货交易所

t1

S1

F1

• 基本判断乙:预计A、B两个交易所的期货 合约将来价格差变大。

• 投机操作2:现在买A卖B,将来平仓了结。

复习题1

• 1月1日,6月份铝期货合约价格为20000元/吨 ,9月铝合约价格为20050元/吨,前者与后者 的价差为-50。套利者根据历年6月份合约和9月 份合约间的价差分析,认为此时价差较之正常的 价差从数字上看显得太小,投机者判断这种价差 的减少只是暂时现象,不久后会回到正常水平。

,应该做多少份股指期货合约进行套保?

期货合约数

期货基础知识试题期权与期权合约必做题一

期货基础知识试题期权与期权合约必做题一标题:期货基础知识试题——期权与期权合约必做题一一、单选题1、期权交易中,买方支付给卖方的权利金是用来购买什么?A.购买期货合约的权利B.卖出期货合约的权利C.购买其他金融产品的权利D.以上都不是答案:A.购买期货合约的权利解释:期权交易中,买方支付给卖方的权利金是用来购买期货合约的权利。

这意味着买方有权在未来的某一特定时间以特定价格买入或卖出某一特定数量的期货合约。

2、期权合约的标的资产是什么?A.期货合约B.现货资产C.债券D.股票指数答案:B.现货资产解释:期权合约的标的资产是指期权买方可以按照约定价格买入或卖出的资产,通常为现货资产,如股票、商品等。

因此,本题答案为B。

3、下列哪个选项是期权合约的特性?A.可以进行实物交割B.可以在未来某一时间以特定价格买入或卖出标的资产C.可以在合约期内任意时间以特定价格买入或卖出标的资产D.可以进行现金交割答案:B.可以在未来某一时间以特定价格买入或卖出标的资产解释:期权合约是一种金融衍生品,赋予买方在未来某一时间以特定价格买入或卖出标的资产的权利。

因此,B选项是正确的。

其他选项均不是期权合约的特性。

二、多选题1、期权交易中,买方和卖方需要承担哪些风险?A.买方可能面临损失全部权利金的风险B.卖方可能面临被要求履约的风险C.买方可能面临损失无限的风险D.卖方可能面临损失无限的风险E.以上都是正确答案答案:A、B、C、D都是正确答案。

解释:在期权交易中,买方和卖方都面临着一定的风险。

对于买方来说,如果市场走势不利于他,他可能会损失全部的权利金。

对于卖方来说,如果市场走势不利于他,他可能会被要求履约,即以特定价格买入或卖出标的资产,因此他可能会面临损失无限的风险。

因此,本题的答案是A、B、C、D都是正确答案。

期货基础知识试题外汇期货必做题一一、选择题1、下列哪个选项不是外汇期货交易的特点?A.交易对象不同B.交易币种不同C.交割方式不同D.交易目的不同答案:D.交易目的不同2、外汇期货交易中,常见的货币对包括哪些?A.美元/欧元B.美元/日元C.英镑/欧元D.美元/人民币答案:ABC.常见的货币对包括美元/欧元、美元/日元、英镑/美元、欧元/日元等。

2024年度精选期货与期权题库及答案

负责提供交易场所、设施及相关服务,制定并实施业务规则,对市 场参与者进行自律管理。

期货业协会

负责行业自律管理,制定行业标准和业务规范,推动行业诚信建设 和创新发展。

25

从业人员资格要求和行为规范

从业人员资格要求

通过期货从业人员资格考试,取得相 应资格证书。

从业人员行为规范

遵守法律法规和职业道德规范,勤勉 尽责,保护投资者合法权益。

2024/3/24

21

保持良好心态,避免过度交易

保持冷静

在交易中保持冷静和理性,不被市场情绪左 右,避免冲动交易。

学会等待

耐心等待良好的交易机会出现,不盲目追求 交易次数和频率。

2024/3/24

控制情绪

把交易当作一项事业来经营,保持平和的心 态,不被短期波动所影响。

22

05

法律法规与监管政策解读

2024/3/24

9

技术分析方法

01

02

03

趋势线分析

通过绘制趋势线,判断市 场趋势的走向,以及趋势 的强弱和可能发生的转折 。

2024/3/24

形态分析

识别各种价格形态,如头 肩顶、双底等,预测未来 价格的变动方向和幅度。

量价关系分析

结合成交量和持仓量的变 化,判断市场主力的意图 和未来价格的动向。

32

感谢您的观看

THANKS

2024/3/24

33

2024/3/24

23

国内外相关法律法规概述

国内期货与期权相关法律法规

《期货交易管理条例》、《期货公司监督管理办法》等。

国际期货A)主协议等。

2024/3/24

24

监管机构及其职责

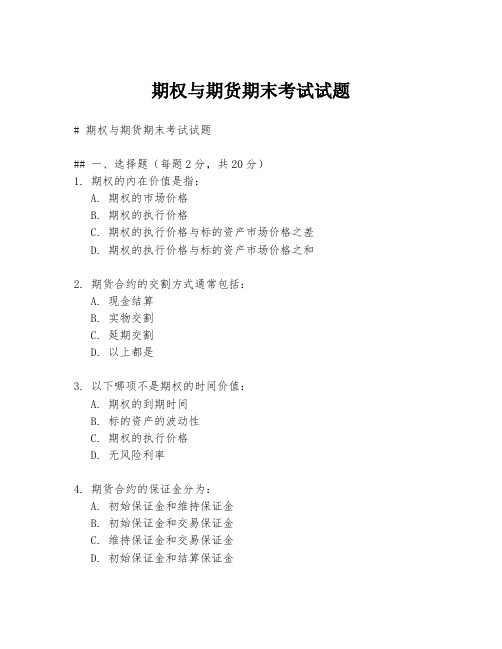

期权与期货期末考试试题

期权与期货期末考试试题# 期权与期货期末考试试题## 一、选择题(每题2分,共20分)1. 期权的内在价值是指:A. 期权的市场价格B. 期权的执行价格C. 期权的执行价格与标的资产市场价格之差D. 期权的执行价格与标的资产市场价格之和2. 期货合约的交割方式通常包括:A. 现金结算B. 实物交割C. 延期交割D. 以上都是3. 以下哪项不是期权的时间价值:A. 期权的到期时间B. 标的资产的波动性C. 期权的执行价格D. 无风险利率4. 期货合约的保证金分为:A. 初始保证金和维持保证金B. 初始保证金和交易保证金C. 维持保证金和交易保证金D. 初始保证金和结算保证金5. 期权的杠杆效应是指:A. 期权价格变动与标的资产价格变动的比率B. 期权价格与标的资产价格的比率C. 期权的内在价值与标的资产价格的比率D. 期权的执行价格与标的资产价格的比率## 二、简答题(每题10分,共20分)1. 简述期权与期货的主要区别。

2. 解释什么是看涨期权和看跌期权,并给出它们的基本特征。

## 三、计算题(每题15分,共30分)1. 假设你持有一份执行价格为50美元的看涨期权,标的资产的当前市场价格为60美元,无风险利率为5%,期权的到期时间为6个月。

请计算该期权的内在价值和时间价值。

2. 假设你购买了一份期货合约,合约规模为100单位,当前市场价格为每单位100美元,你需要支付的初始保证金为2000美元。

如果市场价格下跌到每单位90美元,你需要追加多少保证金?## 四、案例分析题(每题15分,共30分)1. 某投资者购买了一份看跌期权,执行价格为100美元,期权费为5美元。

当标的资产的市场价格下跌到90美元时,投资者选择行使期权。

请分析该投资者的盈亏情况。

2. 某公司预计未来需要购买大量原材料,为避免价格上涨,决定使用期货合约进行套期保值。

请分析该公司使用期货合约进行套期保值的优缺点。

## 五、论述题(15分)论述期权定价模型Black-Scholes模型的基本假设及其在实际应用中的局限性。

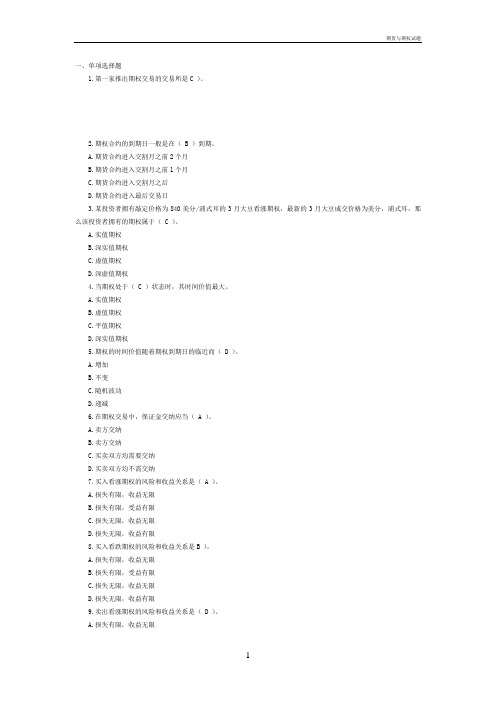

期货与期权试题

一、单项选择题1.第一家推出期权交易的交易所是C )。

2.期权合约的到期日一般是在( B )到期。

A.期货合约进入交割月之前2个月B.期货合约进入交割月之前1个月C.期货合约进入交割月之后D.期货合约进入最后交易日3.某投资者拥有敲定价格为840美分/浦式耳的3月大豆看涨期权,最新的3月大豆成交价格为美分,浦式耳,那么该投资者拥有的期权属于( C )。

A.实值期权B.深实值期权C.虚值期权D.深虚值期权4.当期权处于( C )状态时,其时间价值最大。

A.实值期权B.虚值期权C.平值期权D.深实值期权5.期权的时间价值随着期权到期日的临近而( D )。

A.增加B.不变C.随机波动D.递减6.在期权交易中,保证金交纳应当( A )。

A.卖方交纳B.卖方交纳C.买卖双方均需要交纳D.买卖双方均不需交纳7.买入看涨期权的风险和收益关系是( A )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限,收益无限D.损失无限,收益有限8.买入看跌期权的风险和收益关系是B )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限。

收益无限D.损失无限,收益有限9.卖出看涨期权的风险和收益关系是( D )。

A.损失有限,收益无限B.损失有限,收益有限C.损失无限,收益无限D.损失无限,收益有限10.卖出看跌期权的风险和收益关系是(B )。

A.损失有限,收益无限B.损失有限,受益有限C.损失无限,收益无限D.损失无限,收益有限11.中国某大豆进口商,在5月份即将从美国进口大豆,为了防止价格上涨,2月10日该进口商在CBOT买入40手敲定价格为660美分,浦式耳,5月大豆的看涨期权,权力金为10美分,当时CBOT5月大豆的期货价格为640美分。

当期货价格涨到( B )时,该进口商达到盈亏平衡点。

12.就看涨期权而言,当期权标的物的价格( B )等于期权的执行价格时,内涵价值为零。

A.小于B.大于或等于C.只有大于D.只有等于13.买入跨式期权组合和卖出跨式期权组合的最大区别在于( C )。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

复习题一、单项选择题(在每题给出的4个选项中,只有1项最符合题目要求,请将正确选项的代码填入括号内)1.金融期权合约是一种权利交易的合约,其价格( C )。

A.是期权合约规定的买进或卖出标的资产的价格B.是期权合约标的资产的理论价格C.是期权的买方为获得期权合约所赋予的权利而需支付的费用D.被称为协定价格【解析】金融期权是一种权利的交易。

在期权交易中,期权的买方为获得期权合约所赋予的权利而向期权的卖方支付的费用就是期权的价格。

2.标的物现价为179.50,权利金为3.75、执行价格为177.50的看涨期叔的时间价值为( B )。

A.2B.1.75C.3.75D.5.75【解析】期权的价格即权利金是由两部分构成,一部分是内在价值(立即执行所带来的价值和0取最大),一部分是时间价值,本题内在价值为2,时间价值为3.75-2=1.753.买进执行价格为1200元/吨的小麦期货买权时,期货价格为1190元/吨,若权利金为2元/吨,则这2元/吨为( B )。

A.内涵价值B.时间价值C.内在价值+时间价值D.有效价值【解析】虚值期权无内涵价值,只有时间价值。

4.下列说法错误的是( B )。

A.对于看涨期权来说,现行市价高于执行价格时称期权处于实值状态B.对于看跌期权来说,执行价格低于现行市价时称期权处于实值状态C.期权处于实值状态才可能被执行D.期权的内在价值状态是变化的【解析】对于看跌期权资产现行市价低于执行价格时称为期权处于“实值状态”。

由于标的资产的价格是随时间变化的,所以内在价值也是变化的。

5.期权价值是指期权的现值,不同于期权的到期日价值,下列影响期权价值的因素表述正确的是( A )。

A.股价波动率越高,期权价值越大B.股票价格越高,期权价值越大C.执行价格越高,期权价值越大D.无风险利率越高,期权价值越大【解析】 B、C、D三项都要分是看涨期权还是看跌期权,不能笼统而论。

6.有一项欧式看涨期权,标的股票的当前市价为20元,执行价格为20元,到期日为1年后的同一天,期权价格为2元,若到期日股票市价为23元,则下列计算错误的是( D )。

A.期权空头价值为-3B.期权多头价值3C.买方期权净损益为1元D.卖方净损失为-2【解析】买方(多头)期权价值=市价-执行价格=3,买方净损益=期权价值-期权价格=3-2=1,卖方(空头)期权价值=-3,卖方净损失=-1。

7.某投资者买进一份看涨期权同时卖出一份相同标的资产、相同期限相同协议价格的看跌期权,这实际上相当于该投资者在期货市场上( A )。

A.做多头B.做空头C.对冲D.套利【解析】当标的资产上涨时,对该投资者有利,当标的资产下跌对该投资者不利。

8.以下因素中,对股票期权价格影响最小的是( D )。

A.无风险利率B.股票的风险C.到期日D.股票的预期收益率【解析】影响期权价值的六因素:股票的当前价格,敲定价格,有效期,波动率,无风险利率,有效期内发放的红利,而股票的预期收益率不影响期权的价值9.假定IBM公司的股票价格是每股100美元,一张IBM公司四月份看涨期权的执行价格为100美元,期权价格为5元。

如果股价( ),忽略委托佣金,看涨期权的持有者将获得一笔利润。

A.涨到104美元B.跌到90美元C.涨到107美元D.跌到96美元【答案】C【解析】股价必须涨到105美元以上才有利润,105是看涨期权的损益平衡点。

10.某投资者购买了执行价格为25元、期权价格为4元的看涨期权合约,并卖出执行价格为40元、期权价格为2.5元的看涨期权合约。

如果该期权的标的资产的价格在到期时上升到50元,并且在到期日期权被执行,那么该投资者在到期时的净利润为( )。

(忽略交易成本)。

A.8.5元B.13.5元C.16.5元D.23.5元【答案】B【解析】MAX(ST-25,0)-MAX(ST-40,0)-4+2.5=(50-25-4)+[2.5-(50-40)]=13.5(元)。

11.如果期货看涨期权的delta为0.4,意味着( )。

A.期货价格每变动1元,期权的价格则变动0.4元B.期权价格每变动1元,期货的价格则变动0.4元C.期货价格每变动0.4元,期权的价格则变动0.4元D.期权价格每变动0.4元,期货的价格则变动0.4元【答案】A【解析】掌握几个希腊字母的定义:delta期权价值对标的资产的变化率,Gamma是期权的delta对标的资产价格的变化率,Vega是合约价值对标的资产价格波动率的变化率,theta是价值对时间的变化率,12.Gamma指标是反映( )的指标。

A.与期货头寸有关的风险指标B.与期权头寸有关的风险指标C.因时间经过的风险度量指标D.利率变动的风险【答案】B13.6月1日,武钢CWB1的Gamma值为0.056,也就是说理论上( )。

A.当武钢股份变化1元时,武钢CWB1的Delta值变化0.056。

B.当武钢股份变化1元时,武钢CWB1的Theta值变化0.056。

C.当武钢股份变化1元时,武钢CWB1的Vega值变化0.056。

D.当武钢股份变化1元时,武钢CWB1的Rh0值变化0.056。

【答案】 A14.设S表示标的物价格,X表示期权的执行价格,则看跌期权在到期日的价值可以表示为( )。

A.Max[0,(S-X)]B.Max[0,(X-S)]C.X=SD.X≤S【答案】B15.下列不是单向二叉树定价模型的假设的是( )。

A.未来股票价格将是两种可能值中的一个B.允许卖空C.允许以无风险利率借人或贷出款项D.看涨期权只能在到期日执行【答案】D【解析】D项为布莱克-斯科尔斯模型的假设前提,二叉树可以给美式期权定价16.某公司的股票现在的市价是60元,有1股以该股票为标的资产的看涨期权,执行价格为63元,到期时间为6个月。

6个月以后股价有两种可能:上升25%或者降低20%,则delta套期保值比率为( )。

D: 当双方合约成交后,以交割形式完成交易时,一旦交割发生,持仓量不变答案[C]如果交易双方签订一个新合约,那么未平仓合约数增加1个。

如果交易双方就同一个合约进行平仓,那么未平仓合约数减少一个。

如果一方订立一个新合约,而另一方同时将已有合约平仓,那么未平仓合约数不变。

二 Explanation 名词解释speculators wish to take a position in the market.Either theyare betting that a price will go up or they are betting thatit will go down. They use derivatives to get extra leverageHedgers are interested in reducing a risk that they alreadyface.Arbitrage involves locking in a risk-less profit by enteringsimultaneously into transactions in two or more markets.A call option gives the holder the right to buy an asset by a certain date for a certain price.Put option: A put option gives the holder the right to sell an asset by a certain date for a certain price.Futures (forward)contract: It is an agreement to buy or sell an asset for a certain price at a certain time in the future.short selling: T he investor’s broker borrows the shares from another client’s account and sells them in the usual way. To close out the position the investor must purchase the shares. The broker then replaces them in the account of the client from whom they were borrowed.In-the-money option:it would lead to a positive cash flow to the holderpayoff from the option, at last, discounting the expected payoff at the risk-free rateFactors affecting stock option pricing: stock price, strike price, risk-free interest rate, volatility, time to maturity, and dividends.bottom vertical strangle: a bottom vertical strangle can be created by buy a put with lower strike prices and buy a call with higher strike prices.Bull spreads: A bull spread can be created using two call options with the same maturity and different strike prices. The investor buys the call option with the lower strike price and shorts the call option with the higher strike price. Bull spreads can also be created by buying a put with a low strike price and selling a put with a high strike price.Bear spreads: A bear spread can be created by selling a call with one lower strike price and buying a call with another higher strike priceButterfly spreads: A butterfly spread involves positions in options with three different strike prices: buying two call options with strike prices X1 and X3, and selling two call options with a strike price X2, X1 < X2 < X3三 .Explain the differences between forward contract and futures contract?四 .Explain the differences between exchanged –traded and Over-the- counter ?• Exchange Traded– standard productsPrivate contract between 2 partiesExchange traded Non-standard contractStandard contract Usually 1 specified delivery dateRange of delivery dates Settled at maturity Settled daily Delivery or final cashsettlement usually occurs Contract usually closed out prior to maturity FORWARDS FUTURES–trading floor or computer trading–virtually no credit risk•Over-the-Counter–non-standard products–telephone market–some credit risk五答:公司X的比较优势在浮动利率投资,而需要的是固定利率投资;公司Y的比较优势在固定利率投资,而需要的是浮动利率投资,因此存在互换的基础。