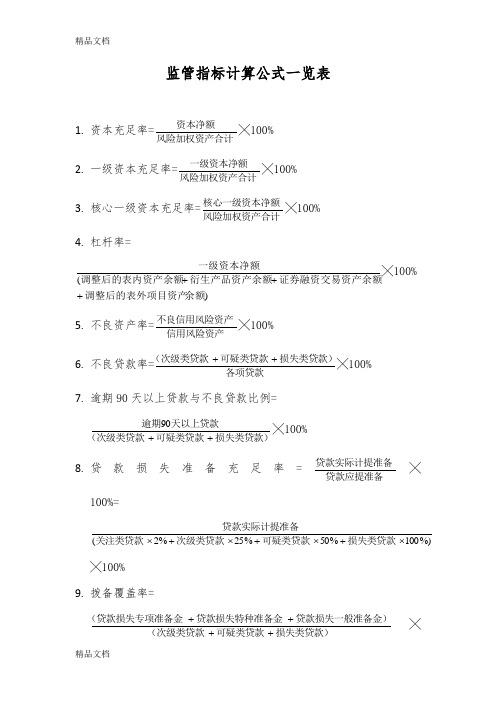

监管指标计算公式一览表

企业集团财务公司风险监管指标考核暂行办法(银监发96号附件)定义及计算公式一览表

附件

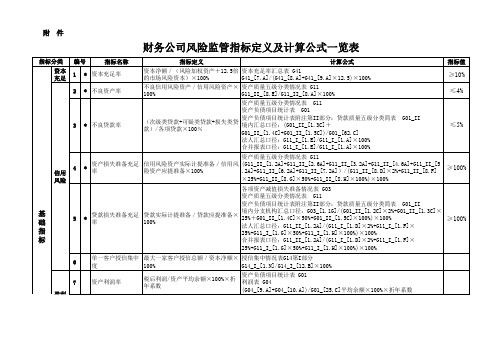

财务公司风险监管指标定义及计算公式一览表

2. 有关指标计算中涉及平均值时应采取简单算术平均法。

公式为:a(平均)=(年初+期末)/2。

3. 有关指标计算中涉及的折年系数表示12/n,其中12是指一年月份数,n是指指标计算当期的月份数。

8. 本表带*号的指标为财务公司监控指标,其余为监测指标。

4. 短期证券投资按有价证券及投资交易账户账面价值填列,长期投资按有价证券及投资银行账户账面价值填列。

6. 非现场监管信息系统包括但不限于本表所示指标,财务公司应按银监发[2006]75号文要求填报非现场监管报表相关数据和指标。

5. 最大一家客户授信总额数据来源于G14授信集中情况表第I部分(财务公司填报该部分按单一客户填列)。

注: 1. 关于数据来源公式的说明:公式中对数据来源的定位由表号+行列标识确定,如G11_II[1.C],表示取自G11表第II部分1.行C列的数据。

7. 个别财务公司尚存的向中央银行借款也纳入拆入资金比例考核。

非现场监管基础指标定义及计算公式一览表

附件

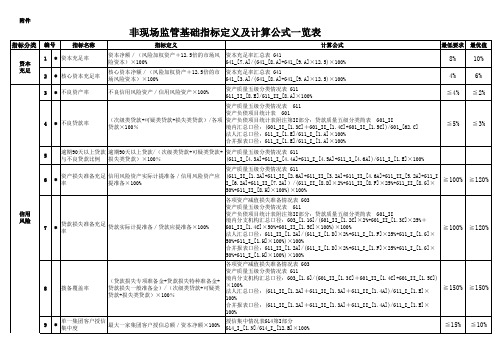

非现场监管基础指标定义及计算公式一览表

最大一家关联方授信余额/资本净额×100%

注:1、计算公式中对数据来源的定位由表号+行列标识确定,如G11_II[1.C],表示取自G11表第II部分1.行C列的数据。

2、指标计算中平均值计算采取简单算术平均法。

公式为:a(平均)=(年初+期末)/2。

3、指标计算中涉及的折年系数表示12/n,其中12是指一年的总月份数,n是指指标数据日期的月份数。

4、“调整资产利润率”指标计算公式中的“存在损失准备缺口”指:((G11_II_[8.D]×2%+G11_II_[8.F]×25%+G11_II_[8.G]×50%+G11_II_[8.H]×100%)-(G11_II_[1.2A]+G11_II_[2.6A]+G11_II_[3.2A]+G11_II_[4.6A]+G11_II_[5.2A]+G11_II_[6.2A]+G11_II_[7.2A]))>0

5、“调整资产利润率”指标中的资产减值准备缺口计算,暂不考虑一般准备和特种准备的缺口情况。

6、“贷款损失准备充足率”仅反映贷款损失专项准备充足情况;资产损失准备充足率计算中暂不考虑一般准备和特种准备的充足情况。

7、本表中带*号的指标为商业银行风险监管核心指标。

8、“累计外汇敞口头寸比例”与“美元敞口头寸比例”境内汇总口径指标计算公式中分母“资本净额”均为法人汇总数据口径“资本净额”。

村镇银行监管试评级定量指标公式(整理版)

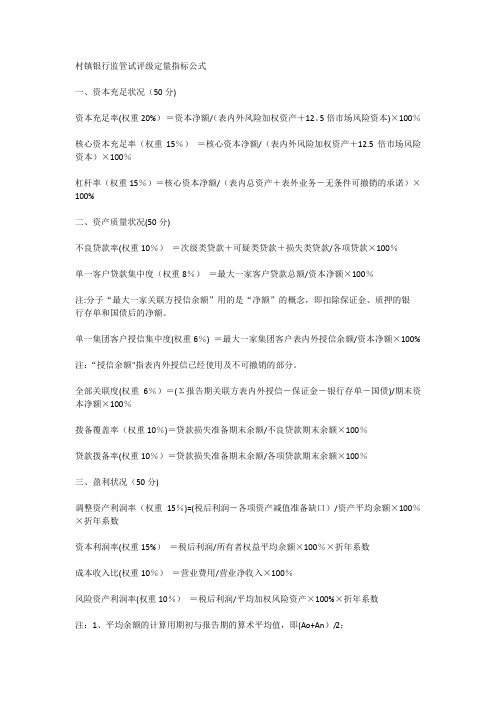

村镇银行监管试评级定量指标公式一、资本充足状况(50分)资本充足率(权重20%)=资本净额/(表内外风险加权资产+12。

5倍市场风险资本)×100%核心资本充足率(权重15%)=核心资本净额/(表内外风险加权资产+12.5倍市场风险资本)×100%杠杆率(权重15%)=核心资本净额/(表内总资产+表外业务-无条件可撤销的承诺)×100%二、资产质量状况(50分)不良贷款率(权重10%)=次级类贷款+可疑类贷款+损失类贷款/各项贷款×100%单一客户贷款集中度(权重8%)=最大一家客户贷款总额/资本净额×100%注:分子“最大一家关联方授信余额”用的是“净额”的概念,即扣除保证金、质押的银行存单和国债后的净额。

单一集团客户授信集中度(权重6%) =最大一家集团客户表内外授信余额/资本净额×100% 注:“授信余额"指表内外授信已经使用及不可撤销的部分。

全部关联度(权重6%)=(Σ报告期关联方表内外授信-保证金-银行存单-国债)/期末资本净额×100%拨备覆盖率(权重10%)=贷款损失准备期末余额/不良贷款期末余额×100%贷款拨备率(权重10%)=贷款损失准备期末余额/各项贷款期末余额×100%三、盈利状况(50分)调整资产利润率(权重15%)=(税后利润-各项资产减值准备缺口)/资产平均余额×100%×折年系数资本利润率(权重15%)=税后利润/所有者权益平均余额×100%×折年系数成本收入比(权重10%)=营业费用/营业净收入×100%风险资产利润率(权重10%)=税后利润/平均加权风险资产×100%×折年系数注:1、平均余额的计算用期初与报告期的算术平均值,即(Ao+An)/2;2、折年系数=12/n四、流动性状况(50分)流动性覆盖率(暂不计分)=流动性资产/未来30日内资金净流出×100%净稳定融资比例(暂不计分)=可用的稳定资金/业务所需的稳定资金×100%流动性比例(权重30%) =流动性资产/流动性负债×100%存贷款比例(权重10%)=各项贷款余额(不含贴现)/各项存款余额×100%五、农村金融服务状况(50分)农户和小企业贷款余额占各项贷款余额比重(权重10%)=农户和小企业贷款余额之和/各项存款余额×100%农户贷款余额占各项贷款余额比重=农户贷款余额/各项存款余额×100%农户贷款增速与各项贷款平均增速比较=涉农贷款增速-各项贷款平均增速农户贷款增速=(报告期农户贷款-基期农户贷款)/基期农户贷款×100%各项贷款平均增速=(本年度各项贷款平均余额-上年度各项贷款平均余额)/上年度各项贷款平均余额×100%农户贷款户数和100万元(含)以下小企业贷款户数之和占贷款总户数比重=农户贷款户数和100万元(含)以下小企业贷款户数之和/贷款总户数×100%户均贷款余额=各项贷款余额/贷款总户数。

商业银行各类监管指标及计算公式

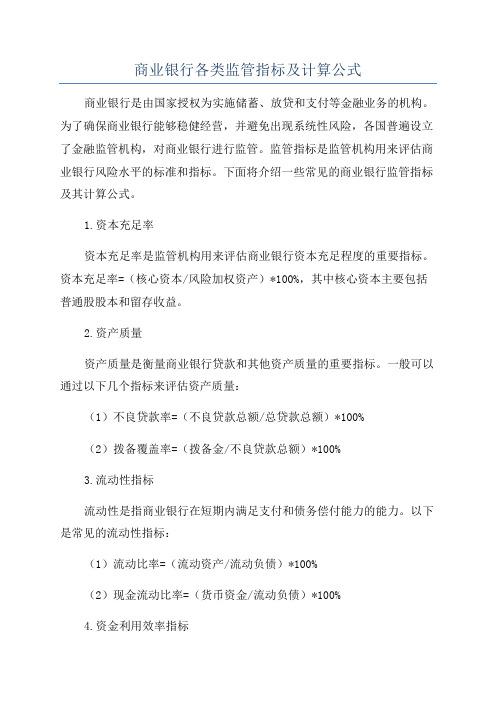

商业银行各类监管指标及计算公式商业银行是由国家授权为实施储蓄、放贷和支付等金融业务的机构。

为了确保商业银行能够稳健经营,并避免出现系统性风险,各国普遍设立了金融监管机构,对商业银行进行监管。

监管指标是监管机构用来评估商业银行风险水平的标准和指标。

下面将介绍一些常见的商业银行监管指标及其计算公式。

1.资本充足率资本充足率是监管机构用来评估商业银行资本充足程度的重要指标。

资本充足率=(核心资本/风险加权资产)*100%,其中核心资本主要包括普通股股本和留存收益。

2.资产质量资产质量是衡量商业银行贷款和其他资产质量的重要指标。

一般可以通过以下几个指标来评估资产质量:(1)不良贷款率=(不良贷款总额/总贷款总额)*100%(2)拨备覆盖率=(拨备金/不良贷款总额)*100%3.流动性指标流动性是指商业银行在短期内满足支付和债务偿付能力的能力。

以下是常见的流动性指标:(1)流动比率=(流动资产/流动负债)*100%(2)现金流动比率=(货币资金/流动负债)*100%4.资金利用效率指标资金利用效率指标是评估商业银行资金使用效率的指标,以下是两个常见的资金利用效率指标:(1)存贷比=(贷款余额/存款余额)*100%(2)资本利润率=(净利润/平均资本)*100%,其中平均资本=(期初资本+期末资本)/25.杠杆率杠杆率是评估商业银行资产负债表杠杆比例的指标,一般使用以下公式计算:杠杆率=(总资产/核心资本)*100%6.流动性风险指标流动性风险指标是评估商业银行面临的流动性风险程度的指标,例如:(1)流动性覆盖率=(可用流动资产/流动负债)*100%(2)净稳定资金比率=(可用稳定资金净额/可用流动资产净额)*100%以上仅为商业银行监管指标中的一部分,各国监管机构可能会有不同的指标和计算方法。

此外,商业银行还需根据不同的监管要求,提供各类报表和信息,以便监管机构对银行的风险状况进行监测和评估。

监管指标计算公式一览表资料

监管指标计算公式一览表1. 资本充足率=风险加权资产合计资本净额╳100%2. 一级资本充足率=风险加权资产合计一级资本净额╳100%3. 核心一级资本充足率=风险加权资产合计核心一级资本净额╳100%4. 杠杆率=)(余额调整后的表外项目资产证券融资交易资产余额衍生产品资产余额调整后的表内资产余额一级资本净额+++╳100%5. 不良资产率=信用风险资产不良信用风险资产╳100%6. 不良贷款率=各项贷款损失类贷款)可疑类贷款(次级类贷款++╳100%7. 逾期90天以上贷款与不良贷款比例=损失类贷款)可疑类贷款(次级类贷款天以上贷款逾期++90╳100%8. 贷款损失准备充足率=贷款应提准备贷款实际计提准备╳100%=%)100%50%25%2(⨯+⨯+⨯+⨯损失类贷款可疑类贷款次级类贷款关注类贷款贷款实际计提准备╳100% 9. 拨备覆盖率=损失类贷款)可疑类贷款(次级类贷款贷款损失一般准备金)贷款损失特种准备金(贷款损失专项准备金++++╳100% 10. 拨贷比=各项贷款贷款损失一般准备金)贷款损失特种准备金(贷款损失专项准备金++╳100%11. 单一集团客户授信集中度=资本净额净额最大一家集团客户授信╳100%12. 单一客户贷款集中度=资本净额最大一家客户贷款总额╳100%13. 最大十家集团客户授信集中度=资本净额净额最大十家集团客户授信╳100%14. 单一客户关联度=资本净额额最大一家关联方授信余╳100%15. 集团客户关联度=资本净额团授信余额最大一家关联方所在集╳100%16. 全部关联度=资本净额全部关联方授信余额╳100%17.资产利润率=资产平均余额税后利润╳100%╳折年系数=2本期资产年初资产净利润+╳100%╳n12 18.资本利润率=所有者权益平均余额税后利润╳100%╳折年系数=2本期所有者权益年初所有者权益净利润+╳100%╳n1219.净息差=生息资产平均余额利息净收入╳100%╳折年系数=2本期生息资产年初生息资产利息净收入+╳100%╳n1220.成本收入比=营业净收入营业税金及附加)(营业支出-╳100%=其他业务成本)公允价值变动损益投资收益营业支出(营业收入其他业务成本)(业务及管理费+++-+╳100%21. 非利息收入占比=营业净收入投资收益)其他业务收入(手续费净收入++╳100%=其他业务成本)公允价值变动损益投资收益营业支出(营业收入投资收益)其他业务收入(手续费净收入+++-++╳100%22.中间业务收入比率=营业净收入中间业务收入╳100%=)其他业务成本公允价值变动损益投资收益营业支出(营业收入手续费收入+++-╳100%23.流动性比率=流动性负债流动性资产╳100%24.流动性缺口率=天到期表内外资产流动性缺口90╳100%=天以内的表外收入)天以内的资产(天以上的活期存款)天以内的累计到期缺口(90909090++╳100%25.核心负债依存度=总负债核心负债╳100%=总负债额)个月中最低活期存款余过去天以上发行债券天以上定期存款(129090++╳100%各项贷款╳100%26. 存贷比=各项存款注:各项贷款中扣除如下六项:1.支农再贷款、支小再贷款所对应的贷款。

保险业监管指标计算公式

1 保险业监管指标计算公式一、财产险公司涉及的监管指标:1、100%×入上年同期原保险保费收入)上年同期原保险保费收-收入(本年累计原保险保费=原保险保费收入增长率 2、100%×原保险保费收入小于1年期应收保费=应收保费率 3、100%×原保险保费收入手续费=手续费用率 4、100%×已赚保费)摊回未决赔款准备金用-提取未决赔款准备金+分保赔付支出+摊回赔付支出-(赔付支出=综合赔付率 5、100%×已赚保费加)保险业务营业税金及附+分保费用+手续费及佣金+摊回分保费用-(业务及管理费=综合费用率 6、综合费用率+综合赔付率=综合成本率7、100%×原保险保费收入业务及管理费=业务及管理费用率 8、综合成本率-1=承保利润率 或 100%×已赚保费承保利润=承保利润率9、100%×上年同期承保利润上年同期承保利润)-承保利润累计(本年=承保利润增长率 二、人身险公司涉及的监管指标:10、100%×保费收入上年同期长期险原保险保费收入)上年同期长期险原保险-入(长期险原保险保费收=增长率长期险原保险保费收入 11、100%×期险原保险保费收入短上年同期期险原保险保费收入)短上年同期-期险原保险保费收入短(=长率期险原保险保费收入增短 12、100%×短期险原保险保费收入短期险赔付支出=短期险赔付率 13、100%×)健康险原保险保费收入本年寿险及一年期以上+康险责任准备金(上年末寿险及长期健退保金=率退保 14、100%×保费收入意外险和健康险原保险意外险和健康险手续费=率意外及健康险手续费用 15、100%×人数13个月前新增营销员仍在职人数13个月前新增营销员=营销员13个月留存率16、100%×人数25个月前新增营销员仍在职人数25个月前新增营销员=营销员25个月留存率 17、期末营销员人数)/2+(年初营销员人数个人代理业务保费收入=营销员人均保费。

银行50项监管指标合辑(2019版)

银⾏50项监管指标合辑(2019版)资本充⾜指标名称资本充⾜率监管标准>=10.5%指标定义资本净额/应⽤资本底线及校准后的风险加权资产合计×100%计算公式G40《资本充⾜率汇总表》G40_[3.A]/G40_[9.A]×100%计算公式⼀级资本充⾜率监管标准>=8.5%指标定义⼀级资本净额/应⽤资本底线及校准后的风险加权资产合计×100%计算公式G40《资本充⾜率汇总表》G40_[2.A]/G40_[9.A]×100%指标名称核⼼⼀级资本充⾜率监管标准>=7.5%指标定义核⼼⼀级资本净额/应⽤资本底线及校准后的风险加权资产合计×100% 计算公式G40《资本充⾜率汇总表》G40_[1.A]/G40_[9.A]×100%杠杆情况指标名称杠杆率监管标准>=4%指标定义⼀级资本净额/(调整后的表内资产余额+衍⽣产品资产余额+证券融资交易资产余额+调整后的表外项⽬余额)×100%计算公式G44《杠杆率情况表》G44_[1.A]/(G44_[2.A]+G44_[3.A] +G44_[4.A]+G44_[5.A])×100%信⽤风险指标名称不良资产率监管标准<=4%指标定义不良信⽤风险资产/信⽤风险资产×100%计算公式G11_II《资产质量及准备⾦》G11_II_[23.E]/G11_II_[23.A]×100%指标名称不良贷款率监管标准<=5%指标定义(次级类贷款+可疑类贷款+损失类贷款)/各项贷款×100%计算公式G11_II《资产质量及准备⾦》G11_II_[1.E]/G11_II_[1.A]×100%指标名称逾期90天以上贷款与不良贷款⽐例监管标准原则上不⾼于100%指标定义逾期90天以上贷款/(次级类贷款+可疑类贷款+损失类贷款)×100%计算公式G11_I《按⾏业分类的贷款(按贷款投向)》(G11_I_[4.3A]+G11_I_[4.4A]+G11_I_[4.5A]+G11_I_[4.6A])/G11_I_[1.E]×100%指标名称逾期90天以上贷款纳⼊不良贷款的⽐例监管标准=100%指标定义纳⼊不良贷款的逾期90天以上贷款/逾期90天以上贷款×100%计算公式G11_I《按⾏业分类的贷款(按贷款投向)》(G11_I_[4.4E]+G11_I_[4.5E]+G11_I_[4.6E]+G11_I_[4.7E])/(G11_I_[4.4A]+G11_I_[4.5A]+G11_I_[4.6A]+G11_I_[4.7A])×100%指标名称拨备覆盖率监管标准>=150%&140%&130%&120%指标定义贷款减值准备⾦/(次级类贷款+可疑类贷款+损失类贷款)×100%计算公式G11_II《资产质量及准备⾦》G11_II_[1.2A]/G11_I_[1.E]×100%指标名称贷款拨备率监管标准>=2.5%&2.1%&1.8%&1.5%指标定义贷款减值准备⾦/各项贷款×100%指标定义贷款减值准备⾦/各项贷款×100%计算公式G11_II《资产质量及准备⾦》G11_II_[1.2A]/G11_I_[1.A]×100%风险集中指标名称最⼤单家同业融出⽐例监管标准<=50%指标定义最⼤⼀家同业融出余额(扣除结算性同业存款和风险权重为零资产)/⼀级资本净额×100%计算公式G14a《授信集中情况表》G14a_[1.L]/G14a_[13.B]×100%指标名称⾮同业单⼀客户贷款余额⽐例监管标准<=10%指标定义最⼤单家⾮同业单⼀客户贷款/资本净额×100%计算公式G14_I《⼤额风险暴露总体情况表》G40《资本充⾜率汇总表》G14_I_[1.1.2.A]/G40_[3.A]×100%指标名称⾮同业单⼀客户风险暴露⽐例监管标准<=15%指标定义最⼤单家⾮同业单⼀客户风险暴露/⼀级资本净额×100%计算公式G14_I《⼤额风险暴露总体情况表》G14_I_[1.1.1.A]/G14_I_[2.A]×100%指标名称⼀组⾮同业关联客户的风险暴露风险暴露⽐例监管标准<=20%指标定义最⼤单家⾮同业集团或经济依存客户风险暴露/⼀级资本净额×100%计算公式G14_I《⼤额风险暴露总体情况表》G14_I_[1.2.1.A]/G14_I_[2.A]×100%指标名称同业单⼀客户风险暴露⽐例监管标准2019年6⽉30⽇<=100% 2019年12⽉31⽇<=80% 2020年6⽉30⽇<=60% 2020年12⽉31⽇<=45% 2021年6⽉30⽇<=35% 2021年12⽉31⽇<=25%指标定义最⼤单家同业单⼀客户风险暴露/⼀级资本净额×100%计算公式G14_I《⼤额风险暴露总体情况表》G14_I_[1.3.1.A]/G14_I_[2.A]×100%指标名称同业集团客户风险暴露⽐例监管标准2019年6⽉30⽇<=100% 2019年12⽉31⽇<=80% 2020年6⽉30⽇<=60% 2020年12⽉31⽇<=45% 2021年6⽉30⽇<=35% 2021年12⽉31⽇<=25%指标定义最⼤单家同业集团客户风险暴露/⼀级资本净额×100%计算公式G14_I《⼤额风险暴露总体情况表》G14_I_[1.4.1.A]/G14_I_[2.A]×100%指标名称单⼀客户关联度监管标准<=10%指标定义最⼤⼀家关联⽅授信余额/资本净额×100%计算公式G15《最⼤⼗家关联⽅关联交易情况表》G15_I_[1.O]/G15_I_[11.C]×100%指标名称集团客户关联度监管标准<=15%指标定义最⼤⼀家关联⽅所在集团授信余额/资本净额×100%计算公式G15《最⼤⼗家关联⽅关联交易情况表》G15_I_[G1.O]/G15_I_[11.C]×100%指标名称全部关联度监管标准<=50%指标定义全部关联⽅授信总额/资本净额×100%计算公式G15《最⼤⼗家关联⽅关联交易情况表》G15_II_[1.A]/G15_I_[11.C]×100%贷款迁徙贷款迁徙指标名称正常贷款迁徙率(调整后)监管标准⽆指标定义(年初为正常贷款,报告期内转为不良贷款的⾦额+年初为正常贷款,报告期内转为不良贷款并完成不良贷款处置的⾦额)/(年初正常类贷款余额+年初关注类贷款余额)×100%×折年系数计算公式G12《贷款质量迁徙情况表》(G12_[3.E]+G12_[3.F]+G12_[3.G]+G12_[4.E]+G12_[4.F]+G12_[4.G]+G12_[3.L]+G12_[3.M]+G12_[3.N]+G12_[4.L]+G12_[4.M]+G12_[4.N])/(G12_[3.A]+G12_[4.A])×100%×折年系数指标名称正常类贷款迁徙率(调整后)监管标准⽆指标定义(年初正常类贷款向下迁徙⾦额+年初为正常类贷款,报告期内转为不良贷款并完成不良贷款处置的⾦额)/年初正常类贷款余额×100%×折年系数计算公式G12《贷款质量迁徙情况表》(G12_[3.D]+G12_[3.E]+G12_[3.F]+G12_[3.G]+G12_[3.L]+G12_[3.M]+G12_[3.N])/G12_[3.A]×100%×折年系数指标名称关注类贷款迁徙率(调整后)监管标准⽆指标定义(年初关注类贷款向下迁徙⾦额+年初为关注类贷款,报告期内转为不良贷款并完成不良贷款处置的⾦额)/年初关注类贷款余额×100%×折年系数计算公式G12《贷款质量迁徙情况表》(G12_[4.E]+G12_[4.F]+G12_[4.G]+G12_[4.L]+G12_[4.M]+G12_[4.N])/G12_[4.A]×100%×折年系数指标名称次级类贷款迁徙率(调整后)监管标准⽆指标定义(年初次级类贷款向下迁徙⾦额+年初为次级类贷款,报告期内转为可疑类和损失类贷款并进⾏处置的⾦额)/年初次级类贷款余额×100%×折年系数计算公式G12《贷款质量迁徙情况表》(G12_[5.F]+G12_[5.G]+G12_[5.M]+12_[5.N])/G12_[5.A]×100%×折年系数指标名称可疑类贷款迁徙率(调整后)监管标准⽆指标定义(年初可疑类贷款向下迁徙⾦额+年初为可疑类贷款,报告期内转为损失类贷款并进⾏处置的⾦额)/年初可疑类贷款余额×100%×折年系数计算公式G12《贷款质量迁徙情况表》(G12_[6.G]+G12_[6.N])/G12_[6.A]×100%×折年系数指标名称批量转让收回现⾦率监管标准⽆指标定义(批量转让次级类贷款收回现⾦+批量转让可疑类贷款收回现⾦+批量转让损失类贷款收回现⾦)/(批量转让次级类贷款总额+批量转让可疑类贷款总额+批量转让损失类贷款总额)×100%计算公式G12《贷款质量迁徙情况表》(G12_[10.2.1L]+[10.2.1M]+[10.2.1N])/(G12_[14.L]+[14.M]+14.N])×100%盈利性指标名称资产利润率监管标准>=0.6%指标定义税后利润/资产平均余额×100%×折年系数计算公式G01《资产负债项⽬统计表》G04《利润表》(G04_[11.A]+G04_[12.A])/G01_[25.C]平均余额×100%×折年系数指标名称资本利润率监管标准>=11%指标定义税后利润/(所有者权益+少数股东权益)平均余额*100%×折年系数G01《资产负债项⽬统计表》计算公式G01《资产负债项⽬统计表》G04《利润表》(G04_[11.A]+G04_[12.A])/(G01_[50.C]+G01_[59.C])平均余额×100%×折年系数指标名称风险资产利润率监管标准⽆指标定义税后利润/应⽤风险底线后的加权风险资产平均值×折年系数×100%;计算公式G04《利润表》G40《资本充⾜率汇总表》(G04_[11.A]+G04_[12.A])/G40_[9.A]平均余额×100%×折年系数指标名称净息差监管标准⽆指标定义利息净收⼊/⽣息资产平均余额×100%×折年系数计算公式G01《资产负债项⽬统计表》G04《利润表》G04_[1.A]/G01[63.C]的平均余额×100%×折年系数指标名称净利差监管标准⽆指标定义(利息收⼊/⽣息资产平均余额-利息⽀出/付息负债平均余额)×100%×折年系数计算公式G01《资产负债项⽬统计表》G04《利润表》G04_[1.1A]/G01_[63.C]的平均余额×100%×折年系数-G04_[1.2A]/G01_[64.C]的平均余额×100%×折年系数指标名称成本收⼊⽐率监管标准<=35%指标定义(营业⽀出-营业税⾦及附加)/营业净收⼊×100%计算公式G04《利润表》(G04_[7.A]-G04_[7.2A])/(G04_[1.A]+G04_[2.A]+G04_[3.A]+G04_[4.A]+G04_[5.A]+G04_[6.A])×100%指标名称利息收⼊⽐率监管标准⽆指标定义利息净收⼊/(利息净收⼊+⼿续费及佣⾦净收⼊+投资收益+公允价值变动收益+汇兑损益+其他业务收⼊)×100%计算公式G04《利润表》G04_[1.A]/(G04_[1.A]+G04_[2.A]+G04_[3.A]+G04_[4.A]+G04_[5.A]+G04_[6.A])×100%指标名称中间业务收⼊⽐率监管标准⽆指标定义中间业务收⼊/营业净收⼊×100%计算公式G04《利润表》G04_I_[1.A]/(G04_[1.A]+G04_[2.A]+G04_[3.A]+G04_[4.A]+G04_[5.A]+G04_[6.A])×100%流动性风险指标名称流动性⽐例监管标准>=25%指标定义流动性资产/流动性负债×100%计算公式G22《流动性⽐例监测表》⼈民币流动性⽐例:G22_[1.10A]/G22_[2.8A]×100%外币流动性⽐例:G22_[1.10B]/G22_[2.8B]×100%本外币合计流动性⽐例:G22_[1.10C]/G22_[2.8C]×100%指标名称流动性覆盖率监管标准>=100%指标定义合格优质流动性资产/未来30天现⾦净流出量×100%计算公式G25_I《流动性覆盖率情况表》G25_I_[Ⅱ.1.A]/G25_I_[Ⅱ.2.A]×100%指标名称净稳定资⾦⽐例监管标准>=100%指标定义可⽤的稳定资⾦/所需的稳定资⾦×100%计算公式G25_II《净稳定资⾦⽐例情况表》G25_II_[Ⅲ.1.J]/G25_II_[Ⅲ.2.J]×100%指标名称流动性匹配率监管标准2020年1⽉1⽇起>=100%指标定义加权资⾦来源/加权资⾦运⽤×100%计算公式G21《流动性期限缺⼝统计表》G21_[9.B]/G21_[9.C]×100%指标名称优质流动性资产充⾜率监管标准>=100%指标定义优质流动性资产/短期现⾦净流出×100%计算公式G26《优质流动性资产充⾜率统计表》G26_[Ⅱ.1.A]/(G26_[Ⅱ.2.A]-G26_[Ⅱ.3.A])×100%指标名称流动性缺⼝率监管标准⽆指标定义未来各个时间段的流动性缺⼝/相应时间段到期的表内外资产×100%计算公式G21《流动性期限缺⼝统计表》隔夜:G21_[10.A]/(G21_[1.A]+G21_[2.A])×100% 7⽇:G21_[10.B]/(G21_[1.B]+G21_[2.B])×100% 30⽇:G21_[10.C]/(G21_[1.C]+G21_[2.C])×100% 90⽇:G21_[10.D]/(G21_[1.D]+G21_[2.D])×100% 1年:G21_[10.E]/(G21_[1.E]+G21_[2.E])×100%指标名称核⼼负债⽐例监管标准⽆指标定义核⼼负债/总负债×100%计算公式G21《流动性期限缺⼝统计表》G21_[8.B]/G21_[8.C]×100%指标名称⼈民币超额备付⾦率监管标准⽆指标定义(在中国⼈民银⾏⼈民币超额准备⾦存款+库存⼈民币现⾦)/⼈民币各项存款期末余额×100%计算公式G01《资产负债项⽬统计表》G22《流动性⽐例监测表》(G22_[1.1A]+G22_[1.3A])/G01_[61.A]×100%指标名称存贷款⽐例(调整后)监管标准⽆指标定义各项贷款(按调整后存贷⽐⼝径计算)/各项存款(按调整后存贷⽐⼝径计算)×100%计算公式G01_IX《存贷款⽉⽇均情况表》⼈民币⼝径:G01_IX[7.A]/G01_IX[5.A]×100%外币⼝径:G01_IX[7.B]/G01_IX[5.B]×100%本外币合计⼝径:G01_IX[7.C]/G01_IX[5.C]×100%指标名称⽉⽇均存贷款⽐例(调整后)监管标准⽆指标定义⽉⽇均贷款(按调整后存贷⽐⼝径计算)/⽉⽇均存款(按调整后存贷⽐⼝径计算)×100%计算公式G01_IX《存贷款⽉⽇均情况表》⼈民币⼝径:G01_IX[8.A]/G01_IX[6.A]×100%外币⼝径:G01_IX[8.B]/G01_IX[6.B]×100%本外币合计⼝径:G01_IX[8.C]/G01_IX[6.C]×100%指标名称存款偏离度监管标准<=4%指标定义(⽉末最后⼀⽇各项存款-本⽉⽇均存款)/本⽉⽇均存款*100%计算公式G01_IX《存贷款⽉⽇均情况表》(G01_IX[1.C]-G01_IX[2.C])/G01_IX[2.C]x100%(G01_IX[1.C]-G01_IX[2.C])/G01_IX[2.C]x100%指标名称最⼤⼗户存款⽐例监管标准⽆指标定义最⼤⼗户存款总额/各项存款×100%计算公式G23《最⼤⼗家存款客户情况表》G23_[11.D]/G23_[12.B]×100%指标名称最⼤⼗家同业融⼊⽐例监管标准⽆指标定义最⼤⼗家同业融⼊余额(扣除结算性同业存款后的融⼊余额)/负债合计×100%计算公式G24《最⼤⼗家⾦融机构同业融⼊情况表》G24_[11.K]/G24_[13.B]×100%指标名称全部同业融⼊占总负债⽐重监管标准<=1/3指标定义全部同业融⼊余额(扣除结算性同业存款后的融⼊余额)/负债合计×100%计算公式G24《最⼤⼗家⾦融机构同业融⼊情况表》G24_[12.K]/G24_[13.B]×100%市场风险指标名称累计外汇敞⼝头⼨⽐例监管标准<=20%指标定义累计外汇敞⼝头⼨/资本净额×100%计算公式G32《外汇风险敞⼝情况表》G40《资本充⾜率汇总表》境内汇总⼝径:G32_[12.F]/G40_[3.A](法⼈)×100%法⼈汇总⼝径:G32_[12.J]/G40_[3.A]×100%合并报表⼝径:G32_[12.J]/G40_[3.A]×100%指标名称美元敞⼝头⼨⽐例监管标准⽆指标定义美元敞⼝头⼨/资本净额×100%计算公式G32《外汇风险敞⼝情况表》G40《资本充⾜率汇总表》境内汇总⼝径:G32_[1.F]/G40_[3.A](法⼈)×100%法⼈汇总⼝径:G32_[1.J]/G40_[3.A]×100%合并报表⼝径:G32_[1.J]/G40_[3.A]×100%。

监管指标计算公式一览表

监管指标计算公式一级资本净额一级资本充足率=风险加权资产合计 X核心一级资本净额 \核心一级资本充足率=风险加权资产合计X 00%(调整后的表内资产余额 衍生产品资产余额 证券融资交易资产余额X 100% 调整后的表外项目资产 余额)不良贷款率=(次级类贷款貯豐款损失类贷款)X 100%各项贷款100%=贷款实际计提准备(关注类贷款 2%次级类贷款 25%可疑类贷款 50%损失类贷款 100%)X 100%(贷款损失专项准备金 贷款损失特种准备金 贷款损失一般准备金)(次级类贷款 可疑类贷款 损失类贷款)1. 资本充足率二 资本净额风险加权资产合计X 100% 2. 3.4. 杠杆率二一级资本净额 5.不良资产率=不信信风险资产产#100% 6. 7. 逾期90天以上贷款与不良贷款比例逾期90天以上贷款 (次级类贷款 可疑类贷款 损失类贷款)X 100%8. 贷款损失准备充足率贷款实际计提准备X贷款应提准备X9. 拨备覆盖率二100%10.拨贷比=(贷款损失专项准备金贷款损失特种准备金贷款损失一般准备金)X 100%各项贷款X 011.单一集团客户授信集中度二最大一家集团客户授信 净额X 100%家客T款总额 X 100%12.单一客户贷款集中度二最大一资本净额资本净额13•最大十家集团客户授信集中度最大十家集团客户授信 净额X 100%资本净额14.单一客户关联度 二最大一豕关联方授信余一~ X 100%资本净额15.集团客户关联度二最大一家关联方所在集 团授信余额100%资本净额16.全部关联度=全部关联本授信余额X 100%净利润17.资产利润率=资产平利余额X 100泳折年系数=年初资产本期资产 X 100%<12n税后利润 18.资本利润率=所有者权益利润余额X 100%X折年系数净利润年初所有者权益 本期所有者权益X 100/Xn219.净息差——X 100% X折年系数利息净收入年初生息资产 本期生息资产X 100%<12n= (手续费净收入 其他业务收入 投资收益) =(营业收入 营业支出投资收益公允价值变动损益 其他业务成本)100%手续费收入(营业收入 营业支出 投资收益 公允价值变动损益 其他业务成本)100%23.流动性比率=流动性负J-X 100%100%=90天以内的累计到期缺口90天以上的活期存款) X 100% %= (90天以内的资产90天以内的表外收入)X%100%=(90天以上定期存款 90天以上发行债券过去12个月中最低活期存款余 额)X总负债20. 成本收入比(营业支出-营业税金及附加)X 100%= (业务及管理费 其他业务成本) =(营业收入~~营业支出投资收益公允价值变动损益 其他业务成本)100%21.非利息收入占比二(手续费净收入其他业务收入 营业净收入投资收益)X 100%22.中间业务收入比率中间业务收入 营业净收入X 100%24.性缺 口率流动性缺口 90天到期表内外资产25. 核 心 负 债 依 存 度核心负债 总负债26.存贷比=各项存款X100%注:各项贷款中扣除如下六项:1.支农再贷款、支小再贷款所对应的贷款。

商业银行各类监管指标及计算公式

商业银行各类监管指标及计算公式商业银行作为金融系统的重要组成部分,受到各级监管机构的严格监管和监督。

这些监管机构会通过一系列的指标来评估商业银行的健康状况和运营风险。

下面将介绍一些常见的商业银行监管指标及其计算公式。

1. 资本充足率(Capital Adequacy Ratio,CAR)资本充足率是衡量商业银行资本实力的重要指标。

其计算公式如下:CAR=(核心一级资本+次级资本)/风险加权资产2. 资本杠杆率(Capital Leverge Ratio,CLR)资本杠杆率是商业银行的资产与资本的比例,用于衡量其承担风险的能力。

其计算公式如下:CLR=资产总额/资本总额3. 流动性比率(Liquidity Ratio)流动性比率是衡量商业银行偿付能力和流动性风险的指标。

其计算公式如下:流动性比率=商业银行的流动性资产/商业银行的流动负债4. 资产负债率(Asset Liability Ratio,ALR)资产负债率是商业银行资产与负债的比例,用于衡量其财务风险。

其计算公式如下:ALR=资产总额/负债总额5. 不良贷款率(Non-performing Loans Ratio,NPLR)不良贷款率是商业银行不良贷款占总贷款的比例,用于衡量商业银行的资产质量。

其计算公式如下:NPLR=不良贷款余额/总贷款余额6. 拨备覆盖率(Provision Coverage Ratio,PCR)拨备覆盖率是商业银行拨备总额与不良贷款余额的比率,用于衡量商业银行对不良资产的拨备情况。

其计算公式如下:PCR=拨备总额/不良贷款余额7. 利润率(Profitability Ratio)利润率是衡量商业银行盈利能力的指标。

常见的利润率包括净利润率、净息差、净手续费及佣金收入利润率等。

其计算公式如下:净利润率=净利润/营业收入净息差=(利息收入-利息支出)/平均资产总额净手续费及佣金收入利润率=净手续费及佣金收入/平均资产总额以上是一些常见的商业银行监管指标及其计算公式。

银行业非现场监管基础指标定义及计算公式一览表

银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表银行业非现场监管基础指标定义及计算公式一览表注:1.计算公式中对数据来源的定位由表号+行列标识确定,如G11_II[1.C],表示取自G11表第II部分1.行C列的数据。

2.指标计算中平均值计算采取简单算术平均法。

公式为:a(平均)=(上年末+本期)/2。

例如,各项贷款平均余额=(上年末各项贷款合计+本期各项贷款合计)/23.指标计算中涉及的折年系数表示12/n,其中12是指一年的总月份数,n是指指标数据日期的月份数。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

监管指标计算公式一览表

1. 资本充足率=风险加权资产合计

资本净额╳100% 2. 一级资本充足率=风险加权资产合计

一级资本净额╳100% 3. 核心一级资本充足率=

风险加权资产合计核心一级资本净额╳100% 4. 杠杆率=

)

(余额调整后的表外项目资产证券融资交易资产余额

衍生产品资产余额调整后的表内资产余额一级资本净额+++╳100% 5. 不良资产率=

信用风险资产不良信用风险资产╳100% 6. 不良贷款率=各项贷款

损失类贷款)可疑类贷款(次级类贷款++╳100% 7. 逾期90天以上贷款与不良贷款比例=

损失类贷款)

可疑类贷款(次级类贷款天以上贷款逾期++90╳100% 8. 贷款损失准备充足率=贷款应提准备贷款实际计提准备

╳100%=

%)100%50%25%2(⨯+⨯+⨯+⨯损失类贷款可疑类贷款次级类贷款关注类贷款贷款实际计提准备

╳100%

9. 拨备覆盖率=

损失类贷款)可疑类贷款(次级类贷款贷款损失一般准备金)

贷款损失特种准备金(贷款损失专项准备金++++╳100%

10. 拨贷比=

各项贷款

贷款损失一般准备金)贷款损失特种准备金(贷款损失专项准备金++╳100% 11. 单一集团客户授信集中度=

资本净额净额最大一家集团客户授信╳100% 12. 单一客户贷款集中度=资本净额

最大一家客户贷款总额╳100% 13. 最大十家集团客户授信集中度=

资本净额净额最大十家集团客户授信╳100% 14. 单一客户关联度=

资本净额额最大一家关联方授信余╳100% 15. 集团客户关联度=

资本净额团授信余额最大一家关联方所在集╳100% 16. 全部关联度=资本净额

全部关联方授信余额╳100% 17.资产利润率=

资产平均余额

税后利润╳100%╳折年系数=2本期资产年初资产净利润+╳100%╳

n 12 18.资本利润率=所有者权益平均余额税后利润

╳100%╳折年系数=

2

本期所有者权益年初所有者权益净利润+╳100%╳n

12 19.净息差=生息资产平均余额利息净收入

╳100%╳折年系数=

2

本期生息资产年初生息资产利息净收入+╳100%╳n

12

20.成本收入比=营业净收入

营业税金及附加)(营业支出-╳100% =其他业务成本)公允价值变动损益投资收益营业支出(营业收入其他业务成本)(业务及管理费+++-+╳100%

21. 非利息收入占比=

营业净收入投资收益)其他业务收入(手续费净收入++╳100% =其他业务成本)公允价值变动损益投资收益营业支出(营业收入投资收益)其他业务收入(手续费净收入+++-++╳100%

22.中间业务收入比率=营业净收入中间业务收入

╳100% =

)其他业务成本公允价值变动损益投资收益营业支出(营业收入手续费收入+++-╳100%

23.流动性比率=

流动性负债流动性资产╳100% 24.流动性缺口率=天到期表内外资产流动性缺口

90╳100%=

天以内的表外收入)

天以内的资产(天以上的活期存款)天以内的累计到期缺口(90909090++╳100% 25.核心负债依存度=总负债核心负债

╳100%=

总负债

额)个月中最低活期存款余过去天以上发行债券天以上定期存款(129090++╳100%

26. 存贷比=各项存款

各项贷款╳100% 注:各项贷款中扣除如下六项:

1.支农再贷款、支小再贷款所对应的贷款。

2.“三农”专项金融债所对应的涉农贷款。

3.小微企业专项金融债所对应的小微企业贷款。

4.商业银行发行的剩余期限不少于一年,且债权人无权要求银行提前偿付的其他各类债券所对应的贷款。

5.商业银行使用国际金融组织或外国政府转贷资金发放的贷款。

6.村镇银行使用主发起行存放资金发放的农户和小微企业贷款。

各项存款中增加如下两项:

1、银行对企业或个人发行的大额可转让存单。

2、外资法人银行吸收的境外母行一年期以上存放净额。

2016年12月21日。