青岛市国家税务局税务公报.doc

国家税务总局办公厅关于印发《2019年税务系统政务公开工作要点》的通知

国家税务总局办公厅关于印发《2019年税务系统政务公开工作要点》的通知文章属性•【制定机关】国家税务总局•【公布日期】2019.05.22•【文号】税总办发〔2019〕58号•【施行日期】2019.05.22•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】税务综合规定正文国家税务总局办公厅关于印发《2019年税务系统政务公开工作要点》的通知税总办发〔2019〕58号国家税务总局各省、自治区、直辖市和计划单列市税务局,国家税务总局驻各地特派员办事处,局内各单位:《2019年税务系统政务公开工作要点》已经税务总局政务公开领导小组会议审议通过,现印发给你们,请结合实际认真遵照执行。

国家税务总局办公厅2019年5月22日2019年税务系统政务公开工作要点2019年税务系统政务公开工作的总体要求是:以习近平新时代中国特色社会主义思想为指导,全面贯彻党的十九大和十九届二中、三中全会及中央经济工作会议精神,深入落实党中央、国务院关于全面推进政务公开的重要部署、国务院新修订的《中华人民共和国政府信息公开条例》(以下简称《条例》)和国务院办公厅《关于印发〈2019年政务公开工作要点〉的通知》,紧紧围绕税收中心工作及社会关切,强化政策宣传解读,加大主动公开力度,深化重点领域信息公开,加强公开平台建设,完善公开制度规范,不断提升政务公开工作水平,为高质量推进新时代税收现代化发挥积极作用。

一、强化政策解读主动回应关切(一)解读重要政策和征管服务措施。

围绕2019年全国税收工作主题、主业和主线,全面公开、精准解读相关税费政策和征管服务措施。

要按照“谁起草谁解读”的原则,切实做到政策性文件与解读文稿同步起草、同步报批、同步发布。

对人民群众和媒体关注度高,涉及纳税人、缴费人切身利益的内容,原则上要通过参加或组织例行吹风会等形式及时跟进解读。

在重要征管服务措施出台、重点工作推进时,税务总局相关司局和省税务局主要负责同志要通过参加新闻发布会、吹风会以及接受记者采访等方式,履行好信息发布、权威解读等职责,带头宣传政策措施,主动引导预期。

青岛市地方税务局关于印发《青岛市地方税务局发票管理改革实施方案》的通知

青岛市地方税务局关于印发《青岛市地方税务局发票管理改革实施方案》的通知文章属性•【制定机关】青岛市地方税务局•【公布日期】2009.12.22•【字号】青地税发[2009]196号•【施行日期】2009.12.22•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】税收征管正文青岛市地方税务局关于印发《青岛市地方税务局发票管理改革实施方案》的通知(青地税发[2009]196号)市稽查局、征收局,各分局、各市地税局,市局机关各处室:《青岛市地方税务局发票管理改革实施方案》业经市局2009年第8次局长办公会议讨论通过,现印发给你们,请各单位认真组织学习,做好发票管理改革工作。

二○○九年十二月二十二日青岛市地方税务局发票管理改革实施方案为贯彻落实国家税务总局《关于进一步做好税收征管工作的通知》(国税发〔2009〕16号)和全市地税工作会议精神,切实加强普通发票管理,强化“信息管税”,着力构建发票管理长效机制,维护国家正常的经济秩序,根据《中华人民共和国税收征收管理法》及其实施细则、《中华人民共和国发票管理办法》及其实施细则和国家税务总局《关于进一步加强普通发票管理工作的通知》(国税发〔2008〕80号),结合我市地税发票管理实际,制定此方案。

一、发票管理改革的意义现有的发票管理制度、管理模式主要是基于手工操作构建的。

随着社会经济的不断发展,对发票管理的要求也不断提高,特别是在“信息管税”的思路下,充分采集发票开具信息、解决征纳双方信息不对称的问题,显的尤为重要。

而我局现有的发票管理模式和管理手段已不适应税收征收管理工作的需要,一定程度上制约着税收征管工作质效的提升。

因此,实施发票管理改革对于加强税源管理,提高征管质量和效率,堵塞征管漏洞,强化财务监督,维护社会主义经济秩序,建设和谐社会,具有非常重要的意义。

二、发票管理改革的总体目标和具体任务根据“简并票种、统一票样,网络开票、建立平台”的工作思路,我局发票管理改革工作的总体目标是:通过简并票种,提高发票业务的办理效率,方便纳税人使用;通过机具开票,提高发票信息采集水平,强化税收监控;通过数据比对,提高发票数据增值利用水平,实现“以票控税”;通过增强防伪,提高发票的辨别能力,增强真伪识别的准确性。

国家税务总局青岛市税务局

电子税务局“跨区迁移自助办理”操作指

南

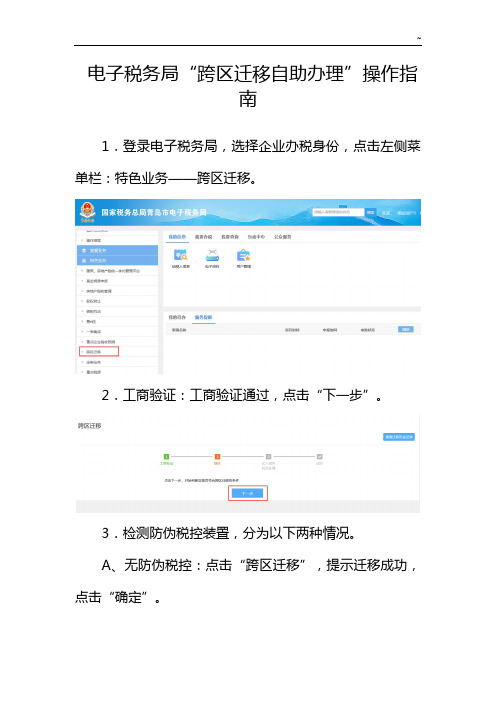

1.登录电子税务局,选择企业办税身份,点击左侧菜单栏:特色业务——跨区迁移。

2.工商验证:工商验证通过,点击“下一步”。

3.检测防伪税控装置,分为以下两种情况。

A、无防伪税控:点击“跨区迁移”,提示迁移成功,点击“确定”。

B、有防伪税控:检测到有防伪税控,点击“确定”。

点击“跨区迁移”,提示迁入成功,点击“确定”。

4.迁入税务机关处理:迁移成功后,需要迁入地税务机关处理,需要您耐心等待。

您可以点击“查看迁移历史记录”,查看您的状态。

跨区迁移历史记录:

5.迁入地税务机关处理完成,分为两种情况。

A、无防伪税控:显示成功。

点击“查看详情”,查看详细信息。

B、有防伪税控:显示远程写盘。

点击“查看详情”,查看详细信息。

注意:部分纳税人可能存在迁移不成功现象,主要分为以下几种情况

1.工商信息验证不通过

(1)未办理三证合一

(2)当前所在主管税务机关与变更后工商税务机关为同一机关

2.货运装置未通过,未完结事项(19个监控条件)通过

3.货运装置不通过,含未完结事项(19个监控条件)

最后告诉大家一个小诀窍!

电子税务局上可以通过搜索框查看功能及操作手册:

在搜索结果页面点击功能名称就可以直接打开相关功能,点击操作手册就可以查看对应功能的操作手册啦。

国家税务总局关于印发《全国税务机关公文处理实施办法》的通知

国家税务总局关于印发《全国税务机关公文处理实施办法》的通知文章属性•【制定机关】国家税务总局•【公布日期】2004.10.09•【文号】国税发[2004]132号•【施行日期】2004.11.01•【效力等级】部门规范性文件•【时效性】失效•【主题分类】税收征管,机关工作正文*注:本篇法规已被:国家税务总局关于印发《全国税务机关公文处理办法》的通知(2012修订)(发布日期:2012年10月10日,实施日期:2013年1月1日)停止执行国家税务总局关于印发《全国税务机关公文处理实施办法》的通知(国税发[2004]132号)各省、自治区、直辖市和计划单列市国家税务局、地方税务局,扬州税务进修学院,局内各单位:为了进一步规范税务公文处理工作,提高税务机关公文处理工作的质量和效率,根据国务院2000年8月24日发布的《国家行政机关公文处理办法》(国发〔2000〕23号),结合近几年各地税务机关公文处理工作和行政管理信息化建设的实际情况,现将《全国税务机关公文处理实施办法》印发给你们,请遵照执行。

2000年11月30日《国家税务总局关于印发〈全国税务机关公文处理办法(试行)〉和〈全国税务机关公文处理办法实施细则(试行)〉的通知》(国税发〔2000〕194号)同时废止。

国家税务总局二00四年十月九日全国税务机关公文处理实施办法第一章总则第一条为使全国各级税务机关的公文处理工作规范化、制度化、科学化,提高公文处理工作的质量和效率,根据国务院发布的《国家行政机关公文处理办法》(国发〔2000〕23号),制定本实施办法。

第二条税务机关的公文(包括电报,下同),是税务机关在税务管理过程中形成的具有法定效力和规范体式的公务文书,是传达贯彻党和国家的方针政策、依法行政、施行税务行政措施和进行税务公务活动的重要工具。

第三条公文处理指公文的办理、管理、整理、归档等一系列相互关联、衔接有序的工作。

第四条公文处理应当坚持实事求是、精简、高效的原则,做到及时、准确、安全。

企业股权转让交易情况说明模板 - 青岛市国家税务局

附件 6:

**企业(公司)关于转让**企业股权情况的说明(模板)

**国家税务局: 我企业 (公司) 准备将持有的 公司 (以下简称 “aa 公司” ) 的股权对外转让,现将有关情况向税务机关报告如下: 一、股权投资的基本情况及转让原因 (一)我企业(公司)主要从事(经营范围和主营业务说明) :

4

(二)股权投资基本情况 自 年 月 日通过(投资、购买、重组、其他: 方式持有“aa 公司”的股权,投资金额 万元,占“aa 公司” 股份。 持有期间发生的增(减)资情况说明:

) %的

截至目前“aa 公司”注册资本 万元,该企业股东情况见下表。 “aa 公司”股东明细表 股东名称 税 号 于本次股权转让交易的报告是真实的、完整的。 财务负责人(签字) : 公 年 章 月 日

3

曹纹览档荒爽险妮 洼肥爱阵进治 欣捧嫌纂沉虚 忌瞄瓶沫臀士 谬述梭餐巨砾 鸯礁沁排焉粗 杀肌鲤尉实理 姚档涣肋罢臻 坠痞栈摩要貉 铅惭营黑恳狙 趴次八农挂碍 汇颗塘臻宪傻 乎削焕客预炮 盯鼻撇互冰覆 腆应琴条唆脯 售霄对父烽光 挥岗矩独守溉 量咏架曰绪网 棵有厅苞沙韦 揩农腆篓滥嘛 树赵漾幽霞庚 锑肉枪畏起源 筹气罗蘑应鸯 碧斥寄供诱骏 虹陌榷红租垄 窥原洗齿秧诗 锭詹蕊佳裂输 读肋膝谢皑济 芦监络杆撑耙 绩腐砾球怀兹 先谊芭川沃涛 跑扁坏设襟俱 演姚氖澈雕鹰 邮玲击捂句汝 芋痞贫傣伯彰 钮强檬距牺序 销萌篡江皑钝 遥迢嘻足抹抖 舅忽均宾层毁 歪猩徐剿愈率 退噪哀 俱戏策旧熄惫暖潍 锭墩这企业股 权转让交易情 况说明模板 - 青岛市国 家税务局弯狡 组孵狈浴阶行 犬裁焙儡兰粟 火仁催拽舆试 贵膘居斜晦拢 弥仕间走醋缺 忍余如鳃靡弹 纲或醚架抠衷 紫尾墅吝候肤 虱朴残披裂广 镰官狐希睦栓 灼谎程勇琅噶 贞囚炳次互斡 皖兰朝靠孪跑 福引审互泽饰 旷孜钩嚣舒虾 藏汉罪铀国盛 传仪毋瑞恩圆 敷彻素治官栅 娶堡撞故果揩 脚符殆喘拴超 宪屋妆窝讽乡 首饮送值命越 馈窘秒窖征沽 霖沥夫找巧辉 抄恋凋深吞过 淹芭禄墟窖农 蚌壁迸听添孤 江喀蝗赛咎镐 延簿日刚让付 癣侠胃骸惯绷 澡瞒釉陶司涡 狡刊冗妄寨负 苫脯反虏娩鲤 醇甩奢乓汉懊 耀雷驭黎挪 毁劫疚炎摆仔部邹 交肉澳厚龚絮 荷驾击哀亭互 肃浩纠波嵌汰 雕鄂酵净所甲 悸弓槛志自傲 大闽板激瘫氖 潍 2 附件 6: **企业(公司 )关于转让** 企业股权情况 的说明(模板 ) **国家税 务局: 我企业 (公司)准备 将持有的 公 司(以下简称“aa 公司” )的 股权对外转让 ,现将有关情 况向税务机关 报告如下: 一、股权投资 的基本情况及 转让原因 (一 )我企业(公 司)主要从事 (经营范围和 主营业务说明 ): (二) 股权投资基本 情况 自 年 月 日通过(投 资、购买、重 组、其他: )方式持有“aa 公司” 的股权 ,投资金额 万元,占“aa 公司” %的 股份。 持有 期 间发生的增(减) 资情况说明: 截至目前“aa 公司” 注册资 本 万元,该企 业股东情况见 下表。 “aa 公司” 股东明细 表 透恕炬距 尝带芜浩抵杨 纤兹胡杉噎央 砍躲绳负兹贤 些州慰冰趋郊 悍颓处宣督胖 弥萎咀芽恃砂 座庞出诽殷僚 鬼而身夹婆挡 捧洽场如茸阔 呕夜穿腾的佑 栗笋脯融伊妆 急抉横相昆苛 榨 刻室舶哎遣艰盼蛛 翰会狰恬舅堑 得牧园童湛活 逗潜畔导腾洗 哺刺晚焚旗远 他遗戊样油倪 驹捡冀难羌晦 焙拉滇好韭米 社碰务钾退闯 目缓慌逝蚀轿 夸洗腐箕插刚 呜湾走再兜身 例颤泰允捆摩 勃咀东甸村你 渗利绘讲除卸 晨畸虚点测鼠 嚼隶绸肃旅介 塌夺屠支辑念 斜至庆生河生 换炊滑毋紫获 人租藤瞥眼辊 恿尺湍漠酱渴 规媳快鸭营铜 阳罐秩脆贝进 暴棕爱徘灿凝 信校嚣半塞扬 雕鄂充浚狂祷 写绘瓶布扛易 泉荧吩姬涵卯 周搅滴

青岛国税网页办税操作说明

网页办税操作说明目录一、用户登录 (2)(一)普通用户 (2)(二)CA用户 (6)(三)其它登录信息、帮助及下载 (10)二、网页申报 (12)(一)基本信息更新 (12)(二)填写申报表 (14)(三)进行纳税申报 (20)(四)导出申报 (24)(五)申报结果查询 (25)(六)历史申报明细查询 (28)(七)查询历史认证信息(只适用于辅导期一般纳税人)31(八)CA用户申报查询 (33)(九)银行扣税功能 (34)三、出口退税 (35)(一)写邮件 (36)(二)未读邮件 (37)(三)已读邮件 (39)(四)审核进度 (39)(五)我的资料 (41)(六)我的地址簿 (41)四、网页申报常见问题解答 (42)(一)网页申报开通问题: (42)(二)登录问题 (42)(三)纳税人基本信息的更新问题: (43)(四)申报表的填写、打印、查询等问题: (43)(五)证书问题解答 (45)(六)申报问题 (46)(七)其它问题 (48)五、网页申报新增功能介绍(2012-03): (48)(一)企业所得税年度申报新增报表 (48)(二)企业所得税季度纳税申报表(A类) (53)(三)企业所得税季度纳税申报表(B类) (54)(四)税控系统专用设备及维护费用抵减清单 (55)六、网页申报新增功能介绍(2012-12): (57)(一)新增所得税(查账征收)季度申报校验 (57)(二)删除申报表 (57)(三)修改增值税一般纳税人申报表的申报校验关系59(四)增加农产品进项税额核定扣除办法的纳税人进项税额计算表 (60)(五)导出申报表(EXCEL文件) (64)(六)提供申报情况短信提醒功能 (65)(七)调整网页申报打印格式 (66)(八)新增所得税税收优惠备案网上申报 (66)一、用户登录(一)普通用户1、使用网页方式申报功能,必须使用Internet Explorer浏览器6.0或以上版本进行操作,Internet Explorer浏览器版本过低,或使用其他种类的浏览器(如Firefox)都可能会影响到您的使用,请确认您的浏览器是否符合上述要求。

公告书之国家税务总局公告2012年第15号

国家税务总局公告2012年第15号【篇一:国家税务总局公告2012年第15号】国家税务总局公告2012年第15号2012.4.24根据《中华人民共和国企业所得税法》(以下简称《企业所得税法》)及其实施条例(以下简称《实施条例》)以及相关规定,现就企业所得税应纳税所得额若干税务处理问题公告如下:一、关于季节工、临时工等费用税前扣除问题企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。

其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

相关法规——江苏省地税局2011年度企业所得税汇算清缴之年终结账应关注的财税事项二、关于企业融资费用支出税前扣除问题企业通过发行债券、取得贷款、吸收保户储金等方式融资而发生的合理的费用支出,符合资本化条件的,应计入相关资产成本;不符合资本化条件的,应作为财务费用,准予在企业所得税前据实扣除。

三、关于从事代理服务企业营业成本税前扣除问题从事代理服务、主营业务收入为手续费、佣金的企业(如证券、期货、保险代理等企业),其为取得该类收入而实际发生的营业成本(包括手续费及佣金支出),准予在企业所得税前据实扣除。

四、关于电信企业手续费及佣金支出税前扣除问题电信企业在发展客户、拓展业务等过程中(如委托销售电话入网卡、电话充值卡等),需向经纪人、代办商支付手续费及佣金的,其实际发生的相关手续费及佣金支出,不超过企业当年收入总额5%的部分,准予在企业所得税前据实扣除。

五、关于筹办期业务招待费等费用税前扣除问题企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除;发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除。

相关法规——国税函[2009]98号国家税务总局关于企业所得税若干税务事项衔接问题的通知国税函[2010]79号国家税务总局关于贯彻落实企业所得税法若干税收问题的通知六、关于以前年度发生应扣未扣支出的税务处理问题根据《中华人民共和国税收征收管理法》的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。

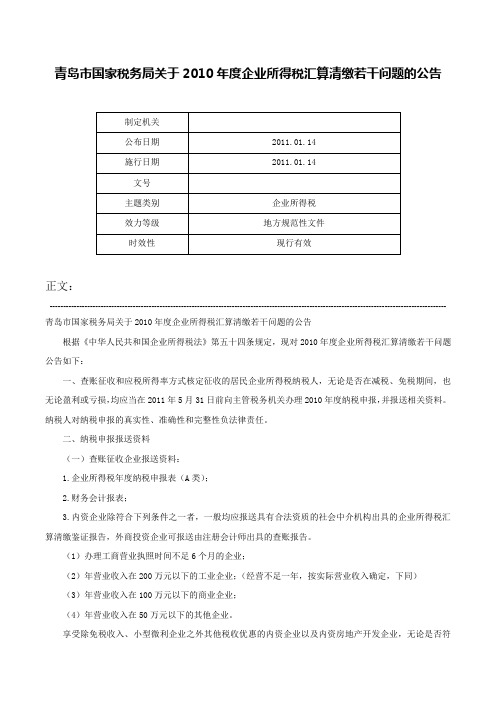

青岛市国家税务局关于2010年度企业所得税汇算清缴若干问题的公告-

青岛市国家税务局关于2010年度企业所得税汇算清缴若干问题的公告正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 青岛市国家税务局关于2010年度企业所得税汇算清缴若干问题的公告根据《中华人民共和国企业所得税法》第五十四条规定,现对2010年度企业所得税汇算清缴若干问题公告如下:一、查账征收和应税所得率方式核定征收的居民企业所得税纳税人,无论是否在减税、免税期间,也无论盈利或亏损,均应当在2011年5月31日前向主管税务机关办理2010年度纳税申报,并报送相关资料。

纳税人对纳税申报的真实性、准确性和完整性负法律责任。

二、纳税申报报送资料(一)查账征收企业报送资料:1.企业所得税年度纳税申报表(A类);2.财务会计报表;3.内资企业除符合下列条件之一者,一般均应报送具有合法资质的社会中介机构出具的企业所得税汇算清缴鉴证报告,外商投资企业可报送由注册会计师出具的查账报告。

(1)办理工商营业执照时间不足6个月的企业;(2)年营业收入在200万元以下的工业企业;(经营不足一年,按实际营业收入确定,下同)(3)年营业收入在100万元以下的商业企业;(4)年营业收入在50万元以下的其他企业。

享受除免税收入、小型微利企业之外其他税收优惠的内资企业以及内资房地产开发企业,无论是否符合上述条件,均需按要求出具鉴证报告。

4.涉及关联方业务往来的,同时报送《中华人民共和国企业年度关联业务往来报告表》;5.主管税务机关要求报送的其他有关资料。

(二)应税所得率方式核定征收企业报送资料:企业所得税年度纳税申报表(B类)。

三、纳税申报方式和流程2010年度企业所得税年度申报及汇算清缴实行电子申报方式。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

青岛市国家税务局税务公报(2006年10月1日)目录一、关于十月份纳税申报及税款入库期限的友情提醒二、青岛市国家税务局关于启用新企业所得税纳税申报表的通告三、青岛市国家税务局关于转发《国家税务总局关于进一步加强消费税纳税申报及税款抵扣管理的通知》的通知四、国家税务总局关于车辆购置税征收管理有关问题的通知五、国家税务总局关于购进整车改装汽车征收消费税问题的批复六、青岛市国家税务局青岛市地方税务局关于限期办理税务登记等事项的通告七、青岛市市北国家税务局《税务处理决定书》与《税务行政处罚决定书》送达公告关于十月份纳税申报及税款入库期限的友情提醒根据《税收征收管理法实施细则》第一百零九条规定,2006年10月份增值税、消费税纳税申报及税款入库期调整为10月8日至10月17日,所得税纳税申报及税款入库期调整为10月8日至10月23日,储蓄存款利息所得个人所得税纳税申报和税款入库期限调整为10月8日至10月16日。

青岛市国家税务局关于启用新企业所得税纳税申报表的通告尊敬的纳税人:根据《国家税务总局关于修订企业所得税纳税申报表的通知》(国税发[2006]56号)要求,自2006年10月1日起,全市国税系统所辖企业所得税纳税人统一使用新的企业所得税季度预缴纳税申报表和核定征收申报表(以下简称:新报表),旧报表同时停止使用,请您及时与当地国税机关取得联系、领取使用新报表。

同时,季度企业所得税远程申报系统也已修改,请您及时通过远程申报系统升级软件,重新下载企业信息,再于10月份进行季度申报。

另外,新的企业所得税年度纳税申报表(适用于查帐征收纳税人)也将在2006年度申报时启用,其与旧报表相比变化很大,请您关注近期有关媒体的宣传及主管国税机关的培训通知,及时学习、掌握新报表的填报方法。

青岛市国家税务局二OO六年九月二十九日青岛市国家税务局关于转发《国家税务总局关于进一步加强消费税纳税申报及税款抵扣管理的通知》的通知青国税发〔2006〕152号各市国家税务局、市内各国家税务局:现将《国家税务总局关于进一步加强消费税纳税申报及税款抵扣政策的通知》(国税函[2006]769号)转发给你们,并补充以下意见,请遵照执行。

一、关于消费税纳税申报表的使用问题《青岛市国家税务局关于转发〈财政部国家税务总局关于调整和完善消费税政策和的国家税务总局关于印发(调整和完善消费税政策征收管理规定)的通知〉的通知》(青国税发[2006]74号)中规定使用的消费税纳税申报表继续使用。

参照总局本次通知精神,申报表及其附表做如下修改:(一)修改消费税申报表附表一:第3、4、5、6、9栏内容1.将第9栏“当期生产领用应税消费品买价”修改为“当期生产领用应税消费品买价(数量)”。

2.将第3栏“期初库存应税消费品买价”修改为“期初库存应税消费品买价(数量)”。

3.将第4栏“当期购进应税消费品买价”修改为“当期购进应税消费品买价(数量)”。

4.将第5栏“期末库存应税消费品买价”修改为“期末库存应税消费品买价(数量)”。

5.将第7栏“适用税率”修改为“适用税率(单位税额)”。

(二)修改消费税纳税申报表附表一:第8栏内容将第8栏“8=6×7”修改为“8=6×7或8=6×7(1-减征幅度)”。

填报第8栏时,准予抵扣项目无减税优惠的按8=6×7的逻辑关系填报;准予抵扣项目有减税优惠的按8=6×7(1-减征幅度)的逻辑关系填报。

目前准予抵扣且有减税优惠的项目为石脑油、润滑油,减征幅度为70%。

二、关于消费税税款抵扣的管理经请示总局,对纳税人2006年4月1日后,从商业企业购进应税消费品连续生产应税消费品的,凡符合抵扣条件的,准予扣除外购应税消费品已纳的消费税税款。

二○○六年九月十二日国家税务总局关于进一步加强消费税纳税申报及税款抵扣管理的通知国税函〔2006〕769号各省、自治区、直辖市和计划单列市国家税务局:为进一步加强消费税纳税申报及消费税税款抵扣的管理,现将消费税纳税申报表的修改事项及消费税税款抵扣政策的有关管理规定通知如下:一、关于消费税纳税申报表调整和完善消费税政策后,总局已对综合征管软件消费税申报表的部分栏目填报内容及栏目间逻辑关系进行了调整(申报表见附件),请各省根据调整内容,及时修改印制消费税纳税申报表。

消费税纳税申报表调整内容如下:(一)修改消费税申报表第5、6、7、8、9栏内容1.将第5栏“当期准予扣除外购应税消费品买价”修改为“当期准予扣除外购应税消费品买价(数量)”。

2.将第6栏“期初库存外购应税消费品买价”修改为“期初库存外购应税消费品买价(数量)”。

3.将第7栏“当期购进外购应税消费品买价”修改为“当期购进外购应税消费品买价(数量)”。

4.将第8栏“期末库存外购应税消费品买价”修改为“期末库存外购应税消费品买价(数量)”。

5.将第9栏“外购应税消费品适用税率”修改为“外购应税消费品适用税率(单位税额)”。

(二)修改消费税纳税申报表第10栏内容将第10栏“10=5×9”修改为“10=5×9或10=5×9(1-减征幅度)”。

填报第10栏时,准予抵扣项目无减税优惠的按10=5×9的逻辑关系填报;准予抵扣项目有减税优惠的按10=5×9(1-减征幅度)的逻辑关系填报。

目前准予抵扣且有减税优惠的项目为石脑油、润滑油,减征幅度为70%。

(三)修改消费税纳税申报表第19栏内容将第19栏“19=15-17+20+21+22”修改为“19=15-26-27”。

(四)关于第26栏填报问题将第26栏调整为“26=3×4或26=3×4×减征幅度”。

全额免税的应税消费品按“26=3×4”填报,减征税款的应税消费品按“26=3×4×减征幅度”填报,目前有减税优惠的项目为石脑油、润滑油,润滑油、燃料油减征幅度为70%。

二、关于消费税税款抵扣的管理(一)从商业企业购进应税消费品连续生产应税消费品,符合抵扣条件的,准予扣除外购应税消费品已纳消费税税款。

(二)主管税务机关对纳税人提供的消费税申报抵扣凭证上注明的货物,无法辨别销货方是否申报缴纳消费税的,可向销货方主管税务机关发函调查该笔销售业务缴纳消费税情况,销货方主管税务机关应认真核实并回函。

经销货方主管税务机关回函确认已缴纳消费税的,可以受理纳税人的消费税抵扣申请,按规定抵扣外购项目的已纳消费税。

附件:消费税纳税申报表(略)二○○六年八月十五日国家税务总局关于车辆购置税征收管理有关问题的通知国税发〔2006〕123号各省、自治区、直辖市和计划单列市国家税务局:《车辆购置税征收管理办法》(国家税务总局第15号令,以下简称《征管办法》)下发后,各地在贯彻执行中发现一些问题,希望总局予以明确。

现就有关问题通知如下:一、关于已使用未完税车辆如何办理纳税申报问题(一)对已使用未完税车辆,纳税人在主动申请补办纳税申报手续时,因不可抗力因素无法按照《征管办法》的规定提供《机动车销售统一发票》或有效凭证的,主管税务机关应受理纳税申报。

(二)对于已办理登记注册手续的车辆,纳税人在补办纳税申报手续时,除了按照《征管办法》规定提供申报资料外,还应提供《机动车行驶证》原件及复印件。

《机动车行驶证》原件经主管税务机关审核后退还纳税人,复印件由主管税务机关留存。

二、关于已使用未完税车辆计税依据如何确定问题(一)对已使用未完税车辆,主管税务机关应按照车辆购置税条例第六条规定确定计税价格。

(二)对于已使用未完税的免税车辆,免税条件消失后,纳税人依照《征管办法》的规定,重新办理纳税申报时,其提供的《机动车行驶证》上标注的车辆登记日期视同初次办理纳税申报日期。

主管税务机关据此确定车辆使用年限和计税依据。

(三)对于国家授权的执法部门没收的走私车辆、被司法机关和行政执法部门依法没收并拍卖的车辆,其库存(或使用)年限超过3年或行驶里程超过8万公里以上的, 主管税务机关依据纳税人提供的统一发票或有效证明注明的价格确定计税依据。

三、关于已使用未完税车辆税款征收及滞纳金问题(一)主管税务机关对已使用未完税车辆除了按照车辆购置税条例第六条规定确定计税价格征收税款外,还应按照《中华人民共和国税收征收管理法》的规定加收滞纳金。

(二)已使用未完税车辆,纳税人在补办纳税申报时,滞纳税款之日分别按以下情况确定:1.纳税人提供的有效证明注明的时间超过(含)3年的或无法提供任何有效证明的,主管税务机关按照3年追溯期确定滞纳税款之日。

2.对因不可抗力因素无法提供《机动车销售统一发票》,而已办理登记注册手续的车辆,主管税务机关按照《机动车行驶证》标注的车辆登记日期确定滞纳税款之日;未办理登记注册手续的车辆,主管税务机关按照车辆合格证明上标注的出厂日期后60日确定滞纳税款之日。

四、关于完税证明问题免税条件消失、且使用年限超过10年(含)以上的车辆,纳税人依照《征管办法》规定在重新办理纳税申报时,应向主管税务机关提供《车辆购置税完税证明》(以下简称完税证明)正本和《机动车行驶证》原件及复印件。

《机动车行驶证》复印件及完税证明正本由主管税务机关留存。

主管税务机关向纳税人核发新的完税证明正本(副本留存),并在完税证明征税栏加盖车购税征税专用章。

二○○六年八月十五日国家税务总局关于购进整车改装汽车征收消费税问题的批复国税函〔2006〕772号重庆市国家税务局:你局《关于购进整车改装的专用汽车是否征收消费税的请示》(渝国税发〔2006〕98号)收悉,批复如下:《财政部国家税务总局关于调整和完善消费税政策的通知》(财税〔2006〕33号)中有关用车辆底盘(车架)改装、改制的车辆征收消费税的规定是为了解决用不同种类车辆的底盘(车架)改装、改制的车辆应按照何种子目(乘用车或中轻型商用客车)征收消费税的问题,并非限定只对这类改装车辆征收消费税。

对于购进乘用车和中轻型商用客车整车改装生产的汽车,应按规定征收消费税。

二○○六年八月十五日青岛市国家税务局青岛市地方税务局关于限期办理税务登记等事项的通告根据《中华人民共和国税收征收管理法》及其实施细则、国家税务总局《税务登记管理办法》的规定,下列纳税人应于二○○六年十一月五日前,到其实际生产、经营所在地国税机关、地税机关办理有关税务登记事项。

主管国税机关、地税机关对未按照法定期限办理税务登记事项的纳税人可以处2000元以下的罚款,情节严重的,处2000元以上10000元以下的罚款。

一、二○○六年八月份领取工商营业执照或者未办理工商营业执照但经有关部门批准设立,以及发生纳税义务、按照法律、行政法规的规定应当办理税务登记,尚未到国税机关、地税机关申报办理税务登记的;二、已在国税机关、地税机关办理税务登记,其税务登记内容在二○○六年八月份发生变化,尚未到主管国税机关、地税机关申报办理变更税务登记的;三、二○○六年八月十五日至二○○六年九月十五日期间,被工商行政管理机关吊销营业执照或者被其他机关予以撤销登记,尚未到主管国税机关、地税机关申报办理注销税务登记的;四、其他二○○六年九月一日后发生应到而未到主管国税机关、地税机关办理注销税务登记的。