财务报表盈利预测与估值表(超级精华)

财务报表盈利预测与估值表(超级精华)

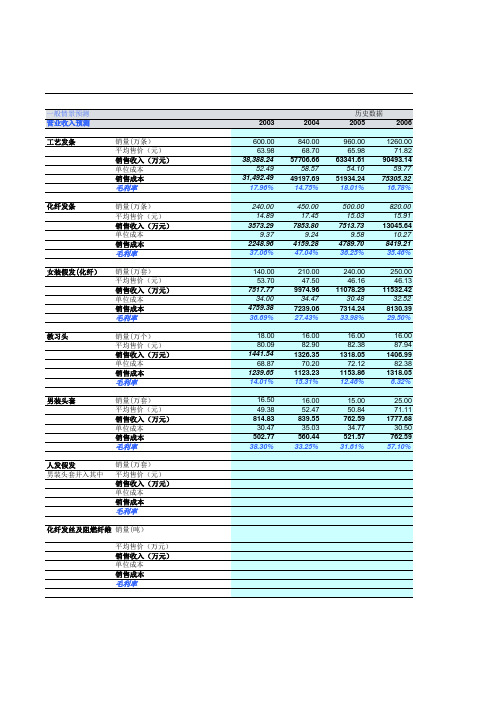

工艺发条

销量(万条) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

化纤发条

销量(万条)

平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

女装假发(化纤)

销量(万套) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

教习头

销量(万个) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

营业收入(万元) 营业收入增长率%

营业成本 毛利

综合毛利率

51735.67

40243.25 11492.42

22.21%

77701.32 50.19%

62279.70 15421.62

19.85%

84014.27 8.12%

65713.61 18300.66

21.78%

118255.87 40.76%

4789.70 36.25%

820.00 15.91

13045.64 10.27

8419.21 35.46%

240.00 46.16

11078.29 30.48

7314.24 33.98%

250.00 46.13

11532.42 32.52

8130.39 29.50%

16.00 82.38 1318.05 72.12 1153.86 12.46%

16.00 87.94 1406.99 82.38 1318.05 6.32%

15.00 50.84 762.59 34.77 521.57 31.61%

25.00 71.11 1777.68 30.50 762.59 57.10%

非洲大辫

其他业务收入 其他业务成本

财务报表与盈利情况

THANKS

感谢观看

负债类别的分析

流动负债

指一年内到期的债务,如应付账款、 短期借款等。分析流动负债的增减变 化,可以了解企业的短期融资能力和 偿债风险。

长期负债

指超过一年到期的债务,如长期借款 、应付债券等。分析长期负债的增减 变化,可以了解企业的长期融资能力 和财务结构。

所有者权益类别的分析

股本

指企业的注册资本或者股票面值。分析股本的增减变化,可以了解企业股东权益的变化和股权结构。

分析企业各业务板块的收入、利润占 比,了解企业的主营业务和盈利点, 判断企业的盈利结构是否合理。

分析企业投资收益的来源和占比,了 解企业的投资策略和收益水平,判断 企业投资收益的稳定性和可持续性。

成本结构

分析企业各成本项目的占比,了解企 业的成本构成和变动趋势,判断企业 是否有降低成本的空间和潜力。

反映企业的净利润水平,计算公式为净利润/营业收入。

ROE(股东权益回报率)

反映企业利用股东权益创造价值的能力,计算公式为净利润/股东 权益总额。

盈利稳定性分析

利润波动率

衡量企业利润水平的稳定性,计算公式为标准差/平均利润。

利润构成

分析企业利润的主要来源,以评估盈利的可持续性和稳定性 。

盈利质量分析

净利率

表示企业每销售一单位货币所获得的净利润,计算公式为净利润/营业 收入。净利率越高,说明企业的经营效率越高,盈利能力越强。

03

总资产收益率

表示企业利用总资产创造收益的能力,计算公式为净利润/总资产平均

余额。总资产收益率越高,说明企业的资产利用效率越高,盈利能力越

强。

盈利结构分析

业务结构

投资收益结构

留存收益

利润预测表模板

利润预测表模板

利润预测表是一份重要的财务文件,它可以帮助企业预测未来一段时间内的盈利情况,为企业的经营决策提供重要参考。

下面我们将介绍一份利润预测表模板,希望能对大家有所帮助。

首先,利润预测表通常包括以下几个部分,收入、成本、利润。

在收入部分,我们需要列出企业在未来一段时间内预计会获得的各项收入,包括销售收入、利息收入、其他收入等。

在成本部分,我们需要列出企业在未来一段时间内预计会发生的各项成本,包括生产成本、销售成本、管理成本、财务成本等。

最后,在利润部分,我们需要计算出企业在未来一段时间内预计的利润情况,包括毛利润、净利润等指标。

其次,利润预测表模板的制作需要注意以下几点,首先,需要根据企业的实际情况来确定收入和成本的预测数据,这需要对市场情况、行业发展趋势等进行深入分析和研究。

其次,需要合理确定利润预测表的时间范围,一般可以选择未来一年或未来三年作为预测期限。

最后,需要根据企业的财务制度和会计准则来确定利润预测表的格式和内容,确保其符合相关的法律法规和会计准则要求。

最后,利润预测表模板的制作对企业的经营决策具有重要意义。

通过利润预测表,企业可以清晰地了解到未来一段时间内的盈利情况,可以及时调整经营策略,优化资源配置,提高经营效益。

同时,利润预测表也可以为企业的融资、投资、分红等活动提供重要依据,为企业的发展提供有力支持。

总之,利润预测表模板是企业财务管理中的重要工具,它可以帮助企业预测未来一段时间内的盈利情况,为企业的经营决策提供重要参考。

希望以上内容能够对大家有所帮助,也希望大家在使用利润预测表模板时能够根据实际情况进行合理调整,以达到最佳的预测效果。

安科瑞分业务盈利预测及财务报表分析

盈利预测、估值与投资建议1.盈利预测1)用户端智能电力仪表销量方面,近年来公司持续扩张用户端智能电表产能,预计该趋势后续有望延续,预计未来3年用户端智能电表销量增速分别为40%/39%/38%。

单价方面,2020年公司用户端智能电表单价有所下降,预计主要系公司规模扩张中成本有所下降,同时降价也有利于市占率提升,我们预计后续单价可能延续较低价格趋势。

基于销量和单价可测算公司未来3年用户端智能电表业务营收分别为6.0/8.3/11.4亿元,同增38%/37%/37%。

毛利率方面,预计公司在全国区域市场扩张过程中毛利率将延续此前小幅下行趋势,预计未来3年毛利率分别为46.5%/46.3%/46.0%。

图表:用户端智能电力仪表业务盈利预测2)能效管理产品及系统销量方面,随着双碳发展目标持续推进,不仅政府对企业能耗监管需求提升,同时企业自身也有节能降耗内生动力,预计能效管理产品及系统业务成长性较为优异,未来3年销量增速分别达70%/58%/55%。

单价方面,近年来公司能效管理产品及系统单价连续下降,当前已降价至较低水平,我们预计后续单价可能延续当前价格。

基于销量和单价可测算公司未来3年能效管理产品及系统业务营收分别为2.2/3.4/5.2亿元,同增68%/57%/54%。

毛利率方面,能效管理产品及系统近年来毛利率有所回升,后续可能延续小幅回升趋势,预计未来3年毛利率分别为46.5%/46.7%/46.9%。

图表:能效管理产品及系统业务盈利预测3)消防产品销量方面,当前国内消防报警行业迎成长风口,其中智能疏散系统需求有望快速释放,在此背景下公司消防产品销量有望保持较高水平,预计未来3年均保持30%增长。

单价方面,2020年公司消防产品单价154元/台,尚无历史数据可比较,我们可预测未来3年消防产品单价维持在该水平。

基于销量和单价可测算公司未来3年消防产品业务营收分别为0.7/0.9/1.2亿元,均同增30%。

项目盈利预测分析表(空表)

项目名称: 预测项目 票款收入 直接收 收费/门票单价 营业 入 预测人数 收入 其他收入 合计 学习顾问至经理提成 业务部门负责人提成 总监以上高管提成 变动成 老师提成 本 合作方提成 营业税及附加税费 预计所得税 小计 场地租金 直接 成本 老师课酬 费用 老师交通住宿餐费 会务物资物料 固定成 学员用品(文具/饮水) 本 会务助教交通费 会务助教餐费 会务助教住宿费 工作人员奖金/补助 小计 合计 项目毛利额 项目毛利率 审批意见: 业务主管部门意见: 比例 项目负责人: 预测(只需填写黄色单元格及详细说明) 金额 详细说明 0 金额 预测日期: 实际(财务部事后填写) 差异 差异说明

ห้องสมุดไป่ตู้6.0% 2.5% 8.5%

0 0 0 0 0 如果按照人数/业绩来计提成 0 如果与第三机构参与 0 0 0 0 如果是固定的金额则填!

*** #DIV/0! ***

0 0 0 分公司总经理意见: 财务部意见:

财务分析报告盈利估值(3篇)

第1篇一、前言随着我国经济的持续发展,企业之间的竞争日益激烈,投资者对企业的盈利能力和估值水平越来越关注。

本文通过对某企业的财务报表进行分析,对其盈利能力和估值水平进行评估,为投资者提供决策参考。

二、企业概况(一)企业简介某企业成立于20XX年,主要从事XX行业产品的研发、生产和销售。

经过多年的发展,企业已成为行业内的领军企业,市场份额逐年上升。

截至20XX年底,企业总资产达到XX亿元,员工人数XX人。

(二)行业分析XX行业属于国家战略性新兴产业,具有广阔的市场前景。

近年来,随着国家政策的扶持和市场需求的发展,行业整体规模不断扩大。

然而,行业竞争也日益激烈,企业需不断提升自身竞争力。

三、盈利能力分析(一)收入分析1.营业收入从企业财务报表可以看出,近年来企业的营业收入呈现出稳步增长的趋势。

20XX 年营业收入为XX亿元,同比增长XX%。

这主要得益于企业产品结构的优化和市场拓展力度的加大。

2.毛利率企业毛利率在过去几年中保持相对稳定,维持在XX%左右。

这表明企业在产品定价和成本控制方面具有较强能力。

(二)利润分析1.净利润企业净利润在过去几年中也呈现出稳步增长的趋势。

20XX年净利润为XX亿元,同比增长XX%。

这主要得益于企业收入增长和成本控制能力的提升。

2.净利润率企业净利润率在过去几年中相对稳定,维持在XX%左右。

这表明企业在盈利能力方面具有较强的竞争优势。

四、估值分析(一)市盈率估值根据企业20XX年的财务数据,我们可以计算出企业的市盈率。

假设企业20XX年净利润为XX亿元,股票价格为XX元,则市盈率为XX倍。

(二)市净率估值根据企业20XX年的财务数据,我们可以计算出企业的市净率。

假设企业20XX年净资产为XX亿元,股票价格为XX元,则市净率为XX倍。

(三)市销率估值根据企业20XX年的财务数据,我们可以计算出企业的市销率。

假设企业20XX年营业收入为XX亿元,股票价格为XX元,则市销率为XX倍。

【精编】财务报表盈利预测与估值表(超级精华)

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

2013E 30.00%

2014E 30.00%

2015E 30.00%

2016E 30.00%

24.75 1.27%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

0.00 360.75

5.00%

年折旧率=

15 年

6.33%

6.00% 15 年 15 年 10 年 10 年

财务报表盈利 预测估值表(超级精华)x

1 销售收入增长率(YOY) 2 营业成本/营业收入 3 销售费用率

管理费用率 股利分配比例

1 销售收入增长率(YOY) 营业成本/营业收入 销售费用率 管理费用率 股利分配比例

2 销售收入增长率(YOY) 营业成本/营业收入 销售费用率 管理费用率 股利分配比例

3 销售收入增长率(YOY) 营业成本/营业收入 销售费用率 管理费用率 股利分配比例

2014E 299080 321563 299080 277899

85878 97798 85878 75054

64408 73348.7 64408.2 56290.6

1.04 1.19 1.04 0.91

2015E 316884 342620 316884 292788

94533 107953

94533 82418

70900 80964.5 70900.0 61813.6

1.15 1.31 1.15 1.00

2016E 353030 385610 353030 322846

108228 124610 108228

93597

81171 93457.7 81170.7 70197.6

1.32 1.52 1.32 1.14

3.40% 4.20% 54.00%

9.36% 64.60%

3.57% 4.41% 39.00%

9.14% 63.45%

3.57% 4.41% 41.00%

5.36% 62.44%

3.57% 4.41% 43.00%

10.27% 61.76%

3.57% 4.41% 45.00%

5.50% 60.52%

52390 59155 52390 46069

唯品会盈利预测及财务报表分析

财务分析及预测预计未来三年年均复合增长1%2021年,唯品会收入同比增长15%,达到1171亿人民币。

由于经济放缓以及竞争更为剧烈,我们预计公司2021-2024E 年收入仅约1%的年复合增长。

我们预计2022年产品收入同比下降11%至987亿人民币,GMV 同比下降9%至1738亿。

2Q 业绩:收入为245亿,同比下降17%,其中产品收入同比下降18%;毛利率同比提升0.4个百分点至20.5%;调整后净利润同比增长8%至16亿,调整后净利率为6.5%。

图表 117: 唯品会收入预测图表 118: 唯品会分部业务预测(人民币百万)图表 119: 唯品会产品收入预测图表 120: 唯品会GMV 预测利润率或维持稳定2021年公司毛利率为19.7%,我们预计未来几年毛利率基本维持稳定,整体费用率稳步下降。

我们预测2022年公司调整后净利润为59亿人民币,调整后净利率为5.6%。

图表 121: 唯品会毛利润预测图表 122: 唯品会费用率预测图表 123: 唯品会经营利润预测 图表 124: 唯品会调整后净利润预测财务报表分析与预测利润表现金流量表收入101,858117,060104,923112,458119,056净利润5,9194,6934,7824,9575,697收入成本(80,573)(93,953)(83,861)(89,742)(94,888)折旧9701,0971,1611,2361,318毛利21,28523,10721,06122,71724,168摊销3712121111仓储物流费用(6,879)(7,653)(7,167)(7,535)(7,858)其他调整项1,2641,7391,1601,2381,287研发费用(1,221)(1,517)(1,629)(1,462)(1,429)营运资金变动3,631(797)(607)349306销售费用(4,284)(5,089)(3,178)(3,936)(4,167)经营现金流11,8206,7456,5087,7928,618管理费用(3,749)(4,190)(4,194)(4,273)(4,286)其他经营收益净额708925356--固定资产(1,932)(2,337)(2,095)(2,245)(2,377)经营盈利5,8605,5825,2505,5106,429土地使用权(35)(846)(759)(813)(861)利息收益382657678685692其他投资现金流(4,729)857---投资收益(43)(329)(92)--投资现金流(6,695)(2,326)(2,853)(3,058)(3,238)其他收益净额821(37)205--除税前盈利7,0195,8736,0416,1967,121借款(146)944846907960所得税开支(1,130)(1,223)(1,188)(1,239)(1,424)其他融资现金流125(1,003)---应占附属公司盈利3042(71)--融资现金流(21)(59)846907960年度盈利5,9194,6934,7824,9575,697少数股东权益12125--现金及现金等价物净流量5,1054,3594,5005,6416,341本公司权益持有人5,9074,6814,7774,9575,697汇率变动影响(13)1---年初现金及现金等价物7,71912,81117,17121,67227,312以股份为基础的酬金9511,0109961,0601,092年末现金及现金等价物12,81117,17121,67227,31233,653估值分析与预测●首予“持有”评级,目标价11美元目前唯品会的估值已处于近年低位,远期P/E为8.1x,略高于均值以下一个标准差,但考虑到公司目前增长乏力,仍需等待行业需求复苏,首予“持有”评级。

道道全盈利预测及财务报表

盈利预测及投资建议1盈利预测假设条件:1、包装油及散装油业务:公司目前定增扩张产能陆续达产,公司压榨/精炼/产能已达到100.5/114.5/116.4万吨,考虑到新增产能的爬坡过程,我们预计2022/23/24 年的罐装产能分别为96.4/116.4/116.4万吨,产能利用率分别为75%/60%/70%,即包装油2022/23/24 年销量为46.5/69.8/81.5万吨,散装油的销量为4.5/8.0/7.8万吨。

价格方面,2020-2021年均价分别为10200/12000元/吨,由于产量迅速提升散装油销售增加以及终端售价随原材料价跌向下调价,预计2022/23/24 年包装油/散装油销售价格为11500/11000/10500元/吨。

毛利率方面,成本主要是采购菜籽油,预计菜籽油价格未来是下行趋势,但终端售价调整稍微滞后,加上公司压榨产能得逐步释放,对上游原材料得成本优化更加明显,包装油毛利率逐步恢复到公司11%-13%的历史平均水平,预计2022/23/24 年分别为7.5%/11.0%/13.0%,散装油分别为5.0%/6.0%/6.0%。

2、粕类业务:粕类业务主要是公司压榨产能的副产品,随着茂名压榨产能得达产以及产能爬坡,我们预计2022/23/24 年分别29.0/48.2/48.2万吨,目前菜粕现货价在3500左右的高位水平,未来菜粕价格也在下行趋势,预计销售价格为2900/2800/2700元/吨,毛利率随油菜籽成本波动呈现相对稳定,分别为3.5%/4.0%/4.0%。

综上,我们预计公司 2022/23/24 年分别实现营收 74.1/110.0/116.5亿元,同比增长35.94%/48.42%/5.92% ;实现归母净利润0.94/4.58/6.06 亿元。

表:公司盈利预测(百万)名称项目2021A 2022E 2023E 2024E包装油营业收入3960.05865.08564.69377.6增速48.1%46.0%9.5%毛利439.9 942.1 1219.1 毛利率7.5%11.0%13.0%散装油营业收入517.5882.2822.2增速12.5%70.5%毛利25.9 52.9毛利率 5.0% 6.0%粕类营业收入1018.21537.7增速44.7%60.4%毛利35.6 61.5毛利率-4.3%71.71.8%460.07.0%70.015.2%970.042.6%-45.7-4.7% 3.5% 4.0%-6.8%49.36.0%1435.1-3.6%57.44.0%合计营业收入5390.07400.710984.511634.8增速 2.7%44.5%50.2% 5.7%毛利96.0 501.4 1056.5 1325.8 毛利率 1.8% 6.6%9.3%11.0%2估值分析公司作为菜籽油细分领域的龙头,随着定增产能的逐步达产,产能得到翻倍,预计未来3年将获得高速增长,另外公司上游油菜籽及菜籽油均将周期向下,成本端获得大幅改善,盈利能力得到大幅增强。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

18.45 5.18% -0.13% 0.00% 0.00% 0.00% 0.00% 0.46%

预收帐款(负债)增加

预提费用增加 /营业收入 其他流动资产增加 /营业收入增加 其他流动负债增加 /营业收入增加 其他长期资产增加 /营业收入增加 其他长期负债增加 /营业收入增加 坏帐准备 /应收帐款 短期投资跌价准备

2010E

2011E

2012E

2013E

2014E

2015E

2016E

27363.13 5134.80 0.00 6813.68 0.00

31112.03 7092.73 0.00 4000.00 1000.00 0.00

33986.48 9223.13 0.00 2000.00 1000.00 0.00

43864.85 21644.76 0.00 2000.00 0.00 0.00

45862.89 24487.74 0.00 2000.00 1000.00 0.00

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

明确预测期 2010E 22.66% 68.67% 0.40% 3.50% 4.60% 20.00% 0.00% 35.00%

2011E 15.09% 66.86% 0.40% 3.40% 4.40% 20.00% 0.00% 40.00%

2012E 8.52% 64.90% 0.40% 3.40% 4.30% 25.00% 0.00% 42.00%

2013E 10.40% 63.33% 0.40% 3.40% 4.20% 25.00% 0.00% 44.00%

2014E 10.16% 62.21% 0.40% 3.40% 4.20% 25.00% 0.00% 46.00%

长期预测期 2015E 5.95% 61.21% 0.40% 3.40% 4.20% 25.00% 0.00% 48.00%

61,649.25 流通B股 61,649.25 B股股价 9.10 汇率 2.25% 45.00% 12.0% 2.00%

1.00 4.33% 3.25%

据 2008 0.47% 70.64% 0.42% 3.02% 3.84% 10.86% 0.00% 17.57% 2009E 17.48% 73.28% 0.40% 3.50% 5.00% 20.00% 0.00% 30.00%

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

2008

2009E

2004 50.19% 80.15% 0.01% 2.36% 2.39% 29.34% 0.03% 55.11%

2005 8.12% 78.22% 0.39% 2.50% 3.60% 29.86% 0.00% 59.13%

2007 15.00% 73.78% 0.61% 1.39% 2.93% 27.39% 0.00% 26.12%

2017E 30.00%

2018E 30.00%

30.00 1.10%

30.00 1.10%

0.00 300.00

0.00 300.00

0.00

0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

2、营运资金假设 货币资金 /营业收入

2004

2005 15.50%

2006 42.85%

2007E 33.89%

应收帐款周转天数(相对于营业收入) 其他应收款/营业收入

50.92 0.89%

42.56 0.74%

46.56 0.75%

应收票据周转天数(相对于营业收入) 存货周转天数(相对于营业成本)

2016E 30.00%

24.75 1.27%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

0.00 360.75

0.00 300.00

0.00 300.00

0.00 300.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

代码 600439.SH

公司名称 瑞贝卡

分析日期 2009-10-12 历史数据 2006 40.76% 79.83% 0.41% 1.09% 3.42% 30.32% 0.02% 49.02%

1、经营活动假设 营业收入增长率(YOY) 营业成本 /营业收入 营业税率 销售费用 /营业收入 管理费用 /营业收入 实际税率 少数股东损益/税前利润 股利分配比例

2004

2005

2006

2007

利率假设 a、最低货币资金为营业收入的 b、银行长期贷款利率为 c、短期贷款利率为 d、现金存款利率为 f、债券利率 e、可转债利率 15.00% 5.94% 5.30% 0.98%

5、估值参数相关假设

总股本 流通A股 A股股价 无风险利率Rf= 目标债务比率= Rm= 长期增长率 = β e(levered)= 税前Kd= 税后Kd=

0 0 0 0 0

2008

2009E

2010E

2011E

2012E

2013E

2014E

2015E

2016E

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

2004

2005

2006

2007

3102.1

-678.7

22226.71 3948.94 0.00 619.90

年折旧率=

15 6.33% 6.00% 15 15 10 10

年

年 年 年 年

4、融资活动假设 贷款 银行长期贷款增加额 债券或短融 期初余额 债券发行数量 债券偿还 可转债 期初余额 可转换债当期发行/(赎回) 可转债当期转股 转股价格 转股股数 股票融资 发行股数 发行价格 发行费用所占比例

35923.70 11469.76 0.00 1000.00 1000.00 0.00

37892.32 13834.51 0.00 2000.00 0.00 0.00

39876.62 16318.32 0.00 2000.00 1000.00 0.00

41868.77 18921.66 0.00 2000.00 1000.00 0.00

0.00 256.29

0.00 134.69

0.00 176.74

应付票据周转天数(相对于营业成本)

0.00

0.00

0.00

应付帐款周转天数(相对于营业成本) 预付帐款增加 /营业成本 /营业收入

43.15 1.38% 0.10% -0.01% 0.00% 0.00% 0.00% 0.00%

8.82 2.46% 0.26% -0.05% 0.00% 0.00% 0.00% 3.53%

存货跌价准备(含工程亏损准备) 长期投资减值准备 固定资产减值准备 在建工程减值准备

3、投资活动假设 I 资本开支 期末固定资产原值 期末累计折旧 期末固定资产减值准备 固定资产投资 无形资产投资 长期待摊费用增加 固定资产的折旧年限平均为 残值率为 新增固定资产折旧率 现有无形资产摊销年限为 新增无形资产摊销年限为 现有长期待摊费用摊销年限为 新增长期待摊费用摊销年限为 II 金融投资及股权投资 交易性金融资产投资 可供出售金融资产投资 持有至到期投资 长期股权投资 投资性房地产 5.00%

0.0.00 300.00

0.00 300.00

0.00 300.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

27.30 -4.59% 0.51% 0.00% 0.00% 0.00% 0.00% 11.83%

22.00 -0.50% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

流通H股 H股股价 汇率 Ve= 561008 Vd= 50693 Ke= 12.0% Ku= 11.4% WACC= 8.06% 0.94 βu(ulevered)= 税率= 25%