美联储资产负债表继续扩张

中央银行:美联储资产负债表演变及其政策内涵

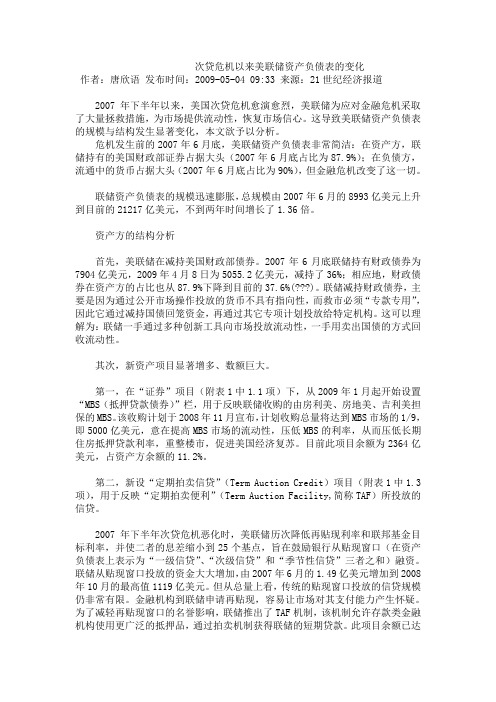

一、危机前美联储资产负债表(2007.8)

资产 (亿美元)

证券 政府短期债券

7800 2770

政府长期债券

5039

回购协议 贷款 黄金 外汇和其他资产 总计

360 0.28 110 467 8737

负债(亿美元)

90% 通货

8074

93%

银行准备金

184

2%

逆回购

1.传统贴现窗口 –降低再贴现率 –07年6月1.49亿美元 –08年10月1119亿美元

2.定期拍卖贷款TAC –交易对象为银行 –扩展了质押品

–国债、优质企业债 –联邦机构债 –机构担保抵押债券MBS

3.商业票据融资便利CPFF

美联储

贷款

本息

CPFF LLC

资金

CP

商业票据发行人

4.定期资产支持证券融资便利TALF • 向合格证券持有者融资

– 学生贷款支持证券 – 消费贷款支持证券 – 中小企业贷款支持证券等 • 鼓励投资合格ABS • 推动相关贷款一级市场

(三)特定机构贷款支持

•Maiden Lane LLC

贝尔斯登

•Maiden Lane Ⅱ LLC AIG

•Maiden Lane Ⅲ LLC

图:贝尔斯登 AIG

四、危机后美联储负债结构变化

2008.3-5

2009.3——2012.12

–2009年QE1启动后增持 • 危机救助转向实施量化宽松

BACK

2. 大规模购买新型债券

• 联邦机构债 –房地美、房利美和吉利美债券

• 机构担保MBS债券 –由券商发行三家机构担保的MBS

• 美联储优先购买上述பைடு நூலகம்类债券

美联储“缩表”对中国有何影响

美联储“缩表”对中国有何影响美联储“缩表”对中国有何影响缩表是指中央银行减少资产负债表规模的行为。

美联储通过直接抛售所持债券或停止到期债券再投资的方式,可实现对基础货币的直接回收,相对于提高利率,是更为严厉的紧缩政策。

数据显示,美联储资产负债表从2008年底实施QE后便开始大幅扩张,从2.12万亿美元一直扩张至2014年10月退出QE,资产负债表到达峰值4.47万亿美元。

分析人士认为,对全球市场流动性来说,美联储缩表对市场的心理影响会大于实际影响,短期影响大于长期影响。

一段时间之内全球流动性过剩,美国流动性过剩的局面不会改变。

美元可能会重新走强,但超过前期高点的可能性不大。

“缩表意味着‘释放长期优质资产+回收投机性资金’,有助于增强金融体系的稳定性。

”莫尼塔宏观研究团队认为,缩表能够灵活影响长端利率,实现收益率曲线的无扭曲上移。

有助于重塑美元信誉,降低美联储加息的负外部效应。

还能向全球提供美元优质资产,有助于缓解欧洲、日本等国避险资产缺失的问题,减轻美联储加息对各货币宽松国家的冲击。

但莫尼塔宏观团队同时表示,由于缩表这一工具相对加息而言较为刚猛,因而在加息这一步走稳之前,美联储可能不会任意为之。

正如市场预期,美国联邦储备委员会20日宣布将从今年10月份开始缩减总额高达4.5万亿美元的资产负债表,以逐步收紧货币政策。

美联储为何要“缩表”?“缩表”会对中国产生什么影响?“缩表同加息一样,是美联储货币政策正常化进程的必经之路,而选择当前这个时机,主要是因为近期美国通胀持续低迷,加息进程可能放缓,需要缩表来保持货币政策正常化方向,另一方面美联储异常庞大的资产负债表正在推升资产泡沫,危及金融系统稳定。

”评级机构东方金诚研究发展部副总经理王青表示。

2008年国际金融危机之后,美联储将联邦基金利率降至接近零的超低水平,又先后通过三轮量化宽松货币政策购买大量美国国债和机构抵押贷款支持证券,大幅压低长期利率,以促进企业投资和居民消费。

央行资产负债表分析

报告课题:比较中美两国央行资产负债表规模,解释我国央行资产的膨胀原因,并分析其利弊。

报告结构:一、比较中美两国央行资产负债表数据二、我国央行资产膨胀的原因三、资产巨无霸的利与弊四、“最大”如何变成“最强”——优化我国中央银行资产负债总量与结构的对策五、附录:2016年4月中美两国央行资产负债表一、比较中美两国央行资产负债表数据1.中国人民银行资产负债表特点中央银行资产主要分为贷款和投资两大类。

其中,贷款又可分为对政府的贷款和对金融机构的贷款(主要是商业银行),投资可分为对政府的投资和对外国官方机构的投资。

中央银行的主要负债项目有中央银行发行的通货(纸币和硬币)、存款(商业银行等金融机构、政府等)和借入资金(中央银行发行的债券,例如央行票据等)。

具体地,中国人民银行资产负债表具有以下特点:1)2016年,中国人民银行的资产负债表的规模世界第一,截止4月末,人民银行总资产规模为32万亿元,折合约5万亿美元;同期美联储总资产规模为4.5万亿美元。

2)人民银行的资产规模持续处于扩张状态,但增速相比之前有所放缓。

3)外汇:人民银行国外资产持续增加,截至2016年4月末,国外资产规模为24万亿元,占资产总额71.8%。

近四年来我国外汇占款的增长速度有所放缓,但外汇占款规模仍然较大。

后将细述。

4)对政府债权:2016年4月末对政府债权1.5万亿元,占总资产的比重为4.6%。

5)对其他存款性公司债权:对其他存款性公司债权为人民银行向商业银行发放的再贷款、再贴现等融资形成的债权。

2016年4月末对其他存款性公司债权4.7万亿元,占总资产的比重为14.4%。

上世纪80年代到90年代,再贷款及再贴现是人民银行投放基础货币的重要渠道,因而人民银行对存款性公司的这类债权占总资产的比重非常高。

近十多年来该比重大幅回落的原因与外汇占款项目的迅速上升有关,反映了基础货币供应结构的巨大变化。

这些变化也反映了我国商业银行经营机制的转变,银行更多从市场融资,而非依赖于中央银行。

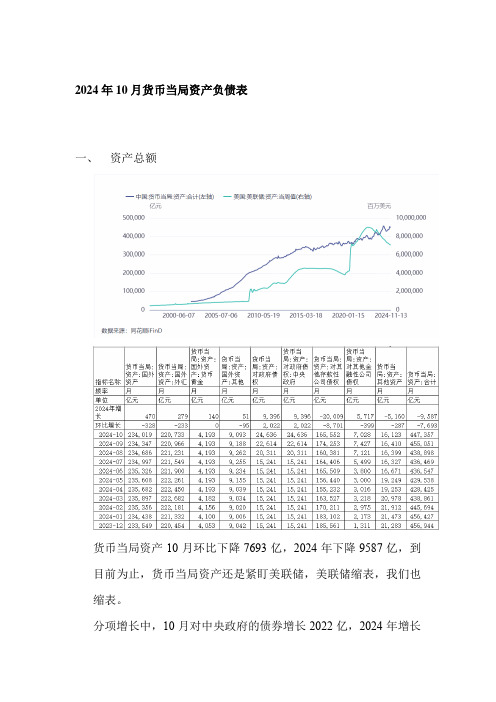

2024年10月货币当局资产负债表

2024年10月货币当局资产负债表一、资产总额货币当局资产10月环比下降7693亿,2024年下降9587亿,到目前为止,货币当局资产还是紧盯美联储,美联储缩表,我们也缩表。

分项增长中,10月对中央政府的债券增长2022亿,2024年增长9395亿,对其他存款性公司债券减少8701亿,2024年减少20009亿,基本上,央行收缩实体企业的流动性,给中央政府流动性。

重点:其他金融性公司债权这个指标基本上就是央行对国家队的支持,10月减少300亿,就是国家队还掉了399亿,那卖掉的股票肯定远超399亿,不过大头还在,国家队应该是在控制节奏,不至于割韭菜跑路,大家还是要有信心。

二、负债总额负债总额项目中,货币发行今年增长8461亿,这个就是基础货币,影响M0,也影响M1改善,10月M1有所改善,但货币发行只增加148亿,因此主要影响M1的应该还是企业活期存款,说明企业端有改善,可能是出口高增带来的变化。

其他存款性公司存款即商业银行和政策性银行上缴准备金账户存款,这一块下降明显,10月减少16932亿,全年减少34636亿,在货币乘数影响下,这一块对社会经济影响巨大,也是通缩之根源。

结合10月贷款情况来看,10月环比减少10900亿,其中企事业单位减少13600亿,住户减少3400亿,短期贷款及票据融资减少7702亿,主要都还是企业融资下降。

结合今年进口与出口的背离,10月进口原油大幅下降,原油是我们工业生产的主要原料,猜测供应链转移的企业是清仓式出口,然后不再生产了,生产转移了。

三、对未来的预判中美对抗是世界经济主流,货币当局紧盯美联储,美联储要推动美国GDP上行,推动美元指数和标普500上行,抽水全世界,货币当局腾挪空间缩小,只能跟着紧缩,财政收缩大时代开启,以地产铁公基为主的投资拉动淡出历史舞台,过剩产能只能选择市场化出清。

中美央行资产负债表的演进及比较分析

摘要:2007年美国次贷危机以来,央行资产负债表的重要性有所上升。

中美两国央行资产负债表规模和结构的调整,在一定程度上体现和反映了两国货币政策框架转型和政策工具调整的意图。

2007~2014年美联储资产负债表的扩张,更多源于主动的大规模的资产购买计划,而中国则更多源于外汇占款的被动投放。

2015年以后,美联储开启了货币政策正常化进程,资产负债表开始逐步缩减。

而中国结构性货币政策开始取代外汇占款渠道成为基础货币投放的新渠道,标志着中国央行资产负债表结构发生了重要变化。

两国央行资产负债表变动趋势有相似之处,但调整的动因和操作方式差异较大。

未来,美联储仍将按照既定计划主动缩减资产负债表,而中国央行将侧重于结构调整以及降低外汇占款等境外资产的占比,结构性货币政策工具等投放流动性的作用将上升。

关键词:央行资产负债表;演进特征;比较分析IMF在2002年提出了资产负债表分析方法(Balance Sheet Approach, BSA), 通过编制一国各部门资产负债表来分析其系统性风险状况。

央行资产负债表是用于记录特定时点上,一国或地区中央银行资金收支活动所形成的债权和债务存量关系的工具。

央行资产负债表决定了一国基础货币的规模,央行通过其资产负债表的调节来加强基础货币的可控性。

央行积极主动管理其资产负债表,保持适度的资产负债表规模和结构,既可以反映出中央银行实施货币政策调控行为的各项政策安排,也是进一步实施货币政策的重要手段。

Rule(2016)指出,央行资产负债表是理解央行货币政策执行情况的关键手段。

李扬等(2015)提出,2008年金融危机前后,美国和中国央行资产负债表规模和结构的调整,反映了两国货币政策调控机制的变化。

美国次贷危机爆发后,全球央行的资产负债表规模经历了较大幅度的扩张,2007~2014年增加了两倍。

2014年年底,全球央行资产负债表规模达到22万亿美元。

其中,2014年年底美国和中国央行资产规模分别为4.5万亿美元和5.5万亿美元,两国央行资产规模合计占全球央行资产规模的45%左右。

海银财富:下半年天量美元会流向何方?

海银财富:下半年天量美元会流向何方?摘要:在新冠疫情引发全球市场恐慌的背景下,4月份海银研究院明确提出在美联储超宽松的货币政策下,对于全球市场应该保持乐观。

2季度以来,MSCI全球指数反弹超过20%。

那么如何看待下半年的全球市场?我们认为,美国受到二次疫情冲击,经济复苏乏力,美联储很可能会延续超宽松的货币政策,目前美元资产估值已经达到历史高位,大量美元下半年可能在全球寻找配置机会。

中国、越南、马来西亚、爱尔兰等市场相对而言疫情控制更好、经济复苏稳健,下半年可能会吸引更多美元资金流入。

一、美联储史无前例量化宽松带动二季度以来全球市场大反弹3月以来,美国为了对冲疫情对经济带来的下行风险,托底经济,已经祭出有史以来最大规模的刺激计划。

除了将利率降到零,美联储宣布了不设上限的量化宽松措施,3月以来美联储以史无前例的速度推动量化宽松,4个月扩表超过3万亿美元,规模接近2008-2014年次贷危机之后三轮QE规模之和(3.6万亿美元)。

海银研究院在4月指出(丁志远:对全球市场未来乐观的三个理由),随着美联储超宽松政策的出台,对全球市场应该保持乐观。

结果如我们所预期,二季度以来在全球范围内迎来了资本市场的大反弹。

MSCI全球指数反弹20%以上。

图表1美联储大规模刺激下,二季度以来全球市场大反弹数据来源:Wind,海银研究院但另一方面,应该看到,全球经济复苏步伐依然缓慢,摩根大通全球PMI依然没有回到50荣枯线以上。

因此,全球资本市场的红火很大程度上建立在美联储持续宽松的条件之下。

那么下半年美联储还会延续超宽松的货币政策吗?图表2摩根大通全球PMI依然没有回到50荣枯线以上数据来源:Wind,海银研究院二、美国下半年宽松能否继续?(一)美国部分地区出现二次疫情,影响复工进度美国6月中旬复工以来,部分地区已出现二次疫情,wind数据显示,全美每日新增确诊人数已突破7万。

其中美国南部、西部德克萨斯州、亚利桑那州和佛罗里达州这些率先复工的地区最为严重,医院ICU病房也濒临极限,导致经济重启计划暂缓。

次贷危机后美联储资产负债表的变动及原因分析

作者简介 :贾怡培 ( 1 9 9 3一) , 女, 河南南阳人 , 新疆财经大学在读研究生 , 研究方 向为 国际金融。

2 2—

一

续 表

( 注: 以 上 由 美 联储 官 网 数 据 整 理 得 来 )

储多次降低再贴 现利率和联邦资金 目标利率。美 在2 0 0 7年 以前 , 美 联 储 的资 产 负 债 表 的结 构 联储 在贴 现窗 口投 放 的资金 迅速 增加 , 但传 统 的贴

因此 , 美联 储 的 资产 负债 表也 相 应 地 发 生 了结 构 上 和数量 上 的变 动 。美联 储 每 周 四都 会 编制 并 发 布一 份资 产 负债 表 , 以下 表 1Байду номын сангаас美联 储 2 0 0 3年 至

美联储 是 美 国 的 中央 银 行 , 肩 负 着 调 控 美 国

国 民经济 的重任 。它 对经 济 的调 控 作 用 主要 体 现

引言

文 献标 识码 : A

文章 编号 : 1 0 0 4 - 9 4 8 7 ( 2 0 1 5 ) 0 2 . 0 0 2 2 . 0 4

一

、

需求 , 美 联 储 为 了刺 激 经 济 不 断 使 用 货 币 政 策 。 而且 金融 危 机后 使 用 了一 系列 非 常 规货 币政 策 。

( 一) 2 0 0 7年 关联 储 在 资产 方 新 设 了“ 定期 拍 动性 的重 要 渠道 。而 此项 目只在 资 产 方存 在 了 三 卖信 贷 ”

年, 2 0 1 0年资产方 的定期拍卖信贷余额为零 , 至今

2 0 0 7年 下半 年 次 贷 危 机 愈 演 愈 烈 , 美 联 储 创 在资 产 负债 表上 未 出现 。当危 机 逐 渐 解 除 时这 种

美联储资产负债表

次贷危机以来美联储资产负债表的变化作者:唐欣语发布时间:2009-05-04 09:33 来源:21世纪经济报道2007年下半年以来,美国次贷危机愈演愈烈,美联储为应对金融危机采取了大量拯救措施,为市场提供流动性,恢复市场信心。

这导致美联储资产负债表的规模与结构发生显著变化,本文欲予以分析。

危机发生前的2007年6月底,美联储资产负债表非常简洁:在资产方,联储持有的美国财政部证券占据大头(2007年6月底占比为87.9%);在负债方,流通中的货币占据大头(2007年6月底占比为90%),但金融危机改变了这一切。

联储资产负债表的规模迅速膨胀,总规模由2007年6月的8993亿美元上升到目前的21217亿美元,不到两年时间增长了1.36倍。

资产方的结构分析首先,美联储在减持美国财政部债券。

2007年6月底联储持有财政债券为7904亿美元,2009年4月8日为5055.2亿美元,减持了36%;相应地,财政债券在资产方的占比也从87.9%下降到目前的37.6%()。

联储减持财政债券,主要是因为通过公开市场操作投放的货币不具有指向性,而救市必须“专款专用”,因此它通过减持国债回笼资金,再通过其它专项计划投放给特定机构。

这可以理解为:联储一手通过多种创新工具向市场投放流动性,一手用卖出国债的方式回收流动性。

其次,新资产项目显著增多、数额巨大。

第一,在“证券”项目(附表1中1.1项)下,从2009年1月起开始设置“MBS(抵押贷款债券)”栏,用于反映联储收购的由房利美、房地美、吉利美担保的MBS。

该收购计划于2008年11月宣布,计划收购总量将达到MBS市场的1/9,即5000亿美元,意在提高MBS市场的流动性,压低MBS的利率,从而压低长期住房抵押贷款利率,重整楼市,促进美国经济复苏。

目前此项目余额为2364亿美元,占资产方余额的11.2%。

第二,新设“定期拍卖信贷”(Term Auction Credit)项目(附表1中1.3项),用于反映“定期拍卖便利”(Term Auction Facility,简称TAF)所投放的信贷。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

The Federal Reserve's enormous balance sheet is growing, even after having accomplished some of its major goals. It isn't likely to stop soon, either.

The Fed is due to provide its weekly balance-sheet update after the market closes on Thursday. Recently, the assets held by the Fed have crept up to $2.2 trillion, the highest since the depths of the financial crisis a year ago.

The balance sheet has more than doubled since just before the crisis began. It swelled first thanks to the Fed's alphabet soup of lending programs and then to its massive purchases of Treasury bonds, mortgage-backed securities and the debt of government-backed mortgage agencies.

This debt-gathering frenzy had two goals: rescue the financial system and ease the sting of a deep recession.

With the financial system once again apparently in fine fettle, and economists declaring that the recession ended in June, it is reasonable to ask why the balance sheet is still growing.

Some observers warn that the bulging balance sheet will lead to an eruption of hyperinflation, based on economist Milton Friedman's assertion that 'inflation is always and everywhere a monetary phenomenon.'

The Fed's rising balance sheet has pushed the U.S. monetary base -- which includes bank reserves and hard cash -- to nearly $2 trillion. U.S. banks have excess reserves of more than $1 trillion. Both eye-watering figures are near records set earlier in November. The Fed is also due to update these numbers on Thursday afternoon.

For better or worse, however, this money flood that worries inflation hawks hasn't been flowing into the real economy where it could alter the inflation outlook.

The Fed's 'beige book' compilation of economic anecdotes, released Wednesday, described a credit market in which lenders are still reluctant to lend and few borrowers are demanding loans.

'The balance sheet hasn't directly helped the guy on street,' says David Ader, head of government-bond strategy at CRT Capital. 'The banks are a Hoover Dam on its liquidity.' That is in part why the recovery is still anemic, as evidenced by 10.2% unemployment and still-shaky housing -- giving the Fed room and reason to keep money easy.

尽

管美联储(Federal Reserve)已经实现了一些重要目标,但它的巨额资产负债表仍在扩张,也不太可能很快停下来。

按计划,美联储将在周四市场收盘后公布最新的每周资产负债表。

最近,美联储的总资产已经上升到2.2万亿美元,为一年前金融危机最严重时期以来的最高水平。

美联储的资产规模已经达到了危机发生前夕的两倍多。

其膨胀的原因,先是美联储推出的名目繁多的贷款项目,后来又有美联储大规模购买国债、抵押贷款支持证券和政府支持房贷机构债务的举措。

大量积累这些债务资产有两个目标:救援金融体系,减轻经济深度衰退的影响。

在金融体系再度显得身强体壮、经济学家宣称衰退已在6月份结束的情况下,人们有理由问,美联储的资产负债表为什么还在膨胀。

一些观察人士警告,根据弗里德曼(Milton Friedman)“无论何时何地,通货膨胀都是一种货币现象”的论断,美联储资产负债表的扩张将会导致恶性通货膨胀的爆发。

美联储资产负债表的扩张推动美国的货币基础(包括银行准备金和现金)达到接近2万亿美元的水平。

美国银行业的超额准备金超过了1万亿美元。

这两个让人不堪重负的数据都接近早前在11月创下的纪录。

周四下午,美联储也将公布这些方面的最新数据。

但无论是好是坏,这些让通胀强硬派担忧的现金洪流并没有流入实体经济,这种情况可能改变通胀前景。

美联储周三发布的印象式描绘经济形势的“黄皮书”显示,在信贷市场,贷款机构仍然不愿意放贷,需要贷款的借款人数量也不多。

CRT Capital国债策略部负责人阿德(David Ader)说,资产规模增加并没有直接惠及普通人,银行是其流动性的“胡佛大坝”。

一定程度上因为这个原因,经济复苏依旧乏力,这可以从高达10.2%的失业率和依旧脆弱的楼市中看出。

这让美联储有了保持宽松货币环境的空间和理由。