基于GARCH模型的上证综合指数波动性分析

上证综指股票收益率波动特点分析

上证综指股票收益率波动特点分析以自回归条件异方差(ARCH)族模型为基础,结合上海证券市场的特点,试图拟合我国股票市场的波动特征,同时研究股票价格指数的波动规律和特点。

标签:上证综指;股票收益率波动;GARCH模型1 引言上世纪80年代,美国学者罗伯特·恩格尔和克莱夫·格兰杰提出了ARCH模型来描述证券市场波动性方差的时变性特征,此后不断发展深入,其相关拓展模型也相继推出,比如GARCH模型,TARCH模型等等。

这些模型在金融领域得到了广泛的应用。

中国股票市场仅仅20多年,从无到有,取得了巨大的成就。

特别是06年以来,股票市场规模不断扩大,上市公司质量也不断提高,沪深股市作为宏观经济晴雨表的作用越来越明显。

然而,我国证券市场毕竟处于发展初期,市场的波动性和风险要远远高于国外市场,特别是欧美等成熟市场。

因此,如何较为真实刻画和衡量股价波动成为广大学者研究的重点。

2 模型和数据2.1 模型介绍(1)ARCH模型。

美国学者罗伯特·恩格尔于1982年提出了ARCH模型,其具体形式如下yt=xtβ+ε(1)σ2t=α0+α1ε2t-1+α2ε2t-2+…+αqε2t-q(2)为保证条件方差σ2t>0,要求α0>0,αi>0(i=1,2…,q)式1称之为均值方程,式2称之为条件方差方程。

基本的ARCH模型又衍生出许多变形,下面具体介绍GARCH模型、TARCH模型和EGARCH模型。

(2)GARCH模型。

罗伯特·恩格尔提出ARCH模型来描述误差的条件方差中可能存在的某种关联。

通过该模型,可以预测经济时间序列中基于某种非线性依赖的大变化。

GARCH模型的一般表示如下:yt=xtβ+ε(1)εt=ht·vt(2)h1=α0+α1ε2t-1+…+αt-1ε2t-q+β1ht-1+…+βpht-p=α0+qi=1αiε2t-1+pj=1βjh t-j(3)其中,p是GARCH项的最大滞后阶数,q是ARCH项的最大滞后阶数。

中国物价指数CPI波动分析——基于GARCH类模型的实证分析

3 、A R C H 效应检验

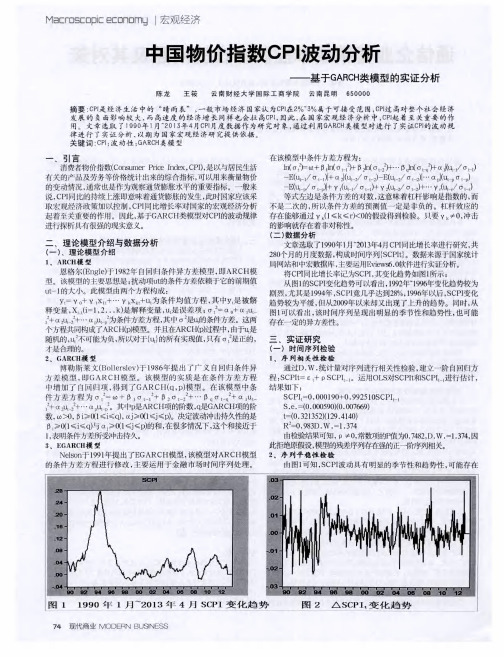

由图1 可知 , S C P I 序 列可能存在一定的条件异方差性 。因此 , 文章残 差平方相关 图检验法对该序列进行条件 异方差性检验 , 由 检验结果可知AC系数和P AC 系数显著不为零 , 而且Q统计量 也显 著, 所以, S C P I 的残差序列存在着一阶A RC H效应 , 表 明S C P I 序列 存在条件异方差性 。 ( 二) 模型构建 及结果分 析

3 .T A R C H 模 型

为 了反应S C P I 波动的非对称性 , 文章通过在正态分布下构建 E G A RC H 模型来考察波动率的非对称 胜。在E G ARC H模型中, 估计 结果显示 , 方差方程中的参数估计值 = 0 . 0 5 8 3 8 2 , D = 0 . 9 7 2 2 6 1 , 则 。 【 +p>1 , 不满足时间序列平稳 l 生 约束条件 。因此 , E G A RC H模型不 能用来拟合S c P I r  ̄列。 4 模 型 预 测 1 、A R C H ( 1 ) 模 型 根据以上各种模型的分析可知 , G A RC H ( 1 , 1 膜 型可以更好的对 由ARCH效 应检验 结果 显示 , S C P I 的残差序 列存在着 一 阶 S C P I  ̄ U 进行拟合数据。为检验G A RC H( 1 , 1 预测的效果, 利用 ARCH效应。 因此利用正态分布 下ARC H( 1 ) 模型对S C P I 序列进 E v i e v e s 6 . 0 软件进行样本内静态预测 , 得g U G A RC H( 1 , 1 ) 模型下样本的 行重新估计 , 得到方程如下 : 预测值YC S C P I , 然后将预测值和真实值绘制成相应 的曲线图( 图3 ) 。 均 值方程 :S C P I t = 0 . 0 0 0 6 9 1 + 0 . 9 6 8 1 3 9 8 C P I + Q t 从 图3 样本期间的真实 ̄ [ S C P I ( 图中蓝色线) 和预测值YC S C P I ( 图中红 z =( 1 . 2 3 8 3 2 5 ) ( 1 2 9 . 7 7 5 0 ) 色线) 两条曲线的拟合隋况来看 , 二者走势基本一致 , 许多地方将近重 方 差方程 : = 4 . 5 0 E 0 5 + 0 . 3 2 7 6 2 9 i f 合, 这说 明G A RC H( I , 1 ) 模型 的拟合优度很高, 相应的预测精度也很 z = ( 1 2 . 3 2 9 0 9 ) ( 3 . 0 2 5 4 3 6 ) 高。 R =0 . 9 8 2 5 8 1 对 数似然值= 9 8 6 . 8 4 5 8 AI C =- 6 . 8 4 9 1 0 0

基于GARCH模型族对上证指数波动性的实证分析

基于GARCH模型族对上证指数波动性的实证分析[摘要] 通过建立GARCH族模型对我国股市收益率波动性进行实证分析,结果发现GARCH族模型可以很好的对我国股市收益率波动性进行拟合,可以减弱收益序列的尖峰厚尾现象;上证综指存在群聚性现象,过去的股市的波动会对未来的走势具有一定的影响,当股指呈现震荡上升时,波动缓解的影响力度最小,但若将整个研究时期分成不同的时间段,则各个时间段的波动力度小整体的力度;风险与收益是正相关的,当股市处于上升通道中时,该现象更明显;股市的信息呈现不对称的特性,当处于下降通道中时,“坏消息”比“好消息”对股市指数造成的波动大;但在上升通道中,“好消息”比“坏消息”带来的波动大,说明股市存在杠杆效应。

[关键词] 上证指数;GARCH模型族;杠杆效应;波动性;实证分析一、引言1982年,美国纽约大学罗伯特·恩格尔教授在《计量经济学》杂志(Economertrica)的论文中首次提出自回归条件异方差(Autoregressive Conditional Heteroskedasticity)模型,简称ARCH模型,并成功应用于英国通货膨胀指数的研究中。

Farma(1965),Hagerman(1978)和Lau(1990)等学者相继发现,股票收益率的分布具有有偏性和尖峰厚尾性。

Nelson(1992)指出了GARCH模型,即EGARCH模型,此模型很好的解决了上述的问题。

Engle、Lilien 和Robbins提出的GARCH——M模型将条件方差引入到均值方程中,描述了风险与收益的关系,即风险越大,收益越大。

Black(1976)最先发现了股价波动的杠杆效应,即预期的价格下降或价格上升对波动的影响是非对称的,针对这一现象,Glosten,Jagannathan & Runkle(1992),Zakoian(1990),Nelson(1990)提出了GJR、TARCH和EGARCH这三个非对称模型。

基于GARCH模型对上证指数收益率的实证分析

基于GARCH模型对上证指数收益率的实证分析基于GARCH模型对上证指数收益率的实证分析【摘要】本文选取上海综合指数在2021年1月4日至2021年12月19日期间共475个上证综合指数每日收盘价数据,并处理成对数收益率,在此根底上对中国股市收益率波动性特征进行了分析。

利用ARCH类模型对上海股票市场的波动性进行了检验,发现中国股市具有明显的ARCH效应,结合ARCH模型和GARCH模型的特点,最终筛选出适合的GARCH模型对沪市收益率序列的波动做拟合。

本文最后针对中国股市的现存问题,借鉴成熟股市的经验,提出了加快开展中国股市的政策建议。

【关键词】上证综合指数ARCH效应ARCH GARCH模型波动性一、引言作为国际金融市场的一局部,我国股票市场的成长历程还不算漫长。

自从1990年成立以来的20多个年头里,经过几次大起大落已经不断完善和开展。

尤其是近几年来,随着市场规模的大幅度增加,沪深证券市场与国民经济的相关程度也逐步增强。

金融环境动乱的加剧促使人们研究股票价格波动的内在规律。

在中国这样一个尚未开展成熟的股票市场中,我们不仅要定性的把握股票价格的走势,更应该定量的研究其内在规律,这样才能使我们在危机来临之际不至于手足无措。

鉴于此,对股市进行合理分析和预测,对于指导投资者合理投资,维护证券交易市场稳定进而促进经济开展有重大意义。

二、中国股市波动特征中国股市的开展很快,从20世纪80年代中后期一些国有企业自行发行企业职工内部股票,到1990年至1991年标准化的上海、深圳证券交易所的成立,中国股市在过去十多年的开展过程中逐渐自我完善和开展壮大,市价总值从1992年的1048.13亿元上升1999年的26471亿元。

股票市场的建立和开展对解决国有企业筹集资金起到了积极的作用,有利地推动了中国经济体制改革的深入开展。

具体来讲,我国股市波动具有以下特征:股市波动大,股价指数走势难以按牛、熊市划分,时常发生暴涨暴跌行情,熊市中常发生暴涨行情,牛市中常发生暴跌行情。

基于GARCH模型的上证综指波动性分析

TimesFinance2014年第3期中旬刊(总第546期)时代金融Times FinanceNO.3,2014(CumulativetyNO.546)基于GARCH 模型的上证综指波动性分析陈冬(青岛大学,山东青岛266071)【摘要】本文针对传统计量方法无法满足对股票收益率波动性大的特点进行分析这一缺陷,提出运用GA R CH 模型,建立异方差收益率假设,并对异方差的表现形式进行直接的线性扩展,对以上证综合指数为代表的上海证券交易所的股票价格的波动性进行了实证分析,并得出上证综指收益率波动呈现“尖峰厚尾”的特性以及非对称的GA R CH 模型能较好地拟合我国股市的股票价格序列波动的结论,从而对投资者的预测和决策起到指导作用。

【关键词】GA R CH 模型A R CH 模型一、绪论一般来说,在描述股票市场收益率时,传统的计量经济学模型通常都假定收益率的方差是不变的,但这一传统的假设并不合理,因为在实证研究中,通过大量的对股票收益率数据的分析表明收益率的方差并不是保持不变的。

大量对股票收益率数据的研究结果表明,股票收益率的波动程度在一段时间段内时而比较大,时而比较小。

这种时间序列具有“尖峰厚尾、微弱但持久记忆、波动集群”的特征,在运用传统经济计量方法时,并不能满足其假设的同方差性的条件,因此在对数据进行建模时,运用传统的回归模型进行推断并不能达到理想的效果,反而会产生严重的偏差。

针对这一问题,Engle 首先提出了ARCH 模型,为解决此类问题提供了新的思路,Bollerslev 在ARCH 模型的基础上对模型进行了改进,形成了应用更加广泛的GARCH 模型。

本文以GARCH 模型作为工具,对以上证综合指数为代表的上海证券交易所的股票价格的波动性先后进行了平稳性检验、自相关性检验,从而进行实证分析。

二、理论分析本文以上海证券综合指数为研究对象,选取2007年1月至2012年6月一千多个交易日的日收盘指数的数据,旨在用GARCH 模型来研究股价指数的收益率波动特征。

基于GARCH模型的股价波动预测

基于GARCH模型的股价波动预测基于GARCH模型的股价波动预测一、引言股票市场中的波动性一直是投资者关注的焦点之一。

准确预测股价波动有助于投资者制定合理的投资策略,降低风险并获得收益。

GARCH(Generalized AutoregressiveConditional Heteroscedasticity)模型是一种常用于金融市场波动预测的统计模型,本文将介绍GARCH模型的原理和应用,以及通过该模型进行股价波动预测的方法和步骤。

二、GARCH模型原理GARCH模型通过建模误差项的波动性,捕捉到股票市场的异方差性(Heteroscedasticity)。

GARCH模型基于时间序列分析的基本原理,认为过去的波动对未来波动有重要影响。

该模型通过拟合历史波动性数据,生成一个条件波动性序列,从而预测将来的波动性水平。

GARCH模型由ARCH(Autoregressive Conditional Heteroscedasticity)模型发展而来。

ARCH模型是通过引入滞后误差项的平方,捕捉到异方差性。

然而,ARCH模型只考虑到了平方的影响,而在金融市场中,波动性的影响可能是各种方面的。

GARCH模型在ARCH模型的基础上引入了滞后条件波动性的平方,将过去波动性的信息作为一个冗余变量,从而更好地捕捉到波动性的特征。

三、GARCH模型的应用GARCH模型广泛应用于金融市场,已成为预测股价波动性常用的统计模型。

GARCH模型的应用可以分为两个方面:条件波动性的建模和波动性预测。

1. 条件波动性建模条件波动性建模是GARCH模型的核心内容,通过拟合历史波动性数据,得到一个条件波动性序列。

条件波动性序列可以反映股票市场的波动性水平,投资者可以根据这一信息制定风险管理策略。

条件波动性建模的关键是选择适当的GARCH模型,常用的有GARCH(1,1)、GARCH(1,2)等。

2. 波动性预测GARCH模型的另一个重要应用是波动性预测。

基于GARCH模型族的中国股市波动率检测

在现代金融理论中,波动率是金融时间序列最重要的特征之一,常被用于度量风险的大小,在金融市场的风险测定和金融衍生品定价方面发挥着巨大的作用。

在股票市场中,波动不断变化且具有群聚性。

为了更好地模拟和预测股市的波动性,广义自回归条件异方差(GARCH )模型过去30年里在计量经济学中得到了充分发展与广泛应用。

其原因在于GARCH 模型能更好地解释金融时间序列的尖峰厚尾(leptokurtosis )和波动丛聚性(clustering )的特征。

Engle 在1982年提出自回归条件异方差(ARCH )模型,核心思想是残差项的条件方差依赖于它的前期值的大小[1],Bollerslev 对ARCH 模型进行了延伸,提出广义自回归条件异方差模型GARCH 模型[2],但是ARCH 和GARCH 不能反映非对称性(asymmetry )。

为了克服这一弱点,Nelson 提出了指数GARCH (EGARCH )模型[3],Zakoian 加入了解释可能存在的非对称性的附加项,推广了门限自回归条件异方差(TGARCH )模型[4],指出负的冲击往往比相同程度的正的冲击引起的波动更大,这种非对称性是受杠杆效应影响产生的。

Engle 等人引入了GARCH-M (GARCH-in-mean )模型[5],也即ARCH 均值模型,他们把残差项的条件方差特征作为影响序列本身的附加回归因子之一,描述风险溢价随时间变化而变化的特征,以反映预期风险波动的影响程度。

目前国内的股市收益率分析主要集中于对沪深两大交易市场大盘波动率的实证分析。

其中,刘璐、张倩运用GARCH 模型证明了亚洲地区股票收益率波动存在聚集性和持续性[6]。

王博研究了上证指数的收盘价序列,比较了其误差服从正态分布、t 分布、GED 分布条件下的拟合和预测效果[7]。

武倩雯对上证指数的研究,证明了股价指数收益率序列具有时变波动、厚尾和波动性集群等特征[8]。

林宇采用误差函数对预测波动状态进行了检验[9]。

上证综指收益率波动性实证分析

上证综指收益率波动性实证分析股票市场作为金融市场的重要组成部分,受到投资者和学者的广泛关注。

中国a股市场2015年更是波澜壮阔的一年,上半年疯狂且短暂的牛市以及自6月份开始断崖式下跌,引起了投资者和经济金融领域研究人员的重视。

选取上证综合指数收益率作为研究对象,重点研究收益率波动性,一方面分析了收益率描述性统计特征,一方面基于Garch(1,1)和EGarch(1,1)模型采用实证分析方法估计了收益率条件方差,并比较了这两种模型。

研究结果表明,上证综指收益率具有显著的波动聚集性,通过R/S(重标极差分析法)得出收益率具有长记忆性特征,周期近似为170天,通过自相关系数检查了收益率波动的ARCH效应,并通过Garch模型估计了收益率的条件方差。

值得注意的是,通过方差序列的变化观察到收益率短期波动性的增大能够提示投资者回避下跌损失,更为宏观的结论是管理层应该重视股市过度波动对金融市场产生的影响,在未来的证券市场建设中加强法制建设,提升前瞻性,提高管理的有效性。

标签:收益率波动性;Garch模型;市场风险doi:10.19311/ki.16723198.2016.27.0501引言2015年中国股市的剧烈波动,引起了政府和管理层的重视,股价的剧烈波动反映了市场风险的急剧变化,无论从监管层对证券市场的监管角度还是从个人投资者对市场把握的角度,研究收益率波动特征都是有重要意义的。

对个人投资者而言,通过度量波动率估计可能面临的风险大小,是投资者获取收益回避损失的基础;对于监管层意义更为重大,考虑到金融对整个国民经济的重要作用,监管层对市场可能风险的把握十分必要。

在研究方法和内容上,本文采用描述性统计分析和实证分析结合的研究方法,研究数据属于时间序列数据,采用平稳性检验,显著性检验,广义自回归条件异方差模型(Garch)等计量经济学有关时间序列的分析方法。

选取了2005年1月4日至2016年7月8日上证指数收盘价作为样本,通过Garch(1,1)和EGarch(1,1)模型估计了收益率的条件方差,并对两种模型进行了比较分析。

基于GARCH模型的沪深300指数收益率波动性分析

基于GARCH模型的沪深300指数收益率波动性分析一、引言近年来,随着中国资本市场的进步和经济的不息增长,沪深300指数作为中国股市的重要代表,引起了广泛的关注。

股市的波动性分析对于投资者的风险管理和投资决策具有重要的意义。

在这一背景下,本文将运用GARCH模型对沪深300指数的收益率波动性进行深度的分析,并进一步探讨影响指数波动的因素。

二、探究方法本文将接受GARCH模型来分析股市的波动性。

GARCH模型是一种常用的计量经济学方法,能够反映自回归条件异方差特性。

起首,我们需要计算沪深300指数的日收益率。

然后,通过基于过去数据的统计分析,建立GARCH模型,依据历史数据预估模型的参数,从而猜测将来股市的波动性。

最后,通过模型拟合和检验,裁定模型的有效性。

三、数据分析本文收集了沪深300指数的日收益率数据,并进行了数据预处理,包括收益率平稳性检验、白噪声检验等,以确保数据的可靠性和有效性。

然后,依据历史数据,建立了GARCH模型,拟合数据并进行了参数预估。

最后,通过对模型残差的诊断检验,验证了模型的有效性。

四、实证结果依据GARCH模型的预估结果,我们可以得到如下实证结果:起首,沪深300指数的收益率波动是存在异方差性的。

其次,GARCH模型是有效的,并能够对股市的波动性进行较为准确的猜测。

最后,我们还发现股市波动性存在长短期效应,即波动率在不同时间段内呈现出不同的特征。

五、影响因素分析在GARCH模型的基础上,我们进一步分析了影响股市波动性的因素。

通过引入不同的自变量,如市场风险溢价、联动程度、经济增长率等,我们可以利用模型进行多元回归分析,找出详尽的影响因素。

结果显示,市场风险溢价和联动程度等因素对股市波动性具有显著的影响。

六、风险管理与投资建议探究股市波动性对于投资者进行风险管理和制定投资策略具有重要的指导意义。

基于GARCH模型的分析结果,我们可以对投资者提出以下建议:起首,要关注股市的波动性,合理评估风险,防止过度乐观或悲观。

GARCH模型在股票市场指数收益率波动研究中的应用

GARCH模型在股票市场指数收益率波动研究中的应用摘要:股票收益率波动对于风险管理和资产定价有重要意义,大多数金融时间序列具有尖峰厚尾特性和波动集聚性。

对于普遍使用的ARMA模型,由于其自身的线性性质而明显不适用描述此类金融时间序列。

本文应用由Engle提出的ARCH模型和由Bolleslev加以改进产生的GARCH模型对中国市场指数收益率的波动进行了研究。

关键词:GARCH模型;极大似然法;混成检验Abstract: the stock yield fluctuation has important significance for the risk management and asset pricing, most financial time series with rush thick tail and wave agglomeration features. For ARMA model is widely used, because of its linear properties and obviously does not apply to describe this kind of financial time series. This paper applied the ARCH model proposed by Engle and produced by Bolleslev improved GARCH model to the Chinese market index yield fluctuation is studied.Key words: GARCH model; The maximum likelihood method; Composite testing前言传统金融计量模型(如ARMA)假定金融资产价格服从正态分布且价格波动不随时间变化而变化。

虽然这一假定使实际问题大大简化而便于分析,但却未能解释金融时间序列的两个重要特征——尖峰厚尾(Leptokurtosis)和波动集聚性(V olatility Clustering)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

自相关系数,结果如下:

表2

滞后期数

自相 关分析

偏自 相关分析

Q 统计量

概率

1

0.136 0.137 27.066 0.000

2

0.130 0.134 49.804 0.000

3

0.078 0.076 57.998 0.000

4

0.091 0.071 69.200 0.000

5

0.123 0.093 89.334 0.000

F-statistic 9.215421 Prob. F(3,1325) 0.0000

Obs*R-squared 27.16296 Prob. Chi-Square(3) 0.0000

此处 p 值为 0,拒绝原假设,说明式(1.3)的残差

序列存在 ARCH 效应。

利用软件得式(1.3)的残差平方的自相关和偏

由于自相关系数和偏自相关系数显著为 0,而 且 Q 统计量不显著,由此可知:式(1.4)的残差序列 不再存在 ARCH 效应。 四、结论分析

GARCH(1,1)模型中 GARCH 项的系数较大为 0.932,并且通过显著性检验,说明股票价格具有“长 久的记忆性”,即前期价格的波动对后期价格波动 的大小有影响;同时说明沪市有强烈的风险溢价现 象,当股市波动较大时,风险较大,相应回报率也较 高。方差方程中 ARCH 项和 GARCH 项的系数都显 著为正,说明过去的波动对未来波动有着正向而减 缓的影响,从而使股市波动出现“聚集”现象,ARCH 项和 GARCH 项的系数和为 0.993,说明条件方差具 有长久记忆性和波动具有较高的持续性。换言之, 投机因素较强和风险较大,投资者需谨慎入市。◆

σ

2 t

=ω+α*μ

2 t-1

+β*σ

t2-1,t=1,2,…T

(1.2)

其中:Xt 是 1*(k+1)维外生变量向量,γ 是(k+

1)*1 维系数向量,式(1.1)给出的均值方程是一个

带有误差项的外生变量的函数;由于 σ 2 是以前面信 t

息为基础的一期向量预测方差,所以被称作条件方

差,式(1.2)也被称作条件方差方程。

20

的残差序列存在 ARCH 效应。

由于 GARCH(1,1)模型是描述条件异方差最简洁

的形式,且能很好地拟合金融时间序列,因此,在实

证中采用这一模型。GARCH(1,1)模型的结果如下:

均值方程:Ln(Pt)=0.999947*ln(Pt-1)+u赞 t (1.4)

方

差

ห้องสมุดไป่ตู้

方程:σ赞

2 t

=3.08*10^

的残差平方相关性检验结果如表 4:

表4

滞后期数

自相 关分析

偏自 相关分析

Q 统计量

概率

1

-0.014 -0.014 0.2622 0.609

2

-0.011 -0.011 0.4300 0.807

3

-0.003 -0.004 0.4458 0.931

4

0.009 0.009 0.5580 0.968

5

6

0.098 0.070 102.31 0.000

7

0.034 -0.002 103.87 0.000

8

0.157 0.110 136.80 0.000

9

0.059 0.017 141.56 0.000

10

0.047 0.005 144.59 0.000

由于自相关系数和偏自相关系数显著不为 0,

而且 Q 统计量显著,结合上面的分析可知:式(1.3)

-0.030 -0.029 1.7328 0.885

6

0.017 0.017 2.1319 0.907

7

0.011 0.011 2.2967 0.942

8

-0.025 -0.025 3.1359 0.926

9

-0.034 -0.034 4.7316 0.857

10

0.048 0.045 7.7771 0.651

F-statistic 0.139812 Prob. F(3,1325) 0.9362

Obs*R-squared 0.420568 Prob. Chi-Square(3) 0.9360

此时的概率值为 0.936,接受原假设,认为该残

差序列不存在 ARCH 效应,说明 GARCH(1,1)模型

消除了式(1.3)的残差序列的条件异方差性。式(1.4)

文进行估计的基本形式为:

ln(Pt)=c*ln(Pt-1)+ut 利用 2006 年 7 月 3 日到 2011 年 11 月 17 日的 日收盘指数的数据,可得如下结果:

Ln(Pt)=0.999979*ln(Pt-1)+u赞 t (1.3) (16205.64)

R2=0.995,AIC=-5.034,SC=-5.023 注:括号内的数据为估计系数的 t 值。

19

研究探讨

山东纺织经济

2012 年第 2 期(总第 180 期)

(一)相关性检验

图1 由图 1 可知:波动在前面一段时间内相对较小 (从第 1 个观测值到第 500 个观测值),在后面一段 时间内波动较大(从第 500 个观测值到第 1250 个观 测值),这说明误差项可能具有条件异方差性。 因此,对式(1.3)进行条件异方差的 ARCH LM 检验,运用软件得到了滞后阶数 p=3 时的 ARCH LM 检验结果: 表1

本文选取上证综合指数 2006 年 7 月 3 日到

2011 年 11 月 17 日的日收盘数据指数,共 1333 个

有效数据。数据来源于“搜狐网”,所使用的软件为

Eviews6.0。为减少舍入误差,在估计时对数据进行

了自然对数处理,由于股票价格指数序列常常用一

种特殊的单位根过程-随机游走模型描述,所以本

(-6)+0.061830*

μ赞

2 t-1

+

0.932012*σ赞 2 (1.5) t-1

(2.586716) (5.982369) (84.76799) R2=0.995314,AIC=-5.188,SC=-5.173 注:括号内为估计数据的 t 值。 方差方程中的 ARCH 项和 GARCH 项的系数都 是统计显著的,同时 AIC 和 SC 值都变小,说明 GARCH (1,1) 模型能更好地拟合数据。对 GARCH (1,1)模型进行异方差的 ARCH LM 检验,得到残差 序列在滞后阶数 p=3 时的统计结果: 表3

ARCH 模型能够预测经济时间序列明显的变 化。这种变化来自某一特定类型的非线性变换,而 不是源自方差的外生结构变化。GARCH 模型属于 ARCH 模型族中的一种带异方差的时间序列模型, GARCH(1,1)模型的表达式为:

收稿日期:2011-11-21

yt=Xt*γ+ut,t=1,2,…,T

(1.1)

条件方差方程有 3 个组成部分:

(1)常数项:ω;

(2)用均值方程的残差平方的滞后来度量从前

期得到的波动性的信息:μ t-21(ARCH 项); (3)上一期的预测方差:σ t-21(GARCH 项)。 其中 α>0,β>0,同时为保证 GARCH(1,1)模型是

宽平稳的,要求 α+β<1。

三、实证分析

性和杠杆效应。这表明外部因素对股市的冲击很大,收益率与风险不一定成正比。

关键词:ARCH 效应;价格指数;波动性

中图分类号:F224:F832.51

文献标识码:A

doi:10.3969/j.issn.1673-0968.2012.02.005

一、引言 随着社会主义市场经济的不断发展、完善和经

济体制改革的不断深化,我国股票市场及其交易业 务获得了长足发展。股票市场已成为我国资本市场 最活跃、发展最快的市场,股票市场的健康运行对 我国金融系统的稳定和经济的发展起着越来越重 要的作用。股票市场充满了风险,而风险与收益历 来都是人们关注的热点问题,对未来风险的度量和 预测则是每个投资者在投资决策前必须考虑的基 本问题。一般来说,股票价格呈现显著的波动性、聚 集性和持续性。这种波动性不仅随时间变化,在某 一时间段内出现偏高或者偏低的趋势,而且还会表 现出持续性和长记忆性特点。也就是说,如果当期 市场价格波动大,那么下期市场价格波动也大,并 随着当期收益率偏离均值的程度而加强或减弱;如 果当期市场波动小,则下一期波动也会小,除非当 期的收益率严重偏离均值。Engle 使用 ARCH 模型 描述了波动性、聚集性和持续性。Bollerslev 提出了 改进的 ARCH 模型,即 GARCH 模型。现今,GARCH 模型族已经成为度量金融市场波动性的强有力工 具。对股票市场收益率分析结果表明:收益率分布 呈现单峰、厚尾特征;样本数据不具有独立同分布 特性;具有变异性和聚集性。本文利用 GARCH 模型 描述股票市场的波动性。 二、GARCH 模型概述

2012 年第 2 期(总第 180 期)

山东纺织经济

研究探讨

基于 GARCH 模型的上证综合指数波动性分析

刘霞 (新疆财经大学统计与信息学院 新疆乌鲁木齐

830012)

摘 要:使用 GARCH 模型对上海证券交易所综合指数 2006 年 7 月 3 日—2011 年 11 月 17 日的每

日收盘价进行数据分析。分析结果表明:我国股市日收益率具有明显的异方差性、波动性、聚集性、持续